Citations

Nouvelles

Analyse

Utilisateur

24/7

Calendrier économique

Education

Données

- Des noms

- Dernier

- Précédent

Comptes de Signaux pour Membres

Tous les Comptes de Signaux

All Contests

ROYAUME-UNI Indice GfK de confiance des consommateurs (Décembre)

ROYAUME-UNI Indice GfK de confiance des consommateurs (Décembre)A:--

F: --

P: --

Japon Taux d'intérêt de référence

Japon Taux d'intérêt de référenceA:--

F: --

P: --

déclaration de politique financière

déclaration de politique financière Australie Prix des matières premières YoY

Australie Prix des matières premières YoYA:--

F: --

P: --

Conférence de presse de la Banque du Japon

Conférence de presse de la Banque du Japon Turquie Indice de confiance des consommateurs (Décembre)

Turquie Indice de confiance des consommateurs (Décembre)A:--

F: --

P: --

ROYAUME-UNI Ventes au détail YoY (SA) (Novembre)

ROYAUME-UNI Ventes au détail YoY (SA) (Novembre)A:--

F: --

ROYAUME-UNI Chiffre d'affaires du commerce de détail en glissement annuel (SA) (Novembre)

ROYAUME-UNI Chiffre d'affaires du commerce de détail en glissement annuel (SA) (Novembre)A:--

F: --

Allemagne PPI YoY (Novembre)

Allemagne PPI YoY (Novembre)A:--

F: --

P: --

Allemagne PPI MoM (Novembre)

Allemagne PPI MoM (Novembre)A:--

F: --

P: --

Allemagne Indice GfK de confiance des consommateurs (SA) (Janvier)

Allemagne Indice GfK de confiance des consommateurs (SA) (Janvier)A:--

F: --

ROYAUME-UNI Ventes au détail MoM (SA) (Novembre)

ROYAUME-UNI Ventes au détail MoM (SA) (Novembre)A:--

F: --

P: --

France (Nord) PPI MoM (Novembre)

France (Nord) PPI MoM (Novembre)A:--

F: --

P: --

Zone Euro Compte courant (hors SA) (Octobre)

Zone Euro Compte courant (hors SA) (Octobre)A:--

F: --

P: --

Zone Euro Compte courant (SA) (Octobre)

Zone Euro Compte courant (SA) (Octobre)A:--

F: --

P: --

République dominicaine Taux directeur

République dominicaine Taux directeurA:--

F: --

P: --

ROYAUME-UNI CBI Commerce de détail (Décembre)

ROYAUME-UNI CBI Commerce de détail (Décembre)A:--

F: --

P: --

ROYAUME-UNI Indice CBI des prévisions de ventes au détail (Décembre)

ROYAUME-UNI Indice CBI des prévisions de ventes au détail (Décembre)A:--

F: --

P: --

Brésil Compte courant (Novembre)

Brésil Compte courant (Novembre)A:--

F: --

P: --

Canada Ventes au détail MoM (SA) (Octobre)

Canada Ventes au détail MoM (SA) (Octobre)A:--

F: --

Canada Indice des prix des logements neufs MoM (Novembre)

Canada Indice des prix des logements neufs MoM (Novembre)A:--

F: --

P: --

Canada Ventes de détail MoM (SA) (Octobre)

Canada Ventes de détail MoM (SA) (Octobre)A:--

F: --

U.S. Ventes de logements existants annualisées en glissement mensuel (Novembre)

U.S. Ventes de logements existants annualisées en glissement mensuel (Novembre)A:--

F: --

U.S. Indice UMich de confiance des consommateurs final (Décembre)

U.S. Indice UMich de confiance des consommateurs final (Décembre)A:--

F: --

P: --

U.S. Indice des tendances de l'emploi du Conference Board (SA) (Novembre)

U.S. Indice des tendances de l'emploi du Conference Board (SA) (Novembre)A:--

F: --

Zone Euro Indice de confiance des consommateurs préliminaire (Décembre)

Zone Euro Indice de confiance des consommateurs préliminaire (Décembre)A:--

F: --

P: --

U.S. UMich 1-Year Inflation Expectations Final (Décembre)

U.S. UMich 1-Year Inflation Expectations Final (Décembre)A:--

F: --

P: --

U.S. Indice UMich des prévisions de consommation final (Décembre)

U.S. Indice UMich des prévisions de consommation final (Décembre)A:--

F: --

P: --

U.S. Indice UMich de la situation actuelle final (Décembre)

U.S. Indice UMich de la situation actuelle final (Décembre)A:--

F: --

P: --

U.S. Ventes totales annuelles de logements existants (Novembre)

U.S. Ventes totales annuelles de logements existants (Novembre)A:--

F: --

U.S. Total hebdomadaire des forages

U.S. Total hebdomadaire des foragesA:--

F: --

P: --

U.S. Forage hebdomadaire de pétrole total

U.S. Forage hebdomadaire de pétrole totalA:--

F: --

P: --

Chine, Mainland LPR à 5 ans

Chine, Mainland LPR à 5 ans--

F: --

P: --

Chine, Mainland LPR à 1 an

Chine, Mainland LPR à 1 an--

F: --

P: --

ROYAUME-UNI Compte courant (Troisième trimestre)

ROYAUME-UNI Compte courant (Troisième trimestre)--

F: --

P: --

ROYAUME-UNI PIB Final YoY (Troisième trimestre)

ROYAUME-UNI PIB Final YoY (Troisième trimestre)--

F: --

P: --

ROYAUME-UNI PIB final QoQ (Troisième trimestre)

ROYAUME-UNI PIB final QoQ (Troisième trimestre)--

F: --

P: --

Italie PPI YoY (Novembre)

Italie PPI YoY (Novembre)--

F: --

P: --

Mexique Indice de l'activité économique en glissement annuel (Octobre)

Mexique Indice de l'activité économique en glissement annuel (Octobre)--

F: --

P: --

Canada Indice national de confiance économique

Canada Indice national de confiance économique--

F: --

P: --

Canada Indice des prix des produits industriels YoY (Novembre)

Canada Indice des prix des produits industriels YoY (Novembre)--

F: --

P: --

U.S. Indice d'activité nationale de la Fed de Chicago (Novembre)

U.S. Indice d'activité nationale de la Fed de Chicago (Novembre)--

F: --

P: --

Canada Indice des prix des produits industriels MoM (Novembre)

Canada Indice des prix des produits industriels MoM (Novembre)--

F: --

P: --

U.S. Indice des prix PCE de la Fed de Dallas MoM (Octobre)

U.S. Indice des prix PCE de la Fed de Dallas MoM (Octobre)--

F: --

P: --

Minutes de politique monétaire de la RBA

Minutes de politique monétaire de la RBA Zone Euro Total des avoirs de réserve (Novembre)

Zone Euro Total des avoirs de réserve (Novembre)--

F: --

P: --

Mexique Balance commerciale (Novembre)

Mexique Balance commerciale (Novembre)--

F: --

P: --

Canada PIB YoY (Octobre)

Canada PIB YoY (Octobre)--

F: --

P: --

Canada PIB MoM (SA) (Octobre)

Canada PIB MoM (SA) (Octobre)--

F: --

P: --

U.S. Indice des prix PCE de base Prelim YoY (Troisième trimestre)

U.S. Indice des prix PCE de base Prelim YoY (Troisième trimestre)--

F: --

P: --

U.S. Indice des prix PCE Prelim YoY (Troisième trimestre)

U.S. Indice des prix PCE Prelim YoY (Troisième trimestre)--

F: --

P: --

U.S. PIB réel annualisé préliminaire (Troisième trimestre)

U.S. PIB réel annualisé préliminaire (Troisième trimestre)--

F: --

P: --

U.S. Commandes de biens durables hors défense MoM (Excl. Aircraft) (Octobre)

U.S. Commandes de biens durables hors défense MoM (Excl. Aircraft) (Octobre)--

F: --

P: --

U.S. Indice des prix PCE Prelim QoQ (SA) (Troisième trimestre)

U.S. Indice des prix PCE Prelim QoQ (SA) (Troisième trimestre)--

F: --

P: --

U.S. Indice des prix PCE de base annualisé T/T préliminaire (SA) (Troisième trimestre)

U.S. Indice des prix PCE de base annualisé T/T préliminaire (SA) (Troisième trimestre)--

F: --

P: --

U.S. Déflateur du PIB préliminaire T/T (SA) (Troisième trimestre)

U.S. Déflateur du PIB préliminaire T/T (SA) (Troisième trimestre)--

F: --

P: --

U.S. Commandes de biens durables MoM (Excl. Défense) (SA) (Octobre)

U.S. Commandes de biens durables MoM (Excl. Défense) (SA) (Octobre)--

F: --

P: --

U.S. Commandes de biens durables MoM (Excl.Transport) (Octobre)

U.S. Commandes de biens durables MoM (Excl.Transport) (Octobre)--

F: --

P: --

U.S. Dépenses réelles de consommation personnelle Prelim QoQ (Troisième trimestre)

U.S. Dépenses réelles de consommation personnelle Prelim QoQ (Troisième trimestre)--

F: --

P: --

U.S. PIB réel annuel préliminaire QoQ (SA) (Troisième trimestre)

U.S. PIB réel annuel préliminaire QoQ (SA) (Troisième trimestre)--

F: --

P: --

U.S. Commandes de biens durables MoM (Octobre)

U.S. Commandes de biens durables MoM (Octobre)--

F: --

P: --

Pas de données correspondantes

Graphiques Gratuit pour toujours

Chat F&Q avec des Experts Filtres Calendrier économique Données OutilFastBull VIP FonctionnalitésTendances du marché

Principaux indicateurs

Dernières vues

Dernières vues

Sujets d'actualité

Les meilleurs chroniqueurs

Dernière mise à jour

Marque blanche

API de données

Plug-ins Web

Programme d'affiliation

Tout voir

Pas de données

Ngành thép Việt Nam trong nửa đầu năm 2025 chia hai nửa sáng tối. Trong khi các "ông lớn" tận dụng thị trường nội địa để đạt lợi nhuận tăng trưởng ấn tượng, nhóm doanh nghiệp xuất khẩu lại chìm trong khó khăn do hàng rào thuế quan và giá thép quốc tế lao dốc.

Theo Hiệp hội Thép Việt Nam (VSA), 6 tháng đầu năm 2025 ghi nhận lượng thép tiêu thụ trong nước tăng 10.2% lên hơn 15.7 triệu tấn trong bối cảnh Việt Nam đang đẩy mạnh đầu tư công và thị trường bất động sản dần hồi phục.

Đáng chú ý, tỷ trọng thép cuộn cán nóng (HRC) nội địa sử dụng trong các doanh nghiệp tôn mạ đã tăng mạnh lên 40%, từ mức chỉ 15 - 20% cùng kỳ năm 2024. Điều này là một phần nhờ việc áp thuế chống bán phá giá với thép HRC từ Trung Quốc và đóng góp thêm đến từ nhà máy Dung Quất 2 của Hòa Phát.

Theo chia sẻ của Hoà Phát, nhu cầu tiêu thụ HRC đã cao hơn sản xuất và doanh nghiệp hiện tại đã tiêu thụ hàng tồn kho từ quý trước.

Trong giai đoạn này, giá thép nội địa duy trì ổn định do nhu cầu ở mức cao và tác động tích cực từ thuế chống bán phá giá. Giá thép xây dựng đi ngang so với cùng kỳ và tăng nhẹ 1% so với quý trước.

Ngược lại, tổng sản lượng xuất khẩu thép giảm 13% xuống gần 5.7 triệu tấn, do đối mặt với nhiều thách thức như hàng rào thuế quan, biện pháp phòng vệ thương mại và xung đột địa chính trị.

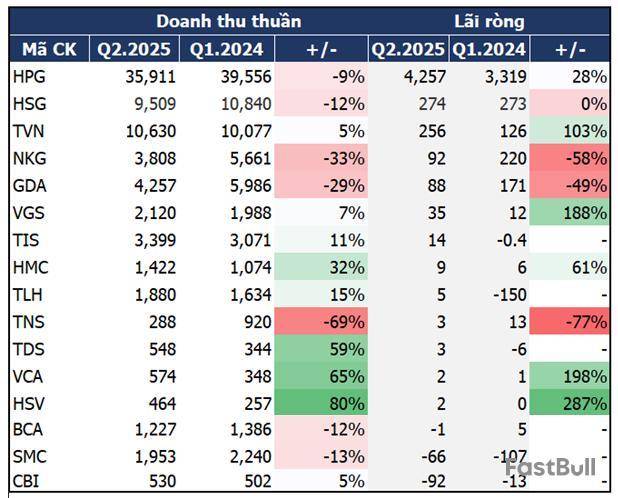

Thép xây dựng thắng lớn nhờ đầu tư công

Hòa Phát (HPG) khẳng định vị thế số một ngành thép với kết quả kinh doanh quý 2/2025 ấn tượng. Mặc dù doanh thu thuần giảm 9% xuống 35,911 tỷ đồng, lợi nhuận ròng lại tăng vọt 28% đạt 4,257 tỷ đồng nhờ cải thiện biên lợi nhuận và tối ưu chi phí vận hành.

Trong giai đoạn này, “vua thép” ghi nhận sản lượng bán hàng thép cuộn cán nóng (HRC), thép xây dựng, thép chất lượng cao và phôi thép đạt 2.6 triệu tấn, tăng 9% so với quý trước và 18% so với cùng kỳ năm 2024.

Tập đoàn Hòa Phát sẽ hoàn thành lò cao số 6, thuộc phân kỳ 2 của dự án Khu liên hợp sản xuất gang thép Hòa Phát Dung Quất 2 vào tháng 9/2025. Sau khi hoàn thành, sản lượng thép toàn Tập đoàn ước đạt tổng cộng 16 triệu tấn/năm, trong đó có 9 triệu tấn thép cuộn cán nóng, đáp ứng 100% nhu cầu với sản phẩm này trên thị trường Việt Nam.

Một ông lớn khác là Thép Việt Nam (VNSteel, UPCoM: TVN) cũng bứt phá với doanh thu thuần 10,630 tỷ đồng (tăng 5%) và lợi nhuận ròng 256 tỷ đồng, tăng vọt 103% so với cùng kỳ.

Các doanh nghiệp khác cũng có kết quả tích cực. Ống thép Việt - Đức ghi nhận doanh thu 2,120 tỷ đồng (tăng 7%) và lợi nhuận ròng 35 tỷ đồng, tăng 188% so với cùng kỳ. Gang thép Thái Nguyên ghi nhận lãi ròng 14 tỷ đồng, trong khi cùng kỳ thua lỗ.

Kết quả kinh doanh của các doanh nghiệp thép trong quý 2/2025

Đvt: Tỷ đồng

Nhóm tôn mạ xuất khẩu gặp khó

Ở chiều ngược lại, bức tranh của nhóm tôn mạ xuất khẩu lại mang màu sắc u tối.

Thép Nam Kim chứng kiến doanh thu sụt giảm mạnh 33% xuống 3,808 tỷ đồng, kéo theo lợi nhuận ròng giảm 58% còn 92 tỷ đồng.

Tương tự, Tôn Đông Á cũng ghi nhận lợi nhuận ròng giảm gần một nửa xuống còn 88 tỷ đồng, do các biện pháp chống bán phá giá tại thị trường xuất khẩu.

Riêng Hoa Sen (HSG) duy trì tương đối ổn định với doanh thu 9,509 tỷ đồng (giảm 12%) và lợi nhuận ròng 274 tỷ đồng, gần như không đổi nhờ chuyển hướng tập trung vào thị trường nội địa.

Ở nhóm thương mại thép, kết quả gần như trái chiều. Trong khi Thép Tiến Lên và Kim Khí Tp.HCM đều cải thiện về lợi nhuận ròng, thì Đầu tư Thương mại SMC vẫn lỗ nặng 66 tỷ đồng, do hoạt động cốt lõi chưa có dấu hiệu cải thiện và phải trích lập thêm dự phòng nợ xấu khó đòi.

Triển vọng tích cực nửa cuối năm

Hiệp hội Thép Việt Nam (VSA) dự báo thị trường nội địa sẽ tiếp tục phục hồi mạnh mẽ trong nửa cuối năm 2025. Mặc dù đầu quý 3 thường là mùa mưa và lĩnh vực bất động sản chưa thực sự cải thiện rõ rệt, VSA vẫn kỳ vọng tiêu thụ sắt thép duy trì ổn định với giá thép xây dựng dao động 14 - 15 triệu đồng/tấn.

CTCK MBS cho rằng, với mục tiêu tăng trưởng kinh tế 8% năm 2025 và tăng trưởng hai con số giai đoạn 2026 - 2030, nhu cầu thép từ xây dựng dân dụng và sản xuất dự kiến tiếp tục tăng trưởng ổn định.

“Nhu cầu tiêu thụ tốt sẽ tiếp tục là động lực cho giá thép nội địa trong nửa cuối năm 2025”, các chuyên viên phân tích MBS nhận định.

Vũ Hạo

FILI - 11:53:08 19/08/2025

Tăng trưởng GDP quý 2/2025 đạt 7.96% so với cùng kỳ – mức cao nhất trong nhiều năm – đã tạo cú hích mạnh cho nhiều ngành kinh tế, trong đó có bảo hiểm phi nhân thọ. Hoạt động sản xuất kinh doanh, vận tải, du lịch và thương mại sôi động trở lại giúp nhu cầu bảo vệ tài sản, hàng hóa và con người tăng vọt.

Doanh thu và lợi nhuận bảo hiểm cùng tăng

Theo Tổng cục Thống kê, mức tăng GDP quý 2 chỉ thấp hơn kỷ lục 8.56% của quý 2/2022 trong giai đoạn 2020 - 2025. Tăng trưởng kinh tế kéo theo nhu cầu bảo hiểm xe cơ giới, bảo hiểm tài sản, bảo hiểm hàng hóa, bảo hiểm sức khỏe gia tăng.

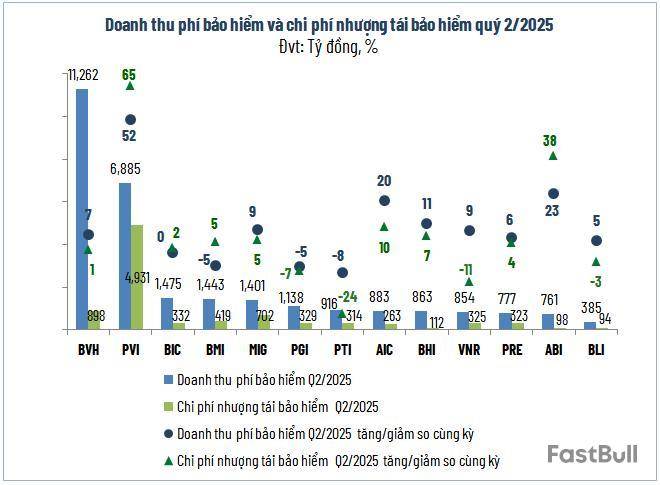

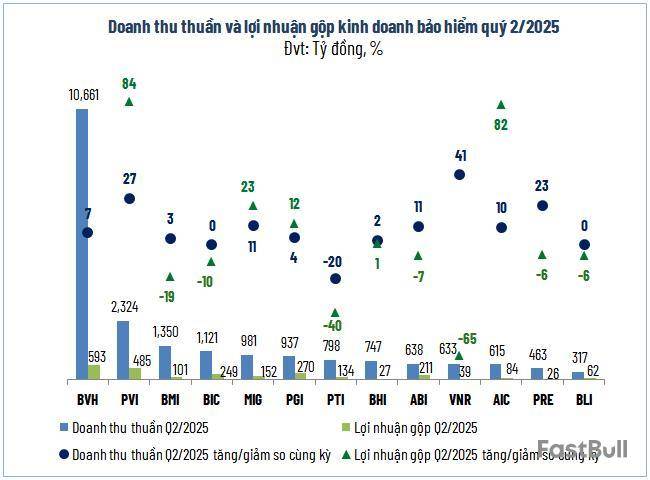

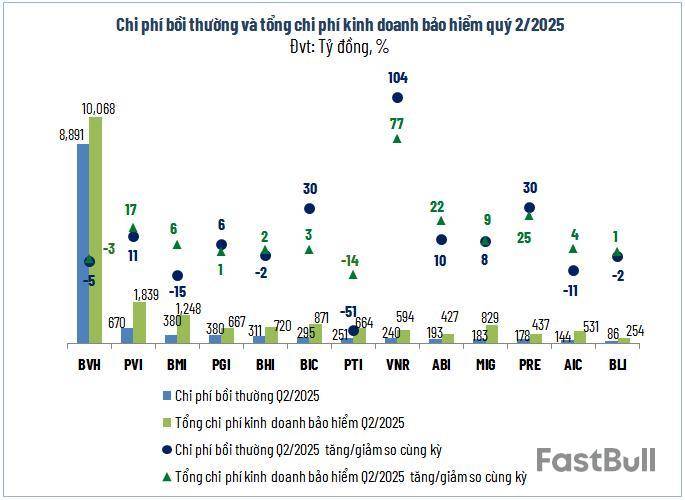

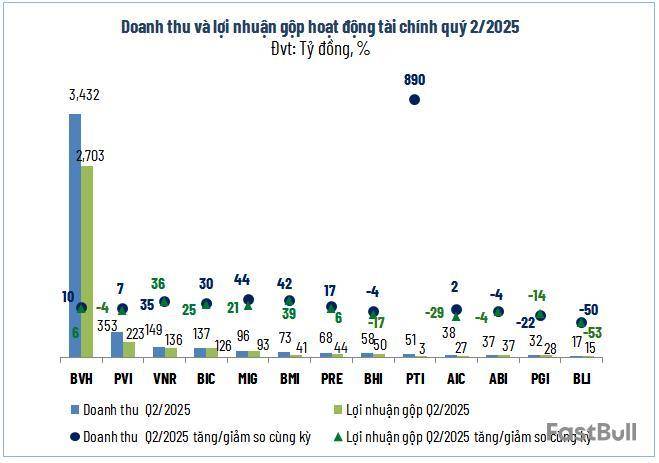

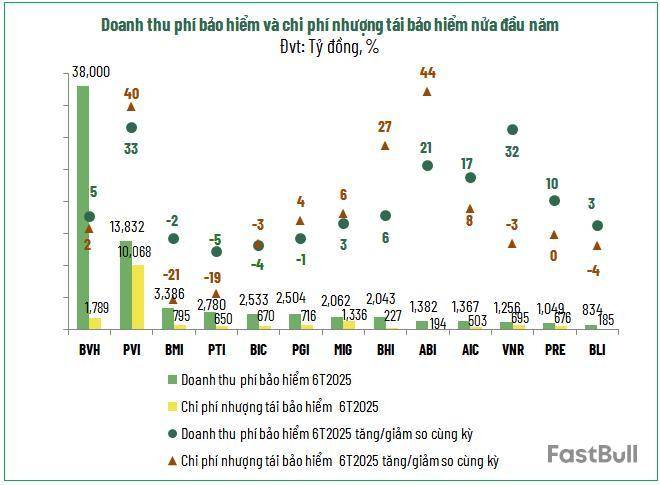

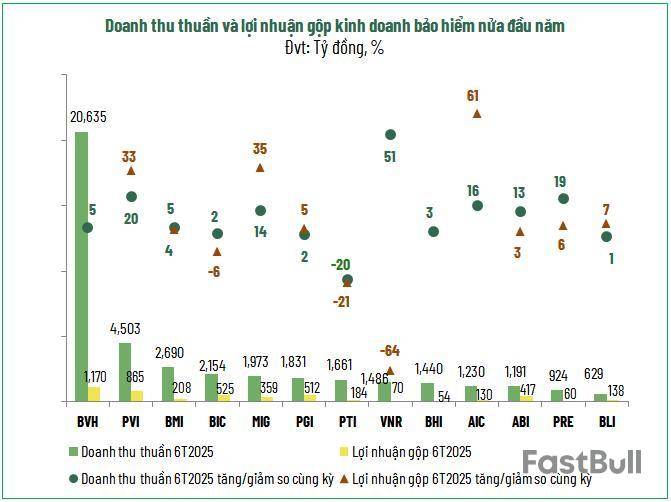

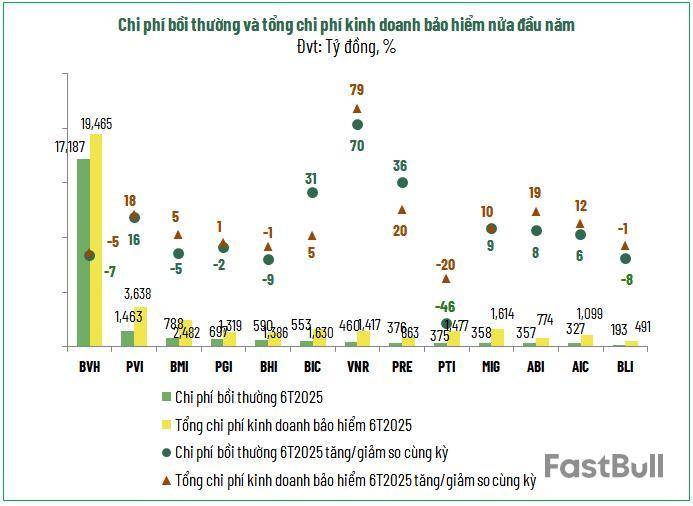

Số liệu từ VietstockFinance cho thấy, 13 doanh nghiệp bảo hiểm phi nhân thọ trên sàn chứng khoán đạt tổng doanh thu phí bảo hiểm gốc và nhận tái bảo hiểm 6,688 tỷ đồng trong quý 2, tăng hơn 52% so với cùng kỳ. Chi phí bồi thường giảm 4% xuống 12,205 tỷ đồng nhờ trong kỳ ít xảy ra rủi ro lớn, khiến chi phí kinh doanh bảo hiểm chỉ tăng 3%. Nhờ vậy, lợi nhuận gộp mảng bảo hiểm đạt 2,435 tỷ đồng, tăng 79%.

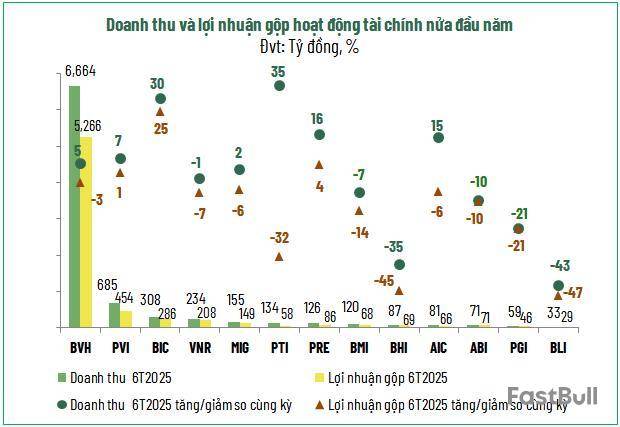

Tuy nhiên, lợi nhuận tài chính vẫn chịu sức ép do lãi suất duy trì thấp để hỗ trợ tăng trưởng kinh tế. Lợi nhuận gộp từ hoạt động tài chính của khối này chỉ tăng nhẹ 6% lên 3,526 tỷ đồng.

Kết hợp cả hai mảng, lợi nhuận trước thuế quý 2 của nhóm bảo hiểm phi nhân thọ tăng 20% lên 2,375 tỷ đồng, dù chi phí quản lý tăng 24% lên gần 3,114 tỷ đồng.

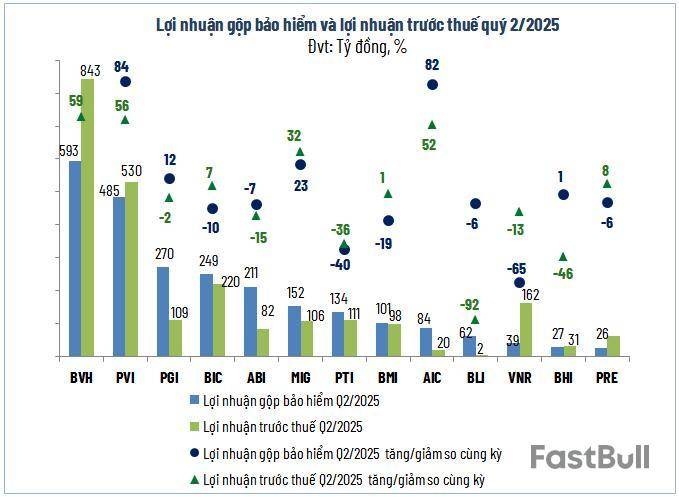

BVH và PVI dẫn dắt tăng trưởng

BVH và PVI tiếp tục là hai “đầu tàu” lợi nhuận, đóng góp lần lượt gần 843 tỷ đồng và 530 tỷ đồng, tăng 59% và 56% so với cùng kỳ. Hoạt động kinh doanh bảo hiểm của BVH chuyển biến tích cực với lãi gộp 593 tỷ đồng nhờ áp lực bồi thường giảm, trong khi PVI tăng lợi nhuận gộp hơn 84% nhờ doanh thu bảo hiểm tăng nhanh hơn chi phí.

Trái lại, BLI ghi nhận mức giảm sâu nhất ngành với lợi nhuận trước thuế chỉ còn 2 tỷ đồng, giảm 92% chủ yếu do lợi nhuận tài chính sụt 53%.

Nửa đầu năm tăng tốc, xuất hiện doanh nghiệp vượt kế hoạch cả năm

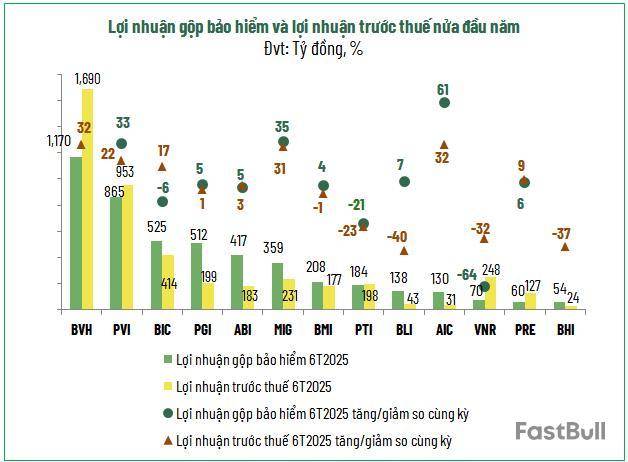

Sau quý 1 khởi động chậm (lợi nhuận toàn ngành chỉ tăng 6%), cú bứt phá 20% trong quý 2 đã giúp lợi nhuận trước thuế 6 tháng của nhóm bảo hiểm phi nhân thọ đạt 4,517 tỷ đồng, tăng 13% so với cùng kỳ. Lợi nhuận gộp mảng bảo hiểm đạt 4,692 tỷ đồng, gấp đôi cùng kỳ, trong khi lợi nhuận tài chính giảm nhẹ 4% xuống 6,858 tỷ đồng.

BVH và PVI tiếp tục dẫn đầu lợi nhuận nửa đầu năm với lần lượt 1,690 tỷ đồng và 953 tỷ đồng, tăng 32% và 22% so với cùng kỳ. BVH cùng AIC là hai doanh nghiệp có tốc độ tăng trưởng lợi nhuận cao nhất (32%).

BHI gây chú ý khi trở thành doanh nghiệp đầu tiên vượt kế hoạch lợi nhuận cả năm chỉ sau 6 tháng. Dù lãi trước thuế giảm 37% xuống 24 tỷ đồng, nhưng so với mục tiêu 16 tỷ đồng, BHI đã vượt 45% chỉ tiêu.

Nguồn: VietstockFinance

Triển vọng nửa cuối năm vẫn tích cực?

Theo đánh giá của MBS, tiêu dùng nội địa, giải ngân đầu tư công và mặt bằng lãi suất thấp sẽ tiếp tục là động lực chính cho tăng trưởng GDP, dự kiến đạt 7.9% – 8.1% năm 2025.

Mirae Asset cũng nhận định, trong bối cảnh áp lực từ bên ngoài gia tăng, các động lực nội tại như cải cách thể chế, thúc đẩy khu vực kinh tế tư nhân, hoàn thiện khung pháp lý và tăng trưởng tín dụng sẽ hỗ trợ kinh tế.

Khi nền kinh tế tăng tốc, hoạt động bảo hiểm phi nhân thọ sẽ tiếp tục giữ đà khả quan trong nửa cuối năm, đặc biệt ở các lĩnh vực gắn với thương mại quốc tế, xây dựng cơ sở hạ tầng và tiêu dùng dịch vụ.

Khang Di

FILI - 08:09:41 19/08/2025

Dự báo VN-Index lên 1.750 điểm, CTCK gọi tên 10 cơ hội tiềm năng đón “sóng” tăng dịp cuối năm

Agriseco chỉ ra 10 cổ phiếu tiềm năng, phù hợp để đầu tư trong các tháng cuối năm 2025.

Những cái tên xuất hiện trong danh sách phần lớn nằm trong nhóm ngành ngân hàng, chứng khoán, bất động sản,...

Trong báo cáo chiến lược mới công bố, Chứng khoán Agriseco dự phóng lợi nhuận toàn thị trường trong năm 2025 sẽ tăng trưởng khoảng 20% so với năm 2024.

Agriseco Research dự báo VN-Index sẽ hướng đến vùng điểm 1.700-1.750 điểm vào cuối năm 2025 trên cơ sở (1) Lợi nhuận toàn thị trường tăng trưởng trong năm 2025 với mức khoảng 20%; (2) P/E hợp lý 15 lần.

Bên cạnh đó, các yếu tố thuận lợi sẽ tiếp tục hỗ trợ cho đà tăng của thị trường phải kể tới như việc FED có thể bắt đầu quá trình hạ lãi suất từ tháng 9/2025. Trong nước, quyết tâm tăng trưởng kinh tế của Chính phủ với mục tiêu 8,3%-8,5% trong năm nay cũng như nhiều động thái thúc đẩy tăng trưởng tín dụng, đẩy mạnh tài khóa, giải ngân đầu tư công và hướng tới nâng hạng thị trường.

Một là, Tổng CTCP Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex, mã: VCG). Nhóm phân tích đánh giá nhờ việc đẩy mạnh mở bán và bàn giao hàng loạt dự án có biên lợi nhuận cao, mảng bất động sản được kì vọng tiếp tục là động lực chính đóng góp tăng trưởng kết quả kinh doanh cho Vinaconex trong cả năm 2025.

Mảng xây lắp hạ tầng dự báo khả quan với nhiều dự án vượt tiến độ. Thêm nữa, dự kiến Vinaconex ghi nhận lợi nhuận đột biến năm 2025 nhờ thoái vốn tại Vinaconex ITC. Với mức giá vốn đầu tư ban đầu tại VCR là 1.629 tỷ đồng, VCG dự kiến sẽ ghi nhận hơn 3.670 tỷ đồng lợi nhuận từ hoạt động tài chính trong năm 2025. Bên cạnh việc tạo ra khoản lợi nhuận đột biến, sự kiện này được kỳ vọng sẽ cải thiện dòng tiền và tạo động lực thúc đẩy tăng trưởng các dự án khác cho Tổng công ty Vinaconex.

Hai là, Tập đoàn Hòa Phát (mã: HPG). Agriseco kỳ vọng sản lượng tiêu thụ của HPG sẽ tiếp tục được cải thiện nhờ nhu cầu từ: (1) Thị trường BĐS tiếp tục ghi nhận các tin hiệu tích cực như các dự án được phép cấp mới trong Q2/2025 tăng 28,9% so với quý trước (theo Bộ Xây dựng); (2) Giải ngân đầu tư công 7 tháng đầu năm tăng 25,8% svck và tiếp tục được đẩy mạnh.

Trước đó, Hòa Phát ghi nhận doanh thu đạt 73.532 tỷ đồng, tăng 4,4% so với cùng kỳ và LNST đạt hơn 7.600 tỷ đồng, tăng 23% trong 6 tháng đầu năm.

Ba là, CTCP Đầu tư Nam Long (mã: NLG). Đội ngũ phân tích kỳ vọng doanh số bán hàng của NLG sẽ tiếp tục tăng giúp thúc đẩy KQKD các năm tới khi NLG mở bán thêm sản phẩm mới. Thị trường BĐS ven TP.HCM như Long An, Đồng Nai – nơi tập trung dự án của NLG dự kiến sẽ phục hồi nhờ sự phát triển hạ tầng và sát nhập tỉnh thành.

Đồng thời, lợi nhuận 2025 dự kiến gia tăng nhờ ghi nhận doanh thu tài chính từ bán 15,1% vốn tại dự án Izumi City. NLG sẽ hưởng lợi trong trung và dài hạn nhờ quỹ đất khu đô thị lớn với các dự án nhà ở bình dân, phù hợp nhu cầu ở thực trong bối cảnh nguồn cung hạn chế tại khu vực phía Nam.

Bốn là, CTCP Đầu tư và Kinh doanh Nhà Khang Điền (mã: KDH). KDH sở hữu quỹ đất trên 600ha tại khu vực phía Đông TP. HCM, được đánh giá đầy triển vọng trung và dài hạn nhờ quỹ đất lớn.

KQKD 2025 duy trì tăng trưởng phần lớn nhờ mở bán Gladia, dự án Gladia by the Waters do KDH hợp tác với Keppel triển khai (Quy mô: 11,8ha, gồm 226 căn thấp tầng và 600 căn hộ). Dự án đang mở bán hơn 200 căn biệt thự đầu tiên, giá dự kiến 200 – 250tr.đ/m2. Agriseco kỳ vọng doanh số bán BĐS giai đoạn 2025 – 2026 dự kiến tăng cao đóng góp chính từ dự án Gladia và một phần từ Solina.

Năm là, Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank, mã: TCB). Với vị thế dẫn đầu về dư nợ cho vay bán lẻ và BĐS, Agriseco Research ước tính tăng trưởng tín dụng của TCB năm 2025 đạt trên mức 20% với động lực đến từ: (1) Mặt bằng lãi suất duy trì ở mức hợp lý, thúc đẩy nhu cầu vay vốn; (2) Thị trường BĐS phục hồi tích cực giúp TCB hưởng lợi lớn nhờ danh mục cho vay cá nhân mua nhà và tài trợ dự án BĐS trong năm nay.

Biên lãi ròng của TCB tiếp tục được phục hồi nhờ chi phí vốn thấp và thu nhập lãi thuần tăng trưởng và chất lượng tài sản được cải thiện nhờ gia tăng bộ đệm dự phòng nợ xấu.

Sáu là, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV, mã: BID). Tương tự như TCB, Agriseco kỳ vọng chất lượng tài sản của BIDV cải thiện trong cuối năm. Triển vọng tăng trưởng lợi nhuận đến từ (1) Tăng trưởng tín dụng cả năm 2025 đạt 16%; (2) Kỳ vọng tỷ lệ NIM phục hồi về mức 2,3- 2,5%; (3) Chất lượng tài sản cải thiện. Ngoài ra, BID dự kiến tăng VĐL lên 91.870 tỷ đồng năm 2025, đáng chú ý là kế hoạch trả cổ tức bằng cổ phiếu với tỷ lệ 19,9% và chào bán riêng lẻ tối đa 269,8 triệu cổ phiếu (tương đương tỷ lệ 3,84%).

Bảy là, Ngân hàng TMCP Công thương Việt Nam (VietinBank, mã: CTG) với động lực tăng trưởng lợi nhuận đến từ đẩy mạnh cho vay bán lẻ. Ước tính thu nhập lãi thuần của CTG năm 2025 đạt trên 70.813 tỷ đồng (+15% svck), tỷ suất sinh lời ROA/ROE của CTG liên tục cải thiện cho thấy triển vọng hoạt động hiệu quả của ngân hàng trong dài hạn.

Thêm vào đó, chất lượng tài sản được kỳ vọng tiếp tục cải thiện nhờ nền kinh tế ấm dần lên cùng với sự phục hồi của các hoạt động sản xuất kinh doanh và thị trường bất động sản.

Tám là, CTCP Chứng khoán TP. HCM (mã: HCM). Trước kỳ vọng nâng hạng tháng 9, Agriseco dự phóng HSC việc nâng hạng sẽ tạo động lực mạnh cho doanh thu môi giới và tăng sức hấp dẫn của HCM đối với nhà đầu tư quốc tế. Đồng thời, kế hoạch thoái vốn của HFIC mở ra cơ hội loại bỏ rào cản sở hữu, tăng quy mô vốn, đầu tư công nghệ, mở rộng hệ sinh thái dịch vụ và thu hút đối tác chiến lược quốc tế, đáp ứng xu hướng chuẩn hóa toàn cầu.

Chín là, Chứng khoán SSI (mã: SSI). Agriseco nhận định, SSI đang mở rộng sang các sản phẩm, dịch vụ tài chính số để đón đầu xu hướng chuyển đổi số trong chứng khoán. Thông qua SSI Digital Ventures (thành lập 2023), công ty tập trung đầu tư vào startup công nghệ tiềm năng, ưu tiên blockchain, AI và giải pháp hỗ trợ thị trường vốn. Đây là bước đi chiến lược giúp đa dạng hóa danh mục, mở rộng hệ sinh thái và củng cố vị thế dài hạn.

Trong bối cảnh hướng đến nâng hạng thị trường và đón dòng vốn ngoại đổ về thị trường Việt Nam, SSI sẽ được hưởng lợi nhờ vị thế dẫn đầu trong thị phần phục vụ nhà đầu tư nước ngoài. Việc vận hành hệ thống KRX cũng tạo tiền đề phát triển sản phẩm chứng khoán mới, hỗ trợ tích cực cho hoạt động kinh doanh của SSI.

Mười là, CTCP đầu tư Thế giới di động (mã: MWG), tâm điểm tăng trưởng giai đoạn tới gọi tên chuỗi Bách Hóa Xanh (BHX). Cuối quý 2/2025, BHX có 2.184 cửa hàng, tăng 182 cửa hàng so với quý 1 và 414 cửa hàng so với cuối năm 2024. Các cửa hàng mở mới trong giai đoạn này chủ yếu ở khu vực miền trung nên dư địa mở rộng cửa hàng vẫn còn lớn. Biên lợi nhuận kỳ vọng cải thiện nhờ tiết giảm chi phí khấu hao và thanh lý cửa hàng cũ.

Dòng vốn ngoại lại đang chảy ra khỏi thị trường chứng khoán Việt chỉ sau một thời gian ngắn quay trở lại. Trong khi đó, khối tự doanh ngược chiều mua ròng.

Tự doanh có phiên mua ròng thứ ba liên tiếp tại HOSE trong ngày 18/08, dù giá trị không quá lớn (gần 255 tỷ đồng). Giá trị giao dịch ở cả 2 chiều của nhóm này trong phiên hôm nay cũng thấp hơn đáng kể so với phiên thứ sáu tuần trước.

FPT và HPG là 2 mã được tự doanh mua ròng nhiều nhất, với giá trị lần lượt 67 tỷ đồng và 59 tỷ đồng. Chiều ngược lại, 1 mã vốn hóa nhỏ là CDC lại bị bán ròng mạnh nhất, với giá trị hơn 40 tỷ đồng.

Diễn biến giao dịch khối tự doanh tại HOSE trong tháng 8/2025

Top cổ phiếu HOSE được tự doanh giao dịch ròng nhiều nhất phiên 18/08

Ngược chiều với tự doanh, khối ngoại bán ròng trên 2 ngàn tỷ đồng trong phiên 18/08. Đáng chú ý, đây cũng là phiên bán ròng thứ tám liên tiếp của họ.

Kể từ sau khi mua ròng đáng kể vào nửa đầu tháng 7/2025, khối ngoại trong một tháng gần nhất đã liên tục bán ròng.

Trong phiên hôm nay, các nhà đầu tư nước ngoài đã bán ròng mạnh nhất đối với 2 mã ngân hàng là SHB và VPB, với giá trị bán ròng lần lượt 265 tỷ đồng và 190 tỷ đồng. Tiếp đó, một loạt các mã vốn hóa lớn cũng bị bán mạnh như FPT, MBB, CTG, MWG, VIC...

Diễn biến giao dịch khối ngoại trong tháng 8/2025

Top cổ phiếu được khối ngoại giao dịch ròng nhiều nhất phiên 18/08

Thừa Vân

FILI - 17:56:23 18/08/2025

Trong bối cảnh chất lượng tài sản toàn ngành ngân hàng có dấu hiệu suy giảm trong nửa đầu năm 2025, VPBank trở thành ngoại lệ hiếm hoi nhờ chủ động củng cố nội lực, nâng cao hiệu quả thu hồi nợ và cải thiện tỷ lệ nợ xấu. Đồng thời, việc luật hóa Nghị quyết 42 cũng tạo cú huých pháp lý quan trọng giúp ngân hàng tăng tốc xử lý tài sản.

Chủ động củng cố nội lực, VPBank cải thiện mạnh chất lượng tài sản

Trong bối cảnh chất lượng tài sản toàn ngành ngân hàng tiếp tục suy giảm trong nửa đầu năm, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HOSE: VPB) ngược lại xu hướng chung, ghi nhận sự cải thiện rõ nét. Theo tổng hợp từ báo cáo tài chính của 29 ngân hàng, VPBank nằm trong nhóm 8 ngân hàng báo cáo tỷ lệ nợ xấu giảm trong quý 2/2025 so với đầu năm.

Cụ thể, tỷ lệ nợ xấu riêng lẻ của VPBank theo Thông tư 31 đã xuống còn 2.31% vào cuối tháng 6/2025. Đáng chú ý, nợ nhóm 2 tiếp tục xu hướng giảm quý thứ 4 liên tiếp - là chỉ báo sớm phản ánh triển vọng tích cực trong việc nâng cao chất lượng tài sản. Song song với đó, trong nửa đầu năm, thu hồi từ các khoản nợ đã xử lý rủi ro hợp nhất đạt hơn 1,700 tỷ đồng. Nhờ kiểm soát tốt chất lượng tín dụng và đẩy mạnh công tác thu hồi nợ, chi phí tín dụng riêng lẻ của VPBank đã giảm xuống dưới 2%, phù hợp định hướng đề ra từ đầu năm.

Kết quả tích cực trên là minh chứng rõ nét cho tư duy chiến lược và sự chủ động của VPBank, khi ngay từ năm 2024, ngân hàng đã thành lập Khối Thu hồi và Xử lý nợ (DCD) nhằm chuyên môn hóa công tác xử lý tài sản. Trong bối cảnh quy mô tín dụng không ngừng mở rộng, danh mục sản phẩm ngày càng đa dạng và tệp khách hàng ngày càng rộng mở, bước đi này đã giúp VPBank nâng cao hiệu quả quản trị rủi ro, từ đó cải thiện chất lượng tài sản một cách bền vững.

Tại Hội nghị Nhà đầu tư vừa qua, ông Phùng Duy Khương - Phó Tổng Giám đốc thường trực phụ trách phía Nam kiêm Giám đốc Khối Khách hàng Cá nhân VPBank, phụ trách điều hành Khối DCD, cho biết VPBank tiếp tục hoàn thiện hoạt động của Khối DCD theo hướng chuyên biệt và chuyên môn hóa sâu hơn. Ngân hàng đồng thời triển khai các chiến lược thu hồi nợ “may đo” cho từng nhóm khách hàng và từng sản phẩm cụ thể, nhằm nâng cao năng suất và hiệu quả.

Song song với việc nâng cấp bộ máy, VPBank cũng đẩy mạnh số hóa hoạt động thu hồi nợ, đặc biệt trong phân khúc vay tín chấp cá nhân - hiện chiếm khoảng 20% tổng dư nợ. Theo ông Khương, việc sử dụng nguồn lực con người để xử lý các khoản nợ có giá trị thấp hoặc nợ quá hạn trên 540 ngày là không còn tối ưu. Do đó, ngân hàng đã chủ động đầu tư vào trí tuệ nhân tạo (AI) và các công cụ tự động hóa như callbot, chatbot nhằm tăng tốc quá trình thu hồi, tối ưu chi phí và đồng thời giảm tải áp lực cho đội ngũ nhân sự.

Luật hóa Nghị quyết 42 - Cú huých pháp lý cho chất lượng của VPBank

Bên cạnh sự chủ động trong chiến lược xử lý nợ, chất lượng tài sản của VPBank kỳ vọng sẽ cải thiện tích cực nhờ cú huých từ hành lang pháp lý. Cụ thể, việc Nghị quyết 42 được luật hóa trong Luật Các tổ chức tín dụng (sửa đổi) sẽ tạo điều kiện cho các ngân hàng, trong đó có VPBank, được trao quyền thu giữ tài sản đảm bảo khi khách hàng vi phạm nghĩa vụ thanh toán.

Phó Tổng Giám đốc thường trực VPBank dự báo quy định mới sẽ tạo ra một hành lang pháp lý thông thoáng, minh bạch và rõ ràng hơn, từ đó tác động tích cực đến công tác thu hồi và xử lý nợ của ngân hàng theo 4 hướng quan trọng.

Thứ nhất, việc quyền thu giữ tài sản bảo đảm được luật hóa đã tạo nền tảng pháp lý vững chắc, cho phép ngân hàng chủ động triển khai biện pháp thu hồi mà không cần phụ thuộc hoàn toàn vào quy trình tố tụng phức tạp, kéo dài và tốn kém. Thứ hai, các thủ tục pháp lý được đơn giản hóa, giúp rút ngắn thời gian xử lý nợ, từ đó nhanh chóng giải phóng nguồn vốn bị “đóng băng” để tái đầu tư vào các hoạt động kinh doanh hiệu quả hơn.

Thứ ba, hành lang pháp lý rõ ràng giúp giảm chi phí và rủi ro pháp lý trong toàn bộ quá trình xử lý nợ - vốn là rào cản khiến nhiều ngân hàng e dè trong triển khai các biện pháp mạnh. Và cuối cùng, theo ông Khương, khi các biện pháp thu giữ tài sản được thực thi hiệu quả, khách hàng cũng sẽ ý thức hơn về nghĩa vụ tài chính, từ đó tăng cường phối hợp với ngân hàng trong việc cơ cấu hoặc xử lý nợ, thay vì cố tình kéo dài thời gian, gây thiệt hại cho đôi bên.

Nhờ nền tảng nội lực đã được chuẩn bị kỹ càng từ trước, VPBank hiện được nhiều tổ chức đánh giá là một trong những ngân hàng có khả năng tận dụng tốt nhất hành lang pháp lý mới này.

"Chúng tôi cho rằng những ngân hàng lớn có chi phí trích lập lớn như VPB, CTG và những ngân hàng có quy mô nhỏ như OCB, MSB, VIB sẽ được hưởng lợi nhiều hơn nhóm còn lại nếu dự thảo này được thông qua", báo cáo của Chứng khoán MBS nhận định về triển vọng ngân hàng khi Nghị quyết 42 được luật hóa.

Còn theo đánh giá của Chứng khoán Rồng Việt (VDSC), việc luật hóa Nghị quyết 42 sẽ tạo ra những lợi ích đáng kể cho toàn ngành, đặc biệt với những ngân hàng có tỷ trọng tín dụng bán lẻ cao như VPBank… Lý do là quá trình thu giữ và xử lý tài sản bảo đảm của các khoản vay bán lẻ thường ít phức tạp hơn so với phân khúc khách hàng doanh nghiệp. Ngoài ra, quy định mới còn giúp các ngân hàng tiết giảm đáng kể chi phí xử lý nợ xấu, khi không còn phải dàn trải nguồn lực khắp nhiều địa phương để thực hiện quy trình tố tụng thu giữ tài sản đảm bảo như trước kia.

Ngoài ra, Chứng khoán Vietcap và Chứng khoán KB Việt Nam (KBSV) đều đánh giá Nghị quyết 42 sẽ tác động tích cực đến triển vọng VPBank. Cụ thể, Vietcap cho rằng hiệu quả thu hồi nợ của VPBank trong năm 2025 sẽ được cải thiện đáng kể, qua đó giảm áp lực từ chi phí huy động và cạnh tranh lãi suất.

KBSV kỳ vọng VPBank có thể rút ngắn thời gian xử lý tài sản đảm bảo với quy định mới, từ đó tăng thu nhập từ thu hồi nợ xấu. Với quy mô dư nợ ngoại bảng hiện tại, KBSV ước tính con số thu nhập nợ xấu của ngân hàng sẽ "không nhỏ, đóng góp vào tổng thu nhập hoạt động".

Minh Tài

FILI - 13:11:36 18/08/2025

Các công ty chứng khoán (CTCK) khuyến nghị SIP khả quan nhờ ghi nhận doanh thu từ dự án Phước Đông New City – Giai đoạn 2; mua HPG do nhà máy Dung Quất 2 đã đi vào hoạt động; tăng tỷ trọng LSS nhờ kỳ vọng hưởng lợi từ xu hướng tăng cầu ethanol.

SIP khả quan với giá mục tiêu 76,800 đồng/cp

CTCK ACB (ACBS) nhận định sau gần 4 tháng đàm phán, Mỹ đã đồng ý giảm thuế đối ứng với Việt Nam từ 46% xuống mức 20%, tương đương với hầu hết các nước ASEAN và thấp hơn Trung Quốc, Ấn Độ, Lào và Myanmar. Mối lo ngại chính hiện nay là mức thuế 40% đối với hàng trung chuyển nhằm ngăn chặn hàng hóa Trung Quốc sử dụng Việt Nam làm "trung tâm trung chuyển" để xuất khẩu sang Mỹ trong khi đó chính phủ Hoa Kỳ vẫn chưa đưa ra định nghĩa rõ ràng về "quy tắc xuất xứ".

Biến động thuế quan ảnh hưởng đến khả năng thu hút FDI của Việt Nam và hoạt động cho thuê khu công nghiệp (KCN) do một số khách thuê tiềm năng đánh giá lại lợi thế chi phí của Việt Nam so với các nước lân cận và trì hoãn quyết định thuê. Tuy nhiên, ACBS cho rằng rủi ro chung đã giảm kể từ tháng 4/2025 và những lợi thế cơ bản của Việt Nam (ví dụ như tình hình chính trị ổn định, chi phí lao động cạnh tranh, chi phí điện cạnh tranh, số lượng FTA đã ký kết) dự kiến sẽ tiếp tục nâng cao sức hút FDI của Việt Nam trong dài hạn.

Mặt khác, ACBS cho rằng tác động của thuế suất đối với CTCP Đầu tư Sài Gòn VRG thấp hơn so với hầu hết các đối thủ cạnh tranh do: (1) Công ty áp dụng phương pháp ghi nhận doanh thu cho thuê đất công nghiệp phân bổ hằng năm nên kết quả kinh doanh sẽ ổn định và ít biến động hơn các công ty áp dụng phương pháp ghi nhận một lần; (2) Mảng KCN chiếm khoảng 5% tổng doanh thu và khoảng 25% tổng lợi nhuận gộp của SIP, tương đối thấp hơn so với tỷ trọng của các đối thủ cạnh tranh.

Trong bối cảnh bị ảnh hưởng bởi thuế quan của Mỹ, hoạt động cho thuê KCN của SIP vẫn theo đúng kế hoạch đề ra với 26.7 ha được cho thuê trong nửa đầu năm 2025, hoàn thành 59% mục tiêu. Giá cho thuê trong nửa đầu năm 2025 đi ngang so với mức giá năm 2024.

Vào ngày 11/02/2025, CTCP Đầu tư VRG Long Đức - công ty con do SIP sở hữu 58% - đã được phê duyệt phát triển KCN Long Đức Giai đoạn 2 với tổng diện tích gần 294 ha tại tỉnh Đồng Nai. KCN này nằm gần Cao tốc Long Thành - Dầu Giây, Cao tốc Biên Hòa - Vũng Tàu, Cảng Cái Mép - Thị Vải và Sân bay quốc tế Long Thành. Chủ đầu tư đang hoàn thiện hồ sơ pháp lý và phương án đền bù đất cho dự án này.

Trong giai đoạn 2025-2028, ACBS dự phóng giá thuê sẽ đi ngang so với mức năm 2024, thay vì tăng trưởng 0-3%/năm như dự phóng trước đó. Diện tích đất mới được cho thuê ước tính khoảng 40-48 ha/năm, tương đương khoảng 80-90% mức trung bình giai đoạn 2019-2024.

Trong nửa đầu năm 2025, doanh thu cho thuê đất KCN đạt 210 tỷ đồng (tăng 11% so với cùng kỳ) với biên lợi nhuận gộp đạt 69% (không đổi so với cùng kỳ). Doanh thu của mảng KCN ước đạt 471 tỷ đồng (tăng 21%), không đổi so với dự phóng trước đó do SIP áp dụng phương pháp phân bổ doanh thu hàng năm và doanh thu năm 2025 đến từ các hợp đồng đã ký kết từ các năm trước. Biên lợi nhuận gộp dự kiến sẽ đi ngang, đạt mức 69.5%.

Mảng cung cấp điện, nước chiếm hơn 80% tổng doanh thu và hơn 50% lợi nhuận gộp của SIP, có thể bị ảnh hưởng bởi thuế quan của Mỹ tùy thuộc vào ngành nghề của khách thuê, thị trường xuất khẩu chính và tỷ lệ nội địa hóa. SIP có nhiều khách hàng lớn trong ngành dệt may (ví dụ như Worldon và Gainlucky) với Hoa Kỳ và Châu Âu là thị trường xuất khẩu chính. SIP cũng có một số nhà sản xuất lốp xe lớn (ví dụ như Sailun với 30% tổng sản lượng xuất khẩu sang Mỹ và ACTR với 90% tổng sản lượng xuất khẩu sang Mỹ) và một nhà sản xuất tấm pin mặt trời lớn, First Solar, với thị trường xuất khẩu chính là Mỹ.

Mặc dù chính phủ Mỹ chưa đưa ra định nghĩa rõ ràng về quy tắc xuất xứ nhưng trọng tâm chính của Mỹ là thúc đẩy sản xuất trong nước và tự chủ chuỗi cung ứng đối với các ngành công nghệ cao và an ninh quốc gia thay vì các ngành thâm dụng lao động và có giá trị gia tăng thấp. Do đó, ACBS cho rằng ngành dệt may và săm lốp có thể không phải chịu mức thuế cao nhưng ngành pin năng lượng mặt trời có thể chịu rủi ro này.

Trong nửa đầu năm 2025, mảng điện, nước ghi nhận kết quả kinh doanh khả quan với doanh thu đạt 3,389 tỷ đồng (tăng 9% so với cùng kỳ), chủ yếu nhờ sản lượng điện nước tăng trưởng 3-5%. Biên lợi nhuận gộp tăng từ 7.6% lên 8.2%. ACBS giữ nguyên dự phóng năm 2025 với doanh thu ước đạt 7,234 tỷ đồng (tăng 10.5%) và biên lợi nhuận gộp đạt 9.1%.

Trong giai đoạn 2026-2028, ACBS giả định sản lượng điện tăng trưởng 6%/năm (điều chỉnh giảm so với mức 8% trong dự phóng trước đó) và giá điện tăng trưởng 2%/năm (không đổi so với dự phóng trước đó). CTCK này giả định sản lượng nước tăng trưởng 8%/năm (điều chỉnh giảm so với mức 10% trong dự phóng trước đó) và giá nước tăng trưởng 0.7%/năm (không đổi so với dự phóng trước đó). Nhìn chung, doanh thu mảng điện nước dự kiến tăng trưởng 8.5%/năm trong giai đoạn 2026-2028.

Trong quý 2/2025, SIP đã bán hết 79 căn nhà phố tại dự án Phước Đông New City – Giai đoạn 2 với giá bán từ 1.2 đến 1.9 tỷ đồng/căn. Công ty đã bàn giao 27 căn và ghi nhận doanh thu 34 tỷ đồng trong quý 2/2025. Trong năm 2025, ACBS dự phóng Công ty sẽ mở bán hơn 200 căn, bàn giao 111 căn và ghi nhận doanh thu 154 tỷ đồng.

Nhìn chung, ACBS dự phóng doanh thu năm 2025 của SIP đạt 8,810 tỷ đồng (tăng 13% so với năm trước) và lãi sau thuế đạt 1,414 tỷ đồng (tăng 11%) tăng lần lượt 2% và 6% so với dự phóng trước đó nhờ bổ sung thu nhập từ dự án Phước Đông New City – Giai đoạn 2, trong khi vẫn giữ nguyên dự phóng của các mảng kinh doanh khác.

Theo đó, ACBS khuyến nghị SIP khả quan với giá mục tiêu 76,800 đồng/cp.

Xem thêm tại đây

Mua HPG với giá mục tiêu 34,300 đồng/cp

CTCK BIDV (BSC) cho biết kết thúc quý 2/2025, CTCP Tập đoàn Hòa Phát (HOSE: HPG) ghi nhận doanh thu thuần 35,911 tỷ đồng (giảm 9% so với cùng kỳ), lãi ròng đạt 4,257 tỷ đồng (tăng 28%).

Một số điểm nhấn có thể kể đến việc doanh thu mảng thép đạt 33,531 tỷ đồng (giảm 11%). Trong đó, (1) sản lượng thép xây dựng tăng 6% nhờ thị trường Bất động sản hồi phục, (2) sản lượng HRC tăng 69% nhờ Việt Nam thông qua thuế chống bán phá giá (CBPG) HRC từ Trung Quốc, giúp HPG và FHS tăng được thị phần nội địa, (3) Giá thép xây dựng giảm do mặt bằng giá thép thấp hơn kể từ nửa cuối 2024.

Bên cạnh đó, biên lợi nhuận gộp đạt 18% (tăng 5 điểm %) đến từ 2 yếu tố (1) Sản lượng tăng 21%, (2) Giá quặng sắt đầu vào giảm 12%. Tỷ trọng chi phí bán hàng và quản lý doanh nghiệp trên doanh thu nhìn chung vẫn được duy trì ổn định.

Chi phí xây dựng dự án Dung Quất 2 Giai đoạn 1 chưa được quyết toán sang tài sản cố định trong quý 2. Xem xét doanh thu và chi phí khấu hao của quý 2/2025, BSC cho rằng HPG vẫn chưa ghi nhận doanh thu/chi phí từ dự án Dung Quất 2. BSC kỳ vọng Dung Quất 2 sẽ bắt đầu ghi nhận kể từ quý 3/2025 sau khi tất cả các lò cao của DQ2 đã vận hành trong Tháng 8/2025.

So với Báo cáo trước đó, xu hướng về sản lượng thép và biên lợi nhuận gộp phục hồi nhờ thị trường bất động sản ấm lên và Việt Nam áp thuế CBPG HRC từ Trung Quốc, đang đúng với kỳ vọng của BSC.

Theo đó, BSC đánh giá chính sách thuế CBPG đã chứng minh được hiệu quả trong quý 2/2025. Kể từ sau khi áp thuế CBPG tạm thời, thị phần thép Trung Quốc nhập khẩu vào Việt Nam đã giảm đáng kể, từ 51% vào tháng 1/2025 xuống còn 23% vào tháng 4/2025. Phần còn lại nhập khẩu từ Trung Quốc hiện tại chủ yếu tới từ hàng khổ lớn, đang được giải quyết bằng việc mở rộng điều tra đối với HRC khổ lớn. Các quốc gia như Nhật Bản, Đài Loan, Hàn Quốc không có tín hiệu tăng sản lượng để bù đắp phần nhập khẩu từ Trung Quốc.

Doanh thu mảng nông nghiệp 6 tháng đầu năm 2025 đạt 4,228 tỷ đồng – cao hơn so với kỳ vọng của BSC (Dự báo 2025 đạt 7,044 tỷ đồng – hoàn thành 60% dự báo). BSC sẽ nâng dự báo doanh thu mảng nông nghiệp trong năm 2025.

Dự phóng kết quả kinh doanh năm 2025 của HPGNguồn: BSC

BSC đánh giá chính sách thuế CBPG đã giảm bớt cạnh tranh giữa HPG, FHS, và HRC từ Trung Quốc. Đây là yếu tố giúp các doanh nghiệp nội địa có thể tăng giá bán và tỷ suất lợi nhuận tốt hơn.

CTCK này kỳ vọng giá HRC sẽ tăng trong thời gian tới nhờ (1) Việt Nam thông qua áp thuế CBPG đối với HRC khổ rộng, ngăn chặn gần như 100% thép HRC từ Trung Quốc; (2) Giá thép thế giới phục hồi theo mùa vụ về cuối năm và các chính sách siết môi trường. Theo đó, BSC kỳ vọng giá HRC của HPG ở mức 530 -535 USD/tấn trong nửa cuối 2025 (tăng 2-3% so với quý 2).

Theo đó, BSC khuyến nghị mua HPG với giá mục tiêu 34,300 đồng/cp. Giá mục tiêu này của BSC đã phản ánh nhà máy Dung Quất 2 chạy 90% công suất vào cuối năm 2026.

Xem thêm tại đây

Tăng tỷ trọng LSS với giá mục tiêu 12,000 đồng/cp

CTCK Mirae Asset (MAS) cho biết trong quý 2/2025 (quý 4 trong niên độ tài chính 2024-2025), LSS ghi nhận doanh thu hợp nhất đạt 664 tỷ đồng (giảm 26% so với cùng kỳ) và lãi sau thuế đạt 58 tỷ đồng (tăng 87%) do: 1) Giá vốn hàng bán giảm 31% giúp lợi nhuận gộp tăng 9%; 2) Chi phí bán hàng và quản lý doanh nghiệp giảm lần lượt 35% và 31%.

Xét về niên độ tài chính năm 2024-2025, doanh thu đạt 2,328 (giảm 14%) tỷ đồng và lãi ròng đạt 116 tỷ đồng (giảm 2%), tỷ suất lợi nhuận sau thuế trên doanh thu thuần của LSS đã cải thiện lên 5.24% (từ 4.51% trong niên độ 2023-2024).

Trong bối cảnh ngành đường Việt Nam chứng kiến lượng hàng tồn kho ở mức kỷ lục trong quý 1/2025, áp lực dư cung đã kéo giá đường trong nước xuống thấp, khiến sản phẩm nội địa dần mất lợi thế cạnh tranh so với đường nhập khẩu. Tuy nhiên, sang quý 2/2025, kết quả kinh doanh của các doanh nghiệp đã cho thấy tín hiệu khởi sắc, đặc biệt khi lượng hàng tồn kho của LSS được ghi nhận đạt đỉnh và bắt đầu giảm mạnh. Sự cải thiện này không chỉ giúp giải tỏa áp lực chi phí lưu kho mà còn thúc đẩy hoạt động tiêu thụ diễn ra thuận lợi hơn, góp phần nâng cao biên lợi nhuận, đánh dấu bước phục hồi tích cực sau giai đoạn khó khăn do tình trạng dư cung toàn ngành.

Triển vọng dài hạn ngành đường được củng cố bởi chính sách pha xăng sinh học E10 dự kiến áp dụng từ năm 2026. Ethanol – thành phần chính trong E10 – được sản xuất chủ yếu từ mật rỉ đường, phụ phẩm trong quá trình chế biến đường. Khi nhu cầu xăng E10 tăng mạnh (ước tính cần 1.2–1.5 triệu m³ ethanol/năm), thì nhu cầu đối với nguyên liệu mật rỉ sẽ tăng đáng kể. Điều này không chỉ tạo thêm nguồn thu cho doanh nghiệp đường từ bán mật rỉ, mà còn gián tiếp hỗ trợ giá mía và giá đường hồi phục, nhờ chuỗi cung ứng được kích hoạt mạnh hơn.

Về triển vọng theo niên vụ 2025-2026, MAS dự báo kết quả kinh doanh của LSS đạt 2.467 tỷ đồng (tăng 6%) và lãi ròng đạt 128 tỷ đồng (tăng 10%), nhờ: 1) Biên lợi nhuận ròng cải thiện lên 5.2% nhờ tối ưu chi phí; 2) Doanh thu được củng cố nhờ giá bán cải thiện kết hợp nền thấp.

MAS ước tính EPS dự kiến cho năm 2025 đạt 1,497 đồng/cp, tương ứng với mức P/E dự phóng ở mức 6.9 lần. CTCK này đánh giá tích cực cho LSS: 1) Sản lượng tiêu thụ tăng do nhu cầu tiêu dùng hồi phục; 2) Kỳ vọng hưởng lợi từ xu hướng tăng cầu ethanol; 3) Ngành nghề kinh doanh ổn định.

Dự phóng kết quả kinh doanh của LSS niên độ 2025

Theo đó, MAS khuyến nghị tăng tỷ trọng LSS với giá mục tiêu 12,000 đồng/cp.

Xem thêm tại đây

Thượng Ngọc

FILI - 10:46:18 18/08/2025

Tăng tỷ trọng SIP, HPG và LSS?

Các công ty chứng khoán (CTCK) khuyến nghị SIP khả quan nhờ ghi nhận doanh thu từ dự án Phước Đông New City – Giai đoạn 2; mua HPG do nhà máy Dung Quất 2 đã đi vào hoạt động; tăng tỷ trọng LSS nhờ kỳ vọng hưởng lợi từ xu hướng tăng cầu ethanol.

SIP khả quan với giá mục tiêu 76,800 đồng/cp

CTCK ACB (ACBS) nhận định sau gần 4 tháng đàm phán, Mỹ đã đồng ý giảm thuế đối ứng với Việt Nam từ 46% xuống mức 20%, tương đương với hầu hết các nước ASEAN và thấp hơn Trung Quốc, Ấn Độ, Lào và Myanmar. Mối lo ngại chính hiện nay là mức thuế 40% đối với hàng trung chuyển nhằm ngăn chặn hàng hóa Trung Quốc sử dụng Việt Nam làm "trung tâm trung chuyển" để xuất khẩu sang Mỹ trong khi đó chính phủ Hoa Kỳ vẫn chưa đưa ra định nghĩa rõ ràng về "quy tắc xuất xứ".

Biến động thuế quan ảnh hưởng đến khả năng thu hút FDI của Việt Nam và hoạt động cho thuê khu công nghiệp (KCN) do một số khách thuê tiềm năng đánh giá lại lợi thế chi phí của Việt Nam so với các nước lân cận và trì hoãn quyết định thuê. Tuy nhiên, ACBS cho rằng rủi ro chung đã giảm kể từ tháng 4/2025 và những lợi thế cơ bản của Việt Nam (ví dụ như tình hình chính trị ổn định, chi phí lao động cạnh tranh, chi phí điện cạnh tranh, số lượng FTA đã ký kết) dự kiến sẽ tiếp tục nâng cao sức hút FDI của Việt Nam trong dài hạn.

Mặt khác, ACBS cho rằng tác động của thuế suất đối với CTCP Đầu tư Sài Gòn VRG (HOSE: SIP) thấp hơn so với hầu hết các đối thủ cạnh tranh do: (1) Công ty áp dụng phương pháp ghi nhận doanh thu cho thuê đất công nghiệp phân bổ hằng năm nên kết quả kinh doanh sẽ ổn định và ít biến động hơn các công ty áp dụng phương pháp ghi nhận một lần; (2) Mảng KCN chiếm khoảng 5% tổng doanh thu và khoảng 25% tổng lợi nhuận gộp của SIP, tương đối thấp hơn so với tỷ trọng của các đối thủ cạnh tranh.

Trong bối cảnh bị ảnh hưởng bởi thuế quan của Mỹ, hoạt động cho thuê KCN của SIP vẫn theo đúng kế hoạch đề ra với 26.7 ha được cho thuê trong nửa đầu năm 2025, hoàn thành 59% mục tiêu. Giá cho thuê trong nửa đầu năm 2025 đi ngang so với mức giá năm 2024.

Vào ngày 11/02/2025, CTCP Đầu tư VRG Long Đức - công ty con do SIP sở hữu 58% - đã được phê duyệt phát triển KCN Long Đức Giai đoạn 2 với tổng diện tích gần 294 ha tại tỉnh Đồng Nai. KCN này nằm gần Cao tốc Long Thành - Dầu Giây, Cao tốc Biên Hòa - Vũng Tàu, Cảng Cái Mép - Thị Vải và Sân bay quốc tế Long Thành. Chủ đầu tư đang hoàn thiện hồ sơ pháp lý và phương án đền bù đất cho dự án này.

Trong giai đoạn 2025-2028, ACBS dự phóng giá thuê sẽ đi ngang so với mức năm 2024, thay vì tăng trưởng 0-3%/năm như dự phóng trước đó. Diện tích đất mới được cho thuê ước tính khoảng 40-48 ha/năm, tương đương khoảng 80-90% mức trung bình giai đoạn 2019-2024.

Trong nửa đầu năm 2025, doanh thu cho thuê đất KCN đạt 210 tỷ đồng (tăng 11% so với cùng kỳ) với biên lợi nhuận gộp đạt 69% (không đổi so với cùng kỳ). Doanh thu của mảng KCN ước đạt 471 tỷ đồng (tăng 21%), không đổi so với dự phóng trước đó do SIP áp dụng phương pháp phân bổ doanh thu hàng năm và doanh thu năm 2025 đến từ các hợp đồng đã ký kết từ các năm trước. Biên lợi nhuận gộp dự kiến sẽ đi ngang, đạt mức 69.5%.

Mảng cung cấp điện, nước chiếm hơn 80% tổng doanh thu và hơn 50% lợi nhuận gộp của SIP, có thể bị ảnh hưởng bởi thuế quan của Mỹ tùy thuộc vào ngành nghề của khách thuê, thị trường xuất khẩu chính và tỷ lệ nội địa hóa. SIP có nhiều khách hàng lớn trong ngành dệt may (ví dụ như Worldon và Gainlucky) với Hoa Kỳ và Châu Âu là thị trường xuất khẩu chính. SIP cũng có một số nhà sản xuất lốp xe lớn (ví dụ như Sailun với 30% tổng sản lượng xuất khẩu sang Mỹ và ACTR với 90% tổng sản lượng xuất khẩu sang Mỹ) và một nhà sản xuất tấm pin mặt trời lớn, First Solar, với thị trường xuất khẩu chính là Mỹ.

Mặc dù chính phủ Mỹ chưa đưa ra định nghĩa rõ ràng về quy tắc xuất xứ nhưng trọng tâm chính của Mỹ là thúc đẩy sản xuất trong nước và tự chủ chuỗi cung ứng đối với các ngành công nghệ cao và an ninh quốc gia thay vì các ngành thâm dụng lao động và có giá trị gia tăng thấp. Do đó, ACBS cho rằng ngành dệt may và săm lốp có thể không phải chịu mức thuế cao nhưng ngành pin năng lượng mặt trời có thể chịu rủi ro này.

Trong nửa đầu năm 2025, mảng điện, nước ghi nhận kết quả kinh doanh khả quan với doanh thu đạt 3,389 tỷ đồng (tăng 9% so với cùng kỳ), chủ yếu nhờ sản lượng điện nước tăng trưởng 3-5%. Biên lợi nhuận gộp tăng từ 7.6% lên 8.2%. ACBS giữ nguyên dự phóng năm 2025 với doanh thu ước đạt 7,234 tỷ đồng (tăng 10.5%) và biên lợi nhuận gộp đạt 9.1%.

Trong giai đoạn 2026-2028, ACBS giả định sản lượng điện tăng trưởng 6%/năm (điều chỉnh giảm so với mức 8% trong dự phóng trước đó) và giá điện tăng trưởng 2%/năm (không đổi so với dự phóng trước đó). CTCK này giả định sản lượng nước tăng trưởng 8%/năm (điều chỉnh giảm so với mức 10% trong dự phóng trước đó) và giá nước tăng trưởng 0.7%/năm (không đổi so với dự phóng trước đó). Nhìn chung, doanh thu mảng điện nước dự kiến tăng trưởng 8.5%/năm trong giai đoạn 2026-2028.

Trong quý 2/2025, SIP đã bán hết 79 căn nhà phố tại dự án Phước Đông New City – Giai đoạn 2 với giá bán từ 1.2 đến 1.9 tỷ đồng/căn. Công ty đã bàn giao 27 căn và ghi nhận doanh thu 34 tỷ đồng trong quý 2/2025. Trong năm 2025, ACBS dự phóng Công ty sẽ mở bán hơn 200 căn, bàn giao 111 căn và ghi nhận doanh thu 154 tỷ đồng.

Nhìn chung, ACBS dự phóng doanh thu năm 2025 của SIP đạt 8,810 tỷ đồng (tăng 13% so với năm trước) và lãi sau thuế đạt 1,414 tỷ đồng (tăng 11%) tăng lần lượt 2% và 6% so với dự phóng trước đó nhờ bổ sung thu nhập từ dự án Phước Đông New City – Giai đoạn 2, trong khi vẫn giữ nguyên dự phóng của các mảng kinh doanh khác.

Theo đó, ACBS khuyến nghị SIP khả quan với giá mục tiêu 76,800 đồng/cp.

Mua HPG với giá mục tiêu 34,300 đồng/cp

CTCK BIDV (BSC) cho biết kết thúc quý 2/2025, CTCP Tập đoàn Hòa Phát (HOSE: HPG) ghi nhận doanh thu thuần 35,911 tỷ đồng (giảm 9% so với cùng kỳ), lãi ròng đạt 4,257 tỷ đồng (tăng 28%).

Một số điểm nhấn có thể kể đến việc doanh thu mảng thép đạt 33,531 tỷ đồng (giảm 11%). Trong đó, (1) sản lượng thép xây dựng tăng 6% nhờ thị trường Bất động sản hồi phục, (2) sản lượng HRC tăng 69% nhờ Việt Nam thông qua thuế chống bán phá giá (CBPG) HRC từ Trung Quốc, giúp HPG và FHS tăng được thị phần nội địa, (3) Giá thép xây dựng giảm do mặt bằng giá thép thấp hơn kể từ nửa cuối 2024.

Bên cạnh đó, biên lợi nhuận gộp đạt 18% (tăng 5 điểm %) đến từ 2 yếu tố (1) Sản lượng tăng 21%, (2) Giá quặng sắt đầu vào giảm 12%. Tỷ trọng chi phí bán hàng và quản lý doanh nghiệp trên doanh thu nhìn chung vẫn được duy trì ổn định.

Chi phí xây dựng dự án Dung Quất 2 Giai đoạn 1 chưa được quyết toán sang tài sản cố định trong quý 2. Xem xét doanh thu và chi phí khấu hao của quý 2/2025, BSC cho rằng HPG vẫn chưa ghi nhận doanh thu/chi phí từ dự án Dung Quất 2. BSC kỳ vọng Dung Quất 2 sẽ bắt đầu ghi nhận kể từ quý 3/2025 sau khi tất cả các lò cao của DQ2 đã vận hành trong Tháng 8/2025.

So với Báo cáo trước đó, xu hướng về sản lượng thép và biên lợi nhuận gộp phục hồi nhờ thị trường bất động sản ấm lên và Việt Nam áp thuế CBPG HRC từ Trung Quốc, đang đúng với kỳ vọng của BSC.

Theo đó, BSC đánh giá chính sách thuế CBPG đã chứng minh được hiệu quả trong quý 2/2025. Kể từ sau khi áp thuế CBPG tạm thời, thị phần thép Trung Quốc nhập khẩu vào Việt Nam đã giảm đáng kể, từ 51% vào tháng 1/2025 xuống còn 23% vào tháng 4/2025. Phần còn lại nhập khẩu từ Trung Quốc hiện tại chủ yếu tới từ hàng khổ lớn, đang được giải quyết bằng việc mở rộng điều tra đối với HRC khổ lớn. Các quốc gia như Nhật Bản, Đài Loan, Hàn Quốc không có tín hiệu tăng sản lượng để bù đắp phần nhập khẩu từ Trung Quốc.

Doanh thu mảng nông nghiệp 6 tháng đầu năm 2025 đạt 4,228 tỷ đồng – cao hơn so với kỳ vọng của BSC (Dự báo 2025 đạt 7,044 tỷ đồng – hoàn thành 60% dự báo). BSC sẽ nâng dự báo doanh thu mảng nông nghiệp trong năm 2025.

Dự phóng kết quả kinh doanh năm 2025 của HPG

Nguồn: BSC

BSC đánh giá chính sách thuế CBPG đã giảm bớt cạnh tranh giữa HPG, FHS, và HRC từ Trung Quốc. Đây là yếu tố giúp các doanh nghiệp nội địa có thể tăng giá bán và tỷ suất lợi nhuận tốt hơn.

CTCK này kỳ vọng giá HRC sẽ tăng trong thời gian tới nhờ (1) Việt Nam thông qua áp thuế CBPG đối với HRC khổ rộng, ngăn chặn gần như 100% thép HRC từ Trung Quốc; (2) Giá thép thế giới phục hồi theo mùa vụ về cuối năm và các chính sách siết môi trường. Theo đó, BSC kỳ vọng giá HRC của HPG ở mức 530 -535 USD/tấn trong nửa cuối 2025 (tăng 2-3% so với quý 2).

Theo đó, BSC khuyến nghị mua HPG với giá mục tiêu 34,300 đồng/cp. Giá mục tiêu này của BSC đã phản ánh nhà máy Dung Quất 2 chạy 90% công suất vào cuối năm 2026.

Tăng tỷ trọng LSS với giá mục tiêu 12,000 đồng/cp

CTCK Mirae Asset (MAS) cho biết trong quý 2/2025 (quý 4 trong niên độ tài chính 2024-2025), LSS ghi nhận doanh thu hợp nhất đạt 664 tỷ đồng (giảm 26% so với cùng kỳ) và lãi sau thuế đạt 58 tỷ đồng (tăng 87%) do: 1) Giá vốn hàng bán giảm 31% giúp lợi nhuận gộp tăng 9%; 2) Chi phí bán hàng và quản lý doanh nghiệp giảm lần lượt 35% và 31%.

Xét về niên độ tài chính năm 2024-2025, doanh thu đạt 2,328 (giảm 14%) tỷ đồng và lãi ròng đạt 116 tỷ đồng (giảm 2%), tỷ suất lợi nhuận sau thuế trên doanh thu thuần của LSS đã cải thiện lên 5.24% (từ 4.51% trong niên độ 2023-2024).

Trong bối cảnh ngành đường Việt Nam chứng kiến lượng hàng tồn kho ở mức kỷ lục trong quý 1/2025, áp lực dư cung đã kéo giá đường trong nước xuống thấp, khiến sản phẩm nội địa dần mất lợi thế cạnh tranh so với đường nhập khẩu. Tuy nhiên, sang quý 2/2025, kết quả kinh doanh của các doanh nghiệp đã cho thấy tín hiệu khởi sắc, đặc biệt khi lượng hàng tồn kho của LSS được ghi nhận đạt đỉnh và bắt đầu giảm mạnh. Sự cải thiện này không chỉ giúp giải tỏa áp lực chi phí lưu kho mà còn thúc đẩy hoạt động tiêu thụ diễn ra thuận lợi hơn, góp phần nâng cao biên lợi nhuận, đánh dấu bước phục hồi tích cực sau giai đoạn khó khăn do tình trạng dư cung toàn ngành.

Triển vọng dài hạn ngành đường được củng cố bởi chính sách pha xăng sinh học E10 dự kiến áp dụng từ năm 2026. Ethanol – thành phần chính trong E10 – được sản xuất chủ yếu từ mật rỉ đường, phụ phẩm trong quá trình chế biến đường. Khi nhu cầu xăng E10 tăng mạnh (ước tính cần 1.2–1.5 triệu m³ ethanol/năm), thì nhu cầu đối với nguyên liệu mật rỉ sẽ tăng đáng kể. Điều này không chỉ tạo thêm nguồn thu cho doanh nghiệp đường từ bán mật rỉ, mà còn gián tiếp hỗ trợ giá mía và giá đường hồi phục, nhờ chuỗi cung ứng được kích hoạt mạnh hơn.

Về triển vọng theo niên vụ 2025-2026, MAS dự báo kết quả kinh doanh của LSS đạt 2.467 tỷ đồng (tăng 6%) và lãi ròng đạt 128 tỷ đồng (tăng 10%), nhờ: 1) Biên lợi nhuận ròng cải thiện lên 5.2% nhờ tối ưu chi phí; 2) Doanh thu được củng cố nhờ giá bán cải thiện kết hợp nền thấp.

MAS ước tính EPS dự kiến cho năm 2025 đạt 1,497 đồng/cp, tương ứng với mức P/E dự phóng ở mức 6.9 lần. CTCK này đánh giá tích cực cho LSS: 1) Sản lượng tiêu thụ tăng do nhu cầu tiêu dùng hồi phục; 2) Kỳ vọng hưởng lợi từ xu hướng tăng cầu ethanol; 3) Ngành nghề kinh doanh ổn định.

Dự phóng kết quả kinh doanh của LSS niên độ 2025

Theo đó, MAS khuyến nghị tăng tỷ trọng LSS với giá mục tiêu 12,000 đồng/cp.

Marque blanche

API de données

Plug-ins Web

Créateur d'affiches

Programme d'affiliation

Le risque de perte dans la négociation d'instruments financiers tels que les actions, les devises, les matières premières, les contrats à terme, les obligations, les ETF et les crypto-monnaies peut être substantiel. Vous pouvez subir une perte totale des fonds que vous déposez auprès de votre courtier. Par conséquent, vous devez examiner attentivement si ce type de négociation vous convient, compte tenu de votre situation et de vos ressources financières.

Aucune décision d'investissement ne doit être prise sans avoir procédé soi-même à une vérification préalable approfondie ou sans avoir consulté ses conseillers financiers. Le contenu de notre site peut ne pas vous convenir car nous ne connaissons pas votre situation financière et vos besoins en matière d'investissement. Nos informations financières peuvent avoir un temps de latence ou contenir des inexactitudes, de sorte que vous devez être entièrement responsable de vos décisions en matière de négociation et d'investissement. La société ne sera pas responsable de vos pertes en capital.

Sans l'autorisation du site web, vous n'êtes pas autorisé à copier les graphiques, les textes ou les marques du site web. Les droits de propriété intellectuelle sur le contenu ou les données incorporées dans ce site web appartiennent à ses fournisseurs et marchands d'échange.

Non connecté

Se connecter pour accéder à d'autres fonctionnalités

FastBull VIP

Pas encore

Acheter

Se connecter

S'inscrire