Citations

Nouvelles

Analyse

Utilisateur

24/7

Calendrier économique

Education

Données

- Des noms

- Dernier

- Précédent

Comptes de Signaux pour Membres

Tous les Comptes de Signaux

All Contests

France (Nord) Balance commerciale (SA) (Octobre)

France (Nord) Balance commerciale (SA) (Octobre)A:--

F: --

Zone Euro Emploi en glissement annuel (SA) (Troisième trimestre)

Zone Euro Emploi en glissement annuel (SA) (Troisième trimestre)A:--

F: --

Canada Emploi à temps partiel (SA) (Novembre)

Canada Emploi à temps partiel (SA) (Novembre)A:--

F: --

P: --

Canada Taux de chômage (SA) (Novembre)

Canada Taux de chômage (SA) (Novembre)A:--

F: --

P: --

Canada Emploi à temps plein (SA) (Novembre)

Canada Emploi à temps plein (SA) (Novembre)A:--

F: --

P: --

Canada Taux de participation à l'emploi (SA) (Novembre)

Canada Taux de participation à l'emploi (SA) (Novembre)A:--

F: --

P: --

Canada Emploi (SA) (Novembre)

Canada Emploi (SA) (Novembre)A:--

F: --

P: --

U.S. Indice des prix PCE MoM (Septembre)

U.S. Indice des prix PCE MoM (Septembre)A:--

F: --

P: --

U.S. Revenu personnel MoM (Septembre)

U.S. Revenu personnel MoM (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE de base MoM (Septembre)

U.S. Indice des prix PCE de base MoM (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE YoY (SA) (Septembre)

U.S. Indice des prix PCE YoY (SA) (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE de base YoY (Septembre)

U.S. Indice des prix PCE de base YoY (Septembre)A:--

F: --

P: --

U.S. Dépenses personnelles MoM (SA) (Septembre)

U.S. Dépenses personnelles MoM (SA) (Septembre)A:--

F: --

U.S. Prévisions d'inflation à 5-10 ans (Décembre)

U.S. Prévisions d'inflation à 5-10 ans (Décembre)A:--

F: --

P: --

U.S. Dépenses réelles de consommation personnelle MoM (Septembre)

U.S. Dépenses réelles de consommation personnelle MoM (Septembre)A:--

F: --

U.S. Total hebdomadaire des forages

U.S. Total hebdomadaire des foragesA:--

F: --

P: --

U.S. Forage hebdomadaire de pétrole total

U.S. Forage hebdomadaire de pétrole totalA:--

F: --

P: --

U.S. Crédit à la consommation (SA) (Octobre)

U.S. Crédit à la consommation (SA) (Octobre)A:--

F: --

Chine, Mainland Réserve de change (Novembre)

Chine, Mainland Réserve de change (Novembre)A:--

F: --

P: --

Japon Balance commerciale (Octobre)

Japon Balance commerciale (Octobre)A:--

F: --

P: --

Japon PIB nominal révisé QoQ (Troisième trimestre)

Japon PIB nominal révisé QoQ (Troisième trimestre)A:--

F: --

P: --

Chine, Mainland Importations YoY (CNH) (Novembre)

Chine, Mainland Importations YoY (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Exportations (Novembre)

Chine, Mainland Exportations (Novembre)A:--

F: --

P: --

Chine, Mainland Importations (CNH) (Novembre)

Chine, Mainland Importations (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Balance commerciale (CNH) (Novembre)

Chine, Mainland Balance commerciale (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Exportations YoY (USD) (Novembre)

Chine, Mainland Exportations YoY (USD) (Novembre)A:--

F: --

P: --

Chine, Mainland Importations en glissement annuel (USD) (Novembre)

Chine, Mainland Importations en glissement annuel (USD) (Novembre)A:--

F: --

P: --

Allemagne Production industrielle MoM (SA) (Octobre)

Allemagne Production industrielle MoM (SA) (Octobre)A:--

F: --

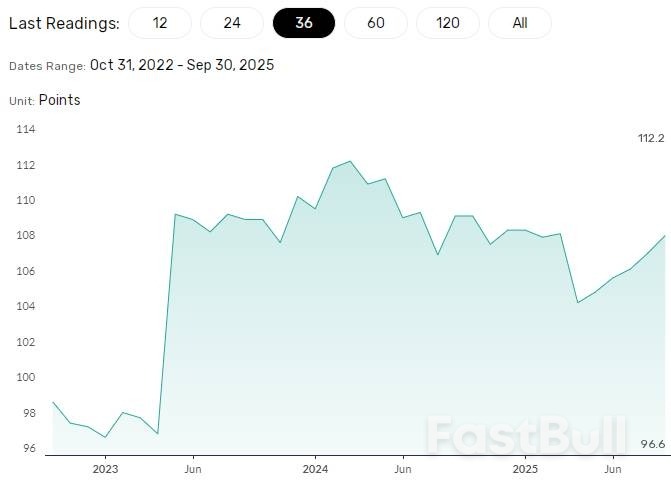

Zone Euro Indice de confiance des investisseurs Sentix (Décembre)

Zone Euro Indice de confiance des investisseurs Sentix (Décembre)A:--

F: --

P: --

Canada Indice national de confiance économique

Canada Indice national de confiance économiqueA:--

F: --

P: --

ROYAUME-UNI BRC Like-For-Like Retail Sales YoY (ventes au détail à l'identique) (Novembre)

ROYAUME-UNI BRC Like-For-Like Retail Sales YoY (ventes au détail à l'identique) (Novembre)--

F: --

P: --

ROYAUME-UNI BRC Overall Retail Sales YoY (Ventes au détail globales) (Novembre)

ROYAUME-UNI BRC Overall Retail Sales YoY (Ventes au détail globales) (Novembre)--

F: --

P: --

Australie Taux directeur O/N (emprunts)

Australie Taux directeur O/N (emprunts)--

F: --

P: --

Relevé des taux d'intérêt de la RBA

Relevé des taux d'intérêt de la RBA Conférence de presse de la RBA

Conférence de presse de la RBA Allemagne Exportations en glissement mensuel (SA) (Octobre)

Allemagne Exportations en glissement mensuel (SA) (Octobre)--

F: --

P: --

U.S. NFIB Indice d'optimisme des petites entreprises (SA) (Novembre)

U.S. NFIB Indice d'optimisme des petites entreprises (SA) (Novembre)--

F: --

P: --

Mexique Inflation à 12 mois (CPI) (Novembre)

Mexique Inflation à 12 mois (CPI) (Novembre)--

F: --

P: --

Mexique IPC de base en glissement annuel (Novembre)

Mexique IPC de base en glissement annuel (Novembre)--

F: --

P: --

Mexique PPI YoY (Novembre)

Mexique PPI YoY (Novembre)--

F: --

P: --

U.S. Weekly Redbook Commercial Retail Sales YoY (en anglais)

U.S. Weekly Redbook Commercial Retail Sales YoY (en anglais)--

F: --

P: --

U.S. JOLTS Offres d'emploi (SA) (Octobre)

U.S. JOLTS Offres d'emploi (SA) (Octobre)--

F: --

P: --

Chine, Mainland M1 Masse monétaire YoY (Novembre)

Chine, Mainland M1 Masse monétaire YoY (Novembre)--

F: --

P: --

Chine, Mainland M0 Masse monétaire YoY (Novembre)

Chine, Mainland M0 Masse monétaire YoY (Novembre)--

F: --

P: --

Chine, Mainland M2 Masse monétaire YoY (Novembre)

Chine, Mainland M2 Masse monétaire YoY (Novembre)--

F: --

P: --

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année en cours (Décembre)

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année en cours (Décembre)--

F: --

P: --

U.S. Prévisions de la production de gaz naturel de l'EIA pour l'année prochaine (Décembre)

U.S. Prévisions de la production de gaz naturel de l'EIA pour l'année prochaine (Décembre)--

F: --

P: --

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année prochaine (Décembre)

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année prochaine (Décembre)--

F: --

P: --

Perspectives énergétiques mensuelles à court terme de l'EIA

Perspectives énergétiques mensuelles à court terme de l'EIA U.S. Stocks hebdomadaires d'essence API

U.S. Stocks hebdomadaires d'essence API--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole brut API Cushing

U.S. Stocks hebdomadaires de pétrole brut API Cushing--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole brut API

U.S. Stocks hebdomadaires de pétrole brut API--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole raffiné API

U.S. Stocks hebdomadaires de pétrole raffiné API--

F: --

P: --

Corée du Sud Taux de chômage (SA) (Novembre)

Corée du Sud Taux de chômage (SA) (Novembre)--

F: --

P: --

Japon Indice Reuters Tankan des entreprises non manufacturières (Décembre)

Japon Indice Reuters Tankan des entreprises non manufacturières (Décembre)--

F: --

P: --

Japon Indice manufacturier Reuters Tankan (Décembre)

Japon Indice manufacturier Reuters Tankan (Décembre)--

F: --

P: --

Japon Indice des prix des produits de base des entreprises nationales MoM (Novembre)

Japon Indice des prix des produits de base des entreprises nationales MoM (Novembre)--

F: --

P: --

Japon Indice des prix des produits de base des entreprises nationales en glissement annuel (Novembre)

Japon Indice des prix des produits de base des entreprises nationales en glissement annuel (Novembre)--

F: --

P: --

Chine, Mainland PPI YoY (Novembre)

Chine, Mainland PPI YoY (Novembre)--

F: --

P: --

Chine, Mainland IPC MoM (Novembre)

Chine, Mainland IPC MoM (Novembre)--

F: --

P: --

Pas de données correspondantes

Graphiques Gratuit pour toujours

Chat F&Q avec des Experts Filtres Calendrier économique Données OutilFastBull VIP FonctionnalitésTendances du marché

Principaux indicateurs

Dernières vues

Dernières vues

Sujets d'actualité

Les meilleurs chroniqueurs

Dernière mise à jour

Marque blanche

API de données

Plug-ins Web

Programme d'affiliation

Tout voir

Pas de données

Le Bureau américain des statistiques du travail a fait état d'une hausse de 0,3 % de l'indice des prix à la production pour septembre 2025, avec des répercussions observées dans divers secteurs économiques.

Le Bureau américain des statistiques du travail a fait état d'une hausse de 0,3 % de l'indice des prix à la production pour septembre 2025, avec des répercussions observées dans divers secteurs économiques.

À l'approche de la réunion de la Réserve fédérale, ces chiffres de l'inflation pourraient influencer les décisions de politique monétaire dans le contexte des discussions économiques en cours.

La hausse de l'IPP en septembre est conforme aux prévisions économiques et reflète la pression persistante exercée par la hausse des coûts de l'énergie et de l'alimentation. Ces données sont essentielles à l' évaluation des tendances inflationnistes par la Réserve fédérale. Malgré cette hausse, l'IPP sous-jacent (hors alimentation et énergie) a enregistré une augmentation plus modérée de 2,9 % sur un an, marquant une période de ralentissement. Ce phénomène pourrait influencer l'équilibre que la Réserve fédérale doit trouver entre la prévention de l'inflation et la stimulation de la croissance.

Les réactions des marchés ont été limitées, le S&P 500 restant stable avant l'ouverture. Aucun mouvement significatif n'a été observé sur les marchés des cryptomonnaies, le Bitcoin et l'Ethereum demeurant stables. Les responsables de la Réserve fédérale n'ont pas encore fait de commentaire et leur réunion de décembre prochain devrait examiner ces données ainsi que l'indice PCE à venir en vue d'éventuels ajustements de politique monétaire.

L'indice des prix à la production pour la demande finale a augmenté de 0,3 % en septembre, après correction des variations saisonnières. Sur les douze derniers mois, l'indice a progressé de 2,7 %.

Le saviez-vous ? En 2022, des hausses similaires de l'IPP avaient entraîné une augmentation des taux de 75 points de base, provoquant une chute du Bitcoin d'environ 20 % la semaine suivante.

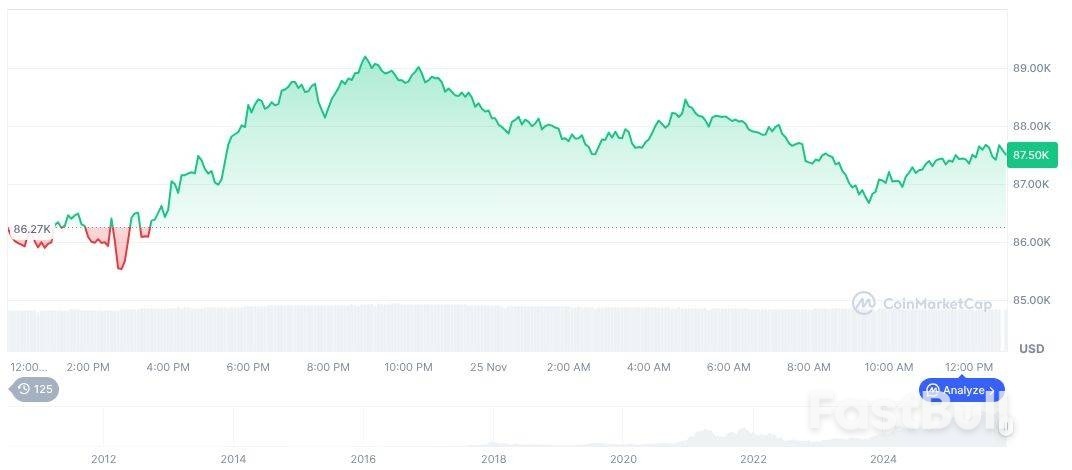

Actuellement, le Bitcoin (BTC) s'échange à 87 590,66 $, avec une capitalisation boursière de 174 773 555 3640. Sa dominance est de 57,90 % et le volume d'échanges a diminué de 12,42 % au cours des dernières 24 heures. Le prix du BTC sur 30 jours a baissé de 23,66 %, tandis que son offre en circulation s'élève à 19 953 446, selon CoinMarketCap.

Bitcoin (BTC), graphique journalier, capture d'écran sur CoinMarketCap à 00h52 UTC le 26 novembre 2025. Source : CoinMarketCap

Bitcoin (BTC), graphique journalier, capture d'écran sur CoinMarketCap à 00h52 UTC le 26 novembre 2025. Source : CoinMarketCapL'équipe de recherche de Coincu souligne que les données passées sur l'inflation annoncent souvent les ajustements des taux d'intérêt de la Fed. Bien que les marchés des cryptomonnaies restent stables, des variations importantes de l'IPP peuvent néanmoins engendrer de la volatilité si elles sont suivies d'une intervention inattendue de la Fed. Le secteur continue de suivre de près l'évolution de la réglementation .

Le fabricant d'ordinateurs et d'imprimantes HP a annoncé le 25 novembre un vaste plan de restructuration qui supprimera environ 10 % de ses effectifs dans le monde, l'entreprise se tournant vers l'intelligence artificielle pour accroître son efficacité.

Selon son dernier rapport financier, le géant technologique prévoit de réduire ses effectifs mondiaux de 4 000 à 6 000 employés afin de se concentrer sur l’adoption de l’IA pour accroître l’innovation et la satisfaction client.

La décision de HP reflète une tendance croissante dans le secteur technologique, où les entreprises investissent massivement dans le développement de l'IA tout en utilisant cette technologie pour réduire leurs coûts opérationnels.

Ces deux dernières années, de grandes entreprises technologiques comme Google, Microsoft et Amazon ont annoncé des réductions d'effectifs, nombre d'entre elles invoquant la nécessité de réaffecter des ressources, notamment des emplois, à des initiatives en matière d'IA.

Les analystes du secteur affirment que l'automatisation par l'IA affecte particulièrement les métiers du support client, de la modération de contenu, de la saisie de données et certaines tâches de programmation informatique.

HP a déclaré que son plan en matière d'IA vise à générer environ 1 milliard de dollars d'économies annuelles d'ici la fin de l'exercice 2028.

L'entreprise s'efforce de transformer son modèle commercial face à l'évolution de la demande sur les marchés des PC et de l'impression.

Enrique Lores, directeur général de HP, a déclaré au Wall Street Journal que l'entreprise prévoyait d'augmenter les prix de ses ordinateurs et de collaborer avec de nouveaux fournisseurs afin de compenser les coûts plus élevés du calcul basé sur l'IA.

Au cours de son dernier trimestre, HP a enregistré un bénéfice de 795 millions de dollars américains, contre 906 millions de dollars américains un an plus tôt.

Le chiffre d'affaires a progressé de 4,2 % pour atteindre 14,64 milliards de dollars, dépassant les prévisions des analystes, les ventes de PC compensant le recul des ventes d'imprimantes. AFP

Cette année a été favorable aux actions internationales . Contrairement aux années précédentes, l'Europe et de nombreux marchés émergents ont surperformé les actions américaines en 2025. La dépréciation du dollar américain a amplifié les gains des investisseurs américains exposés aux marchés mondiaux.

La part réelle des investisseurs américains dans les marchés internationaux, et notamment leur exposition aux marchés mondiaux, reste une question ouverte. La vigueur prolongée des actions américaines a entraîné une baisse de la part de marché des fonds d'actions internationales . L'essor de l'intelligence artificielle n'est que la dernière tendance technologique en date, dont les bénéfices ont profité de manière disproportionnée aux entreprises américaines. De ce fait, la part des États-Unis dans la capitalisation boursière mondiale a bondi de 20 points de pourcentage depuis 2010. Bien que représentant environ un quart de l'économie mondiale, les actions américaines pèsent plus de 62 % dans la capitalisation boursière mondiale, selon la pondération américaine de l' indice Morningstar Global Markets . Ce déséquilibre est frappant.

L'intelligence artificielle étant au cœur des discussions sur l'investissement et contribuant à la forte hausse des actions américaines en 2025, je souhaite partager un extrait d' une conversation que j'ai récemment eue avec Mike Pyle de BlackRock pour le podcast « The Long View » de Morningstar . M. Pyle y évoquait le potentiel de diversification offert par la prise de positions longues et courtes sur des actions du monde entier. Je l'ai donc interrogé sur son point de vue concernant l'exposition mondiale au sein d'un portefeuille.

Dan Lefkovitz : Je souhaitais justement insister sur la dimension internationale de cette stratégie. Bien sûr, investir dans les actions internationales a été payant cette année, mais ces 10 ou 15 dernières années, le marché américain a toujours été le plus performant. Je suis curieux de savoir ce que vous envisagez concernant la répartition de vos investissements en actions internationales.

Mike Pyle : Je dirais que c'est précisément dans ce contexte que la neutralité de marché prend toute son importance. En effet, il est tout à fait exact que, ces quinze dernières années, la stratégie dominante a consisté à surpondérer les États-Unis par rapport au reste du monde. Cependant, cela ne signifie pas pour autant qu'il n'existe pas d'alpha sur les autres marchés mondiaux lorsqu'on adopte une stratégie d'investissement neutre par rapport au marché. Ainsi, les investisseurs ne sont pas exposés au bêta du reste du monde. En revanche, ils ont accès à des informations clés leur permettant d'établir des prévisions précises sur les entreprises qui vont surperformer ou sous-performer, et de générer un rendement à partir de l'écart entre ces deux performances. Et surtout, comme je le disais précédemment, disposer d'un éventail d'opportunités d'investissement plus large, en ayant accès aux marchés mondiaux et pas seulement aux marchés américains, élargit la portée des stratégies développées au fil du temps par l'équipe de gestion systématique et multiplie les opportunités de surperformance pour les clients, toujours dans une optique de neutralité de marché. Donc, il est tout à fait exact que les États-Unis ont surperformé. Nous pouvons discuter des perspectives à ce sujet. Mais cette stratégie tire profit de sa neutralité de marché, tout en capitalisant sur le nombre accru d'opportunités offertes par un investissement mondial, et non uniquement américain.

Lefkovitz : Eh bien, j’accepte avec plaisir votre proposition de partager les perspectives. Beaucoup se demandent si le moment est venu d’accroître leurs investissements à l’international.

Pyle : Le principal moteur de la performance du marché actions américain depuis ses points bas d'avril, comme c'est le cas depuis deux ans, réside dans l'exposition aux secteurs porteurs de la transformation par l'IA, cette mégatendance. Et surtout, cela rejoint l'idée d'un environnement macroéconomique plus incertain et instable. À certains égards, nous pensons que la diversification est plus importante que jamais. Mais diversifier ses investissements, non seulement géographiquement, mais aussi en tenant compte des mégatendances comme la transformation par l'IA, est essentiel pour construire des portefeuilles qui généreront les résultats escomptés par les investisseurs.

Qu'est-ce que cela signifie ? En résumé, il est essentiel de maintenir une exposition au marché actions américain, car celui-ci offre une perspective unique sur la transformation induite par l'IA, et cela doit rester un élément central des portefeuilles. Cependant, qu'il s'agisse de diversification géographique ou thématique, il est crucial de bien réfléchir à la part que vous souhaitez investir aux États-Unis et dans l'IA. Trouver le juste équilibre est la clé pour construire un portefeuille à la fois performant et résilient.

Lefkovitz : Qu’en est-il de la diversification des devises ? Vous avez évoqué l’affaiblissement du dollar plus tôt dans notre conversation. Pensez-vous qu’il soit important pour les investisseurs de diversifier leur exposition aux devises ?

Pyle : Je pense que c'est un point particulièrement important pour les investisseurs internationaux, et une discussion que j'ai régulièrement lorsque je suis à l'étranger, que ce soit en Europe, au Canada ou en Asie. Ces deux dernières années, de nombreux investisseurs à travers le monde ont considérablement réduit leurs ratios de couverture, les États-Unis ayant surperformé. De ce fait, ils se sont exposés de plus en plus aux actions américaines, et plus généralement aux actifs américains, sans couverture. Or, cette année, la situation s'est avérée délicate. Alors même que le S&P 500 a progressé d'un peu plus de 13 %, le dollar a reculé d'un peu plus de 10 %. Par conséquent, l'expérience de ces investisseurs européens exposés aux États-Unis cette année n'a pas été des plus favorables. Je pense donc que cela les amène à se demander non pas si le dollar est en train de s'effondrer, mais s'ils doivent se désengager du dollar. Mais dois-je m'éloigner peut-être du degré élevé d'exposition non couverte que j'avais aux États-Unis pour revenir à quelque chose de plus conforme à la normale historique en termes de ratio de couverture, cet équilibre entre l'exposition aux États-Unis et la couverture d'une partie du risque de change ?

Les prix à la consommation en Australie ont augmenté plus rapidement que prévu en octobre, selon un nouveau rapport mensuel publié mercredi, ce qui suggère une accélération de l'inflation et renforce l'idée que le cycle actuel d'assouplissement de la politique monétaire pourrait bien être terminé.

Le dollar australien a progressé de 0,2 % pour atteindre 0,6480 $, tandis que les contrats à terme sur les obligations d'État à trois ans ont reculé de 7 points à 96,17. Les investisseurs ont revu à la baisse leurs anticipations d'une dernière baisse des taux directeurs de la Banque de réserve d'Australie en mai prochain, les ramenant de 40 % à 27 %.

Les données du Bureau australien des statistiques ont montré que son indice mensuel des prix à la consommation (IPC) a augmenté de 3,8 % en octobre par rapport à l'année précédente, contre 3,6 % en septembre et au-dessus des prévisions médianes de 3,6 %.

L'indicateur moyen tronqué de l'inflation sous-jacente s'est établi à 3,3 % en rythme annuel en octobre, contre 3,2 % en septembre, ce qui ne correspond pas non plus à l'évolution souhaitée par la RBA.

Il s'agit du premier rapport mensuel complet sur l'IPC publié par l'ABS, remplaçant les anciennes séries mensuelles partielles. Cependant, la RBA a indiqué privilégier les données trimestrielles pour une meilleure évaluation des tendances de l'inflation, compte tenu de la volatilité potentielle des nouvelles données.

L'inflation globale a fortement progressé au dernier trimestre pour atteindre 3,2 %, repassant ainsi au-dessus de la fourchette cible de 2 à 3 %, ce qui a alimenté les craintes que la politique monétaire ne soit pas suffisamment restrictive après trois baisses de taux cette année. Les prêts immobiliers ont bondi et le moral des consommateurs est redevenu optimiste pour la première fois en quatre ans.

Les détails du rapport suggèrent une certaine pression accrue sur les prix dans le secteur des services, qui a progressé à un taux annuel de 3,9 % le mois dernier, contre 3,5 % en septembre.

L'inflation immobilière a atteint 5,9 % au cours des 12 mois précédant octobre, contre 5,7 % auparavant.

La banque centrale néo-zélandaise a abaissé mercredi son taux directeur de 25 points de base à 2,25 %, son niveau le plus bas depuis mi-2022, alors que les décideurs politiques intensifient leurs efforts pour relancer une économie en difficulté et atténuer les vents contraires mondiaux.

Cette décision correspondait aux résultats d'un sondage Reuters selon lequel 36 économistes interrogés, à l'exception de quatre, prévoyaient que la Banque de réserve de Nouvelle-Zélande réduirait son taux directeur d'un quart de point.

La banque centrale, qui a surpris les marchés en abaissant ses taux de 50 points de base en octobre, une baisse plus importante que prévu, a assoupli sa politique monétaire de 325 points de base depuis août 2024 afin de soutenir une économie qui s'est contractée lors de trois des cinq derniers trimestres.

Points clés :

Les cambistes de la paire USD/JPY se préparent à une séance cruciale en milieu de semaine, le mercredi 26 novembre, alors que les marchés ajustent leurs paris sur les orientations de politique monétaire de la Banque du Japon et de la Réserve fédérale.

Les premières indications issues des négociations salariales annuelles japonaises pour 2026 laissent présager une nouvelle hausse substantielle des salaires, confortant ainsi une hausse des taux de la Banque du Japon en décembre. Le gouverneur de la Banque du Japon, Kazuo Ueda, a récemment souligné l'importance de ces négociations, communément appelées « Shunto ». Il a indiqué que des données supplémentaires issues de ces discussions seraient nécessaires pour déterminer si les droits de douane américains contraindraient les entreprises à limiter les augmentations de salaires.

Parallèlement, les données économiques américaines et les annonces des membres du FOMC ont alimenté les spéculations quant à une baisse des taux de la Fed en décembre, laissant présager un possible resserrement de l'écart de taux entre les États-Unis et le Japon et favorisant le yen. Une divergence des politiques monétaires pourrait modifier sensiblement la trajectoire haussière récente du taux de change USD/JPY, ce qui confère une importance accrue aux données économiques à venir.

Mercredi 26 novembre, l'indice avancé des indicateurs économiques (LEI) du Japon donnera un aperçu du climat des affaires et de la consommation à la fin du troisième trimestre. Les économistes prévoient une hausse du LEI, qui passera de 107,0 en août à 108,0 en septembre.

Un indice LEI plus élevé pourrait indiquer une hausse des investissements des entreprises et des salaires, en accord avec les conclusions des négociations salariales. Surtout, la hausse des salaires pourrait accroître le pouvoir d'achat des ménages, entraînant une augmentation des dépenses et une inflation tirée par la demande. Par ailleurs, l'amélioration du moral des consommateurs pourrait également se traduire par une reprise de la consommation privée.

Pour rappel, l'indice LEI a chuté à 104,2 en avril, son plus bas niveau en deux ans, avant de se redresser légèrement. Son évolution reflète les développements commerciaux. Ces tendances laissent présager une reprise en septembre, suite à la réduction par les États-Unis des droits de douane sur les produits japonais à 15 % ce même mois. La faiblesse du yen pourrait également améliorer le climat des affaires, la vigueur du taux de change USD/JPY compensant l'impact des droits de douane sur les marges bénéficiaires des entreprises.

FX Empire – Indice économique principal du Japon

FX Empire – Indice économique principal du JaponL'attention portée par la Banque du Japon aux salaires et à l'inflation pourrait favoriser une politique monétaire plus restrictive et un yen plus fort. Notamment, le taux de change USD/JPY est brièvement passé sous la barre des 156 cette semaine. Les investisseurs ont réagi aux informations issues des négociations salariales au Japon et à la faiblesse des indicateurs économiques américains.

USD/JPY – Graphique journalier – 26/11/25 – Mesures de relance budgétaire et Fed accommodante

USD/JPY – Graphique journalier – 26/11/25 – Mesures de relance budgétaire et Fed accommodanteDans un contexte de paris croissants sur une hausse des taux de la Banque du Japon en décembre, les données sur l'emploi aux États-Unis pourraient renforcer les anticipations d'une baisse des taux de la Fed en décembre, ce qui pourrait entraîner une forte baisse du taux de change USD/JPY.

Les économistes prévoient une hausse des demandes initiales d'allocations chômage, passant de 220 000 (semaine du 15 novembre) à 227 000 (semaine du 22 novembre). Une augmentation plus importante que prévu pourrait renforcer les anticipations d'une baisse des taux en décembre, pesant ainsi sur la demande de dollars américains. Un resserrement potentiel de l'écart de taux d'intérêt entre les États-Unis et le Japon pourrait faire chuter le taux de change USD/JPY vers 155.

Pour rappel, ADP a fait état d'une baisse moyenne de 13 500 emplois sur quatre semaines, signe d'un ralentissement du marché du travail. Ce troisième recul consécutif de la moyenne sur quatre semaines a fait chuter le taux de change USD/JPY, soulignant la réaction probable de cette paire de devises à la hausse des demandes d'allocations chômage.

Au-delà des données économiques, les cambistes devraient suivre les interventions des membres du FOMC. La réaction aux indicateurs économiques américains et les opinions sur le calendrier d'une éventuelle baisse des taux influenceront l'évolution de la paire USD/JPY. La multiplication des appels à une baisse en décembre pourrait accélérer la chute de la paire vers 150.

Graphique journalier USD/JPY – 261125

Graphique journalier USD/JPY – 261125Consultez les prévisions complètes concernant la paire USD/JPY , y compris les configurations graphiques et les idées de trading.

Principaux facteurs de marché à surveiller aujourd'hui :

L'inflation sous-jacente australienne a été plus forte que prévu en octobre, ce qui laisse penser que la Banque de réserve restera en retrait le temps d'évaluer si l'économie dépasse ses limites.

La devise s'est appréciée, l'indice moyen corrigé des prix à la consommation, très suivi et qui exclut les éléments volatils, ayant progressé de 3,3 % sur un an, selon les données publiées mercredi par le Bureau australien des statistiques. Ce chiffre est supérieur à la limite supérieure de la fourchette cible de la Banque de réserve d'Australie (RBA) et contraste avec les prévisions qui tablaient sur une hausse de 3 %.

Le chiffre principal s'est établi à 3,8 %, dépassant également la prévision d'une hausse de 3,6 %.

Le dollar australien a progressé de 0,2 % et le rendement des obligations d'État à trois ans, sensibles à la politique monétaire, a augmenté de 6 points de base. Les marchés monétaires estiment peu probable une baisse des taux de la RBA l'année prochaine, tandis que les économistes anticipent généralement une réduction vers le milieu de l'année 2026. Goldman Sachs Group Inc. et la Commonwealth Bank of Australia figurent parmi les rares établissements qui considèrent que le cycle d'assouplissement monétaire est terminé.

Ces données confirment l'analyse de la RBA selon laquelle ses efforts pour maîtriser l'inflation sous-jacente se heurtent à un obstacle, au moment même où l'économie montre des signes de reprise. La banque centrale vise à maintenir l'inflation autour du milieu de sa fourchette cible de 2 à 3 %.

Il s'agit de la première publication de données mensuelles sur l'inflation, remplaçant un indicateur IPC mensuel partiel précédent. Toutefois, le rapport trimestriel sur l'inflation restera l'indicateur clé pour les décideurs politiques jusqu'à ce que les éventuels problèmes liés à la nouvelle publication mensuelle soient résolus.

Marque blanche

API de données

Plug-ins Web

Créateur d'affiches

Programme d'affiliation

Le risque de perte dans la négociation d'instruments financiers tels que les actions, les devises, les matières premières, les contrats à terme, les obligations, les ETF et les crypto-monnaies peut être substantiel. Vous pouvez subir une perte totale des fonds que vous déposez auprès de votre courtier. Par conséquent, vous devez examiner attentivement si ce type de négociation vous convient, compte tenu de votre situation et de vos ressources financières.

Aucune décision d'investissement ne doit être prise sans avoir procédé soi-même à une vérification préalable approfondie ou sans avoir consulté ses conseillers financiers. Le contenu de notre site peut ne pas vous convenir car nous ne connaissons pas votre situation financière et vos besoins en matière d'investissement. Nos informations financières peuvent avoir un temps de latence ou contenir des inexactitudes, de sorte que vous devez être entièrement responsable de vos décisions en matière de négociation et d'investissement. La société ne sera pas responsable de vos pertes en capital.

Sans l'autorisation du site web, vous n'êtes pas autorisé à copier les graphiques, les textes ou les marques du site web. Les droits de propriété intellectuelle sur le contenu ou les données incorporées dans ce site web appartiennent à ses fournisseurs et marchands d'échange.

Non connecté

Se connecter pour accéder à d'autres fonctionnalités

FastBull VIP

Pas encore

Acheter

Se connecter

S'inscrire