Citations

Nouvelles

Analyse

Utilisateur

24/7

Calendrier économique

Education

Données

- Des noms

- Dernier

- Précédent

Comptes de Signaux pour Membres

Tous les Comptes de Signaux

All Contests

Japon Indice Tankan des perspectives des grandes entreprises non manufacturières (Quatrième trimestre)

Japon Indice Tankan des perspectives des grandes entreprises non manufacturières (Quatrième trimestre)A:--

F: --

P: --

Japon Indice Tankan des perspectives de l'industrie manufacturière (Quatrième trimestre)

Japon Indice Tankan des perspectives de l'industrie manufacturière (Quatrième trimestre)A:--

F: --

P: --

Japon Indice Tankan de l'activité manufacturière (Quatrième trimestre)

Japon Indice Tankan de l'activité manufacturière (Quatrième trimestre)A:--

F: --

P: --

Japon Tankan - Dépenses d'investissement des grandes entreprises en glissement annuel (Quatrième trimestre)

Japon Tankan - Dépenses d'investissement des grandes entreprises en glissement annuel (Quatrième trimestre)A:--

F: --

P: --

ROYAUME-UNI Indice Rightmove des prix de l'immobilier en glissement annuel (Décembre)

ROYAUME-UNI Indice Rightmove des prix de l'immobilier en glissement annuel (Décembre)A:--

F: --

P: --

Chine, Mainland Production industrielle en glissement annuel (YTD) (Novembre)

Chine, Mainland Production industrielle en glissement annuel (YTD) (Novembre)A:--

F: --

P: --

Chine, Mainland Taux de chômage dans les zones urbaines (Novembre)

Chine, Mainland Taux de chômage dans les zones urbaines (Novembre)A:--

F: --

P: --

Arabie Saoudite CPI YoY (Novembre)

Arabie Saoudite CPI YoY (Novembre)A:--

F: --

P: --

Zone Euro Production industrielle YoY (Octobre)

Zone Euro Production industrielle YoY (Octobre)A:--

F: --

P: --

Zone Euro Production industrielle MoM (Octobre)

Zone Euro Production industrielle MoM (Octobre)A:--

F: --

P: --

Canada Ventes de logements existants MoM (Novembre)

Canada Ventes de logements existants MoM (Novembre)A:--

F: --

P: --

Canada Indice national de confiance économique

Canada Indice national de confiance économiqueA:--

F: --

P: --

Canada Mises en chantier de logements neufs (Novembre)

Canada Mises en chantier de logements neufs (Novembre)A:--

F: --

U.S. Indice de l'emploi manufacturier de la Fed de New York (Décembre)

U.S. Indice de l'emploi manufacturier de la Fed de New York (Décembre)A:--

F: --

P: --

U.S. Indice NY Fed Manufacturing (Décembre)

U.S. Indice NY Fed Manufacturing (Décembre)A:--

F: --

P: --

Canada IPC de base en glissement annuel (Novembre)

Canada IPC de base en glissement annuel (Novembre)A:--

F: --

P: --

Canada Commandes en cours dans l'industrie manufacturière MoM (Octobre)

Canada Commandes en cours dans l'industrie manufacturière MoM (Octobre)A:--

F: --

P: --

U.S. Indice d'acquisition des prix de la Fed de New York pour l'industrie manufacturière (Décembre)

U.S. Indice d'acquisition des prix de la Fed de New York pour l'industrie manufacturière (Décembre)A:--

F: --

P: --

U.S. NY Fed Manufacturing New Orders Index (en anglais) (Décembre)

U.S. NY Fed Manufacturing New Orders Index (en anglais) (Décembre)A:--

F: --

P: --

Canada Nouvelles commandes manufacturières MoM (Octobre)

Canada Nouvelles commandes manufacturières MoM (Octobre)A:--

F: --

P: --

Canada Indice de base MoM (Novembre)

Canada Indice de base MoM (Novembre)A:--

F: --

P: --

Canada Indice des prix à la consommation (IPC) ajusté YoY (SA) (Novembre)

Canada Indice des prix à la consommation (IPC) ajusté YoY (SA) (Novembre)A:--

F: --

P: --

Canada Stocks manufacturiers MoM (Octobre)

Canada Stocks manufacturiers MoM (Octobre)A:--

F: --

P: --

Canada CPI YoY (Novembre)

Canada CPI YoY (Novembre)A:--

F: --

P: --

Canada IPC MoM (Novembre)

Canada IPC MoM (Novembre)A:--

F: --

P: --

Canada IPC en glissement annuel (SA) (Novembre)

Canada IPC en glissement annuel (SA) (Novembre)A:--

F: --

P: --

Canada Indice de référence MoM (SA) (Novembre)

Canada Indice de référence MoM (SA) (Novembre)A:--

F: --

P: --

Canada IPC MoM (SA) (Novembre)

Canada IPC MoM (SA) (Novembre)A:--

F: --

P: --

Le gouverneur de la Réserve fédérale, Milan, a prononcé un discours

Le gouverneur de la Réserve fédérale, Milan, a prononcé un discours U.S. Indice NAHB du marché du logement (Décembre)

U.S. Indice NAHB du marché du logement (Décembre)A:--

F: --

P: --

Australie Composite PMI Prelim (Décembre)

Australie Composite PMI Prelim (Décembre)--

F: --

P: --

Australie Service PMI Prelim (Décembre)

Australie Service PMI Prelim (Décembre)--

F: --

P: --

Australie PMI manufacturier préliminaire (Décembre)

Australie PMI manufacturier préliminaire (Décembre)--

F: --

P: --

Japon PMI manufacturier préliminaire (SA) (Décembre)

Japon PMI manufacturier préliminaire (SA) (Décembre)--

F: --

P: --

ROYAUME-UNI Variation de l'emploi au BIT sur 3 mois (Octobre)

ROYAUME-UNI Variation de l'emploi au BIT sur 3 mois (Octobre)--

F: --

P: --

ROYAUME-UNI Nombre de demandeurs d'emploi (Novembre)

ROYAUME-UNI Nombre de demandeurs d'emploi (Novembre)--

F: --

P: --

ROYAUME-UNI Taux de chômage (Novembre)

ROYAUME-UNI Taux de chômage (Novembre)--

F: --

P: --

ROYAUME-UNI Taux de chômage OIT sur 3 mois (Octobre)

ROYAUME-UNI Taux de chômage OIT sur 3 mois (Octobre)--

F: --

P: --

ROYAUME-UNI 3 mois Salaire (hebdomadaire, y compris distribution) YoY (Octobre)

ROYAUME-UNI 3 mois Salaire (hebdomadaire, y compris distribution) YoY (Octobre)--

F: --

P: --

ROYAUME-UNI Salaire sur 3 mois (hebdomadaire, hors distribution) YoY (Octobre)

ROYAUME-UNI Salaire sur 3 mois (hebdomadaire, hors distribution) YoY (Octobre)--

F: --

P: --

France (Nord) Service PMI Prelim (Décembre)

France (Nord) Service PMI Prelim (Décembre)--

F: --

P: --

France (Nord) Composite PMI Prelim (SA) (Décembre)

France (Nord) Composite PMI Prelim (SA) (Décembre)--

F: --

P: --

France (Nord) PMI manufacturier préliminaire (Décembre)

France (Nord) PMI manufacturier préliminaire (Décembre)--

F: --

P: --

Allemagne Service PMI Prelim (SA) (Décembre)

Allemagne Service PMI Prelim (SA) (Décembre)--

F: --

P: --

Allemagne PMI manufacturier préliminaire (SA) (Décembre)

Allemagne PMI manufacturier préliminaire (SA) (Décembre)--

F: --

P: --

Allemagne Composite PMI Prelim (SA) (Décembre)

Allemagne Composite PMI Prelim (SA) (Décembre)--

F: --

P: --

Zone Euro Composite PMI Prelim (SA) (Décembre)

Zone Euro Composite PMI Prelim (SA) (Décembre)--

F: --

P: --

Zone Euro Service PMI Prelim (SA) (Décembre)

Zone Euro Service PMI Prelim (SA) (Décembre)--

F: --

P: --

Zone Euro PMI manufacturier préliminaire (SA) (Décembre)

Zone Euro PMI manufacturier préliminaire (SA) (Décembre)--

F: --

P: --

ROYAUME-UNI Service PMI Prelim (Décembre)

ROYAUME-UNI Service PMI Prelim (Décembre)--

F: --

P: --

ROYAUME-UNI PMI manufacturier préliminaire (Décembre)

ROYAUME-UNI PMI manufacturier préliminaire (Décembre)--

F: --

P: --

ROYAUME-UNI Composite PMI Prelim (Décembre)

ROYAUME-UNI Composite PMI Prelim (Décembre)--

F: --

P: --

Zone Euro Indice ZEW du sentiment économique (Décembre)

Zone Euro Indice ZEW du sentiment économique (Décembre)--

F: --

P: --

Allemagne Indice ZEW de la situation économique (Décembre)

Allemagne Indice ZEW de la situation économique (Décembre)--

F: --

P: --

Allemagne Indice ZEW du sentiment économique (Décembre)

Allemagne Indice ZEW du sentiment économique (Décembre)--

F: --

P: --

Zone Euro Balance Commerciale (Non SA) (Octobre)

Zone Euro Balance Commerciale (Non SA) (Octobre)--

F: --

P: --

Zone Euro Indice ZEW de la situation économique (Décembre)

Zone Euro Indice ZEW de la situation économique (Décembre)--

F: --

P: --

Zone Euro Balance commerciale (SA) (Octobre)

Zone Euro Balance commerciale (SA) (Octobre)--

F: --

P: --

Zone Euro Total des avoirs de réserve (Novembre)

Zone Euro Total des avoirs de réserve (Novembre)--

F: --

P: --

ROYAUME-UNI Taux d'inflation attendu

ROYAUME-UNI Taux d'inflation attendu--

F: --

P: --

Pas de données correspondantes

Graphiques Gratuit pour toujours

Chat F&Q avec des Experts Filtres Calendrier économique Données OutilFastBull VIP FonctionnalitésTendances du marché

Principaux indicateurs

Dernières vues

Dernières vues

Sujets d'actualité

Les meilleurs chroniqueurs

Dernière mise à jour

Marque blanche

API de données

Plug-ins Web

Programme d'affiliation

Tout voir

Pas de données

En Thaïlande, les prix du riz ont atteint leur plus haut niveau en plus de six mois en raison des inquiétudes liées aux inondations concernant l'approvisionnement et des anticipations d'une demande plus forte après l'engagement de la Chine à acheter du riz, tandis que les prix en Inde et au Vietnam sont restés inchangés.

Points clés :

En Thaïlande, les prix du riz ont atteint leur plus haut niveau en plus de six mois en raison des inquiétudes liées aux inondations concernant l'approvisionnement et des anticipations d'une demande plus forte après l'engagement de la Chine à acheter du riz, tandis que les prix en Inde et au Vietnam sont restés inchangés.

Le riz thaïlandais à 5 % de brisures (RI-THBKN5-P1) était coté à 400 dollars la tonne, contre 375 dollars la semaine dernière. Les prix ont atteint leur plus haut niveau depuis le 29 mai.

Les opérateurs anticipent une hausse de la demande, la Chine s'apprêtant à finaliser un accord sur le riz d'ici la fin du mois, suite à son engagement d'acheter 500 000 tonnes de riz à la Thaïlande.

« L’accord avec la Chine et la perspective d’achats accrus en provenance des Philippines dynamisent le marché », a déclaré un négociant en riz basé à Bangkok.

Le commerçant a également ajouté que l'approvisionnement avait diminué en raison des récentes inondations dans de nombreuses régions du pays.

Les prix des exportations de riz indien sont restés stables cette semaine, la chute de la roupie vers un niveau record ayant permis aux négociants de compenser la hausse des prix du paddy sur le marché local.

Le riz étuvé indien à 5 % de brisures s'est négocié cette semaine entre 347 et 354 dollars la tonne, un prix inchangé par rapport à la semaine dernière. Le riz blanc indien à 5 % de brisures s'est quant à lui vendu entre 340 et 345 dollars la tonne cette semaine.

« Les prix du paddy restent élevés parce que le gouvernement achète au prix minimum garanti majoré, ce qui incite également les négociants à proposer des tarifs plus élevés », a déclaré un exportateur basé à Calcutta.

Jeudi, la roupie indienne a chuté près d'un niveau record face au dollar, ce qui a permis aux traders d'engranger des gains en roupies grâce aux ventes à l'étranger.

Le riz brisé vietnamien à 5 % (RI-VNBKN5-P1) était proposé jeudi à 365-370 dollars la tonne métrique, un prix inchangé par rapport à la semaine précédente, selon les négociants.

« Les ventes sont lentes en raison d'une faible demande », a déclaré un commerçant basé à Hô Chi Minh-Ville.

Les exportations de riz du Vietnam ont chuté de 49,1 % en novembre par rapport à l'année précédente, pour atteindre 358 000 tonnes, selon les données gouvernementales.

Parallèlement, le Bangladesh a approuvé l'achat de 50 000 tonnes de riz par le biais d'un appel d'offres international ouvert. Malgré des stocks et des rendements satisfaisants, le gouvernement peine toujours à contenir les prix du riz.

Alors que les ventes intérieures du leader chinois des véhicules électriques, BYD, souffrent de la concurrence sur le segment des voitures à bas prix qui avait été le moteur de sa croissance, le constructeur automobile fonde ses espoirs de montée en gamme sur d'autres marques.

Les ventes mondiales de véhicules neufs de BYD ont chuté de 12 % en octobre par rapport à l'année précédente, pour atteindre 441 706 unités. Ce recul fait suite à une baisse en septembre, la première enregistrée par BYD en 19 mois.

BYD peine à s'imposer sur le marché chinois, malgré la croissance de ses ventes à l'étranger. En octobre 2024, la marque avait vendu environ 470 000 voitures particulières en Chine, contre seulement 360 000 unités en octobre de cette année, véhicules utilitaires compris.

Pour tenter de renouer avec la croissance, BYD mise sur deux marques : Denza et Fangchengbao.

Le Fangchengbao, véhicule tout-terrain, a commencé à livrer des véhicules à ses clients en novembre 2023 et prévoit d'élargir sa gamme pour inclure une berline en 2026. BYD le positionne comme une marque non conventionnelle, s'adressant à un créneau non couvert par les véhicules grand public de la société, tels que les séries Ocean et Dynasty.

La gamme Bao de véhicules hybrides rechargeables tout-terrain promet des performances élevées même sur terrain accidenté. La gamme Tai, conçue pour une utilisation aussi bien hors route qu'en ville, a été lancée cette année.

Le Fangchengbao Bao 5 est plus puissant que le Tai 7, plus récent, mais aussi plus cher. (Photo : Shizuka Tanabe)

Le Fangchengbao Bao 5 est plus puissant que le Tai 7, plus récent, mais aussi plus cher. (Photo : Shizuka Tanabe)La Tai 7 est une hybride rechargeable, comme la Bao 5, et de taille comparable. Ce modèle offre une puissance et une accélération inférieures à celles de la Bao 5, et son design extérieur est sobre et axé sur la conduite urbaine. Son prix de départ est de 179 800 yuans (environ 25 500 dollars), soit 60 000 yuans de moins que la Bao 5.

La Tai 7 s'est vendue à environ 20 000 exemplaires en octobre, contribuant ainsi à porter les ventes de Fangchengbao à 31 052 véhicules ce mois-là, soit une augmentation d'environ 400 % par rapport à l'année précédente. La Tai 7 est devenue le plus grand succès de Fangchengbao à ce jour.

« Nous avons actuellement un délai de livraison de six à huit semaines, nous allons donc augmenter notre capacité de production pour répondre à la demande », a déclaré Xiong Tianbo, directeur général de Fangchengbao, aux médias chinois.

Denza fait face à des ventes atones pour son monospace phare, le D9. Le D9 a subi un coup dur en début d'année lorsque Great Wall Motor, sous sa marque de véhicules à énergies nouvelles Wey, a lancé un modèle appelé Gaoshan.

Une version du Gaoshan de même taille que le D9 est vendue à 309 800 yuans, soit un prix similaire. Gaoshan propose également des versions plus petites et plus grandes, élargissant ainsi le choix des clients et réduisant l'attrait du D9.

En juin, Denza a été dépassée par Fangchengbao en termes de volume de ventes, cette dernière devenant ainsi la deuxième marque du groupe BYD, qui compte quatre marques. De janvier à octobre, Fangchengbao a vendu plus de 140 000 unités, contre plus de 120 000 pour Denza.

Xiong a déclaré que Fangchengbao devrait dépasser les 200 000 unités cette année.

Pour redresser la situation, Denza a lancé fin octobre un SUV baptisé N8L. Positionnant le N8L comme une voiture familiale haut de gamme, BYD espère le différencier de Fangchengbao et des autres marques.

Yangwang, la marque de luxe du groupe, se spécialise dans les véhicules à énergies nouvelles de haute technologie, proposés aux alentours d'un million de yuans. Parmi ses modèles figurent la berline U7, capable d'accélérer de 0 à 100 km/h en 2,9 secondes, et le SUV U8, qui peut flotter et se déplacer sur l'eau.

La marge bénéficiaire nette de BYD se réduit, passant de 5,8 % au cours du trimestre juillet-septembre 2024 à 4 % au cours du même trimestre de cette année, sous l'effet de la concurrence accrue sur le segment des véhicules grand public. Pour améliorer la rentabilité, le segment des prix supérieurs à 150 000 yuans revêt une importance croissante.

Comme prévu, la Banque nationale suisse (BNS) a maintenu ses taux d'intérêt à 0,00 % lors de sa réunion de décembre, malgré une inflation ayant atteint le bas de sa fourchette cible.

Les responsables de la politique monétaire de la BNS ont souligné leur engagement à éviter les taux d'intérêt négatifs et ont indiqué que la politique monétaire pourrait rester inchangée pendant une période prolongée.

Points clés à retenir

La banque centrale a également réaffirmé sa volonté d'intervenir sur les marchés des changes « si nécessaire », même si les responsables présents à la conférence de presse ont souligné que les taux d'intérêt restent leur principal outil de politique monétaire, ce qui marque une évolution notable par rapport à la période pré-pandémique où les interventions sur le marché des changes étaient plus largement utilisées.

La banque centrale a néanmoins revu à la baisse ses prévisions d'inflation trimestrielle, tablant désormais sur seulement 0,1 % au premier trimestre 2026, 0,2 % au deuxième trimestre et 0,3 % au troisième trimestre, contre respectivement 0,5 %, 0,5 % et 0,6 % dans les projections de septembre.

Lors de la conférence de presse qui a suivi, le gouverneur Martin Schlegel, accompagné du vice-président Antoine Martin et de la membre du conseil d'administration Petra Tschudin, a réaffirmé leur ferme opposition aux taux d'intérêt négatifs. La banque centrale a clairement indiqué ces derniers mois les « effets indésirables » des taux négatifs, notamment les distorsions des marchés financiers, la pression sur la rentabilité des banques et les conséquences imprévues pour les épargnants.

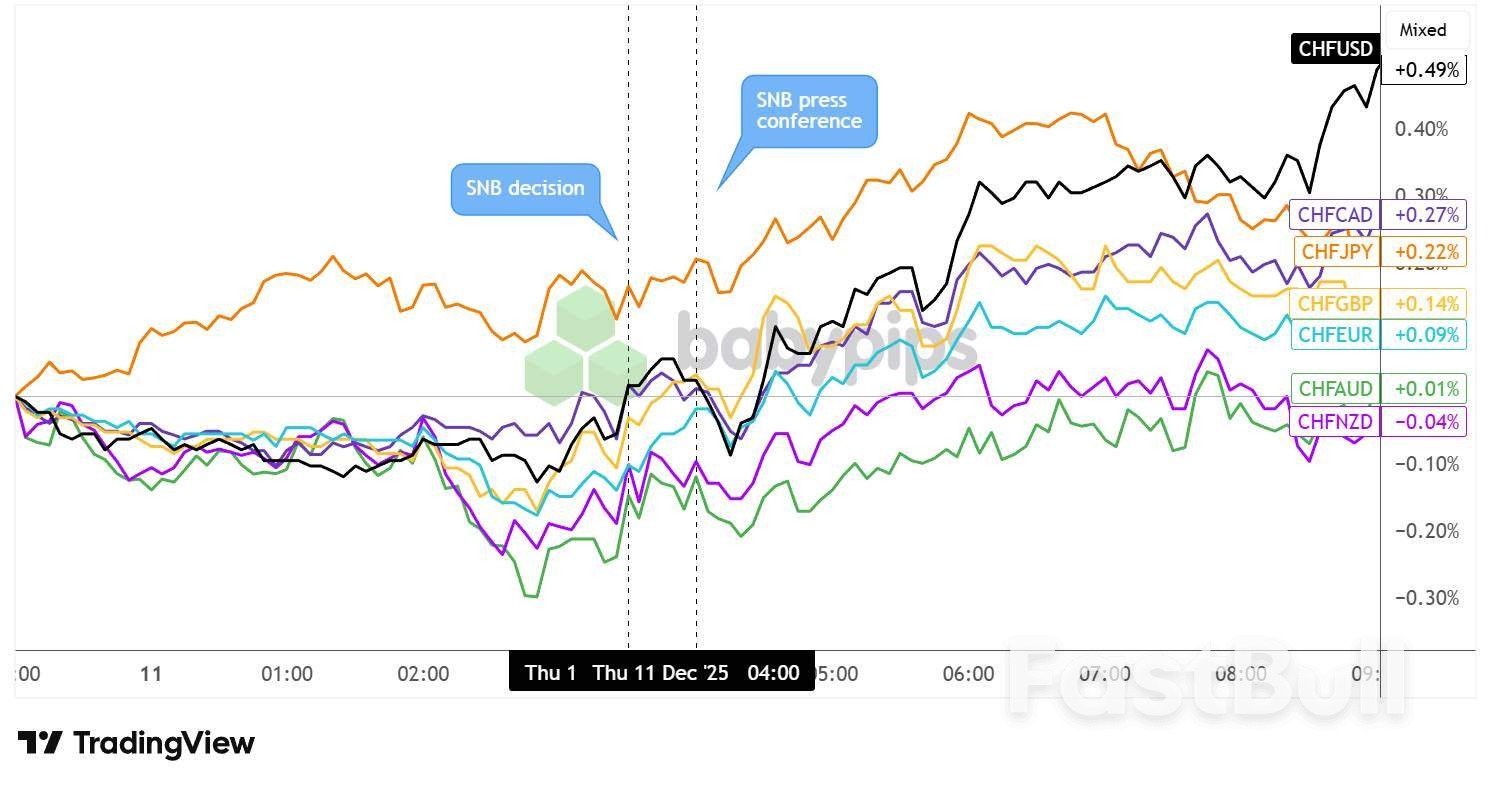

Franc suisse contre principales devises : 5 min

Le franc suisse, qui avait commencé à s'apprécier avant l'annonce officielle de la BNS, a initialement réagi positivement à la décision officielle, les décideurs politiques s'étant abstenus de baisser les taux en territoire négatif.

Le franc suisse a brièvement reculé pendant la conférence de presse, les cambistes évaluant probablement les conséquences d'un assouplissement monétaire évité dans un contexte de perspectives d'inflation plus faibles, tout en analysant la volonté de la banque centrale d'intervenir sur le marché des changes « si nécessaire ».

Néanmoins, la devise suisse a réussi à se redresser et à maintenir sa progression au fil de la séance londonienne, probablement soutenue par des anticipations de baisse des taux d'intérêt atténuées jusqu'au début de 2026. Le CHF a enregistré ses gains les plus importants face au USD (+0,49 %), suivi par le CAD (+0,27 %) et le JPY (+0,22 %), tout en atteignant à peine un niveau positif face à l'AUD (+0,01 %) et au NZD (-0,04 %) à l'ouverture de la séance américaine.

Points clés :

Les Britanniques devraient dépenser 24,6 milliards de livres sterling (32,9 milliards de dollars) en cadeaux et en festivités pendant la période de Noël cette année, soit une augmentation de 3,5 % par rapport à 2024, malgré un démarrage lent des échanges commerciaux des fêtes, selon une enquête de PwC publiée vendredi.

Avec un taux d'inflation britannique de 3,6 % en octobre, les prévisions de PwC indiquent des ventes stables en volume.

Selon PwC, les dépenses moyennes par adulte britannique devraient atteindre 461 livres sterling, les principales priorités étant l'alimentation et les boissons, le repas de Noël et les produits de santé et de beauté.

Parmi les consommateurs qui ont déclaré prévoir de dépenser moins, le coût de la vie a été cité comme principale raison.

Les données d'une enquête publiée mardi ont montré que les consommateurs britanniques ont maîtrisé leurs dépenses en novembre dans l'attente du budget de la ministre des Finances, Rachel Reeves, tandis que les détaillants ont déclaré que les ventes du Black Friday avaient été décevantes.

Barclays a indiqué que les dépenses effectuées avec ses cartes de crédit et de débit ont diminué de 1,1 % en glissement annuel en novembre, soit la plus forte baisse depuis février 2021, alors que la pandémie de COVID-19 faisait encore rage.

Une enquête distincte menée par l'organisme professionnel British Retail Consortium (BRC) a montré que les dépenses chez les grands détaillants ont augmenté de 1,4 % en termes annuels le mois dernier, soit la croissance la plus faible depuis mai.

Les analystes ont également souligné qu'un automne et un début d'hiver très doux ont été défavorables aux détaillants de mode, notamment pour les ventes d'articles haut de gamme tels que les manteaux et les bottes.

« Après la présentation du budget, nous devrions constater une amélioration de la situation financière des particuliers, ce qui atténuera la prudence observée cet automne et qui a contribué à un démarrage lent du trimestre d'or, période cruciale pour certains détaillants », a déclaré Jacqueline Windsor, responsable du commerce de détail chez PwC UK.

Le mois dernier, PwC a prévu la plus forte baisse annuelle des dépenses de fin d'année aux États-Unis depuis le début de la pandémie, principalement due au repli des consommateurs de la génération Z face à l'incertitude économique.

(1 $ = 0,7485 livre sterling)

Les prix du pétrole sont en baisse ce matin malgré une réduction des taux de la Fed moins restrictive que prévu et un double facteur d'optimisme relatif de la part de l'OPEP et de l'AIE...

Selon le rapport mensuel de l'Agence internationale de l'énergie (AIE), Tsvetana Paraskova d'OilPrice.com indique que le marché pétrolier sera toujours confronté à une surabondance record l'année prochaine, mais que l'estimation de cette surabondance a été réduite d'environ 230 000 barils par jour par rapport aux prévisions de novembre.

Le marché se dirige vers une offre dépassant la demande de 3,84 millions de barils par jour (bpj) en 2026, a indiqué l'AIE jeudi dans son rapport très attendu de décembre.

Bien que cela représente encore une surabondance considérable, elle est inférieure à la surabondance implicite de 4,09 millions de barils par jour prévue dans le rapport de novembre.

Dans son rapport publié aujourd'hui, l'AIE indique que l'excédent mondial de pétrole prévu pour le quatrième trimestre 2025 s'est réduit par rapport au rapport du mois dernier, « l'augmentation incessante de l'offre mondiale de pétrole s'étant brutalement arrêtée ».

L'offre mondiale totale de pétrole a diminué de 610 000 barils par jour en novembre par rapport à octobre et de 1,5 million de barils par jour par rapport au record historique de septembre, a noté l'AIE.

L'OPEP+ a été responsable de 80 % du recul enregistré en octobre et novembre, reflétant d'importantes pannes imprévues au Koweït et au Kazakhstan, tandis que la production pétrolière de la Russie et du Venezuela, frappés par des sanctions, a chuté.

Les exportations totales de pétrole de la Russie auraient chuté d'environ 400 000 barils par jour en novembre pour atteindre 6,9 millions de barils par jour, les acheteurs ayant évalué les implications et les risques associés à des sanctions plus strictes.

Les acheteurs, notamment en Inde, deuxième client de la Russie en matière de pétrole brut, évitent toute cargaison liée à Rosneft et Lukoil, de peur de s'attirer les foudres de l'administration américaine alors que l'Inde et les États-Unis sont toujours engagés dans des négociations commerciales difficiles.

L’AIE a relevé dans son rapport le décalage apparent entre l’excédent mondial actuel de pétrole et les stocks proches de leurs plus bas niveaux depuis dix ans dans les principaux centres de fixation des prix.

Malgré des volumes records de pétrole s'accumulant sur l'eau , les prix de référence du pétrole brut n'ont que légèrement baissé en novembre, car « contrairement à la situation générale, les stocks de pétrole brut et de produits raffinés dans les principaux centres de tarification n'ont connu que des augmentations marginales », a déclaré l'agence.

Comme le rapporte Charles Kennedy sur OilPrice.com, la demande mondiale de pétrole augmentera d'environ 1,4 million de barils par jour (bpj) l'année prochaine, soutenue par une solide croissance économique, a déclaré l'OPEP dans son rapport mensuel publié jeudi, maintenant ses prévisions de demande inchangées par rapport au mois dernier.

Contrairement à d'autres prévisionnistes, banques d'investissement et analystes, l'OPEP continue de s'attendre à une forte croissance de la demande en 2026, supérieure à l'augmentation estimée pour 2025 d'environ 1,3 million de barils par jour, selon les prévisions du rapport mensuel sur le marché pétrolier (MOMR) du cartel, publié jeudi.

Les chiffres relatifs à l'équilibre entre l'offre et la demande figurant dans le rapport de l'OPEP suggèrent également que le cartel s'attend à un marché équilibré l'année prochaine.

L'OPEP a indiqué que la demande de pétrole brut en provenance des pays producteurs de l'OPEP+ devrait atteindre 43 millions de barils par jour en 2026, soit une hausse de 60 000 barils par jour par rapport aux prévisions pour 2025.

Dans le même temps, la production de pétrole brut des pays membres de l'accord OPEP+ s'est établie en moyenne à 43,06 millions de barils par jour en novembre, soit une hausse de 43 000 barils par jour par rapport à octobre, selon les sources secondaires disponibles dans le rapport de l'OPEP.

Après décembre, les pays producteurs de l'OPEP+ suspendront leurs augmentations mensuelles de production prévues au cours du premier trimestre 2026.

L'OPEP prévoit que l'offre de pétrole des pays concurrents non membres de l'OPEP+ augmentera d'environ 600 000 barils par jour l'année prochaine, contre une croissance d'environ 1 million de barils par jour prévue pour 2025.

La hausse de la production hors OPEP+ devrait être alimentée par la mise en service de nouvelles installations offshore en Amérique latine et dans le golfe du Mexique, l'augmentation de la production de liquides de gaz naturel aux États-Unis, la production de pétrole de schiste en Argentine et l'expansion des projets d'exploitation des sables bitumineux au Canada. L'Amérique latine devrait être le principal moteur de cette croissance, représentant environ les deux tiers du total, suivie du Canada et des États-Unis.

Cette projection, bien que déjà connue de l'OPEP, réaffirme l'opinion du cartel selon laquelle la croissance de la production pétrolière américaine ralentira l'année prochaine.

Des signaux commencent à apparaître dans le secteur du pétrole de schiste et de la part des dirigeants de l'industrie, indiquant que des prix du pétrole brut WTI inférieurs à 60 dollars le baril freineraient la croissance du pétrole de schiste américain.

Points clés :

La paire USD/JPY a connu une semaine mouvementée, testant la résistance à 157 avant la décision de la Fed concernant les taux d'intérêt, les projections et le graphique des taux. Depuis, elle a testé le support à 155, la faiblesse des chiffres de l'emploi américain pesant sur la demande de dollars.

Ces fluctuations sont intervenues avant la décision très attendue de la Banque du Japon concernant les taux d'intérêt, prévue le 19 décembre. Les anticipations d'une hausse de 25 points de base, portant le taux à 0,75 %, ont contribué au repli du taux de change USD/JPY, l'attention du marché se déplaçant de la Fed vers la BoJ.

Surtout, les paris du marché sur une hausse des taux de la Banque du Japon en décembre et sur la politique budgétaire de la Première ministre Sanae Takaichi ont fait grimper les rendements des obligations d'État japonaises (JGB) à 10 ans à leur plus haut niveau depuis 2007 avant de se replier.

Graphique trimestriel JGB sur 10 ans – 121225

Graphique trimestriel JGB sur 10 ans – 121225Compte tenu de la prochaine décision de politique monétaire de la Banque du Japon, de la hausse des rendements des obligations d'État japonaises et du cycle de baisse des taux de la Fed, les perspectives à court et moyen terme pour la paire USD/JPY restent baissières.

Ci-dessous, j'aborderai le contexte macroéconomique, les catalyseurs de prix à court terme et les niveaux techniques que les traders devraient surveiller de près.

Le vendredi 12 décembre, la production industrielle japonaise sera scrutée de près, le gouverneur de la Banque du Japon, Kazuo Ueda, ayant constaté une diminution des risques liés aux droits de douane américains pour l'économie. Selon un rapport préliminaire, la production a progressé de 1,4 % en octobre par rapport au mois précédent, après une hausse de 2,6 % en septembre.

Un troisième mois consécutif de hausse de la production industrielle conforterait l'opinion du gouverneur Ueda selon laquelle les risques liés aux droits de douane américains se sont atténués. Surtout, l'amélioration de la demande stimulerait également l'emploi et la croissance des salaires. La hausse des salaires alimenterait vraisemblablement la consommation et l'inflation par la demande, favorisant ainsi une politique monétaire plus restrictive de la Banque du Japon et un yen plus fort.

La vigueur du yen devrait maintenir la paire USD/JPY sur une trajectoire baissière à l'approche de la décision de politique monétaire de la Banque du Japon la semaine prochaine, avec un risque de 155.

USD/JPY – Graphique journalier – 12/12/25 – Clôture du 3e trimestre

USD/JPY – Graphique journalier – 12/12/25 – Clôture du 3e trimestreLes marchés anticipant une hausse des taux de la Banque du Japon en décembre, la volatilité du taux USD/JPY pourrait s'intensifier en fonction des données économiques américaines et des déclarations de la Fed. D'une part, les marchés s'interrogent sur les mesures que la Banque du Japon devra prendre pour parvenir à une normalisation. D'autre part, les données économiques américaines à venir combleront le manque de données dû à la paralysie du gouvernement américain, ce qui pourrait modifier sensiblement la trajectoire des taux de la Fed.

Vendredi après-midi, les investisseurs devraient suivre de près les interventions des membres du FOMC, alors que la décision de politique monétaire de mercredi se précise. Beth Hammack et Austan Goolsbee, membres du FOMC, doivent prendre la parole. Il est à noter que Beth Hammack, présidente de la Réserve fédérale de Cleveland, deviendra membre votant en 2026, tandis qu'Austan Goolsbee, président de la Réserve fédérale de Chicago, sera membre suppléant après avoir été membre votant en 2025.

Les opinions du président de la Réserve fédérale de Cleveland, Tim Hammack, concernant l'inflation, le marché du travail et le calendrier d'une baisse des taux, influenceront la demande de dollars américains. Le graphique à points du FOMC indiquait une unique baisse de taux en 2026. Des appels croissants à une baisse des taux au premier trimestre 2026 signaleraient une orientation plus accommodante de la politique monétaire de la Fed. Une telle orientation soutiendrait des perspectives baissières à court et moyen terme pour la paire USD/JPY.

À titre d'information, l'outil FedWatch du CME indique une probabilité de 24,4 % d'une baisse des taux de la Fed en janvier 2026, tandis que la probabilité d'une baisse en mars 2026 est passée de 42,2 % à 49,6 % le jeudi 11 décembre. Les investisseurs devraient suivre de près l'évolution du sentiment concernant une éventuelle baisse des taux de la Fed au premier trimestre 2026, car celle-ci est susceptible d'influencer les tendances de la paire USD/JPY.

Les marchés étant axés sur les différentiels de taux, les indicateurs techniques et les fondamentaux fourniront des informations cruciales sur les tendances potentielles du cours USD/JPY.

Sur le graphique journalier, la paire USD/JPY se maintient au-dessus des moyennes mobiles exponentielles (MME) à 50 et 200 jours, signalant une orientation haussière. Bien que les indicateurs techniques restent haussiers, les fondamentaux prennent de plus en plus le pas sur la structure technique.

Une chute sous le support à 155 ouvrirait la voie à un test de la moyenne mobile exponentielle (EMA) à 50 jours. En cas de franchissement, le prochain support clé serait à 153. Une cassure durable de l'EMA à 50 jours signalerait un retournement de tendance baissier à court terme. Un tel retournement exposerait les EMA à 200 jours et à 150.

USD/JPY – Graphique journalier – 121225 – Moyennes mobiles exponentielles (MME)

USD/JPY – Graphique journalier – 121225 – Moyennes mobiles exponentielles (MME)Selon moi, les spéculations concernant de multiples hausses de taux de la Banque du Japon et une évolution de la politique monétaire de la Fed alimentent des perspectives baissières à court et moyen terme. La position de la Banque du Japon sur le taux neutre sera cruciale pour la demande de yens. Le taux USD/JPY chuterait plus fortement vers 130 si la Banque du Japon signale un taux neutre de 1,5 %. Le taux neutre correspond à une politique monétaire ni restrictive ni accommodante.

Toutefois, des risques de hausse pourraient remettre en cause les perspectives pessimistes. Ces risques comprennent :

Ces scénarios pourraient faire grimper la paire USD/JPY. Cependant, les menaces d'intervention du yen risquent de limiter cette hausse. La paire USD/JPY a atteint un sommet le 20 novembre à 157,893, selon les informations communiquées précédemment.

Consultez les prévisions complètes concernant la paire USD/JPY, y compris les configurations graphiques et les idées de trading.

En résumé, les anticipations d'une hausse des taux de la Banque du Japon et la probabilité équilibrée d'une baisse des taux de la Fed en mars 2026 laissent présager des perspectives baissières pour la paire USD/JPY. Les indicateurs économiques et les déclarations des banques centrales seront déterminants durant les dernières semaines de 2025.

Deux questions essentielles, au-delà du calendrier économique, seraient :

La perspective d'une politique monétaire accommodante à la tête de la Fed et d'un taux directeur de la Banque du Japon à 1,5 % réduirait encore l'écart entre les taux d'intérêt. Surtout, des baisses successives des taux de la Fed et des hausses de ceux de la Banque du Japon favoriseraient une chute du taux de change USD/JPY vers 130 sur un horizon de 6 à 12 mois.

SoftBank Group Corp. étudie des acquisitions potentielles, notamment celle de l'opérateur de centres de données Switch Inc., alors que son fondateur milliardaire, Masayoshi Son, intensifie sa recherche d'accords pouvant l'aider à surfer sur la vague de croissance des infrastructures numériques alimentée par l'IA, selon des sources proches du dossier.

L'entreprise japonaise a entamé des discussions avec la direction de Switch et mène actuellement une vérification préalable de cette société à capital fermé, ont indiqué des sources proches du dossier, sous couvert d'anonymat. SoftBank est également en pourparlers avancés en vue d'un éventuel rachat de DigitalBridge Group Inc., l'un des principaux investisseurs de Switch, coté à New York, comme l'a rapporté Bloomberg News la semaine dernière.

Son cherche à jouer un rôle plus important dans la course à l'intelligence artificielle qui a propulsé Nvidia Corp., partenaire historique de SoftBank, au rang d'entreprise la plus valorisée au monde. L'acquisition de Switch, spécialisée dans la conception et l'exploitation de centres de données à faible consommation énergétique, permettrait au milliardaire japonais de maîtriser un frein majeur au développement de l'IA.

Les propriétaires de Switch visent une valorisation d'environ 50 milliards de dollars, dette comprise, pour l'opérateur de centres de données, selon certaines sources. Ils préparent également une éventuelle introduction en bourse de Switch dès le début de l'année prochaine, toujours selon ces sources. Les investisseurs de Switch envisagent une valorisation d'environ 60 milliards de dollars, dette comprise, en cas d'entrée en bourse de la société, ont-elles ajouté.

L'équipe de SoftBank analyse souvent de nombreuses opportunités d'acquisition dans un secteur donné avant de choisir la transaction à privilégier, et il lui arrive de conclure plusieurs accords dans une zone où elle souhaite se développer rapidement. L'acquisition de Switch permettrait à SoftBank de posséder un important portefeuille de centres de données à un moment où la demande en puissance de calcul est en forte croissance.

Un consortium comprenant DigitalBridge et le gestionnaire d'infrastructures australien IFM Investors Pty a racheté Switch en 2022 dans le cadre d'une transaction évaluée à 11 milliards de dollars, dette comprise.

L'action de DigitalBridge a progressé d'environ 35 % cette année, portant sa capitalisation boursière à 2,8 milliards de dollars. Avec près de 108 milliards de dollars d'actifs sous gestion, elle figure parmi les plus importantes sociétés d'investissement spécialisées dans les infrastructures numériques. L'acquisition de DigitalBridge permettrait à SoftBank de bénéficier de son expertise en matière de levée de capitaux importants, ainsi que de ses relations privilégiées avec des investisseurs désireux d'investir dans le secteur des centres de données.

SoftBank n'a pas encore trouvé d'accord sur les modalités d'une transaction, et rien ne garantit que les discussions aboutiront, selon ces sources. L'acquisition de Switch, si elle se concrétise, nécessiterait probablement un financement important. Ce serait l'une des plus importantes opérations jamais réalisées par SoftBank pour le groupe.

Les représentants de SoftBank, Switch et DigitalBridge ont refusé de commenter.

Bien qu'il ait investi très tôt dans les technologies d'IA, Son a raté une grande partie de la reprise mondiale qui a placé Nvidia, Taiwan Semiconductor Manufacturing Co. et OpenAI à l'avant-garde d'un essor mondial de l'apprentissage automatique.

Cette année, SoftBank a annoncé une multitude d'initiatives dans le domaine de l'IA, notamment le projet Stargate de 500 milliards de dollars, mené en partenariat avec OpenAI, Oracle Corp. et MGX (Abu Dhabi), pour la construction de centres de données aux États-Unis. Cependant, malgré l'engagement de Son de déployer 100 milliards de dollars « immédiatement », le déploiement de Stargate a été plus lent que prévu.

Ces derniers mois, SoftBank a racheté le concepteur américain de puces Ampere Computing LLC pour 6,5 milliards de dollars et a investi près de 30 milliards de dollars dans OpenAI, développeur de ChatGPT. L'entreprise basée à Tokyo a également proposé l'acquisition de la division robotique d'ABB Ltd. pour 5,4 milliards de dollars et a pris une participation dans le fabricant de puces Intel Corp. Pour financer une partie de ces opérations, SoftBank s'est désengagée de Nvidia et a augmenté un prêt sur marge en utilisant ses actions Arm Holdings Plc. Par ailleurs, sa filiale de télécommunications, SoftBank Corp., intensifie ses investissements dans ses centres de données au Japon.

Marque blanche

API de données

Plug-ins Web

Créateur d'affiches

Programme d'affiliation

Le risque de perte dans la négociation d'instruments financiers tels que les actions, les devises, les matières premières, les contrats à terme, les obligations, les ETF et les crypto-monnaies peut être substantiel. Vous pouvez subir une perte totale des fonds que vous déposez auprès de votre courtier. Par conséquent, vous devez examiner attentivement si ce type de négociation vous convient, compte tenu de votre situation et de vos ressources financières.

Aucune décision d'investissement ne doit être prise sans avoir procédé soi-même à une vérification préalable approfondie ou sans avoir consulté ses conseillers financiers. Le contenu de notre site peut ne pas vous convenir car nous ne connaissons pas votre situation financière et vos besoins en matière d'investissement. Nos informations financières peuvent avoir un temps de latence ou contenir des inexactitudes, de sorte que vous devez être entièrement responsable de vos décisions en matière de négociation et d'investissement. La société ne sera pas responsable de vos pertes en capital.

Sans l'autorisation du site web, vous n'êtes pas autorisé à copier les graphiques, les textes ou les marques du site web. Les droits de propriété intellectuelle sur le contenu ou les données incorporées dans ce site web appartiennent à ses fournisseurs et marchands d'échange.

Non connecté

Se connecter pour accéder à d'autres fonctionnalités

FastBull VIP

Pas encore

Acheter

Se connecter

S'inscrire