Citations

Nouvelles

Analyse

Utilisateur

24/7

Calendrier économique

Education

Données

- Des noms

- Dernier

- Précédent

Comptes de Signaux pour Membres

Tous les Comptes de Signaux

All Contests

Japon Indice Tankan des perspectives des grandes entreprises non manufacturières (Quatrième trimestre)

Japon Indice Tankan des perspectives des grandes entreprises non manufacturières (Quatrième trimestre)A:--

F: --

P: --

ROYAUME-UNI Indice Rightmove des prix de l'immobilier en glissement annuel (Décembre)

ROYAUME-UNI Indice Rightmove des prix de l'immobilier en glissement annuel (Décembre)A:--

F: --

P: --

Chine, Mainland Production industrielle en glissement annuel (YTD) (Novembre)

Chine, Mainland Production industrielle en glissement annuel (YTD) (Novembre)A:--

F: --

P: --

Chine, Mainland Taux de chômage dans les zones urbaines (Novembre)

Chine, Mainland Taux de chômage dans les zones urbaines (Novembre)A:--

F: --

P: --

Arabie Saoudite CPI YoY (Novembre)

Arabie Saoudite CPI YoY (Novembre)A:--

F: --

P: --

Zone Euro Production industrielle YoY (Octobre)

Zone Euro Production industrielle YoY (Octobre)A:--

F: --

P: --

Zone Euro Production industrielle MoM (Octobre)

Zone Euro Production industrielle MoM (Octobre)A:--

F: --

P: --

Canada Ventes de logements existants MoM (Novembre)

Canada Ventes de logements existants MoM (Novembre)A:--

F: --

P: --

Canada Indice national de confiance économique

Canada Indice national de confiance économiqueA:--

F: --

P: --

Canada Mises en chantier de logements neufs (Novembre)

Canada Mises en chantier de logements neufs (Novembre)A:--

F: --

U.S. Indice de l'emploi manufacturier de la Fed de New York (Décembre)

U.S. Indice de l'emploi manufacturier de la Fed de New York (Décembre)A:--

F: --

P: --

U.S. Indice NY Fed Manufacturing (Décembre)

U.S. Indice NY Fed Manufacturing (Décembre)A:--

F: --

P: --

Canada IPC de base en glissement annuel (Novembre)

Canada IPC de base en glissement annuel (Novembre)A:--

F: --

P: --

Canada Commandes en cours dans l'industrie manufacturière MoM (Octobre)

Canada Commandes en cours dans l'industrie manufacturière MoM (Octobre)A:--

F: --

P: --

U.S. Indice d'acquisition des prix de la Fed de New York pour l'industrie manufacturière (Décembre)

U.S. Indice d'acquisition des prix de la Fed de New York pour l'industrie manufacturière (Décembre)A:--

F: --

P: --

U.S. NY Fed Manufacturing New Orders Index (en anglais) (Décembre)

U.S. NY Fed Manufacturing New Orders Index (en anglais) (Décembre)A:--

F: --

P: --

Canada Nouvelles commandes manufacturières MoM (Octobre)

Canada Nouvelles commandes manufacturières MoM (Octobre)A:--

F: --

P: --

Canada Indice de base MoM (Novembre)

Canada Indice de base MoM (Novembre)A:--

F: --

P: --

Canada Indice des prix à la consommation (IPC) ajusté YoY (SA) (Novembre)

Canada Indice des prix à la consommation (IPC) ajusté YoY (SA) (Novembre)A:--

F: --

P: --

Canada Stocks manufacturiers MoM (Octobre)

Canada Stocks manufacturiers MoM (Octobre)A:--

F: --

P: --

Canada CPI YoY (Novembre)

Canada CPI YoY (Novembre)A:--

F: --

P: --

Canada IPC MoM (Novembre)

Canada IPC MoM (Novembre)A:--

F: --

P: --

Canada IPC en glissement annuel (SA) (Novembre)

Canada IPC en glissement annuel (SA) (Novembre)A:--

F: --

P: --

Canada Indice de référence MoM (SA) (Novembre)

Canada Indice de référence MoM (SA) (Novembre)A:--

F: --

P: --

Canada IPC MoM (SA) (Novembre)

Canada IPC MoM (SA) (Novembre)A:--

F: --

P: --

Le gouverneur de la Réserve fédérale, Milan, a prononcé un discours

Le gouverneur de la Réserve fédérale, Milan, a prononcé un discours U.S. Indice NAHB du marché du logement (Décembre)

U.S. Indice NAHB du marché du logement (Décembre)A:--

F: --

P: --

Australie Composite PMI Prelim (Décembre)

Australie Composite PMI Prelim (Décembre)A:--

F: --

P: --

Australie Service PMI Prelim (Décembre)

Australie Service PMI Prelim (Décembre)A:--

F: --

P: --

Australie PMI manufacturier préliminaire (Décembre)

Australie PMI manufacturier préliminaire (Décembre)A:--

F: --

P: --

Japon PMI manufacturier préliminaire (SA) (Décembre)

Japon PMI manufacturier préliminaire (SA) (Décembre)--

F: --

P: --

ROYAUME-UNI Variation de l'emploi au BIT sur 3 mois (Octobre)

ROYAUME-UNI Variation de l'emploi au BIT sur 3 mois (Octobre)--

F: --

P: --

ROYAUME-UNI Nombre de demandeurs d'emploi (Novembre)

ROYAUME-UNI Nombre de demandeurs d'emploi (Novembre)--

F: --

P: --

ROYAUME-UNI Taux de chômage (Novembre)

ROYAUME-UNI Taux de chômage (Novembre)--

F: --

P: --

ROYAUME-UNI Taux de chômage OIT sur 3 mois (Octobre)

ROYAUME-UNI Taux de chômage OIT sur 3 mois (Octobre)--

F: --

P: --

ROYAUME-UNI 3 mois Salaire (hebdomadaire, y compris distribution) YoY (Octobre)

ROYAUME-UNI 3 mois Salaire (hebdomadaire, y compris distribution) YoY (Octobre)--

F: --

P: --

ROYAUME-UNI Salaire sur 3 mois (hebdomadaire, hors distribution) YoY (Octobre)

ROYAUME-UNI Salaire sur 3 mois (hebdomadaire, hors distribution) YoY (Octobre)--

F: --

P: --

France (Nord) Service PMI Prelim (Décembre)

France (Nord) Service PMI Prelim (Décembre)--

F: --

P: --

France (Nord) Composite PMI Prelim (SA) (Décembre)

France (Nord) Composite PMI Prelim (SA) (Décembre)--

F: --

P: --

France (Nord) PMI manufacturier préliminaire (Décembre)

France (Nord) PMI manufacturier préliminaire (Décembre)--

F: --

P: --

Allemagne Service PMI Prelim (SA) (Décembre)

Allemagne Service PMI Prelim (SA) (Décembre)--

F: --

P: --

Allemagne PMI manufacturier préliminaire (SA) (Décembre)

Allemagne PMI manufacturier préliminaire (SA) (Décembre)--

F: --

P: --

Allemagne Composite PMI Prelim (SA) (Décembre)

Allemagne Composite PMI Prelim (SA) (Décembre)--

F: --

P: --

Zone Euro Composite PMI Prelim (SA) (Décembre)

Zone Euro Composite PMI Prelim (SA) (Décembre)--

F: --

P: --

Zone Euro Service PMI Prelim (SA) (Décembre)

Zone Euro Service PMI Prelim (SA) (Décembre)--

F: --

P: --

Zone Euro PMI manufacturier préliminaire (SA) (Décembre)

Zone Euro PMI manufacturier préliminaire (SA) (Décembre)--

F: --

P: --

ROYAUME-UNI Service PMI Prelim (Décembre)

ROYAUME-UNI Service PMI Prelim (Décembre)--

F: --

P: --

ROYAUME-UNI PMI manufacturier préliminaire (Décembre)

ROYAUME-UNI PMI manufacturier préliminaire (Décembre)--

F: --

P: --

ROYAUME-UNI Composite PMI Prelim (Décembre)

ROYAUME-UNI Composite PMI Prelim (Décembre)--

F: --

P: --

Zone Euro Indice ZEW du sentiment économique (Décembre)

Zone Euro Indice ZEW du sentiment économique (Décembre)--

F: --

P: --

Allemagne Indice ZEW de la situation économique (Décembre)

Allemagne Indice ZEW de la situation économique (Décembre)--

F: --

P: --

Allemagne Indice ZEW du sentiment économique (Décembre)

Allemagne Indice ZEW du sentiment économique (Décembre)--

F: --

P: --

Zone Euro Balance Commerciale (Non SA) (Octobre)

Zone Euro Balance Commerciale (Non SA) (Octobre)--

F: --

P: --

Zone Euro Indice ZEW de la situation économique (Décembre)

Zone Euro Indice ZEW de la situation économique (Décembre)--

F: --

P: --

Zone Euro Balance commerciale (SA) (Octobre)

Zone Euro Balance commerciale (SA) (Octobre)--

F: --

P: --

Zone Euro Total des avoirs de réserve (Novembre)

Zone Euro Total des avoirs de réserve (Novembre)--

F: --

P: --

ROYAUME-UNI Taux d'inflation attendu

ROYAUME-UNI Taux d'inflation attendu--

F: --

P: --

U.S. Taux de chômage (SA) (Novembre)

U.S. Taux de chômage (SA) (Novembre)--

F: --

P: --

U.S. Ventes au détail (excluant les stations-service et les concessionnaires automobiles) (SA) (Octobre)

U.S. Ventes au détail (excluant les stations-service et les concessionnaires automobiles) (SA) (Octobre)--

F: --

P: --

U.S. Ventes au détail MoM (Excl. Automobile) (SA) (Octobre)

U.S. Ventes au détail MoM (Excl. Automobile) (SA) (Octobre)--

F: --

P: --

Pas de données correspondantes

Graphiques Gratuit pour toujours

Chat F&Q avec des Experts Filtres Calendrier économique Données OutilFastBull VIP FonctionnalitésTendances du marché

Principaux indicateurs

Dernières vues

Dernières vues

Sujets d'actualité

Les meilleurs chroniqueurs

Dernière mise à jour

Marque blanche

API de données

Plug-ins Web

Programme d'affiliation

Tout voir

Pas de données

La Suisse a relevé ses prévisions de croissance pour l'année prochaine grâce à son accord commercial avec les États-Unis, tout en abaissant ses attentes concernant l'inflation après que la banque centrale se soit abstenue de tout nouvel assouplissement monétaire.

La Suisse a relevé ses prévisions de croissance pour l'année prochaine grâce à son accord commercial avec les États-Unis, tout en abaissant ses attentes concernant l'inflation après que la banque centrale se soit abstenue de tout nouvel assouplissement monétaire.

Le Secrétariat d'État aux Affaires économiques prévoit une croissance du produit intérieur brut corrigé des effets des grands événements sportifs de 1,1 % en 2026, contre 0,9 % dans ses prévisions de septembre. Ce chiffre est quasiment identique à la croissance enregistrée avant l'entrée en vigueur des droits de douane américains exorbitants. Dans sa première estimation pour l'année suivante, le SECO tablait sur une croissance de 1,7 %.

« Malgré une certaine détente, l’incertitude demeure élevée quant à la politique économique et commerciale internationale et à son impact macroéconomique », a déclaré le SECO dans un communiqué publié lundi, citant les droits de douane, les marchés financiers et immobiliers, la dette souveraine et la géopolitique. « Si l’un de ces risques se concrétisait, une nouvelle pression à la hausse sur le franc suisse serait à prévoir. »

L'autorité chargée d'établir les prévisions économiques pour le gouvernement suisse prévoit désormais une hausse des prix à la consommation de seulement 0,2 % l'année prochaine, contre 0,5 % précédemment prévu, avant une accélération à 0,5 % en 2027.

Les perspectives d'inflation sont encore plus pessimistes que les projections de la Banque nationale suisse, qui a décidé jeudi de maintenir ses taux d'intérêt à zéro – pour la deuxième fois consécutive que les responsables politiques s'abstiennent de modifier leur politique monétaire. Une baisse des taux entraînerait le retour de coûts d'emprunt négatifs, une mesure que les décideurs estiment plus complexe qu'une réduction classique. La plupart des analystes pensent que les taux ne baisseront pas davantage au cours de ce cycle.

Le règlement du différend tarifaire avec les États-Unis devrait permettre à la Suisse de renouer avec une croissance stable, après la première contraction trimestrielle de son économie depuis 2023, enregistrée entre juillet et septembre. L'administration Trump avait imposé en août une taxe de 39 % sur de nombreuses exportations suisses, mais les deux pays sont parvenus en novembre à un accord commercial préliminaire ramenant ces surtaxes à 15 %.

Les échanges du 12 décembre ont été marqués par une forte baisse du SP 500 (mini-indice américain SPX 500 sur FXOpen), le plus bas de la séance se rapprochant du creux précédent de décembre.

Parmi les principaux facteurs fondamentaux expliquant la baisse de vendredi, on note la réaction du marché au rapport trimestriel de Broadcom. L'action (AVGO) a plongé de plus de 10 %, probablement en raison de prises de bénéfices massives sur les valeurs technologiques, les investisseurs craignant une surchauffe de l'engouement pour l'IA.

L'analyse du graphique en 4 heures du S&P 500 (mini SPX 500 sur FXOpen) suggère que le sentiment négatif de vendredi semble s'atténuer, l'indice étant désormais en phase de reprise. Globalement, l'évolution des cours présente un tableau intéressant.

Il y a cinq jours, nous avons noté la formation d'un canal ascendant début décembre, ce qui pourrait être interprété comme un optimisme prudent avant des annonces importantes.

Cependant, les annonces liées à la Fed ont déclenché une forte volatilité (comme nous l'avons décrit, « le calme avant la tempête »), poussant les prix au-delà des deux limites du canal bleu :

L'incapacité à se maintenir au-dessus de la limite supérieure peut être interprétée comme un manque de confiance des acheteurs pour tenter de dépasser le record historique. La fausse cassure autour de 6929 semble être un piège pour les traders.

→ À l'inverse, les vendeurs n'ont peut-être pas réussi à freiner les achats près du plus bas de vendredi, comme l'indiquent les longues mèches inférieures des bougies (mises en évidence par la flèche).

Le graphique affiche désormais un motif de mégaphone complexe (marqué A–F).

Il est possible que la semaine à venir soit caractérisée par une consolidation après les fluctuations de mercredi à vendredi, le sentiment du marché étant de plus en plus influencé par la période des fêtes qui approche.

Les responsables de la Réserve fédérale étaient loin d'être unanimes lors du vote sur la baisse de 0,25 point des taux d'intérêt la semaine dernière – et c'est une bonne chose. Les perspectives économiques sont exceptionnellement incertaines et les risques exercent une pression contradictoire sur la banque centrale. Dans de telles circonstances, les divergences d'opinions sont salutaires. Elles pourraient même devenir indispensables d'ici peu.

Malgré le brouillard économique, les investisseurs avaient fermement intégré une troisième baisse des taux en l'espace de trois mois, dans une fourchette de 3,5 % à 3,75 %. Cela s'expliquait principalement par le fait que la Fed les avait incités à considérer cette baisse comme acquise. Une telle certitude est contre-productive face à la multitude de signaux économiques contradictoires : une inflation persistante supérieure à l'objectif, une confusion persistante concernant les droits de douane de l'administration, des données manquantes (en raison de la paralysie des services gouvernementaux), un marché boursier euphorique et des signes de ralentissement du marché du travail.

Face à cette situation, trois membres votants du Comité fédéral de l'open market ont exprimé leur désaccord : l'un d'eux préconisait une baisse plus importante, tandis que les deux autres étaient favorables au maintien du taux actuel. Quatre autres membres, sans droit de vote, ont également fait part de leur préférence pour le maintien du taux en l'état.

Le président de la Réserve fédérale, Jerome Powell, affirme que le nouveau taux directeur est désormais globalement neutre, ce qui signifie qu'il n'a aucun impact sur la demande dans l'économie. En réalité, ce taux « neutre » est lui-même incertain. (Selon le dernier résumé des projections économiques de la Fed, les responsables l'estiment entre 2,5 % et 4 %.)

L'inflation restant supérieure à l'objectif, il aurait probablement été plus judicieux de maintenir une politique « légèrement restrictive ». Cependant, il faut bien admettre que ce léger ajustement d'un quart de point était, en soi, sans grande incidence. L'important, face à de nouvelles informations, est que la banque centrale reste ouverte d'esprit, et que cela soit perçu comme tel. Des désaccords assumés entre les décideurs politiques contribuent à cet objectif.

Il faut reconnaître que la Fed a fait preuve d'une clarté louable sur un point : avec un seul instrument principal de politique macroéconomique, elle ne peut atteindre deux objectifs contradictoires. Principalement à cause des droits de douane, le risque d'inflation est élevé. Parallèlement, la faiblesse des embauches signale un risque de détérioration de l'emploi, et l'on craint que les statistiques officielles ne sous-estiment l'ampleur du problème.

Ces signes de possible stagflation placent la banque centrale dans une situation délicate. Son double mandat, qui consiste à assurer la stabilité des prix et le plein emploi, l'oblige à évaluer quel risque est le plus important – et pour l'instant, il n'y a pas de réponse claire.

À partir de maintenant, sa situation va s'aggraver. Le mandat de Powell à la tête de la Banque centrale s'achève en mai, et les investisseurs s'interrogent de plus en plus sur son successeur. La Maison-Blanche leur a donné toutes les raisons de craindre que le prochain dirigeant de la banque centrale ne soit choisi par loyauté et par volonté de baisser drastiquement les taux, indépendamment des indicateurs économiques à venir. Cela pourrait, à terme, déstabiliser les anticipations d'inflation, entraînant une hausse des taux d'intérêt à long terme et une déstabilisation des marchés financiers.

Il est à espérer que la personne choisie comprenne ce risque et, une fois nommée, place l'intérêt public avant les diktats de la Maison-Blanche. Il serait utile que les autres responsables de la politique monétaire de la Fed prennent l'habitude de contester ouvertement la position du président lorsqu'ils sont en désaccord sur le fond. L'idée qu'un consensus apparent renforce la crédibilité de la banque centrale a toujours été erronée. Dans la prochaine étape de l'évolution de la Fed, elle pourrait s'avérer dangereuse.

Depuis août dernier, la production manufacturière néerlandaise a connu une nette reprise. En octobre, elle a été significativement plus élevée pour le troisième mois consécutif qu'au cours des onze mois précédents.

Le secteur technologique a joué un rôle important dans la croissance récente. Tant dans la production de machines que dans celle d'appareils électriques et de moyens de transport, on observe une nette reprise après une période de stagnation. À l'instar de leurs homologues de la zone euro, les industriels néerlandais sont devenus plus optimistes quant aux perspectives à court terme depuis l'été.

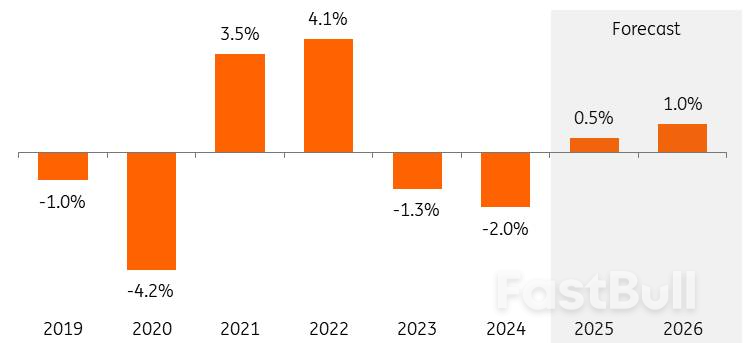

Maintenant que les tensions liées aux droits de douane s'apaisent, la production pourrait encore augmenter, passant de +0,5 % en 2025 à +1,0 % en 2026. Cependant, de nombreux facteurs continuent de freiner la croissance, tels que les restrictions à l'exportation et les droits de douane à l'importation, la forte concurrence de la Chine et des facteurs structurels comme la congestion du réseau électrique, les limitations des émissions d'azote et le coût relativement élevé de l'énergie.

Croissance du volume de production de l'industrie manufacturière néerlandaise

L'augmentation des dépenses de consommation et les investissements publics supplémentaires, notamment, devraient stimuler les commandes industrielles en 2026. Bien que les prévisions de production se soient améliorées et que les fabricants reçoivent davantage de nouvelles commandes depuis un certain temps, leur optimisme quant à leurs carnets de commandes n'a que légèrement progressé ces derniers mois. Reconstituer un flux constant de commandes clients est un processus qui prend du temps.

Il faut également du temps pour que les investissements dans la défense, par exemple, se traduisent sensiblement par une augmentation des commandes et de la production. L'expansion de la production prend du temps en raison de la pénurie de personnel et des travaux nécessaires à la construction ou à la conversion d'usines. Par conséquent, il n'est pas surprenant que la confiance des producteurs et l'indice des directeurs d'achat stagnent actuellement autour de leur moyenne de long terme. À l'instar de la légère amélioration du ratio commandes/stocks, les indicateurs de confiance ne laissent pas encore présager une croissance substantielle.

Évaluation par les producteurs industriels des carnets de commandes et des stocks de produits finis*

*Équilibre des jugements positifs et négatifs ; moyenne mobile sur 2 mois, jugement sur les stocks inversé (axe horizontal). Source : Statistiques Pays-Bas, ING Research

*Équilibre des jugements positifs et négatifs ; moyenne mobile sur 2 mois, jugement sur les stocks inversé (axe horizontal). Source : Statistiques Pays-Bas, ING ResearchLa demande mondiale croissante de machines pour semi-conducteurs constitue un autre moteur de croissance pour le secteur manufacturier néerlandais. La croissance des fabricants de puces et d'équipements est restée sous pression en 2025 en raison d'une normalisation des stocks clients plus lente que prévu. Si le fabricant de semi-conducteurs ASML continue de suivre de près cette situation, ASM et Besi constatent une reprise de la croissance des commandes et se montrent optimistes pour 2026.

Les investisseurs anticipent également une hausse de la demande de machines de fabrication de puces en 2026. L'essor de l'intelligence artificielle, par exemple, nécessite davantage de puces pour les centres de données, ce qui engendre un besoin croissant de capacités de production chez les fabricants de semi-conducteurs. La demande de puces pour des applications autres que l'IA, comme l'électronique grand public, l'automobile et les applications industrielles, est également en progression.

L'incertitude entourant l'ampleur et l'impact des droits de douane imposés par le président américain Donald Trump a freiné les dépenses des consommateurs et des entreprises. La levée progressive de ces incertitudes grâce aux récents accords commerciaux améliore les perspectives de consommation et d'investissement. Néanmoins, le droit de douane uniforme sur les exportations de l'UE vers les États-Unis – qui constituaient auparavant un important marché de croissance pour l'industrie néerlandaise – demeure à 15 %. Conjugué au ralentissement de l'économie américaine, ce taux freinera la croissance des exportations en 2026. Le taux de 50 % appliqué aux produits et pièces européens en acier et en aluminium reste en vigueur. De fait, les États-Unis importent un nombre croissant de produits contenant des pièces en acier et en aluminium sous le seuil du droit de douane élevé de 50 %.

Des difficultés et une incertitude persistent en raison des restrictions commerciales découlant de la rivalité technologique croissante avec la Chine et de la dépendance accrue aux ressources. La politique gouvernementale exerce une influence de plus en plus importante et imprévisible sur les conditions du marché.

Prenons l'exemple de l'ingérence de la Chine dans les activités de Nexperia et des restrictions subséquentes à l'exportation de puces automobiles essentielles. Ces restrictions, qui affectent directement les fabricants et fournisseurs néerlandais, pénalisent également les exportations de machines de pointe vers la Chine. Parallèlement, la persistance d'un euro élevé face au dollar et la concurrence accrue de la Chine, exacerbée par les droits de douane de Trump, nuisent directement – et indirectement, via la baisse des exportations – à la demande de produits néerlandais.

La faible demande, les coûts énergétiques élevés et les importations à bas prix continuent de pénaliser les secteurs des produits chimiques et des métaux de base.

Les entreprises des secteurs de la chimie et des métaux de base, en particulier, continueront de faire face à trois goulets d’étranglement persistants en 2026 :

La fermeture, relativement importante, de huit grandes usines chimiques (ou parties de celles-ci) aux Pays-Bas cette année aura également un impact négatif sur la croissance dans les années à venir, car une partie de la production (capacité) a été retirée du marché.

Dans ce contexte, la tendance actuelle à la baisse des prix de l'énergie est encourageante, mais insuffisante à court terme pour relancer la croissance. Cette tendance devrait se poursuivre en 2026, principalement grâce à l'augmentation des capacités de production mondiale de GNL (notamment aux États-Unis et au Qatar), et le marché du gaz connaîtra une expansion structurelle. Ceci réduit le risque de flambées des prix et de problèmes d'approvisionnement. Les coûts élevés de transport et de traitement du GNL contribuent toutefois à maintenir l'énergie relativement chère en Europe. Les importations de GNL resteront nécessaires pendant plusieurs années pour satisfaire les besoins énergétiques.

Outre la demande croissante de machines pour semi-conducteurs, l'augmentation des dépenses publiques de défense stimule également la demande de produits dérivés. On peut citer, par exemple, les radars de Thales, les frégates de Damen Naval et les pièces de sous-marins d'IHC. Les 800 milliards d'euros du programme Réarmement de l'Europe de la Commission européenne et le nouveau seuil de 3,5 % du PIB fixé par l'OTAN consolideront les investissements à long terme.

Une part croissante des capacités inutilisées est désormais exploitée à des fins de défense, comme l'ancienne usine Nedcar de VDL. La fabrication de drones, autrefois destinée au secteur civil, est un domaine en pleine expansion où les Pays-Bas excellent. De plus en plus d'entreprises à double usage (ou « entreprises à double usage ») répondent à ce nouveau marché en croissance en développant de nouvelles ressources militaires à partir d'applications civiles existantes.

La croissance de la production dans l'industrie agroalimentaire devrait marquer une pause en 2026 après une forte hausse en 2025. Sur la base des chiffres de l'Institut néerlandais de la statistique (CBS) jusqu'en septembre inclus, nous tablons sur une croissance de la production d'au moins 3 % pour 2025. Cette croissance s'explique en partie par une demande accumulée après plusieurs années de faible activité ; par ailleurs, les exportations progressent actuellement beaucoup plus rapidement que les exportations nationales.

En termes de niveaux de production, le secteur devrait se rapprocher du pic de 2018. Le ralentissement de la croissance prévu en 2026 s'explique principalement par des contraintes d'approvisionnement et des marges de manœuvre limitées pour les investissements d'expansion. L'impact de la diminution du cheptel sur l'industrie laitière et de transformation de la viande y contribue fortement. Toutefois, la demande des consommateurs évolue positivement, ce qui compense ce ralentissement.

La paire USDCAD poursuit sa baisse malgré des données macroéconomiques positives en provenance du Canada. Son cours actuel est de 1,3763. Plus de détails dans notre analyse du 15 décembre 2025.

La paire USDCAD corrige mais reste soumise à une pression à la vente. L'attention des investisseurs demeure focalisée sur le contexte géopolitique, qui continue d'alimenter une forte volatilité sur les marchés des matières premières et des changes .

Les données macroéconomiques du Canada présentent un tableau contrasté. En octobre 2025, le volume du commerce de gros a progressé de 0,1 % par rapport au mois précédent pour atteindre 86,0 milliards de dollars canadiens, alors que le marché anticipait un recul de 0,1 %. Le secteur de la construction a également soutenu la demande intérieure. En octobre 2025, la valeur des permis de construire délivrés a bondi de 14,9 % comparativement au mois précédent, pour atteindre 13,8 milliards de dollars canadiens – soit le rythme de croissance le plus rapide depuis juin 2024.

Les signaux positifs provenant de certains secteurs de l'économie canadienne accentuent la pression sur le taux de change USDCAD, renforçant le dollar canadien et maintenant les perspectives à court terme pour l'USDCAD dans une position baissière.

La paire USDCAD se consolide sous la moyenne mobile exponentielle à 65 périodes (EMA-65), confirmant une pression baissière persistante. La structure des prix suggère la formation d'un triangle avec un objectif projeté aux alentours de 1,3680. Les perspectives pour l'USDCAD aujourd'hui indiquent une poursuite de la baisse, avec un objectif plus proche à 1,3690.

Un signal supplémentaire en faveur du scénario baissier est fourni par l'oscillateur stochastique : les lignes de signal rebondissent sur la ligne de tendance descendante, indiquant que la dynamique baissière reste intacte.

Une consolidation ferme sous le niveau de 1,3745 confirmera le scénario baissier et signalera une cassure sous la limite inférieure du motif en triangle.

La dynamique à court terme de la paire USDCAD reste sous pression. L'analyse technique indique une poursuite de la tendance baissière avec un objectif à 1,3680, à condition que le cours se maintienne sous le niveau de 1,3745.

La croissance de la production industrielle de la zone euro s'est accélérée en octobre, confortant l'idée que le bloc reprend de l'élan à mesure que l'incertitude commerciale se dissipe, que le marché du travail reste tendu et que la consommation progresse lentement.

L'activité industrielle a progressé de 0,8 % sur un mois après une hausse de 0,2 % en septembre, conformément aux prévisions, selon les données publiées lundi par Eurostat, l'agence statistique de l'UE.

Par rapport à l'année précédente, la croissance de la production s'est accélérée à 2,0 % en octobre, contre 1,2 % en septembre, dépassant les prévisions de 1,9 % établies par un sondage Reuters auprès d'économistes.

L'industrie allemande, en croissance de 1,4 % sur le mois, a figuré parmi les secteurs les plus performants, compensant une baisse de 1,0 % en Italie et une croissance modérée en France.

L'économie de la zone euro a fait preuve d'une résilience surprenante cette année, et la présidente de la Banque centrale européenne, Christine Lagarde, a déjà annoncé qu'une nouvelle révision à la hausse des perspectives de croissance était attendue cette semaine.

L’expansion reste néanmoins loin d’être spectaculaire. Le bloc ne croît qu’à un rythme légèrement supérieur à 1 %, proche de son potentiel, car les exportations, principal moteur de l’économie ces dernières décennies, demeurent faibles et la quasi-totalité de la croissance provient du secteur intérieur.

Les exportations industrielles peinent depuis des années à se développer, la flambée des coûts de l'énergie ayant placé le bloc dans une situation de désavantage concurrentiel, au moment même où la Chine développait sa base industrielle de haute technologie et gagnait des parts de marché .

Bien que le secteur industriel puisse atteindre son point le plus bas cette année, aucune reprise n'est en vue et l'impact du nouveau régime tarifaire américain sur les échanges mondiaux reste encore incertain.

Néanmoins, le bloc semble bien s'adapter, et même en l'absence de forte croissance en cours, le risque de baisse paraît également limité.

« Les indicateurs à haute fréquence continuent de signaler une dynamique positive de l'activité à l'approche de la fin de l'année », a indiqué Barclays dans une note.

Alors que le bitcoin (BTC$89.907.85) peine à se maintenir au-dessus de 90 000 $, le sentiment du marché a de nouveau sombré dans une peur extrême.

Au cours de l'année écoulée, la peur, voire la peur extrême, a représenté plus de 30 % des relevés de l' indice de peur et d'avidité dans le secteur des cryptomonnaies . Cet indice se situe actuellement à 17, clairement dans la catégorie de la peur extrême.

La peur domine le marché depuis le krach boursier d'octobre, il y a plus de deux mois, le bitcoin ayant chuté de 36 % par rapport à son record historique d'octobre. Le marché des cryptomonnaies n'a pas encore amorcé de véritable reprise. Le bitcoin se négociant actuellement près de 30 % en dessous de son plus haut historique, la prudence des investisseurs reste de mise.

Un décalage similaire se produit sur les marchés actions américains. L'indice de confiance se situe actuellement à 42, ce qui signale la peur, selon l' indice CNN Fear and Greed Index , alors même que le S&P 500 se négocie autour de 6 827, à quelques points de pourcentage seulement de son record historique.

Que ce soit sur les marchés actions américains ou les cryptomonnaies, la peur continue de dominer la psychologie des investisseurs.

En novembre , le Bitcoin a formé une croix de la mort , une figure technique où la moyenne mobile à 50 jours passe sous la moyenne mobile à 200 jours. Dans ce cas précis, la croix de la mort a coïncidé avec un point bas local proche de 80 000 $ le 21 novembre. Il est à noter que chaque croix de la mort observée au cours du cycle de marché actuel depuis 2023 a marqué un point bas local significatif, ce qui renforce sa pertinence en tant qu'indicateur contrarien dans ce cycle.

Marque blanche

API de données

Plug-ins Web

Créateur d'affiches

Programme d'affiliation

Le risque de perte dans la négociation d'instruments financiers tels que les actions, les devises, les matières premières, les contrats à terme, les obligations, les ETF et les crypto-monnaies peut être substantiel. Vous pouvez subir une perte totale des fonds que vous déposez auprès de votre courtier. Par conséquent, vous devez examiner attentivement si ce type de négociation vous convient, compte tenu de votre situation et de vos ressources financières.

Aucune décision d'investissement ne doit être prise sans avoir procédé soi-même à une vérification préalable approfondie ou sans avoir consulté ses conseillers financiers. Le contenu de notre site peut ne pas vous convenir car nous ne connaissons pas votre situation financière et vos besoins en matière d'investissement. Nos informations financières peuvent avoir un temps de latence ou contenir des inexactitudes, de sorte que vous devez être entièrement responsable de vos décisions en matière de négociation et d'investissement. La société ne sera pas responsable de vos pertes en capital.

Sans l'autorisation du site web, vous n'êtes pas autorisé à copier les graphiques, les textes ou les marques du site web. Les droits de propriété intellectuelle sur le contenu ou les données incorporées dans ce site web appartiennent à ses fournisseurs et marchands d'échange.

Non connecté

Se connecter pour accéder à d'autres fonctionnalités

FastBull VIP

Pas encore

Acheter

Se connecter

S'inscrire