Citations

Nouvelles

Analyse

Utilisateur

24/7

Calendrier économique

Education

Données

- Des noms

- Dernier

- Précédent

Comptes de Signaux pour Membres

Tous les Comptes de Signaux

All Contests

France (Nord) Balance commerciale (SA) (Octobre)

France (Nord) Balance commerciale (SA) (Octobre)A:--

F: --

Zone Euro Emploi en glissement annuel (SA) (Troisième trimestre)

Zone Euro Emploi en glissement annuel (SA) (Troisième trimestre)A:--

F: --

Canada Emploi à temps partiel (SA) (Novembre)

Canada Emploi à temps partiel (SA) (Novembre)A:--

F: --

P: --

Canada Taux de chômage (SA) (Novembre)

Canada Taux de chômage (SA) (Novembre)A:--

F: --

P: --

Canada Emploi à temps plein (SA) (Novembre)

Canada Emploi à temps plein (SA) (Novembre)A:--

F: --

P: --

Canada Taux de participation à l'emploi (SA) (Novembre)

Canada Taux de participation à l'emploi (SA) (Novembre)A:--

F: --

P: --

Canada Emploi (SA) (Novembre)

Canada Emploi (SA) (Novembre)A:--

F: --

P: --

U.S. Indice des prix PCE MoM (Septembre)

U.S. Indice des prix PCE MoM (Septembre)A:--

F: --

P: --

U.S. Revenu personnel MoM (Septembre)

U.S. Revenu personnel MoM (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE de base MoM (Septembre)

U.S. Indice des prix PCE de base MoM (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE YoY (SA) (Septembre)

U.S. Indice des prix PCE YoY (SA) (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE de base YoY (Septembre)

U.S. Indice des prix PCE de base YoY (Septembre)A:--

F: --

P: --

U.S. Dépenses personnelles MoM (SA) (Septembre)

U.S. Dépenses personnelles MoM (SA) (Septembre)A:--

F: --

U.S. Prévisions d'inflation à 5-10 ans (Décembre)

U.S. Prévisions d'inflation à 5-10 ans (Décembre)A:--

F: --

P: --

U.S. Dépenses réelles de consommation personnelle MoM (Septembre)

U.S. Dépenses réelles de consommation personnelle MoM (Septembre)A:--

F: --

U.S. Total hebdomadaire des forages

U.S. Total hebdomadaire des foragesA:--

F: --

P: --

U.S. Forage hebdomadaire de pétrole total

U.S. Forage hebdomadaire de pétrole totalA:--

F: --

P: --

U.S. Crédit à la consommation (SA) (Octobre)

U.S. Crédit à la consommation (SA) (Octobre)A:--

F: --

Chine, Mainland Réserve de change (Novembre)

Chine, Mainland Réserve de change (Novembre)A:--

F: --

P: --

Japon Balance commerciale (Octobre)

Japon Balance commerciale (Octobre)A:--

F: --

P: --

Japon PIB nominal révisé QoQ (Troisième trimestre)

Japon PIB nominal révisé QoQ (Troisième trimestre)A:--

F: --

P: --

Chine, Mainland Importations YoY (CNH) (Novembre)

Chine, Mainland Importations YoY (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Exportations (Novembre)

Chine, Mainland Exportations (Novembre)A:--

F: --

P: --

Chine, Mainland Importations (CNH) (Novembre)

Chine, Mainland Importations (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Balance commerciale (CNH) (Novembre)

Chine, Mainland Balance commerciale (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Exportations YoY (USD) (Novembre)

Chine, Mainland Exportations YoY (USD) (Novembre)A:--

F: --

P: --

Chine, Mainland Importations en glissement annuel (USD) (Novembre)

Chine, Mainland Importations en glissement annuel (USD) (Novembre)A:--

F: --

P: --

Allemagne Production industrielle MoM (SA) (Octobre)

Allemagne Production industrielle MoM (SA) (Octobre)A:--

F: --

Zone Euro Indice de confiance des investisseurs Sentix (Décembre)

Zone Euro Indice de confiance des investisseurs Sentix (Décembre)A:--

F: --

P: --

Canada Indice national de confiance économique

Canada Indice national de confiance économiqueA:--

F: --

P: --

ROYAUME-UNI BRC Like-For-Like Retail Sales YoY (ventes au détail à l'identique) (Novembre)

ROYAUME-UNI BRC Like-For-Like Retail Sales YoY (ventes au détail à l'identique) (Novembre)--

F: --

P: --

ROYAUME-UNI BRC Overall Retail Sales YoY (Ventes au détail globales) (Novembre)

ROYAUME-UNI BRC Overall Retail Sales YoY (Ventes au détail globales) (Novembre)--

F: --

P: --

Australie Taux directeur O/N (emprunts)

Australie Taux directeur O/N (emprunts)--

F: --

P: --

Relevé des taux d'intérêt de la RBA

Relevé des taux d'intérêt de la RBA Conférence de presse de la RBA

Conférence de presse de la RBA Allemagne Exportations en glissement mensuel (SA) (Octobre)

Allemagne Exportations en glissement mensuel (SA) (Octobre)--

F: --

P: --

U.S. NFIB Indice d'optimisme des petites entreprises (SA) (Novembre)

U.S. NFIB Indice d'optimisme des petites entreprises (SA) (Novembre)--

F: --

P: --

Mexique Inflation à 12 mois (CPI) (Novembre)

Mexique Inflation à 12 mois (CPI) (Novembre)--

F: --

P: --

Mexique IPC de base en glissement annuel (Novembre)

Mexique IPC de base en glissement annuel (Novembre)--

F: --

P: --

Mexique PPI YoY (Novembre)

Mexique PPI YoY (Novembre)--

F: --

P: --

U.S. Weekly Redbook Commercial Retail Sales YoY (en anglais)

U.S. Weekly Redbook Commercial Retail Sales YoY (en anglais)--

F: --

P: --

U.S. JOLTS Offres d'emploi (SA) (Octobre)

U.S. JOLTS Offres d'emploi (SA) (Octobre)--

F: --

P: --

Chine, Mainland M1 Masse monétaire YoY (Novembre)

Chine, Mainland M1 Masse monétaire YoY (Novembre)--

F: --

P: --

Chine, Mainland M0 Masse monétaire YoY (Novembre)

Chine, Mainland M0 Masse monétaire YoY (Novembre)--

F: --

P: --

Chine, Mainland M2 Masse monétaire YoY (Novembre)

Chine, Mainland M2 Masse monétaire YoY (Novembre)--

F: --

P: --

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année en cours (Décembre)

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année en cours (Décembre)--

F: --

P: --

U.S. Prévisions de la production de gaz naturel de l'EIA pour l'année prochaine (Décembre)

U.S. Prévisions de la production de gaz naturel de l'EIA pour l'année prochaine (Décembre)--

F: --

P: --

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année prochaine (Décembre)

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année prochaine (Décembre)--

F: --

P: --

Perspectives énergétiques mensuelles à court terme de l'EIA

Perspectives énergétiques mensuelles à court terme de l'EIA U.S. Stocks hebdomadaires d'essence API

U.S. Stocks hebdomadaires d'essence API--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole brut API Cushing

U.S. Stocks hebdomadaires de pétrole brut API Cushing--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole brut API

U.S. Stocks hebdomadaires de pétrole brut API--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole raffiné API

U.S. Stocks hebdomadaires de pétrole raffiné API--

F: --

P: --

Corée du Sud Taux de chômage (SA) (Novembre)

Corée du Sud Taux de chômage (SA) (Novembre)--

F: --

P: --

Japon Indice Reuters Tankan des entreprises non manufacturières (Décembre)

Japon Indice Reuters Tankan des entreprises non manufacturières (Décembre)--

F: --

P: --

Japon Indice manufacturier Reuters Tankan (Décembre)

Japon Indice manufacturier Reuters Tankan (Décembre)--

F: --

P: --

Japon Indice des prix des produits de base des entreprises nationales MoM (Novembre)

Japon Indice des prix des produits de base des entreprises nationales MoM (Novembre)--

F: --

P: --

Japon Indice des prix des produits de base des entreprises nationales en glissement annuel (Novembre)

Japon Indice des prix des produits de base des entreprises nationales en glissement annuel (Novembre)--

F: --

P: --

Chine, Mainland PPI YoY (Novembre)

Chine, Mainland PPI YoY (Novembre)--

F: --

P: --

Chine, Mainland IPC MoM (Novembre)

Chine, Mainland IPC MoM (Novembre)--

F: --

P: --

Pas de données correspondantes

Graphiques Gratuit pour toujours

Chat F&Q avec des Experts Filtres Calendrier économique Données OutilFastBull VIP FonctionnalitésTendances du marché

Principaux indicateurs

Dernières vues

Dernières vues

Sujets d'actualité

Les meilleurs chroniqueurs

Dernière mise à jour

Marque blanche

API de données

Plug-ins Web

Programme d'affiliation

Tout voir

Pas de données

La présidente de la Réserve fédérale de San Francisco, Mary Daly, a réitéré jeudi qu'il était « raisonnable » de s'attendre à deux baisses des taux d'intérêt avant la fin de cette année, en particulier avec l'impact des tarifs douaniers du président Donald Trump qui semble plus modéré que prévu initialement.

La présidente de la Réserve fédérale de San Francisco, Mary Daly, a réitéré jeudi qu'il était « raisonnable » de s'attendre à deux baisses des taux d'intérêt avant la fin de cette année, en particulier avec l'impact des tarifs douaniers du président Donald Trump qui semble plus modéré que prévu initialement.

L'inflation reste supérieure à l'objectif de 2 % de la banque centrale américaine et il reste encore du travail à faire pour la faire baisser, a déclaré Daly lors du Sommet économique des Rocheuses à Victor, dans l'Idaho. Mais la Fed ne souhaite pas non plus maintenir des taux restrictifs trop longtemps, car cela nuirait inutilement au marché du travail, a-t-elle ajouté.

« Je ne pense pas qu'il soit nécessaire de ralentir brutalement pour limiter l'inflation », a déclaré Daly. « Je ne voudrais pas voir une nouvelle faiblesse du marché du travail… Je ne le souhaite vraiment pas, c'est pourquoi on ne peut pas attendre indéfiniment » avant de baisser les taux.

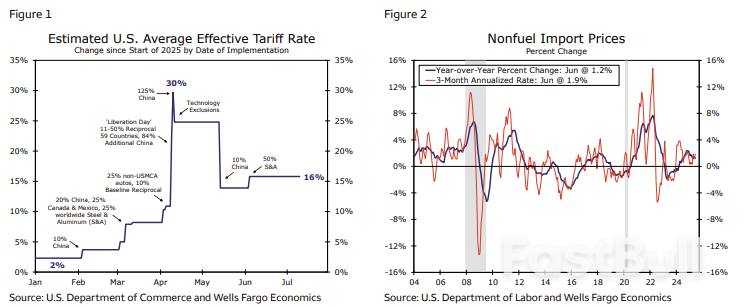

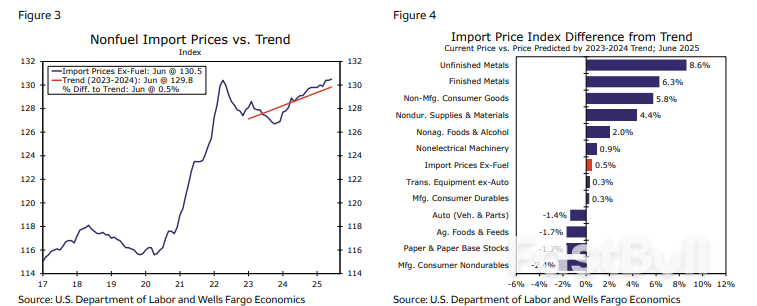

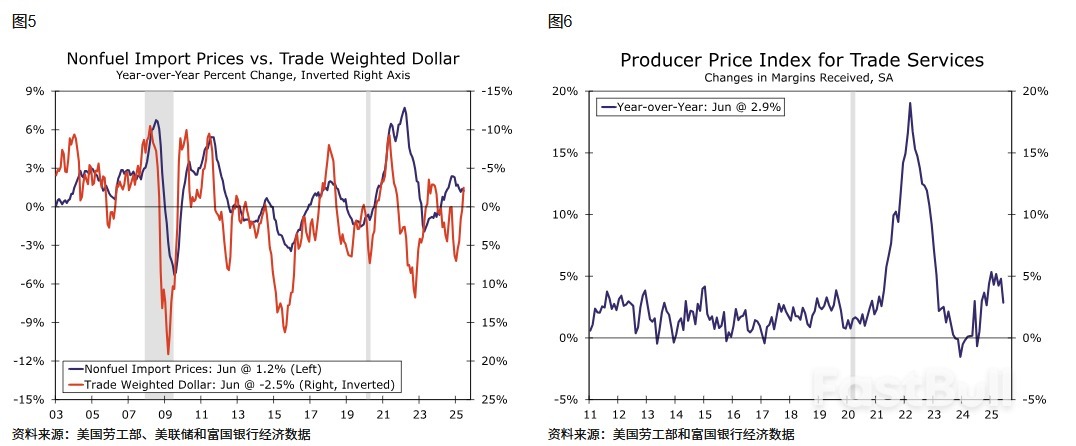

Les entreprises cherchent des moyens d’éviter les tarifs douaniers et ne répercutent pas l’intégralité de leurs coûts accrus sur leurs clients. Malgré le doublement du taux tarifaire moyen effectif sous Trump, l’augmentation des taxes sur les importations ne se répercute pas encore plus largement sur l’inflation globale.

« Nous n'avons constaté aucune preuve de ce phénomène », a déclaré Daly, même si les données récentes sur les prix à la consommation montrent une hausse des prix des biens. Cependant, cette hausse est compensée par une inflation plus faible dans les services non liés au logement, a-t-elle ajouté.

Lorsqu'on lui a demandé si elle soutiendrait une réduction de la fourchette actuelle des taux directeurs de 4,25% à 4,50% lorsque la Fed se réunira dans deux semaines, Daly a noté qu'elle s'attend à ce que les baisses de taux reprennent à mesure que l'inflation baisse, avec le taux directeur à un point de stabilisation ultime de 3% ou quelque part au-dessus de ce niveau.

« Que cela se produise en juillet, en septembre ou à un autre mois n'est pas vraiment l'élément le plus pertinent », a-t-elle déclaré. Le plus important, a ajouté Daly, est que les taux seront réduits.

« Nous ne voulons pas resserrer inutilement l'économie au risque de nuire au marché du travail ou à la croissance. C'est donc la direction à suivre », a-t-elle déclaré.

Deux des 19 responsables de la Fed ont déclaré qu'ils pensaient qu'une baisse des taux en juillet pourrait être appropriée ; d'autres ont indiqué qu'ils s'attendaient à ce qu'il faille plus de temps pour pouvoir juger de l'effet des tarifs douaniers et des autres politiques de Trump sur l'inflation et le marché du travail, et donc pour savoir si une baisse des taux serait appropriée.

Les marchés financiers reflètent très peu d'attentes quant à une baisse des taux lors de la réunion de la Fed des 29 et 30 juillet, les paris se concentrant sur la réunion des 16 et 17 septembre comme un moment beaucoup plus probable pour la reprise de l'assouplissement de la politique monétaire.

La Réserve fédérale américaine ne devrait pas baisser ses taux d'intérêt "pendant un certain temps", car l'impact des tarifs douaniers de l'administration Trump commence à se répercuter sur les prix à la consommation, une politique monétaire stricte étant nécessaire pour maintenir la psychologie inflationniste sous contrôle, a déclaré jeudi la gouverneure de la Réserve fédérale, Adriana Kugler.

Avec un chômage stable et faible et des pressions inflationnistes croissantes, « je trouve approprié de maintenir notre taux directeur au niveau actuel pendant un certain temps », a déclaré Kugler dans un discours préparé pour un forum sur le logement à Washington DC. « Cette position politique toujours restrictive est importante pour maintenir les attentes d'inflation à long terme ancrées. »

Les embauches en cours et un taux de chômage de 4,1 % témoignent d'un marché du travail « stable et proche du plein emploi », a déclaré M. Kugler. « L'inflation, quant à elle, reste supérieure à l'objectif de 2 % du FOMC et subit une pression à la hausse en raison des droits de douane mis en place. »

Cette pression était apparente dans le rapport de l'indice des prix à la consommation de cette semaine, qui a montré de fortes augmentations de prix sur une gamme de produits fortement importés, et Kugler a déclaré qu'elle pensait qu'il y avait de nombreuses raisons de penser que les pressions sur les prix continueraient de s'intensifier - y compris le fait que l'administration semble toujours avoir l'intention d'imposer des taxes plus élevées aux principaux partenaires commerciaux dans les semaines à venir.

« Je constate une pression à la hausse sur l'inflation due aux politiques commerciales, et je m'attends à de nouvelles hausses de prix plus tard dans l'année », a-t-elle déclaré. Elle estime que les prochaines données montreront que l'indice des prix des dépenses de consommation personnelle, utilisé par la Fed pour fixer son objectif d'inflation de 2 %, a augmenté de 2,5 % en juin, tandis que l'indicateur « core » hors produits alimentaires et énergétiques volatils a progressé de 2,8 %, soit plus qu'en mai.

« L'inflation globale et l'inflation sous-jacente n'ont montré aucun progrès au cours des six derniers mois », a déclaré Kugler.

La Fed se réunira les 29 et 30 juillet et ses responsables devraient maintenir le taux directeur inchangé dans sa fourchette actuelle de 4,25 % à 4,5 %. Il s'agira de la cinquième réunion consécutive sans changement depuis que la Fed a suspendu une série de baisses de taux en décembre.

Depuis lors, et à la consternation du président Donald Trump, l'attention s'est portée sur l'impact des politiques commerciales et autres de l'administration Trump sur l'inflation, l'emploi et la croissance économique. Les responsables de la Fed se disent réticents à reprendre les baisses de taux tant qu'ils ne seront pas plus certains que les droits de douane n'entraîneront qu'un ajustement ponctuel des prix, comme le prétendent les responsables de l'administration, et non une inflation plus persistante.

Nommé à la Fed par l'ancien président Joe Biden, le mandat de Kugler à la banque centrale se termine en janvier, créant un poste vacant que l'administration Trump pourrait utiliser pour nommer un remplaçant au président de la Fed, Jerome Powell, lorsque son mandat de chef de la Fed prendra fin en mai.

Les ventes au détail aux États-Unis ont rebondi plus que prévu en juin, ce qui suggère une amélioration modeste de l'activité économique et donne à la Réserve fédérale le prétexte pour retarder la baisse des taux d'intérêt pendant qu'elle évalue les retombées de l'inflation sur les tarifs douaniers à l'importation .

Ce rapport a été confirmé par les données du ministère du Travail publiées jeudi, qui ont montré que les premières demandes d'allocations chômage ont chuté à leur plus bas niveau en trois mois la semaine dernière, ce qui concorde avec la croissance soutenue de l'emploi en juillet. La banque centrale américaine subit la pression du président Donald Trump pour réduire les coûts d'emprunt.

La Fed devrait toutefois maintenir son taux d'intérêt de référence au jour le jour dans la fourchette de 4,25% à 4,50%, où il se situe depuis décembre, lors de sa réunion de politique monétaire plus tard ce mois-ci.

« Les données publiées aujourd'hui sont globalement plus positives en termes d'activité et d'emploi », a déclaré James Knightley, économiste international en chef chez ING. « Elles confortent l'idée qu'une nouvelle baisse des taux d'intérêt de la Fed n'est pas urgente. »

Les ventes au détail ont augmenté de 0,6 % le mois dernier après une baisse non révisée de 0,9 % en mai, a déclaré le Bureau du recensement du ministère du Commerce.

Les économistes interrogés par Reuters prévoyaient une hausse de 0,1 % des ventes au détail, principalement de biens et non ajustées de l'inflation. Elles ont progressé de 3,9 % sur un an.

Une partie de la hausse quasi générale des ventes au détail le mois dernier est probablement due à des augmentations de prix liées aux tarifs douaniers plutôt qu'aux volumes.

Les données sur l'inflation publiées cette semaine ont montré une forte hausse en juin du coût des biens sensibles aux droits de douane, comme les meubles et fournitures ménagers, les appareils électroménagers, les articles de sport et les jouets. Certains économistes ont indiqué que les craintes d'une hausse des prix avaient dopé les ventes le mois dernier.

Néanmoins, le rebond des ventes au détail après deux mois consécutifs de baisse est bienvenu. Les ventes avaient diminué, l'impulsion donnée par les ménages qui se précipitaient pour acheter des véhicules automobiles afin d'éviter la hausse des prix due aux droits d'importation s'étant atténuée.

Les concessionnaires automobiles ont été les principaux moteurs de la hausse des ventes, avec des recettes en hausse de 1,2 % après une baisse de 3,8 % en mai. Les constructeurs automobiles ont toutefois signalé une baisse de leurs ventes unitaires en juin, ce qui indique que la hausse des recettes est due à la hausse des prix.

Les ventes des magasins de matériaux de construction et d'équipements de jardin ont augmenté de 0,9 % le mois dernier, tout comme celles des détaillants de vêtements. Les ventes au détail en ligne ont progressé de 0,4 %, tandis que celles des magasins d'articles de sport, de loisirs créatifs, d'instruments de musique et de librairies ont progressé de 0,2 %.

Les ventes des services de restauration et de débits de boissons, seule composante des services prise en compte dans le rapport, ont augmenté de 0,6 %. Les économistes considèrent les repas au restaurant comme un indicateur clé de la situation financière des ménages.

Mais les recettes des magasins d'électronique et d'électroménager ont diminué de 0,1 %, tout comme celles des magasins de meubles, ce qui suggère que les hausses de prix liées aux tarifs douaniers freinent la demande.

Les actions de Wall Street étaient en hausse. Le dollar s'est apprécié face à un panier de devises. Les rendements des bons du Trésor américain étaient mitigés.

Les ventes au détail hors automobiles, essence, matériaux de construction et restauration ont augmenté de 0,5 % le mois dernier, après une baisse de 0,2 % en mai. Ces ventes au détail dites de base, qui correspondent le mieux à la composante dépenses de consommation du produit intérieur brut, avaient précédemment progressé de 0,4 % en mai.

Cependant, la hausse des prix en juin implique que les ventes au détail corrigées de l'inflation ont légèrement progressé le mois dernier. Conjuguée à la révision à la baisse des données de mai, cette évolution suggère que les dépenses de consommation ont augmenté modérément au deuxième trimestre, après avoir quasiment stagné au premier.

Les estimations des économistes concernant la croissance des dépenses de consommation ont convergé en dessous de 1,5 % en rythme annualisé au deuxième trimestre. Les services, qui représentent une part plus importante des dépenses de consommation, ont été peu dynamiques, les ménages ayant réduit leurs déplacements.

La Fed d'Atlanta prévoit un rebond du PIB à un taux annualisé de 2,4 % au deuxième trimestre, après une contraction de 0,5 % entre janvier et mars. L'essentiel de la reprise attendue du PIB proviendra d'un reflux des importations.

« Bien que les chiffres de juin exagèrent probablement le rythme sous-jacent des dépenses, les ménages semblent être sur une base plus solide que nous le pensions », a déclaré Jonathan Millar, économiste américain senior chez Barclays.

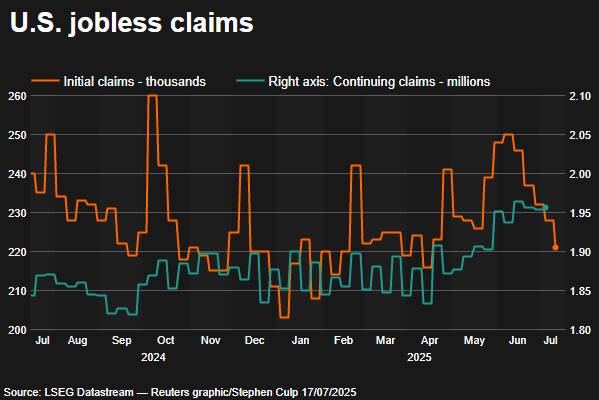

Les dépenses de consommation sont soutenues par la stabilité du marché du travail. Un rapport distinct du ministère du Travail indique que les demandes initiales d'allocations chômage ont chuté de 7 000 pour atteindre 221 000 (chiffre corrigé des variations saisonnières) pour la semaine terminée le 12 juillet, soit le niveau le plus bas depuis avril.

Les économistes prévoyaient 235 000 demandes d'allocations chômage pour la semaine dernière.

Les fermetures d'usines d'assemblage de véhicules automobiles pour maintenance, réoutillage annuel pour de nouveaux modèles et autres raisons expliquent probablement une partie de la baisse des demandes d'indemnisation. Les constructeurs automobiles ralentissent généralement leurs chaînes de montage en été, bien que le calendrier varie souvent, ce qui pourrait fausser le modèle utilisé par le gouvernement pour éliminer les fluctuations saisonnières des données.

Néanmoins, les licenciements restent historiquement bas. Les données sur les demandes d'allocations chômage couvrent la période durant laquelle le gouvernement a interrogé les employeurs pour la composante « emplois non agricoles » du rapport sur l'emploi de juillet. Les demandes ont diminué entre les périodes d'enquête de juin et de juillet. Les emplois non agricoles ont augmenté de 147 000 en juin.

« Les statistiques continuent de signaler une croissance soutenue du marché du travail », a déclaré Abiel Reinhart, économiste chez JP Morgan. « Les demandes d'allocations chômage restent dans la fourchette habituelle observée ces deux dernières années. »

Les risques augmentent toutefois, tant pour le marché du travail que pour la consommation. L'incertitude entourant la politique commerciale a incité les entreprises à hésiter à embaucher, ce qui a entraîné de longues périodes de chômage pour de nombreux travailleurs licenciés. Le nombre de personnes percevant des allocations après une première semaine d'aide, indicateur des embauches, a augmenté de 2 000 pour atteindre 1,956 million (données corrigées des variations saisonnières) au cours de la semaine se terminant le 5 juillet, selon le rapport sur les demandes d'allocations.

La croissance des salaires a également ralenti. Si le marché boursier a rebondi, les prix de l'immobilier ont baissé dans de nombreuses régions, ce qui réduit le patrimoine des ménages et pourrait freiner leurs dépenses.

La hausse des prix due aux droits de douane pourrait également freiner la consommation.

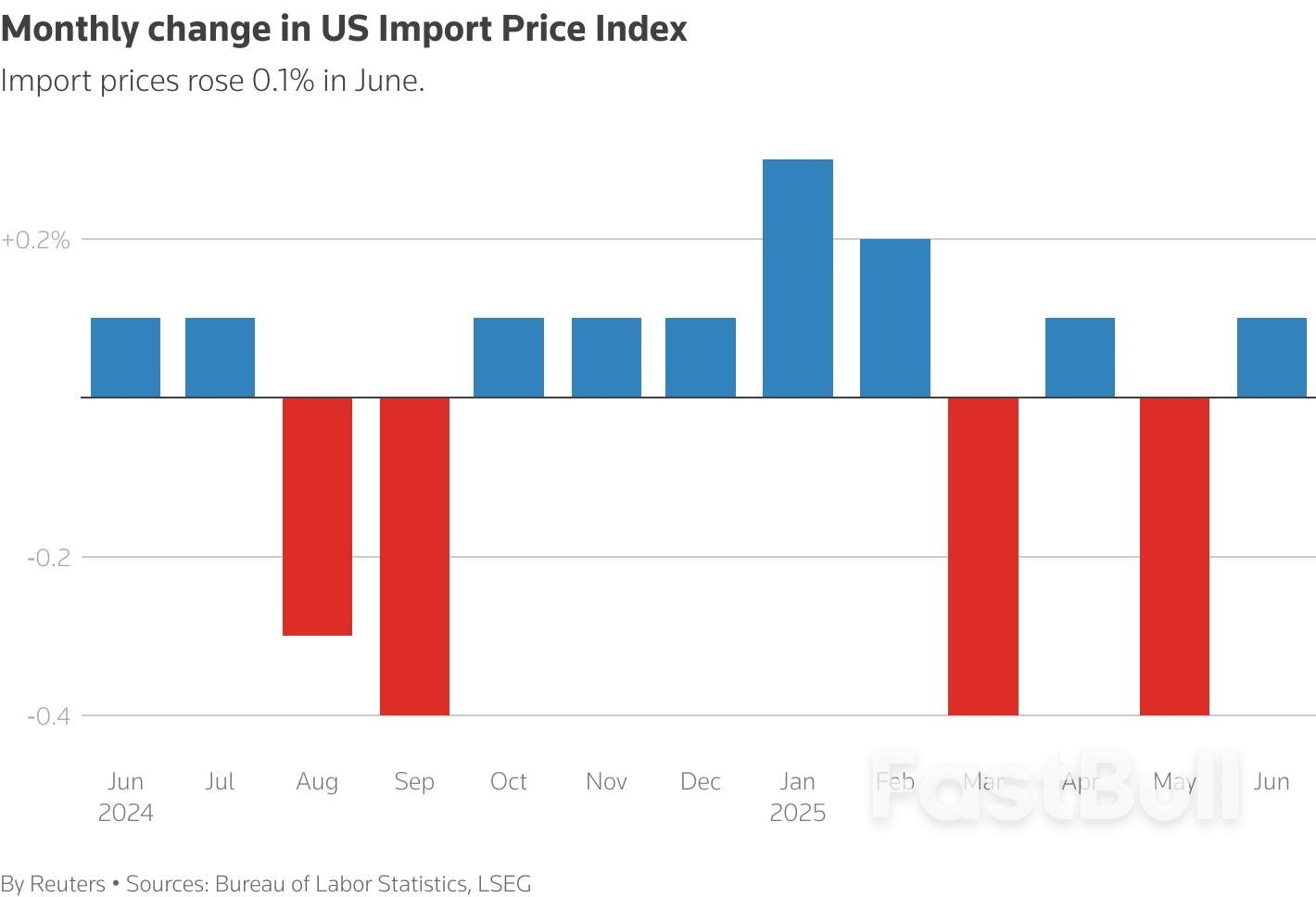

Il y a peu de signes d'absorption des droits de douane par les exportateurs. Un rapport distinct du Bureau des statistiques du travail du ministère du Travail a montré que les prix à l'importation ont augmenté de 0,1 % en juin.

En revanche, les prix des importations en provenance de Chine, du Japon et de l'Union européenne ont fortement augmenté. Les prix des importations en provenance du Canada et du Mexique ont baissé de 0,1 %.

« Si les exportateurs étrangers absorbaient le coût des droits de douane, les prix à l'importation baisseraient proportionnellement à la hausse des droits de douane », a déclaré Sarah House, économiste senior chez Wells Fargo. « La récente hausse des prix à l'importation indique que les fournisseurs étrangers résistent généralement aux baisses de prix. »

Points clés :

L’adoption de la loi CLARITY constitue une étape importante pour le marché américain des actifs numériques, avec le potentiel de simplifier et de consolider son cadre réglementaire.

Le représentant Dusty Johnson, l'un des principaux architectes de la loi CLARITY , a mené les efforts de clarification réglementaire, visant à renforcer la position des États-Unis comme leader des actifs numériques. La loi établit des limites juridictionnelles spécifiques entre la SEC et la CFTC pour les principales cryptomonnaies. Parmi les co-parrains figurent des dirigeants des deux partis, ce qui souligne le large soutien politique dont bénéficie la loi. Elle impacte également les stablecoins soumis à des exigences de réserves nationales, renforçant ainsi la domination du dollar américain.

Les effets immédiats de la loi comprennent une confiance accrue parmi les investisseurs institutionnels et les développeurs, grâce à l'atténuation des risques réglementaires. Elle devrait encourager de nouveaux investissements sur les marchés américains des cryptomonnaies, à mesure que les juridictions seront clairement définies. Les implications réglementaires affectent la protection des consommateurs et les structures de marché, visant à renforcer le secteur et à promouvoir l'innovation aux États-Unis. Les cryptomonnaies clés telles que le Bitcoin, l'ETH et les stablecoins bénéficieront de voies réglementaires claires, ce qui stimulera l'intérêt des projets blockchain pour la conformité.

Le document de la commission des services financiers de la Chambre des représentants sur les actifs numériques met en lumière des observations suggérant que des réglementations clarifiées pourraient favoriser la croissance du marché et la collaboration transfrontalière grâce à la réduction des obstacles à la conformité. Les tendances historiques en matière de réglementation des cryptomonnaies soulignent la difficulté d'aligner les cadres juridiques sur la dynamique du marché, un équilibre que cette loi vise à atteindre en prenant en compte les marchés financiers traditionnels et numériques.

Le gouverneur de la Réserve fédérale, Christopher Waller, a déclaré jeudi qu'il continuait d'appeler la banque centrale à réduire les taux d'intérêt d'ici fin juillet, citant les risques croissants pour l'économie et les risques inflationnistes limités liés aux tarifs douaniers.

Waller a fait ces commentaires dans des remarques préparées pour une réunion de spécialistes du marketing monétaire de l'Université de New York, affirmant que la Fed devait ramener sa politique en territoire neutre, au lieu de la maintenir restrictive.

Waller a également averti qu'il voyait des signes de tension sur le marché du travail, ce qui renforce les arguments en faveur de taux d'intérêt plus bas.

« Il est logique de réduire le taux directeur du FOMC de 25 points de base dans deux semaines », a déclaré Waller.

« Je considère que les données concrètes et concrètes sur l'activité économique et le marché du travail sont cohérentes : l'économie continue de croître, mais sa dynamique a considérablement ralenti et les risques pesant sur le mandat du FOMC en matière d'emploi ont augmenté. »

Waller a déclaré que les effets inflationnistes des tarifs douaniers imposés par le président Donald Trump seraient probablement un événement ponctuel que les décideurs politiques pourraient ignorer.

« Les hausses de tarifs douaniers constituent une hausse ponctuelle des prix qui n'augmente pas durablement l'inflation… Les banquiers centraux devraient – et, de fait, ils le font – examiner les chocs de prix au-delà de ces fluctuations afin d'éviter un resserrement inutile de la politique monétaire dans des périodes comme celles-ci et de nuire à l'économie. » Les commentaires de Waller interviennent juste avant que les responsables de la Fed n'entament une période de silence médiatique de deux semaines avant la prochaine réunion de la banque centrale. Le gouverneur de la Fed fait figure d'exception parmi les membres de la banque centrale, dont la plupart ont exprimé leur prudence quant à une baisse des taux d'intérêt.

Le président de la Fed, Jerome Powell, a déclaré que les taux ne baisseraient pas tant que l'effet inflationniste des tarifs douaniers de Trump ne serait pas clair.

Mais Trump a appelé à plusieurs reprises Powell à réduire les taux, se livrant même à des attaques personnelles contre le président de la Fed.

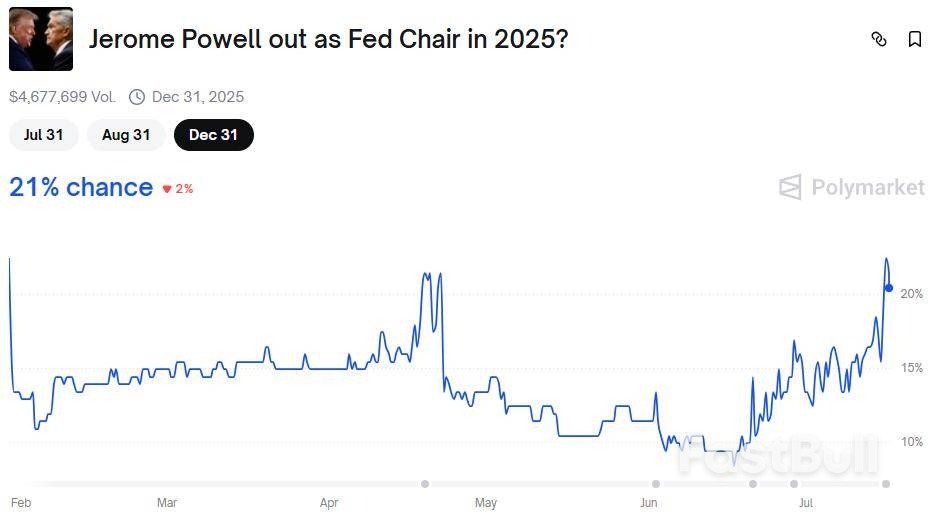

Les spéculations sur le licenciement prématuré de Powell par Trump ont considérablement augmenté cette semaine, bien que Trump ait nié avoir eu l'intention de le faire.

Que le président de la Réserve fédérale, Jerome Powell, soit limogé la semaine prochaine, contraint de démissionner dans six mois ou autorisé à se débrouiller jusqu’à la fin de son mandat en mai prochain, la notion soi-disant sacro-sainte d’indépendance de la Fed a déjà été brisée.

Mais ce qui est presque aussi remarquable que les attaques du président Donald Trump contre Powell pour ne pas avoir réduit les taux d’intérêt, c’est la résilience des marchés financiers face à ce degré extraordinaire d’interférence politique dans la politique monétaire, sans précédent au cours des dernières décennies.

Les investisseurs en actions sont connus pour être optimistes, mais Wall Street est aujourd’hui véritablement recouverte de Téflon.

Bien sûr, les attaques de Trump contre Powell n'ont pas été sans conséquences. Le dollar a enregistré son pire début d'année depuis l'abandon de l'étalon-or par les États-Unis au début des années 1970. Les rendements des bons du Trésor à long terme sont à leur plus haut niveau depuis 20 ans, et la « prime de terme » sur la dette américaine est à son plus haut niveau depuis plus de dix ans.

Les anticipations d'inflation des consommateurs sont, selon certains indicateurs, à leur plus haut niveau depuis des décennies. L'inflation dépasse l'objectif de 2 % de la Fed depuis plus de quatre ans, et la perspective d'une Fed accommodante sous la direction d'un nouveau président proche de Trump pourrait la maintenir dans cette situation.

Mais cela ne tient pas uniquement à la politique de la Fed et aux risques de crédibilité. Les politiques budgétaires et commerciales de l'administration Trump, ainsi que son positionnement unilatéral sur la scène politique internationale, ont également incité certains investisseurs à réduire leur exposition à la dette américaine et au dollar.

Pourtant, Wall Street semble immunisée contre tout cela, et a clôturé dans le vert mercredi après que Trump a minimisé une information de Bloomberg annonçant son prochain licenciement de Powell, une décision qu'il juge « hautement improbable ». Même au point de vente maximal avant cette réfutation, les principaux indices boursiers américains étaient en baisse de moins de 1 %.

Compte tenu de l'ampleur des nouvelles auxquelles les investisseurs ont réagi, ce n'est guère une réaction, surtout si l'on se souvient que le SP 500 et le Nasdaq ont atteint des sommets records seulement 24 heures plus tôt.

En effet, le SP 500 connaît son troisième rebond le plus rapide de son histoire après une baisse de 20 %, selon Jurrien Timmer de Fidelity. Les analystes de Goldman Sachs notent également que le ratio cours/bénéfice de l'indice, de 22 fois les bénéfices prévisionnels, se situe au 97e percentile depuis 1980. Et le Nasdaq a progressé de 40 % en à peine trois mois.

Compte tenu de tout cela, une correction est largement envisageable. Il faut un catalyseur. Menacer les fondements du système financier semble être une option envisageable, mais est-ce vraiment le cas ?

Thomson ReutersPolymarket parie sur la probabilité d'un départ de Powell de la Fed cette année

On pourrait soutenir que les investisseurs sont simplement sceptiques quant à la capacité de Trump à évincer Powell, même si c'était « pour une raison », apparemment la colère de l'administration Trump face au coût de 2,4 milliards de dollars de la rénovation du bâtiment de la Fed à Washington.

Mais Trump a clairement indiqué depuis des mois qu’il souhaitait que Powell soit remplacé par quelqu’un de plus malléable, donc que cela se produise dans les semaines, les mois à venir ou en mai de l’année prochaine, le nouveau président de la Fed sera presque certainement quelqu’un de fortement influencé par le président.

Bien sûr, le président de la Fed n'est que l'un des 19 membres du Comité fédéral de l'open market et l'un des 12 membres votants lors d'une réunion de fixation des taux. Il ne décide pas de la politique monétaire unilatéralement. Néanmoins, la réaction négative au départ de Powell avant la fin de son mandat pourrait être forte, même si l'on s'attend à ce qu'elle soit déjà intégrée dans les cours.

Toutes choses égales par ailleurs, on peut raisonnablement s'attendre à ce qu'une Fed plus conciliante pèse sur les rendements à court terme, accentue la pente de la courbe des taux et affaiblisse le dollar, les investisseurs obligataires anticipant de nouvelles baisses de taux et maintenant l'inflation plus proche de 3 % que de 2 %. À court terme, les actions pourraient bénéficier des anticipations d'une baisse des taux directeurs, même si des rendements à long terme plus élevés augmenteraient le taux d'actualisation, ce qui pourrait être particulièrement négatif pour les grandes entreprises technologiques et autres valeurs de croissance.

Jamie Dimon, PDG de JP Morgan, a mis en garde mardi contre les dangers de l'ingérence politique dans la politique de la Fed, déclarant aux journalistes lors d'une conférence téléphonique : « L'indépendance de la Fed est absolument cruciale. Jouer avec la Fed peut souvent avoir des conséquences néfastes, totalement opposées à celles que l'on pourrait espérer. »

Ce Rubicon a déjà été franchi et, pour l’instant du moins, les marchés semblent l’avoir accepté.

Marque blanche

API de données

Plug-ins Web

Créateur d'affiches

Programme d'affiliation

Le risque de perte dans la négociation d'instruments financiers tels que les actions, les devises, les matières premières, les contrats à terme, les obligations, les ETF et les crypto-monnaies peut être substantiel. Vous pouvez subir une perte totale des fonds que vous déposez auprès de votre courtier. Par conséquent, vous devez examiner attentivement si ce type de négociation vous convient, compte tenu de votre situation et de vos ressources financières.

Aucune décision d'investissement ne doit être prise sans avoir procédé soi-même à une vérification préalable approfondie ou sans avoir consulté ses conseillers financiers. Le contenu de notre site peut ne pas vous convenir car nous ne connaissons pas votre situation financière et vos besoins en matière d'investissement. Nos informations financières peuvent avoir un temps de latence ou contenir des inexactitudes, de sorte que vous devez être entièrement responsable de vos décisions en matière de négociation et d'investissement. La société ne sera pas responsable de vos pertes en capital.

Sans l'autorisation du site web, vous n'êtes pas autorisé à copier les graphiques, les textes ou les marques du site web. Les droits de propriété intellectuelle sur le contenu ou les données incorporées dans ce site web appartiennent à ses fournisseurs et marchands d'échange.

Non connecté

Se connecter pour accéder à d'autres fonctionnalités

FastBull VIP

Pas encore

Acheter

Se connecter

S'inscrire