Citations

Nouvelles

Analyse

Utilisateur

24/7

Calendrier économique

Education

Données

- Des noms

- Dernier

- Précédent

Comptes de Signaux pour Membres

Tous les Comptes de Signaux

All Contests

ROYAUME-UNI Balance commerciale (Octobre)

ROYAUME-UNI Balance commerciale (Octobre)A:--

F: --

P: --

France (Nord) IPCH final MoM (Novembre)

France (Nord) IPCH final MoM (Novembre)A:--

F: --

P: --

Chine, Mainland Croissance de l'encours des prêts YoY (Novembre)

Chine, Mainland Croissance de l'encours des prêts YoY (Novembre)A:--

F: --

P: --

Chine, Mainland M2 Masse monétaire YoY (Novembre)

Chine, Mainland M2 Masse monétaire YoY (Novembre)A:--

F: --

P: --

Chine, Mainland M0 Masse monétaire YoY (Novembre)

Chine, Mainland M0 Masse monétaire YoY (Novembre)A:--

F: --

P: --

Chine, Mainland M1 Masse monétaire YoY (Novembre)

Chine, Mainland M1 Masse monétaire YoY (Novembre)A:--

F: --

P: --

Inde CPI YoY (Novembre)

Inde CPI YoY (Novembre)A:--

F: --

P: --

Inde Croissance des dépôts YoY

Inde Croissance des dépôts YoYA:--

F: --

P: --

Brésil Croissance de l'industrie des services en glissement annuel (Octobre)

Brésil Croissance de l'industrie des services en glissement annuel (Octobre)A:--

F: --

P: --

Mexique Production industrielle YoY (Octobre)

Mexique Production industrielle YoY (Octobre)A:--

F: --

P: --

République dominicaine Balance commerciale (Octobre)

République dominicaine Balance commerciale (Octobre)A:--

F: --

P: --

Le président de la Fed de Philadelphie, Henry Paulson, prononce un discours

Le président de la Fed de Philadelphie, Henry Paulson, prononce un discours Canada Permis de construire MoM (SA) (Octobre)

Canada Permis de construire MoM (SA) (Octobre)A:--

F: --

P: --

Canada Ventes en gros YoY (Octobre)

Canada Ventes en gros YoY (Octobre)A:--

F: --

P: --

Canada Stocks de gros MoM (Octobre)

Canada Stocks de gros MoM (Octobre)A:--

F: --

P: --

Canada Stocks de gros en glissement annuel (Octobre)

Canada Stocks de gros en glissement annuel (Octobre)A:--

F: --

P: --

Canada Ventes en gros MoM (SA) (Octobre)

Canada Ventes en gros MoM (SA) (Octobre)A:--

F: --

P: --

Allemagne Compte courant (hors SA) (Octobre)

Allemagne Compte courant (hors SA) (Octobre)A:--

F: --

P: --

U.S. Total hebdomadaire des forages

U.S. Total hebdomadaire des foragesA:--

F: --

P: --

U.S. Forage hebdomadaire de pétrole total

U.S. Forage hebdomadaire de pétrole totalA:--

F: --

P: --

Japon Indice Tankan de diffusion de l'activité manufacturière (Quatrième trimestre)

Japon Indice Tankan de diffusion de l'activité manufacturière (Quatrième trimestre)A:--

F: --

P: --

Japon Indice Tankan de diffusion de l'activité non manufacturière de grande ampleur (Quatrième trimestre)

Japon Indice Tankan de diffusion de l'activité non manufacturière de grande ampleur (Quatrième trimestre)A:--

F: --

P: --

Japon Indice Tankan des perspectives des grandes entreprises non manufacturières (Quatrième trimestre)

Japon Indice Tankan des perspectives des grandes entreprises non manufacturières (Quatrième trimestre)A:--

F: --

P: --

Japon Indice Tankan des perspectives de l'industrie manufacturière (Quatrième trimestre)

Japon Indice Tankan des perspectives de l'industrie manufacturière (Quatrième trimestre)A:--

F: --

P: --

Japon Indice Tankan de l'activité manufacturière (Quatrième trimestre)

Japon Indice Tankan de l'activité manufacturière (Quatrième trimestre)A:--

F: --

P: --

Japon Indice de diffusion Tankan pour les grandes entreprises manufacturières (Quatrième trimestre)

Japon Indice de diffusion Tankan pour les grandes entreprises manufacturières (Quatrième trimestre)A:--

F: --

P: --

Japon Tankan - Dépenses d'investissement des grandes entreprises en glissement annuel (Quatrième trimestre)

Japon Tankan - Dépenses d'investissement des grandes entreprises en glissement annuel (Quatrième trimestre)A:--

F: --

P: --

ROYAUME-UNI Indice Rightmove des prix de l'immobilier en glissement annuel (Décembre)

ROYAUME-UNI Indice Rightmove des prix de l'immobilier en glissement annuel (Décembre)A:--

F: --

P: --

Chine, Mainland Production industrielle en glissement annuel (YTD) (Novembre)

Chine, Mainland Production industrielle en glissement annuel (YTD) (Novembre)A:--

F: --

P: --

Chine, Mainland Taux de chômage dans les zones urbaines (Novembre)

Chine, Mainland Taux de chômage dans les zones urbaines (Novembre)A:--

F: --

P: --

Arabie Saoudite CPI YoY (Novembre)

Arabie Saoudite CPI YoY (Novembre)--

F: --

P: --

Zone Euro Production industrielle YoY (Octobre)

Zone Euro Production industrielle YoY (Octobre)--

F: --

P: --

Zone Euro Production industrielle MoM (Octobre)

Zone Euro Production industrielle MoM (Octobre)--

F: --

P: --

Canada Ventes de logements existants MoM (Novembre)

Canada Ventes de logements existants MoM (Novembre)--

F: --

P: --

Zone Euro Total des avoirs de réserve (Novembre)

Zone Euro Total des avoirs de réserve (Novembre)--

F: --

P: --

ROYAUME-UNI Taux d'inflation attendu

ROYAUME-UNI Taux d'inflation attendu--

F: --

P: --

Canada Indice national de confiance économique

Canada Indice national de confiance économique--

F: --

P: --

Canada Mises en chantier de logements neufs (Novembre)

Canada Mises en chantier de logements neufs (Novembre)--

F: --

P: --

U.S. Indice de l'emploi manufacturier de la Fed de New York (Décembre)

U.S. Indice de l'emploi manufacturier de la Fed de New York (Décembre)--

F: --

P: --

U.S. Indice NY Fed Manufacturing (Décembre)

U.S. Indice NY Fed Manufacturing (Décembre)--

F: --

P: --

Canada IPC de base en glissement annuel (Novembre)

Canada IPC de base en glissement annuel (Novembre)--

F: --

P: --

Canada Commandes en cours dans l'industrie manufacturière MoM (Octobre)

Canada Commandes en cours dans l'industrie manufacturière MoM (Octobre)--

F: --

P: --

U.S. Indice d'acquisition des prix de la Fed de New York pour l'industrie manufacturière (Décembre)

U.S. Indice d'acquisition des prix de la Fed de New York pour l'industrie manufacturière (Décembre)--

F: --

P: --

U.S. NY Fed Manufacturing New Orders Index (en anglais) (Décembre)

U.S. NY Fed Manufacturing New Orders Index (en anglais) (Décembre)--

F: --

P: --

Canada Nouvelles commandes manufacturières MoM (Octobre)

Canada Nouvelles commandes manufacturières MoM (Octobre)--

F: --

P: --

Canada Indice de base MoM (Novembre)

Canada Indice de base MoM (Novembre)--

F: --

P: --

Canada Indice des prix à la consommation (IPC) ajusté YoY (SA) (Novembre)

Canada Indice des prix à la consommation (IPC) ajusté YoY (SA) (Novembre)--

F: --

P: --

Canada Stocks manufacturiers MoM (Octobre)

Canada Stocks manufacturiers MoM (Octobre)--

F: --

P: --

Canada CPI YoY (Novembre)

Canada CPI YoY (Novembre)--

F: --

P: --

Canada IPC MoM (Novembre)

Canada IPC MoM (Novembre)--

F: --

P: --

Canada IPC en glissement annuel (SA) (Novembre)

Canada IPC en glissement annuel (SA) (Novembre)--

F: --

P: --

Canada Indice de référence MoM (SA) (Novembre)

Canada Indice de référence MoM (SA) (Novembre)--

F: --

P: --

Canada IPC MoM (SA) (Novembre)

Canada IPC MoM (SA) (Novembre)--

F: --

P: --

Le gouverneur de la Réserve fédérale, Milan, a prononcé un discours

Le gouverneur de la Réserve fédérale, Milan, a prononcé un discours U.S. Indice NAHB du marché du logement (Décembre)

U.S. Indice NAHB du marché du logement (Décembre)--

F: --

P: --

Australie Composite PMI Prelim (Décembre)

Australie Composite PMI Prelim (Décembre)--

F: --

P: --

Australie Service PMI Prelim (Décembre)

Australie Service PMI Prelim (Décembre)--

F: --

P: --

Australie PMI manufacturier préliminaire (Décembre)

Australie PMI manufacturier préliminaire (Décembre)--

F: --

P: --

Japon PMI manufacturier préliminaire (SA) (Décembre)

Japon PMI manufacturier préliminaire (SA) (Décembre)--

F: --

P: --

ROYAUME-UNI Taux de chômage (Novembre)

ROYAUME-UNI Taux de chômage (Novembre)--

F: --

P: --

ROYAUME-UNI Taux de chômage OIT sur 3 mois (Octobre)

ROYAUME-UNI Taux de chômage OIT sur 3 mois (Octobre)--

F: --

P: --

Pas de données correspondantes

Graphiques Gratuit pour toujours

Chat F&Q avec des Experts Filtres Calendrier économique Données OutilFastBull VIP FonctionnalitésTendances du marché

Principaux indicateurs

Dernières vues

Dernières vues

Sujets d'actualité

Les meilleurs chroniqueurs

Dernière mise à jour

Marque blanche

API de données

Plug-ins Web

Programme d'affiliation

Tout voir

Pas de données

Le marché des crypto-monnaies regorge de nouvelles importantes aujourd'hui, car Bitcoin (BTC) a connu une baisse notable du prix du Bitcoin, tombant en dessous de la barre critique de 115 000 $.

Le marché des cryptomonnaies est en effervescence aujourd'hui avec des nouvelles importantes : le Bitcoin (BTC) a subi une chute significative de son cours, passant sous la barre critique des 115 000 $. Selon la surveillance du marché en temps réel de Bitcoin World, le BTC s'échange actuellement à 114 985,48 $ sur le marché Binance USDT. Ce mouvement a naturellement suscité des discussions parmi les investisseurs et les passionnés, suscitant des interrogations sur les causes sous-jacentes et les implications potentielles pour l'actif numérique leader mondial.

La chute soudaine du cours du Bitcoin est un événement majeur qui mérite attention. Si les catalyseurs spécifiques peuvent souvent être complexes et multidimensionnels, plusieurs facteurs contribuent généralement à ces fluctuations du marché. Une chute sous un niveau de support psychologique ou technique comme 115 000 $ peut souvent accélérer la pression vendeuse, sous l'effet des systèmes de trading automatisés et de la méfiance des investisseurs. Cette baisse du cours du Bitcoin reflète un changement de sentiment immédiat du marché, passant de l'optimisme à la prudence.

Comprendre les déclencheurs immédiats est crucial pour les investisseurs. Les analystes de marché pointent souvent du doigt une combinaison d'indicateurs économiques mondiaux, d'évolutions de la confiance des investisseurs, voire de ventes massives de la part d'importants détenteurs, souvent appelés « baleines ». Ces éléments façonnent collectivement la volatilité du marché des cryptomonnaies, rendant les variations rapides de prix fréquentes, bien que souvent déstabilisantes.

L'évolution du Bitcoin a toujours été marquée par la volatilité. Son cours est influencé par divers facteurs internes et externes. Par exemple, les nouvelles macroéconomiques, comme les rapports d'inflation ou les décisions des banques centrales en matière de taux d'intérêt, peuvent avoir un effet domino sur les actifs à risque comme les cryptomonnaies. L'évolution de la réglementation à l'échelle mondiale joue également un rôle crucial ; l'annonce d'un durcissement de la réglementation ou d'une interdiction totale dans certaines régions peut impacter significativement le sentiment des investisseurs et provoquer une chute du cours du Bitcoin.

De plus, le marché des cryptomonnaies est encore relativement jeune et moins liquide que les marchés financiers traditionnels. Cette caractéristique signifie que même des transactions de taille modérée peuvent parfois avoir un effet disproportionné sur le cours, notamment en période de faible volume d'échanges. Des indicateurs techniques, comme la rupture de niveaux de support clés, peuvent également signaler une poursuite de la tendance baissière, encourageant ainsi davantage de vendeurs à entrer sur le marché.

Naviguer dans la chute actuelle du prix du Bitcoin : Guide pour les investisseurs

Face à une importante fluctuation du marché comme la chute du prix du Bitcoin, les investisseurs se demandent souvent comment réagir. L'inquiétude est une réaction naturelle, mais vendre sous l'effet de la panique est rarement la stratégie optimale. Adopter une approche mesurée et éclairée peut contribuer à atténuer les risques et à identifier des opportunités.

Voici quelques informations pratiques pour naviguer dans de telles conditions de marché :

Si la chute immédiate du cours du Bitcoin sous les 115 000 dollars constitue un événement marquant, il est essentiel de la replacer dans le contexte plus large de l'évolution du Bitcoin. Le marché des cryptomonnaies est dynamique, caractérisé par des cycles d'expansion et de contraction. De nombreux analystes estiment que ces corrections sont un élément sain d'un marché en pleine maturité, éliminant la spéculation excessive et ouvrant la voie à une croissance plus durable.

La résilience du réseau Bitcoin, son adoption croissante et sa proposition de valeur fondamentale en tant qu'actif numérique décentralisé restent solides. Si les fluctuations à court terme peuvent être déstabilisantes, le discours à long terme sur le Bitcoin se concentre souvent sur sa rareté, sa sécurité et son potentiel comme protection contre les systèmes financiers traditionnels. Les investisseurs devraient donc se concentrer sur ces aspects fondamentaux plutôt que de se focaliser excessivement sur les fluctuations quotidiennes des prix.

En conclusion, la récente chute du cours du Bitcoin sous les 115 000 dollars est un événement marquant dans le monde volatile des cryptomonnaies. Si elle met en lumière les risques inhérents à l'investissement dans les actifs numériques, elle souligne également l'importance d'une prise de décision éclairée, d'une planification stratégique et d'une perspective à long terme. Se tenir informé et éviter les réactions impulsives sont essentiels pour traverser avec succès ces fluctuations du marché. L'aventure des cryptomonnaies est souvent semée d'embûches, et comprendre sa dynamique est essentiel pour une navigation sereine.

Foire aux questions (FAQ)

Q1 : Quel est le prix actuel du Bitcoin après cette chute ?A1 : Comme indiqué, le Bitcoin (BTC) se négocie actuellement autour de 114 985,48 $ sur des plateformes comme Binance USDT, après être tombé sous la barre des 115 000 $.

Q2 : Quelles sont les principales raisons d'une chute soudaine du prix du Bitcoin ?A2 : Une chute soudaine du prix du Bitcoin peut être attribuée à divers facteurs, notamment les préoccupations macroéconomiques, les nouvelles réglementaires, les ventes massives de baleines, les violations techniques des niveaux de support et les changements généraux du sentiment du marché.

Q3 : Est-ce le bon moment pour acheter du Bitcoin lorsque son prix chute ? R3 : Cela dépend de la stratégie d’investissement et de la tolérance au risque de chacun. Certains investisseurs considèrent une baisse de prix comme une opportunité d’achat, tandis que d’autres préfèrent attendre la stabilisation du marché. La méthode du dollar-cost-averaging (DCA) est une stratégie populaire dans ces périodes.

Q4 : Comment les investisseurs peuvent-ils protéger leurs investissements face à la volatilité des cryptomonnaies ? R4 : Les stratégies clés incluent des recherches approfondies, la définition d'objectifs d'investissement clairs, la pratique de la méthode des coûts fixes, la diversification des portefeuilles et le fait de ne jamais investir plus que ce que l'on peut se permettre de perdre. Il est également crucial d'éviter les décisions prises sous l'emprise de l'émotion.

Q5 : Quelles sont les perspectives à long terme pour le Bitcoin après de telles corrections boursières ? R5 : Historiquement, le Bitcoin a fait preuve de résilience, se remettant de nombreuses corrections pour atteindre de nouveaux sommets. De nombreux investisseurs et analystes à long terme restent optimistes, se concentrant sur la proposition de valeur fondamentale du Bitcoin et son adoption mondiale croissante, malgré la volatilité à court terme.

Le mélange peu convaincant de baisses et de pauses monétaires opéré par les grandes banques centrales la semaine dernière montre qu'elles peinent à reprendre le contrôle des taux mondiaux. Dans ce contexte d'incertitude, des opportunités de valeur relative émergent. Comme prévu, la Réserve fédérale américaine a abaissé ses taux d'intérêt de 25 points de base la semaine dernière, offrant aux marchés les résultats attendus, mais déçoit en termes de prévisions. Globalement, le sentiment général est que la Fed manquait de conviction pour justifier sa décision, reflétant une grande divergence d'opinions au sein du Comité fédéral de l'open market (FOMC) sur l'économie et la meilleure façon de gérer un marché du travail affaibli et une inflation supérieure à l'objectif.

Il est clair que la Fed tente de rattraper son retard sur les autres grandes banques centrales qui ont agi plus tôt et plus vigoureusement en matière d'assouplissement monétaire. Mais à mesure que nous traversons cette période d'incertitude politique, nous voyons émerger des opportunités de valeur relative intéressantes sur le marché mondial des taux, une évolution pour laquelle nos portefeuilles sont bien positionnés à l'approche du dernier trimestre de l'année et de 2026.

L'une des opportunités les plus attrayantes que nous voyons est la dislocation de valeur relative entre les marchés de taux américains et européens, alimentée par la disparité entre les niveaux actuels de politique de la Fed, de la BoE et de la Banque centrale européenne. La BCE a maintenu son taux d'intérêt clé à 2 % le 11 septembre, soit la moitié du niveau du taux directeur de l'année dernière, contrairement à la fourchette actuelle de 4 à 4,25 % de la Fed et à celle de 4 % de la BoE.

Alors que la BCE a maintenu ses taux inchangés depuis juin, nous prévoyons une nouvelle baisse avant la fin de l'année, ce qui créerait des opportunités dans plusieurs pays et courbes de la zone euro. Plus généralement, nous observons également une dynamique intéressante sur les marchés des taux du Royaume-Uni, du Canada et du Japon.

Même si la Fed tente de rattraper son retard, elle a clairement indiqué qu’elle se trouve dans un cycle d’assouplissement, qui devrait entraîner trois baisses supplémentaires d’ici début 2026, avec un taux neutre s’établissant autour de 3,25 – 3,75 %.

Cependant, de grandes questions demeurent quant au chemin vers le niveau de taux neutre.

En effet, les divergences d'opinions sur ce sujet sont plus marquées parmi les membres du FOMC, comme en témoigne le graphique à points mis à jour pour 2025, sur lequel chaque membre consigne sa vision du taux d'intérêt approprié pour la fin de l'année. Sept des 19 membres ne prévoient aucune nouvelle baisse des taux cette année, et deux autres n'en prévoient qu'une seule. Cette prévision médiane masque un comité divisé, dont un membre estime que le taux des fonds fédéraux devrait baisser de 1,25 point de pourcentage cette année. Cet avis émanait clairement du nouveau membre du comité, Stephen Miran. Il était le seul à s'opposer à une baisse plus importante, tandis que les précédents dissidents, les gouverneurs Christopher Waller et Michelle Bowman, se sont joints à la majorité cette fois-ci pour une baisse plus modeste.

En ce qui concerne le taux neutre, nous pensons que la dissidence de Miran et la projection en dot-plot pourraient servir de précurseur de ce que le prochain président de la Fed proposera en 2026.

Alors que la Fed et la BoC ont assoupli leurs taux la semaine dernière, la BoE et la BoJ ont maintenu leurs taux d'intérêt inchangés, reflétant la décision de la BCE prise plus tôt ce mois-ci. La BCE a une vision constructive de la croissance, de l'emploi et de l'inflation dans la zone euro, mais reste vigilante face à l'inflation et a averti que des tarifs douaniers plus élevés et une concurrence mondiale accrue auraient un impact sur la croissance pour le reste de l'année.

En revanche, l'inflation obstinément élevée et la croissance atone constituent des défis plus importants pour le Royaume-Uni, obligeant la Banque d'Angleterre à maintenir son taux directeur à 4 %. Une nouvelle baisse est attendue d'ici la fin de l'année. Il est important de noter que la banque centrale va également réduire son programme annuel de resserrement quantitatif (vente de ses obligations d'État) de 100 à 70 milliards de livres sterling afin de freiner la hausse des rendements des obligations d'État. Cependant, les ventes au comptant devraient passer de 13 milliards de livres sterling à 21 milliards de livres sterling en raison de la baisse du resserrement quantitatif passif.

Pour la BoJ, qui est en mode de resserrement progressif, elle a maintenu les taux à 0,5% lors d'un vote contesté et a annoncé qu'elle commencerait à vendre son cache de fonds négociés en bourse (valeur marchande actuelle d'environ 4,2 milliards de dollars équivalents) et de fiducies de placement immobilier pour soutenir ses efforts de normalisation de la politique monétaire. Les deux dissidences au sein du comité de politique monétaire de la BoJ ont été les plus importantes depuis l'entrée en fonction du gouverneur Ueda, indiquant une pression croissante sur la banque pour augmenter les taux cette année. Malgré une certaine incertitude quant à la trajectoire des taux en raison de l'impact potentiel des tarifs, nous nous attendons à ce que la BoJ augmente ses taux d'ici la fin de l'année.

Après avoir été reléguée au second plan pendant une grande partie de l'année écoulée, les marchés étant confrontés aux conséquences économiques des problèmes de politique budgétaire et commerciale, la politique monétaire est revenue au premier plan avec la reprise du cycle de baisse des taux sous la Fed. Les inquiétudes budgétaires persistent et reviendront probablement au premier plan, ce qui pourrait engendrer de nouvelles turbulences sur le segment à long terme du marché des taux. Mais à court terme, la politique des banques centrales semble être le principal facteur d'influence sur les marchés.

Malgré une certaine incertitude quant au rythme et à l’ampleur de l’assouplissement aux États-Unis et dans d’autres grandes économies, alors que les banques centrales sont confrontées aux défis du marché du travail et de l’inflation, nous prévoyons que l’assouplissement monétaire se poursuivra, créant des opportunités de valeur relative intéressantes sur les marchés mondiaux des taux d’intérêt pour le reste de cette année et jusqu’en 2026.

L'aéroport international de Hong Kong envisage d'interrompre tous les vols de passagers pendant 36 heures, la plus longue période de l'histoire récente, alors que le centre financier asiatique se prépare à l'un de ses super typhons les plus puissants depuis des années, selon des personnes proches du dossier. Les responsables de l'aéroport et de l'aviation prévoient d'interrompre tous les vols dès 18 heures, heure locale, mardi, jusqu'à 6 heures du matin jeudi, alors que le super typhon Ragasa s'approche, ont déclaré les personnes, demandant à ne pas être identifiées pour discuter d'informations confidentielles.

Une annonce officielle est attendue lundi, selon les sources. L'Observatoire de Hong Kong prévoit d'émettre son premier signal de précaution pour la tempête vers midi. L'Autorité aéroportuaire de Hong Kong et le Département de l'aviation civile n'ont pas immédiatement répondu aux demandes de commentaires. Hong Kong a été frappée pour la dernière fois par un super typhon en septembre 2023, lorsque Saola, classé parmi les tempêtes les plus puissantes jamais enregistrées à Hong Kong, a interrompu les vols de toutes les compagnies aériennes pendant 20 heures. En juillet, la tempête Wipha a contraint la plupart des services aéroportuaires à interrompre leurs activités pendant 13 heures.

La fermeture de l'aéroport de la ville souligne les risques que Ragasa représente pour les 7,5 millions d'habitants de Hong Kong, une ville densément peuplée, et pour son économie. La tempête s'est déjà intensifiée et s'est transformée en super typhon, avec des vents soutenus de 230 kilomètres par heure près de son cœur, soit l'équivalent d'un ouragan de catégorie 4, selon l'Observatoire de Hong Kong. En moyenne, l'aéroport accueille 1 100 vols et 190 000 passagers par jour, desservant 58 millions de voyageurs sur les 12 mois précédant août. Cathay Pacific Airways Ltd., dont la part des vols à destination et en provenance de l'aéroport international de Hong Kong est de 45 %, subit un impact considérable.

Cathay Pacific a annoncé sur son site web la suppression des frais de modification de billets afin que les voyageurs puissent réorganiser leurs voyages plus facilement. D'autres compagnies aériennes locales ont également supprimé les pénalités pour les voyages effectués entre le 23 et le 25 septembre. En fermant l'aéroport, les autorités visent également à éviter une répétition du typhon Koinu d'octobre 2023, lorsque plus de 10 000 voyageurs ont été bloqués pendant la nuit après que la tempête a pris les autorités au dépourvu. Les compagnies aériennes prévoient actuellement de reprogrammer leurs vols long-courriers afin d'atténuer les perturbations, tandis que les vols court-courriers au départ de mardi pourraient ne pas reprendre immédiatement, ont indiqué des sources proches du dossier.

Les avions non utilisés quitteront Hong Kong pour éviter les dommages causés par les débris. Un nombre limité de vols cargo pourraient reprendre mercredi soir, bien qu'aucune décision n'ait été prise, ont ajouté les sources. Ragasa – mot philippin signifiant rapide ou mouvement rapide – se trouvait dans le détroit de Luzon, à environ 1 100 kilomètres au sud-est de Hong Kong, lundi matin. Les activités gouvernementales et les cours dans l'agglomération de Manille et dans près de 30 provinces des Philippines ont été suspendus lundi en raison de fortes pluies prévues.

Sa trajectoire actuelle le place en bonne voie pour rattraper Hong Kong et toucher terre mercredi au-dessus de la province du Guangdong, selon l'observatoire.

Un important surplomb qui menaçait le marché boursier japonais est en train d'être éliminé par la banque centrale qui présente un plan sur un siècle visant à se débarrasser de ses énormes avoirs en fonds négociés en bourse.

Alors que les indices boursiers de référence ont chuté vendredi, en réaction impulsive à l'annonce par la Banque du Japon de la vente de ses 75 000 milliards de yens (507 milliards de dollars), les traders ont rapidement atténué une grande partie de cette baisse, l'attention se portant sur la nature très progressive du programme. La Banque du Japon prévoit de réduire ses avoirs d'environ 620 milliards de yens par an en valeur de marché.

Cette annonce intervient également à la fin d'une semaine marquée par de nouveaux records pour l'indice vedette Nikkei-225 et l'indice Topix. La résilience du marché face aux chocs au cours des deux dernières années renforce la confiance, les actions se redressant d'abord après la suppression des taux d'intérêt négatifs par la Banque du Japon en 2024, puis, plus récemment, face aux droits de douane américains. Les contrats à terme laissent entrevoir des gains à Tokyo lundi.

« Les investisseurs étaient nerveux quant au moment où la BOJ commencerait à vendre des ETF – beaucoup d'entre eux m'ont posé des questions à ce sujet », a déclaré Seiichi Suzuki, analyste en chef des actions chez Tokai Tokyo Intelligence Laboratory Co. Le calendrier de vente des ETF est positif et suggère un impact limité sur le marché, a-t-il déclaré.

Les investisseurs mondiaux ont contribué à la hausse des actions japonaises alors qu'ils cherchent à diversifier leurs portefeuilles, les actions à Tokyo se négociant à des valorisations cours/bénéfice et cours/valeur comptable inférieures à celles des États-Unis.

Les réformes de gouvernance d’entreprise ont également contribué à encourager les rachats d’actions, l’activité des AM et l’émergence d’investisseurs activistes comme une force puissante pour défendre l’accent mis sur le rendement des actionnaires.

Les ventes d'ETF de la BOJ pourraient commencer au début de l'année prochaine, a déclaré une personne proche du dossier.

D’ici là, le marché sera toujours confronté à des turbulences potentielles liées à l’incertitude quant au choix du nouveau dirigeant du Parti libéral-démocrate au pouvoir, et au risque persistant de retombées économiques des tarifs douaniers.

Étant donné que la BOJ détient indirectement environ 7 % des actions japonaises via des ETF, toute erreur de calcul dans ses ventes dépassant la demande du marché pourrait toujours être préjudiciable.

Cependant, le montant actuel indiqué par la banque centrale devrait être facilement absorbé, a déclaré Kohei Onishi, stratège en investissement senior chez Mitsubishi UFJ Morgan Stanley Securities Co. Il a noté que les entreprises japonaises, sous la pression des régulateurs et des actionnaires pour arrêter de thésauriser leurs liquidités, rachètent chaque année une grande quantité de leurs propres actions.

Les investisseurs surveilleront de près l'impact des ventes d'ETF sur les actions ayant une forte pondération sur la moyenne Nikkei, telles que l'opérateur de chaîne de vêtements décontractés Fast Retailing Co. et SoftBank Group Corp. du milliardaire Masayoshi Son. Les actions de Fast Retailing ont chuté de 4,5 % vendredi tandis que celles de SoftBank ont augmenté de 0,7 %.

Les actions japonaises pourraient connaître une certaine tension à court terme, mais le plan de la BOJ ne freinera pas la tendance haussière du marché, selon Anna Wu, stratège multi-actifs chez VanEck Associates Corp. à Sydney.

« Si l'on se pose la question : le nouveau Premier ministre sera-t-il favorable à la croissance ? L'expansion budgétaire se poursuivra-t-elle ? Et les investisseurs étrangers continueront-ils d'investir dans les actions japonaises dans le cadre des opérations de diversification américaines ? Les réponses sont probablement positives pour les trois raisons », a-t-elle déclaré.

Les contrats à terme sur indices boursiers américains ont légèrement baissé dimanche soir, refroidissant après que l'optimisme concernant les baisses de taux d'intérêt par la Réserve fédérale a poussé Wall Street vers des sommets records la semaine dernière, les actions technologiques étant celles qui ont le plus progressé.

Cette semaine, l'accent est mis sur une série d'indicateurs économiques clés, tandis que plusieurs responsables de la Fed, dont le président Jerome Powell, devraient également s'exprimer dans les prochains jours.

Les contrats à terme sur le SP 500 ont reculé de 0,1 % à 6 715,25 points, tandis que ceux sur le Nasdaq 100 ont perdu 0,1 % à 24 849,50 points à 19h37 HE (23h37 GMT). Les contrats à terme sur le Dow Jones ont reculé de 0,1 % à 46 587,0 points.

Wall Street atteint un niveau record grâce à la hausse des taux et à la vigueur des technologies

Les indices de Wall Street ont terminé à des niveaux records la semaine dernière après que la Fed a réduit ses taux d'intérêt de 25 points de base et a signalé qu'un nouvel assouplissement était probable dans les mois à venir.

La banque centrale a déclaré qu'elle tentait d'éviter une nouvelle faiblesse du marché du travail et a averti que l'inflation persistante continuerait d'influencer ses décisions.

Les marchés ont largement accueilli favorablement la perspective de taux plus bas, notamment dans un contexte de signes de ralentissement de la croissance économique dans le pays.

L' indice SP 500 a progressé de 0,5 % pour clôturer à un niveau record de 6 664,36 points vendredi. Le NASDAQ Composite a progressé de 0,7 % pour clôturer à un sommet de 22 631,48 points, tandis que le Dow Jones Industrial Average a progressé de 0,4 % pour atteindre 46 315,27 points.

Les actions technologiques ont été le principal moteur de Wall Street, avec Apple Inc (NASDAQ : AAPL ) parmi les plus performants, les premiers indicateurs de ventes de sa gamme iPhone 17 indiquant une forte croissance d'une année sur l'autre.

Les actions des secteurs de la fabrication de puces et du cloud ont également bénéficié de l'optimisme suscité par la demande soutenue d'intelligence artificielle, tandis que les bénéfices positifs de la société de livraison FedEx Corporation (NYSE : FDX ), qui servent généralement de baromètre pour l'économie américaine, ont également stimulé les gains.

Les intervenants de la Fed, les données PMI et l'inflation au programme cette semaine

Plusieurs responsables de la Fed devraient s'exprimer dans les prochains jours, notamment le président Jerome Powell mardi.

Les marchés seront attentifs à d'autres indications de la Fed sur les taux d'intérêt, la banque centrale ayant signalé une approche largement basée sur les données pour l'assouplissement futur.

À cet effet, une série d'indicateurs économiques clés aux États-Unis sont également attendus cette semaine. L'indice des directeurs d'achats (IPM) de septembre devrait fournir davantage d'indications sur l'activité économique américaine.

Une lecture finale sur la croissance du produit intérieur brut du deuxième trimestre est également attendue cette semaine.

Les données de l'indice des prix PCE – l'indicateur d'inflation préféré de la Fed – sont attendues vendredi et devraient fournir des indications plus définitives sur les plans de la banque centrale visant à réduire les taux d'intérêt.

L'inflation de base des PCE devrait rester largement supérieure à l'objectif annuel de 2 % de la Fed, tandis que l'attention sera portée sur tout signe d'inflation plus élevée due à l'augmentation des tarifs douaniers.

Les marchés boursiers européens connaissent une dispersion accrue des performances entre les pays, les secteurs et les actions individuelles, alors que la région cherche à s'adapter à un paysage mondial incertain et en évolution rapide. Dans un environnement d'incertitude intrinsèque alimenté par l'instabilité géopolitique, la démondialisation et une révolution de l'IA en cours, nous pensons que les investisseurs actifs et axés sur la recherche sont bien placés pour identifier les opportunités que d'autres pourraient négliger - d'autant plus s'ils sont prêts à adopter une approche contraire et à regarder au-delà de la volatilité à court terme et des gros titres macroéconomiques pour découvrir des entreprises avec un potentiel de bénéfices à long terme que le marché manque actuellement.

Selon nous, la transition structurelle de l'Europe offre une opportunité particulièrement intéressante pour une philosophie d'investissement à contre-courant. Pour nous, les éléments clés de la construction d'un portefeuille d'actions européennes core résilient et performant, capable de traverser la nouvelle ère économique actuelle, sont les suivants :

Nous préconisons de privilégier les entreprises dont le marché anticipe indéfiniment des révisions négatives de leurs bénéfices, malgré leurs fondamentaux solides et leur potentiel de croissance à long terme. Cela implique de découvrir des modèles économiques durables, dotés de la résilience financière nécessaire pour résister aux ralentissements cycliques et bénéficier des tendances séculaires.

En pratique, nous pensons que les investisseurs devraient commencer par se concentrer sur les opportunités. Par exemple, dans notre processus, nous recherchons des signes d'erreurs de valorisation afin d'identifier les entreprises qui ont subi des baisses de cours importantes et des révisions négatives de leurs bénéfices, mais dont le rythme ralentit, ce qui peut signaler un tournant potentiel. Nous analysons environ 200 à 300 titres et évaluons :

Nous réexaminons régulièrement la thèse d’investissement, en utilisant un processus détaillé basé sur une liste de contrôle pour garantir que chaque entreprise continue d’exécuter comme prévu et reste sur une trajectoire ascendante.

Selon nous, comprendre et s'adapter aux facteurs de performance à long terme est essentiel au succès potentiel de notre approche d'investissement. Les rapides mutations que connaît actuellement l'Europe rendent cette approche encore plus essentielle. Par exemple, nos recherches ont identifié plusieurs entreprises des secteurs de l'alimentation et des matériaux de construction qui, selon nous, devraient bénéficier de facteurs structurels à long terme, tels que l'évolution de la demande des consommateurs, les évolutions réglementaires qui renforcent le potentiel de croissance et des atouts spécifiques à chaque entreprise, comme le leadership en recherche et développement.

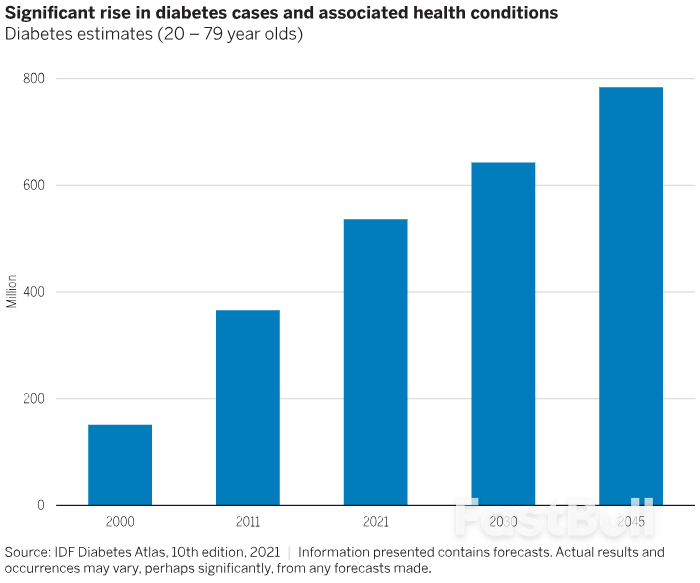

Le secteur alimentaire connaît une transformation majeure et nous voyons des opportunités importantes dans les entreprises d’ingrédients alimentaires sous-estimées où l’augmentation spectaculaire et probable des cas de diabète (figure 1) devrait continuer à stimuler l’innovation et la demande.

Nous avons par exemple investi dans un leader mondial des édulcorants hypocaloriques et des fibres ajoutées, des produits qui favorisent un mode de vie plus sain et contribuent à réduire le risque de diabète. Au cours des cinq dernières années, les innovations de cette entreprise ont permis de supprimer 9 millions de tonnes de sucre de l'alimentation mondiale, soit l'équivalent de 36 000 milliards de calories. Nous prévoyons que la demande soutenue d'ingrédients plus sains stimulera sa croissance continue à long terme.

Figure 1

Dans le secteur des matériaux de construction, le renforcement des réglementations en matière de construction et le besoin urgent d'amélioration de l'efficacité énergétique et d'infrastructures résilientes au changement climatique stimulent des investissements importants. Entre 2021 et 2027, par exemple, l'UE a alloué plus de 100 milliards d'euros à divers programmes visant à améliorer l'efficacité énergétique des bâtiments.

Grâce à nos recherches, nous avons identifié un fabricant leader de systèmes de tuyauterie en plastique utilisés dans les projets résidentiels, commerciaux et d'infrastructures. L'entreprise propose également des solutions de ventilation et d'infrastructures hydrauliques. Nous pensons qu'elle est bien placée pour bénéficier de la reprise de la construction de logements et de l'adoption croissante des systèmes de tuyauterie pour le chauffage indirect, une approche visant à réduire la consommation d'énergie et nécessitant une ventilation renforcée.

Ces exemples illustrent l'étendue des opportunités que nous entrevoyons dans les actions européennes aux valorisations attractives, bénéficiant de solides facteurs structurels et de fondamentaux solides. Une vision à long terme est essentielle. Identifier des entreprises de qualité temporairement en perte de vitesse exige la patience nécessaire pour les conserver pendant les périodes de dislocation des marchés, jusqu'à ce que les fondamentaux et le sentiment s'alignent. Pour les investisseurs prêts à analyser la volatilité actuelle, nous pensons que les bénéfices d'une approche bottom-up à contre-courant valent largement l'attente.

WASHINGTON, 21 septembre (Reuters) - L'administration du président américain Donald Trump impose de nouvelles restrictions à la couverture médiatique de l'armée américaine, exigeant des organes de presse qu'ils s'engagent à ne pas divulguer d'informations dont la publication n'a pas été approuvée par le gouvernement.

Dans une note publiée vendredi, le ministère de la Défense a indiqué que les journalistes publiant des informations sensibles non autorisées pourraient se voir retirer leur accréditation. Les défenseurs des médias ont affirmé que ces restrictions entraveraient l'indépendance de l'information.

Interrogé par des journalistes devant la Maison Blanche pour savoir si le Pentagone devrait être responsable de ce que la presse peut rapporter, Trump a répondu dimanche : « Non, je ne pense pas. Rien n'arrête les journalistes. » Trump n'a pas été spécifiquement interrogé sur cette nouvelle politique.

Le mémo indique que les organismes de presse seront tenus de reconnaître que la divulgation, l'accès ou la tentative d'accès à des informations sensibles sans autorisation pourrait constituer un motif de refus ou de révocation de leurs accréditations de presse auprès du Pentagone.

Le département « resterait attaché à la transparence afin de promouvoir la responsabilité et la confiance du public. Cependant, la diffusion publique des informations du Département de la Guerre doit être approuvée par un responsable compétent, même si elles ne sont pas classifiées », précise le mémo, utilisant l'acronyme du Département de la Guerre. Trump a ordonné au département de se rebaptiser Département de la Guerre, un changement qui nécessitera une décision du Congrès.

Cette décision constitue la dernière manifestation de la pression exercée par l'administration Trump sur les médias américains que Trump considère depuis longtemps comme biaisés à son encontre. Elle représente également un renforcement des restrictions d'accès de la presse au Pentagone sous le secrétaire à la Défense Pete Hegseth, ancien présentateur de Fox News.

La note précisait que les journalistes perdant leur accréditation se verraient refuser l'accès à toutes les installations militaires américaines, y compris le Pentagone lui-même. Une telle interdiction soulèverait de sérieuses questions quant à la couverture de l'armée américaine, des annonces majeures du Pentagone à ses interventions dans les conflits et les secours en cas de catastrophe.

Cette décision a été rapidement condamnée par des médias tels que le New York Times, Reuters, le Washington Post et le Wall Street Journal. Le président du National Press Club de Washington, qui défend la liberté de la presse, a déclaré qu'il s'agissait d'une « attaque directe » contre le journalisme indépendant.

« Si les informations concernant notre armée doivent d'abord être approuvées par le gouvernement, le public ne bénéficiera plus d'informations indépendantes. Il ne recevra que ce que les autorités souhaitent qu'il voie », a déclaré Mike Balsamo, président du National Press Club, dans un communiqué.

Plus de deux douzaines d'organismes de presse opèrent au Pentagone, dont Reuters, et rendent compte des activités quotidiennes de l'armée américaine.

Le représentant républicain Don Bacon du Nebraska, vétéran de l'armée de l'air américaine et membre de la commission des forces armées de la Chambre des représentants, a critiqué ces restrictions dans un message publié sur X.

« Une presse libre améliore notre pays », écrivait Bacon. « Cela ressemble encore à du travail d'amateur. »

Le porte-parole du Pentagone, Sean Parnell, a déclaré dans un communiqué qu'il s'agissait de « directives de base et de bon sens visant à protéger les informations sensibles ainsi que la protection de la sécurité nationale et la sécurité de tous ceux qui travaillent au Pentagone ».

En février, le département a expulsé quatre médias de leurs locaux du Pentagone, instaurant une rotation avec d'autres médias, dont des publications de droite. En mai, Hegseth a également émis des ordres exigeant que les journalistes soient accompagnés par des officiels dans une grande partie du Pentagone.

Marque blanche

API de données

Plug-ins Web

Créateur d'affiches

Programme d'affiliation

Le risque de perte dans la négociation d'instruments financiers tels que les actions, les devises, les matières premières, les contrats à terme, les obligations, les ETF et les crypto-monnaies peut être substantiel. Vous pouvez subir une perte totale des fonds que vous déposez auprès de votre courtier. Par conséquent, vous devez examiner attentivement si ce type de négociation vous convient, compte tenu de votre situation et de vos ressources financières.

Aucune décision d'investissement ne doit être prise sans avoir procédé soi-même à une vérification préalable approfondie ou sans avoir consulté ses conseillers financiers. Le contenu de notre site peut ne pas vous convenir car nous ne connaissons pas votre situation financière et vos besoins en matière d'investissement. Nos informations financières peuvent avoir un temps de latence ou contenir des inexactitudes, de sorte que vous devez être entièrement responsable de vos décisions en matière de négociation et d'investissement. La société ne sera pas responsable de vos pertes en capital.

Sans l'autorisation du site web, vous n'êtes pas autorisé à copier les graphiques, les textes ou les marques du site web. Les droits de propriété intellectuelle sur le contenu ou les données incorporées dans ce site web appartiennent à ses fournisseurs et marchands d'échange.

Non connecté

Se connecter pour accéder à d'autres fonctionnalités

FastBull VIP

Pas encore

Acheter

Se connecter

S'inscrire