Citations

Nouvelles

Analyse

Utilisateur

24/7

Calendrier économique

Education

Données

- Des noms

- Dernier

- Précédent

Comptes de Signaux pour Membres

Tous les Comptes de Signaux

All Contests

France (Nord) Production industrielle MoM (SA) (Octobre)

France (Nord) Production industrielle MoM (SA) (Octobre)A:--

F: --

France (Nord) Balance commerciale (SA) (Octobre)

France (Nord) Balance commerciale (SA) (Octobre)A:--

F: --

Zone Euro Emploi en glissement annuel (SA) (Troisième trimestre)

Zone Euro Emploi en glissement annuel (SA) (Troisième trimestre)A:--

F: --

Canada Emploi à temps partiel (SA) (Novembre)

Canada Emploi à temps partiel (SA) (Novembre)A:--

F: --

P: --

Canada Taux de chômage (SA) (Novembre)

Canada Taux de chômage (SA) (Novembre)A:--

F: --

P: --

Canada Emploi à temps plein (SA) (Novembre)

Canada Emploi à temps plein (SA) (Novembre)A:--

F: --

P: --

Canada Taux de participation à l'emploi (SA) (Novembre)

Canada Taux de participation à l'emploi (SA) (Novembre)A:--

F: --

P: --

Canada Emploi (SA) (Novembre)

Canada Emploi (SA) (Novembre)A:--

F: --

P: --

U.S. Indice des prix PCE MoM (Septembre)

U.S. Indice des prix PCE MoM (Septembre)A:--

F: --

P: --

U.S. Revenu personnel MoM (Septembre)

U.S. Revenu personnel MoM (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE de base MoM (Septembre)

U.S. Indice des prix PCE de base MoM (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE YoY (SA) (Septembre)

U.S. Indice des prix PCE YoY (SA) (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE de base YoY (Septembre)

U.S. Indice des prix PCE de base YoY (Septembre)A:--

F: --

P: --

U.S. Dépenses personnelles MoM (SA) (Septembre)

U.S. Dépenses personnelles MoM (SA) (Septembre)A:--

F: --

U.S. Prévisions d'inflation à 5-10 ans (Décembre)

U.S. Prévisions d'inflation à 5-10 ans (Décembre)A:--

F: --

P: --

U.S. Dépenses réelles de consommation personnelle MoM (Septembre)

U.S. Dépenses réelles de consommation personnelle MoM (Septembre)A:--

F: --

U.S. Total hebdomadaire des forages

U.S. Total hebdomadaire des foragesA:--

F: --

P: --

U.S. Forage hebdomadaire de pétrole total

U.S. Forage hebdomadaire de pétrole totalA:--

F: --

P: --

U.S. Crédit à la consommation (SA) (Octobre)

U.S. Crédit à la consommation (SA) (Octobre)A:--

F: --

Chine, Mainland Réserve de change (Novembre)

Chine, Mainland Réserve de change (Novembre)A:--

F: --

P: --

Japon Balance commerciale (Octobre)

Japon Balance commerciale (Octobre)A:--

F: --

P: --

Japon PIB nominal révisé QoQ (Troisième trimestre)

Japon PIB nominal révisé QoQ (Troisième trimestre)A:--

F: --

P: --

Chine, Mainland Importations YoY (CNH) (Novembre)

Chine, Mainland Importations YoY (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Exportations (Novembre)

Chine, Mainland Exportations (Novembre)A:--

F: --

P: --

Chine, Mainland Importations (CNH) (Novembre)

Chine, Mainland Importations (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Balance commerciale (CNH) (Novembre)

Chine, Mainland Balance commerciale (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Exportations YoY (USD) (Novembre)

Chine, Mainland Exportations YoY (USD) (Novembre)A:--

F: --

P: --

Chine, Mainland Importations en glissement annuel (USD) (Novembre)

Chine, Mainland Importations en glissement annuel (USD) (Novembre)A:--

F: --

P: --

Allemagne Production industrielle MoM (SA) (Octobre)

Allemagne Production industrielle MoM (SA) (Octobre)A:--

F: --

Zone Euro Indice de confiance des investisseurs Sentix (Décembre)

Zone Euro Indice de confiance des investisseurs Sentix (Décembre)A:--

F: --

P: --

Canada Indice national de confiance économique

Canada Indice national de confiance économique--

F: --

P: --

ROYAUME-UNI BRC Like-For-Like Retail Sales YoY (ventes au détail à l'identique) (Novembre)

ROYAUME-UNI BRC Like-For-Like Retail Sales YoY (ventes au détail à l'identique) (Novembre)--

F: --

P: --

ROYAUME-UNI BRC Overall Retail Sales YoY (Ventes au détail globales) (Novembre)

ROYAUME-UNI BRC Overall Retail Sales YoY (Ventes au détail globales) (Novembre)--

F: --

P: --

Australie Taux directeur O/N (emprunts)

Australie Taux directeur O/N (emprunts)--

F: --

P: --

Relevé des taux d'intérêt de la RBA

Relevé des taux d'intérêt de la RBA Conférence de presse de la RBA

Conférence de presse de la RBA Allemagne Exportations en glissement mensuel (SA) (Octobre)

Allemagne Exportations en glissement mensuel (SA) (Octobre)--

F: --

P: --

U.S. NFIB Indice d'optimisme des petites entreprises (SA) (Novembre)

U.S. NFIB Indice d'optimisme des petites entreprises (SA) (Novembre)--

F: --

P: --

Mexique Inflation à 12 mois (CPI) (Novembre)

Mexique Inflation à 12 mois (CPI) (Novembre)--

F: --

P: --

Mexique IPC de base en glissement annuel (Novembre)

Mexique IPC de base en glissement annuel (Novembre)--

F: --

P: --

Mexique PPI YoY (Novembre)

Mexique PPI YoY (Novembre)--

F: --

P: --

U.S. Weekly Redbook Commercial Retail Sales YoY (en anglais)

U.S. Weekly Redbook Commercial Retail Sales YoY (en anglais)--

F: --

P: --

U.S. JOLTS Offres d'emploi (SA) (Octobre)

U.S. JOLTS Offres d'emploi (SA) (Octobre)--

F: --

P: --

Chine, Mainland M1 Masse monétaire YoY (Novembre)

Chine, Mainland M1 Masse monétaire YoY (Novembre)--

F: --

P: --

Chine, Mainland M0 Masse monétaire YoY (Novembre)

Chine, Mainland M0 Masse monétaire YoY (Novembre)--

F: --

P: --

Chine, Mainland M2 Masse monétaire YoY (Novembre)

Chine, Mainland M2 Masse monétaire YoY (Novembre)--

F: --

P: --

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année en cours (Décembre)

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année en cours (Décembre)--

F: --

P: --

U.S. Prévisions de la production de gaz naturel de l'EIA pour l'année prochaine (Décembre)

U.S. Prévisions de la production de gaz naturel de l'EIA pour l'année prochaine (Décembre)--

F: --

P: --

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année prochaine (Décembre)

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année prochaine (Décembre)--

F: --

P: --

Perspectives énergétiques mensuelles à court terme de l'EIA

Perspectives énergétiques mensuelles à court terme de l'EIA U.S. Stocks hebdomadaires d'essence API

U.S. Stocks hebdomadaires d'essence API--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole brut API Cushing

U.S. Stocks hebdomadaires de pétrole brut API Cushing--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole brut API

U.S. Stocks hebdomadaires de pétrole brut API--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole raffiné API

U.S. Stocks hebdomadaires de pétrole raffiné API--

F: --

P: --

Corée du Sud Taux de chômage (SA) (Novembre)

Corée du Sud Taux de chômage (SA) (Novembre)--

F: --

P: --

Japon Indice Reuters Tankan des entreprises non manufacturières (Décembre)

Japon Indice Reuters Tankan des entreprises non manufacturières (Décembre)--

F: --

P: --

Japon Indice manufacturier Reuters Tankan (Décembre)

Japon Indice manufacturier Reuters Tankan (Décembre)--

F: --

P: --

Japon Indice des prix des produits de base des entreprises nationales MoM (Novembre)

Japon Indice des prix des produits de base des entreprises nationales MoM (Novembre)--

F: --

P: --

Japon Indice des prix des produits de base des entreprises nationales en glissement annuel (Novembre)

Japon Indice des prix des produits de base des entreprises nationales en glissement annuel (Novembre)--

F: --

P: --

Chine, Mainland PPI YoY (Novembre)

Chine, Mainland PPI YoY (Novembre)--

F: --

P: --

Chine, Mainland IPC MoM (Novembre)

Chine, Mainland IPC MoM (Novembre)--

F: --

P: --

Pas de données correspondantes

Graphiques Gratuit pour toujours

Chat F&Q avec des Experts Filtres Calendrier économique Données OutilFastBull VIP FonctionnalitésTendances du marché

Principaux indicateurs

Dernières vues

Dernières vues

Sujets d'actualité

Les meilleurs chroniqueurs

Dernière mise à jour

Marque blanche

API de données

Plug-ins Web

Programme d'affiliation

Tout voir

Pas de données

BlackRock investit 100 milliards de dollars dans des ETF Bitcoin face à l'augmentation de la dette américaine. <br>Son PDG, Larry Fink, met en garde contre un changement de domination financière. <br>L'intérêt des investisseurs institutionnels pour le Bitcoin s'accroît avec l'augmentation de la dette.

BlackRock, sous la direction de son PDG Larry Fink, a annoncé en octobre 2023 que l'augmentation de la dette nationale américaine, qui s'élève à 12 000 milliards de dollars, entraînerait une adoption accrue des cryptomonnaies, soulignant ainsi le potentiel du Bitcoin en tant que valeur refuge financière.

Cette annonce souligne la viabilité des cryptomonnaies dans un contexte d'incertitudes budgétaires, les importantes allocations de BlackRock en ETF Bitcoin reflétant les changements stratégiques des institutions vers les actifs numériques en raison de l'escalade des risques liés à la dette nationale.

BlackRock a annoncé un investissement massif de 100 milliards de dollars dans les ETF Bitcoin. Cette décision intervient dans un contexte d'inquiétudes croissantes concernant l'augmentation rapide de la dette nationale américaine , comme l'a souligné le PDG de BlackRock, Larry Fink.

Larry Fink, PDG de BlackRock et figure clé de la stratégie d'investissement de l'entreprise, a exprimé ses inquiétudes dans sa lettre du président pour 2025. Il a souligné que l'aggravation du déficit américain pourrait transférer le pouvoir financier vers les actifs numériques comme le Bitcoin, favorisant ainsi une adoption accrue des cryptomonnaies.

L'investissement de BlackRock dans les ETF Bitcoin devrait stimuler la demande institutionnelle d'actifs cryptographiques. Cette initiative s'inscrit dans une tendance de marché plus large où les cryptomonnaies sont perçues comme une alternative plus sûre face à l'augmentation de la dette publique.

Les flux institutionnels vers le Bitcoin devraient renforcer l'infrastructure de la finance numérique. Ce changement de cap illustre une évolution significative de la manière dont les institutions abordent la stabilité financière face à une incertitude économique grandissante alimentée par la dette nationale. Comme l'a justement souligné Larry Fink, PDG de BlackRock : « BlackRock a investi environ 100 milliards de dollars dans des ETF Bitcoin, ce qui témoigne d'un engagement financier institutionnel important envers les cryptomonnaies comme protection contre l'augmentation de la dette américaine. »

L'augmentation de la dette américaine incite les investisseurs institutionnels à revoir la répartition de leurs actifs. Le bitcoin, souvent qualifié d'or numérique, pourrait tirer profit de cette situation, en servant de protection contre l'instabilité budgétaire.

À terme, l'intérêt croissant des institutions, soutenu par une réglementation plus claire et des conditions de marché favorables , pourrait consolider la position du Bitcoin en tant que classe d'actifs viable. Les initiatives stratégiques de BlackRock, qui mettent en lumière la valeur économique d'un portefeuille d'actifs diversifié, pourraient inspirer des investissements similaires de la part des entreprises.

Des milliers de passagers de la compagnie aérienne indienne IndiGo ont subi des annulations et des retards de vols pour le troisième jour consécutif jeudi, alors que la compagnie est aux prises avec de nouvelles réglementations gouvernementales qui affectent les heures de travail de son personnel.

Au moins 175 vols d'IndiGo ont été annulés jeudi matin, selon l'agence Reuters, et 150 autres vols avaient déjà été annulés mercredi. Des passagers se sont retrouvés bloqués dans les principaux aéroports indiens, notamment à New Delhi, Hyderabad, Pune et Bengaluru.

Cette compagnie aérienne assure 60 % des vols intérieurs en Inde.

Le gouvernement indien a annoncé l'année dernière de nouvelles réglementations concernant les vols et le personnel, entrées en vigueur début novembre.

Ils comprennent :

On ignore pourquoi la nouvelle réglementation n'a commencé à affecter IndiGo que cette semaine. D'autres compagnies aériennes indiennes, comme Air India et SpiceJet, n'ont pas eu à annuler de vols.

La compagnie aérienne, qui s'est longtemps enorgueillie de sa ponctualité, a reconnu les retards dans un communiqué diffusé par plusieurs sites d'information indiens.

« Une multitude de difficultés opérationnelles imprévues, notamment des problèmes techniques mineurs, des modifications d'horaires liées à la saison hivernale, des conditions météorologiques défavorables, une congestion accrue du système aérien et la mise en œuvre de règles actualisées concernant la planification des équipages (limitations du temps de service en vol), ont eu un impact négatif cumulatif sur nos opérations d'une manière qu'il était impossible d'anticiper », a déclaré IndiGo.

L'entreprise a indiqué avoir mis en place des « ajustements calibrés » pour remédier aux retards, laissant entendre que le problème pourrait durer encore 48 heures.

L'autorité de surveillance de l'aviation civile indienne, la Direction générale de l'aviation civile (DGCA), a programmé une réunion avec les responsables d'IndiGo jeudi afin d'examiner plus en détail la question.

Cette compagnie aérienne, qui existe depuis vingt ans, opère plus de 2 000 vols par jour avec une flotte de plus de 400 avions.

Le personnel d'IndiGo annonce souvent fièrement « l'heure standard IndiGo » lorsque l'embarquement est terminé en avance sur l'horaire prévu, un jeu de mots avec « l'heure standard indienne ».

Cette compagnie aérienne, qui existe depuis vingt ans, opère plus de 2 000 vols quotidiens avec une flotte de plus de 400 avions. Image : Pius Koller/imageBROKER/picture alliance

Cette compagnie aérienne, qui existe depuis vingt ans, opère plus de 2 000 vols quotidiens avec une flotte de plus de 400 avions. Image : Pius Koller/imageBROKER/picture allianceL'activité de construction britannique s'est contractée le mois dernier au rythme le plus rapide depuis mai 2020, avec des baisses importantes dans le génie civil, la construction résidentielle et commerciale, en partie à cause de l'incertitude qui plane sur le budget du gouvernement, selon une enquête publiée jeudi.

L'indice mensuel des directeurs d'achat de SP Global pour le secteur de la construction est tombé à 39,4 en novembre, contre 44,1 en octobre, prolongeant ainsi son plus long repli depuis la crise financière mondiale et restant bien en dessous de la barre des 50 qui sépare la croissance de la contraction.

L'activité de construction résidentielle a atteint son niveau le plus bas depuis mai 2020, lorsque les confinements liés à la pandémie de COVID-19 ont interrompu les travaux de construction.

L'activité du secteur commercial a chuté en novembre à son rythme le plus rapide depuis cinq ans et demi, son sous-indice s'établissant à 43,8. Le génie civil et les nouvelles commandes ont également atteint leur niveau le plus bas depuis mai 2020.

« Les données de novembre ont révélé un net repli dans le secteur de la construction au Royaume-Uni, la faible confiance des clients et le manque de nouveaux chantiers ayant à nouveau pesé sur l'activité », a déclaré Tim Moore, directeur économique chez SP Global Market Intelligence.

L'activité totale du secteur a connu sa plus forte baisse en cinq ans et demi, principalement due à un recul marqué des travaux d'infrastructure et de construction résidentielle. Le secteur de la construction commerciale a également subi de fortes difficultés en novembre, l'incertitude économique précédant la présentation du budget incitant les clients à reporter leurs décisions d'investissement.

D'autres enquêtes récentes auprès des entreprises ont également montré des préoccupations similaires concernant l'investissement, l'embauche et la demande à l'approche du budget annuel de la ministre des Finances Rachel Reeves, le 26 novembre, qui comprenait 26 milliards de livres (35 milliards de dollars) de hausses d'impôts.

SP Global a indiqué que le rythme des suppressions d'emplois s'est accéléré le mois dernier, l'indice de l'emploi atteignant son niveau le plus bas depuis août 2020, les entreprises évoquant la hausse des coûts salariaux et la diminution du travail.

L'indice d'optimisme de l'enquête a atteint son plus bas niveau en près de trois ans, et la pression sur les coûts a légèrement augmenté.

L'indice PMI multisectoriel, qui combine les secteurs des services, de la fabrication et de la construction, s'est établi à 50,1 en novembre contre 51,4 en octobre.

(1 $ = 0,7525 livre)

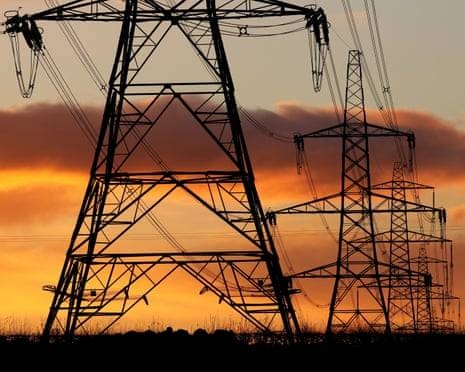

Le plan de dépenses de 28 milliards de livres sterling pour moderniser le réseau électrique britannique a été approuvé, une mesure qui devrait améliorer les réseaux énergétiques, accélérer la transition vers de nouvelles formes d'énergie… et augmenter les factures des ménages.

L’Ofgem, le régulateur de l’énergie, vient d’annoncer que les entreprises énergétiques ont reçu l’autorisation de « renforcer la stabilité, la sécurité et la résilience de nos réseaux énergétiques » en modernisant le réseau électrique.

La majeure partie des dépenses annoncées aujourd'hui – 17,8 milliards de livres sterling – est destinée à l'entretien des réseaux gaziers britanniques.

Il y a également 10,3 milliards de livres sterling pour améliorer le réseau électrique à haute tension du pays – la plus grande expansion du réseau depuis les années 1960.

Au total, cela représente environ 4 milliards de livres sterling de plus que ce qui avait été provisoirement approuvé cet été .

Selon Ofgem, cet investissement est le moyen le plus rentable d'exploiter l'énergie propre, de soutenir la croissance économique et de protéger le pays contre une répétition du choc des prix du gaz de 2022.

Les clients constateront l'impact sur leurs factures, qui augmenteront pour couvrir le coût de l'investissement. Le régulateur indique que 108 £ seront ajoutés aux factures par an d'ici 2031 : 48 £ pour le gaz et 60 £ pour l'électricité.

Mais elle affirme que cet investissement permettra en réalité aux clients d'économiser 80 £ chacun par rapport à un monde où le réseau n'est pas étendu.

Au total, l'augmentation nette des factures pour couvrir tous les coûts d'ici 2031 s'élève donc à 30 £.

Jonathan Brearley, directeur général d'Ofgem, insiste sur le fait que l'organisme de réglementation n'autorise pas « les investissements à n'importe quel prix », ajoutant :

Chaque livre sterling doit apporter de la valeur aux consommateurs.

L'Ofgem veillera à ce que les entreprises de réseaux respectent les délais et les budgets, et nous n'avons aucun regret quant au défi d'efficacité que nous lançons alors que le secteur accroît ses investissements.

Nous avons intégré de solides protections aux consommateurs dans ces contrats, ce qui signifie que les fonds ne seront débloqués qu'en cas de besoin et récupérés s'ils ne sont pas utilisés. Les ménages et les entreprises doivent en avoir pour leur argent, et nous veillerons à ce que ce soit le cas.

Aux États-Unis, le rapport Challenger sur les annonces de licenciements et d'embauches de novembre sera publié cet après-midi. Bien qu'il n'ait généralement pas d'impact majeur sur les marchés, il s'agit de l'une des rares données actualisées sur le marché du travail dont disposera la Fed avant sa réunion de la semaine prochaine, en raison des retards causés par la paralysie des services gouvernementaux.

En Suède, les chiffres préliminaires de l'inflation pour novembre sont publiés aujourd'hui. Nos prévisions tablent sur une inflation sous-jacente (hors énergie) de 2,8 %, une inflation globale de 2,8 % et une inflation de 0,8 %. La variation mensuelle de l'inflation sous-jacente entre octobre et novembre est estimée à -0,19 %, principalement en raison des soldes du Black Friday. La hausse des prix de l'électricité et de l'essence devrait entraîner une augmentation mensuelle de l'inflation sous-jacente de 0,25 %.

Que s'est-il passé pendant la nuit ?

Au Japon, le gouverneur de la Banque du Japon, Kazuo Ueda, a souligné l'incertitude quant à l'ampleur des hausses de taux possibles, en raison de la difficulté à estimer le taux d'intérêt neutre du pays, actuellement projeté entre 1 % et 2,5 %. M. Ueda a également laissé entendre qu'une hausse des taux à 0,75 % pourrait intervenir plus tard ce mois-ci, la banque centrale évaluant les avantages et les inconvénients d'un resserrement de sa politique monétaire.

En Chine, les conseillers du gouvernement prévoient que Pékin maintiendra son objectif de croissance du PIB de 5 % pour 2026, les décideurs politiques cherchant à contrer les pressions déflationnistes, le repli du marché immobilier et la faiblesse de la consommation. Les mesures de relance budgétaire et monétaire, notamment les émissions d'obligations et les subventions, devraient se poursuivre, tandis que les dirigeants ambitionnent d'opérer une transition progressive vers un modèle économique axé sur la consommation au cours des cinq prochaines années.

Aux États-Unis, l'emploi dans le secteur privé a diminué de 32 000 postes en novembre, selon le rapport ADP (contre 10 000 précédemment). Ce recul est principalement dû aux pertes d'emplois dans le secteur manufacturier, tandis que l'emploi dans les services est resté plus résilient, ce qui concorde avec les signaux plus faibles émis par les indices PMI et ISM. Cette situation alimente les anticipations d'une baisse des taux de la Fed la semaine prochaine, et la paire EUR/USD se renforce légèrement. Parallèlement, l'indice PMI des services de l'ISM a progressé à 52,6 en novembre (contre 52,1 précédemment). Point positif pour la Fed, l'indice des prix a fortement reculé, suggérant un apaisement des pressions inflationnistes, bien que l'indice PMI ait envoyé un signal contradictoire. L'analyse conjointe des deux enquêtes indique que l'activité du secteur des services continue de croître à un rythme soutenu.

Le secrétaire au Trésor américain, Scott Bessent, a plaidé pour que les présidents des banques régionales de la Réserve fédérale résident dans leur circonscription depuis au moins trois ans. Cette information est intéressante car elle laisse entendre que l'administration se prépare à intervenir dans le processus de (re)nomination des présidents des banques régionales de la Réserve fédérale, prévu en février. Les banques régionales élisent leurs propres présidents, mais ces nominations sont soumises à l'approbation des gouverneurs de la Réserve fédérale, eux-mêmes nommés par le président des États-Unis.

Dans la zone euro, l'indice PMI composite définitif de novembre a été révisé à la hausse à 52,8 (contre 52,4 en première estimation), sous l'effet d'une révision à la hausse de l'indice PMI des services à 53,6 (contre 53,1 en première estimation), tandis que l'indice PMI manufacturier a été légèrement abaissé à 49,6 (contre 49,7 en première estimation). Selon ces indices, le secteur des services connaît actuellement sa plus forte croissance depuis deux ans et demi, ce qui témoigne de la résilience de l'économie nationale et conforte les anticipations de maintien des taux directeurs de la BCE.

Au Royaume-Uni, l'indice PMI a reculé à 51,2 (contre 52,2 précédemment), mais s'est établi à 50,5, un résultat supérieur aux attentes du consensus. Cela reflète le septième mois consécutif d'expansion de l'activité du secteur privé britannique, cette bonne surprise ayant entraîné un renforcement de la livre sterling.

En Suisse, l'inflation de novembre a été inférieure aux prévisions. L'inflation globale a chuté à 0,0 % (prévisions : 0,1 %, précédente : 0,1 %) et l'inflation sous-jacente a également légèrement diminué à 0,4 % (prévisions : 0,5 %, précédente : 0,5 %). La BNS devrait maintenir son taux directeur inchangé lors de sa prochaine réunion en décembre. Ses membres ont réaffirmé qu'une inflation inférieure à 0 % serait tolérable à court terme. Nous anticipons une première intervention sur le marché des changes avant d'envisager une baisse des taux en territoire négatif.

En Suède, l'indice PMI des services a fortement progressé en novembre, atteignant 59,1 (contre 55,9 précédemment), signe d'une croissance robuste du secteur. Le volume d'activité a enregistré une hausse significative à 65,2 (contre 55,3 précédemment), tandis que l'indice de l'emploi a légèrement progressé à 49,9 (contre 47,8 précédemment). Globalement, ces données confirment les signaux positifs récemment émis par l'économie suédoise.

En Pologne, la banque centrale a abaissé son principal taux directeur de 25 points de base à 4,00 %, soit la sixième baisse de taux cette année, suite à une chute de l'inflation en novembre plus marquée que prévu à 2,4 % en glissement annuel (contre 2,6 % attendus). Le Conseil de politique monétaire a souligné les risques liés à la politique budgétaire, à l'évolution des salaires et à l'inflation mondiale, mais a indiqué que les décisions futures concernant les taux d'intérêt dépendraient des données économiques à venir.

La Commission européenne a dévoilé une « doctrine de sécurité économique » visant à réduire la dépendance excessive aux métaux chinois et autres fournisseurs uniques. Le plan d'action REsourceEU cherche à diversifier les chaînes d'approvisionnement, à accélérer les mesures commerciales et à privilégier le soutien aux entreprises réduisant leur dépendance à l'étranger dans les secteurs critiques.

Actions : Les actions ont de nouveau progressé hier, tirées par les États-Unis, mais sans que les géants de la tech ne soient à l'origine de cette hausse. Les gains ont été généralisés, le VIX reculant légèrement et les valeurs à faible volatilité sous-performant. Les petites capitalisations ont nettement surperformé, illustrant un nouveau changement classique vers une perception du risque légèrement plus positive de la part des investisseurs. Ce constat est d'autant plus intéressant que les données macroéconomiques étaient globalement solides, notamment en Europe, tandis que les États-Unis ont publié un rapport ADP décevant, qui demeure notre principale préoccupation. Aux États-Unis, hier : Dow Jones +0,9 %, S&P 500 +0,3 %, Nasdaq +0,2 %, Russell 2000 +1,9 %. Les actions asiatiques sont en hausse ce matin, principalement soutenues par le Japon, qui anticipe un plan de relance budgétaire massif et un contexte monétaire mondial accommodant (hors Japon). Les contrats à terme sur actions européennes sont légèrement en hausse, tandis que ceux sur actions américaines sont quasiment stables.

Marchés des changes et des devises : La livre sterling a affiché la meilleure performance hier, les indices PMI définitifs de novembre s'étant révélés nettement supérieurs aux attentes. Le franc suisse est resté globalement insensible à un IPC de novembre inférieur aux prévisions. La paire EUR/USD a progressé jusqu'à 1,1670, soutenue par des données américaines plus faibles, tandis que les paires EUR/SEK et EUR/NOK ont reculé. Les rendements américains ont baissé hier, tant sur le marché des swaps que sur celui des bons du Trésor, enregistrant une baisse de 2 à 3 points de base sur l'ensemble de la courbe. Sur le marché de l'euro, les variations ont été très limitées, les rendements restant globalement stables sur toutes les courbes et échéances.

Les contrats à terme liés aux indices boursiers américains sont atones, les investisseurs se préparant à la publication d'indicateurs clés du marché de l'emploi et évaluant l'éventualité d'une baisse des taux d'intérêt américains plus tard ce mois-ci. Salesforce relève ses prévisions de chiffre d'affaires et de bénéfice ajusté pour l'exercice, grâce à une forte demande pour ses agents d'intelligence artificielle. Par ailleurs, les prix du pétrole brut progressent légèrement après la reprise des attaques ukrainiennes contre les infrastructures pétrolières russes.

Les contrats à terme sur les actions américaines ont oscillé autour de la ligne de crête jeudi, effaçant une partie des gains enregistrés plus tôt dans la journée, les investisseurs attendant avec intérêt les données économiques à venir qui pourraient influencer les anticipations d'une baisse des taux d'intérêt de la Réserve fédérale plus tard ce mois-ci.

À 03h31 ET (08h31 GMT), le contrat à terme Dow était globalement inchangé, les contrats à terme SP 500 avaient baissé de 5 points, soit 0,1 %, et les contrats à terme Nasdaq 100 avaient chuté de 38 points, soit 0,2 %.

Les principaux indices de Wall Street ont progressé lors de la séance précédente. Les investisseurs ont interprété le recul d'un indicateur de l'emploi dans le secteur privé, ainsi qu'une enquête distincte de l'Institute for Supply Management faisant état d'une contraction de l'emploi dans les services et d'une baisse d'un sous-indice des prix payés.

Ces chiffres, pris dans leur ensemble, ont renforcé les anticipations selon lesquelles la Fed, face à un marché du travail en berne et à des signes d'inflation persistante mais globalement stable, abaisserait ses taux de 25 points de base lors de sa réunion des 9 et 10 décembre. La probabilité d'une telle baisse s'élève désormais à environ 89 %, selon CME FedWatch.

Les marchés ont également ignoré un article de presse selon lequel plusieurs divisions du géant technologique Microsoft auraient revu à la baisse leurs objectifs de croissance des ventes pour certains produits liés à l'intelligence artificielle. L'action de Microsoft, qui a démenti l'information, a chuté de 2,5 %.

Les investisseurs auront l'occasion d'analyser plus en détail les données du marché du travail jeudi, lorsque le département du Travail américain publiera son rapport hebdomadaire sur les premières demandes d'allocations chômage.

Les économistes prévoient que le chiffre sera de 219 000, en légère hausse par rapport aux 216 000 de la semaine précédente, mais restant toutefois proche des niveaux récents.

Les chiffres de la semaine dernière ont marqué un niveau au plus bas en sept mois pour cet indicateur, ce qui indique que même si les licenciements et les mises à pied sont restés faibles, la demande de travail des Américains est restée modérée.

Bien que les données officielles sur l'emploi soient relativement rares en raison d'une fermeture record des services du gouvernement fédéral, la Fed a fait valoir lors de réunions en octobre et en septembre qu'il existe suffisamment de preuves d'un ralentissement du marché du travail pour justifier un assouplissement des coûts d'emprunt.

L'action de Salesforce a progressé de plus de 2 % lors des échanges après la clôture, suite à la révision à la hausse des prévisions de chiffre d'affaires et de résultat ajusté pour l'exercice 2026.

Ces perspectives optimistes reposaient sur des projections de forte croissance de la demande pour la plateforme d'agents améliorée par l'IA de l'entreprise, notamment auprès de ses clients entreprises.

Les prévisions mettent en lumière les avantages que Salesforce anticipe de l'adoption croissante des outils d'IA par les entreprises pour optimiser leurs opérations. Les géants de la tech, comme Oracle, ont notamment utilisé les agents d'IA de la firme, capables d'automatiser des tâches et de prendre certaines décisions.

Dans un communiqué, le PDG Marc Benioff a déclaré que ses produits Agentforce et Data 360 avaient été « les moteurs de la croissance », générant des revenus annuels récurrents de près de 1,4 milliard de dollars, ce qui représente une croissance « explosive » de 114 % d'une année sur l'autre.

Les cours de l'or ont légèrement baissé, pénalisés par des prises de bénéfices alors même que les investisseurs étaient de plus en plus confiants quant à une baisse des taux d'intérêt par la Fed la semaine prochaine.

L'or au comptant reculait de 0,3 % à 4 191,55 dollars l'once à 2 h 28 heure de l'Est (7 h 28 GMT). Les contrats à terme sur l'or américain pour livraison en février cédaient également 0,3 % à 4 219,46 dollars.

La perspective de taux d'intérêt plus bas est généralement de bon augure pour les actifs non rémunérateurs tels que les métaux précieux.

Outre les données hebdomadaires sur les demandes initiales d'allocations chômage qui seront publiées plus tard dans la journée, l'attention se porte sur l'indice des prix des dépenses de consommation personnelle de septembre, dont la publication a été reportée à vendredi – l'indicateur d'inflation privilégié par la Fed.

Les prix du pétrole ont augmenté après que de nouvelles attaques contre les infrastructures pétrolières russes ont accru les menaces sur l'approvisionnement mondial, aggravant le manque de progrès dans les efforts diplomatiques visant à mettre fin à la guerre en Ukraine.

Le prix du Brent a progressé de 0,4 % pour atteindre 62,92 dollars le baril, et celui du pétrole brut américain West Texas Intermediate a augmenté de 0,6 % pour s'établir à 59,29 dollars le baril.

Un article de Reuters publié mercredi, citant des sources, indique que les forces ukrainiennes ont attaqué l'oléoduc Druzhba dans la région de Tambov, au centre de la Russie, ravivant les inquiétudes quant à d'éventuelles perturbations des exportations de pétrole russe.

Dans le même temps, les pourparlers de paix de haut niveau entre responsables américains et russes se sont conclus sans avancée majeure en début de semaine.

L'économie américaine a perdu 32 000 emplois en novembre. Et non, ce n'est pas la faute de l'IA. Les petites entreprises de moins de 50 employés ont supprimé 120 000 emplois le mois dernier, selon le dernier rapport ADP. Ces pertes ont été supérieures aux créations d'emplois dans les grandes entreprises. Au total, 32 000 personnes ont perdu leur emploi, soit le quatrième chiffre négatif en six mois. En moyenne, la grande et florissante économie américaine a créé moins de 20 000 emplois par mois au cours des six derniers mois, un niveau qui annonce clairement une récession.

Ajoutez à cela les grandes entreprises, comme Apple et Microsoft, qui prévoient des réductions d'effectifs — invoquant cette fois l'IA — et vous obtenez un tableau assez… étonnant pour les marchés financiers.

Les pertes d'emplois inciteront la Réserve fédérale (Fed) à accélérer et à accentuer les baisses de taux. Et si, par-dessus le marché, les ménages réduisent leurs dépenses en raison du chômage et d'un ralentissement de l'inflation, ce sera la cerise sur le gâteau.

Étrange, mais c'est exactement ainsi que les marchés traitent l'information.

La séance d'hier a été typiquement marquée par des « mauvaises nouvelles en apparence bonnes ». L'optimisme était palpable sur les marchés américains : les pertes d'emplois ont fait chuter le rendement des obligations du Trésor à 2 ans sous la barre des 3,50 %, la probabilité d'une baisse de 25 points de base en décembre a atteint 90 %, et le S&P 500 s'échangeait à 6 862 points, à seulement 58 points (moins de 1 %) de son record historique.

Étonnamment, les valeurs technologiques — généralement plus sensibles aux rendements car leur valorisation repose en grande partie sur les revenus futurs actualisés — sont restées quasiment stables. Les sept géants de la tech ont gardé leur sang-froid. Microsoft s'est employé à démentir un article de The Information affirmant que l'entreprise avait revu à la baisse ses objectifs de croissance pour les ventes de logiciels d'IA après que de nombreux commerciaux n'aient pas atteint leurs objectifs l'année précédente. Les investisseurs ont interprété cela comme suit : « Ils ne vendent pas assez de produits d'IA, leurs objectifs sont revus à la baisse et tous ces investissements pourraient s'avérer inutiles. » L'action Microsoft a clôturé en baisse de 2,5 %. Nvidia a perdu 1 % malgré l'annonce d'une possible autorisation de vendre des puces à la Chine — si toutefois la Chine est toujours disposée à acheter, ce qui n'est plus garanti.

Tesla, en revanche, a progressé de plus de 4 % – pour des raisons que je ne saurais expliquer. Les ventes de Tesla s'effondrent en Europe, l'entreprise a averti d'un ralentissement des ventes au Royaume-Uni, et Michael Burry a qualifié Tesla de « ridiculement surévaluée ». Je partage cet avis. Tesla est devenue une action à la mode, avec un PER proche de 300 : vous achetez l'action aux alentours de 446,74 $ (cours de clôture d'hier) et vous gagnez environ 1,50 $ par action. C'est cher, certes, mais ça plaît à certains. De plus, une nouvelle défavorable aux véhicules électriques est venue ternir l'image : Trump a revu à la baisse ses objectifs climatiques, ce qui a fait bondir Stellantis de près de 8 % à Milan. Allez comprendre la flambée de Tesla.

Dans l'ensemble, la séance américaine a été solide. La séance japonaise a quant à elle été excellente, la vente d'obligations d'État à 30 ans ayant suscité la plus forte demande depuis 2019, à un rendement proche de 3,40 %, leur plus haut niveau depuis plusieurs décennies. Compte tenu des pressions exercées sur les obligations d'État japonaises, qui constituent un risque majeur pour l'appétit pour le risque au niveau mondial – d'autant plus que le gouverneur de la Banque du Japon a laissé entendre lundi qu'une hausse des taux était possible ce mois-ci –, la progression de ces obligations a contribué à la hausse de 2 % du Nikkei.

Les contrats à terme américains affichent une tendance mitigée malgré la hausse observée en Asie. Au moment de la rédaction de cet article, les contrats à terme du Nasdaq sont légèrement en baisse. L'annonce par Morgan Stanley de son intention de se délester d'une partie de son exposition aux centres de données n'a peut-être pas été favorable. Selon leurs estimations, les géants du cloud dépenseront environ 3 000 milliards de dollars dans les centres de données d'ici 2028, mais leur trésorerie ne leur permettra d'en financer que la moitié. Le CDS d'Oracle, devenu un indicateur des risques liés à l'IA, a atteint son plus haut niveau en 16 ans, signe d'un essoufflement de l'appétit pour le sujet.

Les investisseurs attendent avec impatience les chiffres du PCE de demain, qui pourraient faciliter de nouvelles baisses de taux au-delà de décembre. Face à cette dégradation de la conjoncture, la Fed pourrait n'avoir d'autre choix que de réduire encore ses taux. La question est de savoir si l'assouplissement des anticipations de la Fed relancera l'appétit pour le risque technologique, ou si la hausse se reportera sur les valeurs non technologiques et les petites capitalisations. Le Russell 2000, par exemple, a progressé de près de 2 % hier suite à la publication du rapport ADP, jugé décevant. Le désenchantement croissant vis-à-vis de l'IA, dû à des valorisations élevées et à des rendements plus faibles, pourrait inciter les investisseurs à se tourner vers ces entreprises.

Sur le marché des changes, le dollar américain est passé sous sa moyenne mobile à 50 jours et teste un support majeur issu des retracements de Fibonacci. En cas de rupture de ce support, il pourrait entrer en zone baissière à moyen terme. L'affaiblissement généralisé du dollar, alimenté par des anticipations de politique monétaire accommodante de la Fed, a propulsé la paire EUR/USD au-dessus de sa moyenne mobile à 100 jours. Les Européens devraient maintenir leurs taux directeurs l'année prochaine, l'inflation avoisinant les 2 % et les risques étant partagés. En Suisse, l'inflation nulle et la forte demande de francs suisses continuent d'inquiéter la Banque nationale suisse (BNS), qui ne souhaite pas abaisser ses taux en dessous de zéro. Si la Fed procède à une baisse suffisante pour stimuler l'appétit pour le risque à l'échelle mondiale, cela pourrait freiner la ruée vers le franc suisse.

Une baisse des taux de la Fed est également positive pour les actions européennes : la baisse des rendements américains stimule les actions, et un euro plus fort améliore les rendements en dollars américains.

Ailleurs, le cuivre a progressé de plus de 2 % sur le COMEX, sur fond de craintes que d'éventuels droits de douane américains ne réduisent l'offre. Les métaux restent des valeurs refuges pour les investisseurs, tandis que l'appétit pour les devises traditionnelles s'essouffle.

À l'approche de la fin d'année, il est temps d'explorer des segments de marché autres que la tech et les États-Unis. Les indices des marchés émergents profitent de la faiblesse du dollar, et les indices européens ont réalisé d'excellentes performances cette année, réduisant ainsi l'écart de valorisation. Il existe certainement d'autres opportunités, même si elles sont moins spectaculaires que celles du secteur technologique américain.

Marque blanche

API de données

Plug-ins Web

Créateur d'affiches

Programme d'affiliation

Le risque de perte dans la négociation d'instruments financiers tels que les actions, les devises, les matières premières, les contrats à terme, les obligations, les ETF et les crypto-monnaies peut être substantiel. Vous pouvez subir une perte totale des fonds que vous déposez auprès de votre courtier. Par conséquent, vous devez examiner attentivement si ce type de négociation vous convient, compte tenu de votre situation et de vos ressources financières.

Aucune décision d'investissement ne doit être prise sans avoir procédé soi-même à une vérification préalable approfondie ou sans avoir consulté ses conseillers financiers. Le contenu de notre site peut ne pas vous convenir car nous ne connaissons pas votre situation financière et vos besoins en matière d'investissement. Nos informations financières peuvent avoir un temps de latence ou contenir des inexactitudes, de sorte que vous devez être entièrement responsable de vos décisions en matière de négociation et d'investissement. La société ne sera pas responsable de vos pertes en capital.

Sans l'autorisation du site web, vous n'êtes pas autorisé à copier les graphiques, les textes ou les marques du site web. Les droits de propriété intellectuelle sur le contenu ou les données incorporées dans ce site web appartiennent à ses fournisseurs et marchands d'échange.

Non connecté

Se connecter pour accéder à d'autres fonctionnalités

FastBull VIP

Pas encore

Acheter

Se connecter

S'inscrire