Citations

Analyse

Utilisateur

24/7

Calendrier économique

Education

Données

- Des noms

- Dernier

- Précédent

Comptes de Signaux pour Membres

Tous les Comptes de Signaux

All Contests

[La plateforme X d'Elon Musk fait appel de l'amende de 120 millions d'euros infligée par la Commission européenne] La plateforme de médias sociaux X d'Elon Musk a annoncé le 20 qu'elle avait fait appel de l'amende de 120 millions d'euros qui lui avait été infligée par la Commission européenne en vertu de la loi sur les services numériques devant la Cour permanente de l'Union européenne.

Secrétaire aux services financiers de Hong Kong : Le droit de douane supplémentaire de 10 % imposé par le président américain est un « fiasco ».

Les exportations thaïlandaises devraient être robustes en janvier et février ; l’impact de la décision américaine concernant les droits de douane devrait être limité au premier semestre – un responsable du ministère thaïlandais du Commerce

En 2026, la Banque d'Indonésie prévoit de refinancer 173 400 milliards de roupies d'obligations d'État arrivant à échéance par l'émission de nouvelles obligations – Déclaration conjointe de la Banque centrale et du gouvernement

JPMorgan Chase a transféré sa plainte contre la « débancisation » de Trump de la Floride à New York.

Ministère de l'Industrie de la Corée du Sud : Les consultations avec les États-Unis sur la mise en œuvre de l'accord commercial se poursuivront de manière favorable.

[Un investisseur important a déposé 5 millions de dollars américains sur Hyperliquid pour vendre à découvert l'or (effet de levier x4) et l'argent (effet de levier x3).] Le 21 février, selon Onchain Lens Monitoring, l'investisseur « 0Xacb » a déposé 5 millions de dollars américains sur Hyperliquid et a renforcé sa position courte sur l'or (effet de levier x4), tout en ouvrant une nouvelle position courte sur l'argent (effet de levier x3). Ses avoirs actuels : 2 978,17 jetons or (d'une valeur de 15,21 millions de dollars) et 97 085,91 jetons argent.

Le représentant américain au commerce (USTR) indique que les nouvelles enquêtes menées en vertu de l'article 301 pourraient concerner la plupart des principaux partenaires commerciaux.

L'armée américaine affirme avoir frappé vendredi un navire soupçonné de transporter de la drogue dans le Pacifique Est, tuant trois hommes.

Maison Blanche : Les biens exemptés du nouveau tarif douanier comprennent les véhicules de tourisme, certains camions légers et certains produits aérospatiaux.

Maison Blanche : Trump a également réaffirmé et maintenu la suspension du traitement de minimis en franchise de droits pour les envois de faible valeur.

Maison Blanche : Les biens exemptés du nouveau tarif douanier comprennent certains produits agricoles, les produits pharmaceutiques et leurs ingrédients, ainsi que certains produits électroniques.

Maison Blanche : Les biens exemptés du nouveau tarif douanier comprennent les ressources naturelles et les engrais qui ne peuvent être cultivés, extraits ou produits d'une autre manière aux États-Unis, ou cultivés, extraits ou produits d'une autre manière en quantités suffisantes pour satisfaire la demande intérieure.

Maison Blanche : Les biens exemptés du nouveau tarif douanier comprennent certains minéraux critiques, les métaux utilisés dans la fabrication de la monnaie et des lingots, l’énergie et les produits énergétiques.

Maison Blanche : Certains produits ne seront pas soumis à des droits d’importation temporaires.

[Le Brésil et l'Inde renforcent leur coopération dans les secteurs des minéraux et des technologies clés] Suite à une rencontre entre le président brésilien Luiz Inácio Lula da Silva et le Premier ministre indien Narendra Modi, les deux pays vont approfondir leur coopération dans les domaines des minéraux clés et de l'intelligence artificielle (IA). Dans un contexte international fragile, les deux nations se positionnent comme des acteurs majeurs dans les pays en développement. M. Lula s'entretiendra en tête à tête avec M. Modi samedi, après avoir participé au sommet sur l'IA. Il est arrivé à New Delhi mercredi pour sa quatrième visite officielle depuis le début de sa présidence.

Rapport de clôture du Magnificent 7 américain | Vendredi 20 février, l'indice Magnificent 7 a progressé de 1,56 % pour atteindre 197,67 points, poursuivant sa tendance haussière en début de séance et se maintenant à des niveaux élevés depuis 23h40 (heure de Pékin). Il affiche une hausse de 2,63 % sur la semaine. Cet indice des valeurs technologiques à très forte capitalisation a gagné 0,74 % à 368,99 points, soit une progression hebdomadaire de 1,29 %.

Les ETF des marchés émergents ont progressé de plus de 3,1 %, les ETF or menant la danse parmi les principaux ETF actions américains. Vendredi 20 février, les ETF des marchés émergents ont gagné 3,13 %, les ETF or 1,97 %, les ETF Nasdaq 100 0,88 % et les ETF agricoles 0,50 %. En revanche, les ETF indexés sur le dollar américain ont reculé de 0,11 %, les ETF sur les obligations du Trésor américain à plus de 20 ans de 0,23 %, les ETF sur le soja de 0,25 % et les ETF sur le pétrole brut Brent américain de 0,38 %.

U.S. PIB réel annuel préliminaire QoQ (SA) (Quatrième trimestre)

U.S. PIB réel annuel préliminaire QoQ (SA) (Quatrième trimestre)A:--

F: --

P: --

U.S. Indice des prix PCE de base annualisé T/T préliminaire (SA) (Quatrième trimestre)

U.S. Indice des prix PCE de base annualisé T/T préliminaire (SA) (Quatrième trimestre)A:--

F: --

P: --

U.S. Déflateur du PIB Prelim QoQ (SA) (Quatrième trimestre)

U.S. Déflateur du PIB Prelim QoQ (SA) (Quatrième trimestre)A:--

F: --

P: --

U.S. Dépenses réelles de consommation personnelle MoM (Décembre)

U.S. Dépenses réelles de consommation personnelle MoM (Décembre)A:--

F: --

P: --

U.S. PIB réel annualisé préliminaire (Quatrième trimestre)

U.S. PIB réel annualisé préliminaire (Quatrième trimestre)A:--

F: --

P: --

U.S. Indice des prix PCE MoM (Décembre)

U.S. Indice des prix PCE MoM (Décembre)A:--

F: --

P: --

U.S. Revenu personnel MoM (Décembre)

U.S. Revenu personnel MoM (Décembre)A:--

F: --

U.S. Indice des prix PCE Prelim QoQ (SA) (Quatrième trimestre)

U.S. Indice des prix PCE Prelim QoQ (SA) (Quatrième trimestre)A:--

F: --

P: --

U.S. Indice des prix PCE de base Prelim YoY (Quatrième trimestre)

U.S. Indice des prix PCE de base Prelim YoY (Quatrième trimestre)A:--

F: --

P: --

Canada Indice des prix des produits industriels YoY (Janvier)

Canada Indice des prix des produits industriels YoY (Janvier)A:--

F: --

P: --

Canada Ventes de détail MoM (SA) (Décembre)

Canada Ventes de détail MoM (SA) (Décembre)A:--

F: --

P: --

Canada Indice des prix des produits industriels MoM (Janvier)

Canada Indice des prix des produits industriels MoM (Janvier)A:--

F: --

U.S. Indice des prix PCE Prelim YoY (Quatrième trimestre)

U.S. Indice des prix PCE Prelim YoY (Quatrième trimestre)A:--

F: --

P: --

U.S. Indice des prix PCE de base MoM (Décembre)

U.S. Indice des prix PCE de base MoM (Décembre)A:--

F: --

P: --

U.S. Indice des prix PCE YoY (SA) (Décembre)

U.S. Indice des prix PCE YoY (SA) (Décembre)A:--

F: --

P: --

U.S. Dépenses personnelles MoM (SA) (Décembre)

U.S. Dépenses personnelles MoM (SA) (Décembre)A:--

F: --

P: --

U.S. Dépenses réelles de consommation personnelle Prelim QoQ (Quatrième trimestre)

U.S. Dépenses réelles de consommation personnelle Prelim QoQ (Quatrième trimestre)A:--

F: --

P: --

U.S. Indice des prix PCE de base YoY (Décembre)

U.S. Indice des prix PCE de base YoY (Décembre)A:--

F: --

P: --

U.S. IHS Markit Manufacturing PMI Prelim (SA) (Février)

U.S. IHS Markit Manufacturing PMI Prelim (SA) (Février)A:--

F: --

P: --

U.S. IHS Markit Composite PMI Prelim (SA) (Février)

U.S. IHS Markit Composite PMI Prelim (SA) (Février)A:--

F: --

P: --

U.S. IHS Markit Services PMI Prelim (SA) (Février)

U.S. IHS Markit Services PMI Prelim (SA) (Février)A:--

F: --

P: --

U.S. Indice des prix PCE de la Fed de Dallas MoM (Décembre)

U.S. Indice des prix PCE de la Fed de Dallas MoM (Décembre)A:--

F: --

P: --

U.S. Indice UMich de confiance des consommateurs final (Février)

U.S. Indice UMich de confiance des consommateurs final (Février)A:--

F: --

P: --

U.S. Indice UMich des prévisions de consommation final (Février)

U.S. Indice UMich des prévisions de consommation final (Février)A:--

F: --

P: --

U.S. Indice UMich de la situation actuelle final (Février)

U.S. Indice UMich de la situation actuelle final (Février)A:--

F: --

P: --

U.S. UMich 1-Year Inflation Expectations Final (Février)

U.S. UMich 1-Year Inflation Expectations Final (Février)A:--

F: --

P: --

U.S. Ventes de logements neufs annualisées en glissement mensuel (Décembre)

U.S. Ventes de logements neufs annualisées en glissement mensuel (Décembre)A:--

F: --

U.S. Ventes totales annuelles de logements neufs (Décembre)

U.S. Ventes totales annuelles de logements neufs (Décembre)A:--

F: --

U.S. Total hebdomadaire des forages

U.S. Total hebdomadaire des foragesA:--

F: --

P: --

U.S. Forage hebdomadaire de pétrole total

U.S. Forage hebdomadaire de pétrole totalA:--

F: --

P: --

Allemagne Indice Ifo des prévisions des entreprises (SA) (Février)

Allemagne Indice Ifo des prévisions des entreprises (SA) (Février)--

F: --

P: --

Allemagne Indice IFO du climat des affaires (SA) (Février)

Allemagne Indice IFO du climat des affaires (SA) (Février)--

F: --

P: --

Allemagne Indice Ifo de la situation actuelle des affaires (SA) (Février)

Allemagne Indice Ifo de la situation actuelle des affaires (SA) (Février)--

F: --

P: --

Mexique Indice de l'activité économique en glissement annuel (Décembre)

Mexique Indice de l'activité économique en glissement annuel (Décembre)--

F: --

P: --

Canada Indice national de confiance économique

Canada Indice national de confiance économique--

F: --

P: --

U.S. Indice d'activité nationale de la Fed de Chicago (Janvier)

U.S. Indice d'activité nationale de la Fed de Chicago (Janvier)--

F: --

P: --

La présidente de la BCE, Lagarde, prononce un discours

La présidente de la BCE, Lagarde, prononce un discours Waller, membre du FOMC, prend la parole

Waller, membre du FOMC, prend la parole U.S. Commandes de biens durables hors défense révisées MoM (Excl. Aircraft) (SA) (Décembre)

U.S. Commandes de biens durables hors défense révisées MoM (Excl. Aircraft) (SA) (Décembre)--

F: --

U.S. Commandes d'usine MoM (Excl. Défense) (Décembre)

U.S. Commandes d'usine MoM (Excl. Défense) (Décembre)--

F: --

P: --

U.S. Commandes d'usine MoM (Décembre)

U.S. Commandes d'usine MoM (Décembre)--

F: --

P: --

U.S. Commandes d'usine MoM (Excl. Transport) (Décembre)

U.S. Commandes d'usine MoM (Excl. Transport) (Décembre)--

F: --

P: --

U.S. Indice des prix PCE de la Fed de Dallas MoM (Décembre)

U.S. Indice des prix PCE de la Fed de Dallas MoM (Décembre)--

F: --

P: --

U.S. Indice de l'activité commerciale de la Fed de Dallas (Février)

U.S. Indice de l'activité commerciale de la Fed de Dallas (Février)--

F: --

P: --

U.S. Indice des nouvelles commandes de la Fed de Dallas (Février)

U.S. Indice des nouvelles commandes de la Fed de Dallas (Février)--

F: --

P: --

Corée du Sud PPI MoM (Janvier)

Corée du Sud PPI MoM (Janvier)--

F: --

P: --

Chine, Mainland LPR à 5 ans

Chine, Mainland LPR à 5 ans--

F: --

P: --

Chine, Mainland LPR à 1 an

Chine, Mainland LPR à 1 an--

F: --

P: --

ROYAUME-UNI Indice CBI des prévisions de ventes au détail (Février)

ROYAUME-UNI Indice CBI des prévisions de ventes au détail (Février)--

F: --

P: --

ROYAUME-UNI CBI Commerce de détail (Février)

ROYAUME-UNI CBI Commerce de détail (Février)--

F: --

P: --

Brésil Compte courant (Janvier)

Brésil Compte courant (Janvier)--

F: --

P: --

U.S. Weekly Redbook Commercial Retail Sales YoY (en anglais)

U.S. Weekly Redbook Commercial Retail Sales YoY (en anglais)--

F: --

P: --

U.S. Indice des prix des logements de la FHFA (Décembre)

U.S. Indice des prix des logements de la FHFA (Décembre)--

F: --

P: --

U.S. Indice S&P/CS des prix des logements dans les 20 villes (Not SA) (Décembre)

U.S. Indice S&P/CS des prix des logements dans les 20 villes (Not SA) (Décembre)--

F: --

P: --

U.S. Indice des prix des logements dans les 20 villes S&P/CS MoM (Not SA) (Décembre)

U.S. Indice des prix des logements dans les 20 villes S&P/CS MoM (Not SA) (Décembre)--

F: --

P: --

U.S. Indice S&P/CS des prix des logements dans les 10 villes en glissement annuel (Décembre)

U.S. Indice S&P/CS des prix des logements dans les 10 villes en glissement annuel (Décembre)--

F: --

P: --

U.S. FHFA Indice des prix des logements en glissement annuel (Décembre)

U.S. FHFA Indice des prix des logements en glissement annuel (Décembre)--

F: --

P: --

U.S. Indice S&P/CS des prix des logements dans les 10 villes MoM (NOT SA) (Décembre)

U.S. Indice S&P/CS des prix des logements dans les 10 villes MoM (NOT SA) (Décembre)--

F: --

P: --

U.S. Indice S&P/CS des prix des logements dans les 20 villes MoM (SA) (Décembre)

U.S. Indice S&P/CS des prix des logements dans les 20 villes MoM (SA) (Décembre)--

F: --

P: --

non, tout vas bien vraiment ?

non, tout vas bien vraiment ?

vraiment

vraiment

Pas de données correspondantes

Graphiques Gratuit pour toujours

Chat F&Q avec des Experts Filtres Calendrier économique Données OutilFastBull VIP FonctionnalitésTendances du marché

Principaux indicateurs

Tout voir

Pas de données

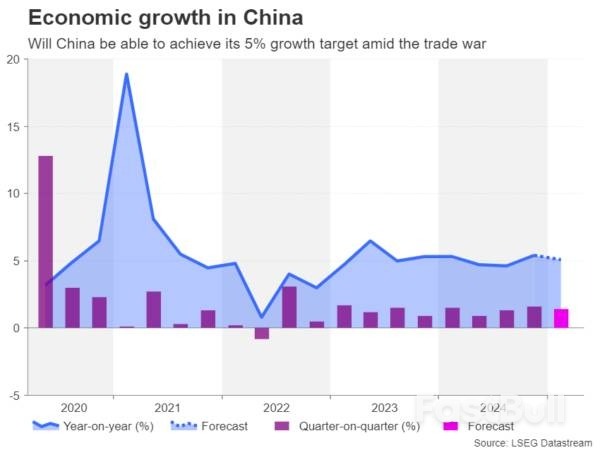

La BCE devrait réduire ses taux, mais la Banque du Canada pourrait faire une pause cette fois-ci. Les données de l'IPC sont également sous les projecteurs ; attendues au Royaume-Uni, au Canada, en Nouvelle-Zélande et au Japon. Les ventes au détail sont la principale publication aux États-Unis. Le PIB de la Chine est surveillé de près, Pékin n'étant pas épargné par Trump.

La Banque centrale européenne se réunit jeudi pour définir sa politique monétaire dans un contexte de turbulences sur les marchés financiers, alors que la politique commerciale du président américain Trump continue de faire des ravages. Après avoir déjà abaissé son taux de dépôt de 150 points de base à 2,50 %, la BCE envisageait une pause en avril pour évaluer l'impact de l'assouplissement précédent. Mais les perspectives économiques se sont nettement détériorées depuis début avril, lorsque Trump a lancé ses droits de douane réciproques, ciblant la quasi-totalité des partenaires commerciaux des États-Unis.

S'il est encore trop tôt pour évaluer l'impact immédiat sur les entreprises, l'ampleur des répercussions sur les marchés suggère que les investisseurs sont en panique. Pour la BCE, les perspectives sont compliquées par les mesures de relance budgétaire massives prises par l'Allemagne, car il est incertain qu'elles soient suffisantes pour protéger l'ensemble de la zone euro des salves commerciales de Trump.

Néanmoins, alors que les pressions inflationnistes s'atténuent à nouveau dans la zone euro, la prudence et une nouvelle baisse des taux constituent probablement la meilleure option pour la BCE. Les traders sont convaincus qu'ils baisseront les taux de 25 points de base lors de la réunion d'avril et ont intégré deux baisses supplémentaires avant la fin de l'année.

Les anticipations accommodantes n'ont toutefois pas pesé lourdement sur l'euro, l'important excédent commercial de la zone euro avec le reste du monde lui offrant des atouts de valeur refuge durant cette période tumultueuse. De plus, le dollar américain étant à nouveau sous pression, l'euro a franchi la barre des 1,13 dollar.

À moins que la présidente Christine Lagarde ne crée la surprise par un discours très accommodant lors de sa conférence de presse, il est peu probable que l'euro réagisse sensiblement. En réalité, le risque est plus grand si Lagarde déçoit les marchés en ne se montrant pas suffisamment conciliante.

Sur le front des données, l'indice de sentiment économique ZEW de l'Allemagne sera surveillé mardi, ainsi que l'estimation finale de l'IPC de la zone euro pour mars mercredi.

La veille de la réunion de la BCE, la Banque du Canada annoncera sa décision, mais il est peu probable qu'elle baisse à nouveau ses taux. Le compte rendu de la réunion de mars de la BdC a révélé que les responsables politiques auraient maintenu leurs taux inchangés à 3,0 %, au lieu de les baisser, sans les droits de douane imposés par Trump. Les tensions commerciales n'ont fait que s'intensifier depuis la dernière réunion, mais les investisseurs n'entrevoient qu'une probabilité de 40 % d'une réduction de 25 points de base.

Le Canada a obtenu un sursis temporaire de la Maison-Blanche, suspendant les droits de douane de 25 % sur les marchandises visées par l'AEUMC. Cependant, la forte incertitude quant au niveau des droits de douane auxquels les exportateurs canadiens seront confrontés dans les mois et les années à venir risque de peser sur l'économie.

Le problème pour la Banque du Canada, cependant, est qu'elle a déjà réduit ses taux de 225 points de base et, plus important encore, que l'IPC a recommencé à augmenter. Avec l'imposition par le Canada de ses propres droits de douane en représailles sur certains produits américains, l'inflation devrait encore augmenter dans les mois à venir.

Les investisseurs surveilleront donc de très près le rapport sur l'IPC de mardi, car il existe une chance raisonnable que la Banque du Canada opte pour une nouvelle baisse des taux le lendemain.

Si tel est le cas, le dollar canadien pourrait subir un léger recul par rapport au dollar américain.

La livre sterling a d'abord profité de la faiblesse du dollar, mais avec l'accélération de la chute des marchés boursiers, les hausses ont perdu de leur élan et le câble a chuté. Outre l'aversion au risque et les inquiétudes concernant l'impact des droits de douane sur l'économie britannique, la hausse des rendements des obligations d'État a également pesé sur la livre sterling, car cela rendrait plus difficile pour le gouvernement de Keir Starmer de réagir à un ralentissement économique par un assouplissement de la politique budgétaire.

La principale pression sur la livre sterling réside toutefois dans l'anticipation d'une baisse plus drastique des taux par la Banque d'Angleterre cette année, face à la dégradation des perspectives. Une baisse de 25 points de base est intégrée à 90 % lors de la réunion de mai, mais ces prévisions pourraient évoluer la semaine prochaine si les données sur l'emploi et l'IPC alimentent les inquiétudes quant à une inflation persistante.

L'IPC global a chuté plus que prévu en février, à 2,8 % en glissement annuel, et pourrait encore baisser en mars avant de remonter légèrement. Le rapport sur l'IPC sera publié mercredi, et avant cela, mardi, les dernières statistiques sur l'emploi seront publiées. La croissance des salaires, en particulier, sera un élément clé de la décision de la Banque d'Angleterre.

Des chiffres plus forts que prévu pourraient freiner les paris sur une baisse des taux, donnant potentiellement un coup de pouce à la livre sterling.

La Chine publiera mercredi sa dernière estimation du PIB, refusant de céder aux exigences de Trump en matière de traitement commercial plus équitable, aggravant ainsi la situation. L'économie chinoise a progressé de 5,4 % en glissement annuel au quatrième trimestre 2024, mais devrait ralentir à 5,1 % au premier trimestre.

Les chiffres de la production industrielle et des ventes au détail pour mars seront également publiés le même jour. Ces données ne devraient pas susciter beaucoup de réactions, même en cas de surprise significative, à la baisse comme à la hausse, car les investisseurs seront davantage préoccupés par la manière dont la Chine gérera la tempête commerciale de Trump.

Alors que les exportations chinoises sont désormais soumises à des taxes de 125 % et que les produits américains sont soumis à des droits de douane similaires, les échanges commerciaux entre les deux plus grandes économies mondiales pourraient fortement diminuer dans les mois à venir. Le gouvernement pourrait donc choisir d'accompagner la conférence de presse sur le PIB d'une nouvelle annonce de relance afin de stimuler la consommation intérieure pour contrer les droits de douane de Trump.

Le dollar australien serait le plus grand bénéficiaire de toute mise à jour significative des mesures de relance de Pékin, alors que les spéculations se multiplient sur la question de savoir si la Banque de réserve d'Australie réduira ou non ses taux lors de sa prochaine réunion le 20 mai. Une baisse de taux de 25 points de base est désormais pleinement intégrée à la suite de la flambée des frictions commerciales et le rapport sur l'emploi de la semaine prochaine, attendu jeudi, ne changera pas nécessairement beaucoup ces paris.

Le dollar néo-zélandais a également subi une certaine volatilité depuis que les tarifs réciproques de Trump ont été dévoilés, car les devises sensibles au risque ont été prises entre les fluctuations des marchés boursiers, les espoirs de nouvelles mesures de relance de la part de la Chine et les attentes de baisses de taux intérieures plus importantes.

Toutefois, jeudi, l'attention du kiwi sera centrée sur les chiffres trimestriels de l'IPC. La Banque de réserve de Nouvelle-Zélande vient de réduire son taux directeur à 3,5 % et une nouvelle baisse de 25 points de base est presque entièrement prévue pour la réunion de mai.

Un chiffre de l’IPC plus élevé que prévu pourrait légèrement ébranler ces attentes, mais probablement pas de manière trop significative.

Toujours dans la région, le Japon publiera également les chiffres de l'IPC. Avant les turbulences sur les marchés, la Banque du Japon était censée procéder à près de deux hausses de taux en 2025. Mais cette probabilité est désormais tombée à moins d'une. Si les chiffres de l'IPC de mars, publiés vendredi, indiquent que l'inflation au Japon ne se dissipera pas rapidement, le yen pourrait prolonger sa récente progression face au billet vert.

Enfin, les chiffres des ventes au détail seront au cœur de l'actualité aux États-Unis, où le programme sera relativement allégé. Les droits de douane devraient toutefois dominer l'actualité, l'incertitude suscitée par les décisions erratiques de Trump rendant les marchés nerveux, même s'il revient sur certaines mesures.

La position de Trump sur la Chine est particulièrement au centre de l'attention, car aucune des deux parties ne semble vouloir assouplir sa position de défi.

Néanmoins, un rapport optimiste sur les ventes au détail mercredi pourrait améliorer le sentiment à Wall Street et soutenir le dollar américain en réduisant le risque de récession.

Les ventes au détail devraient avoir augmenté de 1,3 % en glissement mensuel en mars, contre une hausse de 0,2 % le mois précédent.

Les chiffres de la production industrielle seront également publiés mercredi. Parmi les autres données, citons l'indice manufacturier de l'Empire State Building mardi, ainsi que les permis de construire, les mises en chantier et l'indice de la Fed de Philadelphie jeudi.

La plupart des marchés occidentaux seront fermés vendredi pour les célébrations de Pâques.

Marque blanche

API de données

Plug-ins Web

Créateur d'affiches

Programme d'affiliation

Le risque de perte dans la négociation d'instruments financiers tels que les actions, les devises, les matières premières, les contrats à terme, les obligations, les ETF et les crypto-monnaies peut être substantiel. Vous pouvez subir une perte totale des fonds que vous déposez auprès de votre courtier. Par conséquent, vous devez examiner attentivement si ce type de négociation vous convient, compte tenu de votre situation et de vos ressources financières.

Aucune décision d'investissement ne doit être prise sans avoir procédé soi-même à une vérification préalable approfondie ou sans avoir consulté ses conseillers financiers. Le contenu de notre site peut ne pas vous convenir car nous ne connaissons pas votre situation financière et vos besoins en matière d'investissement. Nos informations financières peuvent avoir un temps de latence ou contenir des inexactitudes, de sorte que vous devez être entièrement responsable de vos décisions en matière de négociation et d'investissement. La société ne sera pas responsable de vos pertes en capital.

Sans l'autorisation du site web, vous n'êtes pas autorisé à copier les graphiques, les textes ou les marques du site web. Les droits de propriété intellectuelle sur le contenu ou les données incorporées dans ce site web appartiennent à ses fournisseurs et marchands d'échange.

Non connecté

Se connecter pour accéder à d'autres fonctionnalités

Se connecter

S'inscrire