أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

المملكة المتحدة الميزان التجاري خارج الاتحاد الأوروبي (معدل موسميا) (أکتوبر)

المملكة المتحدة الميزان التجاري خارج الاتحاد الأوروبي (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة اﻟﻤﯿﺰان اﻟﺘﺠﺎري (أکتوبر)

المملكة المتحدة اﻟﻤﯿﺰان اﻟﺘﺠﺎري (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة مؤشر قطاع الخدمات الشهري

المملكة المتحدة مؤشر قطاع الخدمات الشهريا:--

ا: --

ا: --

المملكة المتحدة مخرجات قطاع البناء شهريا (معدل موسميا) (أکتوبر)

المملكة المتحدة مخرجات قطاع البناء شهريا (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة الإنتاج الصناعي السنوي (أکتوبر)

المملكة المتحدة الإنتاج الصناعي السنوي (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة الميزان التجاري (معدل موسميا) (أکتوبر)

المملكة المتحدة الميزان التجاري (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة الميزان التجاري للاتحاد الأوروبي (معدل موسميا) (أکتوبر)

المملكة المتحدة الميزان التجاري للاتحاد الأوروبي (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة مخرجات قطاع التصنيع سنويا (أکتوبر)

المملكة المتحدة مخرجات قطاع التصنيع سنويا (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة إجمالي الناتج المحلي

المملكة المتحدة إجمالي الناتج المحليا:--

ا: --

ا: --

المملكة المتحدة إجمالي الناتج المحلي السنوي

المملكة المتحدة إجمالي الناتج المحلي السنويا:--

ا: --

ا: --

المملكة المتحدة المخرجات الصناعية شهريا (أکتوبر)

المملكة المتحدة المخرجات الصناعية شهريا (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة مخرجات قطاع التصنيع شهريا (أکتوبر)

المملكة المتحدة مخرجات قطاع التصنيع شهريا (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة الناتج المحلي الإجمالي الشهري 3 أشهر/3 أشهر (أکتوبر)

المملكة المتحدة الناتج المحلي الإجمالي الشهري 3 أشهر/3 أشهر (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة مخرجات قطاع البناء سنويا (أکتوبر)

المملكة المتحدة مخرجات قطاع البناء سنويا (أکتوبر)ا:--

ا: --

ا: --

فرنسا المؤشر المنسق لأسعار المستهلك النهائي

فرنسا المؤشر المنسق لأسعار المستهلك النهائيا:--

ا: --

ا: --

البر الرئيسى الصينى نمو القروض المستحقة السنوي (نوفمبر)

البر الرئيسى الصينى نمو القروض المستحقة السنوي (نوفمبر)ا:--

ا: --

ا: --

البر الرئيسى الصينى المعروض النقدي السنوي M2 (نوفمبر)

البر الرئيسى الصينى المعروض النقدي السنوي M2 (نوفمبر)ا:--

ا: --

ا: --

البر الرئيسى الصينى المعروض النقدي السنوي M0 (نوفمبر)

البر الرئيسى الصينى المعروض النقدي السنوي M0 (نوفمبر)ا:--

ا: --

ا: --

البر الرئيسى الصينى المعروض النقدي السنوي M1 (نوفمبر)

البر الرئيسى الصينى المعروض النقدي السنوي M1 (نوفمبر)ا:--

ا: --

ا: --

الهند مؤشر أسعار المستهلك

الهند مؤشر أسعار المستهلكا:--

ا: --

ا: --

الهند نمو الودائع السنوي

الهند نمو الودائع السنويا:--

ا: --

ا: --

البرازيل نمو قطاع الخدمات السنوي (أکتوبر)

البرازيل نمو قطاع الخدمات السنوي (أکتوبر)ا:--

ا: --

ا: --

المكسيك الإنتاج الصناعي السنوي (أکتوبر)

المكسيك الإنتاج الصناعي السنوي (أکتوبر)ا:--

ا: --

ا: --

روسيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (أکتوبر)

روسيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (أکتوبر)ا:--

ا: --

ا: --

رئيس بنك الاحتياطي الفيدرالي في فيلادلفيا هنري بولسون يلقي خطابًا

رئيس بنك الاحتياطي الفيدرالي في فيلادلفيا هنري بولسون يلقي خطابًا كندا تراخيص البناء الشهريا (معدل موسميا) (أکتوبر)

كندا تراخيص البناء الشهريا (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

كندا مبيعات الجملة السنوي (أکتوبر)

كندا مبيعات الجملة السنوي (أکتوبر)ا:--

ا: --

ا: --

كندا مخزون شركات البيع بالجملة شهريا (أکتوبر)

كندا مخزون شركات البيع بالجملة شهريا (أکتوبر)ا:--

ا: --

ا: --

كندا مخزون شركات البيع بالجملة سنويا (أکتوبر)

كندا مخزون شركات البيع بالجملة سنويا (أکتوبر)ا:--

ا: --

ا: --

كندا مبيعات الجملة الشهري (معدل موسميا) (أکتوبر)

كندا مبيعات الجملة الشهري (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

ألمانيا الحساب الجاري (غير معدل موسميا) (أکتوبر)

ألمانيا الحساب الجاري (غير معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعي--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي--

ا: --

ا: --

اليابان مؤشر تانكان الحركي للشركات غير التصنيعية الكبيرة (الربع 4)

اليابان مؤشر تانكان الحركي للشركات غير التصنيعية الكبيرة (الربع 4)--

ا: --

ا: --

اليابان مؤشر تانكان الحركي للشركات التصنيعية الصغيرة (الربع 4)

اليابان مؤشر تانكان الحركي للشركات التصنيعية الصغيرة (الربع 4)--

ا: --

ا: --

اليابان مؤشر تانكان للتوقعات الشركات غير التصنيعية الكبيرة (الربع 4)

اليابان مؤشر تانكان للتوقعات الشركات غير التصنيعية الكبيرة (الربع 4)--

ا: --

ا: --

اليابان مؤشر تانكان للتوقعات الشركات التصنيعية الكبيرة (الربع 4)

اليابان مؤشر تانكان للتوقعات الشركات التصنيعية الكبيرة (الربع 4)--

ا: --

ا: --

اليابان مؤشر تانكان للشركات الصناعية الصغيرة (الربع 4)

اليابان مؤشر تانكان للشركات الصناعية الصغيرة (الربع 4)--

ا: --

ا: --

اليابان مؤشر تانكان الحركي للشركات التصنيعية الكبيرة (الربع 4)

اليابان مؤشر تانكان الحركي للشركات التصنيعية الكبيرة (الربع 4)--

ا: --

ا: --

اليابان مؤشر تانكان للنفقات الرأسمالية للشركات الكبيرة (الربع 4)

اليابان مؤشر تانكان للنفقات الرأسمالية للشركات الكبيرة (الربع 4)--

ا: --

ا: --

البر الرئيسى الصينى الإنتاج الصناعي السنوي (YTD) (نوفمبر)

البر الرئيسى الصينى الإنتاج الصناعي السنوي (YTD) (نوفمبر)--

ا: --

ا: --

البر الرئيسى الصينى معدل البطالة في المناطق الحضرية (نوفمبر)

البر الرئيسى الصينى معدل البطالة في المناطق الحضرية (نوفمبر)--

ا: --

ا: --

المملكة العربية السعودية مؤشر أسعار المستهلك

المملكة العربية السعودية مؤشر أسعار المستهلك--

ا: --

ا: --

منطقة اليورو الإنتاج الصناعي السنوي (أکتوبر)

منطقة اليورو الإنتاج الصناعي السنوي (أکتوبر)--

ا: --

ا: --

منطقة اليورو المخرجات الصناعية شهريا (أکتوبر)

منطقة اليورو المخرجات الصناعية شهريا (أکتوبر)--

ا: --

ا: --

كندا مبيعات المنازل الكائنة الشهري (نوفمبر)

كندا مبيعات المنازل الكائنة الشهري (نوفمبر)--

ا: --

ا: --

منطقة اليورو إجمالي الأصول الاحتياطية (نوفمبر)

منطقة اليورو إجمالي الأصول الاحتياطية (نوفمبر)--

ا: --

ا: --

كندا مؤشر الثقة الاقتصادية الوطني

كندا مؤشر الثقة الاقتصادية الوطني--

ا: --

ا: --

كندا عدد المساكن الجديدة قيد الانشاء (نوفمبر)

كندا عدد المساكن الجديدة قيد الانشاء (نوفمبر)--

ا: --

ا: --

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك للتوظيف في القطاع الصناعي (ديسمبر)

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك للتوظيف في القطاع الصناعي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك لقطاع التصنيع (ديسمبر)

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك لقطاع التصنيع (ديسمبر)--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI الأساسي السنوي (نوفمبر)

كندا مؤشر أسعار المستهلك CPI الأساسي السنوي (نوفمبر)--

ا: --

ا: --

كندا الطلبات المعلقة في قطاع التصنيع شهريا (أکتوبر)

كندا الطلبات المعلقة في قطاع التصنيع شهريا (أکتوبر)--

ا: --

ا: --

كندا الطلبات الجديدة في قطاع التصنيع شهريا (أکتوبر)

كندا الطلبات الجديدة في قطاع التصنيع شهريا (أکتوبر)--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI الأساسي الشهري (نوفمبر)

كندا مؤشر أسعار المستهلك CPI الأساسي الشهري (نوفمبر)--

ا: --

ا: --

كندا مخزون قطاع التصنيع شهريا (أکتوبر)

كندا مخزون قطاع التصنيع شهريا (أکتوبر)--

ا: --

ا: --

كندا مؤشر أسعار المستهلك

كندا مؤشر أسعار المستهلك--

ا: --

ا: --

كندا مؤشر أسعار المستهلك

كندا مؤشر أسعار المستهلك--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI السنوي

كندا مؤشر أسعار المستهلك CPI السنوي--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI الأساسي الشهري (معدل موسميا) (نوفمبر)

كندا مؤشر أسعار المستهلك CPI الأساسي الشهري (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI الشهري

كندا مؤشر أسعار المستهلك CPI الشهري--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

Thao tác nhanh chóng, dễ dàng, hoàn toàn miễn phí cùng cam kết bảo mật tối ưu… dịch vụ chuyển tiền quốc tế online của Ngân hàng TMCP Phương Đông đang trở thành giải pháp tài chính tin cậy được đông đảo khách hàng lựa chọn.

Cụ thể, khách hàng chỉ cần truy cập OCB OMNI, chọn chuyển tiền quốc tế, nhập thông tin người nhận và xác nhận, tiền sẽ đến tài khoản người thụ hưởng nhanh chóng mà không cần phải ra quầy, không cần chuẩn bị hồ sơ phức tạp hay xếp hàng chờ đợi. Ngoài ra, OCB còn mang đến ưu đãi thiết thực khi miễn 100% phí chuyển tiền quốc tế cho mọi giao dịch.

Yếu tố bảo mật quốc tế cũng được OCB đặt lên hàng đầu thông qua hệ thống đảm bảo an toàn và bảo mật tối ưu nhờ áp dụng công nghệ mã hóa tiên tiến, xác thực sinh trắc học, OTP động và bảo vệ đa lớp.

“Với việc xây dựng các tính năng và chương trình chuyển tiền quốc tế, chúng tôi đặt mục tiêu mang đến cho khách hàng sự an tâm khi thực hiện các giao dịch giá trị lớn như sinh hoạt phí, chuyển tiền học, hỗ trợ người thân ở nước ngoài”, đại diện lãnh đạo OCB chia sẻ.

Chị Nguyễn Thu Hà (Cầu Giấy, Hà Nội) hiện đang có con gái học năm nhất đại học tại Úc cho biết: "Trước đây, mỗi lần chuyển tiền học phí cho con, tôi luôn thấp thỏm vì thủ tục phức tạp, thời gian chờ đợi lâu và tốn phí. Từ khi biết đến tính năng chuyển tiền quốc tế trên OCB OMNI, tôi chỉ cần thao tác trên điện thoại, tiền về tài khoản con ngay trong ngày và hoàn toàn miễn phí, thật sự nhẹ cả người. Khi con tôi gọi về bảo “Mẹ ơi tiền về nhanh quá, con yên tâm học tiếp rồi”. Tôi thấy thật cảm động, khoảng cách hàng ngàn cây số giữa hai mẹ con bỗng chốc gần lại ngay”.

Hiện nay, OCB là một trong những ngân hàng thương mại có các sản phẩm - dịch vụ thanh toán quốc tế đa dạng nhất trên toàn hệ thống với các sản phẩm thế mạnh như chuyển tiền du học, chuyển sinh hoạt phí cho các cá nhân đang sinh sống và học tập ở nước ngoài, chuyển tiền khám chữa bệnh…

Bằng sự đầu tư bài bản về công nghệ và bảo mật, OCB tự hào khi luôn được các đối tác quốc tế đánh giá rất cao về tỉ lệ điện chuyển tiền đạt chuẩn STP (điện được xử lý tự động, thông suốt). Không dừng lại ở đó, OCB vẫn liên tục khai thác và mở mới nhiều tài khoản ngoại tệ, tăng số lượng ngoại tệ có thể thực hiện chuyển tiền đi nước ngoài lên tới 14 loại ngoại tệ khác nhau nhằm đáp ứng tối đa nhu cầu chuyển tiền đa dạng của khách hàng.

Minh Tài

FILI - 15:08:48 11/12/2025

Nhìn về thị trường chứng khoán năm 2026, Trung tâm Phân tích và Tư vấn Đầu tư Chứng khoán SSI (SSI Research) kỳ vọng VN-Index đạt 1,920 điểm trong kịch bản cơ sở. Tích cực hơn, chỉ số có thể chạm đến 2,120 điểm.

Nâng mục tiêu lên 1,920 điểm

Kinh tế Việt Nam duy trì đà tăng trưởng trong tháng 11, được hỗ trợ bởi sản xuất, đầu tư và khu vực dịch vụ, trong khi lạm phát vẫn được kiểm soát, qua đó tạo dư địa thuận lợi cho điều hành chính sách. Các động thái điều tiết thanh khoản gần đây của Ngân hàng Nhà nước (NHNN), bao gồm tăng lãi suất OMO và thực hiện giao dịch hoán đổi ngoại tệ phản ánh cách tiếp cận chủ động nhằm ổn định thanh khoản, hơn là phát tín hiệu thay đổi định hướng chính sách.

Về triển vọng tăng trưởng, GDP quý 4 được dự báo đạt khoảng 8.2%, đưa tăng trưởng cả năm 2025 khoảng 8%. Về dài hạn, Việt Nam đặt mục tiêu tăng trưởng hai con số đến năm 2030, được thúc đẩy bởi cải cách cơ cấu, dòng vốn FDI bền vững và đẩy mạnh đầu tư phát triển cơ sở hạ tầng.

Mục tiêu VN-Index cho năm 2026 được SSI Research nâng lên 1,920 điểm trong kịch bản cơ sở. Hiện tại, chỉ số đang giao dịch ở mức P/E 2025 khoảng 14.5 lần, tương đương các thị trường trong khu vực, nhưng triển vọng tăng trưởng lợi nhuận năm 2026 vượt trội hơn (14.5% so với 11.5% trung bình khu vực). Điều này đưa hệ số PEG của VN-Index về mức hấp dẫn 0.96 lần, thấp hơn đáng kể so với mức trung bình khu vực là 1.44 lần.

P/E dự phóng 2026 hiện ở mức 12.7x, thấp hơn mức trung bình lịch sử 10 năm là 14 lần, qua đó củng cố sức hấp dẫn về mặt định giá.

Nếu tích cực hơn, thị trường có thể chạm đến 2,120 điểm với tăng trưởng lợi nhuận 17%. Ngược lại, SSI Research đặt ra mức 1,650 điểm trong kịch bản cẩn trọng.

Áp lực bán ròng của khối ngoại đang dần hạ nhiệt, trong khi các cải cách thị trường vốn như đơn giản hóa quy trình mở tài khoản, xóa bỏ cơ chế prefunding, rút ngắn thời gian từ IPO đến niêm yết và triển khai hệ thống KRX sẽ giúp gia tăng độ sâu thanh khoản thị trường.

Đáng chú ý, việc mở rộng khả năng tiếp cận của các công ty môi giới toàn cầu thông qua hệ thống Straight-Through Processing (STP) giúp tự động hóa quy trình thanh toán và giao dịch chứng khoán, giảm thiểu can thiệp thủ công, cho phép rút ngắn chu kỳ thanh toán, đồng thời tinh giản mạnh mẽ hoạt động vận hành theo tiêu chuẩn quốc tế.

Cho năm 2026, SSI Research dự báo ngành ngân hàng sẽ tăng trưởng lợi nhuận 16%; tiêu dùng hưởng lợi từ chính sách thuế và mở rộng mạng lưới; hạ tầng và vật liệu xây dựng hưởng lợi từ đầu tư công; phân bón, xăng dầu hưởng lợi chính sách (phân bón, xăng dầu); công nghệ kỳ vọng phục hồi trong năm 2026. Đây sẽ là những cơ hội lớn cho năm tới.

Năm 2026 bứt phá với tăng trưởng và cải cách

Khi Việt Nam bước vào kế hoạch 5 năm tham vọng nhất (2026 - 2030), Chính phủ đặt ra mục tiêu tăng trưởng GDP 10%, thể hiện niềm tin mạnh mẽ trên hành trình tiến tới nhóm quốc gia thu nhập trung bình cao. Trong bối cảnh cải cách cơ cấu đang tăng tốc và tính linh hoạt của chính sách được cải thiện, năm 2026 có thể trở thành năm bứt phá, nếu việc triển khai thực tế theo kịp mục tiêu chính sách.

Về huy động vốn tư nhân, ưu tiên hàng đầu là kích hoạt dòng vốn từ khu vực này thông qua mô hình PPP và phát triển sâu hơn thị trường vốn. Các mô hình PPP mới (như đầu tư công - quản trị tư) hứa hẹn nâng cao hiệu quả trong các lĩnh vực hạ tầng, năng lượng và dịch vụ thiết yếu. Việc xây dựng các doanh nghiệp nội địa quy mô lớn và kết nối doanh nghiệp nhỏ và vừa vào chuỗi cung ứng sẽ tạo thêm sức bật cho khu vực doanh nghiệp trong nước.

Triển vọng thị trường năm 2026 tiếp tục được hậu thuẫn bởi các cải cách nhằm tinh gọn bộ máy hành chính và đẩy nhanh tiến độ đầu tư công. Chính sách tài khóa vẫn duy trì xu hướng mở rộng, với chi đầu tư vốn hàng năm khoảng 63 tỷ USD, gấp hơn hai lần so với chu kỳ trước, đóng vai trò động lực cho phát triển hạ tầng và đô thị.

Trong ngắn hạn, thị trường có thể chứng kiến sự luân chuyển dòng tiền giữa các nhóm cổ phiếu và dòng vốn ngoại quay trở lại trước khả năng được nâng hạng lên thị trường Mới nổi, trong bối cảnh vị thế đầu tư của khối ngoại còn khá mỏng sau xu hướng bán ròng liên tục vừa qua. Nền tảng vĩ mô tích cực và tăng trưởng lợi nhuận được kỳ vọng sẽ duy trì động lực cho diễn biến chỉ số trong năm 2026.

Huy Khải

FILI - 09:45:04 11/12/2025

Thị trường trái phiếu chỉ bền vững khi niềm tin, tri thức và kỷ luật vận hành song hành. Khi doanh nghiệp coi minh bạch là vốn, nhà đầu tư coi hiểu biết là sức mạnh, và cơ quan quản lý coi dữ liệu là công cụ giám sát hiệu quả, chúng ta sẽ có một thị trường vừa an toàn, vừa phát triển, đồng hành cùng tăng trưởng kinh tế bền vững.

Trong kết luận của Thanh tra Chính phủ ngày 05/08/2025, 5 tổ chức tín dụng (TCTD) được thanh tra cung cấp gồm ACB, VIB, OCB, VPBank và MB, có 4/5 TCTD thực hiện chưa đúng quy định về hồ sơ phát hành trái phiếu, 1/5 TCTD không xây dựng kế hoạch nguồn vốn và sử dụng nguồn vốn của năm tài chính đối với việc phát hành trái phiếu doanh nghiệp (TPDN) và phát hành TPDN không đúng phương án phát hành trái phiếu đã được HĐQT phê duyệt.

Sau đó, phía các ngân hàng cũng đã phản hồi về thông tin trong kết luận thanh tra. Theo kết luận của Thanh tra Chính phủ, hai lô trái phiếu do ACB phát hành vào ngày 19/12/2018 và 06/12/2019 có mục đích sử dụng vốn được nêu trong phương án phát hành là để cho vay trung và dài hạn. Tuy nhiên, trong quá trình kiểm tra, do số liệu báo cáo tại một số thời điểm chưa khớp về thời gian và có bao gồm cả các khoản vay ngắn hạn, nên phát sinh yêu cầu rà soát và khắc phục theo quy định của cơ quan thanh tra. ACB cho biết đã hoàn tất toàn bộ nội dung khắc phục và gửi báo cáo khắc phục vào ngày 24/09/2025, theo đúng yêu cầu từ cơ quan chức năng.

MB là một trong các tổ chức được thanh tra trong phạm vi hoạt động phát hành trái phiếu doanh nghiệp riêng lẻ, với mục đích sử dụng vốn đã công bố là “phục vụ nhu cầu cấp tín dụng, đầu tư”. Trong quá trình kiểm tra, một số lô trái phiếu được chọn mẫu rà soát tại thời điểm MB chưa triển khai hoạt động đầu tư, do ngân hàng tập trung ưu tiên nguồn vốn cho vay - phù hợp với nội dung và phạm vi đã công bố. Các lô trái phiếu được đề cập đều đã được MB thực hiện đầy đủ nghĩa vụ, phần lớn đã tất toán, số còn lại (gần 650 tỷ đồng) đang được quản lý đúng quy định.

Tại VPBank, 7 lô trái phiếu (phát hành năm 2016, 2021, 2022) có mục đích phát hành là cho vay trung và dài hạn. Tuy nhiên thực tế tại thời điểm phát hành, VPBank chưa có các khoản giải ngân trung và dài hạn, nên ngân hàng tối ưu và sử dụng nguồn vốn cho vay kỳ hạn 12 tháng. Khi các khoản cho vay này đến hạn theo lịch trả nợ, VPBank đã tiếp tục sử dụng nguồn vốn này để giải ngân theo mục đích đã công bố. VPBank cho biết, tất cả các lô trái phiếu nêu trên đều đã được thanh toán đầy đủ gốc, lãi cho các trái chủ đúng hạn. Song song đó, VPBank đã áp dụng biện pháp tách bạch các khoản huy động trái phiếu trên hệ thống để đảm bảo tuân thủ nghiêm túc theo hướng dẫn của cơ quan thanh tra. Với các kết luận về nghĩa vụ công bố thông tin, VPBank đã nhanh chóng hoàn thiện công tác kiểm toán và tiến hành công bố thông tin đầy đủ theo đúng quy định.

Liên quan đến kết luận thanh tra, OCB cho biết trong suốt thời gian phát hành và sử dụng vốn từ trái phiếu phục vụ kinh doanh, OCB luôn thực hiện nghiêm túc trách nhiệm công bố thông tin, hoàn thành đầy đủ nghĩa vụ tài chính đối với nhà đầu tư về việc thanh toán gốc, lãi đúng hạn theo điều khoản, điều kiện phát hành. Đối với kết luận của cơ quan chức năng về một số lỗi phát sinh trong giai đoạn trước đây, Ngân hàng đều đã báo cáo, giải trình chi tiết nguyên nhân và hướng khắc phục ngay khi nhận được yêu cầu. Những nội dung kiến nghị, nhắc nhở cũng đều được OCB tiếp thu, rút kinh nghiệm và kịp thời bổ sung cập nhật vào quy trình, thủ tục nội bộ cho nghiệp vụ phát hành TPDN trở về sau.

Các ngân hàng đều khẳng định luôn tuân thủ các chuẩn mực về quản trị rủi ro và đảm bảo quyền lợi của các nhà đầu tư, các đối tác cũng như các cổ đông của ngân hàng.

Nhận định về thị trường trái phiếu, ông Nguyễn Quang Huy, CEO Khoa Tài chính - Ngân hàng, Trường Đại học Nguyễn Trãi - cho rằng, nguyên nhân sâu xa không chỉ nằm ở áp lực vốn ngắn hạn của doanh nghiệp mà còn ở cấu trúc giám sát thị trường. Ông chỉ ra hàng loạt yếu tố như: công tác giám sát sau phát hành chưa được thiết kế đồng bộ, cơ chế công bố thông tin còn thiếu chiều sâu, vai trò trung gian giám sát chưa được phát huy đầy đủ, và trình độ phân tích rủi ro của một bộ phận nhà đầu tư vẫn còn hạn chế.

Theo ông Huy, không chỉ tạo ra rủi ro riêng lẻ mà còn làm xói mòn niềm tin của toàn thị trường, khiến chi phí vốn tăng lên và tính thanh khoản suy giảm. Khi niềm tin bị tổn thương, thị trường trái phiếu - vốn là kênh huy động vốn trung và dài hạn - sẽ khó phát huy đúng vai trò chiến lược của mình.

Ông Huy cho rằng, dù khung pháp lý hiện nay đã được củng cố, điểm yếu lớn nhất nằm ở khâu hậu kiểm và quản trị dòng tiền sau phát hành. Việc tách biệt tài khoản sử dụng vốn trái phiếu chưa được áp dụng triệt để, khiến cơ quan quản lý và nhà đầu tư khó theo dõi dòng tiền thực tế. Bên cạnh đó, sự tham gia của các tổ chức trung gian như ngân hàng giám sát hay đại lý phát hành chưa được quy định đầy đủ về quyền và nghĩa vụ; trong khi báo cáo sử dụng vốn thường chỉ mang tính định kỳ, chưa có cơ chế cảnh báo sớm rủi ro.

Để khắc phục, ông Huy đề xuất cần đồng thời kết hợp biện pháp kỹ thuật, pháp lý và công nghệ giám sát, hướng đến một cơ chế giám sát xuyên suốt, minh bạch và có tính kết nối dữ liệu liên ngành, thay vì chỉ dựa vào báo cáo thủ công từ doanh nghiệp. Ông Huy đề xuất 4 giải pháp:

Đầu tiên, áp dụng tài khoản chuyên biệt tại ngân hàng giám sát để quản lý toàn bộ dòng tiền huy động, chỉ giải ngân khi có chứng từ hợp lệ và phục vụ đúng mục đích.

Thứ hai, thiết lập cơ chế giám sát độc lập, có quyền tạm dừng giải ngân và báo cáo trực tiếp cho cơ quan quản lý khi phát hiện dấu hiệu bất thường.

Thứ ba, ứng dụng nền tảng số trong giám sát dòng tiền, giúp kết nối dữ liệu giữa doanh nghiệp, ngân hàng và cơ quan quản lý, đảm bảo theo dõi gần như thời gian thực.

Cuối cùng, cần kiểm toán việc sử dụng vốn định kỳ, mở rộng phạm vi kiểm toán từ tài chính sang mục đích huy động, tạo lớp kiểm chứng độc lập cho thị trường.

Về chế tài, ông Huy đánh giá mức xử phạt hành chính hiện nay chưa đủ sức răn đe, nhưng lưu ý việc tăng hình phạt cần đi đôi với phục hồi niềm tin thị trường. Với những trường hợp cố ý sử dụng vốn sai mục đích gây thiệt hại, có thể xem xét trách nhiệm pháp lý cao hơn, song phải dựa trên tiêu chí rõ ràng để không tạo tâm lý e ngại phát hành hợp pháp.

Song song đó, phát triển hệ thống xếp hạng tín nhiệm độc lập là giải pháp "mềm" nhưng có tác dụng lâu dài. Khi doanh nghiệp biết rằng mọi hành vi đều phản ánh trực tiếp vào điểm tín nhiệm và chi phí huy động, họ sẽ "tự kỷ luật" bằng cơ chế thị trường.

Giải pháp dài hạn, theo ông Huy, là cần xây dựng văn hóa minh bạch và tri thức tài chính trong toàn thị trường. Ông đề xuất 5 hướng hành động: Nâng cao năng lực nhà đầu tư; đưa giáo dục tài chính vào trường học; chuẩn hóa công bố thông tin; phát triển hệ thống cảnh báo sớm rủi ro; và khuyến khích doanh nghiệp tuân thủ chuẩn mực tốt bằng ưu đãi về thủ tục và chi phí huy động.

Ông Huy kết luận: “Thị trường trái phiếu chỉ bền vững khi niềm tin, tri thức và kỷ luật vận hành song hành. Khi doanh nghiệp coi minh bạch là vốn, nhà đầu tư coi hiểu biết là sức mạnh, và cơ quan quản lý coi dữ liệu là công cụ giám sát hiệu quả, chúng ta sẽ có một thị trường vừa an toàn, vừa phát triển, đồng hành cùng tăng trưởng kinh tế bền vững”.

Cát Lam

FILI - 15:11:49 22/10/2025

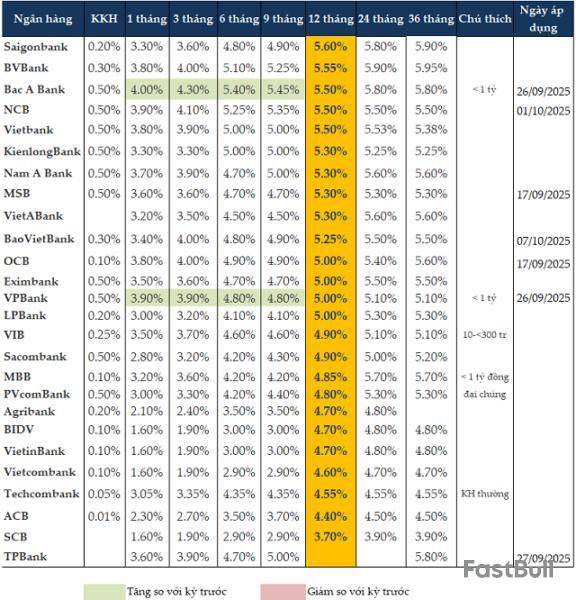

Việc một số ngân hàng tăng nhẹ lãi suất huy động đầu vào hiện nay là hiện tượng mang tính mùa vụ, phản ánh nhu cầu chủ động tăng dự trữ thanh khoản để chuẩn bị cho giai đoạn cao điểm tín dụng cuối năm.

Đầu tháng 10, một số ngân hàng tăng nhẹ lãi suất tiền gửi ở kỳ hạn dưới 12 tháng.

Tại Bac A Bank, ngân hàng tăng từ 0.1 - 0.2 điểm phần trăm lãi suất tiền gửi cho kỳ hạn dưới 12 tháng, từ ngày 26/09/2025. Cụ thể, lãi suất tiền gửi kỳ hạn 1 tháng được nâng lên 4%/năm, kỳ hạn 3 tháng tăng lên 4.3%/năm, 6 tháng tăng lên 5.4%/năm; trong khi kỳ hạn 12 tháng vẫn giữ nguyên ở mức 5.5%/năm.

Cùng ngày 26/09, VPBank cũng tăng 0.3 điểm phần trăm lãi suất tiền gửi các kỳ hạn dưới 12 tháng, đưa lãi suất kỳ hạn 1-3 tháng lên 3.9%/năm, kỳ hạn 6-9 tháng lên mức 4.8%/năm.

Tính đến ngày 07/10/2025, lãi suất tiền gửi tiết kiệm từ 1-3 tháng được các ngân hàng duy trì trong khoảng 1.6-4.3%/năm, kỳ hạn 6-9 tháng trong khoảng 2.9-5.45%/năm, kỳ hạn 12 tháng trong khoảng 3.7-5.6%/năm.

Ở kỳ hạn 12 tháng, Saigonbank có mức lãi suất tiền gửi cao nhất với 5.6%/năm. Kế đó là BVBank ở mức 5.55%/năm. NCB, Bac A Bank và Vietbank cùng giữ ở mức 5.5%/năm.

Ở kỳ hạn 6 tháng, Bac A Bank giữ mức lãi suất cao nhất ở 5.4%/năm. Kế đó là NCB ở mức 5.25%/năm.

Trong khi kỳ hạn 3 tháng đang có mức lãi suất cao nhất tại Bac A Bank là 4.3%/năm, kế đó NCB là 4.1%/năm. Lãi suất 4%/năm các ngân hàng BVBank, OCB, BaoVietBank áp dụng.

Lãi suất tiền gửi tiết kiệm cá nhân tại các ngân hàng tính đến ngày 07/10/2025

Số liệu từ Cục Thống kê, trong 9 tháng đầu năm 2025, Ngân hàng Nhà nước (NHNN) tiếp tục duy trì các mức lãi suất điều hành, đồng thời đẩy mạnh các giải pháp thúc đẩy tăng trưởng tín dụng, hướng dòng vốn vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên, các động lực tăng trưởng kinh tế.

Lãi suất tiền gửi bình quân bằng đồng Việt Nam của ngân hàng thương mại (NHTM) trong nước ở mức 0.2%/năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; 3.3-4.1%/năm đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng; 4.6-5.5%/năm đối với tiền gửi có kỳ hạn từ 6-12 tháng; 4.9-6.1%/năm đối với tiền gửi có kỳ hạn từ trên 12-24 tháng và 6.8-7.3%/năm đối với kỳ hạn trên 24 tháng.

Lãi suất cho vay bình quân của NHTM trong nước đối với các khoản cho vay mới và cũ còn dư nợ ở mức 6.5-8.8%/năm. Lãi suất cho vay ngắn hạn bình quân bằng đồng Việt Nam đối với lĩnh vực ưu tiên khoảng 3.9%/năm, thấp hơn mức lãi suất cho vay ngắn hạn tối đa theo quy định của NHNN (4%/năm).

Theo ông Nguyễn Quang Huy - CEO Khoa Tài chính - Ngân hàng, trường đại học Nguyễn Trãi, việc NHNN tiếp tục khẳng định định hướng duy trì mặt bằng lãi suất thấp để hỗ trợ doanh nghiệp và nền kinh tế là một chủ trương xuyên suốt, phản ánh mục tiêu ổn định vĩ mô, thúc đẩy phục hồi tăng trưởng.

Tuy nhiên, song song với đó, một số ngân hàng thương mại điều chỉnh nhẹ lãi suất huy động ngắn hạn (dưới 12 tháng) trong thời gian gần đây không phải là tín hiệu thay đổi chính sách, mà là phản ứng linh hoạt của từng tổ chức tín dụng trước biến động nhu cầu vốn và yếu tố mùa vụ của thị trường.

Hai yếu tố này không mâu thuẫn nhau; ngược lại, chúng phản ánh một cơ chế vận hành lành mạnh của thị trường tiền tệ, trong đó chính sách vĩ mô định hướng “mềm” và hệ thống ngân hàng tự điều tiết thanh khoản cục bộ để đáp ứng yêu cầu thực tế.

Yếu tố hỗ trợ lãi suất huy động tăng trở lại

Đầu tiên, áp lực huy động do tín dụng tăng nhanh. Từ quý 3 trở lại đây, tăng trưởng tín dụng cải thiện rõ rệt nhờ nhu cầu vay vốn của doanh nghiệp sản xuất – xuất khẩu, đầu tư công và tiêu dùng nội địa đều tăng. Khi tín dụng đi lên nhanh, các ngân hàng cần chủ động bổ sung nguồn vốn huy động để đảm bảo tỷ lệ an toàn thanh khoản và cân đối kỳ hạn giữa huy động - cho vay.

Do đó, việc tăng nhẹ lãi suất huy động ở một số ngân hàng là động thái tự nhiên, nhằm đón đầu nhu cầu vốn cho giai đoạn cao điểm cuối năm.

Thứ hai, yếu tố mùa vụ và nhu cầu chuẩn bị vốn cho chu kỳ cuối năm. Thời điểm tháng 10-12 hàng năm luôn là giai đoạn cao điểm giải ngân cho các đơn hàng Tết, nhập nguyên vật liệu, chi phí sản xuất - kinh doanh và nhu cầu tiêu dùng cuối năm.

Các ngân hàng, đặc biệt là khối có khách hàng doanh nghiệp vừa và nhỏ, thường chuẩn bị nguồn vốn từ sớm để bảo đảm có đủ “dòng tiền sẵn sàng” phục vụ cho vay trong giai đoạn cao điểm.

Bởi vậy, việc nhích nhẹ lãi suất huy động đầu vào hiện nay là bước đi mang tính chủ động và mang đậm yếu tố mùa vụ, thể hiện năng lực quản trị thanh khoản thận trọng, chứ không phải dấu hiệu thắt chặt chính sách.

Thứ ba, thanh khoản hệ thống có biến động ngắn hạn. Trong bối cảnh NHNN linh hoạt điều tiết qua kênh thị trường mở (OMO, tín phiếu), thanh khoản trong hệ thống có những thời điểm bớt dồi dào hơn so với nửa đầu năm. Khi chi phí vốn trên thị trường liên ngân hàng tăng nhẹ, một số ngân hàng lựa chọn tăng lãi suất huy động ngắn hạn để củng cố nguồn vốn ổn định hơn, tránh phụ thuộc quá mức vào vốn liên ngân hàng.

Thứ tư, do cạnh tranh huy động và chiến lược từng ngân hàng. Một số ngân hàng thương mại cổ phần hoặc ngân hàng số có chiến lược mở rộng tệp khách hàng cá nhân, chủ động tung ra mức lãi suất nhỉnh hơn thị trường để thu hút tiền gửi mới, đặc biệt qua kênh online.

Lãi suất dao động nhẹ trong biên độ hợp lý

Theo ông Huy, trong kịch bản cơ sở (khả năng cao), lãi suất chính sách của NHNN nhiều khả năng sẽ tiếp tục được duy trì ổn định để hỗ trợ doanh nghiệp và nền kinh tế.

Mặt bằng lãi suất huy động ngắn hạn (3-12 tháng) có thể nhích nhẹ thêm 0.1-0.3 điểm phần trăm, chủ yếu ở nhóm ngân hàng thương mại cổ phần hoặc ngân hàng có nhu cầu bổ sung nguồn vốn ngắn hạn. Các ngân hàng lớn, đặc biệt nhóm quốc doanh, nhiều khả năng vẫn giữ ổn định, duy trì vai trò dẫn dắt mặt bằng chung.

Trong kịch bản rủi ro (thanh khoản thắt, tín dụng tăng nóng), nếu nhu cầu tín dụng tăng vượt dự kiến, lãi suất huy động có thể tăng cục bộ thêm 0.5-1 điểm phần trăm, song NHNN có đủ công cụ điều tiết để kiểm soát, tránh hình thành xu hướng tăng đồng loạt.

Trong kịch bản thuận lợi (lạm phát thấp, Fed nới lỏng mạnh), nếu môi trường quốc tế thuận lợi và dòng vốn ngoại ổn định, mặt bằng lãi suất huy động có thể duy trì ổn định hoặc giảm nhẹ, nhất là sau Tết khi áp lực mùa vụ giảm.

Nhìn chung, việc một số ngân hàng tăng nhẹ lãi suất huy động đầu vào hiện nay là hiện tượng mang tính mùa vụ, phản ánh nhu cầu chủ động tăng dự trữ thanh khoản để chuẩn bị cho giai đoạn cao điểm tín dụng cuối năm. Đây không phải là tín hiệu đảo chiều chính sách, mà là một biểu hiện bình thường trong chu kỳ vận hành của thị trường tài chính lành mạnh.

Tổng thể, định hướng điều hành của NHNN vẫn duy trì tính hỗ trợ, ổn định và linh hoạt, đảm bảo vừa khuyến khích tăng trưởng, vừa giữ an toàn hệ thống. Vì vậy, mặt bằng lãi suất từ nay đến cuối năm 2025 dự kiến chỉ dao động nhẹ, trong biên độ hợp lý, với những điều chỉnh mang tính cục bộ và tạm thời - đúng tinh thần “linh hoạt trong ổn định, chủ động trong hỗ trợ”.

Cát Lam

FILI - 12:00:00 08/10/2025

CTCP Vận tải biển Global Pacific thông báo tổ chức ĐHĐCĐ bất thường 2025 vào sáng 27/10, dự kiến thông qua loạt đề xuất quan trọng gồm kế hoạch chào bán cổ phiếu, dừng chia cổ tức và thay đổi cơ cấu nhân sự.

Cụ thể, PCT dự trình đại hội thông qua việc dừng phương án chào bán cổ phiếu cho cổ đông hiện hữu, đã được thông qua tại ĐHĐCĐ bất thường lần 1 năm 2024, dự kiến chào bán hơn 33.3 triệu cp. PCT cho biết HĐQT đã triển khai phương án, nộp hồ sơ đăng ký với Ủy ban Chứng khoán Nhà nước (UBCKNN). Tuy nhiên, do thời gian chỉnh sửa, bổ sung hồ sơ kéo dài, Doanh nghiệp nhận thấy phương án sử dụng vốn từ đợt chào bán không còn phù hợp nên đề xuất dừng phương án này.

Thay vào đó, Doanh nghiệp dự trình phương án chào bán 30 triệu cp riêng lẻ giá 10,000 đồng/cp, thấp hơn thị giá ngày 07/10 gần 3% (10,300 đồng/cp). Đối tượng chào bán là nhà đầu tư chứng khoán chuyên nghiệp trong nước. Cổ phiếu chào bán sẽ bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày phát hành.

Số tiền dự kiến thu được sau đợt chào bán là 300 tỷ đồng, sẽ được sử dụng để trả nợ vay ngân hàng. Cụ thể, 248 tỷ đồng trả Ngân hàng TMCP Quân đội (MBBank, HOSE: MBB) và 52 tỷ đồng cho Ngân hàng TMCP Phương Đông . Thời gian trả nợ dự kiến trong quý 4/2025 - quý 1/2026.

Hoãn trả cổ tức, thay đổi loạt nhân sự cấp cao

Bên cạnh việc tái cấu trúc kế hoạch vốn, HĐQT dự trình đại hội xem xét tạm hoãn chi trả cổ tức bằng cổ phiếu năm 2024 (tỷ lệ 10%) - phương án đã được thông qua tại ĐHĐCĐ ngày 24/03/2025, do căn cứ tình hình hoạt động thực tế. Thời gian tạm hoãn dự kiến đến hết quý 2/2026 để tập trung nguồn lực thực hiện phương án chào bán riêng lẻ.

Đại hội lần này cũng sẽ kiện toàn bộ máy nhân sự cấp cao. Cụ thể, xem xét miễn nhiệm ông Võ Ngọc Phụng - Thành viên HĐQT nhiệm kỳ 2023-2028 theo đơn từ nhiệm ngày 15/09/2025; và miễn nhiệm tư cách Thành viên BKS với bà Nguyễn Thị Xuân Thủy theo đơn từ nhiệm ngày 26/09. Đồng thời, tiến hành bầu bổ sung 2 thành viên HĐQT và 1 thành viên BKS cho nhiệm kỳ 2023-2028.

HĐQT cũng đề xuất điều chỉnh địa chỉ trụ sở chính, cập nhật tên thương mại của tòa nhà để làm rõ số phòng. Cụ thể, địa chỉ mới là Phòng 2-3, tầng 10, Riverfront Financial Centre, 3A-3B Tôn Đức Thắng, Phường Sài Gòn, TPHCM.

Châu An

FILI - 14:58:00 07/10/2025

Đối mặt sự thay đổi nhanh chóng của thị trường và công nghệ, các doanh nghiệp tài chính Việt Nam đang đứng trước bài toán chuyển đổi số. Từ góc nhìn thực tế, không thể phủ nhận những lợi ích, đồng thời chỉ ra các rào cản lớn nhất cản trở quá trình chuyển đổi số.

Tại tọa đàm "Chuyển đổi số trong quản trị: Kinh nghiệm thực thi ESG từ doanh nghiệp ngành tài chính” sáng ngày 30/09/2025, các chuyên gia đã chia sẻ thực trạng, thách thức và tương lai của quá trình chuyển đổi số tại các doanh nghiệp tài chính Việt Nam.

Chuyển đổi số toàn phần khoảng 3 năm nữa

Theo đánh giá của ông Nguyễn Đức Trung - Hiệu trưởng Trường Đại học Ngân hàng TPHCM, chuyển đổi số trong ngành tài chính - ngân hàng hiện không đơn thuần là việc phát triển một ứng dụng di động (mobile app) mà đã len lỏi vào mọi ngóc ngách, định hình lại toàn bộ hoạt động của doanh nghiệp trên 4 phương diện chính.

Đầu tiên là kênh phân phối và Trải nghiệm khách hàng. Công nghệ đã cách mạng hóa cách các định chế tài chính tương tác với khách hàng. Các công nghệ như eKYC cho phép mở tài khoản từ xa nhanh chóng. Super App (siêu ứng dụng) trên di động tích hợp mọi dịch vụ từ thanh toán, mua sắm, đặt vé máy bay... biến chiếc điện thoại thành trung tâm giao dịch toàn năng. Đặc biệt, các ngân hàng đã triển khai rất thành công mô hình Omni-channel (đa kênh), tạo ra trải nghiệm liền mạch, đồng bộ cho khách hàng trên mọi điểm chạm từ ATM, Mobile Banking, Internet Banking cho đến quầy giao dịch.

Thứ hai là sản phẩm và dịch vụ. Chuyển đổi số đã khai sinh ra nhiều sản phẩm đột phá. Digital Lending (cho vay số) sử dụng dữ liệu lớn (Big Data) để đưa ra quyết định cho vay gần như tức thì. Các sản phẩm tiết kiệm số, bảo hiểm số ngày càng phổ biến. Tuy nhiên, thành công ấn tượng nhất phải kể đến lĩnh vực thanh toán không dùng tiền mặt, với sự bùng nổ của mã QR, được thúc đẩy mạnh mẽ qua hệ thống NAPAS, giúp mọi giao dịch trở nên đơn giản và tiện lợi.

Thứ ba là vận hành và quy trình nội bộ. Nhiều ngân hàng đã ứng dụng Robotic Process Automation (RPA) để tự động hóa các quy trình lặp đi lặp lại như xử lý hồ sơ vay ban đầu, đối soát giao dịch, giúp giảm thiểu sai sót và tiết kiệm nguồn lực. Hơn nữa, việc ra quyết định dựa trên dữ liệu (Data-Driven Decision Making), từng là ước mơ, nay đã trở thành hiện thực, giúp ban lãnh đạo có những chiến lược kinh doanh sắc bén hơn.

Thứ tư là văn hóa và năng lực lõi. Chuyển đổi số đã trở thành ưu tiên hàng đầu của các nhà lãnh đạo, tạo ra văn hóa doanh nghiệp linh hoạt, sẵn sàng thích ứng và phát triển nhanh các sản phẩm mới. Các tổ chức cũng đầu tư mạnh mẽ vào an ninh mạng để bảo mật dữ liệu, tài sản tối quan trọng trong kỷ nguyên số.

Ông Trung cũng phân loại mức độ chuyển đổi số của các doanh nghiệp tài chính tại Việt Nam thành 3 nhóm chính:

Thứ nhất là nhóm tiên phong: Bao gồm các ngân hàng nước ngoài và một số ngân hàng trong nước luôn coi công nghệ là cốt lõi, đã đầu tư mạnh mẽ từ 5-7 năm trước và hiện đang dẫn đầu thị trường.

Thứ hai là nhóm tăng tốc: Gồm các "ông lớn" với lợi thế về quy mô, tệp khách hàng khổng lồ và tiềm lực tài chính mạnh. Họ đang dồn lực đầu tư vào công nghệ nhưng đôi khi gặp khó khăn với các hệ thống lõi (core banking) cũ kỹ.

Thứ ba là nhóm bắt đầu triển khai: Các doanh nghiệp này có ý thức mạnh mẽ về chuyển đổi số nhưng hạn chế về nguồn lực. Họ chọn cách đi riêng, phân luồng các hạng mục ưu tiên để bắt kịp thị trường.

"Việt Nam là một trong những quốc gia năng động nhất về chuyển đổi số. Tôi tin rằng trong khoảng 3 năm nữa, chúng ta sẽ đạt đến giai đoạn chuyển đổi số toàn phần, không chỉ ở giao diện (front-office) mà cả các quy trình lõi (back-office), hình thành những 'ngân hàng bóng tối' vận hành hoàn toàn tự động bởi robot", ông Trung lạc quan dự báo.

Câu chuyện thực tiễn từ ngân hàng và doanh nghiệp

Ông Phạm Hồng Hải - Tổng Giám đốc Ngân hàng TMCP Phương Đông chia sẻ OCB có xuất phát điểm là một ngân hàng quy mô nhỏ. Để tạo sự khác biệt và cạnh tranh, ban lãnh đạo xác định tốc độ chính là động lực, và chuyển đổi số là lời giải cho bài toán tốc độ đó.

Ngay từ năm 2018, OCB đã ra mắt ứng dụng OCB OMNI, tích hợp các công nghệ mới nhất như AI để cá nhân hóa trải nghiệm người dùng. Ngân hàng số Liobank được xây dựng với quy trình số hóa 100% từ đầu đến cuối, thậm chí có thể chấm điểm tín dụng dựa trên nhận diện khuôn mặt.

Một trong những sáng kiến nổi bật là giải pháp Open API, kết nối trực tiếp hệ thống của OCB vào phần mềm quản trị của doanh nghiệp. Điều này giúp doanh nghiệp thực hiện giao dịch tài chính ngay trên hệ thống của mình mà không cần qua các bước trung gian, đặc biệt hữu ích cho các doanh nghiệp bán lẻ cần xác nhận thanh toán tức thì.

Kết quả là giá trị giao dịch qua Open API đã tăng hơn 200%. Tỷ lệ tiền gửi không kỳ hạn (CASA), chỉ số quan trọng giúp giảm chi phí vốn, đã tăng trưởng hơn 30%, đưa OCB vào top 10 ngân hàng có tỷ lệ CASA cao nhất thị trường.

"Đối với chúng tôi, chuyển đổi số cùng với phát triển bền vững (ESG) là 2 trụ cột chiến lược chính. Đó là câu chuyện sống còn", ông Hải khẳng định.

Trong khi đó, ông Tuấn Nhan - Giám đốc điều hành CTCP Chứng khoán Vietcap chia sẻ, với thị trường biến động nhanh như Việt Nam, chuyển đổi số không phải là một lựa chọn.

Lợi ích của chuyển đổi số giúp Vietcap đạt được lợi thế kinh tế theo quy mô (economies of scale). Đồng thời, dễ dàng thích ứng với các quy trình và sản phẩm mới. Thời gian ra mắt một sản phẩm mới giảm từ 6 tháng xuống còn 1-2 tuần.

Sức mạnh của Big Data giúp phân tích dữ liệu hành vi người dùng để tùy chỉnh, cá nhân hóa sản phẩm và dịch vụ, tạo ra phương pháp tiếp cận "may đo" cho từng khách hàng. Công nghệ cho phép Vietcap liên tục sáng tạo các sản phẩm và dịch vụ mới, đặc biệt là các ứng dụng AI trong phân tích và giao dịch.

Những rào cản và kiến nghị thúc đẩy quá trình chuyển đổi số

Dù mang lại nhiều thành quả, hành trình chuyển đổi số không hề bằng phẳng. Các chuyên gia chỉ ra những khó khăn lớn nhất mà mọi doanh nghiệp đều phải đối mặt.

Con người và tư duy được xem là thách thức lớn nhất. Sự thiếu liên kết giữa kinh doanh và công nghệ dẫn đến việc sản phẩm cuối cùng không đáp ứng được nhu cầu thực tế.

Tư duy ngại thay đổi cũng trở thành rào cản khiến việc xây dựng một văn hóa chấp nhận thay đổi, chấp nhận thử nghiệm là vô cùng khó khăn.

Thiếu hụt nhân lực liên ngành, làm sao đào tạo được đội ngũ vừa giỏi chuyên môn (tài chính, ngân hàng), vừa am hiểu công nghệ thông tin và toán học. Đây là nền tảng để có thể phát triển các ứng dụng AI thực thụ.

Các chuyên gia đánh giá cao sự hỗ trợ từ Chính phủ và Ngân hàng Nhà nước (NHNN) trong việc thúc đẩy chuyển đổi số và đưa ra một số kiến nghị để quá trình này diễn ra hiệu quả hơn.

Tập trung hóa và chia sẻ dữ liệu: Cần có cơ chế để các ngân hàng có thể khai thác (với sự đồng ý của người dùng) nguồn dữ liệu tập trung trên các nền tảng quốc gia như VNEID. Điều này sẽ giúp đánh giá tín dụng chính xác hơn, giảm nợ xấu và hạ lãi suất cho vay.

Làm rõ các chính sách hỗ trợ: Cần có hướng dẫn chi tiết, rõ ràng hơn về các gói tín dụng ưu đãi (như gói 500,000 tỷ đồng) cho doanh nghiệp công nghệ cao và chuyển đổi số.

Mở rộng ưu đãi thuế: Cân nhắc đưa hoạt động chuyển đổi số vào danh mục được hưởng ưu đãi thuế R&D.

Xây dựng trung tâm hỗ trợ quốc gia: Cần một cơ quan trung ương chuyên tư vấn, định hướng và cung cấp tài nguyên cho các doanh nghiệp trong quá trình chuyển đổi số.

Đưa vào giáo dục từ sớm: Để chuẩn bị cho tương lai, cần tích hợp các môn học về lập trình, AI, phần cứng, phần mềm vào chương trình giáo dục phổ thông ngay từ các cấp học sớm.

Tóm lại, chuyển đổi số là hành trình đầy thách thức nhưng bắt buộc đối với các doanh nghiệp tài chính Việt Nam. Bằng sự quyết tâm của doanh nghiệp và sự hỗ trợ mạnh mẽ từ chính sách, ngành tài chính Việt Nam hứa hẹn có những bước chuyển mình mạnh mẽ, tạo ra nhiều giá trị hơn cho khách hàng và toàn xã hội.

Cát Lam

FILI - 11:47:03 30/09/2025

Phó Thủ tướng Chính phủ Hồ Đức Phớc đã ký Quyết định 2014/QĐ-TTg ngày 12/09/2025 của Thủ tướng Chính phủ phê duyệt Đề án Nâng hạng thị trường chứng khoán Việt Nam.

Mục tiêu tổng quát của Đề án là góp phần thực hiện chủ trương, đường lối, chính sách của Đảng và Nhà nước về phát triển thị trường chứng khoán thành kênh huy động vốn trung và dài hạn quan trọng cho sự phát triển kinh tế, hoàn thiện thể chế kinh tế thị trường có sự quản lý của Nhà nước, tăng cường hội nhập kinh tế khu vực và quốc tế.

Mục tiêu ngắn hạn: đáp ứng đầy đủ tiêu chí nâng hạng từ thị trường cận biên lên thị trường mới nổi thứ cấp của FTSE Russell trong năm 2025; duy trì xếp hạng thị trường mới nổi thứ cấp của FTSE Russell.

Mục tiêu dài hạn: đáp ứng các tiêu chí nâng hạng lên thị trường mới nổi của MSCI và thị trường mới nổi bậc cao của FTSE Russell từ nay đến năm 2030.

Nhóm các nhiệm vụ, giải pháp thực hiện mục tiêu ngắn hạn

Nhóm nhiệm vụ, giải pháp để đáp ứng tiêu chí nâng hạng thị trường mới nổi thứ cấp của FTSE Russell:

- Giải quyết vấn đề "Yêu cầu ứng trước tiền mua chứng khoán" nhằm tháo gỡ rào cản yêu cầu ký quỹ trước khi giao dịch đối với nhà đầu tư nước ngoài trong thời gian chưa triển khai cơ chế Đối tác bù trừ trung tâm (CCP) cho thị trường chứng khoán cơ sở Việt Nam.

- Minh bạch thông tin về tỷ lệ sở hữu nước ngoài tối đa trong các lĩnh vực, tạo điều kiện tiếp cận thông tin bình đẳng cho các nhà đầu tư nước ngoài.

Nhóm nhiệm vụ, giải pháp duy trì xếp hạng trong ngắn hạn:

- Đơn giản hóa thủ tục trong đăng ký, mở tài khoản cho nhà đầu tư nước ngoài, tạo thuận lợi và giảm thủ tục hồ sơ mở tài khoản vốn đầu tư gián tiếp.

- Tăng cường hệ thống thông tin giữa ngân hàng lưu ký và công ty chứng khoán phục vụ cho hoạt động giao dịch chứng khoán của nhà đầu tư (STP).

- Triển khai cơ chế tài khoản giao dịch tổng (OTA).

- Đề xuất giải pháp ổn định thị trường ngoại hối nhằm ứng phó với biến động của dòng vốn đầu tư nước ngoài.

- Tăng cường năng lực hệ thống giao dịch, thanh toán đáp ứng khối lượng giao dịch lớn.

- Tăng cường năng lực quản lý giám sát cho cơ quan quản lý thị trường chứng khoán (Ủy ban Chứng khoán Nhà nước) về nhân sự, nâng cấp hệ thống công nghệ thông tin phục vụ quản lý giám sát. Đẩy mạnh phối hợp trong nội ngành chứng khoán và phối hợp liên ngành giữa Bộ Tài chính, Ngân hàng Nhà nước Việt Nam và Bộ Công an trong giám sát hoạt động trên thị trường chứng khoán để hỗ trợ tốt hơn công tác quản lý của mỗi ngành, nâng cao hiệu quả công tác phòng ngừa, ngăn chặn tội phạm, đảm bảo an ninh, an toàn hệ thống.

Nhóm các nhiệm vụ, giải pháp thực hiện mục tiêu dài hạn

Nhóm nhiệm vụ, giải pháp để đáp ứng tiêu chí nâng hạng thị trường mới nổi bậc cao của FTSE Russell, thị trường mới nổi của MSCI:

- Rà soát quy định pháp luật về tỷ lệ sở hữu nước ngoài để tăng tỷ lệ sở hữu nước ngoài tối đa và đưa ra khỏi danh mục những ngành nghề không cần thiết hạn chế về tỷ lệ sở hữu nước ngoài.

- Phát triển hạ tầng thanh toán, bù trừ tiên tiến đáp ứng cơ chế thanh toán giao dịch không yêu cầu ký quỹ 100%, cơ chế Đối tác Bù trừ Trung tâm (CCP).

- Nghiên cứu, áp dụng có lộ trình cho phép vay và cho vay chứng khoán, bán khống có kiểm soát thông qua cơ chế bán chứng khoán chờ về, giao dịch trong ngày.

- Phát triển thị trường ngoại hối, cho phép triển khai các công cụ phòng ngừa rủi ro trên thị trường ngoại hối đối với hoạt động đầu tư gián tiếp.

- Ổn định chính sách tài chính vĩ mô thông qua tăng cường phối hợp chặt chẽ giữa chính sách tài khóa, tiền tệ và các chính sách vĩ mô khác để giữ vững ổn định kinh tế vĩ mô.

Nhóm các nhiệm vụ, giải pháp duy trì xếp hạng trong dài hạn:

- Tăng cường phối hợp giữa các cơ quan quản lý về ngoại hối, quản lý thị trường chứng khoán trong việc giám sát thường xuyên tình hình luân chuyển của dòng vốn đầu tư gián tiếp nước ngoài.

- Tiếp tục hiện đại hóa hệ thống giao dịch và hệ thống thanh toán giao dịch chứng khoán trên thị trường chứng khoán, tăng cường năng lực hệ thống giao dịch để đáp ứng khối lượng giao dịch lớn. Nghiên cứu từng bước ứng dụng công nghệ mới cho hoạt động của thị trường chứng khoán.

- Hoàn thiện cơ chế, chính sách và quy định pháp luật trong quản lý giám sát, đảm bảo an ninh, an toàn cho thị trường chứng khoán, hệ thống tài chính.

Nhóm các nhiệm vụ, giải pháp hỗ trợ về dài hạn:

- Tăng cường tính thanh khoản cho thị trường, triển khai các loại lệnh, cơ chế giao dịch mới trên thị trường cổ phiếu, đặc biệt là các loại lệnh phù hợp với nhu cầu của các nhà đầu tư. Phát triển hệ thống các nhà tạo lập thị trường theo thông lệ quốc tế.

- Nâng cao tính minh bạch trên thị trường chứng khoán: Tăng cường kiểm tra chất lượng hoạt động của các đơn vị kiểm toán, kiểm toán viên; triển khai Đề án áp dụng chuẩn mực kế toán quốc tế, khuyến khích các doanh nghiệp niêm yết có quy mô lớn thực hiện công bố báo cáo tài chính theo chuẩn báo cáo tài chính quốc tế (IFRS); tăng cường quản trị công ty theo tiêu chuẩn của Tổ chức Hợp tác và Phát triển Kinh tế (OECD) cho các công ty đại chúng.

- Phát triển, đa dạng hóa, cơ cấu lại cơ sở nhà đầu tư: Tăng cường đào tạo, phổ biến kiến thức cho nhà đầu tư trong nước; khuyến khích nhà đầu tư cá nhân đầu tư thông qua định chế đầu tư chuyên nghiệp (quỹ đầu tư chứng khoán) hướng tới phát triển các nhà đầu tư tổ chức, quỹ đầu tư, đảm bảo thị trường chứng khoán phát triển cân bằng, ổn định.

- Đa dạng hóa cơ sở hàng hóa cho thị trường: Nghiên cứu triển khai các sản phẩm mới như trái phiếu cho phát triển cơ sở hạ tầng, trái phiếu xanh, hợp đồng quyền chọn, hợp đồng tương lai mới, các loại sản phẩm cấu trúc, các loại chứng chỉ lưu ký, các loại chứng chỉ quỹ đầu tư chứng khoán mới, các công cụ tài chính xanh... phù hợp với trình độ phát triển của thị trường. Cải tiến chất lượng chỉ số hiện hành, đa dạng hóa chỉ số, phát triển thêm các chỉ số cơ sở làm tài sản cơ sở cho thị trường chứng khoán phái sinh.

Thượng Ngọc

FILI - 10:25:47 14/09/2025

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

عضوية FastBull

ليس بعد

شراء

تسجيل الدخول

الاشتراك