أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

انخفض سهم شركة كينروس جولد بنسبة 8.3%، وسهم جولد فيلدز بنسبة 7.1%، وسهم أنجلوغولد أشانتي بنسبة 7.2%.

ارتفع عائد السندات الحكومية الألمانية لأجل 10 سنوات ارتفاعاً طفيفاً بعد صدور بيانات التضخم في الولايات الألمانية، مسجلاً ارتفاعاً بمقدار نقطتين أساسيتين ليصل إلى 2.85%.

ولاية شمال الراين وستفاليا الألمانية: مؤشر أسعار المستهلك في يناير +0.1% على أساس شهري (مقابل 0.0% على أساس شهري في ديسمبر) - مكتب الإحصاء الحكومي

ولاية شمال الراين وستفاليا الألمانية: مؤشر أسعار المستهلك في يناير +2.0% على أساس سنوي (مقابل +1.8% على أساس سنوي في ديسمبر) - مكتب الإحصاء الحكومي

ولاية بادن-فورتمبيرغ الألمانية: مؤشر أسعار المستهلك في يناير 0.0% على أساس شهري (مقابل +0.2% على أساس شهري في ديسمبر) - مكتب الإحصاء الحكومي

بلغت احتياطيات نيجيريا من النقد الأجنبي 46.11 مليار دولار أمريكي في 28 يناير مقابل 45.50 مليار دولار أمريكي في 31 ديسمبر - بيانات البنك المركزي

انخفضت العقود الآجلة لمؤشر ستاندرد آند بورز 500 الأمريكي بنسبة 0.88%، وانخفضت العقود الآجلة لمؤشر ناسداك 100 بنسبة 0.71%، وانخفضت العقود الآجلة لمؤشر داو جونز بنسبة 0.66%.

ولاية بادن-فورتمبيرغ الألمانية: مؤشر أسعار المستهلك في يناير +2.1% على أساس سنوي (مقابل +1.9% على أساس سنوي في ديسمبر) - مكتب الإحصاء الحكومي

مؤشر أسعار المستهلك في ولاية ساكسونيا السفلى الألمانية، يناير: 2.1% على أساس سنوي (مقابل 1.9% على أساس سنوي في ديسمبر) - مكتب الإحصاء الحكومي

الناتج المحلي الإجمالي الألماني المعدل موسمياً للربع الرابع من عام 2025: +0.3% مقارنة بالربع السابق (التوقعات: +0.2%)

سيبيع البنك المركزي النرويجي عملات أجنبية تعادل 600 مليون كرونة نرويجية يوميًا في فبراير، مقابل بيع ما يعادل 650 مليون كرونة نرويجية يوميًا في يناير.

بورصة لندن للمعادن (LME): انخفضت مخزونات النيكل بمقدار 186 طنًا، وزادت مخزونات الزنك بمقدار 250 طنًا، وبقيت مخزونات القصدير دون تغيير، وانخفضت مخزونات الألومنيوم بمقدار 2000 طن، وانخفضت مخزونات النحاس بمقدار 1100 طن، وانخفضت مخزونات الرصاص بمقدار 2100 طن.

أظهر استطلاع للرأي أجراه البنك المركزي الأوروبي أن توقعات التضخم في منطقة اليورو خلال السنوات الخمس المقبلة ستصل إلى مستوى قياسي.

مؤشر أسعار المستهلك في ولاية بافاريا الألمانية لشهر يناير: 0.0% مقارنة بالشهر السابق (مقابل 0.0% مقارنة بالشهر السابق في ديسمبر) - مكتب الإحصاء الحكومي

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعيا

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعياا:--

ا: --

ا: --

كوريا الجنوبية الإنتاج الصناعي الشهري (معدل موسميا) (ديسمبر)

كوريا الجنوبية الإنتاج الصناعي الشهري (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

كوريا الجنوبية مخرجات الصناعة شهريا (ديسمبر)

كوريا الجنوبية مخرجات الصناعة شهريا (ديسمبر)ا:--

ا: --

ا: --

كوريا الجنوبية مبيعات التجزئة شهريا (ديسمبر)

كوريا الجنوبية مبيعات التجزئة شهريا (ديسمبر)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI طوكيو السنوي (باستثناء. الأغذية والطاقة) (يناير)

اليابان مؤشر أسعار المستهلك CPI طوكيو السنوي (باستثناء. الأغذية والطاقة) (يناير)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI في طوكيو (باستثناء. الأغذية والطاقة) (يناير)

اليابان مؤشر أسعار المستهلك CPI في طوكيو (باستثناء. الأغذية والطاقة) (يناير)ا:--

ا: --

ا: --

اليابان معدل البطالة (ديسمبر)

اليابان معدل البطالة (ديسمبر)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI في طوكيو السنوي (يناير)

اليابان مؤشر أسعار المستهلك CPI في طوكيو السنوي (يناير)ا:--

ا: --

ا: --

اليابان نسبة الباحثين عن وظيفة (ديسمبر)

اليابان نسبة الباحثين عن وظيفة (ديسمبر)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI في طوكيو الشهري (يناير)

اليابان مؤشر أسعار المستهلك CPI في طوكيو الشهري (يناير)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI الأساسي في طوكيو السنوي (يناير)

اليابان مؤشر أسعار المستهلك CPI الأساسي في طوكيو السنوي (يناير)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة سنويا (ديسمبر)

اليابان مبيعات التجزئة سنويا (ديسمبر)ا:--

ا: --

اليابان المخزون الصناعي شهريا (ديسمبر)

اليابان المخزون الصناعي شهريا (ديسمبر)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة (ديسمبر)

اليابان مبيعات التجزئة (ديسمبر)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)

اليابان مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)ا:--

ا: --

اليابان مبيعات التجزئة واسعة النطاق السنوي (ديسمبر)

اليابان مبيعات التجزئة واسعة النطاق السنوي (ديسمبر)ا:--

ا: --

ا: --

اليابان الإنتاج الصناعي الشهري (ديسمبر)

اليابان الإنتاج الصناعي الشهري (ديسمبر)ا:--

ا: --

ا: --

اليابان الإنتاج الصناعي التمهيدي السنوي (ديسمبر)

اليابان الإنتاج الصناعي التمهيدي السنوي (ديسمبر)ا:--

ا: --

ا: --

أستراليا مؤشر أسعار المنتجين PPI السنوي (الربع 4)

أستراليا مؤشر أسعار المنتجين PPI السنوي (الربع 4)ا:--

ا: --

ا: --

أستراليا مؤشر أسعار المنتجين PPI الفصلي (الربع 4)

أستراليا مؤشر أسعار المنتجين PPI الفصلي (الربع 4)ا:--

ا: --

ا: --

اليابان طلبات البناء سنويا (ديسمبر)

اليابان طلبات البناء سنويا (ديسمبر)ا:--

ا: --

ا: --

اليابان عدد المساكن الجديدة قيد الانشاء سنوي (ديسمبر)

اليابان عدد المساكن الجديدة قيد الانشاء سنوي (ديسمبر)ا:--

ا: --

ا: --

فرنسا إجمالي الناتج المحلي السنوي التمهيدي

فرنسا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

تركيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

تركيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)ا:--

ا: --

ا: --

فرنسا مؤشر أسعار المنتجين PPI الشهري (ديسمبر)

فرنسا مؤشر أسعار المنتجين PPI الشهري (ديسمبر)ا:--

ا: --

ألمانيا معدل البطالة (معدل موسميا) (يناير)

ألمانيا معدل البطالة (معدل موسميا) (يناير)ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي الأولي الفصلي

ألمانيا إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا إجمالي الناتج المحلي السنوي التمهيدي

إيطاليا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)--

ا: --

ا: --

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)--

ا: --

ا: --

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)--

ا: --

ا: --

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)--

ا: --

ا: --

منطقة اليورو معدل البطالة (ديسمبر)

منطقة اليورو معدل البطالة (ديسمبر)--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي --

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيدي

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيدي--

ا: --

ا: --

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)--

ا: --

ا: --

الهند نمو الودائع السنوي

الهند نمو الودائع السنوي--

ا: --

ا: --

المكسيك إجمالي الناتج المحلي

المكسيك إجمالي الناتج المحلي --

ا: --

ا: --

البرازيل معدل البطالة (ديسمبر)

البرازيل معدل البطالة (ديسمبر)--

ا: --

ا: --

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك

ألمانيا مؤشر أسعار المستهلك--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك الأولي الشهري

ألمانيا مؤشر أسعار المستهلك الأولي الشهري --

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)--

ا: --

ا: --

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)--

ا: --

ا: --

كندا إجمالي الناتج المحلي الشهري

كندا إجمالي الناتج المحلي الشهري--

ا: --

ا: --

كندا إجمالي الناتج المحلي

كندا إجمالي الناتج المحلي--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)--

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

أبقى الاحتياطي الفيدرالي أسعار الفائدة ثابتة على الرغم من الضغوط السياسية والمعارضة الداخلية، واعتمد نهجاً حذراً قائماً على "الانتظار والترقب" في ظل ترقب الأسواق لخفض محتمل في يونيو ومستقبل رئيس مجلس الاحتياطي الفيدرالي باول غير المؤكد.

اختار مجلس الاحتياطي الفيدرالي الأمريكي الإبقاء على أسعار الفائدة ثابتة، محافظاً على نطاقه المستهدف عند 3.5% إلى 3.75% على الرغم من الضغوط المستمرة من الرئيس دونالد ترامب.

عقب الإعلان، أكد مصرف الإمارات المركزي أيضاً أنه سيُبقي أسعار الفائدة دون تغيير، وهو إجراء معتاد في اقتصاد يعتمد على الدولار. دافع رئيس مجلس الاحتياطي الفيدرالي، جيروم باول، عن القرار، مشيراً إلى أن اللجنة راضية بمراقبة التطورات الاقتصادية في الأشهر المقبلة قبل اتخاذ أي خطوة لاحقة.

في بيانه، وصف جيروم باول القرار بأنه استجابة لسوق عمل مستقر، حتى مع بقاء التضخم "مرتفعًا إلى حد ما". وأشار إلى أن سعر الفائدة الحالي على الأموال الفيدرالية يقع في منطقة "محايدة" - وهو مستوى لا يحفز النشاط الاقتصادي ولا يقيده.

يأتي هذا التوقف المؤقت بعد أن خفض الاحتياطي الفيدرالي أسعار الفائدة ثلاث مرات متتالية في اجتماعاته الأخيرة العام الماضي لمواجهة مؤشرات ضعف سوق العمل. وبينما استبعد باول فعلياً رفع أسعار الفائدة كخطوة تالية للاحتياطي الفيدرالي، فقد رفع أيضاً عتبة أي تخفيضات مستقبلية في أسعار الفائدة.

وقال باول للصحفيين: "كان هناك دعم واسع النطاق في اللجنة لعقد الاجتماع اليوم"، مؤكداً على الإجماع الذي يقف وراء القرار.

مع ذلك، لم يكن القرار بالإجماع. فقد صوّت اثنان من محافظي الاحتياطي الفيدرالي، ستيفن ميران وكريستوفر والر، ضدّ تعليق خفض سعر الفائدة، مفضلين بدلاً من ذلك خفضه فوراً بمقدار 25 نقطة أساس. ويُسلّط هذا الاختلاف الضوء على نقاشٍ قائم داخل البنك المركزي حول المسار الأمثل للسياسة النقدية.

يتمثل التحدي الحالي الذي يواجه الاحتياطي الفيدرالي في إدارة مهمته المزدوجة. وأشار باول إلى أن التضخم لا يزال "أعلى بكثير" من هدف الاحتياطي الفيدرالي البالغ 2%. ويهدف البنك المركزي إلى تمكين سياسة التطبيع النقدي من تحقيق استقرار سوق العمل، مع توجيه التضخم نحو هدفه بمجرد انحسار تأثير الرسوم الجمركية.

على الرغم من المخاوف المتعلقة بالتضخم، صرّح باول بأن مخاطر تراجع فرص العمل تفوق حاليًا مخاطر ارتفاع التضخم. وقد يُجبر ضعف سوق العمل الاحتياطي الفيدرالي على التدخل مجددًا.

قال باول: "إذا كان التضخم يتفاقم في الوقت نفسه، فستكون أمام وضع صعب للغاية. لذلك سننظر في كلا الأمرين".

كان قرار الاحتياطي الفيدرالي بالإبقاء على أسعار الفائدة متوقعاً على نطاق واسع من قبل السوق، ومن المتوقع الآن أن يبقى البنك المركزي على الحياد لعدة أشهر.

تشير بيانات مجموعة بورصة شيكاغو التجارية (CME Group) إلى أن أسواق العقود الآجلة تتوقع استمرار فترة التوقف خلال الربع الحالي. ويراهن المتداولون الآن على أن أول خفض لسعر الفائدة هذا العام سيحدث على الأرجح في يونيو.

يستمر الاحتياطي الفيدرالي في العمل تحت وطأة الضغوط السياسية من الرئيس ترامب، الذي انتقد مراراً وتكراراً البنك المركزي لعدم خفض أسعار الفائدة بشكل أكثر جرأة.

ومما زاد التوتر، أن باول صرّح سابقًا بأن إدارة ترامب قد بدأت تحقيقًا جنائيًا في مزاعم شهادة الزور الموجهة ضده فيما يتعلق بمشروع تجديد بنك الاحتياطي الفيدرالي. ووصف باول التحقيق بأنه تكتيك للضغط على بنك الاحتياطي الفيدرالي لخفض أسعار الفائدة. وعندما سُئل عن الأمر يوم الأربعاء، امتنع عن التعليق.

مع اقتراب انتهاء ولاية باول كرئيس لمجلس الاحتياطي الفيدرالي في مايو، يتجه اهتمام السوق نحو خليفته المحتمل. ومن أبرز المرشحين:

• ريك ريدر ، كبير مسؤولي الاستثمار في شركة بلاك روك للدخل العالمي

• كريستوفر والر ، محافظ حالي في مجلس الاحتياطي الفيدرالي

• كيفن هاسيت ، مستشار اقتصادي في البيت الأبيض

• كيفن وارش ، محافظ سابق في مجلس الاحتياطي الفيدرالي

لم يوضح باول بعد ما إذا كان سيكمل العامين المتبقيين من ولايته كمحافظ لمجلس الاحتياطي الفيدرالي بعد انتهاء فترة رئاسته.

أعلنت شركة تسلا عن استثمار ملياري دولار في مشروع الذكاء الاصطناعي xAI التابع لرئيسها التنفيذي إيلون ماسك، مؤكدةً في الوقت نفسه أن سيارة الأجرة ذاتية القيادة Cybercab تسير وفق الخطة الموضوعة لبدء الإنتاج هذا العام. وتُشير هذه الخطوة إلى تحول استراتيجي كبير، إذ تُحوّل هوية الشركة من مُصنِّع للسيارات الكهربائية إلى رائدة في مجال الذكاء الاصطناعي والروبوتات، وهو توجه بالغ الأهمية للحفاظ على قيمتها السوقية الضخمة.

بالنسبة للمستثمرين، يُعدّ ضمان الالتزام بجداول الإنتاج أمراً بالغ الأهمية، لا سيما بعد العديد من حالات التخلف عن المواعيد النهائية في مشاريع سابقة. ومع ذلك، فإن هذا المستقبل الطموح يأتي بثمن باهظ.

تتضمن خارطة طريق إيلون ماسك الآن سيارة سايبركاب، والروبوتات الشبيهة بالبشر، وشاحنة سيمي، وسيارة رودستر الرياضية. ويتطلب تحقيق هذه الخطط زيادة هائلة في استثمارات المصانع.

صرح المدير المالي، فايبهاف تانجا، بأن النفقات الرأسمالية ستتجاوز 20 مليار دولار هذا العام، وهو ما يزيد عن ضعف المبلغ الذي تم إنفاقه في عام 2025 والبالغ 8.5 مليار دولار. ورغم ارتفاع سهم تسلا في البداية عقب أخبار الذكاء الاصطناعي في التداولات المسائية، إلا أن المكاسب تراجعت بعد الكشف عن تفاصيل النفقات الرأسمالية.

بحسب توماس مونتيرو، كبير المحللين في موقع Investing.com، فإن شركة تسلا تمر بمرحلة انتقالية. وتطلب الشركة من المستثمرين الاعتماد على الإيرادات المستقبلية من برامج القيادة الذاتية وشبكة سيارات الأجرة الآلية قبل أن تتعافى مبيعاتها الأساسية من السيارات.

وأوضح مونتيرو قائلاً: "هذا يجعل مقاييس الإطلاق - وليس عمليات التسليم - المؤشر الرائد الأكثر أهمية من الآن فصاعدًا".

يُعرف عن إيلون ماسك تقديمه تنبؤات جريئة ولكنها غير دقيقة بشأن انتشار المركبات ذاتية القيادة بالكامل. فقد صرّح سابقًا بأن سيارات الأجرة الآلية ستصل إلى نصف سكان الولايات المتحدة بحلول نهاية عام 2025، قبل أن يتراجع عن هذا الهدف. ولم تُحقق هذه الأهداف، إذ لا تُشغّل تسلا حاليًا سوى خدمة محدودة لسيارات الأجرة الآلية في أوستن، تكساس.

بينما تراهن تسلا على المستقبل، فإن محرك إيراداتها الحالي - قطاع السيارات الكهربائية - يتعرض لضغوط. إذ يُطلق المنافسون طرازات أحدث، غالباً بأسعار أقل، كما انتهى العمل بحافز ضريبي أمريكي رئيسي للسيارات الكهربائية. علاوة على ذلك، أدت تصريحات ماسك السياسية إلى نفور بعض المشترين المحتملين.

في خطوةٍ هامة، أكد ماسك أن شركة تسلا ستتوقف عن بيع سياراتها السيدان الرائدة من طراز Model S وسيارات الدفع الرباعي من طراز Model X. وسيتم تحويل مساحة المصنع إلى إنتاج الروبوتات بدلاً من ذلك.

تُبرز المؤشرات المالية الرئيسية التحديات التالية:

• الإيرادات السنوية: انخفضت بنحو 3% لتصل إلى 94.83 مليار دولار في عام 2025، وهو أول انخفاض سنوي للشركة.

• صافي الدخل: انخفض بنسبة 61% إلى 840 مليون دولار في الربع الرابع.

• عمليات تسليم المركبات: تتوقع وول ستريت تسليم 1.77 مليون مركبة في عام 2026، بزيادة قدرها 8.2٪.

على الرغم من انخفاض المبيعات، تحسّن هامش الربح الإجمالي لقطاع السيارات في شركة تسلا، باستثناء الإعفاءات التنظيمية، إلى 17.9% مقارنةً بـ 13.6% في العام السابق، متجاوزًا التوقعات. وقد حققت الشركة هذا الإنجاز من خلال طرح فئات سيارات بأسعار أقل واستخدام الخصومات للحفاظ على حجم مبيعاتها.

نقطة مضيئة في مجال تخزين الطاقة

برز قطاع توليد وتخزين الطاقة في شركة تسلا كأحد أبرز القطاعات أداءً. وبفضل الطلب القوي على بطاريات الطاقة واسعة النطاق، ارتفعت إيرادات هذا القطاع بنسبة 25.5% لتصل إلى مستوى قياسي بلغ 3.84 مليار دولار في الربع الأخير من العام، متجاوزةً بذلك توقعات المحللين بسهولة.

يركز المستثمرون بشكل متزايد على جهود ماسك في مجال تكنولوجيا القيادة الذاتية والروبوتات، ويبحثون عن دليل ملموس على أن قصة القيادة الذاتية تنتقل من مجرد وعد إلى منتج فعلي.

كان الاستثمار في شركة xAI متوقعًا على نطاق واسع. ويعتقد المحللون أن تسلا ستستفيد من نماذج xAI المتقدمة وارتفاع قيمتها السوقية. وقال أندرو روكو، استراتيجي الأسهم في شركة Zacks Investment Research: "مع تباطؤ أعمال تسلا التقليدية في مجال السيارات الكهربائية، يمكن لمستثمري تسلا المشاركة في طفرة الذكاء الاصطناعي المزدهرة".

إلا أن الطريق إلى الأمام مليء بالعقبات. فقد حذر ماسك من نقص محتمل في رقائق الذاكرة قد يعرقل الخطط المستقبلية، بل وأشار إلى أن تسلا قد تحتاج إلى بناء مصنعها الخاص لتصنيع الرقائق لتأمين سلسلة التوريد الخاصة بها.

يترقب المستثمرون أيضاً التقدم المحرز في نظام القيادة الذاتية الكاملة وسيارة "سايبركاب" المصممة خصيصاً لهذا الغرض، والتي لا تحتوي على عجلة قيادة أو دواسات. وبينما ستنضم هذه المركبات إلى أسطول سيارات الأجرة الآلية، ستكون متاحة أيضاً للشراء من قبل المستهلكين.

حذر ماسك من أن الإنتاج الأولي لسيارة سايبركاب والروبوت البشري أوبتيموس سيكون "بطيئًا للغاية"، حيث لا يُتوقع أن يصل حجم إنتاج أوبتيموس إلى حجم كبير حتى نهاية عام 2026. هذا الجدول الزمني، بالإضافة إلى العقبات التنظيمية الكبيرة لإنتاج مركبة بدون عجلة قيادة، يضيف طبقات من عدم اليقين إلى تحول تسلا.

على الرغم من هذه التحديات، يبدو أن ثقة المستثمرين راسخة. فقد ارتفعت أسهم تسلا بنحو 11% في عام 2025، كما أن حزمة رواتب ضخمة بقيمة 878 مليار دولار أمريكي لـ"ماسك"، والمرتبطة بتحقيق إنجازات تشغيلية طموحة، قد طمأنت المساهمين بشأن التزامه طويل الأمد بالشركة.

البنك المركزي

تصريحات المسؤولين

اقتصادي

عملة مشفرة

طاقة

سياسي

تفسير البيانات

Middle East Situation

أخبار يومية

بِضَاعَة

يواجه المستثمرون المتفائلون بالبيتكوين تحديات متزايدة. فبعد أن شهدوا تدفق رؤوس الأموال إلى المعادن النفيسة التي تشهد ارتفاعاً كبيراً مثل الذهب والفضة، بات أمامهم الآن تهديد جديد يستدعي المراقبة: ارتفاع حاد في أسعار النفط قد يؤدي إلى تغيير الظروف الاقتصادية الكلية ضد البيتكوين.

ارتفع سعر خام غرب تكساس الوسيط (WTI)، المعيار الأمريكي الشمالي، بنسبة 12% هذا الشهر ليصل إلى 64.30 دولارًا للبرميل، وهو أعلى مستوى له منذ سبتمبر. وشهد خام برنت، المعيار الدولي، ارتفاعًا مماثلًا ليصل إلى 68.22 دولارًا.

يمثل هذا التوجه مصدر قلق بالغ للمستثمرين الذين يأملون في انخفاض أسعار الفائدة واستقرار التضخم لدعم انتعاش جديد لعملة البيتكوين. وقد بلغت العملة الرقمية ذروتها فوق 126 ألف دولار في أوائل أكتوبر، ثم انخفضت منذ ذلك الحين إلى ما دون 90 ألف دولار.

تؤثر أسعار النفط المرتفعة بشكل مباشر على الاقتصاد ككل. وباعتباره مكونًا أساسيًا في العديد من السلع والخدمات، فإن ارتفاع تكاليف النفط الخام يؤدي مباشرةً إلى ارتفاع أسعار البنزين. وهذا بدوره يرفع تكاليف النقل لكل شيء، بدءًا من المواد الغذائية والملابس وصولًا إلى الإلكترونيات، وعادةً ما تنقل الشركات هذه التكاليف إلى المستهلكين.

يمكن أن تؤدي هذه العملية إلى دوامة الأجور والأسعار، حيث يطالب العمال بأجور أعلى لمواجهة ارتفاع تكلفة المعيشة، مما يدفع الشركات إلى رفع الأسعار بشكل أكبر.

أقرّ مجلس الاحتياطي الفيدرالي الأمريكي صراحةً بهذه العلاقة. وجاء في بيان رسمي صادر عن البنك المركزي: "وجدنا أن تأثير أسعار النفط على التضخم ذو أهمية اقتصادية وإحصائية، ويحدث بشكل مباشر وعبر تأثيرات ثانوية. كما أن ارتفاع أسعار الطاقة قد يزيد من توقعات المستهلكين والشركات بشأن التضخم المستقبلي، مما يؤدي بشكل غير مباشر إلى ارتفاع أسعار المواد الغذائية والسلع الأساسية حاليًا".

تاريخياً، تكافح البنوك المركزية التضخم المتزايد برفع تكاليف الاقتراض. وتُعدّ الزيادات الحادة في أسعار الفائدة التي فرضها الاحتياطي الفيدرالي عام 2022 بمثابة تذكير صارخ لأسواق العملات الرقمية. فمع تشديد البنك المركزي لسياساته للسيطرة على التضخم، انخفض سعر البيتكوين بنسبة 64% في ذلك العام.

يأتي الارتفاع الحالي في أسعار النفط في وقت حساس. فقد أبقى الاحتياطي الفيدرالي مؤخراً سعر الفائدة المستهدف ثابتاً عند 4.5% إلى 4.75%، مشيراً إلى أن التضخم لا يزال "مرتفعاً إلى حد ما"، ويعود ذلك جزئياً إلى الرسوم الجمركية التي فرضها الرئيس دونالد ترامب.

بحسب تحليل أجرته شركة ING، تشير تصريحات الاحتياطي الفيدرالي المصاحبة إلى أنه "أكثر ثقة بأن دورة التيسير النقدي تقترب من نهايتها". بعبارة أخرى، لا يتعجل البنك المركزي في خفض أسعار الفائدة، وقد يعزز استمرار ارتفاع أسعار النفط موقفه الحذر.

هناك عاملان رئيسيان يدفعان أسعار النفط إلى الارتفاع: تصاعد التوترات الجيوسياسية وانخفاض مخزونات النفط الخام الأمريكية.

• المخاطر الجيوسياسية: في منشور على منصة "تروث سوشيال" يوم الأربعاء، أعلن الرئيس ترامب أن "أسطولاً ضخماً" يتجه نحو إيران، مشيراً إلى غارة عسكرية أمريكية حديثة في فنزويلا. وحثّ إيران على التفاوض بشأن اتفاق نووي لتجنب هجوم "أسوأ بكثير"، ما أثار رداً حازماً من طهران التي توعدت "بالرد كما لم يحدث من قبل".

• انخفاض المخزونات: أظهرت بيانات صادرة عن إدارة معلومات الطاقة الأمريكية (EIA) يوم الأربعاء أن مخزونات النفط المحلية انخفضت بمقدار 2.3 مليون برميل للأسبوع المنتهي في 24 يناير. ويشير انخفاض المخزونات عادةً إلى أن الطلب يفوق العرض، مما يجبر المصافي على السحب من المخزونات الحالية.

يستعد الوون الكوري الجنوبي لتحقيق أطول سلسلة مكاسب له منذ 13 عاماً، حيث يدعم الحماس بشأن الذكاء الاصطناعي والتدفقات النقدية قبل إدراجه في مؤشر سندات رئيسي العملة.

ارتفع الوون بنسبة تصل إلى 0.8% ليصل إلى 1425.25 مقابل الدولار يوم الخميس، مسجلاً ارتفاعاً لليوم السابع على التوالي، وهو أطول ارتفاع من نوعه منذ يناير 2013، وفقاً لبيانات جمعتها بلومبيرغ. ويُعدّ الوون العملة الآسيوية الأفضل أداءً في ذلك اليوم، مدعوماً بارتفاع أرباح شركة سامسونج للإلكترونيات، مما يُحسّن من توقعات صادرات البلاد.

تأتي هذه المكاسب في ظل تزايد إقبال المستثمرين الأجانب على شراء الأصول المحلية، حيث بلغت مشترياتهم من الأسهم 2.8 مليار دولار، ومن السندات 3.5 مليار دولار حتى الآن هذا العام. وبينما من المقرر إضافة ديون البلاد إلى مؤشر فوتسي راسل العالمي لسندات الحكومات اعتبارًا من أبريل، فإن إصلاحات السوق والتفاؤل بشأن الشركات المرتبطة بالذكاء الاصطناعي يجذبان تدفقات استثمارية إلى سوق الأسهم.

قال مايكل وان، كبير محللي العملات في بنك MUFG: "تشير المؤشرات الأساسية لكوريا الجنوبية إلى قوة أكبر لعملتها حتى عام 2026". وأضاف أن الين كان أيضاً عاملاً محفزاً رئيسياً، مما يثير تساؤلات حول إمكانية تعرض الوون لتدخل حكومي، سواء بشكل منفرد أو بالتنسيق مع السلطات الأمريكية. ويتوقع وان أن تصل قيمة العملة إلى 1385 ووناً للدولار بحلول نهاية عام 2026.

يراقب بنك كوريا المركزي تقلبات أسعار الصرف الأجنبي، وقد أبقى سعر صرفه القياسي ثابتاً في وقت سابق من هذا الشهر، في ظل الضغوط التي تواجهها العملة نتيجة الطلب المستمر على الدولار. وكان مسؤولون، من بينهم المحافظ ري تشانغ يونغ، قد أشاروا سابقاً إلى قوة الطلب من المستثمرين الأفراد على الأسهم الخارجية كعامل سلبي على قيمة الوون.

أعلنت وزارة المالية الكورية في أواخر ديسمبر/كانون الأول عن حزمة إجراءات تجمع بين الحوافز الضريبية وتدابير التحوط لمعالجة اختلالات العرض والطلب في سوق العملات. وتشمل هذه الإجراءات حافزاً ضريبياً جديداً لحسابات إعادة الاستثمار، بهدف تشجيع رؤوس الأموال الاستثمارية الأجنبية على العودة إلى الأسواق المحلية.

من المتوقع أن تكون صادرات كوريا الجنوبية قد ارتفعت في يناير بأسرع معدل سنوي منذ أكثر من أربع سنوات، مدفوعة بالطلب العالمي المتزايد على رقائق الذكاء الاصطناعي وموسم العطلات المواتي.

توقع خبراء اقتصاديون استطلعت رويترز آراءهم أن صادرات رابع أكبر اقتصاد في آسيا، وهو مؤشر رئيسي على صحة التجارة العالمية، قفزت بنسبة 29.9% مقارنة بالعام الماضي. ويمثل هذا النمو المتسارع تسارعاً ملحوظاً مقارنةً بنسبة النمو البالغة 13.3% المسجلة في ديسمبر، كما يمثل أكبر زيادة سنوية منذ نوفمبر 2021.

تشير البيانات والتوقعات الأولية إلى قوة واسعة النطاق، حتى مع قيادة أشباه الموصلات للتحرك.

• نمو الواردات: كان من المتوقع أن ترتفع الواردات بنسبة 14.6% في يناير، مقارنة بنسبة 4.6% في ديسمبر، مسجلة بذلك أكبر زيادة منذ سبتمبر 2022.

• الميزان التجاري: من المتوقع أن يُظهر الميزان التجاري الشهري فائضاً قدره 4.60 مليار دولار. ورغم أنه وضع جيد، إلا أنه يمثل انخفاضاً طفيفاً عن فائض شهر ديسمبر البالغ 12.17 مليار دولار، والذي كان الأكبر منذ سبتمبر 2017.

• البيانات الأولية: في أول 20 يومًا من شهر يناير، نمت الصادرات الإجمالية بنسبة 14.9٪، مع ارتفاع الشحنات إلى الصين بنسبة 30.2٪ والشحنات إلى الولايات المتحدة بنسبة 19.3٪.

من المقرر إصدار الأرقام التجارية الرسمية لشهر يناير في الأول من فبراير الساعة التاسعة صباحاً بالتوقيت المحلي.

إن المحرك الرئيسي وراء طفرة الصادرات هو سوق أشباه الموصلات القوي، الذي يغذيه الاستثمار العالمي الضخم في البنية التحتية للذكاء الاصطناعي.

"من المتوقع أن يستمر الارتفاع في صادرات أشباه الموصلات في الوقت الحالي بسبب الارتفاع الحاد في الأسعار ونقص الإمدادات"، كما قال بارك سانغ هيون، الخبير الاقتصادي في شركة iM Securities.

يتضح هذا الاتجاه جلياً في بيانات أوائل يناير، حيث قفزت شحنات الرقائق الإلكترونية وحدها بنسبة مذهلة بلغت 70.2%، معوضةً بذلك انخفاض صادرات السيارات والسفن. وتشهد الصادرات الكورية الجنوبية نمواً مطرداً منذ يونيو الماضي، متجاوزةً التحديات التي فرضتها سياسات التعريفات الجمركية الأمريكية.

وبالنظر إلى المستقبل، لا تزال التوقعات قوية بالنسبة لهذا القطاع. وأشار كيم جين ووك، الخبير الاقتصادي في سيتي، إلى أنه "لا نزال نتوقع أن يرتفع نمو صادرات أشباه الموصلات إلى حوالي 70% على أساس سنوي في عام 2026، مقابل 22% في عام 2025، مدفوعًا بدورة الإنفاق الرأسمالي العالمية للذكاء الاصطناعي".

رغم قوة الطلب الأساسي على التكنولوجيا، إلا أن الأرقام المبهرة لشهر يناير تضاعفت بفعل تأثيرات التقويم، حيث شهد الشهر 3.5 أيام عمل إضافية مقارنة بشهر يناير من العام السابق.

يحذر المحللون من أن البيانات الشهرية لشهري يناير وفبراير في كوريا الجنوبية غالباً ما تكون مشوهة بسبب توقيت عطلات رأس السنة القمرية، مما يؤثر على عدد أيام العمل.

يؤثر ازدهار التجارة بالفعل على التوقعات الاقتصادية للبلاد. فبناءً على ارتفاع الطلب على الرقائق الإلكترونية، رفعت الحكومة الكورية الجنوبية مؤخراً توقعاتها للنمو الاقتصادي لعام 2026 إلى 2.0% بعد أن كانت قد توقعت سابقاً 1.8%.

كما أقر البنك المركزي بوجود مخاطر إيجابية على توقعاته الخاصة بالنمو البالغة 1.8٪، وأشار إلى أن دورة التيسير النقدي من المرجح أن تكون قد اكتملت، مما يعكس ثقة متجددة في مسار الاقتصاد.

ارتفعت أسعار النفط بأكثر من 1.5% في التداولات الآسيوية، مواصلةً بذلك ارتفاعها لليوم الثالث على التوالي وسط مخاوف متزايدة من أن ضربة عسكرية أمريكية محتملة على إيران قد تعطل الإمدادات الحيوية من الشرق الأوسط.

بحلول الساعة 04:36 بتوقيت غرينتش، ارتفعت العقود الآجلة لخام برنت 99 سنتًا، أو 1.5%، لتصل إلى 69.39 دولارًا للبرميل. وشهد خام غرب تكساس الوسيط الأمريكي ارتفاعًا مماثلًا، حيث صعد 1.06 دولارًا، أو 1.7%، ليصل إلى 64.27 دولارًا للبرميل. وقد ارتفع كلا الخامين القياسيين بنحو 5% منذ يوم الاثنين، مسجلين أعلى مستوياتهما منذ 29 سبتمبر.

السبب الرئيسي وراء ارتفاع الأسعار هو تصاعد الضغط الأمريكي على إيران. فقد كثّف الرئيس الأمريكي دونالد ترامب تهديداته بالعمل العسكري لإجبار إيران على التخلي عن برنامجها النووي، ووصلت بالفعل مجموعة بحرية أمريكية إلى المنطقة.

ومما زاد من قلق الأسواق، أشار تقرير لوكالة رويترز يوم الخميس، نقلاً عن مصادر أمريكية، إلى أن الرئيس ترامب يدرس خيارات لمهاجمة قوات الأمن الإيرانية وقيادتها. ويهدف هذا التحرك إلى إثارة احتجاجات قد تُزعزع استقرار النظام الحالي.

تُعدّ إيران لاعباً رئيسياً في سوق النفط العالمية، فهي رابع أكبر منتج للنفط في منظمة أوبك، بإنتاج يبلغ 3.2 مليون برميل يومياً. وأي اضطراب في إنتاجها سيؤثر بشكل كبير على الإمدادات العالمية.

وأشارت بريانكا ساشديفا، كبيرة محللي السوق في شركة فيليب نوفا، إلى أنه "على الرغم من تثبيت الاحتياطي الفيدرالي لأسعار الفائدة وانتعاش طفيف في مؤشر الدولار الأمريكي، إلا أن أسعار النفط ظلت قوية حيث استمرت التوترات المتصاعدة بين الولايات المتحدة وإيران في دعم سردية مخاطر العرض".

إلى جانب المخاطر الجيوسياسية، قدمت بيانات العرض الأساسية من الولايات المتحدة دعماً لارتفاع الأسعار. فقد ساهم الانخفاض غير المتوقع في مخزونات النفط الخام في أكبر دولة مستهلكة للنفط في العالم في تخفيف المخاوف من فائض المعروض في السوق.

ووفقًا لإدارة معلومات الطاقة الأمريكية، انخفضت مخزونات النفط الخام الأمريكية بمقدار 2.3 مليون برميل لتصل إلى 423.8 مليون برميل للأسبوع المنتهي في 23 يناير. وقد خالف هذا الانخفاض توقعات المحللين، الذين توقعوا زيادة قدرها 1.8 مليون برميل في استطلاع أجرته رويترز.

وأشار ساشديفا أيضاً إلى عوامل أخرى أدت إلى تضييق السوق، قائلاً إن "الأسعار وجدت أيضاً دعماً من خسائر الإنتاج المرتبطة بالطقس في أجزاء من الولايات المتحدة".

يُقيّم محللو السوق الآن علاوة مخاطر جيوسياسية كبيرة، ويتوقع البعض أسعاراً أعلى إذا استمرت التوترات في التصاعد.

في مذكرة صدرت يوم الأربعاء، قدر المحللون في سيتي أن "احتمال تعرض إيران للضرب قد أدى إلى تصعيد العلاوة الجيوسياسية لأسعار النفط بما يتراوح بين 3 إلى 4 دولارات (للبرميل)".

وأضاف محللو البنك أن أي تصعيد إضافي في الشرق الأوسط قد يدفع أسعار خام برنت إلى 72 دولارًا للبرميل في الأشهر المقبلة. ولا يزال تركيز السوق منصبًا بشكل أساسي على احتمالية نشوب صراع، مما يُلقي بظلاله على مؤشرات اقتصادية أخرى، مثل قرار مجلس الاحتياطي الفيدرالي الإبقاء على أسعار الفائدة دون تغيير.

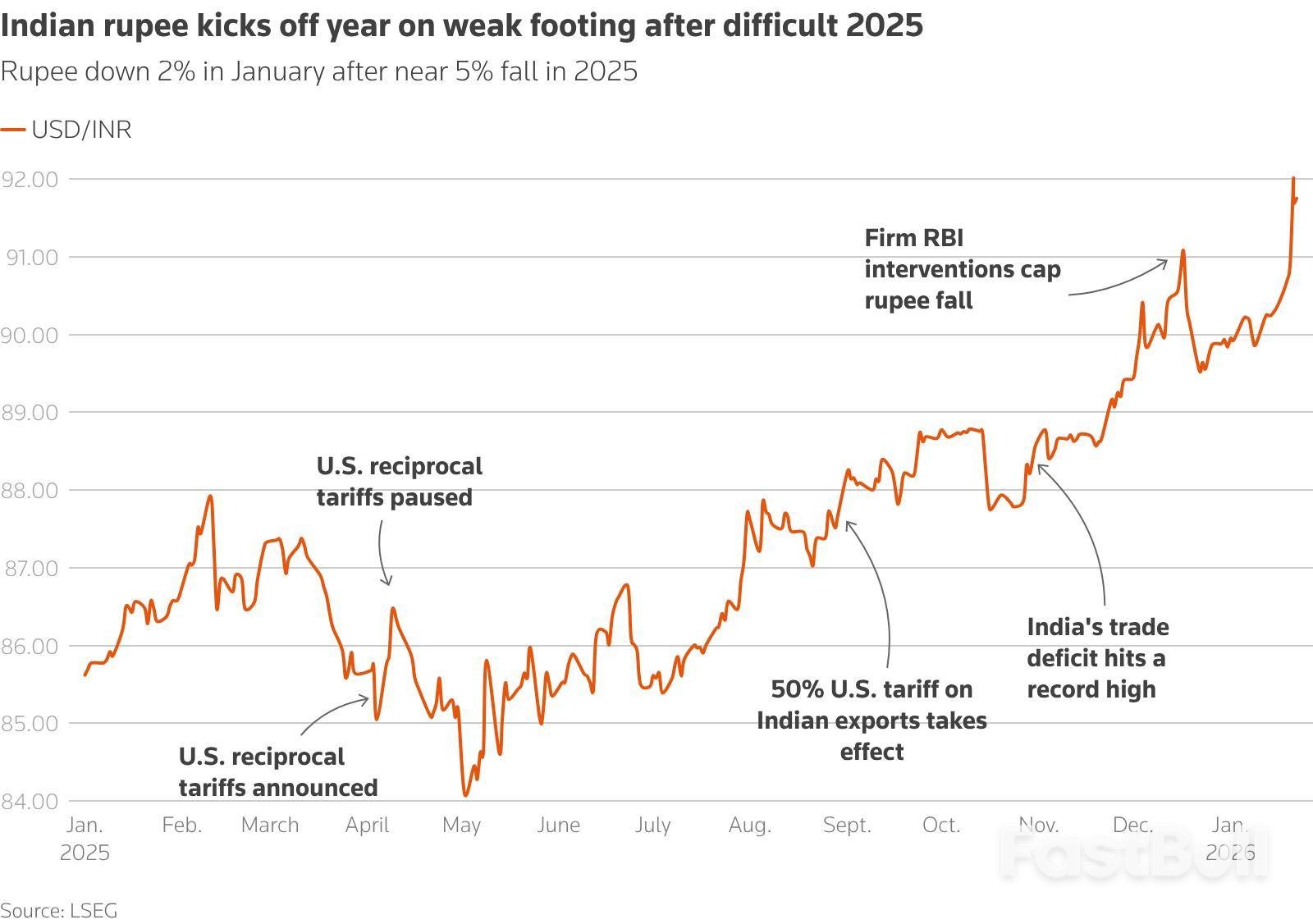

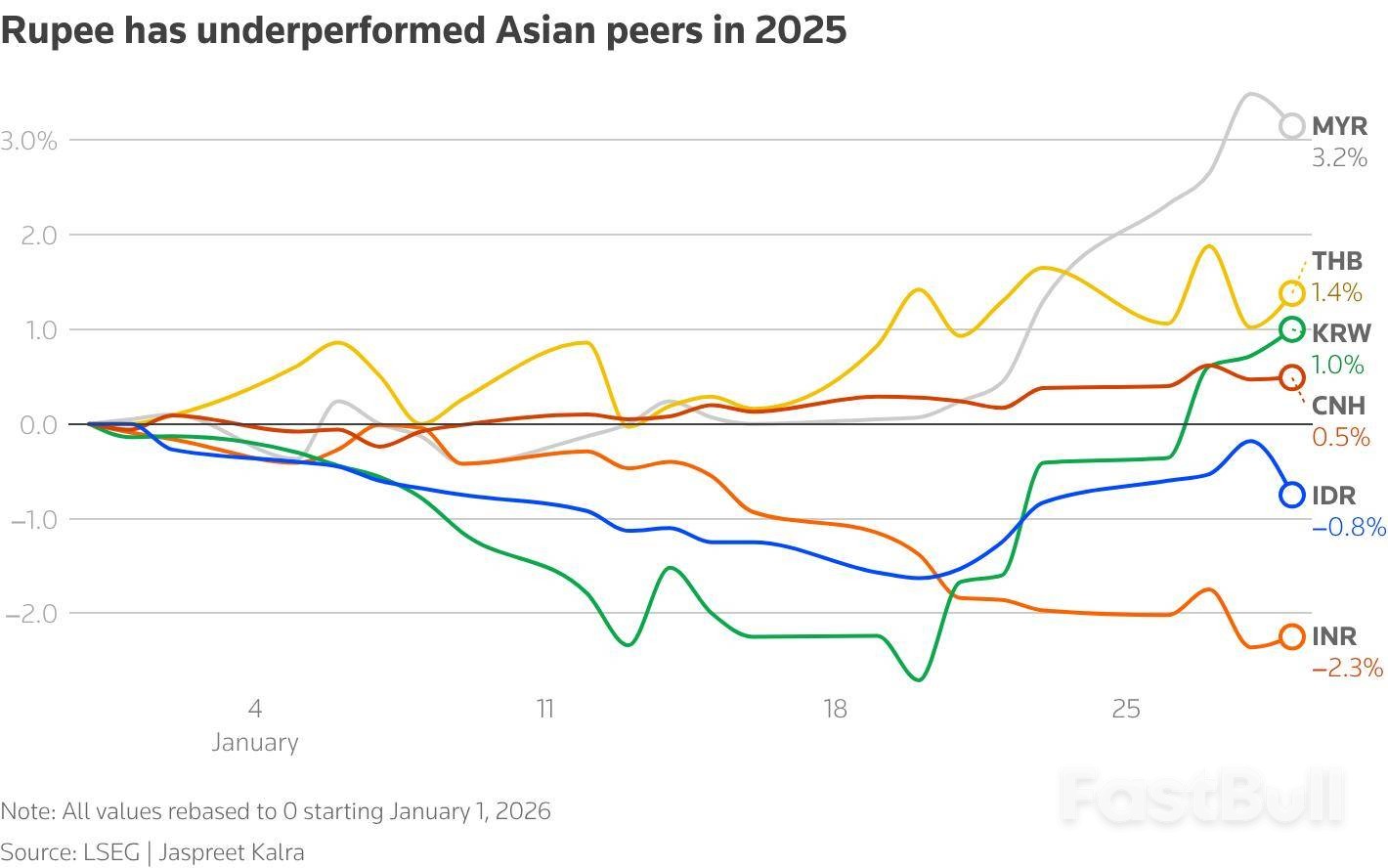

انخفضت قيمة الروبية الهندية إلى أدنى مستوى لها على الإطلاق يوم الخميس، متأثرة بضعف تدفقات رأس المال الأجنبي والتوجه المتزايد نحو التحوط ضد المزيد من الانخفاض. ويستمر ضعف العملة رغم النمو القوي الذي يشهده الاقتصاد الهندي.

بلغت قيمة الروبية 91.9850، محطمةً بذلك أدنى مستوى قياسي سابق لها عند 91.9650 الذي سُجّل الأسبوع الماضي. وقد انخفضت قيمة العملة بنسبة 2% منذ بداية هذا العام. ويأتي هذا التراجع في ظل نمو الناتج المحلي الإجمالي بنسبة 8.2% للربع المنتهي في 30 سبتمبر.

أفاد متداولون بأن بنك الاحتياطي الهندي (RBI) ربما تدخل في السوق قبل افتتاح جلسة التداول الفوري. ووفقًا لمتداول في بنك أجنبي، فإن إجراء البنك المركزي كان يهدف على الأرجح إلى إبطاء انخفاض قيمة الروبية مع اقترابها من مستوى 92 ذي الأهمية النفسية. وكانت العملة قد تجاوزت مستوى 91 قبل ست جلسات تداول فقط.

أكد بنك الاحتياطي الهندي باستمرار أنه لا يستهدف سعر صرف محدد، ولكنه يتدخل فقط لإدارة التقلبات المفرطة.

على الرغم من كونها أسرع الاقتصادات الكبرى نموًا في العالم، وتوقيعها مؤخرًا اتفاقية تجارة حرة مع الاتحاد الأوروبي، لا تزال الروبية تحت ضغط كبير. وتساهم عدة عوامل رئيسية في هذا الاتجاه:

• الرسوم الجمركية الأمريكية الباهظة: شكلت الرسوم الجمركية التي فرضها الرئيس الأمريكي دونالد ترامب على صادرات البضائع الهندية عبئاً كبيراً. ومنذ تطبيقها، انخفضت قيمة الروبية بنسبة تقارب 5%.

• تدفقات المحافظ الاستثمارية الأجنبية إلى الخارج: أدت التدفقات الكبيرة للاستثمارات الأجنبية إلى زيادة ضعف العملة.

• ارتفاع واردات المعادن النفيسة: أدى ارتفاع واردات الذهب والفضة إلى اتساع العجز التجاري.

• التحوط المؤسسي: أدى القلق المؤسسي الواسع النطاق إلى زيادة نشاط التحوط، مما زاد من الضغط على الروبية.

تراجعت قيمة الروبية أيضاً مقابل العملات الرئيسية الأخرى، حيث انخفضت بنسبة 7.5% مقابل كل من اليورو واليوان الصيني منذ دخول التعريفات الأمريكية حيز التنفيذ. ووفقاً لبيانات البنك المركزي، بلغ سعر الصرف الفعلي الحقيقي المرجح بالتجارة للروبية 95.3 في ديسمبر، وهو أدنى مستوى له منذ عقد.

أدى تغير ملحوظ في سلوك الشركات إلى تفاقم الضغوط. يتزايد إقبال المستوردين والشركات الأخرى على شراء أدوات التحوط ضد ضعف الروبية. في الوقت نفسه، قلّص المصدرون مبيعاتهم من الدولار في السوق الآجلة، مما قلل العرض وزاد من تدهور العملة.

أشار محللون في غولدمان ساكس إلى أن الرسوم الجمركية الأمريكية الحالية لا تزال تشكل عائقاً كبيراً أمام ميزان الهند الخارجي. وذكرت الشركة: "بينما نتوقع خفض الرسوم الجمركية الأمريكية المرتفعة الحالية على الصادرات الهندية في نهاية المطاف، إلا أن التأخير في هذه الأثناء يظل عاملاً سلبياً". وتتوقع غولدمان ساكس أن ينخفض سعر الروبية أكثر ليصل إلى 94 روبية للدولار خلال الأشهر الاثني عشر المقبلة.

وأشارت المذكرة أيضاً إلى أن بنك الاحتياطي الهندي يبدو مرتاحاً لسعر صرف مرن. "يبدو بنك الاحتياطي الهندي أكثر ارتياحاً للسماح بمرونة في سعر صرف الروبية الهندية، ومن المرجح أن يعيد تعزيز احتياطيات النقد الأجنبي عند انخفاض سعر صرف الدولار الأمريكي مقابل الروبية الهندية، مما سيحد من ارتفاع قيمة الروبية الهندية."

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

تسجيل الدخول

الاشتراك