أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

محافظ الاحتياطي الفيدرالي والر: التضخم باستثناء الرسوم الجمركية يقترب من هدف الاحتياطي الفيدرالي البالغ 2% ويسير على الطريق الصحيح لتحقيقه

محافظ الاحتياطي الفيدرالي والر: سمعت عن خطط لتسريح عدد كبير من الموظفين في عام 2026 مع وجود شكوك كبيرة حول نمو الوظائف وخطر كبير لحدوث تدهور كبير.

محافظ الاحتياطي الفيدرالي والر: ينبغي أن تكون السياسة أقرب إلى الحياد، ربما حوالي 3% مقابل النطاق الحالي لسعر الفائدة الذي يتراوح بين 3.50% و3.75%.

محافظ الاحتياطي الفيدرالي والر: التضخم مرتفع بسبب الرسوم الجمركية، لكن السياسة النقدية يجب أن تتجاهل هذه التأثيرات نظراً لتوقعات السوق الراسخة.

محافظ الاحتياطي الفيدرالي والر: يتوقع تعديل أرقام الوظائف الضعيفة للعام الماضي بالخفض لتعكس عدم وجود نمو فعلي في التوظيف بأجور في عام 2025

محافظ الاحتياطي الفيدرالي والر: عارض خفض سعر الفائدة بمقدار 25 نقطة أساس في الاجتماع الأخير لأن السياسة النقدية لا تزال تقيد النشاط بشكل مفرط

بيانات الاحتياطي الفيدرالي - بلغ معدل الفائدة الفعلي على الأموال الفيدرالية في الولايات المتحدة 3.64% في 29 يناير على حجم تداولات بلغ 104 مليارات دولار، مقابل 3.64% على حجم تداولات بلغ 89 مليار دولار في 28 يناير.

أعلنت الحكومة الأرجنتينية أن صادرات لحوم الأبقار بلغت مستوى قياسياً قدره 3.7 مليار دولار في عام 2025، بزيادة قدرها 22.3% عن العام السابق.

رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: لكل رئيس رأيه الخاص حول العالم، لكن قرارات أسعار الفائدة تشمل 12 شخصًا

رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: استقلالية بنك الاحتياطي الفيدرالي تُمثل مصدر قلق دائم

رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: من الأفضل الاحتفاظ فقط بسندات الخزانة التي تتوافق مع السوق

قال رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: إن حجم الميزانية العمومية الحالي مناسب، ويجب أن ينمو مع نمو الاقتصاد.

رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: نمت الميزانية العمومية استجابةً للأزمة، ولكن ينبغي التراجع عن إصدار الأوراق المالية المدعومة بالرهن العقاري

رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: لا أعرف وارش جيداً، لكنني سمعت أنه "شخص متأمل للغاية".

رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: لا أتوقع ارتفاع التضخم، لكنني أعتقد أنه قد يستمر

رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: كانت الجولة الأخيرة من الاتصالات مع الشركات أقل حدة فيما يتعلق بالتضخم

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي الأولي الفصلي

ألمانيا إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا إجمالي الناتج المحلي السنوي التمهيدي

إيطاليا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)ا:--

ا: --

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو معدل البطالة (ديسمبر)

منطقة اليورو معدل البطالة (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيدي

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)ا:--

ا: --

ا: --

المكسيك إجمالي الناتج المحلي

المكسيك إجمالي الناتج المحلي ا:--

ا: --

ا: --

البرازيل معدل البطالة (ديسمبر)

البرازيل معدل البطالة (ديسمبر)ا:--

ا: --

ا: --

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)ا:--

ا: --

ا: --

الهند نمو الودائع السنوي

الهند نمو الودائع السنويا:--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك

ألمانيا مؤشر أسعار المستهلكا:--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك الأولي الشهري

ألمانيا مؤشر أسعار المستهلك الأولي الشهري ا:--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأوليا:--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأوليا:--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)ا:--

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)ا:--

ا: --

ا: --

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

كندا إجمالي الناتج المحلي الشهري

كندا إجمالي الناتج المحلي الشهريا:--

ا: --

ا: --

كندا إجمالي الناتج المحلي

كندا إجمالي الناتج المحليا:--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)ا:--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)--

ا: --

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)--

ا: --

ا: --

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعي--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)--

ا: --

ا: --

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)--

ا: --

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)--

ا: --

ا: --

كوريا الجنوبية مؤشر مديري المشتريات PMI

كوريا الجنوبية مؤشر مديري المشتريات PMI--

ا: --

ا: --

إندونيسيا مؤشر مديري المشتريات PMI

إندونيسيا مؤشر مديري المشتريات PMI--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)--

ا: --

ا: --

إندونيسيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

إندونيسيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)--

ا: --

ا: --

إندونيسيا معدل التضخم السنوي (يناير)

إندونيسيا معدل التضخم السنوي (يناير)--

ا: --

ا: --

إندونيسيا التضخم الأساسي السنوي (يناير)

إندونيسيا التضخم الأساسي السنوي (يناير)--

ا: --

ا: --

الهند مؤشر مديري المشتريات التصنيعي من HSBC النهائي (يناير)

الهند مؤشر مديري المشتريات التصنيعي من HSBC النهائي (يناير)--

ا: --

ا: --

أستراليا سعر السلع سنويا (يناير)

أستراليا سعر السلع سنويا (يناير)--

ا: --

ا: --

روسيا مؤشر مديري المشتريات PMI

روسيا مؤشر مديري المشتريات PMI--

ا: --

ا: --

تركيا مؤشر مديري المشتريات PMI في قطاع التصنيع (يناير)

تركيا مؤشر مديري المشتريات PMI في قطاع التصنيع (يناير)--

ا: --

ا: --

إيطاليا مؤشر مديري المشتريات PMI في قطاع التصنيع (معدل موسميا) (يناير)

إيطاليا مؤشر مديري المشتريات PMI في قطاع التصنيع (معدل موسميا) (يناير)--

ا: --

ا: --

جنوب أفريقيا مؤشر مديري المشتريات PMI في قطاع التصنيع (يناير)

جنوب أفريقيا مؤشر مديري المشتريات PMI في قطاع التصنيع (يناير)--

ا: --

ا: --

منطقة اليورو مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)

منطقة اليورو مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

يُغيّر الاحتياطي الفيدرالي سياسته: فخفض أسعار الفائدة في المستقبل يعتمد الآن على صحة سوق العمل، مما يُثير حالة من عدم اليقين بشأن العملات المشفرة.

أشار رئيس مجلس الاحتياطي الفيدرالي، جيروم باول، إلى تحولٍ هام في السياسة النقدية، معلناً أن تخفيضات أسعار الفائدة المستقبلية باتت مرتبطة ارتباطاً مباشراً بصحة سوق العمل الأمريكي. ويُضيف هذا الخبر مستوى جديداً من عدم اليقين إلى أسواق العملات الرقمية، التي لطالما تأثرت بشدة بكل تحركات مجلس الاحتياطي الفيدرالي.

وجاء هذا الإعلان بعد اجتماع اللجنة الفيدرالية للسوق المفتوحة (FOMC) في 28 يناير 2026، حيث قرر المسؤولون الإبقاء على سعر الفائدة على الأموال الفيدرالية ثابتاً في نطاقه الحالي من 3.5% إلى 3.75%.

يأتي قرار الإبقاء على سعر الفائدة الحالي في أعقاب فترة من التيسير النقدي شهدت تخفيضات إجمالية قدرها 75 نقطة أساس منذ سبتمبر 2024. ومن خلال التوقف الآن، يتبنى الاحتياطي الفيدرالي موقفًا حذرًا قائمًا على البيانات.

أوضح باول موقف البنك المركزي، مصرحاً بأن هدفه هو استقرار سوق العمل مع توجيه التضخم نحو هدفه البالغ 2%. وأكد أن البيانات الاقتصادية الواردة، ولا سيما أرقام التوظيف، ستكون المحرك الرئيسي لأي تعديلات مستقبلية على السياسة النقدية.

يمثل تركيز الاحتياطي الفيدرالي الصريح على أوضاع سوق العمل تحولاً حاسماً. ففي السابق، كانت بيانات التضخم هي المتغير الرئيسي الذي تراقبه الأسواق. أما الآن، فيجب على المتداولين والمحللين إيلاء اهتمام بالغ لتقارير التوظيف لاستشراف الخطوات التالية للاحتياطي الفيدرالي.

هذا الاعتماد الجديد يعني أن البيانات القوية المتعلقة بالوظائف قد تؤخر خفض أسعار الفائدة، بينما قد يؤدي ضعف سوق العمل إلى تسريعها. هذا الشرط يعقد التوقعات ويضيف متغيراً جديداً للمستثمرين عند تسعير الأصول.

تفاعل سوق العملات الرقمية، بما في ذلك الأصول الرئيسية مثل بيتكوين (BTC) وإيثيريوم (ETH)، فورًا مع تغيير التوجيهات. العلاقة بين سياسة الاحتياطي الفيدرالي وأسعار العملات الرقمية واضحة:

• انخفاض أسعار الفائدة، وزيادة السيولة: عادةً ما تؤدي تخفيضات أسعار الفائدة إلى زيادة السيولة في النظام المالي، والتي غالباً ما تتدفق إلى أصول ذات مخاطر أعلى مثل العملات المشفرة، مما قد يؤدي إلى تأجيج الارتفاعات.

• عدم اليقين يُولّد تقلبات: مع اعتماد التخفيضات المستقبلية الآن على عامل أقل قابلية للتنبؤ كسوق العمل، أصبح المسار المستقبلي أقل وضوحًا. قد يؤدي هذا الغموض إلى تقلبات سعرية قصيرة الأجل مع تعديل المتداولين لتوقعاتهم.

لا يزال النظام البيئي الأوسع للأصول الرقمية، بما في ذلك التمويل اللامركزي وبروتوكولات الطبقة الأولى/الثانية حيث يُعدّ الإقراض والاقتراض من الأنشطة الأساسية، شديد الحساسية لهذه المؤشرات الاقتصادية الكلية. وقد يُؤدي توقف الاحتياطي الفيدرالي ونهجه الجديد القائم على الترقب والانتظار إلى كبح زخم الارتفاعات الأخيرة في أسعار الأصول إلى حين ظهور مسار سياسي أكثر وضوحًا.

أعلنت الولايات المتحدة رسمياً استبعادها دعم أي تدخل لدعم الين الياباني المتراجع، وذلك وفقاً لبيان قاطع صادر عن وزير الخزانة سكوت بيسنت. وفي ظل الضغوط المتزايدة التي تواجهها اليابان للدفاع عن عملتها في مواجهة ارتفاع الدولار، فإن هذا النهج الأمريكي المتحفظ يعني أن طوكيو قد تضطر إلى التحرك بمفردها.

تؤكد تصريحات بيسنت أن الولايات المتحدة لن تشارك في إجراءات منسقة لتحقيق استقرار الين، بل ستلتزم بدلاً من ذلك بسياسة أسعار الصرف التي يحددها السوق.

أكد وزير الخزانة بيسنت، خلال مؤتمر صحفي، على المبدأ الأساسي للسياسة المالية الأمريكية: دعم أسعار الصرف الحرة. وأوضح أن أي خطوة لتعديل قيم العملات بشكل مصطنع تتعارض مع هذا النهج الراسخ.

قال بيسنت: "نعتقد أن الأسواق هي التي تحدد أسعار الصرف"، موضحاً أن الإدارة لا تعتبر الانخفاض الحالي للين أزمة تستدعي تدخلاً دولياً. ويتماشى هذا الموقف مع سياسة الولايات المتحدة المتمثلة في تجنب التلاعب المباشر بالعملة إلا في حالات نادرة واستثنائية.

مع تراجع الولايات المتحدة، ينتقل الضغط الآن بالكامل إلى اليابان. ويترتب على هذا القرار تداعيات هامة على بنك اليابان والقطاع المالي العالمي.

• إمكانية اتخاذ إجراء أحادي: قد تُضطر اليابان الآن إلى اتخاذ إجراء أحادي لوقف تراجع الين. ومع ذلك، فبدون دعم الولايات المتحدة، قد يكون لهذا التدخل تأثير محدود، بل وقد يُؤدي إلى مزيد من التقلبات في أسواق العملات.

• إشارة إلى استمرار قوة الدولار: بالنسبة للمستثمرين، يمكن تفسير وضع الولايات المتحدة كإشارة إلى استمرار قوة الدولار. غالبًا ما يمارس الدولار القوي ضغطًا هبوطيًا على الأصول الحساسة للمخاطر، بما في ذلك البيتكوين والعملات الرقمية الأخرى.

• عدم اليقين الكلي الأوسع: يسلط هذا التطور الضوء على حالات عدم اليقين الجيوسياسي والاقتصادي الكلي المستمرة التي لا تزال تشكل الأسواق العالمية.

في نهاية المطاف، يعتمد مستقبل الين بشكل كامل على الخطوة التالية لليابان. ومع وقوف الولايات المتحدة على الحياد، ستكون للقرارات المتخذة في طوكيو تداعيات كبيرة على النظام المالي العالمي.

ارتفعت أسعار النفط إلى أعلى مستوى لها في أربعة أشهر خلال التداولات الآسيوية يوم الخميس، مستفيدةً من الزخم الأخير الذي شهده السوق نتيجة عوامل متعددة أدت إلى تضييق الخناق عليه. ويعود هذا الارتفاع إلى تصاعد المخاطر الجيوسياسية بين الولايات المتحدة وإيران، واضطرابات الإمداد الحادة الناجمة عن موجة البرد في الولايات المتحدة، وضعف الدولار.

خلال جلسة يوم الخميس، ارتفعت العقود الآجلة لخام برنت للتسليم في مارس بنسبة 0.8% لتصل إلى 68.96 دولارًا للبرميل، بينما ارتفعت العقود الآجلة لخام غرب تكساس الوسيط بنسبة 0.9% لتصل إلى 63.75 دولارًا للبرميل.

يُعدّ تصاعد التوتر في الشرق الأوسط أحد العوامل الرئيسية وراء ارتفاع الأسعار، ما دفع التجار إلى احتساب علاوة مخاطر أعلى للنفط الخام. وتتزايد مخاوف الأسواق من أن يؤدي نزاع محتمل إلى تعطيل إنتاج النفط الخام من إيران.

تفاقمت هذه المخاوف عقب تقارير أفادت بأن الرئيس الأمريكي دونالد ترامب يدرس خيارات عسكرية جديدة ضد إيران، قد تستهدف قيادتها وبنيتها النووية. ويأتي هذا التفكير بعد فترة وجيزة من دعوة الرئيس ترامب علنًا لإيران للتخلي عن طموحاتها النووية وإعادة التواصل مع الولايات المتحدة. وقد رفضت طهران هذه الدعوات وهددت بالرد.

ويزداد الوضع توتراً بوصول السفن الأمريكية إلى الشرق الأوسط، حيث صرح ترامب مؤخراً بأن مجموعة بحرية أخرى في طريقها إلى المنطقة.

في الولايات المتحدة، يتعرض الإمداد المحلي لضغوط بسبب الظروف الجوية القاسية. فقد جلبت عاصفة شتوية قوية تساقطاً كثيفاً للثلوج ودرجات حرارة تحت الصفر في أجزاء واسعة من البلاد، مما أدى إلى تعطيل كبير في إنتاج النفط الخام.

تشمل التأثيرات الرئيسية للطقس ما يلي:

• تشير التقديرات إلى أنه تم إيقاف إنتاج النفط الخام بمقدار مليوني برميل يومياً خلال الأسبوع الماضي.

• كما تعطلت صادرات النفط من ساحل الخليج.

من المتوقع أن يؤدي هذا الانخفاض الحاد في الإنتاج إلى تقليص إمدادات النفط الأمريكية، وهو اتجاهٌ بات واضحاً بالفعل في أحدث بيانات المخزونات. وأظهرت أرقام حكومية صدرت يوم الأربعاء أن مخزونات النفط الخام الأمريكية انخفضت بمقدار 2.295 مليون برميل خلال الأسبوع المنتهي في 23 يناير/كانون الثاني. وكان هذا الانخفاض أكبر بكثير من توقعات السوق التي أشارت إلى انخفاض قدره 0.2 مليون برميل.

يُساهم ضعف الدولار الأمريكي أيضاً في دعم أسعار النفط. وقد ظلّت العملة تحت ضغط بعد قرار مجلس الاحتياطي الفيدرالي الإبقاء على أسعار الفائدة دون تغيير، كما كان متوقعاً على نطاق واسع.

في تطور غير متوقع، تعيد الولايات المتحدة ناقلة نفط مصادرة إلى فنزويلا، وفقًا لمسؤولين أمريكيين تحدثا لوكالة رويترز يوم الأربعاء. وتأتي هذه الخطوة بعد حملة أمريكية استمرت شهورًا لاعتراض السفن المرتبطة بتجارة النفط الفنزويلية، والتي أسفرت عن مصادرة سبع ناقلات منذ أواخر العام الماضي.

عرّف المسؤولون، الذين طلبوا عدم الكشف عن هويتهم، السفينة بأنها ناقلة النفط العملاقة "إم/تي صوفيا" المسجلة في بنما. ولم يوضحوا سبب قرار إعادة السفينة. ولم يستجب كل من خفر السواحل الأمريكي، الذي يقود عمليات الاعتراض هذه، ووزارة الاتصالات الفنزويلية لطلبات التعليق.

كانت ناقلة النفط صوفيا تحمل النفط عندما اعترضتها قوات خفر السواحل الأمريكية والقوات العسكرية في 7 يناير. وفي وقت الاستيلاء، وصفت إدارة ترامب الناقلة بأنها "ناقلة نفط آلية تابعة لأسطول مظلم لا تخضع للعقوبات ولا دولة لها".

لم يتمكن أحد المصادر من تأكيد ما إذا كانت ناقلة النفط "صوفيا" لا تزال تحمل شحنتها النفطية. وفي وقت سابق من هذا الشهر، شوهدت "صوفيا" وناقلة نفط أخرى مصادرة بالقرب من بورتوريكو.

يأتي هذا الإجراء الأخير في سياق سياسة الرئيس ترامب الخارجية الحازمة تجاه فنزويلا. ركزت الإدارة في البداية على إزاحة الرئيس نيكولاس مادورو من السلطة. وبعد تعثر الجهود الدبلوماسية، أمر ترامب بشن غارة في 3 يناير/كانون الثاني للقبض على مادورو وزوجته.

عقب الغارة، أعلن البيت الأبيض نيته السيطرة على موارد النفط الفنزويلية إلى أجل غير مسمى، كجزء من خطة بقيمة 100 مليار دولار لإعادة بناء قطاع النفط المتعثر في البلاد. ويثير عودة ناقلة النفط "إم/تي صوفيا" تساؤلات حول التوجه الحالي لهذه الاستراتيجية.

أثار الخبراء مخاوف بشأن سلامة العديد من ناقلات النفط المرتبطة بفنزويلا، والتي غالباً ما تكون جزءاً من "أسطول خفي" يعمل خارج نطاق الأنظمة الرسمية. وقد بُني عدد كبير من هذه السفن، بما في ذلك العديد من السفن التي صادرتها الولايات المتحدة، قبل أكثر من عشرين عاماً.

بحسب مصادر في قطاعي الشحن والتأمين، تفتقر ناقلات النفط القديمة هذه في كثير من الأحيان إلى شهادات السلامة اللازمة والتغطية التأمينية الكافية. وهذا يُشكّل مخاطر جسيمة على الشحن العالمي والبيئة، إذ يصبح تحديد المسؤولية عن حوادث التسرب النفطي أو التصادمات شبه مستحيل.

وفي تطور ذي صلة، تقدمت شركة GMS التي تتخذ من دبي مقراً لها بطلب للحصول على ترخيص أمريكي لشراء وتفكيك السفن التي صادرتها الحكومة الأمريكية والتي كانت متورطة في تجارة النفط الفنزويلي.

نما الاقتصاد الفلبيني بنسبة 4.4% في عام 2025، مسجلاً أبطأ نمو سنوي له خلال خمس سنوات. ويعكس هذا التباطؤ التأثير المشترك لفضيحة فساد بارزة في قطاع البنية التحتية، بالإضافة إلى الضغوط التجارية العالمية المستمرة.

أكدت البيانات الحكومية الصادرة يوم الخميس أن نمو الناتج المحلي الإجمالي في العام الماضي كان الأضعف منذ عام 2020، عندما انكمش الاقتصاد بنسبة 9.5٪ خلال جائحة كوفيد-19.

تراجع الزخم مع اقتراب نهاية العام، حيث نما الناتج المحلي الإجمالي بنسبة 3.0% فقط في الربع الأخير. ويمثل هذا انخفاضاً عن نسبة النمو المعدلة البالغة 3.9% في الربع السابق، وهو أبطأ أداء ربع سنوي منذ مطلع عام 2021.

وجاءت نتائج السنة الكاملة أقل من الهدف الذي حددته إدارة الرئيس فرديناند ماركوس الابن والذي يتراوح بين 5.5% و 6.5%، وكانت أيضاً أقل من متوسط التوقعات البالغ 4.8% من الاقتصاديين الذين استطلعت آراؤهم صحيفة BusinessWorld .

ساهمت عدة عوامل رئيسية في ضعف الأداء خلال النصف الثاني من عام 2025. فقد أدت فضيحة فساد كبرى طالت مشاريع مكافحة الفيضانات على مستوى البلاد إلى تعطيل مشاريع البناء العامة وتراجع الإنفاق الأسري. كما واجه الاقتصاد تحديات ناجمة عن أعاصير وفيضانات متكررة ضربت البلاد على مدار العام.

تفاقمت هذه المشكلات الداخلية بفعل رياح معاكسة خارجية. وقد أشارت وزارة الاقتصاد والتخطيط والتنمية إلى الاحتكاكات التجارية العالمية، ولا سيما التعريفات "المقابلة" التي فرضها الرئيس الأمريكي دونالد ترامب، باعتبارها عاملاً رئيسياً.

واستجابةً لذلك، عدّلت الحكومة توقعاتها المستقبلية. ففي أوائل يناير، خفّض المسؤولون الاقتصاديون هدف النمو لعام 2026 من نطاق أولي يتراوح بين 6 و7% إلى نطاق أكثر تواضعاً يتراوح بين 5 و6%.

على الرغم من عدم تحقيق الأهداف المرجوة، ينظر بعض الخبراء إلى الوضع على أنه تباطؤ وليس أزمة. وأشار روبرت دان روكيس، الخبير الاقتصادي في مجموعة إس إم، إلى أن أداء عام 2025 "لا يُعدّ قصة أزمة".

وأوضح روثيس قائلاً: "حافظ الطلب المحلي والخدمات على استقرار النمو، إلا أن الزخم ظل محدوداً بسبب ضعف أداء الاستثمار العام. وجاء العائق الرئيسي من ضعف تنفيذ الإنفاق الحكومي، مما حدّ من دفعة النمو الناتجة عن البنية التحتية."

ويرى روثيس، في نظرته المستقبلية، أن عام 2026 سيكون بمثابة "اختبار للثقة والتنفيذ". ويشير إلى أنه في حين أن الضغوط التجارية وقضايا الحوكمة قد تؤخر المشاريع العامة، فإن تخفيف الأوضاع المالية "يُفسح المجال لانتعاش تدريجي بمجرد استجابة الاستثمار الخاص".

قدّم ميغيل تشانكو، كبير الاقتصاديين المتخصصين في الاقتصادات الناشئة في آسيا لدى بانثيون ماكروإيكونوميكس، وجهة نظر أكثر حذراً. إذ يتوقع "تحسناً طفيفاً في النمو" ليصل إلى 5.0% في عام 2026، مُعللاً ذلك بأن المستهلكين الفلبينيين "لا يزالون يفتقرون إلى وضع مالي قوي يسمح لهم بتحقيق دفعة ملموسة".

أبرز تشانكو العديد من نقاط الضعف الكامنة:

• لا تزال ثقة المستهلك دون المستوى المطلوب.

• مستويات ديون الأسر لديها مجال محدود للتوسع أكثر.

• لا تزال نوايا الإنفاق ضعيفة مقارنة بمستويات ما قبل الجائحة.

أتاح الانخفاض الكبير في التضخم للبنك المركزي مرونة أكبر. فقد تباطأ متوسط معدل التضخم لعام 2025 إلى 1.7%، وهو أدنى مستوى له منذ عام 2016.

سمحت بيئة الأسعار الباردة هذه لبنك الفلبين المركزي (BSP) بمواصلة دورة التيسير النقدي التي بدأت في أغسطس 2024. وفي ديسمبر، خفض البنك المركزي سعر الفائدة القياسي بمقدار 25 نقطة أساسية إلى 4.5٪ للمساعدة في تحفيز الاستهلاك.

وقال روثيس: "إن انخفاض معدل النمو المتوقع في عام 2025 يمنح بنك الفلبين المركزي مساحة لتخفيف السياسة النقدية"، مضيفاً أن "أي تخفيضات في أسعار الفائدة ستظل حذرة ومتدرجة، وترتكز على مخاطر التضخم واستقرار العملة".

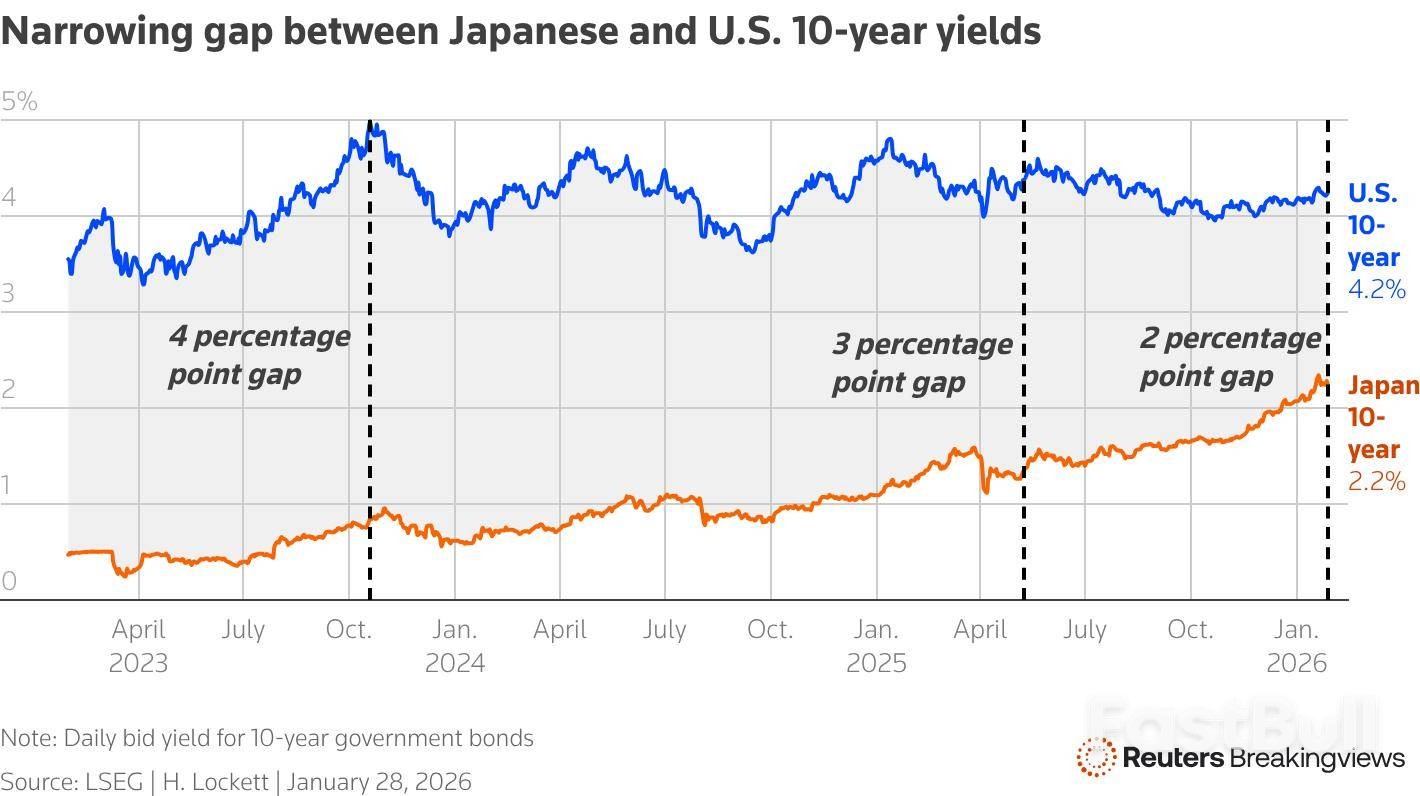

أثارت الانتخابات المبكرة التي دعت إليها رئيسة الوزراء سناء تاكايتشي مخاوف من تحول جذري في السياسة المالية اليابانية، مما أدى إلى اضطرابات في الأسواق المالية العالمية. وتدفع المخاوف بشأن زيادة الإنفاق الحكومي عوائد السندات الحكومية اليابانية إلى مستويات قياسية جديدة، وتضغط على الين، مما يطرح تساؤلاً هاماً: هل سيبدأ المستثمرون اليابانيون في إعادة أموالهم إلى بلادهم؟

إن احتمال حدوث عملية إعادة رؤوس أموال ضخمة إلى الوطن يجبر المستثمرين العالميين على إيلاء اهتمام بالغ.

تستند المخاوف بشأن بيع المستثمرين اليابانيين لأصولهم الأجنبية إلى حجم حيازاتهم الهائل. فعلى مدى عقود، دفعت أسعار الفائدة المحلية المنخفضة إلى البحث عن عوائد في الخارج، مما جعل اليابان واحدة من أكبر الدائنين في العالم.

بحسب براد سيتسر، الباحث البارز في مجلس العلاقات الخارجية، يمتلك المستثمرون اليابانيون أكثر من تريليوني دولار من السندات الأجنبية طويلة الأجل، بالإضافة إلى تريليون دولار أخرى في الاحتياطيات. وتؤكد البيانات الأمريكية هذه الهيمنة، إذ تُظهر أن المقيمين اليابانيين هم أكبر مالك أجنبي منفرد لسندات الخزانة، حيث بلغت حيازتهم 1.2 تريليون دولار حتى نوفمبر.

إذا قامت صناديق التقاعد وشركات التأمين والبنوك ومديرو الأصول في اليابان فجأة بالتخلص من هذه الأصول، فقد تؤدي الصدمة إلى اضطراب الأسواق، لا سيما في مجال الديون السيادية طويلة الأجل حيث تعتبر هذه الجهات لاعبين عالميين رئيسيين.

على الرغم من المخاطر، فإن عملية التحول واسعة النطاق من سندات الخزانة الأمريكية أو السندات الألمانية أو السندات الحكومية البريطانية إلى السندات الحكومية اليابانية تواجه عقبات كبيرة.

العقبة الرئيسية هي محدودية حجم وعمق سوق السندات اليابانية. يمتلك بنك اليابان بالفعل نصف إجمالي السندات الحكومية اليابانية القائمة، مما يترك سوقًا استثماريًا يبلغ حوالي 55 تريليون ين (3.6 تريليون دولار). وهذا لا يمثل سوى جزء ضئيل من سوق سندات الخزانة الأمريكية البالغ 30 تريليون دولار.

يؤدي التواجد المكثف لبنك اليابان إلى استنزاف السيولة، لا سيما فيما يتعلق بالديون طويلة الأجل، مما يجعل الأسعار عرضة لتقلبات حادة. وقد سجل مؤشر اضطراب السوق الصادر مؤخرًا عن بلومبيرغ مستوى قياسيًا، مشيرًا إلى انخفاض العوائد بمقدار عُشر نقطة مئوية نتيجة لنقص السيولة. ويشكل هذا التقلب المتأصل خطرًا على أي مستثمر يستثمر مبالغ كبيرة في سندات الحكومة اليابانية، وهو خطر قد يتفاقم إذا فاز الحزب الليبرالي الديمقراطي بزعامة تاكايتشي في الانتخابات ونفذ خطط إنفاق طموحة.

على الرغم من هذه التحديات الهيكلية، فإن جاذبية السندات المحلية تتزايد بلا شك. فقد بلغت العوائد القياسية على سندات الحكومة اليابانية لأجل 10 سنوات و30 سنة 2.2% و3.6% على التوالي، مما يوفر عوائد تنافسية جديدة.

يؤثر هذا التحول بالفعل على السلوك. صرح تورو ناكاشيما، الرئيس التنفيذي لمجموعة سوميتومو ميتسوي المالية، ثاني أكبر مجموعة مصرفية في اليابان، لوكالة رويترز في ديسمبر بأن الشركة ستزيد تدريجياً من انكشافها على ديون الحكومات المحلية إذا ارتفع عائد السندات لأجل 10 سنوات "قليلاً" واستقر.

تُعد هذه التصريحات الصادرة عن كبار القادة المؤسسيين إشارة واضحة إلى أنه يجب على المستثمرين العالميين البدء في تسعير انخفاض مطرد في الطلب الياباني على الأصول الأجنبية، حتى لو كانت العملية تدريجية.

سيتطلع المستثمرون إلى مزيد من الوضوح بشأن استراتيجية طوكيو المالية بعد انتخابات 8 فبراير. ومع ذلك، من غير المرجح حدوث عودة مفاجئة إلى السوق المحلية.

ويشير براشانت بهاياني، كبير مسؤولي الاستثمار في آسيا لدى شركة بي إن بي باريبا لإدارة الثروات، إلى أن "هذا النوع من المستثمرين - وخاصة شركات التأمين وصناديق التقاعد - لا يتحركون دفعة واحدة. بل تتطور هذه التدفقات على مدى سنوات عديدة".

تُبرز تحركات السوق الأخيرة التوتر القائم. ففي 28 يناير، أدى مزاد قوي على سندات الدين طويلة الأجل للغاية إلى انخفاض عوائد سندات الحكومة اليابانية، حيث تراجع عائد السندات لأجل 40 عامًا إلى 3.9%، وعائد السندات لأجل 10 أعوام إلى 2.3%. وجاء هذا الانخفاض عقب ارتفاع حاد قبل أيام قليلة، في 20 يناير، عندما تجاوز عائد السندات لأجل 40 عامًا نسبة 4% لأول مرة منذ طرحه عام 2007. وقد نتج هذا الارتفاع عن مخاوف من أن فوز تاكايتشي في الانتخابات سيفتح الباب أمام تخفيضات ضريبية وزيادة الإنفاق على الاقتصاد الياباني المثقل بالديون.

أصدرت وزارة العدل الأمريكية حكماً بالسجن 15 عاماً على رجل من بروكلين يوم الأربعاء لمشاركته فيما وصفه المدعون العامون بأنه مؤامرة فاشلة مدعومة من إيران لقتل مسيح علي نجاد ، وهو معارض إيراني بارز يعيش في الولايات المتحدة.

أقر كارلايل ريفيرا، المعروف أيضاً باسم "بوب"، سابقاً بالذنب في تهمة واحدة بالتآمر لارتكاب جريمة قتل مقابل أجر وتهمة واحدة بالتآمر لارتكاب جريمة مطاردة أمام قاضي المحكمة الجزئية الأمريكية لويس ليمان للمنطقة الجنوبية من نيويورك، الذي أصدر الحكم يوم الأربعاء، وفقاً لبيان صادر عن وزارة العدل.

ألينجاد، التي فرّت من إيران عام ٢٠٠٩، صحفية ومنتقدة شرسة لقوانين الحجاب في إيران. وقد نشرت مقاطع فيديو لنساء ينتهكن هذه القوانين على ملايين متابعيها على مواقع التواصل الاجتماعي. كانت تقيم في بروكلين وقت وقوع المؤامرة المزعومة لاغتيالها.

كانت القضية جزءًا من حملة قمع شنتها وزارة العدل على ما تسميه القمع العابر للحدود: استهداف الحكومات الاستبدادية للمعارضين السياسيين على الأراضي الأجنبية.

وقال المدعون إن الحرس الثوري الإيراني النخبوي ومسؤولي المخابرات التابعين له حاولوا مراراً وتكراراً استهداف علي نجاد.

رفضت إيران مزاعم لا أساس لها من الصحة بأن ضباط مخابراتها سعوا إلى اختطافها أو قتلها.

كما أدين آخرون في الولايات المتحدة وصدرت بحقهم أحكام تتعلق بالمؤامرة المزعومة.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

تسجيل الدخول

الاشتراك