أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

[وصول المزيد من الطائرات العسكرية الأمريكية، ونشر صور الأقمار الصناعية] حذر الرئيس الأمريكي ترامب إيران في 28 يناير/كانون الثاني عبر منصة التواصل الاجتماعي "ريل سوشيال"، مصرحًا بأن أسطولًا بقيادة حاملة الطائرات الأمريكية "يو إس إس أبراهام لينكولن" يتجه نحو إيران، وأن أي عمل عسكري أمريكي إضافي ضد إيران سيكون "أكثر خطورة بكثير" من الهجوم الأمريكي على المنشآت النووية الإيرانية الصيف الماضي. وفي الوقت نفسه، نشر علي شمخاني، المستشار السياسي للمرشد الأعلى الإيراني خامنئي، على وسائل التواصل الاجتماعي في اليوم نفسه، مصرحًا بأن "أي عمل عسكري من جانب الولايات المتحدة سيدفع إيران إلى اتخاذ إجراءات ضد المعتدين وقلب تل أبيب، وكذلك ضد الدول التي تدعمهم".

وتشير مصادر إلى أن منظمة أوبك+ من المرجح أن تحافظ على قرارها بتعليق زيادة إنتاج النفط المقررة في مارس/آذار خلال اجتماعها يوم الأحد.

بيانات وزارة المالية اليابانية تُظهر أن تدخل اليابان في سوق الصرف الأجنبي يقتصر على التحذيرات الشفهية.

[خسائر فادحة في القيمة السوقية العالمية للذهب والفضة] انخفضت أسعار الفضة والذهب الفورية عالميًا بشكل حاد خلال اليوم، حيث تراجعت إلى ما دون 100 دولار و5000 دولار على التوالي. وتشير بيانات موقع Companiesmarketcap إلى انكماش القيمة السوقية العالمية للفضة بنسبة 16.45% لتصل إلى 5.382 تريليون دولار، بينما تراجعت القيمة السوقية للذهب بنسبة 6.59% لتصل إلى 34.779 تريليون دولار. ومع ذلك، لا يزال كل منهما يحتل المرتبتين الأولى والثانية من حيث القيمة السوقية العالمية، حيث تحتل الفضة المرتبة الثانية بفارق كبير عن شركة Nvidia (4.687 تريليون دولار) التي تحتل المرتبة الثالثة.

إندونيسيا تحدد سعرًا مرجعيًا لزيت النخيل الخام لشهر فبراير عند 918.47 دولارًا للطن المتري - لائحة وزارة التجارة

يوروستات - الناتج المحلي الإجمالي الأولي لمنطقة اليورو للربع الرابع +0.3% على أساس ربع سنوي (استطلاع رويترز +0.2% على أساس ربع سنوي)

تراجعت قيمة الروبية الهندية لتتجاوز 91.9850 روبية للدولار الأمريكي، مسجلةً أدنى مستوى لها على الإطلاق.

يقول الكرملين إن ترامب طلب شخصياً من بوتين وقف الضربات على كييف حتى الأول من فبراير لخلق ظروف مواتية للمفاوضات.

انتعش سعر الذهب الفوري بعد انخفاضه، وعاد إلى ما فوق 5000 دولار، مع انخفاض الانخفاض خلال اليوم إلى 6.5٪، ويتم تداوله حاليًا عند 5018 دولارًا للأونصة.

انخفض سعر الألمنيوم في بورصة لندن للمعادن لمدة ثلاثة أشهر بأكثر من 3% ليصل إلى 3118 دولارًا للطن.

انخفض سعر الألمنيوم في بورصة لندن للمعادن بنسبة 4.00% خلال اليوم، ويتم تداوله حاليًا عند 3093.25 دولارًا للطن.

تتوقع منظمة التعاون الاقتصادي والتنمية أن ينخفض معدل التضخم في كرواتيا إلى 3.3% في عام 2026 وإلى 2.5% في عام 2027

اليابان مؤشر أسعار المستهلك CPI طوكيو السنوي (باستثناء. الأغذية والطاقة) (يناير)

اليابان مؤشر أسعار المستهلك CPI طوكيو السنوي (باستثناء. الأغذية والطاقة) (يناير)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI في طوكيو (باستثناء. الأغذية والطاقة) (يناير)

اليابان مؤشر أسعار المستهلك CPI في طوكيو (باستثناء. الأغذية والطاقة) (يناير)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة سنويا (ديسمبر)

اليابان مبيعات التجزئة سنويا (ديسمبر)ا:--

ا: --

اليابان المخزون الصناعي شهريا (ديسمبر)

اليابان المخزون الصناعي شهريا (ديسمبر)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة (ديسمبر)

اليابان مبيعات التجزئة (ديسمبر)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)

اليابان مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)ا:--

ا: --

اليابان مبيعات التجزئة واسعة النطاق السنوي (ديسمبر)

اليابان مبيعات التجزئة واسعة النطاق السنوي (ديسمبر)ا:--

ا: --

ا: --

اليابان الإنتاج الصناعي الشهري (ديسمبر)

اليابان الإنتاج الصناعي الشهري (ديسمبر)ا:--

ا: --

ا: --

اليابان الإنتاج الصناعي التمهيدي السنوي (ديسمبر)

اليابان الإنتاج الصناعي التمهيدي السنوي (ديسمبر)ا:--

ا: --

ا: --

أستراليا مؤشر أسعار المنتجين PPI السنوي (الربع 4)

أستراليا مؤشر أسعار المنتجين PPI السنوي (الربع 4)ا:--

ا: --

ا: --

أستراليا مؤشر أسعار المنتجين PPI الفصلي (الربع 4)

أستراليا مؤشر أسعار المنتجين PPI الفصلي (الربع 4)ا:--

ا: --

ا: --

اليابان طلبات البناء سنويا (ديسمبر)

اليابان طلبات البناء سنويا (ديسمبر)ا:--

ا: --

ا: --

اليابان عدد المساكن الجديدة قيد الانشاء سنوي (ديسمبر)

اليابان عدد المساكن الجديدة قيد الانشاء سنوي (ديسمبر)ا:--

ا: --

ا: --

فرنسا إجمالي الناتج المحلي السنوي التمهيدي

فرنسا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

تركيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

تركيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)ا:--

ا: --

ا: --

فرنسا مؤشر أسعار المنتجين PPI الشهري (ديسمبر)

فرنسا مؤشر أسعار المنتجين PPI الشهري (ديسمبر)ا:--

ا: --

ألمانيا معدل البطالة (معدل موسميا) (يناير)

ألمانيا معدل البطالة (معدل موسميا) (يناير)ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي الأولي الفصلي

ألمانيا إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا إجمالي الناتج المحلي السنوي التمهيدي

إيطاليا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)ا:--

ا: --

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو معدل البطالة (ديسمبر)

منطقة اليورو معدل البطالة (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيدي

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)--

ا: --

ا: --

الهند نمو الودائع السنوي

الهند نمو الودائع السنوي--

ا: --

ا: --

المكسيك إجمالي الناتج المحلي

المكسيك إجمالي الناتج المحلي --

ا: --

ا: --

البرازيل معدل البطالة (ديسمبر)

البرازيل معدل البطالة (ديسمبر)--

ا: --

ا: --

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك

ألمانيا مؤشر أسعار المستهلك--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك الأولي الشهري

ألمانيا مؤشر أسعار المستهلك الأولي الشهري --

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)--

ا: --

ا: --

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)--

ا: --

ا: --

كندا إجمالي الناتج المحلي الشهري

كندا إجمالي الناتج المحلي الشهري--

ا: --

ا: --

كندا إجمالي الناتج المحلي

كندا إجمالي الناتج المحلي--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)--

ا: --

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)--

ا: --

ا: --

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعي--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)--

ا: --

ا: --

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)--

ا: --

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)--

ا: --

ا: --

كوريا الجنوبية مؤشر مديري المشتريات PMI

كوريا الجنوبية مؤشر مديري المشتريات PMI--

ا: --

ا: --

إندونيسيا مؤشر مديري المشتريات PMI

إندونيسيا مؤشر مديري المشتريات PMI--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

انخفض سهم مايكروسوفت بسبب الإنفاق الهائل على الذكاء الاصطناعي وتباطؤ نمو الحوسبة السحابية، مما أثار تساؤلات حول جدوى تحقيق الأرباح.

انخفضت أسهم مايكروسوفت بأكثر من 6% في تداولات ما بعد إغلاق السوق يوم الأربعاء، عقب صدور تقرير الربع الثاني من السنة المالية الذي أثار مخاوف بشأن إنفاق الشركة الضخم على الذكاء الاصطناعي. فعلى الرغم من تجاوز الإيرادات لتوقعات السوق، إلا أن تباطؤ نمو خدمات الحوسبة السحابية عن المأمول، والاستثمار القياسي في الذكاء الاصطناعي، جعل المستثمرين يتساءلون عن العائد الفوري من شراكتها مع OpenAI.

استثمرت شركة التكنولوجيا العملاقة أكثر من 200 مليار دولار في الذكاء الاصطناعي منذ بداية سنتها المالية 2024، لكن هذه التكاليف بدأت تُثير قلق وول ستريت. ومن أبرز المشكلات التي أشار إليها مدير المحافظ الاستثمارية إريك كلارك من صندوق LOGO ETF، هو نمو الإيرادات بنسبة 17%، بينما ارتفعت تكلفة الإيرادات بنسبة 19%، مما يُنذر باتجاه طويل الأجل قد يُؤدي إلى تضييق هوامش الربح.

يأتي هذا القلق لدى المستثمرين في ظل اشتداد المنافسة، حيث يهدد منافسون مثل شركة جوجل "جيميني" تقدم مايكروسوفت المبكر في سباق الذكاء الاصطناعي.

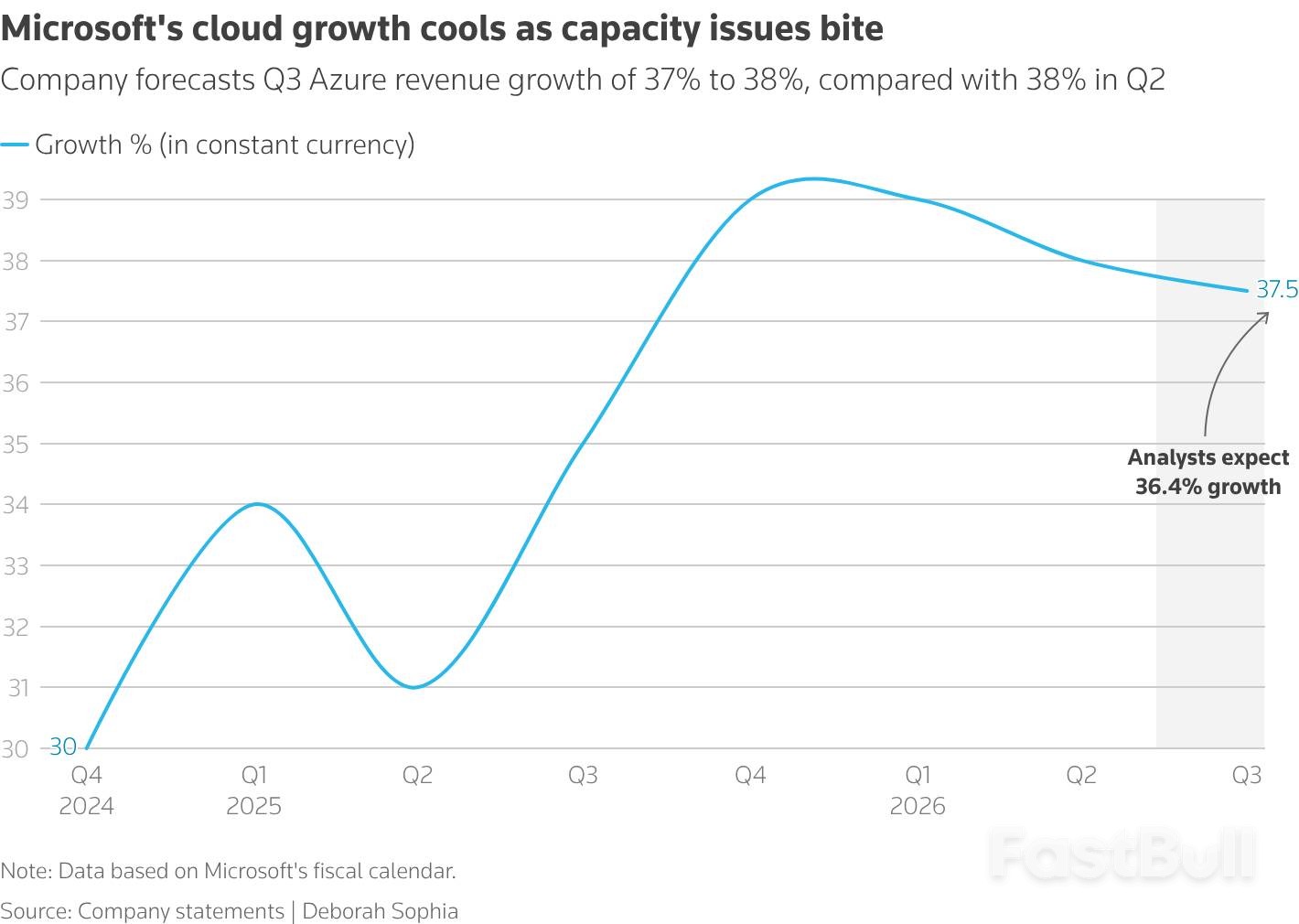

كان أداء قسم الحوسبة السحابية في مايكروسوفت، Azure، محور اهتمام المستثمرين بشكل خاص. فقد حقق هذا القسم نموًا في الإيرادات بنسبة 39% خلال الفترة من أكتوبر إلى ديسمبر، وهو رقم لم يتجاوز إلا قليلاً التوقعات التي بلغت 38.8% وفقًا لشركة Visible Alpha.

بالنظر إلى المستقبل، تتوقع مايكروسوفت نمو إيرادات Azure بنسبة تتراوح بين 37% و38% خلال الربع الثالث من السنة المالية الحالية. ورغم أن هذه النسبة تتجاوز قليلاً تقديرات المحللين البالغة 36.41%، إلا أنها تُعدّ استمراراً لاتجاه النمو المتراجع.

وتشير بيانات مجموعة بورصة لندن إلى أن متوسط توقعات مبيعات الشركة الإجمالية للربع الثالث يبلغ 81.2 مليار دولار، وهو ما يتماشى مع تقديرات المحللين البالغة 81.19 مليار دولار.

تواجه ميزة الريادة التي تتمتع بها مايكروسوفت، والتي عززتها من خلال استثمارها المبكر في OpenAI، تحديات كبيرة. فالاستقبال الإيجابي لنموذج Gemini من جوجل، وظهور أنظمة الذكاء الاصطناعي المستقلة مثل Claude Cowork من Anthropic، يشكلان تهديدًا مباشرًا لأعمال مايكروسوفت في مجال الذكاء الاصطناعي وبرامجها الأساسية.

بعد أن كانت تُعتبر شراكة عميقة مع OpenAI - والتي تتضمن حصة 27% لمايكروسوفت - تُنظر إليها سابقًا كأصل استراتيجي رئيسي، أصبحت الآن موضع تدقيق أكبر. وقد أتاحت عملية إعادة هيكلة في أكتوبر لمُنشئ ChatGPT فرصة إبرام صفقات سحابية مع شركات أخرى، مما قد يقلل اعتماده على بنية Azure التحتية لمايكروسوفت.

خلال مكالمة مع المحللين، حثّ مسؤولون تنفيذيون في مايكروسوفت وول ستريت على النظر إلى ما هو أبعد من مبيعات الحوسبة السحابية، والنظر في نمو أعمال مساعديها المدعومين بالذكاء الاصطناعي. ولأول مرة، كشف الرئيس التنفيذي ساتيا ناديلا عن مؤشرات استخدام رئيسية لخدمة M365 Copilot، مُعلناً أن عدد مستخدميها السنوي يبلغ الآن 15 مليون مستخدم.

أكد ناديلا أن ثورة الذكاء الاصطناعي لا تزال في بداياتها، وأن جزءًا كبيرًا من الإنفاق الرأسمالي للشركة يدعم منتجاتها المربحة طويلة الأجل. وأوضح قائلاً: "نريد أن نكون قادرين على تخصيص طاقتنا الإنتاجية في ظل محدودية العرض، بطريقة تسمح لنا ببناء أفضل محفظة استثمارية (من حيث القيمة الدائمة)".

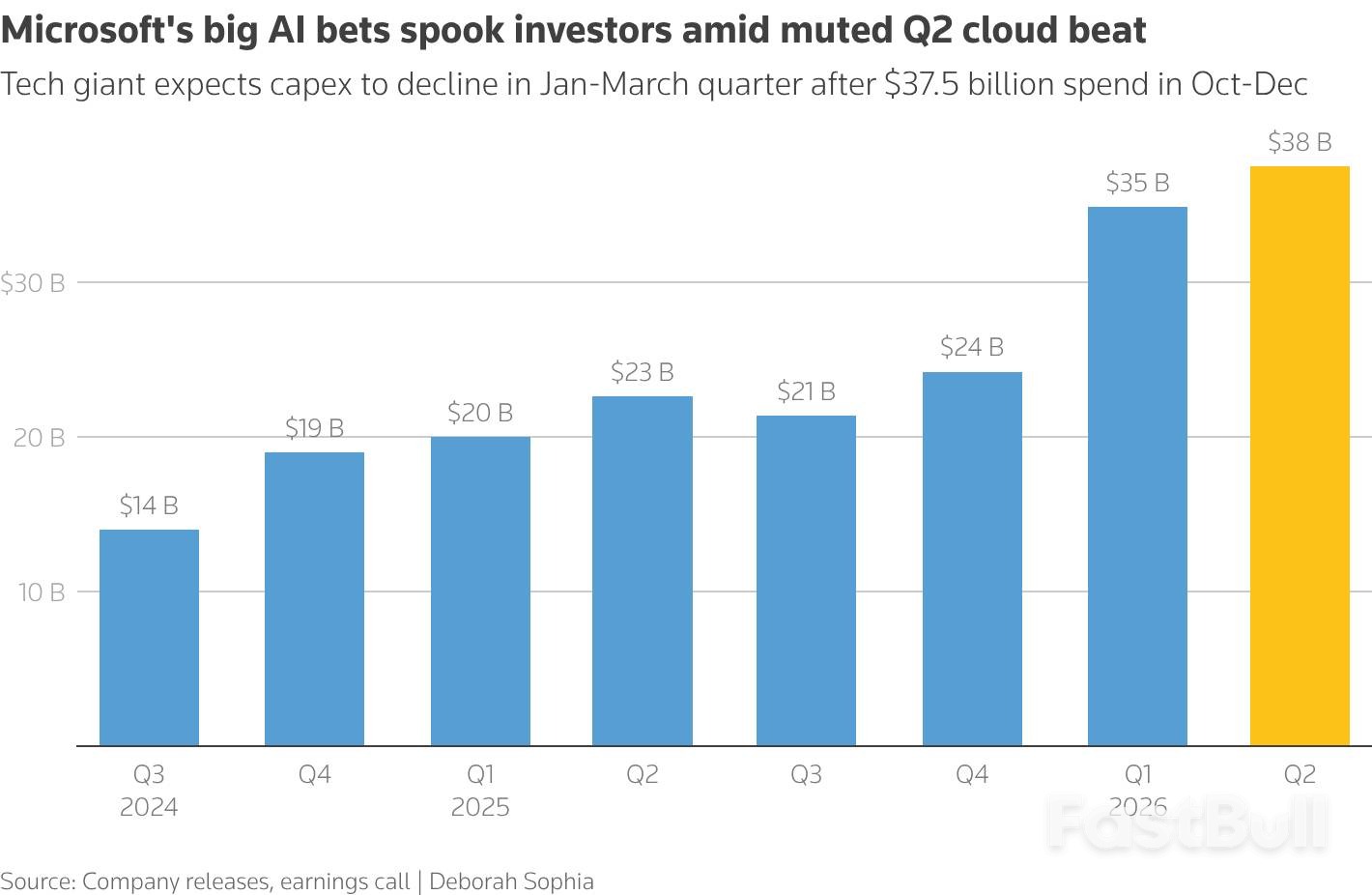

حجم استثمارات مايكروسوفت في مجال الذكاء الاصطناعي هائل. فقد بلغ الإنفاق الرأسمالي في الربع الثاني 37.5 مليار دولار، بزيادة قدرها 66% عن العام السابق، وهو أعلى بكثير من تقديرات السوق البالغة 34.31 مليار دولار. وُجّه نحو ثلثي هذا الإنفاق نحو رقائق الحوسبة.

وفي حين صرحت المديرة المالية آمي هود بأن الإنفاق الرأسمالي سيكون أقل قليلاً في الربع القادم، أشارت إلى أن ارتفاع تكاليف رقائق الذاكرة قد يؤثر في النهاية على هوامش الحوسبة السحابية.

أفادت الشركة بأن حجم أعمالها المتعاقد عليها في مجال الحوسبة السحابية قد تضاعف إلى أكثر من 625 مليار دولار. ومع ذلك، يُبرز هذا الرقم اعتماداً كبيراً على شريك واحد.

• مساهمة OpenAI: حوالي 45% من الأعمال المتراكمة مدفوعة من قبل OpenAI وحدها.

• النمو بدون OpenAI: باستثناء OpenAI، نما تراكم الطلبات السحابية بنسبة 28% أكثر تواضعًا، حتى بعد الأخذ في الاعتبار صفقة بقيمة 30 مليار دولار مع Anthropic.

يُبرز هذا الاعتماد على OpenAI، التي تعهدت باستثمار نحو 1.4 تريليون دولار في مجال الذكاء الاصطناعي مع خطط تمويل غير واضحة، المخاطر التي يُقيّمها المستثمرون حاليًا في أسهم مايكروسوفت. ومن المتوقع أن يتجاوز إجمالي الإنفاق على الذكاء الاصطناعي من مايكروسوفت، وألفابت، وميتا، وأمازون 500 مليار دولار هذا العام، ويطالب وول ستريت بخطة أكثر وضوحًا لتحقيق الربحية.

يقف بنك اليابان على أعتاب تحقيق إنجاز هام في جهوده للتخلص من أكثر من عقد من التحفيز النقدي العدواني، حيث من المتوقع أن تصل حيازاته من الأوراق التجارية إلى الصفر.

وفقًا للبيانات الصادرة الأسبوع الماضي، انخفضت حيازات بنك اليابان من الأوراق التجارية إلى 29.9 مليار ين (196 مليون دولار) فقط اعتبارًا من 20 يناير. واستنادًا إلى متوسط الانخفاض الشهري على مدار العام الماضي، يمكن القضاء على الرصيد المتبقي بالكامل في الأسابيع المقبلة.

يمثل هذا التطور خطوةً أساسيةً في مساعي محافظ البنك المركزي، كازو أويدا، الحثيثة نحو تطبيع السياسة النقدية. ورغم أن الأوراق التجارية لا تمثل سوى جزءٍ صغيرٍ من الميزانية العمومية الضخمة للبنك المركزي، إلا أن اختفاءها يُعدّ مؤشراً واضحاً على التغيير. وتأتي هذه الخطوة عقب إعلان بنك اليابان هذا الشهر عن نيته البدء ببيع حيازاته من صناديق المؤشرات المتداولة (ETF) لأول مرة في يناير.

تتألف الأوراق التجارية من ديون قصيرة الأجل، عادةً ما تكون آجال استحقاقها أقل من عام، وتستخدمها الشركات الكبرى لتلبية احتياجاتها التمويلية الفورية. وهذا يختلف عن سندات الشركات، التي تُستخدم للتمويل طويل الأجل.

بدأت رحلة بنك اليابان مع شراء الأوراق التجارية في عام 2009 كإجراء استثنائي لتهدئة الأسواق خلال الأزمة المالية العالمية. ثم أعيد إحياء البرنامج لاحقاً في أكتوبر 2010 كأداة للتحفيز النقدي.

ازداد استخدامها بشكل كبير عندما أدت جائحة كوفيد-19 إلى اضطراب الاقتصاد العالمي. واستجابةً لذلك، رفع بنك اليابان مرارًا وتكرارًا سقف مشترياته من الأوراق التجارية وسندات الشركات، ليصل في نهاية المطاف إلى الحد الأقصى الإجمالي إلى 20 تريليون ين ياباني، أي أربعة أضعاف مستواه قبل الجائحة.

في مارس 2024، اتخذ مجلس محافظ البنك المركزي، أويدا، قراراً تاريخياً بإلغاء برنامج التيسير النقدي الأكثر جرأة في التاريخ الحديث. وشمل ذلك إنهاء أسعار الفائدة السلبية والالتزام بالتخلص التدريجي من شراء الأوراق التجارية في غضون عام.

يبلغ إجمالي ميزانية بنك اليابان حاليًا 677.6 تريليون ين، بانخفاض قدره 11% تقريبًا عن ذروته في صيف 2024. وتُشكل السندات الحكومية طويلة الأجل الغالبية العظمى من هذه الأصول، أي ما يقارب أربعة أخماسها. ومن المقرر أن يُراجع البنك المركزي استراتيجيته لخفض مشتريات هذه السندات في يونيو.

في مساعيها لتقليص ميزانيتها العمومية، تسير بنك اليابان بوتيرة مختلفة عن نظرائه العالميين. فعلى سبيل المثال، أعلن مجلس الاحتياطي الفيدرالي الأمريكي في أكتوبر/تشرين الأول أنه سيوقف خفض حيازاته من سندات الخزانة اعتبارًا من الأول من ديسمبر/كانون الأول، مختتمًا بذلك حملة استمرت ثلاث سنوات بعد ظهور مؤشرات على وجود ضغوط في أسواق المال.

تُشير فنزويلا إلى نقطة تحوّل محتملة في قطاع الطاقة لديها، حيث بدأت مشاورات حول إصلاح جزئي لقانون الهيدروكربونات العضوية الأساسي في البلاد. وقد نُوقشت هذه الخطوة هذا الأسبوع خلال لقاء الرئيسة المؤقتة ديلسي رودريغيز مع كبار المسؤولين التنفيذيين من شركات النفط العالمية في منشأة تابعة لشركة النفط الحكومية PDVSA.

يُناقش مشروع القانون المقترح حاليًا في الجمعية الوطنية، ويهدف إلى إعادة صياغة جذرية للقواعد المالية والتعاقدية التي تحكم قطاعي النفط والغاز في فنزويلا. وبينما تعتزم الدولة الاحتفاظ بسيادتها على احتياطياتها النفطية، فإن الإصلاح مصمم لجذب الاستثمارات الأجنبية وتحديث قطاعٍ في أمسّ الحاجة إلى رأس المال.

في حال الموافقة، سيُهيئ القانون الجديد بيئةً أكثر مرونةً للمشغلين الخارجيين، مما يسمح لهم بمشاركةٍ أعمق في الإنتاج. ويتمثل التغيير الرئيسي في توسيع نطاق الجهات التي يُمكنها تشغيل مشاريع التنقيب والإنتاج. ويسمح المقترح للشركات المختلطة والشركات الخاصة المُسجلة في فنزويلا بالعمل مع السلطات الحكومية على أساس تعاقدي.

يُرسّخ هذا النظام فعلياً مسارين متوازيين، مُبتعداً عن نموذج المشاريع المشتركة الجامد الذي طالما هيمن على القطاع. وستكتسب الحكومة مرونةً في هيكلة الصفقات بناءً على متطلبات رأس المال الخاصة بكل مشروع، وهو تغيير جوهري لجذب الاستثمارات للمشاريع كثيفة رأس المال، مثل إصلاح خطوط الأنابيب التي طال إهمالها.

لعلّ أهمّ تحوّل في السياسة يتعلّق بالديناميكيات التشغيلية. إذ تسمح الإصلاحات للشركات المملوكة للدولة بنقل المسؤولية التشغيلية - كلياً أو جزئياً - إلى شركائها من القطاع الخاص من خلال اتفاقيات تعاقدية.

يمثل هذا تحولاً جوهرياً عن سياسة فنزويلا طويلة الأمد. ففي السابق، كان بإمكان الشركاء الأجانب توفير رأس المال والخبرة الفنية، لكن السيطرة التشغيلية ظلت حكراً على الكيانات الحكومية. أما التغييرات المقترحة فستتيح نماذج تشغيل هجينة أكثر ملاءمة لتعقيدات بناء وتمويل مشاريع النفط الحديثة.

تسعى الحكومة أيضاً إلى معالجة المعوقات المالية التي لطالما شكلت عائقاً أمام المستثمرين الدوليين. وتُدخل الإصلاحات عدة تغييرات جوهرية على الهيكل المالي والقواعد التجارية.

• حقوق الملكية: سيظل معدل حقوق الملكية محددًا بنسبة 30٪ ولكن سيتم تحديده على أساس كل مشروع على حدة.

• ضريبة جديدة: سيتم تطبيق ضريبة جديدة متكاملة على المواد الهيدروكربونية بنسبة تصل إلى 15٪ من إجمالي الدخل، مع تعديل المعدل النهائي وفقًا لمتطلبات المشروع.

• الاستقلال المالي: يُسمح للشركاء الأقلية بفتح وإدارة الحسابات المصرفية بأي عملة أو ولاية قضائية.

• التسويق المباشر: سيتمكن الشركاء من تسويق حصتهم من الإنتاج بشكل مباشر، مما يحسن من وضوح التدفق النقدي.

• تسوية المنازعات: من المقرر أن تتضمن العقود الجديدة آليات موسعة لتسوية المنازعات، مما يبسط اتفاقيات التحكيم.

تهدف هذه التغييرات إلى تسهيل تمويل المشاريع الفنزويلية مع توفير حماية أقوى لرأس المال الأجنبي.

تُقرّ الإصلاحات المقترحة بأنّ إنعاش قطاع النفط الفنزويلي يتطلب استثمارات مستدامة طويلة الأجل. ومن خلال توسيع آفاق الاستثمار، تأمل الحكومة في جذب رؤوس الأموال اللازمة لمشاريع التنقيب والإنتاج والبنية التحتية واسعة النطاق المطلوبة لتحقيق نموّ إنتاجي ثابت.

رغم أن مشروع القانون لا يزال قيد الإجراءات التشريعية، إلا أن الهدف منه يشير إلى تحول استراتيجي. ويبدو أن فنزويلا تتجه بصناعتها النفطية نحو برنامج أكثر واقعية يركز على الشراكة، متجاوزةً القيود الأيديولوجية.

مع ذلك، فإن نجاح هذه التغييرات القانونية في نهاية المطاف سيعتمد بشكل كبير على عوامل أوسع، لا سيما إصلاح العقوبات واستقرار المشهد الجيوسياسي في المنطقة. على المستوى التشريعي على الأقل، يبدو أن فنزويلا تعمل على بناء إطار عمل لإرسال رسالة واضحة لم توجهها منذ سنوات: الباب مفتوح مجدداً، والشروط قابلة للتفاوض.

سجل الدولار الأمريكي أكبر مكاسبه في يوم واحد منذ نوفمبر، مما أدى إلى توقف مفاجئ لأسبوع من الانخفاضات المستمرة بعد أن أكد وزير الخزانة سكوت بيسنت دعم الإدارة لعملة أقوى.

ارتفع مؤشر بلومبيرغ للدولار بنسبة 0.4%، معوضاً جزءاً من الخسائر الكبيرة التي تكبدها خلال جلسات التداول الأربع السابقة. وحافظ المؤشر على مكاسبه بعد إعلان مجلس الاحتياطي الفيدرالي يوم الأربعاء أنه سيبقي أسعار الفائدة دون تغيير، وذلك بعد ثلاث تخفيضات منذ سبتمبر، مشيراً إلى مؤشرات على تحسن الاقتصاد.

أدى الارتفاع الذي شهده الدولار يوم الأربعاء إلى عكس مسار التراجع الذي تسارع بعد تصريح الرئيس دونالد ترامب بأنه مرتاح لانخفاض الدولار مؤخراً. وقد دفعت تصريحاته العملة الاحتياطية الرئيسية في العالم إلى أدنى مستوى لها منذ نحو أربع سنوات، كما أثر هذا الضعف على سوق سندات الخزانة الأمريكية من خلال رفع عوائدها طويلة الأجل.

في مقابلة مع قناة سي إن بي سي، صرح بيسنت قائلاً: "لطالما اتبعت الولايات المتحدة سياسة قوية تجاه الدولار". كما نفى التكهنات المتزايدة حول التدخل في سوق العملات، مؤكداً أن الولايات المتحدة "لم تكن متورطة على الإطلاق" في السوق اليابانية.

قالت إريكا كاميليري، كبيرة محللي الاقتصاد الكلي العالمي في شركة مانوليف لإدارة الاستثمارات: "لقد طمأنت تصريحات بيسنت المستثمرين". وأضافت أن هذه التصريحات "ساعدت في استعادة الثقة في سياسة العملة التي تنتهجها الإدارة".

ارتفع الدولار مقابل سبع من العملات العشر الرئيسية، بينما انخفض الين الياباني بنسبة 0.75%.

رغم الانتعاش، لم تكن تصريحات وزير الخزانة كافية لمحو خسائر الأسبوع، مما أبقى الدولار منخفضًا بنحو 1%. ويعود ضعف العملة الأمريكية مؤخرًا جزئيًا إلى انتعاش الين، وسط تكهنات بأن المسؤولين اليابانيين قد يتدخلون في نهاية المطاف لدعمه.

ومع ذلك، أشار مراقبو السوق أيضاً إلى مصادر أخرى للقلق تؤثر على الدولار:

• صنع السياسات غير المتوقعة: لقد أثار أسلوب الرئيس ترامب غير المتوقع، بما في ذلك التهديدات بالسيطرة على جرينلاند وضغطه العلني على الاحتياطي الفيدرالي لخفض أسعار الفائدة، قلق الحلفاء العالميين.

• التوقعات المالية: أدت التخفيضات الضريبية التي تهدد بتفاقم الوضع المالي للبلاد إلى تأجيج المخاوف من أن المستثمرين الأجانب قد يبدأون في تجنب الأصول الأمريكية.

يعتقد بعض المحللين أن انخفاضاً مطولاً للدولار قد بدأ بالفعل. فقد تراجعت العملة بنسبة 8% العام الماضي، مسجلةً أسوأ أداء سنوي لها منذ عام 2017. وعندما صرّح الرئيس ترامب للصحفيين يوم الثلاثاء بأن انخفاض الدولار "مفيد جداً للشركات الأمريكية"، بدت تصريحاته وكأنها تؤكد عمليات البيع الأخيرة للعملة، مما أثر على الأسواق.

"قد تكون هذه بداية المرحلة التالية من انخفاض الدولار الأمريكي، وقد لا يكون الكثيرون مستعدين لذلك"، هذا ما قاله ستيفن جين، مؤسس شركة Eurizon SLJ Capital واستراتيجي العملات السابق في مورغان ستانلي الذي طور نظرية "ابتسامة الدولار".

تعكس بيانات السوق تزايد المخاوف. فقد انخفض مؤشر ما يسمى بانعكاسات المخاطر للدولار مقابل العملات الأخرى - وهو مقياس للطلب على الحماية من ضعف الدولار في أسواق الخيارات - هذا الأسبوع إلى أدنى مستوى له منذ بدء جمع البيانات في عام 2011، قبل أن يتراجع قليلاً يوم الأربعاء.

أشار محللون في بنك آي إن جي في مذكرة إلى أن ارتفاع الدولار يوم الأربعاء قد يمثل فرصة بيع للمستثمرين الذين يعتقدون أن اتجاهه الهبوطي سيستمر. وكتبوا: "ستُظهر الأيام القليلة المقبلة ما إذا كان المستثمرون قد استنتجوا أن الدولار بحاجة إلى مزيد من الانخفاض. لم تتدهور أساسيات الدولار بشكل كبير خلال الأسبوع الماضي، ولكن دعونا نرى ما إذا كان المستثمرون والشركات سيشعرون بالحاجة إلى زيادة نسب تحوطهم من الدولار".

يتزايد قلق الاتحاد الأوروبي بشأن اعتماده الكبير على الغاز الطبيعي المسال الأمريكي، وهو تحول في التفكير أثارته تصريحات الرئيس دونالد ترامب بشأن جرينلاند.

وصف مفوض الطاقة في الاتحاد الأوروبي، دان يورغنسن، الأحداث الأخيرة بأنها "جرس إنذار" للاتحاد، الذي يعتمد حاليًا على الولايات المتحدة في أكثر من نصف إمداداته من الغاز الطبيعي المسال. وفي حديثه للصحفيين في بروكسل يوم الأربعاء، أكد يورغنسن أن الاتحاد الأوروبي يبحث بنشاط عن موردين بديلين، بما في ذلك كندا وقطر ودول في شمال إفريقيا.

إن رغبة الرئيس ترامب المعلنة في "امتلاك" جرينلاند، وهي منطقة دنماركية تتمتع بالحكم الذاتي، وتحذيراته للدول التي قد تعارضه، دفعت أوروبا إلى إعادة تقييم علاقتها مع الولايات المتحدة في قطاعات متعددة، من الدفاع إلى الطاقة.

تأتي هذه المراجعة بعد اتفاقية تجارية أبرمت العام الماضي التزم فيها الاتحاد الأوروبي بشراء طاقة أمريكية بقيمة 750 مليار دولار أمريكي، وهي خطوة كانت تهدف في الأصل إلى تقليل اعتماده على روسيا.

قال يورغنسن: "نتواصل مع دول حول العالم قادرة على تزويدنا بالغاز الطبيعي المسال. وأسمع هذا بوضوح عند التحدث مع وزراء الطاقة ورؤساء الدول من مختلف أنحاء أوروبا، حيث يتزايد القلق حيال هذا الأمر". وأضاف أنه يعتزم الاجتماع مع موردين محتملين للغاز الطبيعي المسال خلال الأسابيع المقبلة.

بينما تبحث أوروبا عن شركاء جدد، تستعد كندا لتوسيع صادراتها من الغاز الطبيعي المسال. وقد صرّح وزير الطاقة الكندي، تيم هودجسون، مؤخراً بأن بلاده ملتزمة بتنويع مبيعاتها من الغاز لتتجاوز سوقها التقليدي في الولايات المتحدة.

"لن نستخدم طاقتنا أبدًا لأغراض الإكراه"، صرّح هودجسون في مؤتمر بالهند. "كانت كندا تُصدّر 98% من صادراتها من الطاقة إلى دولة واحدة. نحن ملتزمون بتنويع مصادرنا."

في حين أن الاتحاد الأوروبي يقوم بتغيير استراتيجيته، فإنه لا يزال يستورد حوالي 15% من الغاز الطبيعي المسال من موسكو، على الرغم من أنه أبرم مؤخراً اتفاقية للتخلص التدريجي من هذه الواردات.

انتقد المتحدث باسم الكرملين، ديمتري بيسكوف، استراتيجية الاتحاد الأوروبي يوم الأربعاء. وفي حديثه لوكالة تاس للأنباء، قال إن الدول الأوروبية، برفضها الغاز الروسي عبر خطوط الأنابيب أو الغاز الطبيعي المسال الأكثر تنافسية، "تحكم على نفسها بالاعتماد على عدد محدود من مصادر الغاز، وعلى رأسها الولايات المتحدة". وأشار أيضاً إلى أن الغاز الأمريكي يُباع "بسعر مرتفع للغاية".

وفي الوقت نفسه، دأبت إدارة ترامب على الترويج للغاز الطبيعي المسال الأمريكي كمصدر طاقة مستقر وموثوق.

صرحت المتحدثة باسم البيت الأبيض، تايلور روجرز، قائلةً: "بدأت عدة دول أوروبية اتفاقيات طويلة الأجل مع موردي الغاز الطبيعي المسال الأمريكيين للتحول عن مصادر الطاقة الروسية. وبفضل الرئيس ترامب، يُعد الموردون الأمريكيون أفضل الشركاء وأكثرهم موثوقية، وسنواصل العمل مع الدول الأوروبية لتلبية احتياجاتها من الطاقة باستخدام الغاز الطبيعي المسال الأمريكي."

حطم الذهب أرقامه القياسية السابقة، حيث ارتفع سعره فوق 5400 دولار أمريكي للأونصة في موجة صعود قوية مدفوعة بتوقعات سياسة نقدية أكثر مرونة وتراجع واسع النطاق للمستثمرين عن السندات الحكومية والعملات.

ارتفع سعر المعدن النفيس بنسبة تصل إلى 4.6%، وسط تكهنات المتداولين بأن الرئيس القادم لمجلس الاحتياطي الفيدرالي قد يقود البنك المركزي نحو سياسة تيسير نقدي أكثر جرأة في وقت لاحق من هذا العام. ويستمر هذا التوقع حتى بعد أن أبقى مسؤولو الاحتياطي الفيدرالي أسعار الفائدة ثابتة يوم الأربعاء، وأشاروا إلى نظرة أكثر حذرًا بشأن التعديلات المستقبلية.

لقد تحول تركيز السوق إلى ما هو أبعد من قيادة الاحتياطي الفيدرالي الحالية، حيث يراهن العديد من المستثمرين على خليفة أكثر ميلاً إلى التيسير النقدي.

أوضح بارت ميليك، الرئيس العالمي لاستراتيجية السلع في شركة TD Securities: "يتطلع الناس إلى ما بعد باول ويعتقدون أن الرئيس القادم قد يكون أكثر ميلاً إلى التيسير النقدي بشكل ملحوظ. وسيكون اختيار رئيس مجلس الاحتياطي الفيدرالي عاملاً حاسماً في تحديد أداء الذهب هذا العام".

يُعدّ ريك ريدر، من شركة بلاك روك، أحد أبرز المرشحين لهذا المنصب، وهو خبير مخضرم في وول ستريت يُتوقع أن يُضفي منظورًا يركز على السوق على البنك المركزي. في سبتمبر، دعا ريدر إلى خفض سعر الفائدة بمقدار نصف نقطة، وهو ما يختلف عن تحركات الاحتياطي الفيدرالي المفضلة البالغة 25 نقطة أساس. كما انتقد التوجيهات المستقبلية للبنك المركزي، أو ما يُعرف بـ"مخطط النقاط". عادةً ما تُعزز بيئة أسعار الفائدة المنخفضة جاذبية الأصول غير المدرة للدخل، مثل الذهب.

وبعيداً عن سياسة البنك المركزي، فإن الارتفاع الكبير في أسعار المعادن الثمينة يتغذى على مزيج من المخاطر الجيوسياسية وقلق المستثمرين بشأن الملاذات الآمنة التقليدية.

ارتفع سعر الذهب بنحو 25% هذا العام، بينما قفز سعر الفضة بنسبة 63% خلال الفترة نفسها. وتتزامن هذه الموجة من الطلب الاستثماري مع عمليات بيع مكثفة لأصول مثل السندات الحكومية اليابانية، مما يُبرز المخاوف بشأن الإنفاق المالي الضخم.

وفي الوقت نفسه، أدت التكهنات بأن الولايات المتحدة قد تتدخل لدعم الين إلى الضغط على الدولار، مما جعل الذهب أرخص للمشترين الذين يستخدمون عملات أخرى.

أشارت سوكي كوبر، الرئيسة العالمية لأبحاث السلع في ستاندرد تشارترد بي إل سي، إلى أن هذه العوامل "من المرجح أن تدفع إلى زيادة أسرع في تخصيصات الذهب، بقيادة المستثمرين الأفراد". وأضافت: "باستثناء التصحيحات قصيرة الأجل، ما زلنا نرى المزيد من مخاطر الصعود".

مع إغلاق التداول في نيويورك، ارتفع سعر الذهب بنسبة 4.6%، ليستقر عند 5417.21 دولارًا أمريكيًا للأونصة. وشهدت المعادن النفيسة الأخرى مكاسب أيضًا.

• ارتفع سعر الفضة بنسبة 4.1% ليصل إلى 116.70 دولارًا أمريكيًا للأونصة.

• كما شهد البلاتين والبلاديوم تقدماً ملحوظاً.

وفي الوقت نفسه، سجل مؤشر بلومبيرغ للدولار الفوري ارتفاعاً بنسبة 0.4% خلال اليوم.

يُبقي الاحتياطي الفيدرالي أسعار الفائدة ثابتة، مما يشير إلى تجدد الثقة في الاقتصاد الأمريكي واعتماد موقف أكثر صبراً بشأن التخفيضات المحتملة في المستقبل.

في 28 يناير، صوّتت لجنة السوق المفتوحة الفيدرالية (FOMC) بأغلبية 10 أصوات مقابل صوتين لصالح الإبقاء على سعر الفائدة القياسي على الأموال الفيدرالية ضمن نطاقه الحالي الذي يتراوح بين 3.5% و3.75%. وكان هذا القرار متوقعاً على نطاق واسع في الأسواق، حيث لم يشهد كل من مؤشر ستاندرد آند بورز 500 والدولار الأمريكي تغيراً يُذكر بعد الإعلان.

وجاء صوتان معارضان من الحاكمين كريستوفر والر وستيفن ميران، اللذين أيدا خفضًا فوريًا في معدل الفائدة بمقدار ربع نقطة مئوية.

وفي مؤتمره الصحفي الذي أعقب الاجتماع، سلط رئيس مجلس الاحتياطي الفيدرالي جيروم باول الضوء على "تحسن واضح" في التوقعات الاقتصادية منذ الاجتماع الأخير للجنة.

صرح باول قائلاً: "لقد تحسنت التوقعات بشأن النشاط الاقتصادي، تحسنت بشكل واضح"، مضيفاً أن هذا من شأنه أن يدعم في نهاية المطاف الطلب على العمالة والتوظيف.

وبينما أشار إلى أن سوق العمل أظهر بوادر استقرار، إلا أنه خفف من التوقعات. وقال: "لا أتوقع ذلك"، معترفاً بوجود مؤشرات على استمرار التباطؤ.

عندما سُئل باول عن العوامل التي قد تدفع إلى خفض سعر الفائدة مرة أخرى، رفض تقديم معيار محدد. وبدلاً من ذلك، أكد على استراتيجية مرنة تعتمد على البيانات. وقال: "ما نقوله هو أننا في وضع جيد، إذ نتخذ القرارات بناءً على كل اجتماع على حدة، مع مراعاة البيانات الواردة والتوقعات المتغيرة، وكل ما يتعلق بذلك".

هذا النهج المتأني يؤجل التوقعات بخفض سعر الفائدة على المدى القريب، رغم الضغوط السياسية من إدارة ترامب. ويرى معظم المستثمرين الآن أن خفض سعر الفائدة غير مرجح قبل شهر يونيو على الأقل.

وقد عكس البيان الرسمي للجنة السوق المفتوحة الفيدرالية تقييمها الأكثر إيجابية للاقتصاد.

• النمو الاقتصادي: قام صناع السياسات بترقية وصفهم للنمو الاقتصادي من "وتيرة معتدلة" في أكتوبر إلى "قوي".

• سوق العمل: لاحظت اللجنة أنه على الرغم من أن "مكاسب الوظائف ظلت منخفضة، إلا أن معدل البطالة أظهر بعض علامات الاستقرار". والأهم من ذلك، أن الاحتياطي الفيدرالي أزال تحذيراً بشأن "تزايد المخاطر السلبية على التوظيف" كان قد ورد في بياناته الثلاثة السابقة.

• التضخم: أسقط البيان إشارة سابقة إلى "ارتفاع" التضخم. ووصف باول الوضع العام للتضخم بأنه "إيجابي بشكل طفيف"، حتى مع تقديره أن مؤشر الأسعار الأساسي المفضل لدى الاحتياطي الفيدرالي سيبلغ على الأرجح 3% بنهاية عام 2025، أي أعلى بنسبة مئوية كاملة من هدفه. وعزا معظم هذا الارتفاع إلى الرسوم الجمركية على السلع، والتي وصفها بأنها "زيادة مؤقتة في الأسعار" وليست تضخمًا مستمرًا.

عُقد الاجتماع في ظل أجواء سياسية متوترة. وخلال مؤتمره الصحفي، تهرب باول من الإجابة على أسئلة تتعلق بتحقيق جنائي تجريه وزارة العدل الأمريكية ضده، والذي جاء عقب استدعاءات وُجهت إلى الاحتياطي الفيدرالي في وقت سابق من شهر يناير. وكان باول قد اتهم الإدارة آنذاك باستخدام التحقيق لأغراض الترهيب.

دون التطرق مباشرةً إلى إدارة ترامب، جدد باول دفاعه عن استقلالية البنك المركزي. وقال: "إن الغاية من الاستقلالية ليست حماية صانعي السياسات، بل هي مجرد ترتيب مؤسسي خدم الشعب جيداً".

كما علّق باول على قراره حضور جلسة استماع حديثة للمحكمة العليا بشأن محاولة الرئيس دونالد ترامب إقالة ليزا كوك، عضو مجلس الاحتياطي الفيدرالي. ووصف القضية بأنها "ربما أهم قضية قانونية في تاريخ الاحتياطي الفيدرالي الممتد لـ 113 عامًا"، وقال إنه "كان من الصعب تبرير" سبب عدم حضوره.

عندما سُئل عما إذا كان يخطط للبقاء في مجلس محافظي الاحتياطي الفيدرالي بعد انتهاء فترة رئاسته في مايو، صرح باول بأنه لم يتخذ قراراً بعد.

يبدو أن الموقف السياسي الحالي يُرسي توافقاً بين مسؤولي الاحتياطي الفيدرالي، الذين يشعرون الآن بأنهم في وضع جيد لتقييم البيانات الاقتصادية الواردة. ويمثل هذا تحولاً عن الأشهر الأخيرة، التي شهدت نقاشاً داخلياً حاداً حول المسار الأمثل لأسعار الفائدة. فقد دعا بعض صناع السياسات إلى خفضها لدعم سوق العمل الهش، بينما حث آخرون على توخي الحذر بسبب مخاطر التضخم.

قدمت البيانات الاقتصادية الحديثة أدلة تدعم كلا الرأيين. لا يزال التوظيف ضعيفًا، لكن عمليات التسريح من العمل ظلت منخفضة، وانخفض معدل البطالة بشكل طفيف في ديسمبر. في الوقت نفسه، كان التضخم الأساسي في ديسمبر أقل من المتوقع، على الرغم من أن التشوهات الناجمة عن إغلاق الحكومة في عام 2025 قد تحد من الثقة في البيانات حتى ربيع 2026.

يعتقد العديد من المسؤولين أن تخفيضات أسعار الفائدة بمقدار 175 نقطة أساسية على مدى الأشهر الستة عشر الماضية قد جعلت السياسة قريبة من مستوى "محايد" لا يحفز الاقتصاد ولا يقيده، مما يقلل الحاجة إلى مزيد من التخفيضات.

ومع ذلك، لا تزال هناك معارضة. يرى ستيفن ميران، الذي هو في إجازة من منصبه كمستشار اقتصادي في البيت الأبيض، أن سعر الفائدة لا يزال أعلى بكثير من المستوى المحايد، ويجب خفضه بمقدار 150 نقطة أساس في عام 2026. كما أعرب كريستوفر والر، المرشح المحتمل لخلافة باول، عن مخاوفه بشأن هشاشة سوق العمل، لكنه أشار مؤخرًا إلى أن الاحتياطي الفيدرالي ليس بحاجة إلى التسرع في خفض سعر الفائدة مرة أخرى.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

تسجيل الدخول

الاشتراك