أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

انخفض سهم شركة كينروس جولد بنسبة 8.3%، وسهم جولد فيلدز بنسبة 7.1%، وسهم أنجلوغولد أشانتي بنسبة 7.2%.

ارتفع عائد السندات الحكومية الألمانية لأجل 10 سنوات ارتفاعاً طفيفاً بعد صدور بيانات التضخم في الولايات الألمانية، مسجلاً ارتفاعاً بمقدار نقطتين أساسيتين ليصل إلى 2.85%.

ولاية شمال الراين وستفاليا الألمانية: مؤشر أسعار المستهلك في يناير +0.1% على أساس شهري (مقابل 0.0% على أساس شهري في ديسمبر) - مكتب الإحصاء الحكومي

ولاية شمال الراين وستفاليا الألمانية: مؤشر أسعار المستهلك في يناير +2.0% على أساس سنوي (مقابل +1.8% على أساس سنوي في ديسمبر) - مكتب الإحصاء الحكومي

ولاية بادن-فورتمبيرغ الألمانية: مؤشر أسعار المستهلك في يناير 0.0% على أساس شهري (مقابل +0.2% على أساس شهري في ديسمبر) - مكتب الإحصاء الحكومي

بلغت احتياطيات نيجيريا من النقد الأجنبي 46.11 مليار دولار أمريكي في 28 يناير مقابل 45.50 مليار دولار أمريكي في 31 ديسمبر - بيانات البنك المركزي

انخفضت العقود الآجلة لمؤشر ستاندرد آند بورز 500 الأمريكي بنسبة 0.88%، وانخفضت العقود الآجلة لمؤشر ناسداك 100 بنسبة 0.71%، وانخفضت العقود الآجلة لمؤشر داو جونز بنسبة 0.66%.

ولاية بادن-فورتمبيرغ الألمانية: مؤشر أسعار المستهلك في يناير +2.1% على أساس سنوي (مقابل +1.9% على أساس سنوي في ديسمبر) - مكتب الإحصاء الحكومي

مؤشر أسعار المستهلك في ولاية ساكسونيا السفلى الألمانية، يناير: 2.1% على أساس سنوي (مقابل 1.9% على أساس سنوي في ديسمبر) - مكتب الإحصاء الحكومي

الناتج المحلي الإجمالي الألماني المعدل موسمياً للربع الرابع من عام 2025: +0.3% مقارنة بالربع السابق (التوقعات: +0.2%)

سيبيع البنك المركزي النرويجي عملات أجنبية تعادل 600 مليون كرونة نرويجية يوميًا في فبراير، مقابل بيع ما يعادل 650 مليون كرونة نرويجية يوميًا في يناير.

بورصة لندن للمعادن (LME): انخفضت مخزونات النيكل بمقدار 186 طنًا، وزادت مخزونات الزنك بمقدار 250 طنًا، وبقيت مخزونات القصدير دون تغيير، وانخفضت مخزونات الألومنيوم بمقدار 2000 طن، وانخفضت مخزونات النحاس بمقدار 1100 طن، وانخفضت مخزونات الرصاص بمقدار 2100 طن.

أظهر استطلاع للرأي أجراه البنك المركزي الأوروبي أن توقعات التضخم في منطقة اليورو خلال السنوات الخمس المقبلة ستصل إلى مستوى قياسي.

مؤشر أسعار المستهلك في ولاية بافاريا الألمانية لشهر يناير: 0.0% مقارنة بالشهر السابق (مقابل 0.0% مقارنة بالشهر السابق في ديسمبر) - مكتب الإحصاء الحكومي

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعيا

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعياا:--

ا: --

ا: --

كوريا الجنوبية الإنتاج الصناعي الشهري (معدل موسميا) (ديسمبر)

كوريا الجنوبية الإنتاج الصناعي الشهري (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

كوريا الجنوبية مخرجات الصناعة شهريا (ديسمبر)

كوريا الجنوبية مخرجات الصناعة شهريا (ديسمبر)ا:--

ا: --

ا: --

كوريا الجنوبية مبيعات التجزئة شهريا (ديسمبر)

كوريا الجنوبية مبيعات التجزئة شهريا (ديسمبر)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI طوكيو السنوي (باستثناء. الأغذية والطاقة) (يناير)

اليابان مؤشر أسعار المستهلك CPI طوكيو السنوي (باستثناء. الأغذية والطاقة) (يناير)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI في طوكيو (باستثناء. الأغذية والطاقة) (يناير)

اليابان مؤشر أسعار المستهلك CPI في طوكيو (باستثناء. الأغذية والطاقة) (يناير)ا:--

ا: --

ا: --

اليابان معدل البطالة (ديسمبر)

اليابان معدل البطالة (ديسمبر)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI في طوكيو السنوي (يناير)

اليابان مؤشر أسعار المستهلك CPI في طوكيو السنوي (يناير)ا:--

ا: --

ا: --

اليابان نسبة الباحثين عن وظيفة (ديسمبر)

اليابان نسبة الباحثين عن وظيفة (ديسمبر)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI في طوكيو الشهري (يناير)

اليابان مؤشر أسعار المستهلك CPI في طوكيو الشهري (يناير)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI الأساسي في طوكيو السنوي (يناير)

اليابان مؤشر أسعار المستهلك CPI الأساسي في طوكيو السنوي (يناير)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة سنويا (ديسمبر)

اليابان مبيعات التجزئة سنويا (ديسمبر)ا:--

ا: --

اليابان المخزون الصناعي شهريا (ديسمبر)

اليابان المخزون الصناعي شهريا (ديسمبر)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة (ديسمبر)

اليابان مبيعات التجزئة (ديسمبر)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)

اليابان مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)ا:--

ا: --

اليابان مبيعات التجزئة واسعة النطاق السنوي (ديسمبر)

اليابان مبيعات التجزئة واسعة النطاق السنوي (ديسمبر)ا:--

ا: --

ا: --

اليابان الإنتاج الصناعي الشهري (ديسمبر)

اليابان الإنتاج الصناعي الشهري (ديسمبر)ا:--

ا: --

ا: --

اليابان الإنتاج الصناعي التمهيدي السنوي (ديسمبر)

اليابان الإنتاج الصناعي التمهيدي السنوي (ديسمبر)ا:--

ا: --

ا: --

أستراليا مؤشر أسعار المنتجين PPI السنوي (الربع 4)

أستراليا مؤشر أسعار المنتجين PPI السنوي (الربع 4)ا:--

ا: --

ا: --

أستراليا مؤشر أسعار المنتجين PPI الفصلي (الربع 4)

أستراليا مؤشر أسعار المنتجين PPI الفصلي (الربع 4)ا:--

ا: --

ا: --

اليابان طلبات البناء سنويا (ديسمبر)

اليابان طلبات البناء سنويا (ديسمبر)ا:--

ا: --

ا: --

اليابان عدد المساكن الجديدة قيد الانشاء سنوي (ديسمبر)

اليابان عدد المساكن الجديدة قيد الانشاء سنوي (ديسمبر)ا:--

ا: --

ا: --

فرنسا إجمالي الناتج المحلي السنوي التمهيدي

فرنسا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

تركيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

تركيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)ا:--

ا: --

ا: --

فرنسا مؤشر أسعار المنتجين PPI الشهري (ديسمبر)

فرنسا مؤشر أسعار المنتجين PPI الشهري (ديسمبر)ا:--

ا: --

ألمانيا معدل البطالة (معدل موسميا) (يناير)

ألمانيا معدل البطالة (معدل موسميا) (يناير)ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي الأولي الفصلي

ألمانيا إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا إجمالي الناتج المحلي السنوي التمهيدي

إيطاليا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)--

ا: --

ا: --

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)--

ا: --

ا: --

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)--

ا: --

ا: --

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)--

ا: --

ا: --

منطقة اليورو معدل البطالة (ديسمبر)

منطقة اليورو معدل البطالة (ديسمبر)--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي --

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيدي

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيدي--

ا: --

ا: --

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)--

ا: --

ا: --

الهند نمو الودائع السنوي

الهند نمو الودائع السنوي--

ا: --

ا: --

المكسيك إجمالي الناتج المحلي

المكسيك إجمالي الناتج المحلي --

ا: --

ا: --

البرازيل معدل البطالة (ديسمبر)

البرازيل معدل البطالة (ديسمبر)--

ا: --

ا: --

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك

ألمانيا مؤشر أسعار المستهلك--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك الأولي الشهري

ألمانيا مؤشر أسعار المستهلك الأولي الشهري --

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)--

ا: --

ا: --

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)--

ا: --

ا: --

كندا إجمالي الناتج المحلي الشهري

كندا إجمالي الناتج المحلي الشهري--

ا: --

ا: --

كندا إجمالي الناتج المحلي

كندا إجمالي الناتج المحلي--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)--

ا: --

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)--

ا: --

ا: --

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

أوقف الاحتياطي الفيدرالي أسعار الفائدة مؤقتًا، متجاوزًا النمو الاقتصادي القوي في ظل سوق عمل ضعيف بشكل محير؛ ومن المتوقع إجراء المزيد من التخفيضات.

أوقف الاحتياطي الفيدرالي الأمريكي سياسة التيسير النقدي، مُبقياً سعر الفائدة الرئيسي دون تغيير ضمن نطاق 3.50% إلى 3.75%. ويأتي هذا القرار بعد فترة من التيسير النقدي الملحوظ، حيث خفض البنك المركزي أسعار الفائدة بمقدار 1.75 نقطة مئوية منذ سبتمبر 2024.

تتيح هذه الفترة الانتقالية لصناع السياسات فرصة لمراقبة تأثير عام من تخفيضات أسعار الفائدة على الاقتصاد. ورغم أن سعر الفائدة الحالي على الأموال الفيدرالية أقل بكثير من ذروته التي تراوحت بين 5.25% و5.50% خلال الفترة من يوليو 2023 إلى سبتمبر 2024، إلا أنه لا يزال أعلى بكثير من متوسط ما قبل الجائحة البالغ 1.7% (2017-2019).

تشير توقعات السوق، بناءً على أسعار العقود الآجلة، إلى أن الاحتياطي الفيدرالي لم ينتهِ بعد. ويتوقع المتداولون خفضاً إضافياً بنسبة 0.5 نقطة مئوية في وقت لاحق من هذا العام، يليه فترة من استقرار أسعار الفائدة حتى عام 2027.

أحد الأسباب الرئيسية لتوقف الاحتياطي الفيدرالي مؤقتًا هو تحسن الوضع الاقتصادي. ففي بيانه الرسمي، رفع البنك المركزي تقييمه للنمو الاقتصادي من "معتدل" إلى "قوي". وقد أكد رئيس الاحتياطي الفيدرالي، جيروم باول، هذا الرأي، مشيرًا إلى أن "توقعات النشاط الاقتصادي قد تحسنت".

ويتغذى هذا التفاؤل على عدة عوامل رئيسية:

• نشاط استهلاكي قوي: جاءت بيانات مبيعات التجزئة لشهري سبتمبر وأكتوبر قوية.

• الاستثمار المدفوع بالذكاء الاصطناعي: من المتوقع أن يقود الذكاء الاصطناعي الإنفاق الرأسمالي الضخم في عام 2026، مواصلاً بذلك الاتجاه الذي بدأ في عام 2025.

مع ظهور النمو القوي، خف الضغط المباشر لخفض أسعار الفائدة بشكل أكبر.

على الرغم من مؤشرات النمو الإيجابية، لا يزال سوق العمل الأمريكي يُظهر علامات ضعف، مما يخلق لغزاً معقداً بالنسبة للاحتياطي الفيدرالي.

يبدو أن التوظيف في القطاعات غير الزراعية قد انكمش بمعدل سنوي قدره 0.4% في الأشهر الثلاثة الأخيرة من العام، مع الأخذ في الاعتبار التعديلات المتوقعة على المؤشرات المرجعية. في الوقت نفسه، ارتفع معدل البطالة، حيث بلغ متوسطه 4.5% خلال الأشهر الثلاثة الماضية مقارنةً بـ 4.1% في الربع الأول من عام 2025.

أقرّ رئيس مجلس الاحتياطي الفيدرالي، جيروم باول، بالتناقض بين قوة أرقام الناتج المحلي الإجمالي وضعف بيانات التوظيف. وأشار إلى أنه تاريخياً، عندما يتباين هذان المؤشران، غالباً ما تكون أرقام سوق العمل هي المؤشر الأكثر دقة للمسار الحقيقي للاقتصاد.

لكن ثمة احتمال آخر مطروح. قد يشهد الاقتصاد طفرة في الإنتاجية، ربما مصحوبة بانخفاض في المعروض من العمالة نتيجة تراجع الهجرة. في هذا السيناريو، من الممكن أن ينمو الاقتصاد بوتيرة ثابتة حتى مع ضعف خلق فرص العمل.

في الوقت الراهن، يبدو أن الاحتياطي الفيدرالي مرتاحٌ للانتظار حتى تتضح الصورة أكثر. وطالما بقي خطر الركود منخفضاً ولم يستمر معدل البطالة في الارتفاع، فإن صناع السياسات ليسوا في عجلة من أمرهم لاتخاذ أي إجراء. ومع ذلك، نتوقع خفضين إضافيين لأسعار الفائدة قبل نهاية العام.

يتوقع جيفري غوندلاش، الرئيس التنفيذي لشركة دبل لاين كابيتال، أن يبقي الاحتياطي الفيدرالي أسعار الفائدة ثابتة للفترة المتبقية من ولاية جيروم باول كرئيس، مشيرًا إلى صورة اقتصادية أكثر توازنًا.

قال غوندلاش في مقابلة مع قناة سي إن بي سي: "أعتقد أنني أراهن بقوة على عدم وجود خفض آخر لسعر الفائدة في عهد جاي باول". ويعتقد أن باول يشير بوضوح إلى أنه على الرغم من ارتفاع التضخم بشكل طفيف، إلا أن الوضع أقل إثارة للقلق مما كان عليه قبل بضعة أشهر، وأن معدل البطالة قد استقر.

من المقرر أن تنتهي فترة باول كرئيس لمجلس الاحتياطي الفيدرالي بعد اجتماعات السياسة النقدية في مارس وأبريل، ومن المتوقع أن يترأس رئيس جديد اجتماع يونيو بعد مصادقة مجلس الشيوخ.

في اجتماعها الأخير، أبقى البنك المركزي على سعر الفائدة المرجعي للإقراض لليلة واحدة ضمن نطاق يتراوح بين 3.5% و3.75%. وصف بيان اللجنة الصادر عقب الاجتماع النشاط الاقتصادي بأنه "يتوسع بوتيرة ثابتة"، وأشار إلى أن معدل البطالة يُظهر بوادر استقرار.

وخلال مؤتمره الصحفي، علق باول قائلاً: "أعتقد، ويعتقد العديد من زملائي، أنه من الصعب النظر إلى البيانات الواردة والقول إن السياسة مقيدة بشكل كبير في هذا الوقت".

يعتقد غوندلاش أن تصريحات باول الأخيرة تشير إلى تحول في التركيز. وأوضح غوندلاش قائلاً: "إنه يتحدث عن تقليل التوتر بين طرفي التفويض، وأنا أتفق معه تماماً"، في إشارة إلى هدفي الاحتياطي الفيدرالي المتمثلين في تحقيق استقرار الأسعار والتوظيف الكامل. "وأعتقد أنه يمهد الطريق لذلك".

يتناقض هذا الرأي مع توقعات السوق الحالية. وتشير التداولات في العقود الآجلة لصناديق الاحتياطي الفيدرالي إلى أن المستثمرين ما زالوا يتوقعون خفضين في سعر الفائدة بمقدار ربع نقطة مئوية بحلول نهاية عام 2026، وفقًا لأداة CME FedWatch.

وبناءً على رؤيته، أعرب غوندلاش أيضاً عن تفضيله للاستثمارات الدولية، حيث أوصى المستثمرين بالنظر في تخصيص ما بين 30% و40% من محافظهم الاستثمارية للأسهم الدولية غير المحوطة.

ووفقاً لغوندلاش، فإن هذه المراكز في وضع جيد للاستفادة من الارتفاع المحتمل للعملات المحلية مقابل الدولار الأمريكي.

أوقف مجلس الاحتياطي الفيدرالي رسمياً سلسلة تخفيضات أسعار الفائدة التي استمرت لثلاثة أعوام متتالية. وأعلنت لجنة السوق المفتوحة الفيدرالية، يوم الأربعاء، أنها ستبقي سعر الفائدة على الأموال الفيدرالية ثابتاً ضمن نطاقه الحالي الذي يتراوح بين 3.5% و3.75%.

أشار رئيس مجلس الاحتياطي الفيدرالي، جيروم باول، إلى تحوّل واضح نحو نهج "الترقب والانتظار". فبعد سلسلة من التخفيضات "الوقائية" المصممة لحماية سوق العمل من التذبذب، يعتقد البنك المركزي الآن أنه قادر على البقاء على الحياد. وأشار باول إلى استقرار مكاسب الوظائف ومعدل التضخم الذي، وإن كان لا يزال مرتفعاً بعض الشيء، إلا أنه يسير وفقاً للتوقعات.

وأوضح باول قائلاً: "إذا نظرنا إلى البيانات الواردة منذ الاجتماع الأخير، فسنجد تحسناً واضحاً في توقعات النمو. وقد سار التضخم كما هو متوقع تقريباً، كما أن بعض بيانات سوق العمل تشير إلى وجود دلائل على الاستقرار".

لم يكن قرار الإبقاء على أسعار الفائدة بالإجماع. فقد صوّت اثنان من حكام الولايات، ستيفن ميران وكريستوفر والر، اللذان عيّنهما الرئيس دونالد ترامب، ضدّ الإجماع، مؤيدين خفضًا آخر بمقدار ربع نقطة مئوية. وهذه هي المرة الرابعة التي يعارض فيها ميران قرار اللجنة.

يُبرز هذا الانقسام الداخلي النقاشات الدائرة حول توجهات الاقتصاد. وكان باول نفسه قد دعا سابقاً إلى خفض أكبر بمقدار نصف نقطة. ومع انتهاء ولايته كرئيس للجنة يوم السبت المقبل، يبقى التوجه المستقبلي للجنة سؤالاً محورياً بالنسبة للأسواق.

أعربت اللجنة في بيانها الرسمي عن ثقتها المتزايدة، مشيرة إلى أن "المؤشرات المتاحة تشير إلى أن النشاط الاقتصادي يتوسع بوتيرة ثابتة. وقد ظلت مكاسب الوظائف منخفضة، وأظهر معدل البطالة بعض علامات الاستقرار. ولا يزال التضخم مرتفعاً إلى حد ما".

مع تبقي اجتماعين فقط قبل انتهاء ولايته كرئيس لمجلس الاحتياطي الفيدرالي في مايو، واجه باول أسئلة حول إرثه ومستقبل المؤسسة. والتزم الصمت حيال خططه الشخصية، رافضاً الإفصاح عما إذا كان سيستمر في منصبه كعضو في مجلس الاحتياطي الفيدرالي حتى نهاية ولايته في عام 2028. وقال للصحفيين: "ليس لديّ ما أقوله لكم في هذا الشأن".

استخدم العبارة نفسها للتهرب من الأسئلة المتعلقة بأوامر استدعاء هيئة المحلفين الكبرى المتعلقة بتحقيق وزارة العدل في مشروع تجديد مبنى الاحتياطي الفيدرالي.

تحذير بشأن استقلالية البنوك المركزية

مع تجنبه التعليقات الشخصية، كان باول واضحاً في نصيحته لخلفه: الابتعاد عن السياسة. وشدد على ضرورة بقاء الاحتياطي الفيدرالي مستقلاً عن الضغوط السياسية للحفاظ على مصداقيته.

وحذر قائلاً: "عندما تفقد البنوك المركزية استقلاليتها عن الضغوط السياسية، يصعب استعادة مصداقية المؤسسة"، مضيفاً أنه يأمل ويعتقد أن الاحتياطي الفيدرالي لن يفقد استقلاليته. وأوضح أن التواصل مع المشرعين جزء ضروري من المساءلة الديمقراطية، لكن يجب على الرئيس القادم "ألا ينجرّ إلى السياسة المنتخبة".

الدفاع عن استراتيجية الاحتياطي الفيدرالي

كما دافع باول بقوة عن موظفي مجلس الاحتياطي الفيدرالي ونماذجه الاقتصادية، التي واجهت انتقادات لكونها قديمة. ووصف الموظفين بأنهم "أكثر مجموعة مؤهلة ستعمل معها على الإطلاق"، وأكد أن مجلس الاحتياطي الفيدرالي يدرك تمامًا أن التكنولوجيا قد تساهم في رفع الإنتاجية.

تطرق إلى التناقض الأخير بين النمو القوي للناتج المحلي الإجمالي - 3.8% في الربع الثاني و4.4% في الربع الثالث من عام 2025 - وتباطؤ خلق فرص العمل. ويرى أن بيانات الوظائف غالباً ما تقدم صورة أدق للاقتصاد الحقيقي، مما يشير إلى أن أرقام الناتج المحلي الإجمالي قد تبالغ في تقدير قوته.

رفض الانتقادات الموجهة لأدوات التنبؤ الخاصة بالاحتياطي الفيدرالي، مؤكداً أنه لا يوجد نموذج قادر على التنبؤ بدقة باقتصاد يتعرض لصدمات هائلة كالجائحة أو الحرب التجارية. ثم وجه تحدياً مباشراً للمنتقدين الذين يعتقدون أن بإمكانهم تقديم ما هو أفضل: "هيا بنا".

وفي نهاية المطاف، اختتم باول اليوم بتقييم ذاتي صريح لأدائه المتحفظ عمداً. وقال: "أميل إلى تسمية هذا المؤتمر الصحفي بـ'لا شيء لكم'".

أسعار الذهب والفضة تقترب من مستويات قياسية، لكن هذا الارتفاع لا يزال مستمراً. والسبب الرئيسي هو الضعف المستمر للدولار الأمريكي، مما يُؤدي إلى تحول ملحوظ في توجهات المستثمرين نحو الأصول المادية.

مع ارتفاع سعر الفضة إلى ما يزيد عن 110 دولارات للأونصة وتداول الذهب عند حوالي 5300 دولار، تتفاعل الأسواق مع حالة عدم اليقين الجيوسياسي المستمرة والتقلبات الاقتصادية المرتبطة بسياسات الرئيس دونالد ترامب. وقد دفع هذا المحللين إلى التشكيك في قدرة الدولار الأمريكي على البقاء كعملة الاحتياط الرئيسية في العالم على المدى الطويل.

على الرغم من أن الذهب قد يشهد تراجعاً قصير الأجل، إلا أن الخبراء يعتقدون أن الاتجاه الصعودي الأوسع نطاقاً راسخ بقوة.

حددت جوليا خاندوشكو، الرئيسة التنفيذية لشركة مايند ماني، عدة عوامل متقاربة تدعم جاذبية الذهب كأصل ملاذ آمن:

• تسريع وتيرة التخلص من الدولار على مستوى العالم.

• طلب ثابت من الدول النامية.

• استمرار إصدار العملات العالمية.

• مخاوف بشأن استدامة الدين الأمريكي.

• تصاعد التوترات الجيوسياسية، مثل التعريفات الجمركية الجديدة.

• الضغط الملحوظ على استقلالية مجلس الاحتياطي الفيدرالي.

ويستند هذا الزخم إلى موجة من المشاعر المؤيدة لبيع أمريكا والتي ظهرت لأول مرة في أبريل 2025، عندما فرض ترامب تعريفات جمركية عالمية عدوانية لتقليص العجز التجاري الأمريكي.

تتزايد أهمية الذهب بشكل ملحوظ في تكوين الاحتياطيات العالمية. ووفقًا لـ"لينه تران"، محللة الأسواق في موقع XS.com، فإن هذا يشير إلى تغيير جوهري في المشهد المالي.

وأشار تران إلى أنه "يتضح أن ارتفاع أسعار الذهب لا يعود فقط إلى قلق السوق، بل أيضاً إلى تحول الثقة في النظام النقدي والمالي العالمي نحو موقف أكثر حذراً". وأضاف: "لا يبدو أن هذه صدمة عابرة، بل هي بالأحرى عملية إعادة تموضع لدور الذهب داخل النظام".

يجادل تران بأن مسار الذهب المستقبلي لن يعتمد على عامل واحد مثل أسعار الفائدة، بل على الاستقرار العام للإطار النقدي والمالي العالمي.

كان الأداء الضعيف للدولار عاملاً محفزاً رئيسياً. ففي عام 2025، سجل مؤشر الدولار الأمريكي أحد أسوأ أعوامه منذ أكثر من خمسة عقود، حيث انخفض بنسبة 9.4% تقريباً من إغلاق ديسمبر 2024 قرب 108.5 إلى حوالي 98.3.

استمر هذا الاتجاه الهبوطي في العام الجديد، حيث فقد الدولار ما يقارب 2% في يناير. هذا الأسبوع، لامس المؤشر أدنى مستوى له منذ سنوات عديدة عند 95.55 نقطة.

مع ذلك، لم يُبدِ الرئيس ترامب أي قلق حيال تراجع قيمة العملة. وقال للصحفيين في ولاية أيوا يوم الثلاثاء: "أعتقد أن هذا أمر رائع. أعتقد أن قيمة الدولار - انظروا إلى حجم أعمالنا - في وضع ممتاز".

يحذر المحللون من أن عواقب ضعف الدولار معقدة وتعزز دور الذهب كأداة للتحوط من التضخم ومخزن للثروة.

أوضح آرون هيل، كبير محللي السوق في شركة إف بي ماركتس: "على الرغم من أن انخفاض قيمة الدولار الأمريكي يفيد المصدرين، إلا أنه قد يزيد من الضغوط التضخمية. فعندما ينخفض الدولار، إذا أردت شراء سلعة من الخارج، سترتفع تكلفتها لأن الدولار يشتري كمية أقل. أما بالنسبة للشركات، وخاصةً تلك التي تستورد المواد الخام، فستواجه أيضاً تكاليف أعلى، والتي يمكنها نقلها إلى عملائها، مما يؤدي إلى التضخم."

وأضاف هيل أن عدم القدرة على التنبؤ بتصرفات ترامب لا يزال يزعزع استقرار الأسواق، مما يدفع المستثمرين إلى تقليل انكشافهم على الأصول الأمريكية ويزيد من الضغط الهبوطي على الدولار.

وبعيداً عن الدولار، يرى بعض الخبراء تراجعاً أوسع نطاقاً في الثقة بالعملات الورقية عموماً. وقد أثارت الاضطرابات الأخيرة في أسواق السندات اليابانية مخاوف بشأن مخاطر السيولة في النظام المالي العالمي.

أشار جاي وولف، الرئيس العالمي لتحليلات السوق في شركة ماركس، إلى أن المخاوف من انخفاض قيمة العملات العالمية قد تدعم الذهب لسنوات قادمة.

قال وولف: "يعود المستثمرون الأفراد إلى الذهب كوسيلة للتحوط ضد انخفاض قيمة العملات، وكشكل من أشكال التأمين ضد المخاطر الجيوسياسية، والمبالغة في تقييم سوق الأسهم، والغموض الاقتصادي الكلي الأوسع نطاقاً. إن ارتفاع قيمة الذهب ليس مجرد نتيجة لضعف الدولار الأمريكي، بل يعكس تآكلاً أوسع نطاقاً للثقة في العملات الورقية عالمياً، حيث ترتفع قيمة الذهب مقابل جميع العملات تقريباً."

وبالنظر إلى المستقبل، لا تزال التوقعات بشأن الذهب قوية. ويعتقد نيتيش شاه، رئيس قسم أبحاث الاقتصاد الكلي للسلع في شركة ويزدوم تري، أن الأسعار قد ترتفع بشكل ملحوظ قبل نهاية العام.

وأشار إلى أن نماذج شركته تقترح على المستثمرين تخصيص ما بين 15% و20% من محافظهم الاستثمارية للذهب. ونظرًا لحجم سوق السندات العالمي الهائل، فإن أي تغيير طفيف في توزيع الأصول قد يكون له تأثير كبير على سعر المعدن.

واختتم شاه قائلاً: "أستطيع أن أفهم سبب وصول أسعار الذهب إلى مستوياتها الحالية. فهناك تهديد كبير للوضع الراهن والنظام النقدي العالمي إذا بقي الدولار الأمريكي العملة الاحتياطية العالمية".

يدفع تجار النفط علاوة سعرية على خيارات الشراء الصاعدة، في إشارة واضحة إلى تحوطهم ضد احتمال نشوب صراع جديد بين الولايات المتحدة وإيران. وقد أدى هذا التحرك السوقي إلى انحراف مستمر في أسعار خيارات الشراء، حيث يتجاوز سعر خيارات الشراء الصاعدة سعر خيارات الشراء الهابطة.

بالنسبة لخام برنت، المعيار العالمي، استمر هذا التذبذب لمدة 14 جلسة تداول متتالية. وشهد المؤشر الأمريكي المماثل النمط نفسه لمدة 13 يوم تداول متتالية. وهذه أطول فترات من هذا القبيل منذ أواخر عام 2024، وهي فترة اتسمت بالهجمات الإسرائيلية على المنشآت العسكرية الإيرانية.

ينبع هذا القلق من تصاعد التوترات في الشرق الأوسط. فقد أدت الاضطرابات الأخيرة في إيران، بحسب التقارير، إلى مقتل الآلاف، مما أثار استنكاراً دولياً واسعاً ضد نظام المرشد الأعلى آية الله علي خامنئي.

أثار الوضع تحذيراً شديد اللهجة من الرئيس الأمريكي دونالد ترامب، الذي هدد باتخاذ "إجراءات صارمة" إذا استمرت عمليات القتل. وأضاف ترامب هذا الأسبوع أن "أسطولاً ضخماً" يتجه إلى المنطقة بسبب إيران، معرباً عن أمله في عدم الحاجة إلى استخدامه.

لطالما شكّل سوق الخيارات المنصة الرئيسية للمتداولين للمضاربة على تصاعد المخاطر الجيوسياسية في الشرق الأوسط. وقد برز هذا التوجه بشكل خاص بعد هجوم حماس على إسرائيل في أكتوبر 2023.

ظهر نمط مماثل العام الماضي عندما شنت الولايات المتحدة ضربة على إيران. ارتفعت أسعار خيارات الشراء بشكل كبير قبل أن تنهار بمجرد أن اتضح أن المنشآت النفطية لم تكن مستهدفة.

قال آرني لومان راسموسن، كبير المحللين في شركة A/S لإدارة المخاطر العالمية: "لا يزال التركيز على إيران مستمراً. ومن المرجح أن يظل السوق متوتراً خلال الأيام المقبلة".

يُؤدي عدم اليقين الحالي إلى تراكم كبير في عقود الخيارات الصاعدة. ووفقًا لتحليل أجرته بلومبيرغ لبيانات بورصة إنتركونتيننتال للعقود الآجلة الأوروبية (ICE Futures Europe)، فقد نما حجم التداول المفتوح على خيارات شراء خام برنت هذا الشهر بأسرع وتيرة له منذ ست سنوات على الأقل. ويأتي هذا بعد تسجيل أعلى مستوى تداول يومي على الإطلاق لخيارات شراء خام برنت، والذي حدث في وقت سابق من هذا الشهر.

وتشير مؤشرات أخرى إلى الاتجاه نفسه. فقد زادت صناديق التحوط من رهاناتها الصعودية الصافية على النفط الخام إلى أعلى مستوى لها منذ أغسطس، ووصلت العديد من مؤشرات التقلبات الرئيسية إلى أعلى مستوياتها في عدة أشهر في الأسابيع الأخيرة.

إن التدخل العسكري الأمريكي المحتمل قد يهدد بشكل مباشر إنتاج النفط الإيراني، والذي يبلغ حاليًا حوالي 3.3 مليون برميل يوميًا.

يُؤخذ خطر حدوث صدمة كبيرة في الإمدادات على محمل الجد في جميع أنحاء القطاع. وقد رفعت مجموعة رابيدان إنرجي الاستشارية مؤخراً تقديراتها لاحتمالية أن يؤدي رد إيراني على الضربات الأمريكية المحتملة إلى اضطراب كبير في تدفقات الطاقة في الخليج، حيث رفعت الاحتمالات من 15% إلى 20%.

تتدفق رؤوس الأموال الصينية من البر الرئيسي إلى أسواق العقارات والأسهم في هونغ كونغ، مما دفع كلا السوقين إلى مستويات قياسية خلال العام الماضي. ويتماشى هذا التدفق مع استراتيجية بكين لإعادة تنشيط دور المدينة كمركز مالي دولي في أعقاب قانون الأمن القومي لعام 2020.

وقد برز هذا الاتجاه مؤخراً من خلال بيع منزل مكون من ثلاثة طوابق في جزيرة هونغ كونغ مقابل 860 مليون دولار هونغ كونغ (110 مليون دولار أمريكي) لمشترٍ من البر الرئيسي الصيني، كما ذكرت وسائل الإعلام المحلية في 18 يناير.

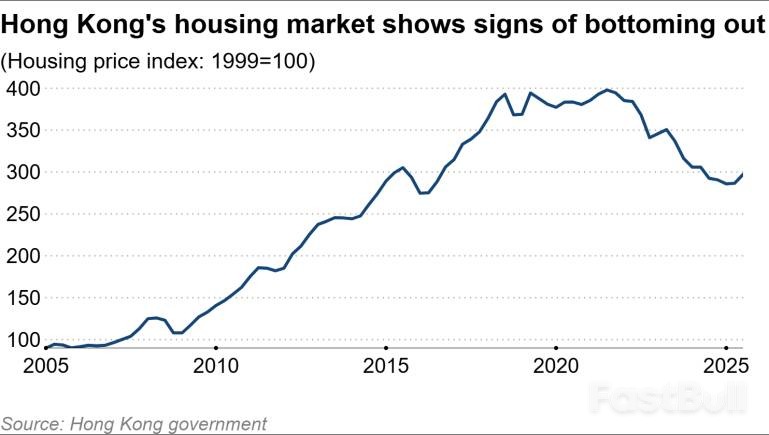

يشهد سوق العقارات في هونغ كونغ انتعاشاً ملحوظاً. فقد أعلنت الحكومة أن مؤشر أسعار المساكن بلغ 298.6 نقطة في ديسمبر، مسجلاً بذلك الشهر السابع على التوالي من النمو. وعلى مدار عام 2025، ارتفعت الأسعار بنحو 3%، وهو أول ارتفاع سنوي منذ أربع سنوات.

يأتي هذا الانتعاش بعد انكماش كبير. فبعد أن بلغت أسعار المساكن في هونغ كونغ ذروتها في عام 2021، انخفضت بنحو 30%. ولأن الدولار الهونغ كونغي مرتبط بالدولار الأمريكي، فإن السياسة النقدية للمدينة تتبع سياسة الولايات المتحدة. وقد أجبر هذا هونغ كونغ على رفع أسعار الفائدة خلال فترة التباطؤ الاقتصادي، مما أدى إلى ضغط كبير على سوق العقارات.

يعتقد برافين تشودري، رئيس قسم العقارات في هونغ كونغ لدى مورغان ستانلي، أن الانتعاش المتوقع في عام 2025 يُشير إلى بداية دورة نمو جديدة. ويتوقع أن ترتفع أسعار المساكن بأكثر من 10% في عام 2026.

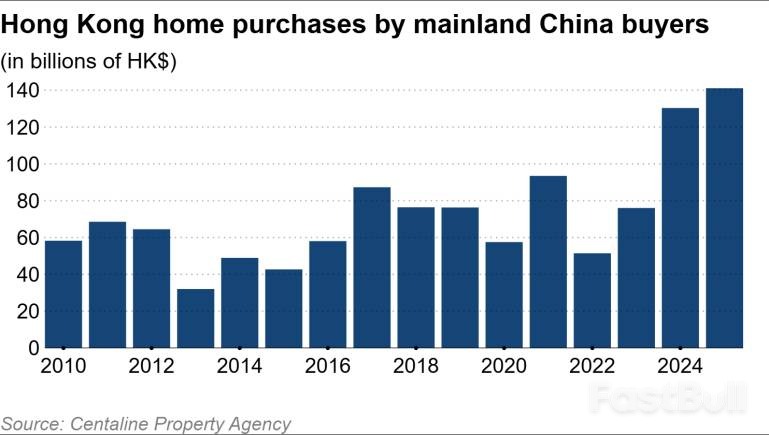

يُعدّ المشترون من البر الرئيسي الصيني القوة الدافعة الرئيسية وراء هذا الارتفاع. فبحسب تحليل بيانات التسجيل الذي أجرته وكالة سينتالاين العقارية، زادت معاملات الإسكان التي شملت مشترين من البر الرئيسي بنسبة 20% في عام 2025 لتصل إلى 13,958 معاملة. وارتفعت القيمة الإجمالية لهذه المشتريات بنسبة 8% لتصل إلى مستوى قياسي بلغ 141 مليار دولار هونغ كونغ، حيث يشكّل المشترون من البر الرئيسي الآن ما يقرب من 30% من السوق.

إن تأثير الأموال القادمة من البر الرئيسي الصيني واضحٌ بنفس القدر في سوق الأسهم. فمن خلال برنامج ربط الأسهم، الذي يربط بورصات هونغ كونغ وشنغهاي وشنتشن، يضخ المستثمرون من البر الرئيسي الصيني أموالاً غير مسبوقة إلى المدينة.

في عام 2025، بلغ صافي مشتريات المستثمرين من البر الرئيسي الصيني لأسهم هونغ كونغ مستوى قياسياً بلغ حوالي 1.4 تريليون دولار هونغ كونغي، بزيادة قدرها 70%. وانعكاساً لهذه الثقة، ارتفع مؤشر هانغ سينغ مؤخراً بنسبة 3% في يوم واحد، مسجلاً أعلى مستوى له منذ حوالي أربع سنوات ونصف.

يُساهم حجمٌ هائل من المدخرات المحلية في دعم هذا الاستثمار العابر للحدود. ففي نهاية يونيو، بلغ إجمالي الودائع في بر الصين الرئيسي 160 تريليون يوان (23 تريليون دولار أمريكي)، مع وجود فائض في المدخرات يُقدّر بنحو 50 تريليون يوان. ونظرًا لما يواجهه سوق العقارات المحلي في الصين من مستقبلٍ غير مستقر، تبحث هذه العاصمة عن فرصٍ استثمارية في أماكن أخرى، وقد أصبحت هونغ كونغ وجهةً رئيسيةً في هذا الصدد.

تساهم سياسات بكين أيضاً بشكل فعّال في دعم هذا التوجه. فبعد أن تسبب قانون الأمن القومي في نزوح السكان، طبّقت هونغ كونغ سياسات لجذب المواهب الجديدة. وقد أدى ذلك إلى تدفق السكان من البر الرئيسي للصين، مما زاد عدد سكان المدينة بمقدار 180 ألف نسمة خلال ثلاث سنوات ليصل إلى 7.52 مليون نسمة، وخلق ضغطاً متزايداً على الطلب على المساكن.

علاوة على ذلك، يُعدّ الحصول على تأشيرة هونغ كونغ وسيلة عملية لتحويل الأموال. فبينما تفرض الصين ضوابط صارمة تحدّ من التحويلات المالية الخارجية إلى 50,000 دولار أمريكي سنويًا، تختلف هذه القواعد بالنسبة لمن ينتقلون إلى هونغ كونغ.

"إذا حصلت على تأشيرة هونغ كونغ، يُسمح بتحويل الأموال من البر الرئيسي للصين لتغطية نفقات المعيشة، مما يسهل شراء العقارات"، أوضح أحد المتخصصين في القطاع المالي الذي انتقل من البر الرئيسي إلى هونغ كونغ في عام 2024. كما أن جزءًا من هذه الأموال المحولة يجد طريقه إلى سوق الأسهم.

يُعدّ هذا التدفق الرأسمالي جزءاً من مسعى استراتيجي أوسع نطاقاً من جانب بكين. فبعد تطبيق قانون الأمن القومي، تزايدت المخاوف الدولية من أن تؤدي التغييرات السياسية إلى تقليص جاذبية هونغ كونغ للشركات ورؤوس الأموال الأجنبية.

رداً على ذلك، أصدر الرئيس الصيني شي جين بينغ توجيهاً في عام 2022 لتعزيز مكانة هونغ كونغ كمركز مالي دولي. وباعتبارها بوابة لرؤوس الأموال الدولية إلى البر الرئيسي للصين ومحوراً رئيسياً لتدويل اليوان، فإن حيوية هونغ كونغ الاقتصادية تُعد أولوية استراتيجية.

وقد أكد نائب محافظ بنك الشعب الصيني، زو لان، هذا الدعم مؤخراً. ففي خطاب ألقاه في هونغ كونغ، أعرب زو عن تأييده لتوسيع نطاق تداول اليوان في المدينة، وأعلن عن خطط لإنشاء مركز دولي لتجارة الذهب. وشدد على أن الصين وهونغ كونغ ستحققان النصر من خلال التعاون في العصر الجديد.

يشير انتعاش أسواق العقارات والأسهم في هونغ كونغ إلى أن المدينة تستعيد زخمها الاقتصادي. ومع ذلك، فإن هذا الانتعاش يتسم بعلاقة أوثق بكثير مع البر الرئيسي الصيني.

يعني هذا التكامل الأعمق أن اقتصاد هونغ كونغ أصبح أكثر عرضة لتقلبات الاقتصاد الصيني والتحولات السياسية المحتملة من بكين. وبالنسبة للمستثمرين العالميين، فإن لهذا التحول تداعيات أوسع، إذ قد يؤدي تدفق رؤوس الأموال من البر الرئيسي إلى هونغ كونغ إلى تباطؤ الاستثمار في أسواق خارجية أخرى.

قال سمسار عقارات من البر الرئيسي للصين يعمل الآن في المدينة: "أنصح عملائي ببيع العقارات في طوكيو وشراء العقارات في هونغ كونغ"، مسلطاً الضوء على احتمال إعادة توجيه تدفقات الاستثمار الدولية.

واصل الين الياباني تراجعه مقابل الدولار الأمريكي بعد إشارة واضحة من واشنطن: لن تتدخل أمريكا لإنقاذ العملة المتعثرة. وقد بددت تصريحات وزير الخزانة الأمريكي سكوت بيسنت الأخيرة أي آمال متبقية في تدخل منسق، مما يسلط الضوء على تباين صارخ في الاستراتيجية النقدية بين القوتين الاقتصاديتين.

بالنسبة للتجار والمحللين، يؤكد هذا أن مصير الين يقع بالكامل على عاتق صناع السياسات اليابانيين، الذين يواجهون تحديات اقتصادية عميقة الجذور.

في مقابلة مع قناة سي إن بي سي، استبعد وزير الخزانة الأمريكي سكوت بيسنت صراحةً أي إجراء أمريكي لدعم الين الياباني. وجاء تصريحه بمثابة دحض مباشر للشائعات التي انتشرت في الأسبوع السابق والتي أشارت إلى احتمال إجراء "مراجعة لأسعار الصرف" بين السلطات الأمريكية واليابانية، وهو إجراء يُنظر إليه غالبًا على أنه مقدمة للتدخل في السوق.

تسببت تلك الشائعات في انخفاض مؤقت في قيمة الدولار الأمريكي. إلا أن تصريحات بيسنت أدت إلى انتعاش سريع للدولار، حيث أكد مجدداً التزام الإدارة بسياسة الدولار القوي. وأوضح أن هذه السياسة تهدف إلى تهيئة الظروف المناسبة لتشجيع تدفق رؤوس الأموال إلى الولايات المتحدة، مما يجعل التدخل في سوق العملات الأجنبية مناقضاً مباشراً لهذا الهدف.

إن ضعف الين الحالي ليس ظاهرة جديدة، بل هو نتاج سنوات من السياسة النقدية المتساهلة التي انتهجها بنك اليابان، والذي أبقى أسعار الفائدة منخفضة لتحفيز النمو الاقتصادي. وقد تناقضت هذه الاستراتيجية بشكل حاد مع سياسات اقتصادات كبرى أخرى كالولايات المتحدة.

أدى هذا الفارق في أسعار الفائدة إلى ازدهار تجارة الين. كان المستثمرون يقترضون الين بتكلفة منخفضة للغاية، ويحولونه إلى دولارات أمريكية، ويستثمرونه في أصول أمريكية ذات عائد أعلى. إلا أن هذه الديناميكية بدأت تتلاشى بشكل كبير.

في أبريل 2024، انخفض الين إلى أدنى مستوى له مقابل الدولار منذ أوائل التسعينيات. وكان السبب الرئيسي هو رفع بنك اليابان لسعر الفائدة، مما جعل المضاربة على فروق أسعار الفائدة غير مربحة. ومع تسارع المستثمرين إلى بيع مراكزهم، قاموا ببيع كميات هائلة من الين، مما أدى إلى انهيار العملة. ومنذ ذلك الحين، يكافح بنك اليابان لتحقيق استقرار العملة.

وقد تفاقم الوضع بسبب قرارات السياسة الداخلية. ففي 13 يناير 2026، انخفض الين إلى أدنى مستوى له مقابل الدولار منذ صيف 2024. ويعود هذا الانخفاض بشكل كبير إلى مخاوف السوق بشأن تفضيل رئيسة الوزراء سناء تاكايتشي للسياسة النقدية التوسعية، الأمر الذي قد يزيد من عجز الموازنة الوطنية الهائل أصلاً في اليابان.

تبلغ نسبة الدين إلى الناتج المحلي الإجمالي في اليابان حاليًا أكثر من 230%، وهي من أعلى النسب بين الدول المتقدمة. ومما زاد من قلق المستثمرين، موافقة حكومة تاكايتشي على حزمة تحفيزية ضخمة رفعت عوائد السندات اليابانية لأجل 40 عامًا إلى مستويات قياسية. وقد أدى هذا الإجراء إلى هروب رؤوس أموال كبيرة من سوق السندات اليابانية، مما وضع اقتصاد البلاد في وضع أكثر هشاشة.

بالنظر إلى المستقبل، لا يزال مسار الاقتصاد الياباني مليئاً بالتحديات. فقد توقع تقرير صادر عن غولدمان ساكس في يناير/كانون الثاني نمواً معتدلاً وثابتاً بنحو 0.8% لعام 2026، مدفوعاً بشكل أساسي بالطلب المحلي وليس بالصادرات. كما يتوقع التقرير أن يبقى التضخم قريباً من النسبة المستهدفة البالغة 2%.

على الرغم من حزمة التحفيز الأخيرة، شهدت نسبة الدين إلى الناتج المحلي الإجمالي في اليابان انخفاضًا طفيفًا. إلا أن الإنفاق الحكومي المخطط له وإمكانية إلغاء ضرائب الاستهلاك يُهددان بعكس هذا الاتجاه. وإذا ما تأخرت إدارة تاكايتشي في إجراء التعديلات اللازمة على أسعار الفائدة، فقد يضطر بنك اليابان إلى التدخل.

لا تزال عدة مخاطر رئيسية تقوض الثقة في الاقتصاد الياباني:

• عدم الاستقرار المالي: قد تؤدي الزيادات الإضافية في الإنفاق الحكومي إلى زيادة الدين الوطني.

• التحديات الديموغرافية: قد يؤدي شيخوخة السكان ونقص العمالة المستمر إلى إعاقة النمو على المدى الطويل.

• العوامل العالمية: لا تزال التحولات الأوسع في التجارة العالمية وتقلبات العملة المستمرة تشكل تهديدات خارجية كبيرة.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

تسجيل الدخول

الاشتراك