أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

المملكة المتحدة مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)

المملكة المتحدة مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

فرنسا مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (يناير)

فرنسا مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (يناير)ا:--

ا: --

ا: --

فرنسا مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (يناير)

فرنسا مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (يناير)ا:--

ا: --

ا: --

فرنسا المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (يناير)

فرنسا المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (يناير)ا:--

ا: --

ا: --

ألمانيا مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (يناير)

ألمانيا مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (يناير)ا:--

ا: --

ا: --

ألمانيا مؤشر مديري المشتريات PMI في قطع الخدمات الأولي (معدل موسميا) (يناير)

ألمانيا مؤشر مديري المشتريات PMI في قطع الخدمات الأولي (معدل موسميا) (يناير)ا:--

ا: --

ا: --

ألمانيا المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (يناير)

ألمانيا المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (يناير)ا:--

ا: --

ا: --

منطقة اليورو المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (يناير)

منطقة اليورو المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (يناير)ا:--

ا: --

ا: --

منطقة اليورو مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (يناير)

منطقة اليورو مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (يناير)ا:--

ا: --

ا: --

منطقة اليورو مؤشر مديري المشتريات PMI في قطع الخدمات الأولي (معدل موسميا) (يناير)

منطقة اليورو مؤشر مديري المشتريات PMI في قطع الخدمات الأولي (معدل موسميا) (يناير)ا:--

ا: --

ا: --

المملكة المتحدة المركب التمهيدي لمؤشر مديري المشتريات PMI (يناير)

المملكة المتحدة المركب التمهيدي لمؤشر مديري المشتريات PMI (يناير)ا:--

ا: --

ا: --

المملكة المتحدة مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (يناير)

المملكة المتحدة مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (يناير)ا:--

ا: --

ا: --

المملكة المتحدة مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (يناير)

المملكة المتحدة مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (يناير)ا:--

ا: --

ا: --

المكسيك مؤشر النشاط الاقتصادي السنوي (نوفمبر)

المكسيك مؤشر النشاط الاقتصادي السنوي (نوفمبر)ا:--

ا: --

ا: --

روسيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (نوفمبر)

روسيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (نوفمبر)ا:--

ا: --

ا: --

كندا مبيعات التجزئة الأساسية شهريا (معدل موسميا) (نوفمبر)

كندا مبيعات التجزئة الأساسية شهريا (معدل موسميا) (نوفمبر)ا:--

ا: --

ا: --

كندا مبيعات التجزئة شهريا (معدل موسميا) (نوفمبر)

كندا مبيعات التجزئة شهريا (معدل موسميا) (نوفمبر)ا:--

ا: --

أمريكا مؤشر مديري المشتريات PMI

أمريكا مؤشر مديري المشتريات PMIا:--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات في قطاع الخدمات PMI

أمريكا مؤشر مديري المشتريات في قطاع الخدمات PMI ا:--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات PMI

أمريكا مؤشر مديري المشتريات PMIا:--

ا: --

ا: --

أمريكا مؤشر ثقة المستهلك جامعة ميشغان نهائي (يناير)

أمريكا مؤشر ثقة المستهلك جامعة ميشغان نهائي (يناير)ا:--

ا: --

ا: --

أمريكا مؤشر جامعة ميشغان للوضع الحالي نهائي (يناير)

أمريكا مؤشر جامعة ميشغان للوضع الحالي نهائي (يناير)ا:--

ا: --

ا: --

أمريكا مؤشر توقعات المستهلك UMich النهائي (يناير)

أمريكا مؤشر توقعات المستهلك UMich النهائي (يناير)ا:--

ا: --

ا: --

أمريكا المؤشرات الرئيسية لمجلس إدارة المؤتمر (نوفمبر)

أمريكا المؤشرات الرئيسية لمجلس إدارة المؤتمر (نوفمبر)ا:--

ا: --

ا: --

أمريكا مؤشرات مزامنة لوحة المؤتمرات شهريا (نوفمبر)

أمريكا مؤشرات مزامنة لوحة المؤتمرات شهريا (نوفمبر)ا:--

ا: --

ا: --

أمريكا المؤشرات المتأخرة لمجلس إدارة المؤتمر شهريا (نوفمبر)

أمريكا المؤشرات المتأخرة لمجلس إدارة المؤتمر شهريا (نوفمبر)ا:--

ا: --

ا: --

أمريكا توقعات التضخم لعام واحد من UMich نهائية (يناير)

أمريكا توقعات التضخم لعام واحد من UMich نهائية (يناير)ا:--

ا: --

ا: --

أمريكا المؤشرات الرئيسية لمجلس المؤتمرات (نوفمبر)

أمريكا المؤشرات الرئيسية لمجلس المؤتمرات (نوفمبر)ا:--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعيا:--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعيا:--

ا: --

ا: --

ألمانيا مؤشر لتوقعات الأعمال

ألمانيا مؤشر لتوقعات الأعمال --

ا: --

ا: --

ألمانيا مؤشر لمناخ الأعمال

ألمانيا مؤشر لمناخ الأعمال --

ا: --

ا: --

ألمانيا مؤشر للحالة الراهنة للأعمال

ألمانيا مؤشر للحالة الراهنة للأعمال --

ا: --

ا: --

المكسيك معدل البطالة (غير معدل موسميا) (ديسمبر)

المكسيك معدل البطالة (غير معدل موسميا) (ديسمبر)--

ا: --

ا: --

كندا مؤشر الثقة الاقتصادية الوطني

كندا مؤشر الثقة الاقتصادية الوطني--

ا: --

ا: --

أمريكا أوامر السلع المعمرة غير الدفاعية (باستثناء الطائرات) (نوفمبر)

أمريكا أوامر السلع المعمرة غير الدفاعية (باستثناء الطائرات) (نوفمبر)--

ا: --

ا: --

أمريكا طلبات السلع المعمرة الشهرية (باستثناء الدفاع )( معدل موسميا) (نوفمبر)

أمريكا طلبات السلع المعمرة الشهرية (باستثناء الدفاع )( معدل موسميا) (نوفمبر)--

ا: --

ا: --

أمريكا طلبات الأطعمة الدودية المعمرة الشهرية (باستثناء النقل) (نوفمبر)

أمريكا طلبات الأطعمة الدودية المعمرة الشهرية (باستثناء النقل) (نوفمبر)--

ا: --

ا: --

أمريكا طلب السلع المعمرة الشهري (نوفمبر)

أمريكا طلب السلع المعمرة الشهري (نوفمبر)--

ا: --

ا: --

أمريكا مؤشر نشاط أعمال من بنك الاحتياطي الفيدرالي في دالاس (يناير)

أمريكا مؤشر نشاط أعمال من بنك الاحتياطي الفيدرالي في دالاس (يناير)--

ا: --

ا: --

المملكة المتحدة مؤشر لأسعار المتاجر BRC السنوي (يناير)

المملكة المتحدة مؤشر لأسعار المتاجر BRC السنوي (يناير)--

ا: --

ا: --

البر الرئيسى الصينى الأربح في القطاع الصناعي السنوي (YTD) (ديسمبر)

البر الرئيسى الصينى الأربح في القطاع الصناعي السنوي (YTD) (ديسمبر)--

ا: --

ا: --

المكسيك اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

المكسيك اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر S&P/CS لأسعار المنازل في 20 مدينة السنوي (غير معدل موسميا) (نوفمبر)

أمريكا مؤشر S&P/CS لأسعار المنازل في 20 مدينة السنوي (غير معدل موسميا) (نوفمبر)--

ا: --

ا: --

أمريكا مؤشر S&P/CS لأسعار المنازل في 20 مدينة الشهري (معدل موسميا) (نوفمبر)

أمريكا مؤشر S&P/CS لأسعار المنازل في 20 مدينة الشهري (معدل موسميا) (نوفمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنازل الشهري

أمريكا مؤشر أسعار المنازل الشهري --

ا: --

ا: --

أمريكا مؤشر أسعار المنازل FHFA (نوفمبر)

أمريكا مؤشر أسعار المنازل FHFA (نوفمبر)--

ا: --

ا: --

أمريكا المؤشر المركب لقطاع التصنيع بنك الاحتياطي الفيدرالي في ريتشموند (يناير)

أمريكا المؤشر المركب لقطاع التصنيع بنك الاحتياطي الفيدرالي في ريتشموند (يناير)--

ا: --

ا: --

أمريكا مؤشر حالة المستهلك الصادر عن مجلس المؤتمرات (يناير)

أمريكا مؤشر حالة المستهلك الصادر عن مجلس المؤتمرات (يناير)--

ا: --

ا: --

أمريكا مؤشر توقعات المستهلكين الصادر عن مجلس إدارة المؤتمر (يناير)

أمريكا مؤشر توقعات المستهلكين الصادر عن مجلس إدارة المؤتمر (يناير)--

ا: --

ا: --

أمريكا مؤشر بنك الاحتياطي الفيدرالي ريتشموند لشحنات التصنيع (يناير)

أمريكا مؤشر بنك الاحتياطي الفيدرالي ريتشموند لشحنات التصنيع (يناير)--

ا: --

ا: --

أمريكا مؤشر إيرادات الخدمات بنك الاحتياطي الفيدرالي ريشموند (يناير)

أمريكا مؤشر إيرادات الخدمات بنك الاحتياطي الفيدرالي ريشموند (يناير)--

ا: --

ا: --

أمريكا مؤشر ثقة المستهلك عن مجلس المؤتمرات (يناير)

أمريكا مؤشر ثقة المستهلك عن مجلس المؤتمرات (يناير)--

ا: --

ا: --

أستراليا المتوسط المقلم لمؤشر أسعار المستهلك CPI من RBA السنوي (الربع 4)

أستراليا المتوسط المقلم لمؤشر أسعار المستهلك CPI من RBA السنوي (الربع 4)--

ا: --

ا: --

أستراليا مؤشر أسعار المستهلك

أستراليا مؤشر أسعار المستهلك--

ا: --

ا: --

أستراليا مؤشر أسعار المستهلك

أستراليا مؤشر أسعار المستهلك--

ا: --

ا: --

ألمانيا مؤشر ثقة المستهلك

ألمانيا مؤشر ثقة المستهلك--

ا: --

ا: --

الهند مؤشر الإنتاج الصناعي السنوي (ديسمبر)

الهند مؤشر الإنتاج الصناعي السنوي (ديسمبر)--

ا: --

ا: --

الهند مخرجات قطاع التصنيع شهريا (ديسمبر)

الهند مخرجات قطاع التصنيع شهريا (ديسمبر)--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

ارتفعت أسعار الفضة فوق 100 دولار للأونصة لأول مرة على الإطلاق يوم الجمعة، بينما سجل الذهب رقماً قياسياً آخر في طريقه إلى 5000 دولار للأونصة مع إقبال المستثمرين على أصول الملاذ الآمن وسط الاضطرابات الجيوسياسية وتوقعات خفض أسعار الفائدة الأمريكية.

23 يناير (رويترز) - ارتفعت أسعار الفضة فوق 100 دولار للأونصة لأول مرة على الإطلاق يوم الجمعة، بينما سجل الذهب رقماً قياسياً جديداً في طريقه إلى 5000 دولار للأونصة مع إقبال المستثمرين على أصول الملاذ الآمن وسط الاضطرابات الجيوسياسية وتوقعات خفض أسعار الفائدة الأمريكية.

ارتفع سعر الفضة الفورية بنسبة 4.05% ليصل إلى 100.1 دولار للأونصة بحلول الساعة 15:47 بتوقيت غرينتش. وقد ارتفع سعر المعدن بأكثر من 200% في العام الماضي، مدفوعًا أيضًا بالتحديات المستمرة في زيادة عمليات تكرير المعدن ونقص الإمدادات المستمر في السوق.

"ينبغي أن يستمر الفضة في الاستفادة من العديد من القوى نفسها التي تدعم الطلب على الاستثمار في الذهب"، كما قال فيليب نيومان، مدير في شركة ميتالز فوكس.

"سيأتي الدعم الإضافي من المخاوف المستمرة بشأن التعريفات الجمركية وانخفاض السيولة المادية في سوق لندن."

ارتفع سعر الذهب الفوري بنسبة 0.48% ليصل إلى 4959.98 دولارًا للأونصة، بعد أن لامس مستوى قياسيًا بلغ 4967.03 دولارًا في وقت سابق من اليوم. كما ارتفعت العقود الآجلة للذهب الأمريكي تسليم فبراير بنسبة 0.98% لتصل إلى 4961.20 دولارًا.

"إن دور الذهب كملاذ آمن ومُنَوِّع للمحفظة الاستثمارية في أوقات اقتصادية وسياسية شديدة التقلب يجعله ضرورة للمحافظ الاستثمارية الاستراتيجية. إنه أكثر من مجرد عاصفة عاتية لا تدوم، بل هو علامة على تغيرات جذرية في الأوقات"، هذا ما قاله تاي وونغ، وهو تاجر معادن مستقل.

منذ بداية عام 2026، أدى الاحتكاك بين الولايات المتحدة وحلف شمال الأطلسي بشأن جرينلاند، والمخاوف بشأن استقلالية الاحتياطي الفيدرالي، واستمرار حالة عدم اليقين بشأن الرسوم الجمركية، إلى زيادة الطلب على أصول الملاذ الآمن.

كما ساهم شراء البنوك المركزية والتحول الأوسع نطاقاً عن الدولار في دعم ارتفاع أسعار الذهب.

على صعيد السياسة الأمريكية، من المتوقع أن يبقي الاحتياطي الفيدرالي أسعار الفائدة ثابتة في اجتماعه المقرر عقده في الفترة من 27 إلى 28 يناير، لكن الأسواق لا تزال تتوقع خفضين إضافيين لأسعار الفائدة في النصف الثاني من عام 2026.

باعتباره أصلاً لا يدرّ عائداً، غالباً ما يُفضّل الذهب خلال فترات انخفاض أسعار الفائدة.

ارتفع سعر البلاتين الفوري بنسبة 4.21% ليصل إلى 2740.25 دولارًا للأونصة.

قال بنك HSBC في مذكرة إن البلاتين "يجذب طلب المستثمرين كبديل أرخص للذهب".

وأضافت المذكرة: "نتوقع أن يتسع عجز الإنتاج/الاستهلاك إلى أكثر من 1.2 مليون أونصة في عام 2026".

وفي الوقت نفسه، ارتفع سعر البلاديوم بنسبة 4.79% ليصل إلى 2012.11 دولارًا.

انخفضت عوائد سندات الخزانة الأمريكية بشكل طفيف يوم الجمعة، حيث أحجم المستثمرون عن الشراء قبيل اجتماع السياسة النقدية لمجلس الاحتياطي الفيدرالي الأسبوع المقبل. وظل التداول ضمن نطاق ضيق، مع ترقب المشاركين في السوق للأخبار الجيوسياسية والتصريحات المحتملة من الرئيس ترامب.

على الرغم من البيانات الاقتصادية الإيجابية بشكل عام بشأن نشاط الأعمال التجارية الأمريكية وثقة المستهلك، لم تُبدِ سندات الخزانة الأمريكية رد فعل يُذكر. إلا أن هذه التقارير عززت التوقعات بأن البنك المركزي سيوقف دورة التيسير النقدي.

بحلول وقت متأخر من الصباح، انخفض عائد سندات الخزانة الأمريكية القياسية لأجل 10 سنوات بمقدار 1.2 نقطة أساسية ليصل إلى 4.239%، بينما انخفض عائد السندات لأجل 30 عامًا بمقدار 1.6 نقطة أساسية ليصل إلى 4.835%. كما انخفض عائد السندات لأجل عامين، والذي يتأثر بشدة بتوقعات أسعار الفائدة، انخفاضًا طفيفًا إلى 3.607%.

يأتي الهدوء النسبي في سوق السندات بعد فترة من التقلبات الحادة. فقد ارتفعت العوائد بشكل حاد يوم الثلاثاء بعد أن هدد الرئيس ترامب بفرض تعريفات جمركية جديدة على السلع الأوروبية. إلا أن التهديد سُحب لاحقاً عقب التوصل إلى اتفاق إطاري مع القادة الأوروبيين للاستحواذ على غرينلاند، مع أن التفاصيل لا تزال قيد المناقشة.

"إن إجراء اليوم بمثابة استراحة مرحب بها بعد فترة متقلبة للغاية استمرت حوالي 20 يومًا من العناوين الرئيسية والمؤامرات الجيوسياسية ومنتدى دافوس وإعلانات الأرباح"، كما قال جورج كاترامبون، رئيس قسم الدخل الثابت في الأمريكتين في مجموعة DWS.

وأضاف أن السوق يبدو وكأنه في حالة هدوء مؤقت، مشبهاً إياه بعاصفة ثلجية وشيكة. "الخلاصة هي أن الأنظار ستتجه سريعاً إلى الاحتياطي الفيدرالي الأسبوع المقبل."

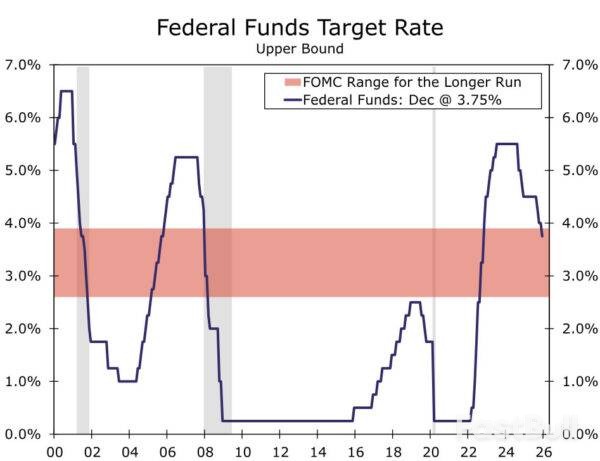

من المتوقع على نطاق واسع أن تُبقي اللجنة الفيدرالية للسوق المفتوحة (FOMC) سعر الفائدة القياسي لليلة واحدة ثابتاً في النطاق المستهدف 3.50%-3.75% عندما يختتم اجتماعها الذي يستمر يومين يوم الأربعاء.

تعكس أسواق العقود الآجلة لأسعار الفائدة هذا التوجه. فبحسب تقديرات مجموعة بورصة لندن، يتوقع المتداولون حاليًا تخفيضًا في أسعار الفائدة بنحو 44 نقطة أساس على مدار العام، أي أقل من خفضين قياسيين بمقدار 25 نقطة أساس لكل منهما. ويمثل هذا انخفاضًا ملحوظًا مقارنةً بـ 53 نقطة أساس التي تم تسعيرها الأسبوع الماضي فقط.

أكدت التقارير الاقتصادية الصادرة يوم الجمعة على الرأي القائل بأن الاحتياطي الفيدرالي من المرجح أن يتبع دورة تيسير نقدي طفيفة.

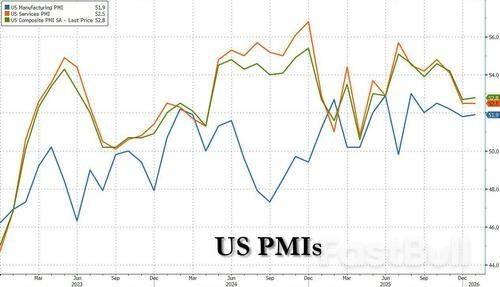

• النشاط التجاري: بلغ مؤشر مديري المشتريات المركب الأمريكي الأولي الصادر عن SP Global، والذي يغطي قطاعي التصنيع والخدمات، 52.8 نقطة لشهر يناير. ورغم أنه يمثل انخفاضًا طفيفًا عن 52.7 نقطة المسجلة في ديسمبر، إلا أن أي قراءة أعلى من 50 نقطة تشير إلى توسع في القطاع الخاص.

• ثقة المستهلك: ارتفع مؤشر ثقة المستهلك بجامعة ميشيغان إلى قراءة نهائية بلغت 56.4 في يناير، بزيادة عن 52.9 في ديسمبر وتقدير سابق بلغ 54.0.

في حين تحسنت معنويات المستهلكين، أظهر الاستطلاع أيضاً أن توقعات التضخم للعام المقبل انخفضت إلى 4.0%، وهو أدنى مستوى لها منذ يناير 2025. وأشار المحللون إلى أن هذا العنصر ساهم في الضغط الهبوطي على عوائد سندات الخزانة.

انخفض منحنى عائدات سندات الخزانة الأمريكية للجلسة الثالثة على التوالي يوم الجمعة، وهي خطوة مدفوعة بتراجع المخاوف من التضخم الآن بعد أن تراجع خطر فرض التعريفات الأوروبية في الوقت الحالي.

انخفض الفارق بين عوائد السندات لأجل عامين وعشرة أعوام إلى 63.6 نقطة أساس بعد أن سجل أدنى مستوى له عند 61.6 نقطة أساس. ويمثل هذا تغيراً ملحوظاً عن يوم الثلاثاء، حين دفعت مخاوف التضخم الفارق إلى أعلى مستوى له في أسبوعين عند 70.9 نقطة أساس.

يُطلق الاتحاد الأوروبي ناقوس الخطر سراً بشأن "مجلس السلام" الجديد الذي أنشأه الرئيس الأمريكي دونالد ترامب، حيث كشفت التحليلات الداخلية عن مخاوف عميقة من أن هذه المبادرة تُركز سلطة مفرطة في يد الرئيس.

وفقًا لوثيقة سرية صادرة عن الجهاز الدبلوماسي للاتحاد الأوروبي بتاريخ 19 يناير، يُنظر إلى هيكل المجلس على أنه خروج كبير عن ولايته الأصلية في الأمم المتحدة وتهديد محتمل للاستقلال القانوني للدول الأعضاء.

في حين دعا ترامب قادة العالم للانضمام إلى مبادرته لحل النزاعات العالمية، فقد أبدت العديد من الحكومات الغربية تردداً.

أُطلق مجلس السلام رسمياً يوم الخميس من قبل الرئيس الأمريكي، وكان قد أُجيز في البداية من قبل مجلس الأمن التابع للأمم المتحدة في نوفمبر/تشرين الثاني الماضي، مع تركيز محدود على الصراع في غزة. إلا أن نطاق عمله اتسع منذ ذلك الحين ليشمل معالجة الصراعات في جميع أنحاء العالم.

وأشار جهاز العمل الخارجي الأوروبي التابع للاتحاد الأوروبي في تحليله إلى أن الهيئة الجديدة "تنحرف بشكل كبير" عن هذه المهمة الأصلية المحدودة.

وقد كان ترامب نفسه صريحاً بشأن طموحاته فيما يتعلق بالمجلس. وقال: "بمجرد تشكيل هذا المجلس بالكامل، يمكننا أن نفعل ما نشاء تقريباً"، مضيفاً أنه سيعمل "بالتنسيق مع الأمم المتحدة".

أصبحت القواعد الداخلية للمجلس نقطة خلاف رئيسية بالنسبة لبروكسل. ينص الميثاق على تولي ترامب رئاسة المجلس مدى الحياة، ويحدد مستويات عضوية مختلفة. فبينما يمكن للدول الانضمام لفترات ثلاث سنوات، تُمنح العضوية الدائمة للدول التي تدفع مليار دولار لتمويل عمليات المجلس.

حدد التحليل الدبلوماسي للاتحاد الأوروبي عدة قضايا حاسمة في هذا النموذج:

• تركيز السلطة: تنص الوثيقة على أن الميثاق "يثير قلقًا بموجب المبادئ الدستورية للاتحاد الأوروبي"، محذرةً من أن "استقلال النظام القانوني للاتحاد الأوروبي يتعارض أيضًا مع تركيز السلطات في يد الرئيس".

• استقلالية الأعضاء: انتقدت دائرة الاتحاد الأوروبي أيضاً "الشرط الذي ينص على أن اختيار الدولة العضو لمستوى مشاركتها يحتاج إلى موافقة الرئيس"، واصفة إياه بأنه "تدخل غير مبرر في الاستقلال التنظيمي لكل عضو".

عقب اجتماع حول العلاقات عبر الأطلسي، أعرب رئيس المجلس الأوروبي أنطونيو كوستا علناً عن تحفظات الاتحاد الأوروبي.

وقال كوستا للصحفيين: "لدينا شكوك جدية حول عدد من العناصر الواردة في ميثاق مجلس السلام، والمتعلقة بنطاقه وحوكمته وتوافقه مع ميثاق الأمم المتحدة".

وأوضح أن الاتحاد الأوروبي لا يزال مستعداً للتعاون مع الولايات المتحدة بشأن خطة السلام الأصلية لغزة، ولكن فقط إذا عمل المجلس كإدارة انتقالية بموجب الشروط المحددة لقرار مجلس الأمن التابع للأمم المتحدة رقم 2803.

وانعكاساً للشكوك الواسعة النطاق، أعلنت العديد من الدول الرئيسية في الاتحاد الأوروبي، بما في ذلك فرنسا وإسبانيا، أنها لن تنضم إلى المجلس.

حذر أحد كبار صناع السياسات من أن بنك إنجلترا قد يضطر إلى تقليص تخفيضات أسعار الفائدة المتوقعة هذا العام، مشيرًا إلى استمرار نمو الأجور في المملكة المتحدة والتحولات المحتملة في السياسة النقدية في الولايات المتحدة.

أعربت ميغان غرين، عضوة لجنة السياسة النقدية في البنك المركزي، عن مخاوفها من أن يؤدي النمو القوي للأجور إلى منع عودة التضخم إلى مستواه المستهدف. وتشير تعليقاتها إلى أن الطريق نحو خفض تكاليف الاقتراض قد يكون أكثر تعقيداً مما تتوقعه الأسواق.

وفي حديثها في مؤسسة ريزولوشن، أشارت غرين إلى أن التباطؤ الأخير في نمو الأجور "ربما يكون قد بلغ ذروته". وأشارت إلى استطلاعات داخلية أجراها بنك إنجلترا تشير إلى أن أصحاب العمل يخططون لزيادة الأجور بنسبة 3.5٪ أو أكثر هذا العام.

وتتعزز هذه التوقعات بالبيانات الرسمية، التي أظهرت نمو الأجور (باستثناء المكافآت) بنسبة 4.5٪ بين سبتمبر ونوفمبر، بانخفاض طفيف فقط عن 4.6٪ في الأشهر الثلاثة السابقة.

مع بلوغ التضخم في المملكة المتحدة 3.4% في ديسمبر، وهو أعلى بكثير من هدف لجنة السياسة النقدية البالغ 2%، تُشكّل الزيادات المستدامة في الأجور تحديًا كبيرًا. عادةً ما يُؤدّي هذا النمو إلى زيادة التضخم ما لم يُقابله ارتفاع في الإنتاجية، وهو انتعاش قالت غرين إنها "متشككة للغاية" في حدوثه هذا العام.

كما سلطت غرين الضوء على المخاطر الخارجية التي تشكلها قرارات مجلس الاحتياطي الفيدرالي الأمريكي. وأشارت إلى أنه إذا خفض مجلس الاحتياطي الفيدرالي أسعار الفائدة بشكل أكثر حدة من بنك إنجلترا، فقد يؤدي ذلك دون قصد إلى خلق ضغوط تضخمية في المملكة المتحدة.

وأوضحت قائلة: "إذا قام الاحتياطي الفيدرالي بخفض أسعار الفائدة بشكل أكثر جرأة من البنك المركزي هذا العام، فإن ذلك سيؤدي إلى انتعاش الطلب الأمريكي على الصادرات البريطانية، مما يوفر ضغطًا تصاعديًا على التضخم في المملكة المتحدة".

يأتي موقف غرين الحذر في الوقت الذي أقر فيه بنك إنجلترا نفسه بوجود أوجه قصور كبيرة في نماذجه الاقتصادية. ففي أول تقرير تقييمي للتوقعات يصدره على الإطلاق، خلص البنك المركزي إلى أنه قلل مراراً وتكراراً من تقدير استمرار التضخم في أعقاب صدمة أسعار الطاقة عام 2022.

وخلص التقرير إلى أن نماذج البنك فشلت في رصد كيف أدت الزيادات الأولية في الأسعار إلى توقع الأسر والشركات ارتفاع التضخم، الأمر الذي أدى بدوره إلى زيادة المطالب برفع الأجور وخلق حلقة تعزيز ذاتي.

ورداً على ذلك، قال البنك إنه سيعمل على تحسين "نمذجة وفهم الآليات الاقتصادية الرئيسية"، مع التركيز على سوق العمل، وديناميكيات الأجور والأسعار، وتوقعات التضخم.

تؤكد بيانات النشاط التجاري الأخيرة المخاوف بشأن التضخم. فقد أظهر مسحٌ يحظى بمتابعة دقيقة من شركة إس بي جلوبال، وهو مؤشر مديري المشتريات (PMI)، أن الشركات البريطانية أبلغت عن ارتفاع حاد في التكاليف في يناير.

تشمل النتائج الرئيسية من استطلاع معهد مديري المشتريات ما يلي:

• ضغوط متزايدة على الأجور: ربطت الشركات بشكل كبير ارتفاع التكاليف بارتفاع الأجور.

• عوامل التكلفة الأخرى: ساهمت زيادة فواتير النقل وارتفاع أسعار المواد الخام أيضًا في ذلك.

• ارتفاع الأسعار: رداً على ذلك، رفعت الشركات أسعارها بأسرع وتيرة منذ أكثر من عام.

• فقدان الوظائف: كشف الاستطلاع أيضًا عن "خسارة حادة" في الوظائف، لا سيما في قطاع الضيافة، حيث ألقت العديد من الشركات باللوم على ارتفاع مساهمات التأمين الوطني وارتفاع "الأجر الوطني المعيشي".

وعلى الرغم من ضغوط التكاليف، ارتفع مؤشر مديري المشتريات الإجمالي إلى 53.9 في يناير من 51.4 في ديسمبر، وهو أعلى مستوى له في 21 شهرًا مما يشير إلى النمو الاقتصادي.

أدى استمرار بيانات التضخم وتصريحات السياسة النقدية المتشددة إلى دفع الاقتصاديين لمراجعة توقعاتهم. ويتوقع الكثيرون الآن تخفيضات أقل في أسعار الفائدة من قبل لجنة السياسة النقدية هذا العام، مع توقع عدم اتخاذ أول إجراء قبل شهر يونيو.

يبلغ سعر الفائدة الأساسي الحالي في المملكة المتحدة 3.75%، وذلك بعد أربعة تخفيضات أجرتها لجنة السياسة النقدية في عام 2025.

أصدر بنك أوف أمريكا أحد أكثر التوقعات تفاؤلاً بشأن الذهب من بين المؤسسات المالية الكبرى، رافعاً السعر المستهدف إلى 6000 دولار للأونصة. ويشير هذا التوقع إلى أن المعدن النفيس قد يرتفع بأكثر من 20% فوق أعلى مستوياته التاريخية الحالية.

أشار المحلل مايكل هارتنيت إلى أنه على الرغم من أن الأداء السابق لا يضمن النتائج المستقبلية، إلا أن الأنماط التاريخية تقدم دليلاً مقنعاً. وكتب في مذكرة للعملاء: "التاريخ ليس دليلاً للمستقبل، لكن متوسط قفزة الذهب خلال أربع دورات صعودية بلغت حوالي 300% في 43 شهراً، مما يعني أن الذهب سيصل إلى 6000 دولار بحلول الربيع".

ويؤكد هذا التفاؤل مايكل ويدمر، رئيس قسم أبحاث المعادن في بنك أوف أمريكا، الذي اعتبر الذهب أصلاً بالغ الأهمية لمحفظات المستثمرين هذا العام. وصرح ويدمر قائلاً: "لا يزال الذهب يبرز كأداة تحوط ومصدر للعوائد الإضافية"، مشيراً إلى أن تشديد ظروف السوق وحساسية الأرباح القوية هما المحركان الرئيسيان لأدائه في عام 2026.

تعتمد توقعات بنك أوف أمريكا لعام 2026 بشكل كبير على التحولات الأساسية في قطاع تعدين الذهب، وتحديداً انخفاض العرض وزيادة التكاليف التشغيلية.

يتوقع تحليل ويدمر أن تنتج أكبر 13 شركة تعدين ذهب في أمريكا الشمالية 19.2 مليون أونصة هذا العام، بانخفاض قدره 2٪ عن عام 2025. ويعتقد أن العديد من توقعات السوق لإنتاج الذهب متفائلة للغاية.

في الوقت نفسه، من المتوقع ارتفاع تكاليف الإنتاج. ويتوقع البنك أن يرتفع متوسط التكاليف الإجمالية المستدامة بنسبة 3% ليصل إلى حوالي 1600 دولار للأونصة، وهو رقم أعلى بقليل من توقعات السوق.

من المتوقع أن تُترجم هذه الديناميكيات إلى زيادة كبيرة في ربحية منتجي الذهب. وتشير التوقعات إلى ارتفاع إجمالي الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك بنسبة 41% ليصل إلى حوالي 65 مليار دولار أمريكي في عام 2026.

بشكل عام، يتوقع بنك أوف أمريكا أن يبلغ متوسط سعر الذهب 4538 دولارًا للأونصة بالقيمة الحقيقية خلال عام 2026. كما أن لدى البنك نظرة إيجابية للمعادن الثمينة الأخرى، ويتوقع ارتفاع أسعار الفضة والبلاتين والبلاديوم.

يتمثل جزء أساسي من فرضية الصعود في أن سوق الذهب، على الرغم من كونه مبالغاً في شرائه وفقاً لبعض المقاييس الفنية، لا يزال يعاني من نقص الاستثمار بشكل أساسي.

أوضح ويدمر قائلاً: "لقد سبق أن أشرت إلى أن سوق الذهب قد شهد ارتفاعاً مفرطاً في الأسعار. ولكنه في الواقع لا يزال يعاني من نقص الاستثمار. ولا يزال هناك مجال واسع للذهب كأداة لتنويع المحافظ الاستثمارية."

ووفقاً لتحليله، فإن البيئة الصعودية الحالية لم تنته بعد.

• الطلب على الاستثمار: زيادة متواضعة بنسبة 14٪ في الطلب على الاستثمار - وهو مستوى يتوافق مع الفصول الأخيرة - ستكون كافية لتحقيق هدف البنك.

• إمكانات الصعود: قد تؤدي زيادة أكبر بنسبة 55٪ في الطلب الاستثماري إلى دفع أسعار الذهب إلى 8000 دولار للأونصة في العام المقبل.

رغم أن التدفقات النقدية إلى صناديق المؤشرات المتداولة المدعومة بالذهب بلغت أعلى مستوياتها منذ عام 2020 في عام 2025، إلا أن شريحة كبيرة من السوق لم تشارك بعد. فعلى سبيل المثال، لا يمتلك المستثمرون ذوو الملاءة المالية العالية سوى 0.5% من أصولهم في الذهب، على الرغم من أن المعدن يمثل حوالي 4% من إجمالي السوق المالية.

يتماشى الاهتمام المتزايد بالذهب مع تساؤلات أوسع نطاقاً حول التوزيع التقليدي للمحافظ الاستثمارية بنسبة 60/40 بين الأسهم والسندات. وتشير أبحاث بنك أوف أمريكا إلى أن زيادة نسبة الاستثمار في الذهب قد تكون استراتيجية فعّالة.

قال ويدمر: "عندما تقوم بإجراء التحليل منذ عام 2020، يمكنك في الواقع تبرير أن يكون لدى المستثمرين الأفراد حصة من الذهب تزيد عن 20٪"، مضيفًا: "يمكنك حتى تبرير 30٪ في الوقت الحالي".

ويمتد هذا المنطق إلى ما هو أبعد من المستثمرين الأفراد ليشمل البنوك المركزية، التي كانت من المشترين الدائمين.

• حيازات البنوك المركزية: يمثل الذهب الآن ما متوسطه 15٪ من إجمالي احتياطيات البنوك المركزية، بعد أن تجاوز حيازاتها من سندات الخزانة الأمريكية.

• نماذج التحسين: تشير نماذج ويدمر إلى أن احتياطيات البنك المركزي ستكون مثالية تمامًا مع متوسط تخصيص للذهب يبلغ حوالي 30٪.

وخلص إلى القول: "أياً كانت المحفظة التي تنظر إليها، سواء كانت محفظة بنك مركزي أو محفظة مؤسسية، فإنها يمكن أن تستفيد من التنويع في الذهب".

من المتوقع أن يكون اتجاه السياسة النقدية الأمريكية عاملاً حاسماً بالنسبة للذهب في عام 2026. ويشير نموذج ويدمر إلى أنه خلال دورات التيسير النقدي السابقة حيث ظل التضخم أعلى من 2٪، ارتفعت أسعار الذهب بمعدل 13٪.

وأشار قائلاً: "لا تحتاج حتى إلى رؤية تخفيضات في كل اجتماع، يكفي أن ترى أن الأسعار تتراجع".

لقد جعلت المكاسب السعرية القوية للذهب في عام 2025 منه بالفعل أحد أفضل الأصول أداءً، مما يجعل من الصعب على مديري المحافظ الاستثمارية تجاهله. وكما يقول ويدمر: "أعتقد أن الأرقام تتحدث عن نفسها".

الإمكانات غير المستغلة للفضة

بالنسبة للمستثمرين الذين يسعون إلى مخاطر أعلى مقابل عوائد محتملة أكبر، قد يمثل الفضة فرصة استثمارية جذابة. وأشار ويدمر إلى نسبة الذهب إلى الفضة، التي تبلغ حاليًا حوالي 59، كدليل على أن الفضة قد تتفوق على الذهب.

• يشير أدنى مستوى تاريخي للنسبة عند 32، والذي شوهد في عام 2011، إلى سعر فضة يبلغ 135 دولارًا.

• يشير أدنى مستوى في عام 1980 عند 14 إلى سعر محتمل أعلى للفضة يبلغ 309 دولارًا للأونصة.

مع انخفاض مؤشرات مديري المشتريات العالمية اليوم (خاصة في فرنسا حيث تراجع مؤشر مديري المشتريات للخدمات إلى 47.9 نقطة على عكس التوقعات التي كانت تشير إلى 50.3 نقطة)، جاء دور الولايات المتحدة قبل قليل لتنضم إلى قائمة المؤشرات الضعيفة. إليكم ما نشرته SP Global عن مؤشرات مديري المشتريات الأولية لشهر يناير:

رغم ارتفاع طفيف في نمو النشاط التجاري الأمريكي خلال شهر يناير، إلا أنه ظل ضعيفًا مقارنةً بمعدل النمو المعتاد المتوقع في النصف الثاني من عام 2025، وفقًا لتقرير مؤشر مديري المشتريات. تسارع نمو قطاع التصنيع ليتجاوز نمو قطاع الخدمات، إلا أن مسح يناير أظهر مؤشرات إضافية على تباطؤ نمو دفتر الطلبات الأساسي في كلا القطاعين مؤخرًا، مدفوعًا بانخفاض الصادرات. ونتيجةً لذلك، لم تشهد أعداد الوظائف تغييرًا يُذكر في يناير.

ومن المثير للاهتمام، أنه عند إلقاء نظرة فاحصة على البيانات، نجد تحسناً في كل من التوظيف والتضخم:

ارتفع معدل التوظيف في يناير/كانون الثاني بعد زيادة مماثلة ضعيفة سُجلت في ديسمبر/كانون الأول. ويعكس ركود سوق العمل مخاوف الشركات بشأن ارتفاع التكاليف وتباطؤ نمو المبيعات في الأشهر الأخيرة. وسُجل ارتفاع طفيف فقط في أعداد الموظفين في قطاع الخدمات، بينما تراجع نمو وظائف التصنيع إلى أدنى مستوى له في ستة أشهر. كما استمرت بعض الشركات في الإبلاغ عن صعوبات في إيجاد موظفين، حيث واجهت صعوبة في شغل الوظائف الشاغرة وتلبية الطلب. وساهمت هذه المشكلات المتعلقة بالقدرة الاستيعابية في أكبر زيادة في تراكم الأعمال منذ أغسطس/آب الماضي، وإن كانت هذه الزيادة محصورة إلى حد كبير في قطاع الخدمات.

أما بالنسبة للتضخم، فقد تراجعت تكاليف المدخلات من أعلى مستوى لها في سبعة أشهر في ديسمبر/كانون الأول إلى أدنى مستوى لها منذ أبريل/نيسان الماضي. ويعكس هذا التراجع انخفاضًا في تضخم تكاليف المدخلات في قطاع الخدمات، حيث ارتفعت أسعار مدخلات التصنيع بأسرع وتيرة منذ سبتمبر/أيلول الماضي، وهو ما يُعزى مجددًا إلى الرسوم الجمركية.

وفي تعليقه على التقرير، قال كبير الاقتصاديين في SP GMI، كريس ويليامسون: "أظهر مؤشر مديري المشتريات الأولي أخبارًا عن نمو اقتصادي مستدام في بداية العام، ولكن هناك المزيد من الدلائل على أن معدل التوسع قد تباطأ مع بداية العام الجديد مقارنة بالوتيرة الأكثر سخونة التي تم الإشارة إليها في الخريف الماضي".

"تشير الدراسة الاستقصائية إلى نمو سنوي في الناتج المحلي الإجمالي بنسبة 1.5% لكل من شهري ديسمبر ويناير، كما أن معدل النمو المنخفض بشكل مثير للقلق في قطاعي التصنيع والخدمات يزيد من المؤشرات على أن نمو الربع الأول قد يكون مخيباً للآمال."

"في الوقت نفسه، فإن نمو الوظائف مخيب للآمال بالفعل، حيث تم الإبلاغ عن أرقام رواتب شبه راكدة مرة أخرى في يناير، حيث تشعر الشركات بالقلق بشأن توظيف المزيد من الموظفين في بيئة من عدم اليقين وضعف الطلب وارتفاع التكاليف."

"تُذكر زيادة التكاليف، التي تُعزى على نطاق واسع إلى الرسوم الجمركية، مرة أخرى كعامل رئيسي في ارتفاع أسعار السلع والخدمات في يناير، مما يعني أن التضخم والقدرة على تحمل التكاليف لا يزالان مصدر قلق واسع النطاق بين الشركات."

وفي الوقت نفسه، ظلت الثقة في توقعات العام المقبل إيجابية ولكنها انخفضت قليلاً، حيث تم تعويض الآمال في النمو الاقتصادي المستدام وظروف الطلب المواتية إلى حد ما بالمخاوف المستمرة بشأن البيئة السياسية وارتفاع الأسعار.

في حين أن ارتفاع معدلات تكلفة المدخلات وتضخم أسعار البيع يعزى مرة أخرى بشكل شائع إلى الرسوم الجمركية، وخاصة في قطاع التصنيع، حيث اشتدت ضغوط الأسعار في يناير، فقد انخفض التضخم في قطاع الخدمات، ويعزى ذلك جزئياً إلى اشتداد المنافسة.

من المتوقع على نطاق واسع أن تُبقي لجنة السوق المفتوحة الفيدرالية سعر الفائدة على الأموال الفيدرالية ثابتاً في اجتماعها المُقبل في يناير. ونظراً لعدم وجود توقعات اقتصادية جديدة مُقررة، سينصب التركيز على البيان الصحفي والمؤتمر الصحفي الذي سيعقب الاجتماع، حيث من المرجح أن تسعى اللجنة إلى تحقيق أقصى قدر من المرونة وإبقاء خياراتها المستقبلية مفتوحة.

رغم أن توقعاتنا لا تزال تشير إلى خفضين لسعر الفائدة بمقدار 25 نقطة أساس في مارس ويونيو، إلا أن المخاطر تتجه بشكل متزايد نحو دورة تيسير لاحقة، وربما أصغر حجماً، هذا العام. في الواقع، إذا سار النمو الاقتصادي كما نتوقع، فكلما طال انتظار لجنة السوق المفتوحة الفيدرالية لخفض سعر الفائدة، كلما صعب تبرير المزيد من التيسير لأسباب اقتصادية.

نتوقع أن تُبقي لجنة السوق المفتوحة الفيدرالية سعر الفائدة على سياستها النقدية ضمن نطاق 3.50% إلى 3.75% في 28 يناير. ويأتي هذا القرار عقب خفض اللجنة لسعر الفائدة بمقدار 25 نقطة أساس للمرة الثالثة على التوالي في اجتماعها الذي عُقد في ديسمبر. وقد كان هذا القرار متقاربًا نسبيًا، حيث أظهر الرسم البياني أن ستة من صناع السياسة النقدية كانوا يفضلون الإبقاء على أسعار الفائدة دون تغيير.

عقب ذلك القرار، أشارت لجنة السوق المفتوحة الفيدرالية إلى أن معايير التيسير النقدي الإضافي ستكون أكثر صرامة في المستقبل. ويعود هذا الموقف الحذر إلى حد كبير إلى أن سعر الفائدة على الأموال الفيدرالية يُعتبر الآن في نطاق "الحياد"، وهو مستوى لا يُعدّ مقيداً ولا داعماً للاقتصاد.

ينبع أحد أهم أسباب الخلاف بين أعضاء اللجنة الفيدرالية للسوق المفتوحة من اختلاف وجهات نظرهم حول المستوى الأمثل لسعر الفائدة المحايد. ويؤثر هذا الخلاف بشكل مباشر على رؤيتهم للمسار الأمثل للسياسة النقدية.

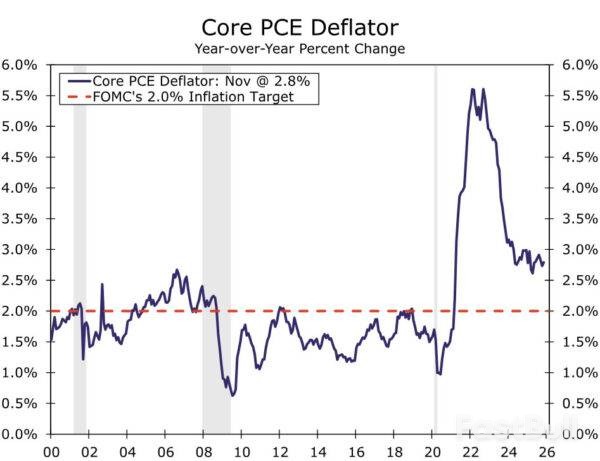

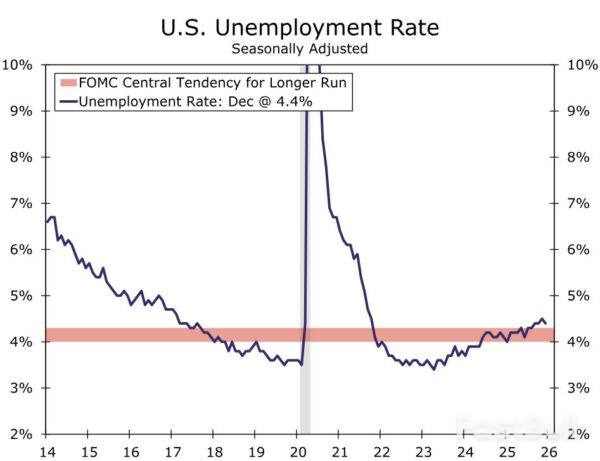

ثمة نقطة خلاف أخرى تتمثل في كيفية تقييم المخاطر. فالتضخم، رغم تحسنه، لا يزال أعلى من هدف الاحتياطي الفيدرالي. وفي الوقت نفسه، فإن معدل البطالة أعلى بقليل من معظم التقديرات لما يُعتبر توظيفاً كاملاً.

مواجهة التضخم وتحقيق أهداف التوظيف

بلغ معدل البطالة الأخير 4.4%، دون تغيير عن اجتماع اللجنة الفيدرالية للسوق المفتوحة الأخير. وقد شهد التضخم تحسناً طفيفاً؛ إذ تشير تقديراتنا إلى أن معدل التضخم الأساسي لأسعار نفقات الاستهلاك الشخصي بلغ 3.0% على أساس سنوي في ديسمبر، وسيظل مستقراً حتى ديسمبر 2024 على الرغم من تأثيرات التعريفات الجمركية التي فُرضت العام الماضي على أسعار السلع.

نظراً لعدم وجود ملخص محدّث للتوقعات الاقتصادية، ستتجه الأنظار إلى صياغة بيان السياسة النقدية. ونتوقع أن تعكس الصياغة توازناً أكثر استقراراً للمخاطر التي تواجه التفويض المزدوج للاحتياطي الفيدرالي.

قد تشمل التغييرات المحتملة ما يلي:

• إزالة السطر الذي ينص على أن لجنة السوق المفتوحة الفيدرالية "ترى أن المخاطر السلبية على التوظيف قد ارتفعت في الأشهر الأخيرة".

• إسقاط الإشارة إلى "التحول في ميزان المخاطر" عند مناقشة قرار السياسة.

• تحديث وصف التضخم من كونه "قد ارتفع منذ وقت سابق من العام" إلى مجرد ذكر أنه "لا يزال مرتفعًا إلى حد ما".

من المرجح أن يركز رئيس اللجنة، جيروم باول، خلال المؤتمر الصحفي، على التيسير النقدي التراكمي الذي تم تحقيقه في الاجتماعات السابقة، مما يشير إلى إمكانية إجراء أي تغييرات أخرى في السياسة النقدية بوتيرة أبطأ. ولا نتوقع أن يلمح إلى خفض سعر الفائدة في اجتماع 18 مارس، نظراً لتنوع الآراء داخل اللجنة والرغبة في الحفاظ على المرونة. كما يُتوقع منه تجنب الإجابة عن أي أسئلة تتعلق بتحقيق وزارة العدل.

تشير توقعاتنا، التي اعتمدناها منذ سبتمبر، إلى أن لجنة السوق المفتوحة الفيدرالية ستخفض سعر الفائدة إلى نطاق يتراوح بين 3.00% و3.25% في عام 2026، وذلك من خلال خفضين بمقدار 25 نقطة أساس في مارس ويونيو. ومع ترقب صدور بيانات التوظيف والتضخم لشهرين إضافيين قبل اجتماع مارس، فإننا نتمسك بهذا التوقع في الوقت الراهن.

مع ذلك، فإن المخاطر التي تواجه هذه التوقعات تميل بوضوح نحو تأجيل أو حتى تقليص إجمالي التيسير النقدي هذا العام. وتشير أحدث توقعاتنا إلى تحسن النمو الاقتصادي الأساسي خلال فصلي الربيع والصيف. وسيُعزز هذا التحسن بالدعم المالي والآثار المتأخرة لتيسير السياسة النقدية السابقة، مما يُفترض أن يُسهم في استقرار سوق العمل. ولا يترك هذا السيناريو سوى فرصة ضئيلة أمام اللجنة لتبرير المزيد من تخفيضات أسعار الفائدة في عام 2026.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

عضوية FastBull

ليس بعد

شراء

تسجيل الدخول

الاشتراك