أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

فرنسا الميزان التجاري (معدل موسميا) (أکتوبر)

فرنسا الميزان التجاري (معدل موسميا) (أکتوبر)ا:--

ا: --

منطقة اليورو التوظيف السنوي (معدل موسميا) (الربع 3)

منطقة اليورو التوظيف السنوي (معدل موسميا) (الربع 3)ا:--

ا: --

كندا التوظيف بدوام جزئي (معدل موسميا) (نوفمبر)

كندا التوظيف بدوام جزئي (معدل موسميا) (نوفمبر)ا:--

ا: --

ا: --

كندا معدل البطالة (معدل موسميا) (نوفمبر)

كندا معدل البطالة (معدل موسميا) (نوفمبر)ا:--

ا: --

ا: --

كندا التوظيف بدوام كامل (معدل موسميا) (نوفمبر)

كندا التوظيف بدوام كامل (معدل موسميا) (نوفمبر)ا:--

ا: --

ا: --

كندا معدل المشاركة في التوظيف (معدل موسميا) (نوفمبر)

كندا معدل المشاركة في التوظيف (معدل موسميا) (نوفمبر)ا:--

ا: --

ا: --

كندا التوظيف (معدل موسميا) (نوفمبر)

كندا التوظيف (معدل موسميا) (نوفمبر)ا:--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الشهري (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا الدخل شخصي الشهري (أيلول/سبتمبر)

أمريكا الدخل شخصي الشهري (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي الشهري (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE السنوي (معدل موسميا) (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE السنوي (معدل موسميا) (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي السنوي (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي السنوي (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا النفقات الشخصية شهريا (معدل موسميا) (أيلول/سبتمبر)

أمريكا النفقات الشخصية شهريا (معدل موسميا) (أيلول/سبتمبر)ا:--

ا: --

أمريكا توقعات التضخم لمدة 5-10 سنوات (ديسمبر)

أمريكا توقعات التضخم لمدة 5-10 سنوات (ديسمبر)ا:--

ا: --

ا: --

أمريكا نفقات الاستهلاك الشخصي الحقيقية الشهرية (أيلول/سبتمبر)

أمريكا نفقات الاستهلاك الشخصي الحقيقية الشهرية (أيلول/سبتمبر)ا:--

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعيا:--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعيا:--

ا: --

ا: --

أمريكا الائتمان الاستهلاكي (معدل موسميا) (أکتوبر)

أمريكا الائتمان الاستهلاكي (معدل موسميا) (أکتوبر)ا:--

ا: --

البر الرئيسى الصينى احتياطي النقد الأجنبي (نوفمبر)

البر الرئيسى الصينى احتياطي النقد الأجنبي (نوفمبر)ا:--

ا: --

ا: --

اليابان اﻟﻤﯿﺰان اﻟﺘﺠﺎري (أکتوبر)

اليابان اﻟﻤﯿﺰان اﻟﺘﺠﺎري (أکتوبر)ا:--

ا: --

ا: --

اليابان إجمالي الناتج المحلي GDP الاسمي المعدّل الفصلي (الربع 3)

اليابان إجمالي الناتج المحلي GDP الاسمي المعدّل الفصلي (الربع 3)ا:--

ا: --

ا: --

البر الرئيسى الصينى الواردات السنوية (اليوان الصيني) (نوفمبر)

البر الرئيسى الصينى الواردات السنوية (اليوان الصيني) (نوفمبر)ا:--

ا: --

ا: --

البر الرئيسى الصينى صادرات (نوفمبر)

البر الرئيسى الصينى صادرات (نوفمبر)ا:--

ا: --

ا: --

البر الرئيسى الصينى الواردات (اليوان الصيني) (نوفمبر)

البر الرئيسى الصينى الواردات (اليوان الصيني) (نوفمبر)ا:--

ا: --

ا: --

البر الرئيسى الصينى الميزان التجاري (اليوان الصيني) (نوفمبر)

البر الرئيسى الصينى الميزان التجاري (اليوان الصيني) (نوفمبر)ا:--

ا: --

ا: --

البر الرئيسى الصينى الصادرات السنوية (الدولار الأمريكي) (نوفمبر)

البر الرئيسى الصينى الصادرات السنوية (الدولار الأمريكي) (نوفمبر)ا:--

ا: --

ا: --

البر الرئيسى الصينى الواردات السنوية (الدولار الأمريكي) (نوفمبر)

البر الرئيسى الصينى الواردات السنوية (الدولار الأمريكي) (نوفمبر)ا:--

ا: --

ا: --

ألمانيا الإنتاج الصناعي الشهري (معدل موسميا) (أکتوبر)

ألمانيا الإنتاج الصناعي الشهري (معدل موسميا) (أکتوبر)ا:--

ا: --

منطقة اليورو مؤشر ثقة المستثمر Sentix (ديسمبر)

منطقة اليورو مؤشر ثقة المستثمر Sentix (ديسمبر)ا:--

ا: --

ا: --

كندا مؤشر الثقة الاقتصادية الوطني

كندا مؤشر الثقة الاقتصادية الوطنيا:--

ا: --

ا: --

المملكة المتحدة مؤشر لمقارنة مبيعات التجزئة BRC السنوي (نوفمبر)

المملكة المتحدة مؤشر لمقارنة مبيعات التجزئة BRC السنوي (نوفمبر)--

ا: --

ا: --

المملكة المتحدة مؤشر لاجمالي مبيعات التجزئة BRC السنوي (نوفمبر)

المملكة المتحدة مؤشر لاجمالي مبيعات التجزئة BRC السنوي (نوفمبر)--

ا: --

ا: --

أستراليا الفائدة الرئيسية O/N (الاقتراض)

أستراليا الفائدة الرئيسية O/N (الاقتراض)--

ا: --

ا: --

بيان سعر بنك الاحتياطي الأسترالي

بيان سعر بنك الاحتياطي الأسترالي المؤتمر الصحفي لبنك RBA

المؤتمر الصحفي لبنك RBA ألمانيا الصادرات (على أساس شهري) (جنوب أفريقيا) (أکتوبر)

ألمانيا الصادرات (على أساس شهري) (جنوب أفريقيا) (أکتوبر)--

ا: --

ا: --

أمريكا مؤشر NFIB التفاؤل بالأعمال الصغيرة (معدل موسميا) (نوفمبر)

أمريكا مؤشر NFIB التفاؤل بالأعمال الصغيرة (معدل موسميا) (نوفمبر)--

ا: --

ا: --

المكسيك معدل التضخم لمدة 12 شهرًا

المكسيك معدل التضخم لمدة 12 شهرًا --

ا: --

ا: --

المكسيك مؤشر أسعار المستهلك CPI الأساسي السنوي (نوفمبر)

المكسيك مؤشر أسعار المستهلك CPI الأساسي السنوي (نوفمبر)--

ا: --

ا: --

المكسيك مؤشر أسعار المنتجين PPI السنوي (نوفمبر)

المكسيك مؤشر أسعار المنتجين PPI السنوي (نوفمبر)--

ا: --

ا: --

أمريكا مبيعات التجزئة التجارية الأسبوعية Redbook

أمريكا مبيعات التجزئة التجارية الأسبوعية Redbook--

ا: --

ا: --

أمريكا الوظائف المفتوحة

أمريكا الوظائف المفتوحة--

ا: --

ا: --

البر الرئيسى الصينى المعروض النقدي السنوي M1 (نوفمبر)

البر الرئيسى الصينى المعروض النقدي السنوي M1 (نوفمبر)--

ا: --

ا: --

البر الرئيسى الصينى المعروض النقدي السنوي M0 (نوفمبر)

البر الرئيسى الصينى المعروض النقدي السنوي M0 (نوفمبر)--

ا: --

ا: --

البر الرئيسى الصينى المعروض النقدي السنوي M2 (نوفمبر)

البر الرئيسى الصينى المعروض النقدي السنوي M2 (نوفمبر)--

ا: --

ا: --

أمريكا توقعات إنتاج النفط الخام على المدى القصير لهذا العام EIA (ديسمبر)

أمريكا توقعات إنتاج النفط الخام على المدى القصير لهذا العام EIA (ديسمبر)--

ا: --

ا: --

أمريكا توقعات إنتاج الغاز الطبيعي للعام المقبل

أمريكا توقعات إنتاج الغاز الطبيعي للعام المقبل--

ا: --

ا: --

أمريكا توقعات إنتاج النفط الخام على المدى القصير للعام المقبل

أمريكا توقعات إنتاج النفط الخام على المدى القصير للعام المقبل--

ا: --

ا: --

توقعات الطاقة الشهرية قصيرة المدى من تقييم الأثر البيئي

توقعات الطاقة الشهرية قصيرة المدى من تقييم الأثر البيئي أمريكا مخزون البنزين الأسبوعي API

أمريكا مخزون البنزين الأسبوعي API--

ا: --

ا: --

أمريكا مخزونات النفط الخام الأسبوعية API

أمريكا مخزونات النفط الخام الأسبوعية API--

ا: --

ا: --

أمريكا مخزونات النفط الخام الأسبوعية API

أمريكا مخزونات النفط الخام الأسبوعية API--

ا: --

ا: --

أمريكا مخزون النفط المكرر الأسبوعي API

أمريكا مخزون النفط المكرر الأسبوعي API--

ا: --

ا: --

كوريا الجنوبية معدل البطالة (معدل موسميا) (نوفمبر)

كوريا الجنوبية معدل البطالة (معدل موسميا) (نوفمبر)--

ا: --

ا: --

اليابان مؤشر رويترز تانكان للشركات غير الصناعية (ديسمبر)

اليابان مؤشر رويترز تانكان للشركات غير الصناعية (ديسمبر)--

ا: --

ا: --

اليابان مؤشر رويترز تانكان للشركات الصناعية (ديسمبر)

اليابان مؤشر رويترز تانكان للشركات الصناعية (ديسمبر)--

ا: --

ا: --

اليابان مؤشر أسعار السلع الأساسية للمؤسسات المحلية الشهري (نوفمبر)

اليابان مؤشر أسعار السلع الأساسية للمؤسسات المحلية الشهري (نوفمبر)--

ا: --

ا: --

اليابان مؤشر أسعار السلع الأساسية للمؤسسات المحلية السنوي (نوفمبر)

اليابان مؤشر أسعار السلع الأساسية للمؤسسات المحلية السنوي (نوفمبر)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر أسعار المنتجين PPI السنوي (نوفمبر)

البر الرئيسى الصينى مؤشر أسعار المنتجين PPI السنوي (نوفمبر)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر أسعار المستهلك

البر الرئيسى الصينى مؤشر أسعار المستهلك--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

تراهن الأسواق بشدة على أن صانعي السياسات في بنك الاحتياطي الفيدرالي سيخفضون أسعار الفائدة هذا الأسبوع لاجتماعهم الثالث على التوالي. إلا أن رد فعل سوق السندات على هذه التحركات كان استثنائيًا للغاية.

تراهن الأسواق بشدة على أن صانعي السياسات في بنك الاحتياطي الفيدرالي سيخفضون أسعار الفائدة هذا الأسبوع لاجتماعهم الثالث على التوالي. إلا أن رد فعل سوق السندات على هذه التحركات كان استثنائيًا للغاية.

ترتفع عائدات سندات الخزانة الأمريكية حتى مع خفض البنك المركزي لأسعار الفائدة. وحسب بعض المقاييس، لم نشهد مثل هذا التفاوت منذ تسعينيات القرن الماضي.

ما يشير إليه هذا التباين هو موضع جدل محتدم. الآراء متباينة، من المتفائل (علامة على الثقة في تجنب الركود) إلى الأكثر حيادية (العودة إلى معايير السوق قبل عام ٢٠٠٨) إلى الرواية المفضلة لدى ما يُسمى بـ"مراقبي السندات" (فقدان المستثمرين الثقة في قدرة الولايات المتحدة على كبح جماح الدين الوطني المتنامي باستمرار).

ولكن هناك أمر واحد واضح: إن سوق السندات لا تصدق فكرة دونالد ترامب بأن التخفيضات السريعة لأسعار الفائدة سوف تؤدي إلى انخفاض عائدات السندات، وبالتالي خفض أسعار الفائدة على الرهن العقاري وبطاقات الائتمان وغيرها من أنواع القروض.

ومع تمكن ترامب قريبا من استبدال رئيس مجلس الاحتياطي الفيدرالي جيروم باول بمرشحه الخاص، هناك أيضا خطر أن يهدر بنك الاحتياطي الفيدرالي مصداقيته من خلال الاستسلام للضغوط السياسية لتخفيف السياسة بشكل أكثر عدوانية - وهو ما قد يأتي بنتائج عكسية من خلال تأجيج التضخم المرتفع بالفعل ودفع العائدات إلى الارتفاع.

قال ستيفن بارو، رئيس استراتيجية مجموعة العشرة في بنك ستاندرد بلندن: "الهدف من إعادة انتخاب ترامب هو خفض عوائد السندات طويلة الأجل. تعيين شخصية سياسية في مجلس الاحتياطي الفيدرالي لن يُخفض عوائد السندات".

بدأ الاحتياطي الفيدرالي الأمريكي بخفض سعر الفائدة المرجعي في سبتمبر 2024، وخفضه منذ ذلك الحين بمقدار 1.5 نقطة مئوية. ويتوقع المتداولون خفضًا آخر بمقدار ربع نقطة مئوية يوم الأربعاء، ويتوقعون خفضين آخرين مماثلين العام المقبل، مما سيرفع سعر الفائدة إلى حوالي 3%.

ومع ذلك، لم تنخفض عوائد سندات الخزانة إطلاقًا. فقد ارتفعت عوائد سندات العشر سنوات بنحو نصف نقطة مئوية لتصل إلى 4.1% منذ أن بدأ الاحتياطي الفيدرالي تخفيف سياسته النقدية، وارتفعت عوائد سندات الثلاثين عامًا بأكثر من 0.8 نقطة مئوية. — يي شي ومايكل ماكنزي

من المتوقع أن يدفع رئيس الاحتياطي الفيدرالي جيروم باول بخفض آخر لأسعار الفائدة بمقدار ربع نقطة مئوية هذا الأسبوع، على الرغم من قلق صانعي السياسات من استمرار ارتفاع التضخم. وفي أماكن أخرى، ستجذب قرارات البنوك المركزية، من أستراليا إلى سويسرا والبرازيل، انتباه المستثمرين.

يختبر البيتكوين مستوى دعم رئيسي لتصحيح فيبوناتشي، مما يثير المخاوف بشأن انخفاض محتمل إلى 76000 دولار إذا تم كسر المستوى، وفقًا للمحللين الذين يراقبون ظروف السوق.

إن التأثيرات كبيرة على عملة البيتكوين والعملات المشفرة ذات القيمة السوقية الكبيرة بسبب الارتباط، مما قد يؤثر على ظروف السوق الأوسع ومعنويات المستثمرين.

يُتداول بيتكوين حاليًا بالقرب من مستوى دعم رئيسي لتصحيح فيبوناتشي، مع تحذير المحللين من احتمالية انخفاضه. يراقب المتداولون هذا المستوى الفني عن كثب، إذ يقولون إنه قد يدفع بيتكوين إلى الاقتراب من أدنى مستوياته المسجلة في أبريل 2025 عند حوالي 76,000 دولار أمريكي في حال انهياره.

تشمل أرقام السوق الرئيسية متداولي بيتكوين الفوري والمشتقات على منصات رئيسية مثل بينانس وسي إم إي. تُشير شركة دان كريبتو تريدز تحديدًا إلى أن منطقة تصحيح فيبوناتشي 0.382 بالغة الأهمية، مع احتمالية انهيارها نحو 76,000 دولار أمريكي في حال فشلها.

القلق المُلِحّ هو تزايد ضغط البيع في حال فقدان بيتكوين لمستوى دعمه، مدفوعًا بانخفاض أحجام التداول في نهاية الأسبوع. ويشير مراقبو السوق إلى أن هذا قد يُحفّز سلسلة من عمليات التصفية نتيجةً لضخامة المراكز ذات الرافعة المالية. وتمتد المخاوف إلى تدفقات صناديق الاستثمار المتداولة (ETFs) وانخفاض الطلب المؤسسي، وهما عاملان حاسمان يُؤثّران على ثبات مستوى دعم فيبوناتشي الحالي أو كسره، مما قد يؤثر على معنويات السوق عمومًا ورغبة المخاطرة.

دان، متداول مشتقات العملات المشفرة، تويتر/إكس - "منطقة تصحيح فيبوناتشي 0.382 هي الخط الذي يجب على الثيران الدفاع عنه، وقد يؤدي الانهيار إلى إعادة سعر البيتكوين إلى مستويات أبريل بالقرب من 76,000 دولار": المصدر

إلى جانب بيتكوين، قد تتأثر أصول مثل إيثريوم وتشينلينك بتأثيرات مترابطة نتيجةً لتقلبات السوق. يلاحظ المحللون دعمًا في نطاق 83-84 ألف دولار أمريكي، مع تزايد المخاطر في حال انخفاض بيتكوين دون مستوى فيبوناتشي 0.382. مع احتمال تسارع الزخم الهبوطي، يُقدم تتبع مقاييس السلسلة رؤىً ثاقبة. تشير الاتجاهات التاريخية إلى أن عدم الحفاظ على مستويات الدعم الرئيسية غالبًا ما يؤدي إلى تحركات سريعة نحو نطاقات فيبوناتشي اللاحقة ، والتي تتفاقم بفعل ديناميكيات الرافعة المالية والسيولة.

في الأشهر الأخيرة، أشار مسؤولو الاحتياطي الفيدرالي مرارًا وتكرارًا إلى السياسة النقدية بأنها مُقيِّدة. في سبتمبر، صرّح جيروم باول بأن السياسة "مُقيِّدة بوضوح"، وفي نوفمبر، صرّح جون ويليامز، رئيس الاحتياطي الفيدرالي في نيويورك، قائلاً: "ما زلت أرى مستوى السياسة النقدية الحالي مُقيِّدًا إلى حدٍّ ما..."

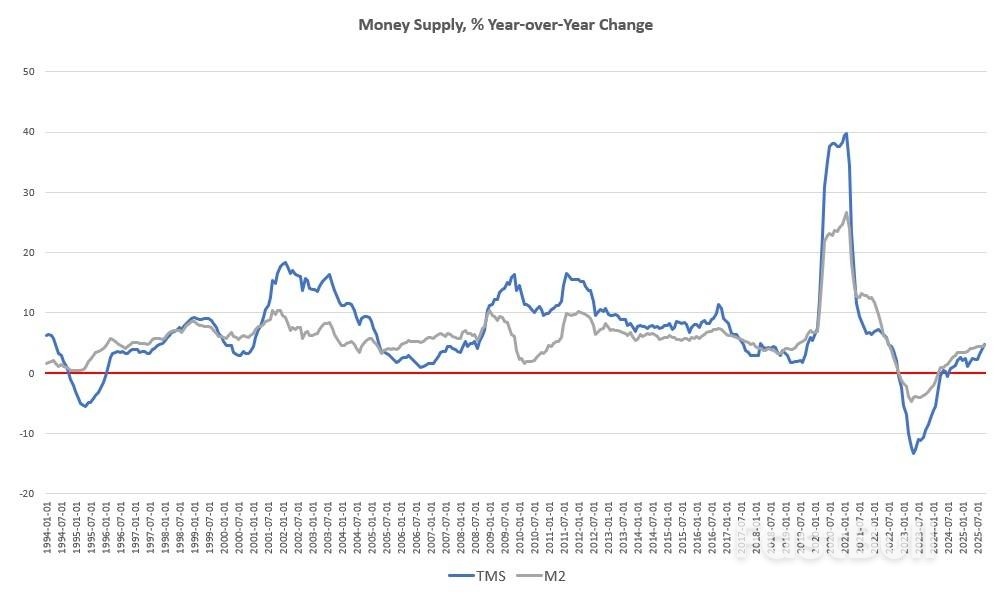

حسنًا، قد تكون السياسة الحالية "مقيدة" مقارنةً بسياسات برنانكي ويلين، على سبيل المثال. لكن البيانات الأخيرة حول المعروض النقدي تشير إلى أن المعروض النقدي في الأشهر الأخيرة يجد مجالًا واسعًا للزيادة السريعة، على الرغم مما يقوله مسؤولو الاحتياطي الفيدرالي.

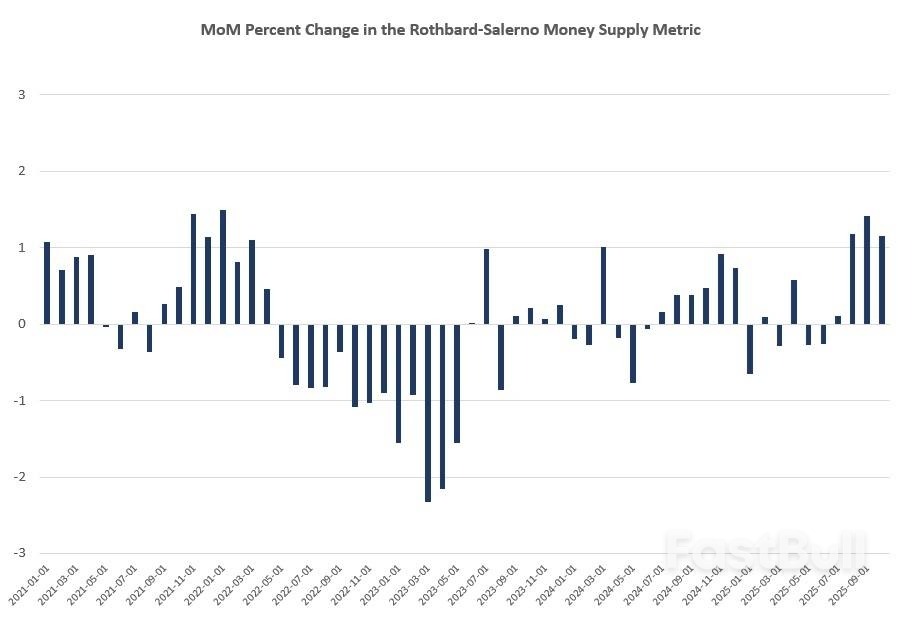

على سبيل المثال، ازداد المعروض النقدي شهريًا خلال الأشهر الأربعة الماضية، مسجلًا واحدًا من أعلى المعدلات التي شهدناها منذ سنوات. علاوة على ذلك، عند قياسه على أساس سنوي، تسارع المعروض النقدي خلال الأشهر الثلاثة الماضية، مسجلًا الآن أعلى معدل نمو له منذ 40 شهرًا، أي منذ يوليو 2022.

في حين ظل المعروض النقدي ثابتًا إلى حد كبير خلال معظم منتصف عام 2025، فقد تسارع النمو بشكل واضح منذ أغسطس/آب من هذا العام.

خلال شهر أكتوبر، بلغ النمو السنوي في المعروض النقدي 4.76%، بزيادة عن النمو السنوي في سبتمبر الذي بلغ 4.06%. كما ارتفع نمو المعروض النقدي بشكل ملحوظ مقارنةً بأكتوبر من العام الماضي، حيث بلغ النمو السنوي 1.27%.

وفي أكتوبر/تشرين الأول، ارتفع إجمالي المعروض النقدي مرة أخرى إلى ما يزيد عن 20 تريليون دولار للمرة الأولى منذ يناير/كانون الثاني 2023، ونما بمقدار نصف تريليون دولار من أغسطس/آب إلى أكتوبر/تشرين الأول.

وفي النمو الشهري، سجلت أشهر أغسطس وسبتمبر وأكتوبر بعضًا من أكبر معدلات النمو التي شهدناها منذ عام 2022، حيث ارتفعت بنسبة 1.18% و1.4% و1.14% على التوالي. وتتوج هذه الأشهر الأربعة من النمو.

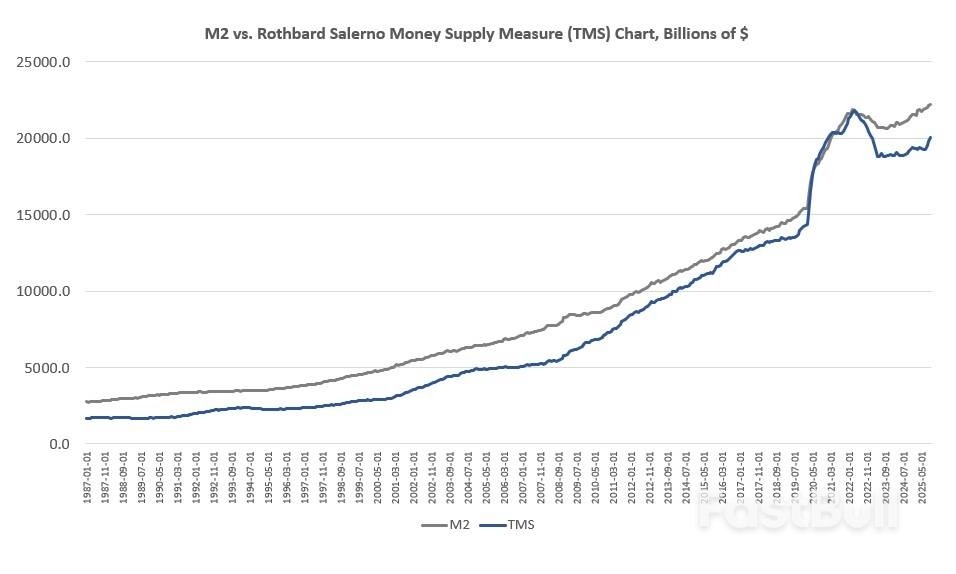

مقياس المعروض النقدي المستخدم هنا - المقياس "الحقيقي" أو مقياس روثبارد-ساليرنو للمعروض النقدي - هو المقياس الذي طوره موراي روثبارد وجوزيف ساليرنو، وهو مصمم لتوفير مقياس أفضل لتقلبات المعروض النقدي مقارنةً بمقياس M2. (يقدم معهد ميزس الآن تحديثات منتظمة حول هذا المقياس ونموه).

تاريخيًا، غالبًا ما اتبعت معدلات نمو المعروض النقدي (M2) مسارًا مشابهًا لمعدلات نمو سوق الأوراق المالية (TMS)، إلا أن المعروض النقدي (M2) تفوق على نمو سوق الأوراق المالية (TMS) في أحد عشر شهرًا من الأشهر الاثني عشر الماضية. في أكتوبر، بلغ معدل نمو المعروض النقدي (M2)، على أساس سنوي، 4.63%، بزيادة عن معدل النمو في سبتمبر البالغ 4.47%. كما ارتفع معدل النمو في أكتوبر عن معدل أكتوبر 2024 البالغ 2.97%.

على الرغم من تباطؤ معدلات النمو السنوية والشهرية خلال الصيف، بل وانخفاضها بشكل ملحوظ خلال عام 2023 وأوائل عام 2024، إلا أن إجمالي المعروض النقدي يتجه صعودًا سريعًا. بلغ المعروض النقدي (M2) الآن أعلى مستوى له على الإطلاق، متجاوزًا 22.2 تريليون دولار. ولم يعد المعروض النقدي (TMS) بعد إلى ذروته في عام 2022، ولكنه الآن عند أعلى مستوى له في 34 شهرًا.

منذ عام ٢٠٠٩، ارتفع المعروض النقدي في سوق الأوراق المالية (TMS) بأكثر من ٢٠٠٪. (وقد نما المعروض النقدي (M2) بنحو ١٦٠٪ خلال تلك الفترة). ومن أصل المعروض النقدي الحالي البالغ ٢٠ تريليون دولار، تم إنشاء ما يقرب من ٢٩٪ منه منذ يناير ٢٠٢٠. ومنذ عام ٢٠٠٩، وفي أعقاب الأزمة المالية العالمية، تم إنشاء أكثر من ١٣ تريليون دولار من المعروض النقدي الحالي. بمعنى آخر، تم إنشاء أكثر من ثلثي إجمالي المعروض النقدي الحالي منذ الركود الكبير.

في ضوء الظروف الاقتصادية الحالية، فمن المدهش أن نشهد مثل هذا النمو القوي في المعروض النقدي.

في ظل الظروف الاقتصادية الراكدة الحالية، من المدهش أن نشهد هذا النمو القوي في المعروض النقدي. تلعب البنوك التجارية الخاصة دورًا كبيرًا في نمو المعروض النقدي استجابةً لسياسة الاحتياطي الفيدرالي المتساهلة. فعندما تكون الظروف الاقتصادية مواتية، ومع نمو التوظيف، ينمو الإقراض أيضًا، مما يزيد من مرونة الشروط النقدية.

مع ذلك، في الأشهر الأخيرة، لا تزال المؤشرات الاقتصادية تشير إلى تدهور ظروف العمل وارتفاع حالات التخلف عن السداد. على سبيل المثال، ارتفعت حالات تسريح العمال في الولايات المتحدة في أكتوبر إلى أعلى مستوى لها في شهرين. في الوقت نفسه، أفادت بلومبرغ أن "حالات إفلاس الشركات الصغيرة والمتوسطة بلغت مستوى قياسيًا مع ارتفاع الديون". تُظهر أحدث أرقام الوظائف في قطاع الأسعار المزيد من فقدان الوظائف.

كل هذا يُنذر بضغط تنازلي على نمو المعروض النقدي. ومع ذلك، وفي محاولةٍ لرفع أسعار الأصول بشكلٍ أكبر ومواجهة الركود الاقتصادي المتزايد، خفّض الاحتياطي الفيدرالي سعر الفائدة المستهدف على الأموال الفيدرالية في سبتمبر/أيلول، وطوال معظم هذا العام، أبطأ جهوده لتقليص الميزانية العمومية للاحتياطي الفيدرالي - المعروف أيضًا باسم "التشديد الكمي".

ومن المؤكد أن العودة إلى السياسة النقدية التيسيرية ــ التي تكذب مزاعم بنك الاحتياطي الفيدرالي الأميركي بسياساته "التقييدية" ــ لعبت دورها في إعادة المعروض النقدي إلى مستويات النمو التي لم نشهدها منذ سنوات.

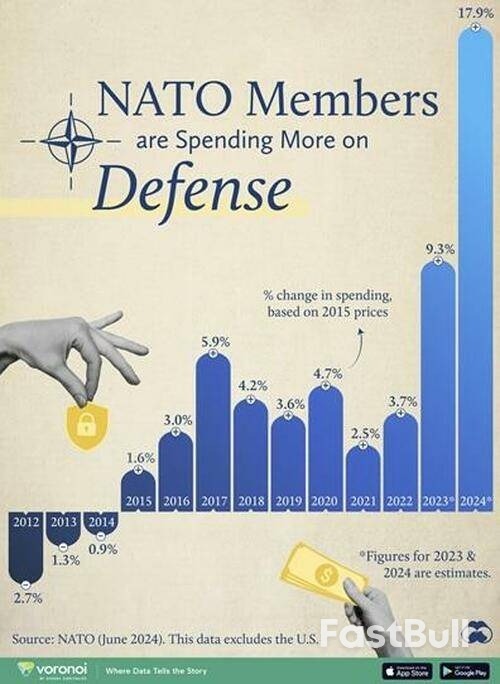

حذرت واشنطن الأعضاء الأوروبيين في حلف شمال الأطلسي من ضرورة تحمل مسؤولية أكبر عن العمليات الاستخباراتية وإنتاج الصواريخ للحلف - الأمر الذي سيتطلب إنفاقا دفاعيا أكبر بكثير بحلول عام 2027، حسبما ذكرت وكالة رويترز.

قالت وكالة رويترز للأنباء في تقريرها الحصري الصادر يوم الجمعة إن الولايات المتحدة "تريد أن تتولى أوروبا السيطرة على غالبية القدرات الدفاعية التقليدية لحلف شمال الأطلسي، من الاستخبارات إلى الصواريخ، بحلول عام 2027، حسبما أبلغ مسؤولون في البنتاغون دبلوماسيين في واشنطن هذا الأسبوع، وهو موعد نهائي ضيق اعتبره بعض المسؤولين الأوروبيين غير واقعي".

وأضاف التقرير أن "الرسالة، التي رواها خمسة مصادر مطلعة على المناقشة، بما في ذلك مسؤول أميركي، تم نقلها في اجتماع في واشنطن هذا الأسبوع لموظفي البنتاغون الذين يشرفون على سياسة حلف شمال الأطلسي والعديد من الوفود الأوروبية".

وكان التوجيه مصحوبا بتحذير خلف الكواليس، ويقال إن مسؤولين في البنتاغون حذروا ممثلي العديد من الدول الأوروبية من أن الولايات المتحدة قد تقلص دورها في بعض جهود الدفاع لحلف شمال الأطلسي إذا لم يتم الوفاء بهذا الهدف والموعد النهائي.

صورة ملف للجيش الأمريكي/حلف شمال الأطلسي

صورة ملف للجيش الأمريكي/حلف شمال الأطلسيوأشار التقرير إلى أن بعض المسؤولين الأوروبيين يعتبرون هدف 2027 غير واقعي، قائلين إن استبدال الدعم العسكري الأميركي بسرعة سيتطلب استثمارات أكبر بكثير مما تسمح به الخطط الحالية وميزانيات الدفاع المعتمدة من قبل أعضاء حلف شمال الأطلسي.

ويعكس هذا بشكل عام استياء إدارة ترامب المعلن منذ فترة طويلة من التقدم الذي أحرزته أوروبا في تحمل المزيد من عبء الدفاع الجماعي لحلف شمال الأطلسي.

لكن تقرير رويترز أكد أيضاً أن المسؤولين الأوروبيين لم يُعرض عليهم مقاييس ملموسة لتقييم الفشل أو النجاح :

وتشمل القدرات الدفاعية التقليدية الأصول غير النووية من القوات إلى الأسلحة، ولم يوضح المسؤولون كيف ستقيس الولايات المتحدة تقدم أوروبا نحو تحمل معظم العبء.

ولم يتضح أيضًا ما إذا كان الموعد النهائي لعام ٢٠٢٧ يُمثل موقف إدارة ترامب أم أنه مجرد آراء بعض مسؤولي البنتاغون. وتوجد خلافات جوهرية في واشنطن حول الدور العسكري الذي ينبغي للولايات المتحدة أن تلعبه في أوروبا.

ونُقل عن أحد مسؤولي حلف شمال الأطلسي قوله "إن الحلفاء أدركوا الحاجة إلى الاستثمار أكثر في الدفاع وتحويل العبء على الدفاع التقليدي" من الولايات المتحدة إلى أوروبا.

وكما وصفنا سابقا، فإن استراتيجية الأمن القومي الجديدة لإدارة ترامب تهاجم أوروبا بشدة، حيث تقول: "من غير الواضح ما إذا كانت بعض الدول الأوروبية ستمتلك اقتصادات وجيوشًا قوية بما يكفي لتظل حلفاء موثوقين" للولايات المتحدة.

وتسلط الوثيقة الضوء أيضًا على أن هذا الواقع الحالي المتمثل في الضعف الأوروبي قد يكون له آثار سلبية معينة فيما يتعلق بإمكانية تصعيد التصعيد الغربي مع روسيا :

"إن إدارة العلاقات الأوروبية مع روسيا سوف تتطلب مشاركة دبلوماسية أميركية كبيرة، سواء لإعادة إرساء ظروف الاستقرار الاستراتيجي في جميع أنحاء الكتلة الأوراسية، أو لتخفيف خطر الصراع بين روسيا والدول الأوروبية"، كما جاء في الوثيقة.

ويرى أغلب المحللين أن اللغة المستخدمة في الوثيقة تفتح الباب أمام تدخل أكبر من جانب واشنطن في الشؤون الأوروبية.

المصدر: Visual Capitalist

المصدر: Visual Capitalist"لم تعد واشنطن تتظاهر بأنها لن تتدخل في الشؤون الداخلية لأوروبا"، هذا ما لاحظه باول زركا، زميل السياسة البارز في المجلس الأوروبي للعلاقات الخارجية .

يُصوّر هذا التدخل الآن كعمل خيري (نريد أن تبقى أوروبا أوروبية) ومسألة ضرورة استراتيجية أمريكية. ما هي الأولوية؟ "تعزيز مقاومة المسار الحالي لأوروبا داخل الدول الأوروبية"، يخلص.

تراجع الدولار يوم الاثنين، قبل أسبوع حافل باجتماعات البنوك المركزية وعلى رأسها مجلس الاحتياطي الفيدرالي الأميركي، حيث من المتوقع تقريبا خفض أسعار الفائدة، على الرغم من أن اللجنة المنقسمة بشدة قد تشكل بطاقة جامحة.

إلى جانب قرار بنك الاحتياطي الفيدرالي يوم الأربعاء، تعقد البنوك المركزية في أستراليا والبرازيل وكندا وسويسرا أيضًا اجتماعات لتحديد أسعار الفائدة، على الرغم من أنه من غير المتوقع أن يقوم أي منها بإجراء أي تغييرات على السياسة النقدية .

ويتوقع المحللون أن يقوم بنك الاحتياطي الفيدرالي بخفض متشدد لسعر الفائدة، حيث تشير لغة البيان والتوقعات المتوسطة والمؤتمر الصحفي الذي عقده رئيس البنك جيروم باول إلى ارتفاع سقف التوقعات بخفض آخر لسعر الفائدة.

وقد يدعم ذلك الدولار إذا دفع المستثمرين إلى تقليص توقعاتهم بخفض أسعار الفائدة مرتين أو ثلاث مرات العام المقبل، على الرغم من أن الرسائل قد تتعقد بسبب انقسام صناع السياسات حيث أشار العديد منهم بالفعل إلى نواياهم في التصويت.

وقال بوب سافاج، رئيس استراتيجية الأسواق الكلية في بنك نيويورك في مذكرة للعملاء: "نتوقع أن نرى بعض المعارضة، ربما من الأعضاء المتشددين والمتحاذرين على حد سواء".

ولم تشهد لجنة السوق المفتوحة الفيدرالية ثلاثة معارضات أو أكثر في اجتماع منذ عام 2019، ولم يحدث ذلك إلا تسع مرات منذ عام 1990.

على الرغم من انخفاض العملة الأمريكية خلال الأسابيع الثلاثة الماضية، إلا أن المتفائلين بارتفاع الدولار استعادوا بعضًا من رباطة جأشهم. تُظهر بيانات تحديد المراكز الأسبوعية أن المضاربين يحتفظون بأكبر مراكزهم الطويلة - وهي مراكز تفترض ارتفاع قيمة الدولار - منذ ما قبل قرار الرئيس دونالد ترامب المفاجئ بفرض رسوم جمركية في "يوم التحرير" أدت إلى انهيار العملة.

إن سوق العمل يتراجع، ولكن النمو الإجمالي لا يزال صامداً، وينبغي أن يبدأ التحفيز الناجم عن "مشروع القانون الكبير الجميل" في التسرب، ولا يزال التضخم أعلى كثيراً من معدل هدف البنك المركزي البالغ 2%.

وقال لي هاردمان، استراتيجي العملات في بنك MUFG: "قد تثبط هذه العوامل المزيد من خفض أسعار الفائدة إذا امتدت إلى ظروف أقوى في سوق العمل".

وبعيدًا عن السياسة النقدية الأمريكية، ارتفع اليورو بنسبة 0.1% ليصل إلى 1.1652 دولار، مدفوعًا بارتفاع عوائد سندات منطقة اليورو. وبلغت عوائد السندات الألمانية لأجل 30 عامًا أعلى مستوياتها منذ عام 2011 في التعاملات المبكرة.

على عكس بنك الاحتياطي الفيدرالي، من غير المتوقع أن يُخفّض البنك المركزي الأوروبي أسعار الفائدة مجددًا خلال العام المقبل. وصرحت صانعة السياسة المؤثرة إيزابيل شنابل يوم الاثنين بأن الخطوة التالية للبنك المركزي قد تكون رفع أسعار الفائدة .

لامس الدولار الأسترالي لفترة وجيزة أعلى مستوى له منذ منتصف سبتمبر أيلول عند 0.6649 دولار أمريكي، ليغلق في آخر تداولات منخفضا 0.1% خلال اليوم عند 0.6635 دولار أمريكي.

يجتمع بنك الاحتياطي الأسترالي يوم الثلاثاء بعد سلسلة من البيانات الإيجابية حول التضخم والنمو الاقتصادي وإنفاق الأسر. وتشير العقود الآجلة إلى أن الخطوة التالية ستكون رفع الفائدة، وربما في مايو، مما يترك التركيز منصبًا على بيان ما بعد الاجتماع والمؤتمر الصحفي.

وقال محللون في بنك ANZ في مذكرة الأسبوع الماضي: "نتوقع أن يبقي بنك الاحتياطي الأسترالي على أسعار الفائدة لفترة أطول، مع بقاء سعر الفائدة النقدية عند مستواه الحالي البالغ 3.60%"، في مراجعة للتوقعات السابقة بخفضها.

ومن المتوقع على نطاق واسع أيضًا أن يترك بنك كندا أسعار الفائدة دون تغيير يوم الأربعاء، ومن المقرر أن يتم تسعير رفع الفائدة بالكامل بحلول ديسمبر 2026. واستقرت العملة عند 1.3819 دولار كندي يوم الاثنين، بعد أن وصلت إلى أعلى مستوى لها في عشرة أسابيع يوم الجمعة في أعقاب بيانات قوية عن الوظائف.

استقر الين الياباني في الأسبوع الماضي بعد أن ضعف بشكل حاد في نوفمبر/تشرين الثاني، واستقر في الأغلب عند 155.44 مقابل الدولار، في حين استقر الجنيه الإسترليني حول 1.3325 دولار، وكان الفرنك السويسري أقوى قليلا عند 0.804 فرنك.

يرفض إريك بالتشوناس من بلومبرج المقارنة بين البيتكوين وهوس التوليب، مشيرًا إلى مرونتها وتبنيها المؤسسي في حدث تحليل مالي أقيم مؤخرًا.

ويعمل هذا المنظور على تعزيز مكانة البيتكوين كأصل كلي دائم، مما يدعم الاهتمام المؤسسي وثقة السوق وسط تقلبات الأصول المستمرة.

رفض إريك بالتشوناس، وهو محلل كبير لصناديق الاستثمار المتداولة في بلومبرج، فكرة أن البيتكوين هي بمثابة هوس التوليب الحديث، مسلطًا الضوء على مرونتها على المدى الطويل ومصلحتها المؤسسية.

يؤكد هذا التحليل على جاذبية البيتكوين الدائمة ويُبطل المقارنة بالفقاعات المضاربية التاريخية، مما يطمئن المستثمرين المؤسسيين والتجزئة على حد سواء.

يدحض بالتشوناس تشبيه "بيتكوين = هوس التوليب"، مجادلاً بأن تاريخ بيتكوين من الصمود على مدى 17 عاماً يختلف اختلافاً كبيراً عن فقاعة التوليب التي استمرت ثلاث سنوات. ويؤكد على استمرار تبني المؤسسات للعملة كعامل رئيسي في استمرارية بيتكوين.

أشار كبير محللي صناديق الاستثمار المتداولة في بلومبرغ إلى أداء بيتكوين، حيث ارتفع بنسبة تقارب 250% خلال السنوات الثلاث الماضية. تُخالف تصريحاته التوقعات التاريخية، وتدعم بيتكوين كأصل مالي مستدام.

ارتفع سوق التوليب ثم انهار في غضون ثلاث سنوات تقريبًا، وتلقى ضربة موجعة وخسر كل شيء، بينما مر بيتكوين بست أو سبع عمليات بيع وحشية على مدار سبعة عشر عامًا، ولا يزال يحقق ارتفاعات جديدة. - إريك بالتشوناس، كبير محللي صناديق الاستثمار المتداولة، بلومبرج إنتليجنس

تعزز تصريحات بالتشوناس ثقة المستثمرين باستقرار بيتكوين. ويؤكد تحليله استمرار الاهتمام المؤسسي، على عكس موجة الهوس قصيرة الأمد بزهرة التوليب. ولا تزال التدفقات المؤسسية قوية، مما يُبرز استمرار حضور بيتكوين في السوق.

ماليًا، تُعزز مرونة البيتكوين مكانتها بين الأصول غير الإنتاجية المُخزنة للقيمة كالذهب. ويشير الدعم المؤسسي وتدفقات صناديق الاستثمار المتداولة إلى أصل يتجاوز خصائص الفقاعات التقليدية، مما يدعم الاستثمارات الاستراتيجية طويلة الأجل.

تاريخيًا، انتعشت عملة البيتكوين من انخفاضات حادة، على غرار أصول أخرى صامدة كالذهب. وتشير رؤى بالتشوناس إلى نمط من التعافي والنمو لا يتماشى مع فقاعات الدورة الواحدة.

يشير هذا التحليل إلى أن دور البيتكوين كأصل كلي يتم تعزيزه من خلال أدائه التاريخي، مما يشجع على التبني المستمر ويضعه خارج نطاق المقارنات المضاربة المجردة.

في منطقة اليورو، يتجه التركيز إلى مؤشر ثقة المستثمرين "سينتكس" لشهر ديسمبر وبيانات الإنتاج الصناعي الألماني لشهر أكتوبر. سيُعطي مؤشر "سينتكس" أول إشارة لثقة المستثمرين في ديسمبر، بينما يُمثل الإنتاج الصناعي الألماني أول "بيانات ملموسة" للربع الرابع. تشير مؤشرات مديري المشتريات الألمانية إلى أن الإنتاج الصناعي في أكتوبر لم يشهد تغيرًا يُذكر مقارنةً بشهر سبتمبر.

يعقد بنك الاحتياطي الأسترالي (RBA) صباح غدٍ آخر اجتماع له بشأن السياسة النقدية لهذا العام. لا نتوقع أي تغييرات في السياسة النقدية، تماشيًا مع الإجماع وتوقعات السوق. وقد دفعت البيانات الاقتصادية القوية الأخيرة إلى إعادة تقييم متشددة لتوقعات أسعار الفائدة في الأسواق، ومن المرجح أن يكون التغيير التالي في السياسة هو رفع أسعار الفائدة في النصف الثاني من عام 2026.

الحدث الأبرز هذا الأسبوع هو اجتماع اللجنة الفيدرالية للسوق المفتوحة يوم الأربعاء، والذي يسبقه بيانات الوظائف الشاغرة لشهر سبتمبر (JOLTS) التي طال انتظارها يوم الثلاثاء. كما ستلفت قرارات أسعار الفائدة من كندا (الأربعاء) وسويسرا وتركيا (الخميس) الأنظار. في الدول الاسكندنافية، تشمل البيانات المهمة الأرقام النهائية لمؤشر أسعار المستهلك السويدي ومؤشر النمو، ومؤشر أسعار المستهلك النرويجي، وتقرير الشبكة الإقليمية لبنك النرويج.

ماذا حدث خلال الليل

في الصين، أظهرت بيانات التجارة لشهر نوفمبر ارتفاع الصادرات بنسبة 5.9% على أساس سنوي (السابق: -1.1%)، متجاوزةً التوقعات بفضل النمو القوي في الشحنات إلى الأسواق غير الأمريكية في ظل زيادة الرسوم الجمركية الأمريكية. وارتفعت الواردات بنسبة 1.9% على أساس سنوي (السابق: 1.0%)، أقل من التوقعات، مما يشير إلى ضعف الطلب المحلي. وهذه هي المرة الأولى التي يتجاوز فيها فائض تجارة السلع الصينية تريليون دولار أمريكي حتى تاريخه. اقرأ المزيد في "أبحاث الصين - اقتصاد ذو سرعتين"، 8 ديسمبر.

في اليابان، ارتفع إجمالي الأرباح النقدية بنسبة 2.6% على أساس سنوي في أكتوبر، مقارنةً بنسبة 2.1% في سبتمبر. وهذا يُبقي الأرباح الحقيقية عند -0.7% على أساس سنوي، حيث لا تزال الأجور تواجه صعوبة في تعويض ارتفاع أسعار المواد الغذائية، لا سيما في وقت سابق من هذا العام. وقد تم تعديل نمو الناتج المحلي الإجمالي للربع الثالث إلى -0.6%، نتيجةً لانخفاض الاستثمارات والصادرات. ومع ذلك، يُعتبر هذا تراجعًا مؤقتًا بعد عدة أرباع قوية، وهو ليس كافيًا لعرقلة رفع بنك اليابان لأسعار الفائدة في ديسمبر. وارتفع الإنفاق الخاص بنسبة 0.2%، مما يعكس استمرار تعافي ثقة المستهلكين منذ الربيع.

في جنوب شرق آسيا، شنّت تايلاند غارات جوية على كمبوديا، إيذانًا بانهيار اتفاق السلام الذي توسط فيه ترامب. اتهمت كمبوديا تايلاند بالهجمات، بينما دعت ماليزيا إلى ضبط النفس مع تصاعد التوترات بشأن النزاعات الحدودية التاريخية.

في منطقة اليورو، ارتفع نمو الأجور في الربع الثالث على عكس التوقعات، حيث ارتفع نصيب الموظف من الأجر إلى 4.0% على أساس سنوي، مقارنةً بـ 3.8% على أساس سنوي في الربع الثاني. وبالمقارنة مع توقعات موظفي البنك المركزي الأوروبي الصادرة في سبتمبر، والتي قدرت نمو الأجور في الربع الثالث بنسبة 3.2% على أساس سنوي، فإن القراءة المرتفعة تُعدّ مفاجأةً متفائلةً للبنك المركزي الأوروبي. ومع بلوغ متوسط التضخم العام 2.1%، شهد المستهلكون مكاسب كبيرة في الأجور الحقيقية، مما يدعم الاستهلاك. وبينما يُتوقع أن يكون التضخم أقل من 2% العام المقبل بسبب عوامل مؤقتة مثل أسعار الطاقة وقوة اليورو، فإن النمو القوي للأجور يشير إلى استمرار ضغوط الأسعار المحلية.

تم تعديل نمو الناتج المحلي الإجمالي في الربع الثالث بالزيادة إلى 0.3% على أساس ربع سنوي من 0.2% على أساس ربع سنوي، مدفوعًا بتعديلات التقريب. ساهم الاستهلاك الخاص بشكل إيجابي، لكنه تباطأ إلى 0.2% على أساس ربع سنوي من 0.3% على أساس ربع سنوي في الربع الثاني، مما يعكس سلوكًا استهلاكيًا حذرًا على الرغم من المكاسب القوية في الدخل الحقيقي التي تقارب 2% على أساس سنوي. إلى جانب الاستهلاك، كانت الاستثمارات والاستهلاك الحكومي المحركين الرئيسيين للنمو، بينما كان لصافي الصادرات تأثير سلبي. اقرأ المزيد في تقرير "مراقب الاقتصاد الكلي لمنطقة اليورو - جنوب أوروبا يتفوق في النمو والمالية العامة"، 8 ديسمبر.

في الولايات المتحدة، اقترب تضخم نفقات الاستهلاك الشخصي المتأخرة لشهر سبتمبر من التوقعات. وتباطأ زخم تضخم الخدمات الأساسية قليلاً عند 0.2% على أساس شهري (مقارنةً بالتوقعات السابقة: 0.2%، والتوقعات السابقة: 0.1981). في الوقت نفسه، كشف مؤشر ثقة المستهلك الأولي لشهر ديسمبر الصادر عن جامعة ميشيغان عن انخفاض في توقعات المستهلكين للتضخم، حيث انخفضت التوقعات على مدى عام واحد إلى 4.1% (مقارنةً بالتوقعات السابقة: 4.5%)، والتوقعات على مدى خمس سنوات إلى 3.2% (مقارنةً بالتوقعات السابقة: 3.4%)، مما يعكس على الأرجح انخفاض أسعار البنزين. ورغم عدم وجود مفاجآت كبيرة، إلا أن هذا يُعزز بشكل طفيف خفض أسعار الفائدة المتوقع من قِبَل الاحتياطي الفيدرالي هذا الأسبوع.

في الولايات المتحدة أيضًا، كشف الرئيس ترامب عن استراتيجيته للأمن القومي، مؤكدًا على رؤيته "أمريكا أولًا". وتشمل أولوياتها الرئيسية تعزيز هيمنة الولايات المتحدة في نصف الكرة الغربي من خلال إحياء مبدأ مونرو، ومواجهة نفوذ الصين في أمريكا اللاتينية، وردع الصراعات في منطقة المحيطين الهندي والهادئ من خلال القوة العسكرية. كما تُشكك الاستراتيجية في موثوقية أوروبا كحليف، داعيةً أعضاء حلف الناتو إلى تحمل مسؤوليات دفاعية أكبر. والجدير بالذكر أن الكرملين رحّب بالاستراتيجية، مُشيرًا إلى أن تعديلاتها تتماشى مع المنظور العالمي لروسيا.

في الحرب الروسية الأوكرانية، صرّح المبعوث الأمريكي الخاص كيث كيلوج بأن الجهود المبذولة لتحقيق اختراق "قريبة للغاية"، مع قضايا رئيسية تشمل منطقة دونباس ومحطة زابوريزهيا النووية. ومع ذلك، دعا الكرملين إلى تغييرات جذرية في المقترحات الأمريكية، مما يُبرز التحديات المستمرة في التوصل إلى حل. يلتقي زيلينسكي اليوم بقادة أوروبيين لمناقشة الخطوات التالية، بما في ذلك الحصول على ضمانات حقيقية.

في العلاقات اليابانية الصينية، تصاعدت التوترات بعد استهداف طائرات يابانية برادار من مقاتلات صينية قرب أوكيناوا في حادثتين وصفتهما طوكيو بـ"الخطيرتين". أدان رئيس الوزراء تاكايتشي هذه الأعمال وقدم احتجاجًا لبكين، بينما تعهدت اليابان بالرد بهدوء للحفاظ على الاستقرار الإقليمي. تُبرز هذه الحوادث توتر العلاقات في ظل النزاعات حول تايوان والتحديات الأمنية الإقليمية الأوسع.

الأسهم: تباطأت أسواق الأسهم يوم الجمعة بعد مكاسب قوية حققتها في وقت سابق من الأسبوع. لم تشهد المؤشرات الأمريكية والأوروبية تغيرًا يُذكر يوم الجمعة، لكنها أنهت الأسبوع بارتفاع يقارب 1%. وتفوقت أسواق دول الشمال الأوروبي في الأداء، حيث استقرت بورصتا ستوكهولم وهلسنكي عند 2% تقريبًا خلال الأسبوع. والتفسير واضح: تأخرت أسهم دول الشمال الأوروبي في التعافي الأولي. وتواصل الأسواق الآسيوية ارتفاعها هذا الصباح، بينما لا تزال العقود الآجلة الأمريكية والأوروبية متذبذبة بعض الشيء.

رغم أن الأسواق بدت هادئة ظاهريًا يوم الجمعة، إلا أننا نلاحظ تقلبًا واضحًا في اتجاه المخاطرة، حيث ارتفعت القطاعات الدورية بنحو 1%، مدعومةً بانخفاضات في الأسهم الدفاعية. وعلى مدار الأسبوع بأكمله، تفوقت الأسهم الدورية العالمية على الأسهم الدفاعية بمقدار 2.5 نقطة مئوية، وهو أقوى أداء نسبي لها منذ موسم الأرباح.

العملات الأجنبية والنقد الأجنبي: انتهى الأسبوع الماضي بارتفاع طفيف في عوائد السندات الأوروبية (نقطتا أساس) والأمريكية (أربع نقاط أساس). بدأنا الأسبوع دون تغيير يُذكر مقارنةً بيوم الجمعة في سندات الخزانة الأمريكية. يحوم زوج اليورو/الدولار الأمريكي حول 1.165، وزوج الدولار/الين الياباني عند 155.2، حيث ستركز الأسواق بشكل متزايد على خفض أسعار الفائدة الفيدرالية المتوقع على نطاق واسع يوم الأربعاء، حيث تتوقع الأسواق انخفاضًا قدره 23 نقطة أساس.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

عضوية FastBull

ليس بعد

شراء

تسجيل الدخول

الاشتراك