أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

تراجعت الأسهم الجنوب أفريقية بنسبة 3.9%، مسجلةً أسوأ أداء لها خلال جلسة تداول واحدة منذ إعلان الرئيس الأمريكي ترامب فرض تعريفات جمركية في أبريل 2025. ومن بين 92 مؤشراً رئيسياً تتابعها بلومبيرغ، يُعد مؤشر الأسهم الجنوب أفريقية الأسوأ أداءً حتى الآن، وذلك في 30 يناير. وقادت أسهم المعادن النفيسة والتعدين هذا التراجع.

محافظ الاحتياطي الفيدرالي والر: التضخم باستثناء الرسوم الجمركية يقترب من هدف الاحتياطي الفيدرالي البالغ 2% ويسير على الطريق الصحيح لتحقيقه

محافظ الاحتياطي الفيدرالي والر: سمعت عن خطط لتسريح عدد كبير من الموظفين في عام 2026 مع وجود شكوك كبيرة حول نمو الوظائف وخطر كبير لحدوث تدهور كبير.

محافظ الاحتياطي الفيدرالي والر: ينبغي أن تكون السياسة أقرب إلى الحياد، ربما حوالي 3% مقابل النطاق الحالي لسعر الفائدة الذي يتراوح بين 3.50% و3.75%.

محافظ الاحتياطي الفيدرالي والر: التضخم مرتفع بسبب الرسوم الجمركية، لكن السياسة النقدية يجب أن تتجاهل هذه التأثيرات نظراً لتوقعات السوق الراسخة.

محافظ الاحتياطي الفيدرالي والر: يتوقع تعديل أرقام الوظائف الضعيفة للعام الماضي بالخفض لتعكس عدم وجود نمو فعلي في التوظيف بأجور في عام 2025

محافظ الاحتياطي الفيدرالي والر: عارض خفض سعر الفائدة بمقدار 25 نقطة أساس في الاجتماع الأخير لأن السياسة النقدية لا تزال تقيد النشاط بشكل مفرط

بيانات الاحتياطي الفيدرالي - بلغ معدل الفائدة الفعلي على الأموال الفيدرالية في الولايات المتحدة 3.64% في 29 يناير على حجم تداولات بلغ 104 مليارات دولار، مقابل 3.64% على حجم تداولات بلغ 89 مليار دولار في 28 يناير.

أعلنت الحكومة الأرجنتينية أن صادرات لحوم الأبقار بلغت مستوى قياسياً قدره 3.7 مليار دولار في عام 2025، بزيادة قدرها 22.3% عن العام السابق.

رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: لكل رئيس رأيه الخاص حول العالم، لكن قرارات أسعار الفائدة تشمل 12 شخصًا

رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: استقلالية بنك الاحتياطي الفيدرالي تُمثل مصدر قلق دائم

رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: من الأفضل الاحتفاظ فقط بسندات الخزانة التي تتوافق مع السوق

قال رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: إن حجم الميزانية العمومية الحالي مناسب، ويجب أن ينمو مع نمو الاقتصاد.

رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: نمت الميزانية العمومية استجابةً للأزمة، ولكن ينبغي التراجع عن إصدار الأوراق المالية المدعومة بالرهن العقاري

رئيس بنك الاحتياطي الفيدرالي في أتلانتا، بوستيك: لا أعرف وارش جيداً، لكنني سمعت أنه "شخص متأمل للغاية".

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي الأولي الفصلي

ألمانيا إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا إجمالي الناتج المحلي السنوي التمهيدي

إيطاليا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)ا:--

ا: --

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو معدل البطالة (ديسمبر)

منطقة اليورو معدل البطالة (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيدي

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)ا:--

ا: --

ا: --

المكسيك إجمالي الناتج المحلي

المكسيك إجمالي الناتج المحلي ا:--

ا: --

ا: --

البرازيل معدل البطالة (ديسمبر)

البرازيل معدل البطالة (ديسمبر)ا:--

ا: --

ا: --

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)ا:--

ا: --

ا: --

الهند نمو الودائع السنوي

الهند نمو الودائع السنويا:--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك

ألمانيا مؤشر أسعار المستهلكا:--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك الأولي الشهري

ألمانيا مؤشر أسعار المستهلك الأولي الشهري ا:--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأوليا:--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأوليا:--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)ا:--

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)ا:--

ا: --

ا: --

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

كندا إجمالي الناتج المحلي الشهري

كندا إجمالي الناتج المحلي الشهريا:--

ا: --

ا: --

كندا إجمالي الناتج المحلي

كندا إجمالي الناتج المحليا:--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)ا:--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)--

ا: --

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)--

ا: --

ا: --

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعي--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)--

ا: --

ا: --

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)--

ا: --

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)--

ا: --

ا: --

كوريا الجنوبية مؤشر مديري المشتريات PMI

كوريا الجنوبية مؤشر مديري المشتريات PMI--

ا: --

ا: --

إندونيسيا مؤشر مديري المشتريات PMI

إندونيسيا مؤشر مديري المشتريات PMI--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)--

ا: --

ا: --

إندونيسيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

إندونيسيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)--

ا: --

ا: --

إندونيسيا معدل التضخم السنوي (يناير)

إندونيسيا معدل التضخم السنوي (يناير)--

ا: --

ا: --

إندونيسيا التضخم الأساسي السنوي (يناير)

إندونيسيا التضخم الأساسي السنوي (يناير)--

ا: --

ا: --

الهند مؤشر مديري المشتريات التصنيعي من HSBC النهائي (يناير)

الهند مؤشر مديري المشتريات التصنيعي من HSBC النهائي (يناير)--

ا: --

ا: --

أستراليا سعر السلع سنويا (يناير)

أستراليا سعر السلع سنويا (يناير)--

ا: --

ا: --

روسيا مؤشر مديري المشتريات PMI

روسيا مؤشر مديري المشتريات PMI--

ا: --

ا: --

تركيا مؤشر مديري المشتريات PMI في قطاع التصنيع (يناير)

تركيا مؤشر مديري المشتريات PMI في قطاع التصنيع (يناير)--

ا: --

ا: --

إيطاليا مؤشر مديري المشتريات PMI في قطاع التصنيع (معدل موسميا) (يناير)

إيطاليا مؤشر مديري المشتريات PMI في قطاع التصنيع (معدل موسميا) (يناير)--

ا: --

ا: --

جنوب أفريقيا مؤشر مديري المشتريات PMI في قطاع التصنيع (يناير)

جنوب أفريقيا مؤشر مديري المشتريات PMI في قطاع التصنيع (يناير)--

ا: --

ا: --

منطقة اليورو مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)

منطقة اليورو مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)--

ا: --

ا: --

المملكة المتحدة مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)

المملكة المتحدة مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)--

ا: --

ا: --

البرازيل مؤشر مديري المشتريات PMI

البرازيل مؤشر مديري المشتريات PMI--

ا: --

ا: --

كندا مؤشر الثقة الاقتصادية الوطني

كندا مؤشر الثقة الاقتصادية الوطني--

ا: --

ا: --

كندا مؤشر مديري المشتريات PMI في قطاع التصنيع (معدل موسميا) (يناير)

كندا مؤشر مديري المشتريات PMI في قطاع التصنيع (معدل موسميا) (يناير)--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات PMI

أمريكا مؤشر مديري المشتريات PMI--

ا: --

ا: --

أمريكا مؤشر التوظيف في القطاع الصناعي

أمريكا مؤشر التوظيف في القطاع الصناعي--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات في القطاع الصناعي

أمريكا مؤشر مديري المشتريات في القطاع الصناعي--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

أعرب رئيس بنك الاحتياطي الفيدرالي في شيكاغو أوستن جولسبي يوم الخميس عن تردده بشأن خفض أسعار الفائدة بشكل أكبر لأن إغلاق الحكومة أدى إلى انقطاع بيانات التضخم الرئيسية.

أعرب رئيس بنك الاحتياطي الفيدرالي في شيكاغو أوستن جولسبي يوم الخميس عن تردده بشأن خفض أسعار الفائدة بشكل أكبر لأن إغلاق الحكومة أدى إلى انقطاع بيانات التضخم الرئيسية.

ورغم أن جولسبي كان من المؤيدين لخفض أسعار الفائدة تدريجيا، فقد قال مسؤول البنك المركزي خلال مقابلة مع شبكة سي إن بي سي إنه يشعر بالقلق إزاء عدم وجود تقارير أسعار مهمة، خاصة مع اتجاه التضخم العام مؤخرا إلى الارتفاع.

إذا ظهرت مشاكل في التضخم، فسيستغرق الأمر بعض الوقت قبل أن نشهد ذلك، أما إذا بدأ التدهور في سوق العمل، فسنشهد ذلك فورًا تقريبًا،" قال غولسبي. "وهذا يزيد من قلقي... مع تخفيضات أسعار الفائدة المبكرة والاعتماد على أن يكون التضخم الذي شهدناه في الأشهر الثلاثة الماضية مؤقتًا، وافتراض زواله."

تحدث غولسبي بالتزامن مع تحديث بنك الاحتياطي الفيدرالي في شيكاغو للوحة مؤشرات سوق العمل. أشارت البيانات إلى استقرار معدل البطالة في أكتوبر، وثبات وتيرة التوظيف والتسريح. وبلغ مؤشر معدل البطالة في بنك الاحتياطي الفيدرالي في شيكاغو 4.36% خلال الشهر، بزيادة قدرها جزء من مئة نقطة مئوية فقط عن سبتمبر.

ومع ذلك، لن يصدر مكتب إحصاءات العمل تقرير مؤشر أسعار المستهلك لشهر أكتوبر، والذي كان من المقرر صدوره الأسبوع المقبل.

أصدر مكتب إحصاءات العمل تقريرًا لشهر سبتمبر رغم الإغلاق الحكومي، إذ يُستخدم هذا الرقم تحديدًا في تعديلات تكاليف المعيشة في الضمان الاجتماعي. أظهر التقرير أن معدل التضخم السنوي بلغ 3% ، مقارنةً بهدف الاحتياطي الفيدرالي البالغ 2%. ويعتمد إصدار وزارة التجارة لمؤشر أسعار نفقات الاستهلاك الشخصي، وهو المقياس المفضل لدى الاحتياطي الفيدرالي، على حل أزمة الإغلاق.

وقال جولسبي إن عدم وجود تقارير عن التضخم يثير قلقه، حيث أظهرت الاتجاهات على مدى ثلاثة أشهر قبل الإغلاق أن التضخم الأساسي، الذي يستثني أسعار المواد الغذائية والطاقة، سجل معدلا سنويا بلغ 3.6%.

على المدى المتوسط، لست متشددًا بشأن أسعار الفائدة. أعتقد أن نقطة استقرار أسعار الفائدة ستكون أقل بكثير من مستواها الحالي، كما قال. "عندما يكون الوضع ضبابيًا، فلنكن حذرين بعض الشيء ونبطئ من وتيرة التحرك."

سيحصل غولسبي على حق التصويت في اجتماع لجنة السوق المفتوحة الفيدرالية في ديسمبر/كانون الأول لاتخاذ قرار بشأن خفض أسعار الفائدة مجددًا بعد التخفيضات التي طرأت في الاجتماعين السابقين. ومع ذلك، سيُصبح عضوًا بديلًا في عام ٢٠٢٦ قبل أن يعود إلى دور التصويت في عام ٢٠٢٧.

قال مسؤول حكومي كبير إن إندونيسيا تبحث عن أسواق جديدة بما في ذلك شمال أفريقيا لمزارعي القهوة والكاكاو الصغار المعرضين لخطر فقدان الوصول إلى الاتحاد الأوروبي بموجب قواعد إزالة الغابات الجديدة التي يفرضها الاتحاد.

قال نائب وزير الخارجية الإندونيسي، عارف هافاس أويغروسينو، في مقابلة يوم الخميس: "نساعد الآن في إيجاد أسواق أخرى. هناك أسواق جديدة للقهوة والكاكاو في شمال أفريقيا".

وقالت هافاس إن المسؤولين يعملون أيضًا مع مصر لزيادة صادرات السلع الإندونيسية إلى البلاد واستكشاف ليبيا وسوريا كأسواق محتملة.

تهدف لائحة الاتحاد الأوروبي لإزالة الغابات، التي تدخل حيز التنفيذ الكامل بنهاية العام، إلى الحد من قطع الأشجار لإنتاج فول الصويا والكاكاو والقهوة ولحوم البقر وزيت النخيل. وتُعدّ هذه الدولة الواقعة في جنوب شرق آسيا أكبر مورد لزيت النخيل في العالم، وأحد أهم مزارعي الكاكاو والقهوة.

قال إنه في حين يمكن للمزارعين واسعي النطاق نشر أنظمة تحديد المواقع الجغرافية للأشجار لإثبات خلو محاصيلهم من إزالة الغابات، إلا أن صغار المزارعين غالبًا ما يعجزون عن تحمل التكلفة. وأضاف هافاس أن التعاونيات في شرق بالي أنفقت حوالي 30 ألف دولار لتحديد المواقع الجغرافية لـ 200 هكتار فقط من مزارع الكاكاو.

وأضاف أنه من غير الواضح أيضًا ما إذا كان المشترون الأوروبيون سيدفعون علاوة سعرية مقابل السلع المنتجة بشكل مستدام.

قالت هافاس: "الامتثال لقواعد الاتحاد الأوروبي يتطلب تكلفة، وتكلفة مجرد الامتثال قد تكون أعلى من تكلفة البحث عن أسواق جديدة. ورغم تكبدهم تكاليف، إلا أن الثمن غير مضمون".

وأضاف أن الحكومة تحاول أيضًا تعزيز السوق المحلية لزيت النخيل من خلال زيادة استخدام السلعة في وقود الديزل الحيوي ووقود الطيران المستدام.

أظهرت وثيقة اطلعت عليها رويترز أن الدول الأوروبية تدعم خطة بقيمة 2.5 مليار دولار لإنقاذ الغابات المطيرة في الكونغو، مما قد يسرق بعض الأضواء من المبادرة الرائدة للبرازيل المضيفة لمؤتمر المناخ.

إن تعبئة المزيد من الأموال لحماية واستعادة الغابات المطيرة المتبقية في العالم هو هدف أساسي لمحادثات المناخ التي عقدت عن عمد في منطقة الأمازون البرازيلية هذا العام للتركيز على الحاجة إلى مكافحة الانبعاثات الناجمة عن إزالة الغابات المستشرية.

تُسمى المبادرة الفرنسية، المدعومة من ألمانيا والنرويج وبلجيكا وبريطانيا، "دعوة بيليم لحماية غابات حوض الكونغو". ويتوقع الداعمون حشد الموارد لمساعدة الدول على حماية ثاني أكبر غابة مطيرة في العالم. وقد وقّعت الدول الأوروبية الخمس على الوثيقة المكتوبة بالفرنسية، والمؤرخة في 6 نوفمبر/تشرين الثاني.

وجاء في الوثيقة "إن المانحين ملتزمون بتعبئة أكثر من 2.5 مليار دولار على مدى السنوات الخمس المقبلة، بالإضافة إلى الموارد المحلية التي ستحشدها بلدان وسط أفريقيا لحماية وإدارة الغابات في حوض الكونغو على نحو مستدام".

وقال الموقعون على الاتفاق إنهم يهدفون أيضًا إلى مساعدة الدول الأفريقية على الحد من إزالة الغابات من خلال التكنولوجيا والتدريب والشراكات.

وتواجه غابات الكونغو والأمازون، أكبر الغابات المطيرة في العالم، وحوض بورنيو-ميكونج-جنوب شرق آسيا، ثالث أكبر حوض في العالم، تهديدات من توسع الحدود الزراعية، وقطع الأشجار، والتعدين، وغيرها من الصناعات.

ورغم أن حماية الكونغو جذبت الانتباه لأنها تمتص الآن المزيد من الغازات المسببة للاحتباس الحراري مقارنة بالغابات الأخرى، فإن توقيت الأخبار هدد بالتنافس مع تركيز البرازيل على صندوق الغابات العالمي في قلب أجندة مؤتمر المناخ.

أشاد الرئيس البرازيلي لويس إيناسيو لولا دا سيلفا بمرفق الغابات الاستوائية إلى الأبد (TFFF)، باعتباره مستقبل تمويل المناخ لأنه يحل محل المنح بنموذج استثماري أكثر قابلية للتطوير.

قال دبلوماسي مطلع على المقترحين: "نظريًا، تختلف المبادرتان اختلافًا كبيرًا"، مشيرًا إلى أن صندوق الغابات المطيرة سيقدم مدفوعات سنوية لدول الغابات المطيرة دون أي شروط. وأضاف المصدر أن وجود صندوقين متنافسين للغابات المطيرة قد لا يكون مفيدًا.

كما تعهدت النرويج يوم الخميس بتقديم 3 مليارات دولار أمريكي لصندوق تمويل كرة القدم البرازيلي، وهي أكبر مساهمة حتى الآن. وأعلنت فرنسا أنها قد تساهم بما يصل إلى 500 مليون يورو في المبادرة التي تقودها البرازيل.

قررت لجنة بنك إنجلترا الإبقاء على سعر الفائدة الرئيسي (سعر الفائدة البنكي) عند 4%، وهو ما توقعه معظم الناس. مع ذلك، كانت نتيجة التصويت متقاربة (خمسة أعضاء أيدوا الإبقاء عليه، وأربعة أرادوا خفضه بنسبة ضئيلة)، مما يدل على ميل عدد أكبر من أعضاء اللجنة لخفض أسعار الفائدة.

يعتقدون أن أسوأ مراحل التضخم قد انتهت، وأن الأسعار بدأت بالتباطؤ. ويعود هذا التباطؤ إلى ارتفاع معدلات الفائدة الحالية، وتباطؤ زيادات الأجور، وضعف نمو أسعار الخدمات. كما أشاروا إلى أن تباطؤ الاقتصاد وضعف سوق العمل يُسهمان في خفض التضخم.

ترى اللجنة الآن أن مخاطر عدم تحقيق هدف التضخم البالغ 2% أصبحت أكثر توازناً؛ إذ يقل قلقها من استمرار التضخم المرتفع، ويزداد قلقها من ضعف الاقتصاد. مع ذلك، أكدت اللجنة حاجتها إلى مزيد من الأدلة على استمرار هذا الاتجاه.

إن تخفيضات أسعار الفائدة المستقبلية سوف تحدث تدريجيا وسوف تعتمد كليا على البيانات الاقتصادية الجديدة التي ترد.

يتزايد التفاؤل بإمكانية خفض بنك إنجلترا (BoE) لأسعار الفائدة هذا العام، مما أدى إلى انخفاض ملحوظ في عوائد السندات البريطانية لأجل عشر سنوات منذ منتصف أكتوبر. قبل شهر واحد فقط، شككت السوق في إمكانية خفض بنك إنجلترا لأسعار الفائدة مجددًا قريبًا. أما الآن، فقد تغير هذا الرأي، إذ يبدو أن معدل التضخم، الذي يبلغ حاليًا 3.8%، قد بلغ ذروته.

رغم أن الانخفاض الكامل لن يحدث إلا العام المقبل، إلا أن هناك بوادر مشجعة: ينحسر تضخم أسعار المواد الغذائية بوتيرة أسرع من المتوقع، ويتباطأ تضخم قطاع الخدمات. ويدعم هذا الانخفاض أيضًا انخفاض نمو أجور القطاع الخاص، والذي من المتوقع أن ينهي العام دون 4% بعد أن بدأ بارتفاع كبير.

ويتعزز هذا الثقة أيضا بفضل التوقعات بأن الأسواق المالية ستنظر إلى الميزانية الخريفية المقبلة بشكل إيجابي.

رحبت وزيرة المالية البريطانية راشيل ريفز بخفض بنك إنجلترا اليوم لتوقعات التضخم.

وبحسب بنك إنجلترا فإن "التقدم المحرز في خفض معدلات التضخم يشير إلى أن أسعار الفائدة المصرفية من المرجح أن تستمر في مسارها الهبوطي التدريجي: "نهج تدريجي وحذر" لمزيد من سحب ضبط النفس في السياسة النقدية".

فيما يتعلق بالتضخم، صرّح المحافظ بيلي قائلاً: "من المشجع أن ذروة التضخم في سبتمبر كانت أقل بمقدار 0.2 نقطة مئوية عن توقعاتنا لشهر أغسطس". وبشكل عام، تبدو المؤشرات إيجابية فيما يتعلق بالتضخم.

ومن المقرر صدور قراءة أخرى للتضخم في 19 نوفمبر/تشرين الثاني، والتي قد يكون لها تأثير كبير على تسعير خفض أسعار الفائدة من جانب بنك إنجلترا في ديسمبر/كانون الأول، قبل أن يتحول الاهتمام إلى ميزانية وزيرة المالية راشيل ريفز.

ستكون ميزانية المملكة المتحدة محور الاهتمام الرئيسي مع تقدم الشهر. وتظل الاستدامة المالية أمرًا بالغ الأهمية، ومن المرجح أن تحدد تأثير خطاب الميزانية على الجنيه الإسترليني.

إذا اعتمد وزير المالية ريفز مزيدًا من التشديد المالي، فقد تؤدي تداعيات ذلك إلى مزيد من ضعف الجنيه الإسترليني. فالميزانية التي تتضمن زيادات ضريبية وترفع معدل التضخم بحلول عام ٢٠٢٦ قد تعزز قيمة الجنيه الإسترليني، بينما قد تؤدي الميزانية التي لا تحقق الاستدامة المالية المطلوبة إلى موجة بيع حادة للجنيه الإسترليني.

إن المستشارة ريفز تواجه مهمة غير محسودة حقا في ظل الاهتمام الشديد الذي توليه الأسواق لها.

شهدت الأسواق ضعف الجنيه الإسترليني في أعقاب قرار أسعار الفائدة اليوم مع عمليات بيع بلغت 30-40 نقطة أساس في زوج الجنيه الإسترليني/الدولار الأمريكي.

ومع ذلك، فقد عكس الكابل هذا الاتجاه منذ ذلك الحين ودفع إلى الارتفاع ليتداول حول مستوى 1.3100 في وقت كتابة هذا التقرير.

قد يؤدي الاختراق فوق مستوى 1.3100 وإغلاق شمعة الأربع ساعات إلى تشجيع الثيران ودفع زوج الجنيه الإسترليني مقابل الدولار الأميركي نحو مستوى 1.3250 والمتوسط المتحرك لـ 100 يوم والذي يقع حول مستوى 1.3270.

إذا فشل الكابل في إيجاد القبول فوق مستوى 1.3100، فقد يكون إعادة اختبار المستوى الحاسم 1.3000 في الأفق.

الرسم البياني لزوج الجنيه الإسترليني/الدولار الأمريكي (GBP/USD) للأربع ساعات، 6 نوفمبر 2025

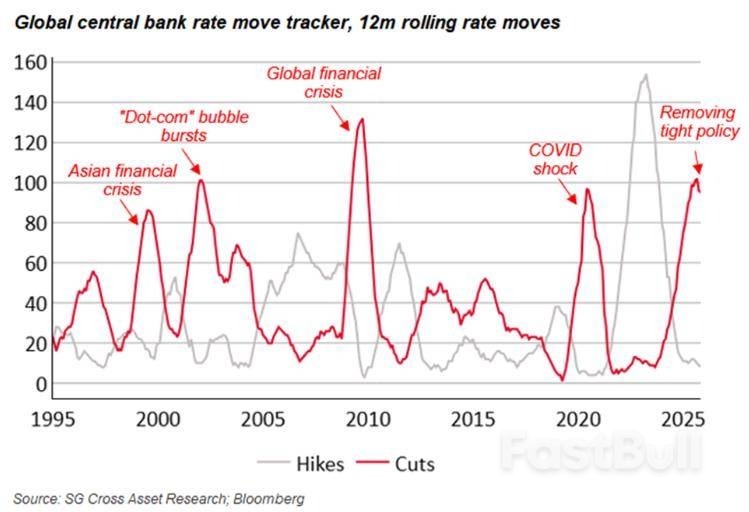

من المرجح أن دورة خفض أسعار الفائدة العالمية قد بلغت ذروتها. والسؤال الآن هو: متى، أو ما إذا كانت الأسواق الناشئة اليوم ستبدأ بالشعور بالضائقة؟

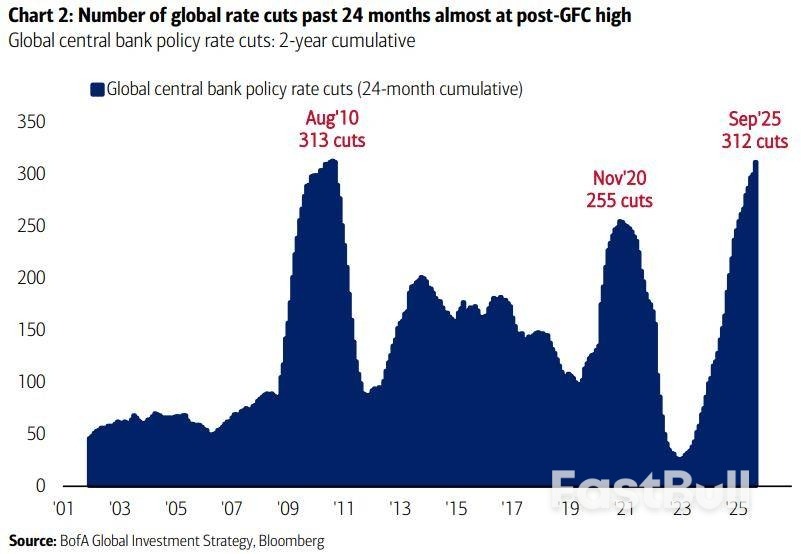

من اللافت للنظر أن تخفيضات أسعار الفائدة حول العالم خلال العامين الماضيين كانت أكبر من تلك التي شهدتها الأزمة المالية العالمية 2007-2009، وفقًا لبنك أوف أمريكا. ورغم أن هذا العدد يُمثل عدد التخفيضات وليس حجم التيسير الكمي، إلا أنه يعكس حجم الزيادات التاريخية في أسعار الفائدة لمكافحة التضخم في 2022-2023.

لكن يبدو أن الدورة قد انقلبت الآن. هذا لا يعني أن التيسير النقدي العالمي قد توقف. لا يزال من المتوقع أن تُجري البنوك المركزية، وأبرزها الاحتياطي الفيدرالي الأمريكي، تخفيضات إضافية. بل إن عدد التخفيضات التراكمية سينخفض مستقبلًا.

في ظاهر الأمر، من المفترض أن يعني نهاية السياسة النقدية المفرطة التيسير ظروفاً مالية أقل تيسيراً في المستقبل.

لكن، ربما على عكس المتوقع، يشير التاريخ إلى عكس ذلك. فقد أعقبت ذروة دورات التيسير النقدي العالمية الثلاث الكبرى الأخيرة توسع في دورة الأرباح ومكاسب قوية في سوق الأسهم.

هل سنشهد هذا مجددًا؟ ربما، ولكن بالنظر إلى التقييمات السطحية في العديد من أسواق اليوم، فليس من المستبعد حدوثه هذه المرة.

ويقول المحللون في بنك سوسيتيه جنرال إن ذروة دورة التخفيف قد تكون إشارة صعودية لوال ستريت، ويرى المحللون أن ذلك يعد علامة على أن نمو الأرباح سوف يتسع ويتسارع.

يقول مانيش كابرا، رئيس استراتيجية الأسهم الأمريكية في سوسيتيه جنرال، إن ذروة الدورة تُعدّ "إشارة قوية" لتنويع الاستثمارات في قطاعات أخرى من السوق، مثل الشركات ذات القيمة السوقية الصغيرة والأسهم الأقل اعتمادًا على الرافعة المالية. ويشير إلى أن تقليل الاستثمار في الأسهم عادةً ما يأتي لاحقًا عندما يبدأ المستثمرون في تسعير أسهمهم في بداية دورة ارتفاع الأسعار.

يقول مانيش، في إشارة إلى "الذروات" السابقة في أغسطس/آب 2020 وسبتمبر/أيلول 2009 ــ والتي تبعها أداء قوي للأسهم: "عندما تبلغ دورة التيسير النقدي ذروتها، فإنها عادة ما تكون علامة على اقتناع السوق بأن نمو الأرباح سوف يتسارع".

بالطبع، هناك فرق كبير بين الآن وهذه الأحداث، وتحديدًا أسعار الأسهم وتقييماتها اليوم. كانت وول ستريت قد بدأت للتو في الخروج من انهيارات تاريخية في سبتمبر 2009 وأغسطس 2020، بينما الآن لم تكن في يوم من الأيام أعلى من ذلك.

وقد يشير هذا إلى أن اتباع نمط أكثر دفاعية في التعامل مع المخاطر قد يكون ضروريا اليوم.

مع ذلك، قللت كابرا من أهمية الحديث عن الفقاعات. يبلغ نمو أرباح مؤشر ستاندرد آند بورز 500 هذا العام حوالي 12%، ولكن إذا استثنينا أسهم "طفرة الذكاء الاصطناعي"، فإن هذا النمو ينخفض إلى 4% فقط.

ارتفعت قيمة جميع فئات الأصول الرئيسية تقريبًا هذا العام، باستثناء النفط والدولار وبعض السندات طويلة الأجل. حتى سندات الخزانة الأمريكية، التي كانت مكروهة ومُشوّهة، شهدت ارتفاعًا.

لكن على الصعيد العالمي، كان لهذه الارتفاعات دوافع مختلفة. ففي أسواق الأسهم، كان ازدهار الذكاء الاصطناعي بمثابة وقود صاروخي لوول ستريت، وعززت الرهانات على الإنفاق الدفاعي البذخ الأسهم الأوروبية، كما أدى احتمال تخفيف القيود المالية بشكل كبير إلى رفع أسعار الأسهم في اليابان والصين.

ومع ذلك، فإن العامل الموحد الذي رفع كل هذه السفن، وفقًا لبنك ستاندرد تشارترد، هو السيولة، وبوفرة منها.

يقول إريك روبرتسن، رئيس قسم الأبحاث العالمي وكبير الاستراتيجيين في البنك، إن الارتفاع الواسع من أدنى مستوياته في أبريل، والذي أثر على الأسهم والسندات والسلع والعملات المشفرة، يمكن اعتباره "تداولًا في ظل الظروف المالية". وإلا فكيف يمكن لجميع فئات الأصول تقريبًا أن ترتفع معًا في عالمٍ يشهد حالة من عدم اليقين الاقتصادي والجيوسياسي الشديد؟

بالطبع، لا تقتصر "السيولة" على السياسة النقدية وحدها، بل إنها لا تقتصر عليها أساسًا. فاحتياطيات البنوك، وتوافر الائتمان للقطاع الخاص والطلب عليه، والرغبة العامة في المخاطرة، عوامل رئيسية تُسهم في مفهوم "السيولة" الغامض نوعًا ما.

ولكن إذا كان من الممكن النظر إلى تغيرات أسعار الفائدة باعتبارها مؤشرا فضفاضا على السيولة أو على الأقل إشارة اتجاهية، فإننا عند نقطة تحول.

يفترض روبرتسن أن السيولة "الوفيرة" الناتجة عن أكثر من 150 خفضًا لأسعار الفائدة خلال الاثني عشر شهرًا الماضية قد خففت من مخاوف المستثمرين بشأن النمو. وقد تُختبر شهيتهم للمخاطرة إذا ما سُحبت مصادر السيولة، ولو تدريجيًا.

ويتساءل روبرتسون: "هل يمكن للأسواق أن تزدهر على هذا الارتفاع دون وجود كمية إضافية من الأكسجين؟"

ربما سنكتشف ذلك قريبًا.

النقاط الرئيسية:

وتشير تقديرات شركة هافر أناليتيكس يوم الخميس إلى أن عدد الأميركيين الذين تقدموا بطلبات جديدة للحصول على إعانات البطالة ارتفع بشكل طفيف الأسبوع الماضي، مما يشير إلى استقرار ظروف سوق العمل في أكتوبر على الرغم من زيادة حالات التسريح المعلن عنها.

ارتفعت طلبات إعانة البطالة الحكومية الأولية إلى 229,140 طلبًا، بعد التعديل الموسمي، للأسبوع المنتهي في 1 نوفمبر، مقارنةً بـ 219,520 طلبًا في الأسبوع السابق، وفقًا لحسابات هافر أناليتكس. وتوافق هذا الرقم مع تقديرات سيتي جروب، وجي بي مورجان، ونيشن وايد.

لقد أدى إغلاق الحكومة الفيدرالية، والذي يعد الآن الأطول على الإطلاق، إلى توقف جمع ومعالجة ونشر البيانات الاقتصادية الرسمية.

لم تكن بيانات طلبات إعانة البطالة متاحة لولاية نيو مكسيكو، ووُضعت الافتراضات بما يتماشى مع ما تفعله وزارة العمل عادةً عند عدم توفر البيانات. وقد تُخفف بيانات طلبات الإعانة المخاوف التي أثارتها تقارير خاصة صدرت في وقت سابق من يوم الخميس، وأظهرت فقدان وظائف في أكتوبر وارتفاعًا في حالات التسريح المعلنة، في ظل خفض التكاليف واعتماد الشركات للذكاء الاصطناعي.

قال أورين كلاشكين، خبير اقتصادي متخصص في الأسواق المالية في نيشن وايد: "تتناقض بيانات طلبات إعانة البطالة بشكل صارخ مع الأخبار السلبية الحادة الصادرة هذا الصباح بشأن تخفيضات الوظائف في تشالنجر، وتُظهر أن سوق العمل لم يتراجع بشكل حاد". وأضاف: "من المشجع أن نرى سوق العمل مستقرًا، وإن كان ضعيفًا، في الشهر الأول من الربع الرابع".

مع إغلاق الحكومة، لن يُنشر تقرير وزارة العمل عن التوظيف، الذي يحظى بمتابعة دقيقة، لشهرين متتاليين، وهو أمر غير مسبوق، يوم الجمعة. إلا أن الولايات واصلت جمع بيانات طلبات إعانة البطالة الأسبوعية، وتقديمها إلى وزارة العمل.

ويقوم خبراء الاقتصاد في شركة هافر أناليتيكس وول ستريت بأخذ البيانات وتطبيق عوامل التعديل الموسمية التي نشرتها الحكومة في وقت سابق لوضع تقديرات المطالبات الأسبوعية.

حذّر الاقتصاديون من المبالغة في التركيز على بعض مسوحات القطاع الخاص، مشيرين إلى محدودية نطاق تغطيتها وتاريخها. وأشار تحليل أجراه معهد بنك أوف أمريكا لبيانات الودائع الداخلية يوم الخميس إلى "عدم وجود مزيد من التباطؤ" في الوقت الحالي في وتيرة نمو الوظائف "التي حدثت منذ الصيف".

تباطأ سوق العمل بشكل ملحوظ منذ مطلع هذا العام، حيث يُلقي الاقتصاديون باللوم على حالة عدم اليقين الاقتصادي، والتعريفات الجمركية على الواردات، والذكاء الاصطناعي في انخفاض الطلب على العمال. كما أن الانخفاض الحاد في عرض العمالة بسبب حملات المداهمات على المهاجرين غير الشرعيين يُؤثر سلبًا على التوظيف، وهو ما يتضح جليًا في استطلاعات رأي الشركات الصغيرة.

وأظهر استطلاع للرأي أجراه الاتحاد الوطني للشركات المستقلة يوم الخميس أن حصة الشركات الصغيرة التي أفادت بأن جودة العمالة هي مشكلتها الأكثر أهمية قفزت إلى أعلى مستوى لها في أربع سنوات في أكتوبر.

قد تسمح ظروف سوق العمل المستقرة للاحتياطي الفيدرالي بالإبقاء على أسعار الفائدة دون تغيير الشهر المقبل. وكان البنك المركزي الأمريكي قد خفض سعر الفائدة القياسي لليلة واحدة الأسبوع الماضي بمقدار 25 نقطة أساس أخرى ليصل إلى نطاق 3.75%-4.00%، وصرح رئيس الاحتياطي الفيدرالي جيروم باول بأن "خفضًا إضافيًا لسعر الفائدة في اجتماع ديسمبر ليس أمرًا مفروغًا منه".

ارتفع عدد المستفيدين من إعانات البطالة بعد الأسبوع الأول من المساعدات، وهو مؤشر على التوظيف، إلى 1.962 مليون شخص بعد التعديل الموسمي خلال الأسبوع المنتهي في 25 أكتوبر، من 1.955 مليون شخص، وفقًا لتقديرات جي بي مورغان. وتماشى هذا بشكل عام مع حسابات سيتي جروب وهافر أناليتكس.

وقالت جيزيلا يونج، الخبيرة الاقتصادية في سيتي جروب: "من المرجح أن يعكس هذا تباطؤ التوظيف ويشير إلى مخاطر هبوطية لبيانات التوظيف في أكتوبر".

وفي وقت سابق، قدر بنك الاحتياطي الفيدرالي في شيكاغو أن معدل البطالة ارتفع إلى 4.36% في أكتوبر/تشرين الأول ــ وهو أعلى مستوى في أربع سنوات عند 4.4% على أساس تقريبي حسبما يبلغ عنه عادة مكتب إحصاءات العمل ــ من 4.35% في سبتمبر/أيلول.

قال رئيس بنك الاحتياطي الفيدرالي في سانت لويس ألبرتو موسالم يوم الخميس إن البنك المركزي الأمريكي كان على حق في خفض أسعار الفائدة لمساعدة سوق العمل.

وقال في اجتماع لجمعية محللي الدخل الثابت في نيويورك إن التخفيضات كانت "مناسبة" لكن "يتعين علينا أن نكون حذرين للغاية في الاستمرار في الاعتماد على التضخم فوق المستهدف، مع الاستمرار في توفير بعض التأمين" لقطاع التوظيف.

وقال مسلم "إن السياسة النقدية تقع في مكان ما بين التقييد المتواضع والحيادية، وهي تقترب من الحياد من حيث الظروف المالية".

قال مسلم إن تقييمه بأن الظروف المالية تُساعد الاقتصاد يستند إلى دراسة واسعة النطاق للأسواق وتوافر الائتمان. وأضاف أن هذه الظروف "داعمة للنشاط الاقتصادي، وداعمة لسوق العمل كنتيجة ثانوية لذلك".

في أواخر أكتوبر، خفّض الاحتياطي الفيدرالي سعر الفائدة المستهدف بمقدار ربع نقطة مئوية، ليصل إلى ما بين 3.75% و4%، بعد أن خفّضه بنفس النسبة في سبتمبر. يعتقد مسؤولو الاحتياطي الفيدرالي أن التضخم مرتفع للغاية، لكنهم خفّضوا تكلفة الائتمان قصير الأجل لدعم سوق العمل الذي يشهد تباطؤًا.

قال مسلم إن الرسوم الجمركية الأمريكية على التجارة كانت سببًا في التضخم، لكن تأثيرها تضاءل مع امتناع الشركات عن تحميل المستهلكين التكاليف. ويتوقع أن يبدأ هذا التأثير بالتلاشي في النصف الثاني من العام المقبل، مما يسمح للتضخم بالعودة إلى مستوى 2% المستهدف.

قال مسلم إن توقعاته مبنية على بقاء الرسوم الجمركية سارية. وتنظر المحكمة العليا الأمريكية في قانونية الرسوم الشاملة التي فرضها الرئيس دونالد ترامب.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

تسجيل الدخول

الاشتراك