أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas شهريا (نوفمبر)

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas شهريا (نوفمبر)ا:--

ا: --

ا: --

أمريكا طلبات إعانة البطالة الأولية الأسبوعية متوسط 4 أسابيع (معدل موسميا)

أمريكا طلبات إعانة البطالة الأولية الأسبوعية متوسط 4 أسابيع (معدل موسميا)ا:--

ا: --

ا: --

أمريكا طلبات إعانة البطالة الأولية الأسبوعية (معدل موسميا)

أمريكا طلبات إعانة البطالة الأولية الأسبوعية (معدل موسميا)ا:--

ا: --

ا: --

أمريكا طلبات الإعانة على البطالة المستمرة الأسبوعية (معدل موسميا)

أمريكا طلبات الإعانة على البطالة المستمرة الأسبوعية (معدل موسميا)ا:--

ا: --

ا: --

كندا مؤشر مديري المشتريات

كندا مؤشر مديري المشترياتا:--

ا: --

ا: --

كندا مؤشر مديري المشتريات

كندا مؤشر مديري المشترياتا:--

ا: --

ا: --

أمريكا أوامر السلع المعمرة لرأس المال غير الدفاعي المنقحة (باستثناء الطائرات) (معدل موسميا) (أيلول/سبتمبر)

أمريكا أوامر السلع المعمرة لرأس المال غير الدفاعي المنقحة (باستثناء الطائرات) (معدل موسميا) (أيلول/سبتمبر)ا:--

ا: --

أمريكا طلبات المصانع شهريا (باستثناء المواصلات) (أيلول/سبتمبر)

أمريكا طلبات المصانع شهريا (باستثناء المواصلات) (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا طلبات المصانع شهريا (أيلول/سبتمبر)

أمريكا طلبات المصانع شهريا (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا طلبات المصانع شهريا (باستثناء دفاع) (أيلول/سبتمبر)

أمريكا طلبات المصانع شهريا (باستثناء دفاع) (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا تغير مخزونات الغاز الطبيعي الأسبوعي من إدارة معلومات الطاقة الأمريكية

أمريكا تغير مخزونات الغاز الطبيعي الأسبوعي من إدارة معلومات الطاقة الأمريكيةا:--

ا: --

ا: --

المملكة العربية السعودية إنتاج النفط الخام

المملكة العربية السعودية إنتاج النفط الخاما:--

ا: --

ا: --

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعيا

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعياا:--

ا: --

ا: --

اليابان احتياطي النقد الأجنبي (نوفمبر)

اليابان احتياطي النقد الأجنبي (نوفمبر)ا:--

ا: --

ا: --

الهند معدل إتفاقية إعادة الشراء Repo

الهند معدل إتفاقية إعادة الشراء Repoا:--

ا: --

ا: --

الهند سعر الفائدة المعياري

الهند سعر الفائدة المعياريا:--

ا: --

ا: --

الهند سعر فائدة إعادة الشراء Repo العكسي

الهند سعر فائدة إعادة الشراء Repo العكسيا:--

ا: --

ا: --

الهند نسبة احتياطي الودائع لدى بنك الشعب الصيني PBOC

الهند نسبة احتياطي الودائع لدى بنك الشعب الصيني PBOCا:--

ا: --

ا: --

اليابان المؤشرات الرئيسية أولي (أکتوبر)

اليابان المؤشرات الرئيسية أولي (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل السنوي

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل السنويا:--

ا: --

ا: --

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل الشهري

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل الشهريا:--

ا: --

ا: --

فرنسا الحساب الجاري (غير معدل موسميا) (أکتوبر)

فرنسا الحساب الجاري (غير معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

فرنسا الميزان التجاري (معدل موسميا) (أکتوبر)

فرنسا الميزان التجاري (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

فرنسا الإنتاج الصناعي الشهري (معدل موسميا) (أکتوبر)

فرنسا الإنتاج الصناعي الشهري (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

إيطاليا مبيعات التجزئة شهريا (معدل موسميا) (أکتوبر)

إيطاليا مبيعات التجزئة شهريا (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

منطقة اليورو التوظيف السنوي (معدل موسميا) (الربع 3)

منطقة اليورو التوظيف السنوي (معدل موسميا) (الربع 3)ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي GDP النهائي السنوي (الربع 3)

منطقة اليورو إجمالي الناتج المحلي GDP النهائي السنوي (الربع 3)ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي النهائي الفصلي

منطقة اليورو إجمالي الناتج المحلي النهائي الفصليا:--

ا: --

ا: --

منطقة اليورو التوظيف فصلي (معدل موسميا) (الربع 3)

منطقة اليورو التوظيف فصلي (معدل موسميا) (الربع 3)ا:--

ا: --

ا: --

منطقة اليورو التوظيف النهائي (معدل موسميا) (الربع 3)

منطقة اليورو التوظيف النهائي (معدل موسميا) (الربع 3)--

ا: --

البرازيل مؤشر أسعار المنتجين PPI الشهري (أکتوبر)

البرازيل مؤشر أسعار المنتجين PPI الشهري (أکتوبر)--

ا: --

ا: --

المكسيك مؤشر ثقة المستهلك (نوفمبر)

المكسيك مؤشر ثقة المستهلك (نوفمبر)--

ا: --

ا: --

كندا معدل البطالة (معدل موسميا) (نوفمبر)

كندا معدل البطالة (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا معدل المشاركة في التوظيف (معدل موسميا) (نوفمبر)

كندا معدل المشاركة في التوظيف (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا التوظيف (معدل موسميا) (نوفمبر)

كندا التوظيف (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا التوظيف بدوام جزئي (معدل موسميا) (نوفمبر)

كندا التوظيف بدوام جزئي (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا التوظيف بدوام كامل (معدل موسميا) (نوفمبر)

كندا التوظيف بدوام كامل (معدل موسميا) (نوفمبر)--

ا: --

ا: --

أمريكا الدخل شخصي الشهري (أيلول/سبتمبر)

أمريكا الدخل شخصي الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE من بنك الاحتياطي الفيدرالي في دالاس الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE من بنك الاحتياطي الفيدرالي في دالاس الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE السنوي (معدل موسميا) (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE السنوي (معدل موسميا) (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا النفقات الشخصية شهريا (معدل موسميا) (أيلول/سبتمبر)

أمريكا النفقات الشخصية شهريا (معدل موسميا) (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا معدل جامعة ميشغان التضخم 5 سنوات أولي السنوي (ديسمبر)

أمريكا معدل جامعة ميشغان التضخم 5 سنوات أولي السنوي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي السنوي (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي السنوي (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا نفقات الاستهلاك الشخصي الحقيقية الشهرية (أيلول/سبتمبر)

أمريكا نفقات الاستهلاك الشخصي الحقيقية الشهرية (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا توقعات التضخم لمدة 5-10 سنوات (ديسمبر)

أمريكا توقعات التضخم لمدة 5-10 سنوات (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر جامعة ميشغان للوضع الحالي أولي (ديسمبر)

أمريكا مؤشر جامعة ميشغان للوضع الحالي أولي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر ثقة المستهلك جامعة ميشغان التمهيدي (ديسمبر)

أمريكا مؤشر ثقة المستهلك جامعة ميشغان التمهيدي (ديسمبر)--

ا: --

ا: --

أمريكا UMich توقعات التضخم لمدة عام واحد (ديسمبر)

أمريكا UMich توقعات التضخم لمدة عام واحد (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر توقعات المستهلك من UMich (ديسمبر)

أمريكا مؤشر توقعات المستهلك من UMich (ديسمبر)--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعي--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي--

ا: --

ا: --

أمريكا الائتمان الاستهلاكي (معدل موسميا) (أکتوبر)

أمريكا الائتمان الاستهلاكي (معدل موسميا) (أکتوبر)--

ا: --

ا: --

البر الرئيسى الصينى احتياطي النقد الأجنبي (نوفمبر)

البر الرئيسى الصينى احتياطي النقد الأجنبي (نوفمبر)--

ا: --

ا: --

البر الرئيسى الصينى الصادرات السنوية (الدولار الأمريكي) (نوفمبر)

البر الرئيسى الصينى الصادرات السنوية (الدولار الأمريكي) (نوفمبر)--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

انخفضت أسعار النفط لليوم الثالث على التوالي، متجهة نحو انخفاض أسبوعي قبل اجتماع أوبك+ الذي قد يشهد موافقة المجموعة على زيادة أخرى في الإمدادات.

انخفضت أسعار النفط لليوم الثالث على التوالي، متجهة نحو انخفاض أسبوعي قبل اجتماع أوبك+ الذي قد يشهد موافقة المجموعة على زيادة أخرى في الإمدادات.

انخفض سعر خام غرب تكساس الوسيط نحو 63 دولارًا للبرميل بعد أن خسر أكثر من 3% خلال الجلستين السابقتين، بينما أغلق خام برنت عند أقل بقليل من 67 دولارًا. ومن المقرر أن يعقد التحالف اجتماعًا افتراضيًا في 7 سبتمبر/أيلول لتحديد الخطوة التالية بعد استكمال استعادة 2.5 مليون برميل يوميًا من الإمدادات في اجتماعه السابق.

قال محللون من مجموعة ANZ القابضة المحدودة، ومن بينهم دانيال هاينز، في مذكرة: "سيظل سوق النفط متوترًا قبيل اجتماع منتجي أوبك نهاية هذا الأسبوع". وأضافوا: "تتزايد التوقعات بأن المجموعة ستواصل ضخ المزيد من النفط في السوق، سعيًا لاستعادة حصتها السوقية التي خسرتها لصالح منتجي النفط الصخري الأمريكي في السنوات الأخيرة".

تراجعت العقود الآجلة للخام الأمريكي بنسبة 12% هذا العام بعد أن أدى تحول أوبك+، إلى جانب زيادة إمدادات شركات الحفر من خارج المجموعة، إلى تفاقم المخاوف بشأن تخمة المعروض. كما تأثرت المعنويات سلبًا بتنامي المخاوف بشأن الطلب على الطاقة، مدفوعةً جزئيًا بتأثير الرسوم الجمركية التي فرضتها إدارة ترامب.

ارتفعت الأجور الاسمية للعمال اليابانيين بأسرع وتيرة في سبعة أشهر، مع زيادة الأجور الحقيقية لأول مرة هذا العام، مما يدعم الحجة التي تدفع بنك اليابان إلى النظر في رفع أسعار الفائدة في الأشهر المقبلة.

ارتفعت الأجور الاسمية بنسبة 4.1% في يوليو مقارنةً بالعام السابق، متسارعةً من ارتفاع مُعدّل بنسبة 3.1% في يونيو، وفقًا لما أعلنته وزارة العمل يوم الجمعة. وتجاوز هذا الرقم توقعات الاقتصاديين بنمو قدره 3%، مُسجّلاً بذلك أكبر زيادة منذ ديسمبر. كما ارتفعت الأرباح النقدية الحقيقية لأول مرة منذ سبعة أشهر، حيث ارتفعت بنسبة 0.5%، متجاوزةً التوقعات بانخفاض قدره 0.6%.

وارتفعت الرواتب الأساسية بنسبة 2.5%، كما ارتفع مقياس أكثر استقرارا، يتجنب مشاكل العينة ويستبعد المكافآت والعمل الإضافي، بنسبة 2.4% للعاملين المنتظمين.

أظهرت بيانات يوم الجمعة استمرار زخم نمو الأجور، بعد أن حصل أكبر اتحاد نقابات في اليابان على تعهدات من أصحاب العمل بزيادة الرواتب بنسبة تتجاوز 5% للعام الثاني على التوالي. وتنعكس مكاسب هذا العام، وهي الأكبر منذ 34 عامًا، بشكل رئيسي في رواتب الموظفين.

ستعزز هذه الأرقام التوقعات بإمكانية رفع بنك اليابان لسعر الفائدة المرجعي مجددًا هذا العام. ويتوقع الاقتصاديون عمومًا أن تُبقي السلطات أسعار الفائدة ثابتة عند تحديد سياستها النقدية في 19 سبتمبر/أيلول، لكن الكثيرين يرون إمكانية رفعها بمقدار ربع نقطة مئوية في وقت مبكر من أكتوبر/تشرين الأول.

أكد محافظ بنك اليابان، كازو أويدا، يوم الأربعاء أن البنك المركزي سيتخذ إجراءات إذا كان أداء الأسعار والاقتصاد متوافقًا مع التوقعات. ومن المتوقع أن تؤكد البيانات المقرر صدورها يوم الاثنين نمو الاقتصاد للربع الخامس على التوالي خلال الأشهر الثلاثة المنتهية في يونيو.

وتشكل الزيادات المستدامة في الأجور عنصرا أساسيا في سعي البنك المركزي إلى تحقيق حلقة حميدة حيث يعمل نمو الأجور على تغذية الاستهلاك، مما يمهد الطريق لمكاسب الأسعار التي يقودها الطلب.

من المؤكد أن أحدث بيانات الأجور قد دعمتها مكافآت صيفية قوية، ارتفعت بنسبة 7.9% مقارنةً بشهر يونيو. ولا يوجد ما يضمن استدامة الزيادات في الأجور المتغيرة، إذ تواجه أكبر شركات التصنيع في البلاد حملة الرئيس دونالد ترامب للرسوم الجمركية، والتي ألحقت ضررًا بالغًا بشركات صناعة السيارات. وقد وقّع ترامب يوم الخميس أمرًا تنفيذيًا لتنفيذ اتفاقية التجارة المبرمة في يوليو بين البلدين. وبموجب هذه الاتفاقية، سيتم خفض الرسوم الجمركية على واردات الولايات المتحدة من السيارات اليابانية إلى 15% من النسبة الحالية البالغة 27.5%.

سجل المصنعون اليابانيون انخفاضًا بنسبة 11.5% في أرباحهم قبل الضرائب خلال الفترة من أبريل إلى يونيو، بينما سجل مصنعو معدات النقل انخفاضًا بنسبة 29.7%. وحتى الآن، تحملت شركات صناعة السيارات معظم آثار الرسوم الجمركية، ضاهيةً بهوامش أرباحها للحفاظ على حصتها السوقية. وحذرت شركة تويوتا موتور مؤخرًا من خسارة صافي أرباحها بقيمة 1.4 تريليون ين (9.4 مليار دولار) نتيجةً للرسوم. ومن غير الواضح مدى قدرة الشركات المصنعة على رفع الأجور مستقبلًا إذا ظلت الأرباح تحت الضغط.

في الوقت الحالي، يبدو أن ارتفاع الأجور ينعكس على الإنفاق بوتيرة متواضعة. وقد زاد استهلاك الأسر بنسبة 1.4% في يوليو/تموز مقارنةً بالعام السابق، مسجلاً بذلك ثالث زيادة شهرية على التوالي، مدفوعةً بشكل رئيسي بنفقات النقل والاتصالات. ولتحفيز الطلب بشكل أكبر، أفادت التقارير أن رئيس الوزراء شيغيرو إيشيبا سيأمر هذا الأسبوع بإعداد حزمة اقتصادية تتضمن مساعدات نقدية بقيمة 20 ألف ين.

لقد كان الاستهلاك الخاص عنصرا إيجابيا في النمو الاقتصادي الإجمالي لمدة خمسة أرباع متتالية.

مع ذلك، تُحيط الشكوك بقدرة إيشيبا على طرح إجراءات تحفيزية، إذ لا يزال يتعرض لضغوط من بعض المشرعين داخل حزبه للتنحي بعد أن مُني الحزب الديمقراطي الليبرالي بانتكاسة انتخابية أخرى في عهده. ومن المقرر أن يصوت الحزب يوم الاثنين على المضي قدمًا في انتخابات القيادة، الأمر الذي سيؤدي في نهاية المطاف إلى إقالة إيشيبا.

ورغم أن التضخم يبرد تدريجيا، فقد أصبح بمثابة صداع بالنسبة لإيشيبا، حيث كان استياء الأسر من ارتفاع تكاليف المعيشة عاملاً وراء انتكاسة الانتخابات العليا في يوليو/تموز والتي تركت الائتلاف الحاكم بدون أغلبية في أي من مجلسي البرلمان.

بالنظر إلى المستقبل، قد تبقى ديناميكيات الأجور متباينة. ومن المرجح أن يُبقي النقص المستمر في العمالة الضغط على الأجور تصاعديًا في ظل تنافس الشركات على الكفاءات. إلا أن آفاق المُصدّرين مُبهمة بسبب الرياح المعاكسة للتجارة العالمية الناجمة عن السياسة التجارية الأمريكية. وقد انخفضت صادرات اليابان لثلاثة أشهر متتالية، وكان الانخفاض في يوليو هو الأكثر حدة في أربع سنوات.

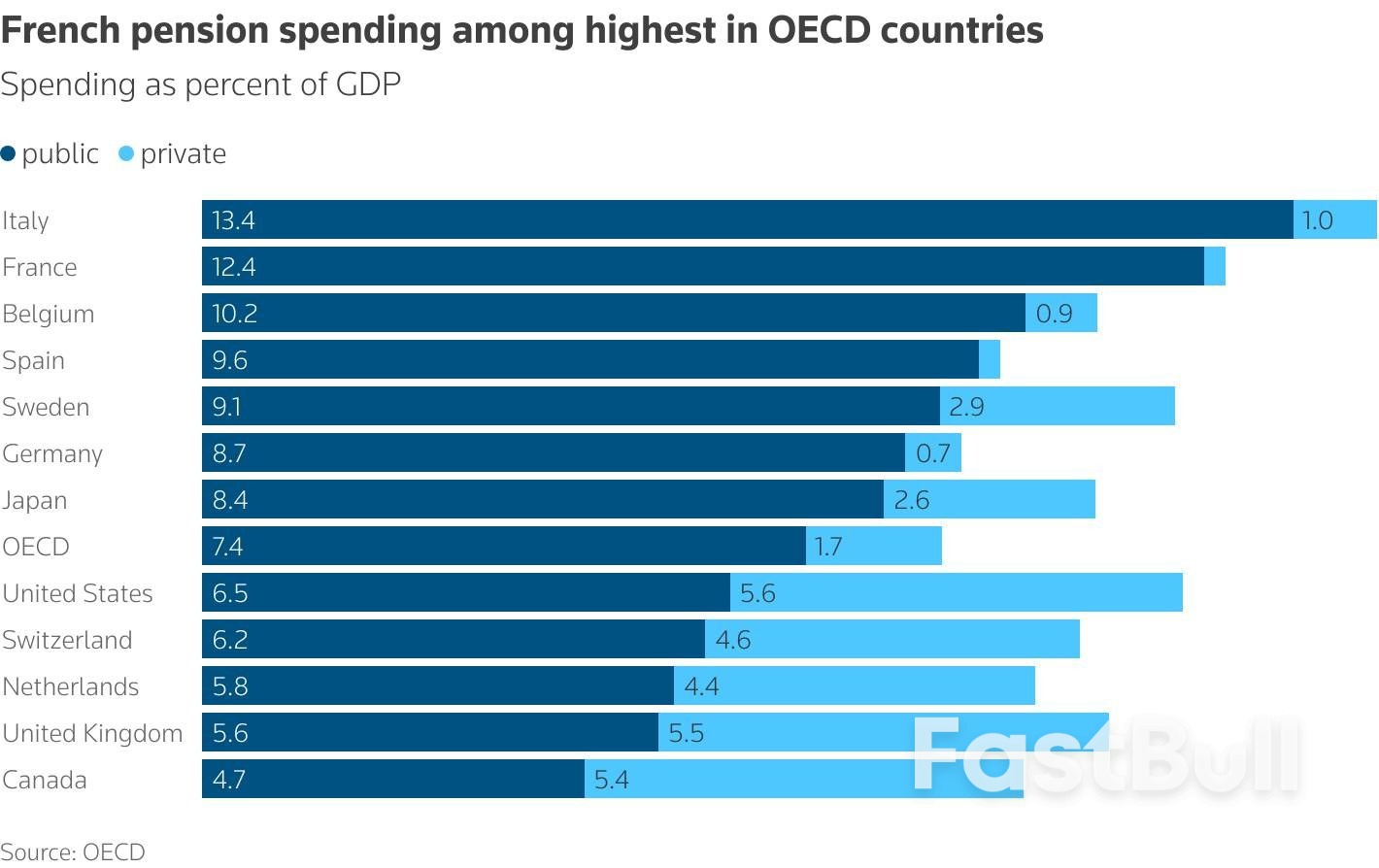

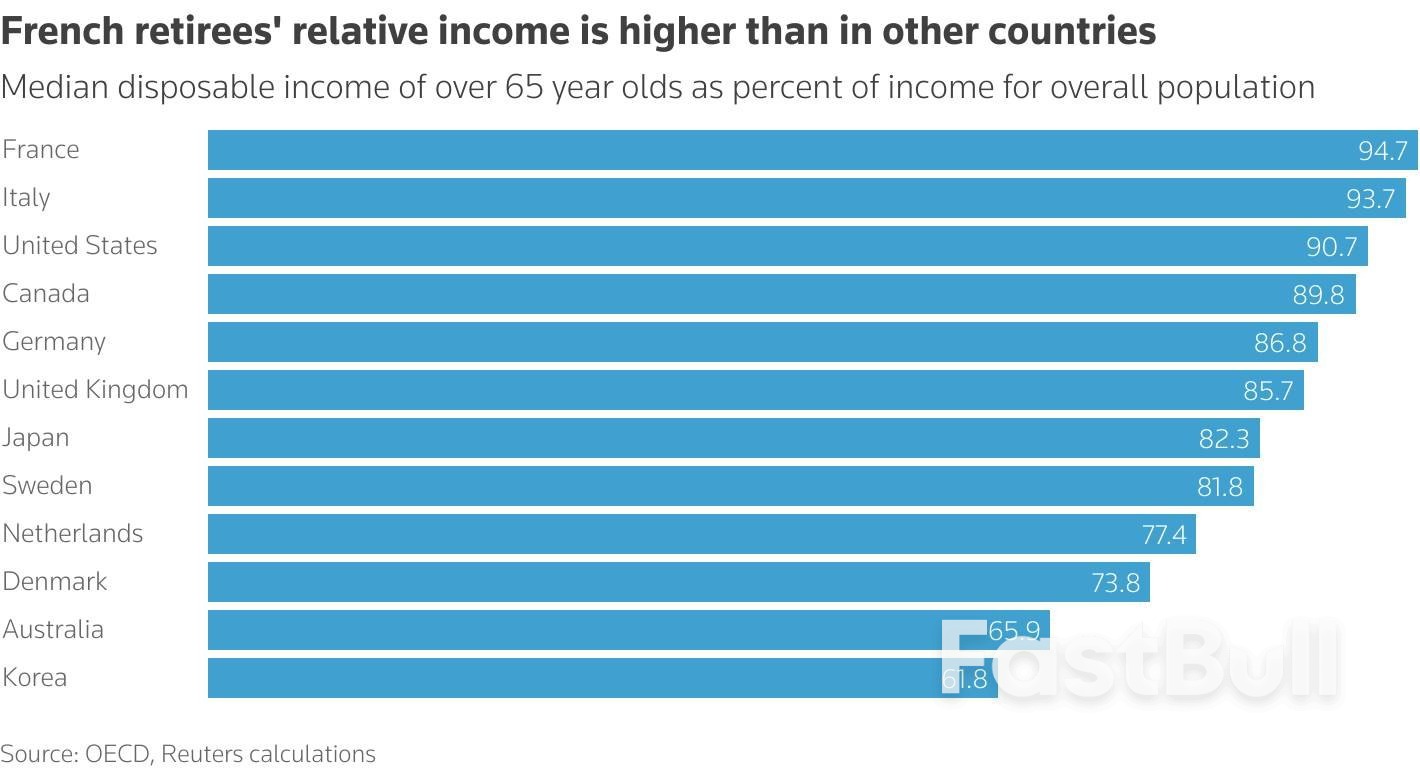

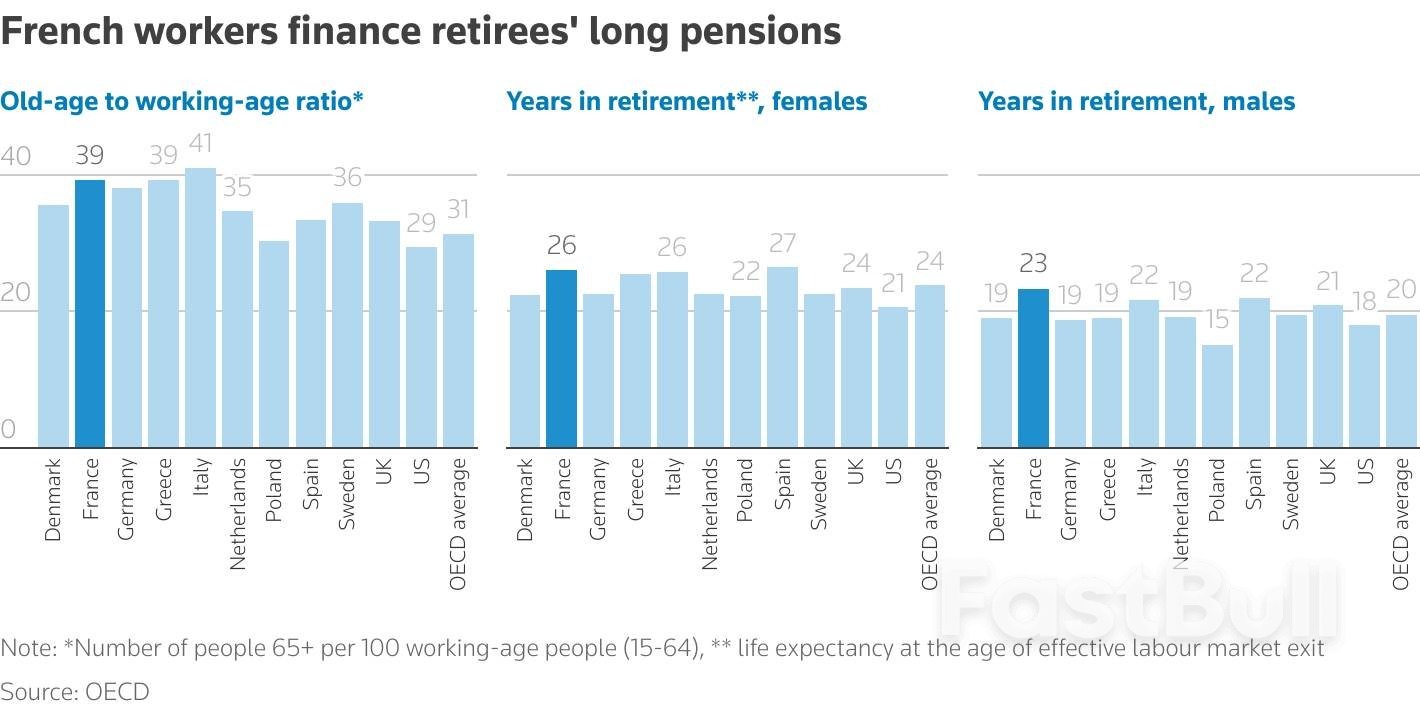

استغل حساب فرنسي فيروسي على موقع التواصل الاجتماعي تويتر التوترات المتزايدة بين الأجيال في فرنسا، حيث يقول أبناء جيل الألفية الذين يحتشدون تحت شعار "نيكولاس يدفع الفاتورة" إن جيل طفرة المواليد الأفضل حالا يجب أن يبذل المزيد من الجهد لإصلاح العجز الضخم في البلاد. وفي الوقت الذي تواجه فيه الحكومة انهيارا بسبب كيفية سد أكبر عجز في منطقة اليورو، يتهم العمال الأصغر سنا بشكل متزايد جيل طفرة المواليد، الذين ولدوا بين عامي 1945 و1964، بإثقال كاهل فرنسا بديون غير مستدامة.

صرح مُنشئ حساب "نيكولاس كويباي" على منصة "إكس"، والذي جذب أكثر من 74 ألف متابع، لرويترز بأنه أطلق هذه الحركة للدفاع عن جيله، مُجادلاً بأن السياسيين يميلون إلى تلبية احتياجات المتقاعدين الذين يُصوّتون بشكل أكثر موثوقية. وقال في مقابلة مكتوبة، طالباً عدم الكشف عن هويته لحماية مسيرته المهنية: "لديهم قوة تصويتية هائلة، ولا يُطلب منهم أي جهد. لذا يُواصل السياسيون الضغط على العمال". يتقاعد المتقاعدون الفرنسيون مُبكراً، وقد ارتفعت معاشاتهم التقاعدية السخية مع التضخم، على عكس الأجور، مما يُساعد على حمايتهم من أزمات غلاء المعيشة. ومع طول أعمارهم، يُرهقون نظام المعاشات التقاعدية لما بعد الحرب العالمية الثانية، والذي يُكافح لمواكبة التركيبة السكانية الحديثة. في الوقت نفسه، أصبحت منازلهم، التي كانت في متناول الجميع في السابق، بعيدة المنال بشكل متزايد عن متناول مُشتري المنازل لأول مرة.

وعلى وسائل التواصل الاجتماعي انتشر وسم #نيكولاس_كي_باي على نطاق واسع، حيث تعاطف آلاف الأشخاص مع "نيكولاس"، وهو شخص خيالي من جيل الألفية - الأشخاص الذين ولدوا في الثمانينيات والتسعينيات - والذين يقولون إن ضرائبهم تمول بشكل غير متناسب دولة الرفاهة السخية في فرنسا. وفي حين رفض اليسار إلى حد كبير #نيكولاس_كي_باي، سعى سياسيون من اليمين واليمين المتطرف إلى جذب الحركة، على أمل حشد الغضب الشعبي في وقت تكتسب فيه كل صوت أهمية في البرلمان الفرنسي شديد الاستقطاب.

وقال خبير التركيبة السكانية ماكسيم صبيحي لرويترز "هناك شكل من أشكال النفاق لأن أولئك الذين يريدون الاستفادة من الحركة هم أولئك الذين دافعوا باستمرار عن المتقاعدين"، مضيفا أن الأشخاص الذين تزيد أعمارهم عن 50 عاما يشكلون الآن أغلبية الناخبين. وقال صاحب حساب "إكس"، الذي يصف نفسه بأنه ليبرالي و"مؤيد للحكم الذاتي" ويؤيد التدخل الحكومي الأدنى، لرويترز إنه ينحدر من خلفية من الطبقة المتوسطة.

غالبًا ما تُظهر ميماته نيكولاس، البالغ من العمر 30 عامًا، منهكًا، يرتدي قميص عمل، يدفع ثمنًا لحياة برنارد وشانتال، اللذين يبلغان من العمر 70 عامًا، وهما يحتسيان الكوكتيلات على كرسي استرخاء. يقول إن المواجهات مع المستخدمين الأكبر سنًا كانت "متوترة للغاية". ويضيف: "حتى عندما تُطرح مسألة تمويل المعاشات التقاعدية بهدوء وواقعية، تسود موجة من الكراهية تجاه الشباب"، مضيفًا أنه تلقى إهانات مثل "متكاسل" أو ردودًا مثل "هل تريدون قتلنا بالموت الرحيم؟"

وقد أثار تصويره لشخصية "نيكولاس" التي تمول أيضا "كارما" خيالية - وهو اسم نموذجي من شمال أفريقيا - اتهامات له بالكراهية ضد الأجانب والميل إلى اليمين المتطرف، وهو ما نفاه. ويقول إن الحركة ليس لها هيكل رسمي، ولا تشعر بأنها ممثلة من قبل أي حزب قائم، لكنها تأمل في ممارسة الضغط على الحكومات والتأثير على الأحزاب قبل الانتخابات. وقال: "الأمر متروك لهم للخروج عن المسار المطروق وتقديم حلول ملموسة للمشاكل الاقتصادية والأمنية التي نمر بها".

رفض بعض كبار السن الفرنسيين أن يتم تحميلهم اللوم على المشاكل التي تعاني منها فرنسا.

قال باتريك سوريل، البالغ من العمر 67 عامًا، وهو يتجول في باريس حاملًا خبزه الفرنسي: "ليست لدينا مشكلة تتعلق بجيل طفرة المواليد، بل لدينا مشكلة في الميزانية. لقد دفعنا تكاليف تعليم نيكولا ودراسته. يحتاج السياسيون إلى الشجاعة لمطالبة الجميع بالمساهمة". ومع ذلك، أبدى بعض السياسيين - بمن فيهم عدد من جيل طفرة المواليد في مناصب عليا في الحكومة - تعاطفًا مع مخاوف "نيكولا".

قال وزير الداخلية المحافظ برونو ريتيلو إنه "ستكون هناك ثورة" إذا طُلب من أشخاص موظفين مثل "نيكولا" فقط المساهمة في خفض العجز، في حين انتقد رئيس الوزراء الوسطي فرانسوا بايرو، الذي يبدو من المؤكد أنه سيفقد منصبه في تصويت الثقة البرلماني في الثامن من سبتمبر/أيلول، مؤخرًا "جيل طفرة المواليد الذين يعتقدون أن كل شيء على ما يرام". ووفقًا لاستطلاع رأي أجرته مؤسسة إيلاب ونشر يوم الخميس، فإن أغلبية من هم دون سن 35 عامًا يتفقون مع بايرو، بينما يرفض 84٪ من الذين تزيد أعمارهم عن 50 عامًا هذا الرأي. وكان بايرو، البالغ من العمر 74 عامًا، قد اقترح عدم ربط المعاشات التقاعدية بالتضخم في ميزانية العام المقبل للمساعدة في خفض العجز، مما أثار احتجاجات عبر الخطوط الحزبية.

قال الصبيحي إنه في حين أن عدم المساواة بين الأجيال منتشر على نطاق واسع في الدول المتقدمة، إلا أنه صارخ بشكل خاص في فرنسا. يعتمد نظام التقاعد على التحويلات بين الأجيال، ما يعني أن عمال اليوم لا يدخرون لمعاشاتهم التقاعدية، بل يمولون المتقاعدين مباشرةً عبر رسوم إلزامية تُفرض على رواتبهم. ومع ازدياد أعمار جيل الألفية، يدعم جيل الألفية الآن شريحةً كبيرةً غير مسبوقة من جيل طفرة المواليد المتقدم في السن.

كما يُظهر أن الفرنسيين يقضون وقتًا أطول في التقاعد مقارنةً بمعظم الدول الأخرى. قال الصبيحي: "لم تُعامل أي دولة المتقاعدين معاملةً أفضل من فرنسا اليوم. لقد عاش جيل طفرة المواليد عصرًا ذهبيًا، لكنه لا يُدرك تمامًا تأثير وزنه الديموغرافي".

النقاط الرئيسية:

قال رئيس بنك الاحتياطي الفيدرالي في نيويورك جون ويليامز إن الرسوم الجمركية قد تؤدي إلى زيادة التضخم في الولايات المتحدة بنسبة تتراوح بين 1.0% و1.5% خلال العام، وذلك وفقا لخطابه الأخير.

وتسلط تصريحات ويليامز الضوء على التأثير المستمر للرسوم الجمركية على التضخم في الولايات المتحدة دون تغييرات فورية في أسعار الفائدة، مما ينعكس على توقعات السياسة النقدية والتعديلات المحتملة للسوق.

صرح جون ويليامز، رئيس بنك الاحتياطي الفيدرالي في نيويورك، أن الرسوم الجمركية قد تساهم بنسبة تتراوح بين 1% و1.5% في التضخم في الولايات المتحدة بحلول عام 2025. وتدعم الاتجاهات التاريخية هذا التقدير، حيث تربط التأثيرات التضخمية بفرض الرسوم الجمركية في الماضي.

من المتوقع أن يكون للرسوم الجمركية تأثير فوري على تكاليف المستهلكين والصناعات الأمريكية، مما قد يؤدي إلى زيادة أسعار السلع. وتشير التوقعات الاقتصادية الكلية إلى أن معدلات التضخم ستتراوح بين 3.0% و3.5% في عام 2025. ورغم دورها في التضخم، إلا أن الرسوم الجمركية لا تُسبب حاليًا ارتفاعًا ملحوظًا في التضخم. ولا تزال الأسواق المالية، بما في ذلك العملات المشفرة، مستقرة إلى حد كبير نتيجةً لهذا الخبر. ويواصل الاحتياطي الفيدرالي استراتيجية مراقبة اتجاهات التضخم عن كثب.

الآثار التضخمية للرسوم الجمركية واستجابة بنك الاحتياطي الفيدرالي

على الرغم من التأثيرات التضخمية للرسوم الجمركية، تشير تصريحات ويليامز إلى أنه لن تكون هناك تحولات مفاجئة في سياسات الاحتياطي الفيدرالي المتعلقة بأسعار الفائدة. ومن المتوقع تعديل أسعار الفائدة مستقبلًا تبعًا للظروف الاقتصادية. ويُبرز غياب أي تحركات كبيرة في سوق العملات المشفرة عقب توقعات الرسوم الجمركية محدودية تأثيرها الحالي على هذا القطاع. وتشير الأنماط التاريخية إلى سيناريوهات مماثلة لانتقال التضخم، مما يؤدي إلى تقلبات مؤقتة في الأسعار.

وقال شخصان مطلعان على مناقشات الصفقة إن معظم المتقدمين لعطاءات شراء حصة من عمليات ستاربكس في الصين قدموا عروضا تقدر قيمة الأعمال بما يصل إلى 5 مليارات دولار. ومن شأن هذا الاقتباس أن يجعل الصفقة المحتملة واحدة من أكثر عمليات بيع الوحدات الصينية قيمة من قبل شركة استهلاكية عالمية في السنوات الأخيرة. وستسمح العروض، التي لم يتم الإبلاغ عنها من قبل، لستاربكس بالمضي قدما في البيع في سوق تواجه فيه نموا اقتصاديا بطيئا ومنافسة شديدة من العلامات التجارية المحلية.

دعت شركة ستاربكس نحو 10 مشترين محتملين لتقديم عروض غير ملزمة بحلول أوائل سبتمبر، حسبما ذكرت رويترز الشهر الماضي. وقالت المصادر إن معظم هذه العروض حددت قيمة ستاربكس الصين بنحو 10 أضعاف أرباحها المتوقعة قبل الفوائد والضرائب والاستهلاك والإطفاء (EBITDA) والتي تتراوح بين 400 مليون دولار و500 مليون دولار في عام 2025. وقال أحد المصادر إن أحد مقدمي العروض على الأقل عرض مضاعف EBITDA في حدود 10%. ويشبه مقدمو العروض المتعددون المعروضون لستاربكس الصين أحد منافسيها الرئيسيين، لوكين كوفي، والتي تقدر قيمتها حاليًا بتسعة أضعاف أرباحها المتوقعة قبل الفوائد والضرائب والاستهلاك والإطفاء للأشهر الـ12 المقبلة. وتكتسب لوكين حصة سوقية ضد ستاربكس من خلال تقديم منتجات بأسعار أقل وزيادة وجودها في المدن الصينية الأصغر.

وطلب الأشخاص عدم الكشف عن هوياتهم لأن المعلومات سرية.

وردا على طلب رويترز للتعليق، أشار متحدث باسم ستاربكس إلى أحدث أرباح ربع سنوية للسلسلة والتي شهدت نموا قياسيا في المبيعات في الأعمال الدولية والنمو الفصلي الثالث على التوالي في الإيرادات في الصين. ورفض المتحدث التعليق على تقييم أعمال الصين أو أحدث حالة لعملية تقديم العطاءات. وتبلغ القيمة المؤسسية لشركة ستاربكس للأعمال العالمية 20.6 مرة من أرباحها قبل الفوائد والضرائب والإهلاك والاستهلاك في آخر 12 شهرا، ومن المتوقع أن تكون 19.3 مرة من توقعات الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك للأشهر الـ 12 المقبلة، وفقا لبيانات LSEG. وتبلغ القيمة السوقية للشركة التي يقع مقرها الرئيسي في سياتل حوالي 99 مليار دولار اعتبارا من يوم الخميس.

لم تُقرر ستاربكس بعد حجم حصتها التي ستبيعها في أعمالها بالصين، وفقًا لما ذكرته رويترز الشهر الماضي. وقال المصدران إنهما لا يملكان معلومات عن حجم الحصة. في مايو، أعلنت الشركة أنها لا تفكر في بيع أعمالها بالكامل. وصرح الرئيس التنفيذي لشركة ستاربكس، برايان نيكول، خلال مكالمة الأرباح الفصلية في يوليو، بأنها ستحتفظ بحصة كبيرة في أعمالها بالصين. وأظهرت بيانات من شركة أبحاث السوق يورومونيتور إنترناشونال أن حصة ستاربكس السوقية في ثاني أكبر اقتصاد في العالم - موطن أكثر من خُمس مقاهيها - بلغت 14% العام الماضي مقابل 34% في عام 2019.

ومنذ ذلك الحين، اتخذت السلسلة خطوة نادرة بخفض أسعار بعض المشروبات غير القهوة في الصين وزيادة وتيرة المنتجات الجديدة والمركزية على الصين. وارتفعت مبيعات المتاجر المماثلة في الصين بنسبة 2% في الربع المنتهي في 29 يونيو مقابل نمو صفري في الربع السابق. وفي الشهر الماضي، ذكرت رويترز أن سلسلة المقاهي دعت أطرافًا مهتمة بما في ذلك شركات الأسهم الخاصة كارلايلوستقدم شركات EQT وHillhouse Investment وPrimavera Capital عروضها الأولية.

من بين المشترين المحتملين الآخرين الذين تم اختيارهم، باين كابيتال، وكيه كيه آر ، وشركة التكنولوجيا الرائدة تينسنت. ولم يتضح بعد ما إذا كانت جميعها قد قدمت عروضًا غير ملزمة. ورفضت باين، وإي كيو تي، وتينسنت، وكارلايل، وبريمافيرا التعليق. ولم تستجب الشركات الأخرى لطلب التعليق. ولم تتضح بعد الخطوات التالية في عملية البيع. عادةً، يختار البائع مجموعة أصغر من مقدمي العروض من الجولة الأولى للجولة النهائية، حيث يُتوقع تقديم عروض ملزمة.

حظيتُ بدعوة لحضور مؤتمر جاكسون هول الذي نظمه الاحتياطي الفيدرالي عام ٢٠٠٧. تناولت الجلسات، التي حملت عنوان "الإسكان، وتمويل الإسكان، والسياسة النقدية"، حلقات نقاش متوترة بين أسواق الرهن العقاري والاقتصاد العالمي. كانت الغيوم التي أتذكرها تتجمع فوق جبال غراند تيتون رمزية؛ فبعد أكثر من عام بقليل، كان العالم في أزمة.

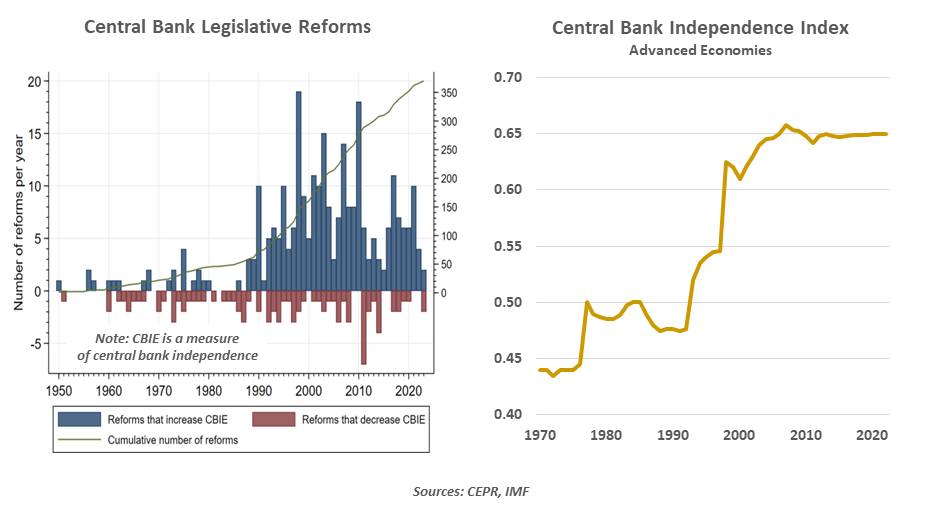

لا أعرف كيف كان الطقس في وايومنغ هذا العام، لكن الغيوم الرمزية التي تراكمت مع تجمع كبار الشخصيات المالية العالمية هناك كانت تنذر بالسوء. ركزت مواضيع العروض التقديمية على أسواق العمل والتضخم، لكن القضية الرئيسية التي خيمت على الحدث كانت مدى قدرة الاحتياطي الفيدرالي على البقاء مستقلاً عن النفوذ السياسي. إذا خسر هذه المعركة، فقد تكون التبعات وخيمة. يُعد مفهوم استقلال البنوك المركزية مفهومًا حديثًا نسبيًا. لم ينفصل الاحتياطي الفيدرالي بشكل كامل عن وزارة الخزانة حتى عام ١٩٥١؛ وكان بنك إنجلترا فرعًا من حكومة المملكة المتحدة حتى عام ١٩٩٧. ولا يزال الجدل قائمًا حول الدرجة المناسبة لهذا التقسيم في العديد من الأماكن حتى اليوم.

يُشير مُؤيدو التوافق الوثيق إلى أهمية المساءلة. فالقادة السياسيون يُنتخبون ديمقراطيًا، ويشعرون بأن أجنداتهم تعكس إرادة الشعب. ومن هذا المنظور، ينبغي على البنوك المركزية اتباع المسار الذي اتفق عليه القادة ومجالسهم التشريعية. أما بالنسبة للآخرين، فتُمثل البنوك المركزية رقابة على السياسة الاقتصادية تُضاهي دور المحاكم في الفصل في القانون. وقد ترغب الحكومات التي تُراكم عجزًا كبيرًا في تشغيل آلات طباعة النقود لتمويل نفسها، مما يؤدي إلى ظروف تضخمية. إن إتاحة المجال للبنوك المركزية للتركيز على أهداف طويلة الأجل، مثل استقرار التضخم، يزيد من فرص تحقيق نتائج جيدة. أما فترات تولي السلطات النقدية، فهي طويلة (14 عامًا، في حالة محافظي الاحتياطي الفيدرالي)، وذلك لحمايتها من التقلبات في الدورات السياسية.

هناك مجموعة واسعة من الدراسات التي تربط بين التباعد بين الحكومات وبنوكها المركزية وانخفاض معدلات التضخم. وهذا بدوره إيجابي للنمو الاقتصادي والتوظيف وأسعار الأصول. وقد ألهم نجاح الاحتياطي الفيدرالي في تحقيق مهمته على مدى الأربعين عامًا الماضية زيادة مستوى استقلال البنوك المركزية حول العالم. أما الدول التي اختارت عدم اتباع هذا النهج، فقد عوقبت من قبل الأسواق المالية. ومن الأمثلة الحديثة على ذلك تركيا، التي خضع بنكها المركزي لتوجيهات من مجموعة من الأفراد المقربين من رئيسها. وقد شهدت تلك الدولة تضخمًا مزدوجًا، وضعفًا في قيمة العملة، وهروبًا لرؤوس الأموال.

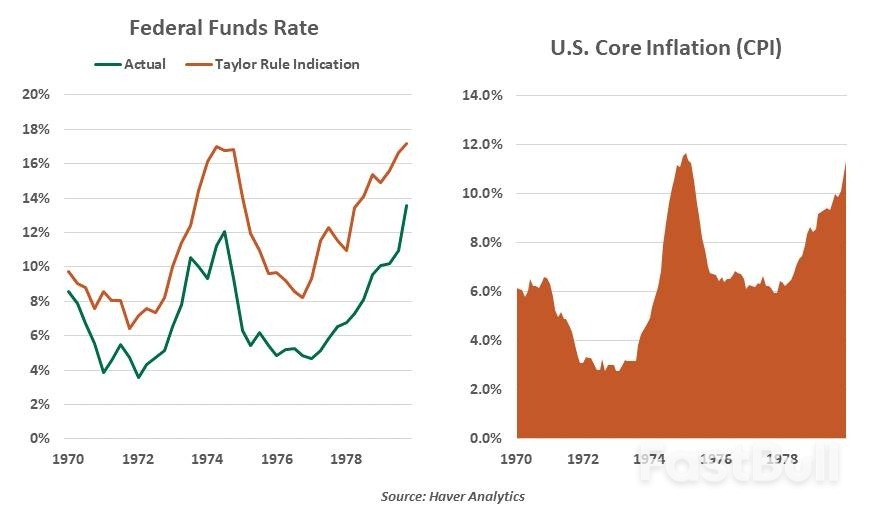

تُعدّ تجربة سبعينيات القرن الماضي عبرةً لمعارضي استقلال البنوك المركزية. لم يمنع هذا الدليل القادة الأمريكيين من محاولة التأثير على السياسة النقدية. وكما ذكرنا في ربيع العام الماضي، فإنّ النقد السياسي للاحتياطي الفيدرالي هو القاعدة، وليس الاستثناء. وفي معظم الأحيان، اقتصر هذا على التصريحات العامة. جاء أبرز تدخل سياسي في السياسة النقدية الأمريكية خلال سبعينيات القرن الماضي، عندما عيّن ريتشارد نيكسون مستشاره آرثر بيرنز رئيسًا للاحتياطي الفيدرالي. أبقى بيرنز أسعار الفائدة عند مستويات أقل مما ينبغي، مما أدى إلى تضخم كبير في نهاية العقد. (يُقدّم تقدير "قاعدة تايلور" في الرسم البياني أدناه تقديرًا لأسعار الفائدة التي كان ينبغي أن تكون، بالنظر إلى اتجاهات النمو والتضخم). وقد شكّلت هذه التجربة موقفًا من "عدم التدخل" من جانب البيت الأبيض استمر حتى عام ٢٠١٧.

الاحتياطي الفيدرالي هيئة غير منتخبة، ولكنه ليس بلا محاسبة. يخضع المحافظون للموافقة السياسية؛ إذ يُرشحهم البيت الأبيض ويُصادق عليهم مجلس الشيوخ. يقدم رئيس الاحتياطي الفيدرالي تقريرًا نقديًا إلى الكونغرس مرتين سنويًا، ويتلقى أسئلةً مُحددة من كلا الحزبين. تخضع عمليات الاحتياطي الفيدرالي لتدقيق مستقل سنويًا، وتخضع لمراجعة مكتب المحاسبة الحكومي، المسؤول أمام الكونغرس. وقد توسع نطاق التواصل المتعلق بصنع القرار في الاحتياطي الفيدرالي بشكل كبير على مدار الأربعين عامًا الماضية؛ وقد يرى البعض أن هذا التواصل مُفرط في الواقع.

في ظل إدارتي ترامب، كانت الدعوات لخفض أسعار الفائدة والانتقاص من مسؤولي الاحتياطي الفيدرالي شائعة. ومع ذلك، استمرت الاستراتيجية النقدية في الاسترشاد بالعوامل الأساسية. وقد أبقى التضخم بعد الجائحة، الذي لا يزال أعلى من هدف 2٪، السياسة على الجانب التقييدي. وقد زاد هذا من غضب البيت الأبيض، الذي دعا إلى أن تكون أسعار الفائدة لليلة واحدة أقل بمقدار 300 نقطة أساس مما هي عليه اليوم. وقد فكر الرئيس مرارًا وتكرارًا في إقالة رئيس الاحتياطي الفيدرالي الحالي جيروم باول، الذي تنتهي فترة ولايته على رأس الطاولة في مايو المقبل. وقد اعتبر معظم المشاركين في السوق هذا بمثابة موقف. ولكن في الشهر الماضي، اتخذ الرئيس إجراءً لإنهاء ولاية حاكمة الاحتياطي الفيدرالي ليزا كوك. وقد رفعت كوك دعوى قضائية للاحتفاظ بمنصبها؛ والأمر الآن في أيدي المحاكم. والسؤال المطروح هو ما "السبب" الكافي لإقالة مسؤول كبير؛ وليس لهذا الإنهاء سابقة.

تُعدّ هذه الخطوة جزءًا من جهود البيت الأبيض للسيطرة على السياسة النقدية. وصرح الرئيس الأسبوع الماضي، في إشارة إلى تشكيل مجلس محافظي الاحتياطي الفيدرالي: "سنحصل على أغلبية قريبًا جدًا". وإذا خسرت الحاكمة كوك استئنافها للبقاء في منصبها، فسيكون أربعة من الأعضاء السبعة قريبًا من مُعيّني ترامب. ولا يوجد ما يضمن أن هذه المجموعة ستُصوّت ككتلة واحدة. وقد أدلى المحافظان بومان ووالر بتصريحات قوية هذا العام لصالح استقلال الاحتياطي الفيدرالي؛ وقد أمضى والر سنوات عديدة مديرًا للأبحاث في بنك الاحتياطي الفيدرالي في سانت لويس. ولكن إذا أيدت المحاكم إقالة الحاكمة كوك، فقد تسعى الإدارة إلى إيجاد أسباب لإقالة آخرين.

ماذا قد يفعل الاحتياطي الفيدرالي الأكثر سياسية؟

قد تتخذ أغلبية حكام الولايات، ذات الدوافع السياسية، عددًا من الإجراءات بمرور الوقت، لم يكن من الممكن تصورها قبل هذا العام. من بينها:

لا تزال هذه تبدو نتائج متطرفة، ولكن لا ينبغي استبعاد أي احتمال. خصصت خطة الانتقال "مشروع 2025"، التي أثرت على نهج الإدارة تجاه مجموعة متنوعة من السياسات، فصلاً كاملاً للتأملات بشأن الاحتياطي الفيدرالي. تدعو الخطة إلى إنهاء تفويض الاحتياطي الفيدرالي بالحد الأقصى للتوظيف، والوقف الاستباقي لأي إقراض في حالات الأزمات المستقبلية، ودراسة العودة إلى نظام عملة مدعوم بالذهب أو غيره من السلع الأساسية. يتطلب تحقيق أي من هذه الأفكار الكثير من العمل. لكن إمكانية تغيير الكادر في الاحتياطي الفيدرالي بمرور الوقت زادت من احتمالية حدوث تقلبات حادة.

قد يُكبح رد فعل الأسواق المالية طموح الإدارة في السيطرة على الاحتياطي الفيدرالي. وقد يدفع بيع الأسهم والسندات إلى إعادة تقييم السياسة، كما حدث بعد إعلان تعريفات "يوم التحرير" في أبريل. ومن المرجح أن تظهر طعون قانونية في هذا الصدد؛ ففي قرار يتعلق بإنهاءات إدارية أخرى هذا العام، منحت المحكمة العليا مجلس الاحتياطي الفيدرالي احترامًا خاصًا. ويحتفظ الكونغرس بحق رفض التعيينات أو المقترحات التي قد تُعتبر متطرفة للغاية. يُحقق الاقتصاد الأمريكي أداءً جيدًا في الوقت الحالي. وشهدت أسواق الأسهم عامًا إيجابيًا آخر. ومعدل البطالة منخفض جدًا، والبنوك في وضع جيد جدًا. قد ينظر المرء إلى هذه الأدلة ويتساءل عن سبب أهمية الوضع المحيط بالاحتياطي الفيدرالي.

على غرار فيلم "كازابلانكا"، قد لا يُشكّل ضعف الاحتياطي الفيدرالي مشكلةً اليوم أو غدًا؛ ولكنه قد يكون كذلك قريبًا، ولبقية حياتنا. إذا تضاءلت سمعة الاحتياطي الفيدرالي، فقد ينفلت التضخم. وهذا من شأنه أن يُثبّط الاستثمار، ويرفع التكاليف، ويُلحق الضرر بقيم الأصول. احتمالية حدوث هذه النتيجة ضئيلة، لكنها في ازدياد؛ وعواقبها وخيمة. بعد أكثر من عام بقليل من حضوري مؤتمر جاكسون هول، وجدت نفسي أعمل في بنك الاحتياطي الفيدرالي في نيويورك، أحاول تحديد مدى الأزمة المالية العالمية. كانت الشجاعة في اتخاذ القرار الصائب في مواجهة الضغوط الخارجية الهائلة سمةً مميزةً لقيادة الاحتياطي الفيدرالي آنذاك، وللمؤسسة. أنا مقتنعٌ بأننا كنا على وشك كسادٍ كبيرٍ ثانٍ، والذي تم تجنّبه بفضل حرية البنوك المركزية في التصرف دون انتظار موافقة سياسية.

آملُ بشدة أن تحافظ البنوك المركزية على الاحترام والمساحة اللازمتين لأداء وظائفها. فمستقبلنا الاقتصادي سيعتمد على ذلك.

من المقرر أن يوقع الرئيس دونالد ترامب، الجمعة، أمرا تنفيذيا يغير اسم وزارة الدفاع إلى وزارة الحرب، ليعود إلى اسم لم يستخدم منذ أربعينيات القرن الماضي، بما يتماشى مع رغبته التي أعرب عنها مرارا وتكرارا في تعزيز توقعات القوة العسكرية الأميركية.

وصف مسؤول في البيت الأبيض، شريطة عدم الكشف عن هويته، خطط تغيير اسم الوزارة قبل التوقيع. وأوضح المسؤول أن التغييرات ستشمل إعادة تسمية قاعة إحاطات البنتاغون إلى "ملحق البنتاغون الحربي"، وتعديل الموقع الإلكتروني للوزارة ولافتاتها. وكانت قناة فوكس نيوز ديجيتال أول من أورد هذه الخطط.

لطالما فكّر ترامب في تغيير اسم الوزارة، حتى وهو يتباهى بجهوده لإنهاء الحروب في الخارج، ويدّعي استحقاقه جائزة نوبل للسلام. وقد أشار ترامب مرارًا على مواقع التواصل الاجتماعي إلى وزير الدفاع بيت هيغزيث بلقب "وزير الحرب"، وسأل متابعيه عمّا إذا كان ينبغي عليه تغيير اسم الوزارة.

قال ترامب للصحفيين في المكتب البيضاوي الشهر الماضي: "لقد انتصرنا في الحرب العالمية الأولى، وانتصرنا في الحرب العالمية الثانية، وانتصرنا في كل شيء، ويبدو لي أن هذا أكثر ملاءمة". وأضاف: "الدفاع دفاعي للغاية، ونريد أن نكون دفاعيين، لكننا نريد أن نكون هجوميين أيضًا إذا اضطررنا لذلك، لذا بدا لي هذا الاسم أفضل".

شارك هيغسيث تقرير فوكس نيوز ديجيتال عن إكس، مع الاسم الجديد لقسمه. وكان قد ألمح إلى التغيير القادم خلال خطاب ألقاه في فورت بينينغ يوم الخميس، قائلاً إن وظيفته قد "تتغير قليلاً غدًا، سنرى".

سعى ترامب وهيغسيث إلى إبراز صورة أكثر قوة للبنتاغون، ورغم ادعاء الرئيس أنه أنهى سبع حروب على الأقل، فقد شنّ أيضًا عدة ضربات عسكرية خلال ولايته الثانية في البيت الأبيض. شمل ذلك قصف الحوثيين في اليمن، وضربة على البرنامج النووي الإيراني، ومؤخرًا، هجومًا على تجار مخدرات مزعومين على متن زورق آلي في البحر الكاريبي.

وقد أثار الرئيس الجدل أيضًا من خلال تجنيد الجيش لدعم إنفاذ قوانين الهجرة وأمن الحدود، بما في ذلك نشر الحرس الوطني - والسماح لهم بحمل أسلحتهم الخدمية - كجزء من استيلائه على شرطة واشنطن العاصمة.

وأشار ترامب إلى أن جهوده لن تتوقف في عاصمة البلاد، حيث يمتلك سلطة فريدة للإشراف على الحرس المحلي، بل قد تتوسع إلى مدن أخرى بها رؤساء بلديات ديمقراطيون، مثل شيكاغو ونيويورك.

ولم يبدو الرئيس منزعجا من حقيقة أن تغيير الاسم الرسمي لوزارة الدفاع من المرجح أن يتطلب صدور قانون من الكونجرس.

وقال الشهر الماضي "سنفعل ذلك ببساطة، وأنا متأكد من أن الكونجرس سيوافق، ولا أعتقد حتى أننا بحاجة إلى ذلك".

دمج قانون الأمن الوطني لعام ١٩٤٧ وزارة الحرب، التي يعود تاريخها إلى عام ١٧٨٩، مع وزارتي البحرية والقوات الجوية في المؤسسة العسكرية الوطنية، بقيادة وزير الدفاع. وأُعيدت تسمية الكيان الجديد إلى وزارة الدفاع بموجب تعديل أُدخل على قانون الأمن الوطني عام ١٩٤٩.

كلف ترامب هيغسيث بإعادة بناء الجيش، الذي يقول إنه تقلص بشكل كبير في عهد الرئيس السابق جو بايدن. وقد روّجت إدارته لأعداد التجنيد الكبيرة، كدليل على أن تحركاته تحظى بدعم شعبي قوي.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

عضوية FastBull

ليس بعد

شراء

تسجيل الدخول

الاشتراك