أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

[وصول المزيد من الطائرات العسكرية الأمريكية، ونشر صور الأقمار الصناعية] حذر الرئيس الأمريكي ترامب إيران في 28 يناير/كانون الثاني عبر منصة التواصل الاجتماعي "ريل سوشيال"، مصرحًا بأن أسطولًا بقيادة حاملة الطائرات الأمريكية "يو إس إس أبراهام لينكولن" يتجه نحو إيران، وأن أي عمل عسكري أمريكي إضافي ضد إيران سيكون "أكثر خطورة بكثير" من الهجوم الأمريكي على المنشآت النووية الإيرانية الصيف الماضي. وفي الوقت نفسه، نشر علي شمخاني، المستشار السياسي للمرشد الأعلى الإيراني خامنئي، على وسائل التواصل الاجتماعي في اليوم نفسه، مصرحًا بأن "أي عمل عسكري من جانب الولايات المتحدة سيدفع إيران إلى اتخاذ إجراءات ضد المعتدين وقلب تل أبيب، وكذلك ضد الدول التي تدعمهم".

وتشير مصادر إلى أن منظمة أوبك+ من المرجح أن تحافظ على قرارها بتعليق زيادة إنتاج النفط المقررة في مارس/آذار خلال اجتماعها يوم الأحد.

بيانات وزارة المالية اليابانية تُظهر أن تدخل اليابان في سوق الصرف الأجنبي يقتصر على التحذيرات الشفهية.

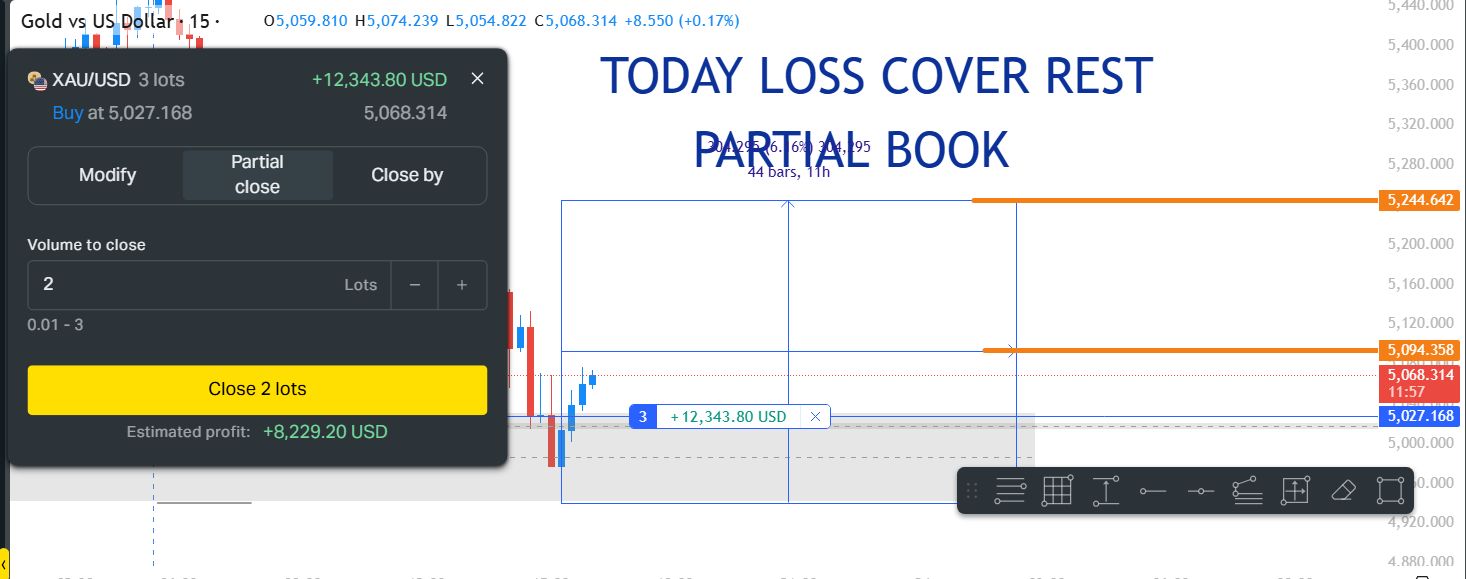

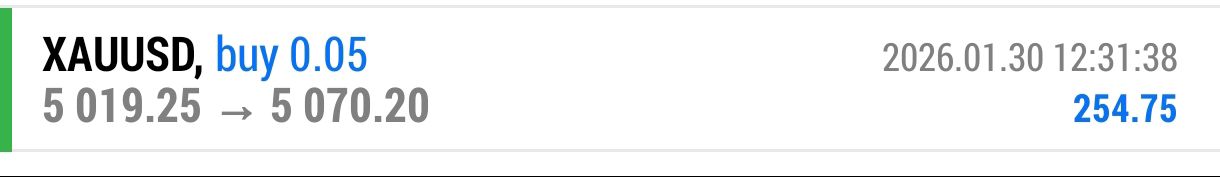

[خسائر فادحة في القيمة السوقية العالمية للذهب والفضة] انخفضت أسعار الفضة والذهب الفورية عالميًا بشكل حاد خلال اليوم، حيث تراجعت إلى ما دون 100 دولار و5000 دولار على التوالي. وتشير بيانات موقع Companiesmarketcap إلى انكماش القيمة السوقية العالمية للفضة بنسبة 16.45% لتصل إلى 5.382 تريليون دولار، بينما تراجعت القيمة السوقية للذهب بنسبة 6.59% لتصل إلى 34.779 تريليون دولار. ومع ذلك، لا يزال كل منهما يحتل المرتبتين الأولى والثانية من حيث القيمة السوقية العالمية، حيث تحتل الفضة المرتبة الثانية بفارق كبير عن شركة Nvidia (4.687 تريليون دولار) التي تحتل المرتبة الثالثة.

إندونيسيا تحدد سعرًا مرجعيًا لزيت النخيل الخام لشهر فبراير عند 918.47 دولارًا للطن المتري - لائحة وزارة التجارة

يوروستات - الناتج المحلي الإجمالي الأولي لمنطقة اليورو للربع الرابع +0.3% على أساس ربع سنوي (استطلاع رويترز +0.2% على أساس ربع سنوي)

تراجعت قيمة الروبية الهندية لتتجاوز 91.9850 روبية للدولار الأمريكي، مسجلةً أدنى مستوى لها على الإطلاق.

يقول الكرملين إن ترامب طلب شخصياً من بوتين وقف الضربات على كييف حتى الأول من فبراير لخلق ظروف مواتية للمفاوضات.

انتعش سعر الذهب الفوري بعد انخفاضه، وعاد إلى ما فوق 5000 دولار، مع انخفاض الانخفاض خلال اليوم إلى 6.5٪، ويتم تداوله حاليًا عند 5018 دولارًا للأونصة.

انخفض سعر الألمنيوم في بورصة لندن للمعادن لمدة ثلاثة أشهر بأكثر من 3% ليصل إلى 3118 دولارًا للطن.

انخفض سعر الألمنيوم في بورصة لندن للمعادن بنسبة 4.00% خلال اليوم، ويتم تداوله حاليًا عند 3093.25 دولارًا للطن.

تتوقع منظمة التعاون الاقتصادي والتنمية أن ينخفض معدل التضخم في كرواتيا إلى 3.3% في عام 2026 وإلى 2.5% في عام 2027

اليابان مؤشر أسعار المستهلك CPI طوكيو السنوي (باستثناء. الأغذية والطاقة) (يناير)

اليابان مؤشر أسعار المستهلك CPI طوكيو السنوي (باستثناء. الأغذية والطاقة) (يناير)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI في طوكيو (باستثناء. الأغذية والطاقة) (يناير)

اليابان مؤشر أسعار المستهلك CPI في طوكيو (باستثناء. الأغذية والطاقة) (يناير)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة سنويا (ديسمبر)

اليابان مبيعات التجزئة سنويا (ديسمبر)ا:--

ا: --

اليابان المخزون الصناعي شهريا (ديسمبر)

اليابان المخزون الصناعي شهريا (ديسمبر)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة (ديسمبر)

اليابان مبيعات التجزئة (ديسمبر)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)

اليابان مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)ا:--

ا: --

اليابان مبيعات التجزئة واسعة النطاق السنوي (ديسمبر)

اليابان مبيعات التجزئة واسعة النطاق السنوي (ديسمبر)ا:--

ا: --

ا: --

اليابان الإنتاج الصناعي الشهري (ديسمبر)

اليابان الإنتاج الصناعي الشهري (ديسمبر)ا:--

ا: --

ا: --

اليابان الإنتاج الصناعي التمهيدي السنوي (ديسمبر)

اليابان الإنتاج الصناعي التمهيدي السنوي (ديسمبر)ا:--

ا: --

ا: --

أستراليا مؤشر أسعار المنتجين PPI السنوي (الربع 4)

أستراليا مؤشر أسعار المنتجين PPI السنوي (الربع 4)ا:--

ا: --

ا: --

أستراليا مؤشر أسعار المنتجين PPI الفصلي (الربع 4)

أستراليا مؤشر أسعار المنتجين PPI الفصلي (الربع 4)ا:--

ا: --

ا: --

اليابان طلبات البناء سنويا (ديسمبر)

اليابان طلبات البناء سنويا (ديسمبر)ا:--

ا: --

ا: --

اليابان عدد المساكن الجديدة قيد الانشاء سنوي (ديسمبر)

اليابان عدد المساكن الجديدة قيد الانشاء سنوي (ديسمبر)ا:--

ا: --

ا: --

فرنسا إجمالي الناتج المحلي السنوي التمهيدي

فرنسا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

تركيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

تركيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)ا:--

ا: --

ا: --

فرنسا مؤشر أسعار المنتجين PPI الشهري (ديسمبر)

فرنسا مؤشر أسعار المنتجين PPI الشهري (ديسمبر)ا:--

ا: --

ألمانيا معدل البطالة (معدل موسميا) (يناير)

ألمانيا معدل البطالة (معدل موسميا) (يناير)ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي الأولي الفصلي

ألمانيا إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا إجمالي الناتج المحلي السنوي التمهيدي

إيطاليا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)ا:--

ا: --

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو معدل البطالة (ديسمبر)

منطقة اليورو معدل البطالة (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيدي

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)--

ا: --

ا: --

الهند نمو الودائع السنوي

الهند نمو الودائع السنوي--

ا: --

ا: --

المكسيك إجمالي الناتج المحلي

المكسيك إجمالي الناتج المحلي --

ا: --

ا: --

البرازيل معدل البطالة (ديسمبر)

البرازيل معدل البطالة (ديسمبر)--

ا: --

ا: --

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك

ألمانيا مؤشر أسعار المستهلك--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك الأولي الشهري

ألمانيا مؤشر أسعار المستهلك الأولي الشهري --

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)--

ا: --

ا: --

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)--

ا: --

ا: --

كندا إجمالي الناتج المحلي الشهري

كندا إجمالي الناتج المحلي الشهري--

ا: --

ا: --

كندا إجمالي الناتج المحلي

كندا إجمالي الناتج المحلي--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)--

ا: --

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)--

ا: --

ا: --

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعي--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)--

ا: --

ا: --

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)--

ا: --

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)--

ا: --

ا: --

كوريا الجنوبية مؤشر مديري المشتريات PMI

كوريا الجنوبية مؤشر مديري المشتريات PMI--

ا: --

ا: --

إندونيسيا مؤشر مديري المشتريات PMI

إندونيسيا مؤشر مديري المشتريات PMI--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

توقفت الفضة (XAG/USD) عن الارتفاع الهائل الذي حققته حيث أدى التسعير الأكثر تشددًا من جانب بنك الاحتياطي الفيدرالي والتوقعات الاقتصادية المنخفضة إلى وصول المعدن الصناعي الثمين إلى ذروته فعليًا.

توقفت الفضة (XAG/USD) عن الارتفاع الهائل الذي حققته حيث أدى التسعير الأكثر تشددًا من جانب بنك الاحتياطي الفيدرالي والتوقعات الاقتصادية المنخفضة إلى وصول المعدن الصناعي الثمين إلى ذروته فعليًا.

بعد تشكيل قمة مزدوجة واضحة عند أعلى مستوياتها على الإطلاق عند 54.50 دولار، تراجعت الفضة إلى ما دون المستوى النفسي 50 دولار بقليل.

ومع ذلك، فإن قدرة المعدن على التصحيح نحو الانخفاض تشير إلى أن المحفزات الحمائمية الأساسية لم تختف تماما.

أحيا رئيس بنك الاحتياطي الفيدرالي في نيويورك جون ويليامز مؤخرا الآمال في خفض أسعار الفائدة بمقدار 25 نقطة أساس، مما رفع احتمالات اجتماع ديسمبر/كانون الأول إلى نحو 70%.

وقد تعزز هذا التسعير بفضل مجموعة من البيانات الضعيفة التي صدرت هذا الصباح: فقد جاء مؤشر أسعار المنتجين عند 2.7% (مطابقاً للتوقعات)، في حين جاءت مبيعات التجزئة وتقرير التوظيف الخاص من ADP مفاجئة إلى حد الهبوط.

ومن ثم، فإن احتمال تخفيف أسعار الفائدة تدريجيا ــ وهو ما يشكل دفعة أساسية للسلع الأساسية مثل الفضة ــ يظل يدعم الأسعار حتى مع محاولة البائعين دفعها إلى الانخفاض.

بعد تسجيل أدنى مستوى له مؤخرًا عند 48.65 دولارًا أمريكيًا، إلا أنه فشل أيضًا في اختراق مستوى 52 دولارًا أمريكيًا، حيث يتشكل نطاق تدريجيًا.

دعونا ننظر إلى الأمر من خلال تحليل متعدد الأطر الزمنية للمعدن.

الرسم البياني اليومي

بعد الارتداد القوي أمس فوق مستوى 50 دولار، فإن تردد المشترين واختبار آخر فاشل لمستوى 52.00 دولار يثبت مدى ضعف محاولات تحديد الاتجاه.

وهذا أمر طبيعي في أسبوع عيد الشكر، عندما يكون العديد من المتداولين غائبين، مما يؤدي إلى انخفاض احتمالات وجود بيئة اتجاهية (من سيكون هناك لدفع الأسعار؟).

عند النظر إلى الأسابيع القليلة الماضية من الحركة، فإن الحركة الصاعدة والهابطة تشكل علامات نموذجية لنطاق ما.

ويتم تأكيد ذلك أيضًا عند النظر إلى الفتائل الطويلة، ومؤشر القوة النسبية المسطح حول المنطقة المحايدة.

دعونا نتعمق في إطار زمني أقصر للتعرف على المزيد من التفاصيل حول كيفية استغلال هذا النطاق.

المستويات التي يجب مراقبتها لتداول الفضة (XAG):

مستويات المقاومة:

مستويات الدعم:

لقد وجد النطاق الحالي الذي يتراوح بين 48.00 دولاراً و52.00 دولاراً جذوره في المزيد من المشاكل الأساسية مع مرور الوقت:

هل خفض بنك الاحتياطي الفيدرالي لأسعار الفائدة كافٍ لتغذية موجة ارتفاع أخرى إلى أعلى مستوى تاريخي؟

هل المصالحات الجيوسياسية المستمرة كافية لخفض الطلب وخفض الأسعار؟

وبينما يحك المتداولون والمشاركون رؤوسهم، تظهر فرصة لتداول النطاق.

قال مكتب الإحصاءات الأسترالي يوم الأربعاء إن معدل التضخم في أستراليا تسارع في أكتوبر، متجاوزًا تقديرات المحللين، وارتفع بأسرع وتيرة له في سبعة أشهر.

ارتفع مؤشر أسعار المستهلك بنسبة 3.8% في أكتوبر على أساس سنوي، مسجلاً أسرع وتيرة له منذ اعتماد مقياس جديد للتضخم العام بدءًا من أبريل، وفقًا للبيان الرسمي . وكان هذا أعلى من توقعات الاقتصاديين بارتفاع قدره 3.6% في استطلاع أجرته رويترز.

كان قطاع الإسكان المساهم الأكبر في ارتفاع التضخم، حيث نما بنسبة 5.9%. وعلى أساس شهري، استقر مؤشر أسعار المستهلك مقارنةً بشهر سبتمبر، متجاوزًا توقعات المحللين بارتفاع قدره 0.2%.

وهذه هي المرة الأولى التي يصدر فيها مكتب الإحصاء الأسترالي مؤشر أسعار المستهلك الشهري الكامل ، مع انتقال الحكومة من مؤشر أسعار المستهلك ربع السنوي إلى استخدام المقياس الشهري كمقياس أساسي للتضخم الرئيسي.

على نحو منفصل، ارتفع مؤشر ظروف الأعمال الأسترالية في أكتوبر/تشرين الأول، ليصل إلى أعلى مستوى له منذ مارس/آذار 2024 ، وفقًا لمسح أجراه بنك أستراليا الوطني في وقت سابق من هذا الشهر، حيث أعلنت الشركات عن مبيعات وأرباح أفضل.

أبقى بنك الاحتياطي الأسترالي على أسعار الفائدة عند 3.6% في وقت سابق من هذا الشهر، قائلا إنه حذر بشأن تخفيفها أكثر في ضوء ارتفاع التضخم، والتعافي الأقوى من المتوقع في الطلب الاستهلاكي، وانتعاش سوق الإسكان.

النقاط الرئيسية:

حث السيناتور الديمقراطي الأمريكي إدوارد ماركي، الثلاثاء، الرئيس دونالد ترامب على عدم استئناف تجارب الأسلحة النووية المتفجرة، قائلا إن القيام بذلك قد يحفز القوى النووية المنافسة روسيا والصين على القيام بالشيء نفسه.

أعلن ترامب أواخر الشهر الماضي على مواقع التواصل الاجتماعي أنه يوجه البنتاغون باستئناف عملية اختبار الأسلحة النووية فورًا بعد توقف دام 33 عامًا. وقد أثارت خطوته ارتباكًا، لأن الإدارة الوطنية للأمن النووي، وهي فرع من وزارة الطاقة، هي الجهة المسؤولة عن إجراء اختبارات الأسلحة النووية المتفجرة.

وكتب ماركي في رسالة إلى ترامب: "حتى تجربة نووية أمريكية صغيرة واحدة من شأنها أن تمنح روسيا والصين الضوء الأخضر لإجراء العديد من التجارب النووية الكبيرة التي ستكون أكثر فائدة لتطوير أسلحة نووية جديدة يمكن أن تشكل تهديدًا للأمن القومي الأمريكي".

ماركي، الرئيس المشارك لمجموعة عمل الأسلحة النووية والحد من التسلح، التي تضم أعضاءً في مجلسي الشيوخ والنواب، كان قائدًا مخضرمًا لجهود منع الانتشار في الكونغرس. وقد حثّ ترامب في عام ٢٠٢٠، خلال ولايته الرئاسية الأولى، على عدم استئناف تجارب الأسلحة النووية المتفجرة.

وأكد البيت الأبيض، الثلاثاء، أن عملية الاختبار ستبدأ "على الفور" وأن ترامب أصدر تعليمات لإدارته بالقيام بذلك "بسبب برامج الاختبار في دول أخرى".

وقال مسؤول في البيت الأبيض إن ترامب يرغب في رؤية نزع السلاح النووي، لكنه يشعر أن هذا الإجراء مناسب "للحفاظ على رادع نووي قوي وموثوق وفعال".

قال مدير وكالة المخابرات المركزية الأمريكية جون راتكليف على وسائل التواصل الاجتماعي في 3 نوفمبر/تشرين الثاني إن ترامب "محق" بشأن قيام دول أخرى باختبار الأسلحة النووية.

وردا على ترامب، أمر الرئيس الروسي فلاديمير بوتن كبار مسؤوليه بإعداد مقترحات لاختبار محتمل للأسلحة النووية، وهو الأمر الذي لم تفعله موسكو منذ انهيار الاتحاد السوفييتي عام 1991.

وقال ماركي في الرسالة إن ترامب أشار إلى أن روسيا والصين تجريان تجارب نووية صغيرة يصعب اكتشافها، والمعروفة باسم التجارب النووية الهيدرولوجية، في انتهاك للسياسة الأميركية ومعاهدة الحظر الشامل للتجارب النووية.

قال ماركي: "إن التقارير عن مثل هذه التجارب من عام ٢٠١٩ تُثير القلق، لكنها غير مؤكدة. وحتى لو كانت صحيحة، فإنها لا تُبرر تجديد التجارب النووية الأمريكية".

طلب ماركي من ترامب تقديم أدلة بحلول 15 ديسمبر/كانون الأول على إجراء روسيا والصين تجارب نووية سرية. كما سأل ترامب عما إذا كانت تصريحاته تعكس سوء فهم للفرق بين تجارب الصواريخ وتجارب التفجيرات النووية.

أفاد مكتب إحصاءات العمل الأمريكي بارتفاع مؤشر أسعار المنتجين بنسبة 0.3% لشهر سبتمبر/أيلول 2025، مع ظهور التأثيرات في مختلف القطاعات الاقتصادية.

ومع اقتراب اجتماع مجلس الاحتياطي الفيدرالي، قد تؤثر أرقام التضخم على قرارات السياسة النقدية وسط المناقشات الاقتصادية الجارية.

يتماشى ارتفاع مؤشر أسعار المنتجين لشهر سبتمبر مع التوقعات الاقتصادية، مما يعكس استمرار الضغط الناجم عن ارتفاع تكاليف الطاقة والغذاء. تلعب هذه البيانات دورًا حاسمًا في تشكيل تقييم الاحتياطي الفيدرالي لاتجاهات التضخم. على الرغم من هذا الارتفاع، أظهر مؤشر أسعار المنتجين الأساسي - باستثناء الغذاء والطاقة - زيادة أقل بنسبة 2.9% على أساس سنوي، مما يُشير إلى فترة من الاعتدال. قد يؤثر هذا على توازن الاحتياطي الفيدرالي بين منع التضخم وتعزيز النمو.

كانت ردود فعل السوق محدودة، حيث استقر مؤشر ستاندرد آند بورز 500 قبل بدء التداول. ولم تُلاحظ أي تحركات ملحوظة في أسواق العملات المشفرة، مع استقرار عملتي بيتكوين وإيثريوم. لم يُعلق مسؤولو الاحتياطي الفيدرالي بعد، ومن المقرر أن يُناقش اجتماعهم المُقبل في ديسمبر هذه البيانات إلى جانب مؤشر نفقات الاستهلاك الشخصي المُرتقب، وذلك لإجراء تعديلات محتملة على السياسات.

ارتفع مؤشر أسعار المنتجين للطلب النهائي بنسبة 0.3% في سبتمبر، بعد تعديله موسميًا. وعلى مدار الاثني عشر شهرًا الماضية، ارتفع المؤشر بنسبة 2.7%.

هل تعلم؟ في عام ٢٠٢٢، أدت زيادات مماثلة في مؤشر أسعار المنتجين إلى رفع أسعار الفائدة بمقدار ٧٥ نقطة أساس، مما أدى إلى انخفاض سعر البيتكوين بنحو ٢٠٪ في الأسبوع التالي.

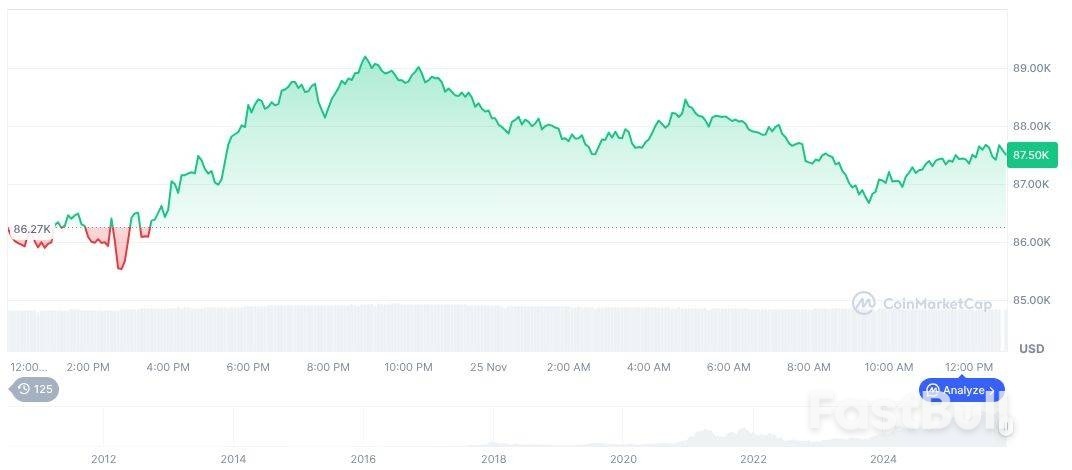

يبلغ سعر بيتكوين (BTC) حاليًا 87,590.66 دولارًا أمريكيًا، بقيمة سوقية تساوي formatNumber(1747735553640, 2). وتبلغ هيمنته 57.90%، وقد انخفض حجم التداول بنسبة 12.42% خلال 24 ساعة. وانخفض سعر بيتكوين خلال 30 يومًا بنسبة 23.66%، بينما يبلغ المعروض المتداول منه 19,953,446، وفقًا لموقع CoinMarketCap.

بيتكوين (BTC)، الرسم البياني اليومي، لقطة شاشة على CoinMarketCap الساعة 00:52 بالتوقيت العالمي المنسق، 26 نوفمبر 2025. المصدر: CoinMarketCap

بيتكوين (BTC)، الرسم البياني اليومي، لقطة شاشة على CoinMarketCap الساعة 00:52 بالتوقيت العالمي المنسق، 26 نوفمبر 2025. المصدر: CoinMarketCapيُشير فريق البحث في Coincu إلى أن بيانات التضخم السابقة غالبًا ما تُنذر بتعديلات في أسعار الفائدة من قِبَل الاحتياطي الفيدرالي. في حين أن أسواق العملات المشفرة لا تزال مستقرة، إلا أن التغييرات الكبيرة في مؤشر أسعار المنتجين قد تُؤدي إلى تقلبات إذا تبعتها إجراءات غير متوقعة من قِبَل الاحتياطي الفيدرالي. ويواصل القطاع مراقبة النتائج التنظيمية المستقبلية عن كثب .

أعلنت شركة "إتش بي" لصناعة الحواسيب والطابعات في 25 نوفمبر/تشرين الثاني عن خطة إعادة هيكلة شاملة ستؤدي إلى التخلص من حوالي 10% من قوتها العاملة على مستوى العالم مع تحول الشركة نحو الذكاء الاصطناعي لتعزيز الكفاءة.

وبحسب أحدث تقرير للأرباح، تتوقع شركة التكنولوجيا العملاقة تقليص عدد موظفيها العالمي بما يتراوح بين 4000 و6000 موظف للتركيز على تبني الذكاء الاصطناعي لزيادة الابتكار ورضا العملاء.

وتعكس خطوة HP اتجاهاً متزايداً في قطاع التكنولوجيا، حيث تستثمر الشركات بكثافة في تطوير الذكاء الاصطناعي مع استخدام التكنولوجيا لتقليل التكاليف التشغيلية.

أعلنت شركات التكنولوجيا الكبرى، بما في ذلك جوجل ومايكروسوفت وأمازون، عن خفض القوى العاملة على مدى العامين الماضيين، حيث أشار الكثيرون إلى الحاجة إلى إعادة تخصيص الموارد، بما في ذلك الوظائف، نحو مبادرات الذكاء الاصطناعي.

ويقول محللو الصناعة إن أتمتة الذكاء الاصطناعي تؤثر بشكل خاص على الأدوار في دعم العملاء، وإدارة المحتوى، وإدخال البيانات، وبعض مهام البرمجة الحاسوبية.

وقالت شركة HP إن خطتها الخاصة بالذكاء الاصطناعي تهدف إلى تحقيق ما يقرب من مليار دولار أمريكي من المدخرات السنوية بحلول نهاية السنة المالية 2028.

وتعمل الشركة على تحويل نموذج أعمالها في ظل أنماط الطلب المتغيرة في أسواق أجهزة الكمبيوتر والطباعة.

وقال الرئيس التنفيذي لشركة HP، إنريكي لوريس، لصحيفة وول ستريت جورنال إن الشركة تخطط لرفع أسعار أجهزة الكمبيوتر الخاصة بها والعمل مع موردين جدد للمساعدة في تعويض التكاليف المرتفعة للحوسبة الذكية.

وفي الربع الأخير من العام، أعلنت شركة HP عن تحقيق ربح قدره 795 مليون دولار أميركي، مقارنة بـ 906 مليون دولار أميركي في العام السابق.

ارتفعت الإيرادات بنسبة 4.2% لتصل إلى 14.64 مليار دولار أمريكي، متجاوزةً توقعات المحللين، حيث عوّضت مبيعات أجهزة الكمبيوتر انخفاض مبيعات الطابعات. (وكالة فرانس برس)

كان هذا عامًا جيدًا للأسهم العالمية . في تحوّل عن السنوات الأخيرة، تفوقت أوروبا والعديد من الأسواق الناشئة على الأسهم الأمريكية في عام 2025. وقد ساهم انخفاض قيمة الدولار الأمريكي في تضخيم مكاسب المستثمرين الأمريكيين ذوي التعرض العالمي.

يبقى مدى تواجد المستثمرين الأمريكيين في السوق العالمية سؤالاً مفتوحاً. فقد أدت فترة طويلة من القوة التي شهدتها الأسهم الأمريكية إلى تراجع الحصة السوقية لصناديق الأسهم العالمية . ويُعدّ طفرة الذكاء الاصطناعي أحدث توجه تكنولوجي استفادت منه الشركات الأمريكية بشكل غير متناسب. ونتيجةً لذلك، ارتفعت حصة الولايات المتحدة من قيمة سوق الأسهم العالمية بنسبة مذهلة بلغت 20% منذ عام 2010. وعلى الرغم من أنها تُمثل حوالي ربع الاقتصاد العالمي، إلا أن الأسهم الأمريكية تتجاوز 62% من قيمة سوق الأسهم العالمية، وذلك وفقاً لوزن الولايات المتحدة في مؤشر مورنينج ستار للأسواق العالمية . ويُمثل هذا اختلالاً واضحاً في التوازن.

مع هيمنة الذكاء الاصطناعي على نقاشات الاستثمار ومساهمته في تحقيق مكاسب قوية للأسهم الأمريكية عام ٢٠٢٥، أودّ أن أشارككم مقتطفًا من حوارٍ دار بيني وبين مايك بايل، من بلاك روك، ضمن بودكاست "ذا لونغ فيو" على قناة مورنينج ستار . كان بايل يتحدث عن إمكانية تنويع الاستثمارات من خلال اتخاذ مراكز طويلة وقصيرة الأجل في الأسهم حول العالم. تابعتُ الحوار لمعرفة رأيه حول مدى تأثر المحفظة الاستثمارية عالميًا.

دان ليفكوفيتز: أردتُ التركيز على الجانب العالمي لهذه الاستراتيجية. من الواضح أن الاستثمار في الأسهم العالمية قد حقق نجاحًا هذا العام، ولكن منذ ١٠ أو ١٥ عامًا، كان السوق الأمريكي هو الخيار الأمثل. أودُّ معرفة رأيك فيما يتعلق بتخصيصات الأسهم العالمية؟

مايك بايل: أعتقد أن هذه إحدى النقاط التي تُعدّ فيها حيادية السوق بالغة الأهمية. لذا، نعم، صحيح تمامًا، ففي مرحلة ما، كانت تجارة السنوات الخمس عشرة الماضية، وليس فقط خلال عامين، هي زيادة وزن الولايات المتحدة مقارنةً ببقية العالم. لكن هذا يختلف عن القول بعدم وجود عائد ألفا في أسواق أخرى حول العالم عند التداول طويل الأجل والبيع على المكشوف بطريقة محايدة للسوق. لذا، لا ينكشف المستثمرون على عائد ألفا في بقية العالم. لكن ما يمكنهم الوصول إليه هو رؤى ألفا التي تُقدّم تنبؤات دقيقة حول الشركات التي ستتفوق في الأداء، والشركات التي ستُسجّل أداءً دون المستوى، وتُحقّق عائدًا من الفرق بين هذين الأمرين. والأهم من ذلك، كما ذكرتُ سابقًا، أن امتلاك مجموعة أكبر من فرص الاستثمار، والقدرة على الوصول إلى الأسواق العالمية، وليس الأسواق الأمريكية فقط، يُوسّع نطاق الاستراتيجيات التي طورها الفريق المنهجي بمرور الوقت، ويزيد من فرص ألفا المتاحة لتحقيق عوائد للعملاء، مجددًا بهذه الطريقة المحايدة للسوق. لذا، صحيح تمامًا، لقد تفوقت الولايات المتحدة في الأداء. يمكننا الحديث عن آفاق ذلك. لكن هذه الاستراتيجية تستفيد من كونها محايدة للسوق، ولكنها تستفيد أيضًا من العدد المتزايد من الفرص التي تأتي من الاستثمار عالميًا، وليس فقط في الولايات المتحدة.

ليفكوفيتز: حسنًا، سأقبل عرضك بمشاركة توقعاتك. يتساءل الكثيرون إن كان هذا هو الوقت المناسب لزيادة مخصصاتهم للاستثمارات الدولية.

بايل: إن المحرك الرئيسي لسوق الأسهم الأمريكية منذ أدنى مستوياته في أبريل، وكما كان الحال خلال العامين الماضيين، هو الأداء القوي الذي حققه، والذي يُتيح لنا فهم موضوع التحول في الذكاء الاصطناعي، والاتجاه السائد نحوه. والأهم من ذلك، أن هذا يتعلق ببيئة اقتصادية كلية أكثر غموضًا واستقرارًا. من بعض النواحي، نعتقد أن التنويع لا يقل أهمية عن أي وقت مضى. لكن تحقيق التنويع، ليس فقط عبر المناطق الجغرافية، بل أيضًا عبر الاتجاهات السائدة، مثل التحول في الذكاء الاصطناعي، أمرٌ بالغ الأهمية لبناء محافظ استثمارية تُحقق النتائج التي يتطلع إليها المستثمرون.

ماذا يعني ذلك؟ يعني ذلك، في المحصلة، أن الاستمرار في الاستثمار في سوق الأسهم الأمريكية، بما أنه يوفر فرصةً لمفهوم التحول في الذكاء الاصطناعي، وهو مفهومٌ لا تستطيع أي سوق أسهم أخرى عالميًا القيام به، لا يزال ينبغي أن يكون جزءًا أساسيًا من محافظ الاستثمار. ولكن، سواءً كنت تبحث عن التنويع الجغرافي أو الموضوعي، فإن التأكد من مراعاة حجم الاستثمار في الولايات المتحدة الأمريكية، وحجم الذكاء الاصطناعي الذي ترغب به، هو سؤال بالغ الأهمية أيضًا. وبناء التوازن في هذا الصدد هو الطريقة الصحيحة لبناء محفظة استثمارية قادرة على تحقيق عائد، مع الحفاظ على المرونة في الوقت نفسه.

ليفكوفيتز: ماذا عن تنويع العملات؟ ذكرتَ ضعف الدولار سابقًا في حديثنا. هل تعتقد أنه من المهم للمستثمرين تنويع استثماراتهم في العملات؟

بايل: أعتقد أن هذه نقطة بالغة الأهمية للمستثمرين العالميين، وهي نقاشٌ أُجريه بانتظام أثناء تواجدي في الخارج، سواءً في أوروبا أو كندا أو آسيا. سمح عددٌ من المستثمرين حول العالم بانخفاض نسب التحوّط لديهم بشكلٍ ملحوظ خلال العامين الماضيين مع تفوق أداء الولايات المتحدة. ولذلك، وبشكلٍ متزايد، تزايدت استثماراتهم في الأسهم الأمريكية، والأصول الأمريكية عمومًا، دون تحوّط. وهذا العام، كان الوضع صعبًا. فحتى مع ارتفاع مؤشر ستاندرد آند بورز 500 بأكثر من 13% بقليل، انخفض الدولار بأكثر من 10% بقليل. ولذلك، لم تكن تجربة هذا العام، على سبيل المثال، بالنسبة للمستثمر الأوروبي من تلك الاستثمارات الأمريكية، هي الأفضل. لذا أعتقد أن ما يدفع المستثمرين إلى التساؤل: هل هذه نهاية الدولار؟ هل سأتخلى عن الدولار؟ ولكن هل أريد أن أبتعد ربما عن الدرجة الممتدة من التعرضات غير المحمية التي كانت لدي تجاه الولايات المتحدة، نحو شيء يبدو أكثر طبيعية من الناحية التاريخية من حيث نسبة التحوط، والتوازن بين التعرض للولايات المتحدة، ولكن التحوط من بعض العملة؟

ارتفعت أسعار المستهلكين في أستراليا بوتيرة أسرع من المتوقع في أكتوبر/تشرين الأول، حسبما أظهر تقرير شهري جديد صدر يوم الأربعاء، مما يشير إلى ارتفاع التضخم الذي عزز الرهانات على أن دورة تخفيف السياسة الحالية ربما تكون قد انتهت.

ارتفع الدولار الأسترالي قليلاً بنسبة 0.2% ليصل إلى 0.6480 دولار أمريكي، بينما انخفضت العقود الآجلة للسندات الحكومية لأجل ثلاث سنوات بمقدار سبع نقاط لتصل إلى 96.17. وخفّض المستثمرون من توقعاتهم بإمكانية قيام بنك الاحتياطي الأسترالي بخفض أسعار الفائدة مرة أخيرة في مايو من العام المقبل إلى 27%، من 40% سابقًا.

أظهرت بيانات من مكتب الإحصاءات الأسترالي أن مؤشر أسعار المستهلك الشهري ارتفع بنسبة 3.8% في أكتوبر مقارنة بالعام السابق، ارتفاعا من 3.6% في سبتمبر وفوق متوسط التوقعات البالغة 3.6%.

سجل متوسط التضخم الأساسي المخفض معدلا سنويا بلغ 3.3% في أكتوبر/تشرين الأول، ارتفاعا من 3.2% في سبتمبر/أيلول، وهو أيضا لا يسير في الاتجاه الذي يرغب فيه بنك الاحتياطي الأسترالي.

هذا هو أول تقرير شهري شامل لمؤشر أسعار المستهلك يصدره مكتب الإحصاء الأسترالي، ليحل محل السلسلة الشهرية القديمة والجزئية. مع ذلك، أكد بنك الاحتياطي الأسترالي أنه لا يزال يُفضل النشرات الفصلية للحصول على مؤشر أدق لاتجاهات التضخم، نظرًا لتقلب البيانات الجديدة.

ارتفع معدل التضخم العام في الربع الأخير إلى 3.2%، متجاوزًا النطاق المستهدف البالغ 2-3%، مما أثار المخاوف من أن السياسة النقدية قد لا تكون صارمة بعد ثلاث تخفيضات في أسعار الفائدة هذا العام. وارتفعت قروض الإسكان، وتحسنت معنويات المستهلكين لأول مرة منذ أربع سنوات.

وأشارت تفاصيل التقرير إلى بعض الضغوط السعرية المرتفعة في قطاع الخدمات، الذي سجل معدل نمو سنوي بلغ 3.9% في الشهر الماضي، ارتفاعا من 3.5% في سبتمبر/أيلول.

ارتفع معدل التضخم في أسعار المساكن إلى 5.9% في الاثني عشر شهرا حتى أكتوبر، مقارنة بـ 5.7% في الفترة السابقة.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

تسجيل الدخول

الاشتراك