أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

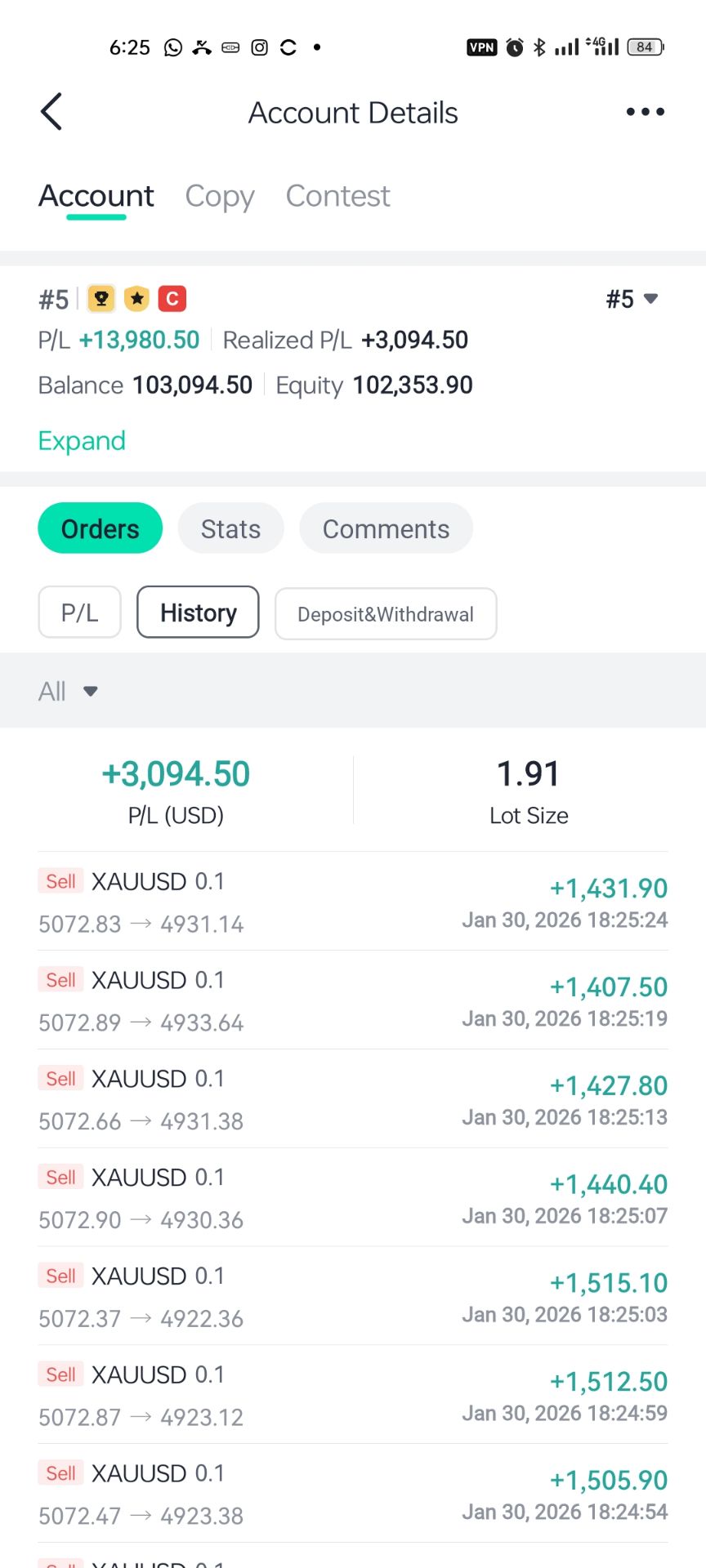

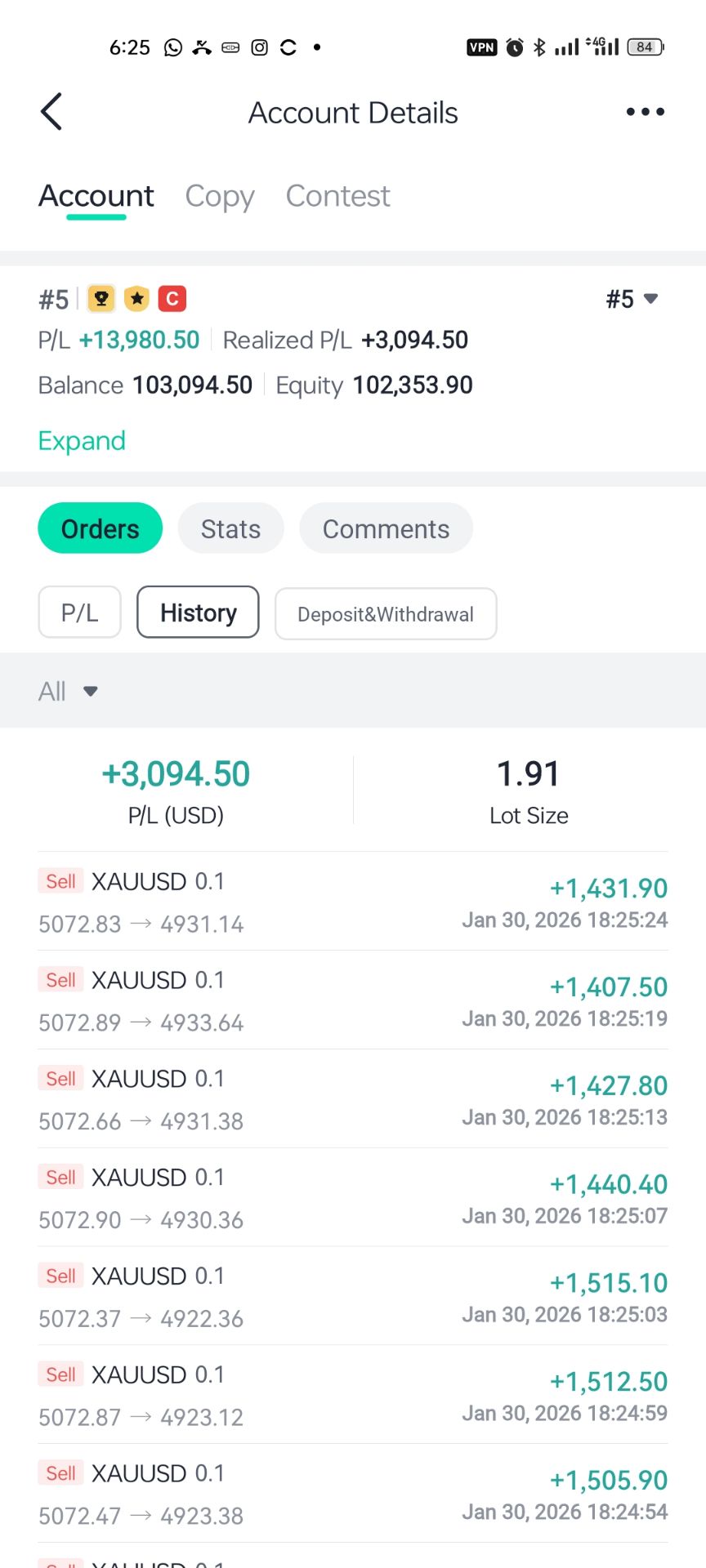

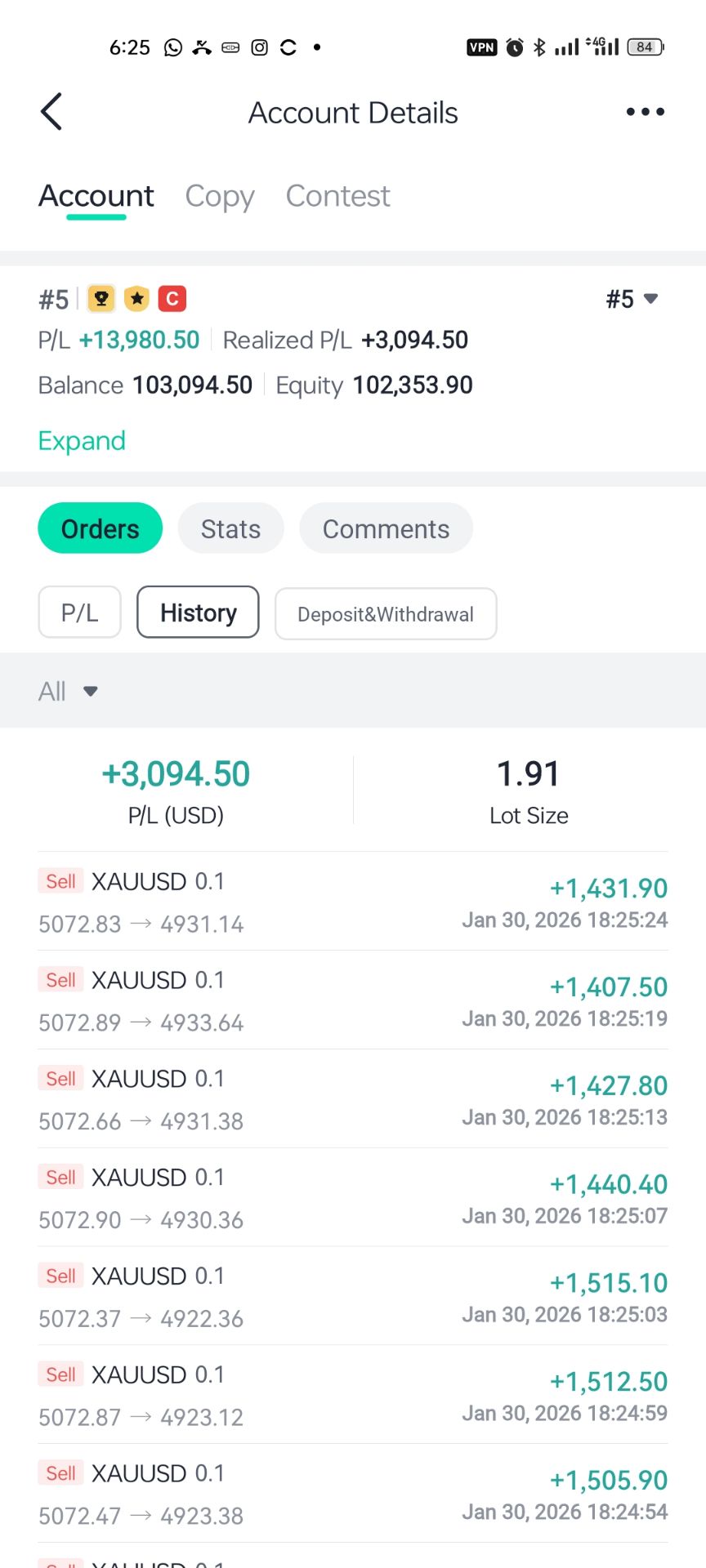

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

تعتزم السيناتور الأمريكية وارن عقد مؤتمر صحفي حول الاحتياطي الفيدرالي في تمام الساعة 1:30 مساءً بتوقيت شرق الولايات المتحدة.

الرئيس الأمريكي ترامب: إن رئيس مجلس الاحتياطي الفيدرالي المعين حديثاً، وارش، هو "رجل جيد جداً".

وزير المالية التشيلي: تشير الأرقام الأولية إلى أن تشيلي سجلت عجزًا ماليًا فعليًا بنسبة 2.8% من الناتج المحلي الإجمالي في عام 2025

انخفض مؤشر ناسداك 100 بأكثر من 1%، وانخفض مؤشر ستاندرد آند بورز 500 بنسبة 0.7%، وانخفض مؤشر داو جونز الصناعي 473 نقطة، أي بانخفاض يقارب 1%.

قال مسؤول لوكالة رويترز إن الحكومة السورية تهدف إلى إغلاق مخيمات المدنيين المرتبطين بتنظيم الدولة الإسلامية بشكل دائم خلال عام.

مصادر مطلعة على الأمر: سينضم الرؤساء التنفيذيون لشركات سيمنز للطاقة، وتيسن كروب، ويونيبر، وإن بي دبليو، وسيفي إلى نائب المستشار الألماني ووزير الاقتصاد هابيك في رحلة مرتقبة إلى المملكة العربية السعودية

يقول الرئيس التنفيذي لشركة إمبريال أويل إنه يرى دوراً كبيراً لكندا في تحقيق التوازن بين العرض والطلب العالميين، بغض النظر عما سيحدث مع فنزويلا.

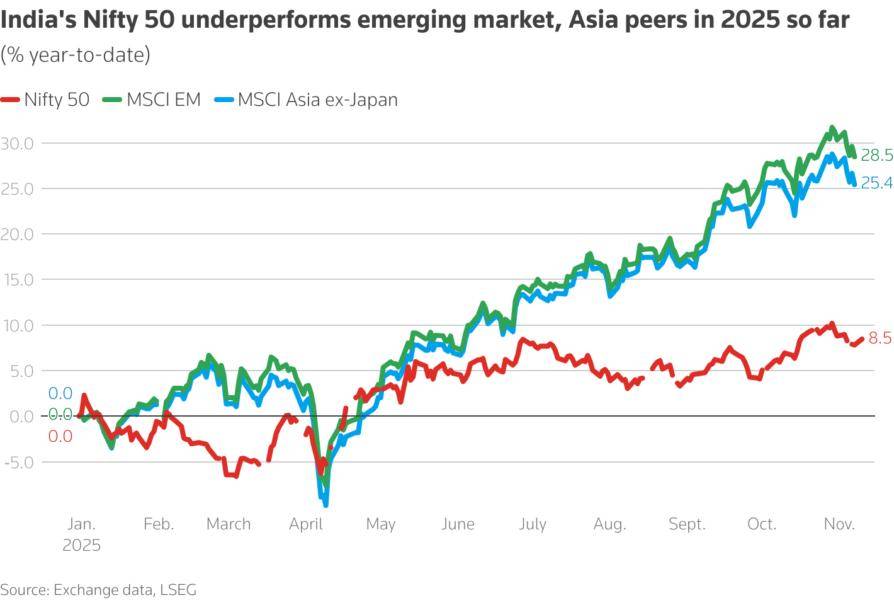

ارتفع مؤشر MSCI لدول الشمال بنسبة 0.2% ليصل إلى 389.16 نقطة. ومن بين القطاعات العشرة، حقق قطاع تكنولوجيا المعلومات في دول الشمال أكبر المكاسب. وارتفع سهم نوكيا بنسبة 5.7%، مساهماً بشكل كبير في أداء المؤشر ومتصدراً بذلك جميع أسهم دول الشمال.

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا إجمالي الناتج المحلي السنوي التمهيدي

إيطاليا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)ا:--

ا: --

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو معدل البطالة (ديسمبر)

منطقة اليورو معدل البطالة (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيدي

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)ا:--

ا: --

ا: --

المكسيك إجمالي الناتج المحلي

المكسيك إجمالي الناتج المحلي ا:--

ا: --

ا: --

البرازيل معدل البطالة (ديسمبر)

البرازيل معدل البطالة (ديسمبر)ا:--

ا: --

ا: --

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)ا:--

ا: --

ا: --

الهند نمو الودائع السنوي

الهند نمو الودائع السنويا:--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك

ألمانيا مؤشر أسعار المستهلكا:--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك الأولي الشهري

ألمانيا مؤشر أسعار المستهلك الأولي الشهري ا:--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأوليا:--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأوليا:--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)ا:--

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)ا:--

ا: --

ا: --

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

كندا إجمالي الناتج المحلي الشهري

كندا إجمالي الناتج المحلي الشهريا:--

ا: --

ا: --

كندا إجمالي الناتج المحلي

كندا إجمالي الناتج المحليا:--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)ا:--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)ا:--

ا: --

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)ا:--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعي--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)--

ا: --

ا: --

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)--

ا: --

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)--

ا: --

ا: --

كوريا الجنوبية مؤشر مديري المشتريات PMI

كوريا الجنوبية مؤشر مديري المشتريات PMI--

ا: --

ا: --

إندونيسيا مؤشر مديري المشتريات PMI

إندونيسيا مؤشر مديري المشتريات PMI--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)--

ا: --

ا: --

إندونيسيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

إندونيسيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)--

ا: --

ا: --

إندونيسيا معدل التضخم السنوي (يناير)

إندونيسيا معدل التضخم السنوي (يناير)--

ا: --

ا: --

إندونيسيا التضخم الأساسي السنوي (يناير)

إندونيسيا التضخم الأساسي السنوي (يناير)--

ا: --

ا: --

الهند مؤشر مديري المشتريات التصنيعي من HSBC النهائي (يناير)

الهند مؤشر مديري المشتريات التصنيعي من HSBC النهائي (يناير)--

ا: --

ا: --

أستراليا سعر السلع سنويا (يناير)

أستراليا سعر السلع سنويا (يناير)--

ا: --

ا: --

روسيا مؤشر مديري المشتريات PMI

روسيا مؤشر مديري المشتريات PMI--

ا: --

ا: --

تركيا مؤشر مديري المشتريات PMI في قطاع التصنيع (يناير)

تركيا مؤشر مديري المشتريات PMI في قطاع التصنيع (يناير)--

ا: --

ا: --

المملكة المتحدة مؤشر أسعار المساكن على مستوى البلاد (على أساس شهري) (يناير)

المملكة المتحدة مؤشر أسعار المساكن على مستوى البلاد (على أساس شهري) (يناير)--

ا: --

ا: --

المملكة المتحدة مؤشر أسعار المساكن على مستوى البلاد (على أساس سنوي) (يناير)

المملكة المتحدة مؤشر أسعار المساكن على مستوى البلاد (على أساس سنوي) (يناير)--

ا: --

ا: --

ألمانيا مبيعات التجزئة الفعلية شهريا (ديسمبر)

ألمانيا مبيعات التجزئة الفعلية شهريا (ديسمبر)--

ا: --

إيطاليا مؤشر مديري المشتريات PMI في قطاع التصنيع (معدل موسميا) (يناير)

إيطاليا مؤشر مديري المشتريات PMI في قطاع التصنيع (معدل موسميا) (يناير)--

ا: --

ا: --

جنوب أفريقيا مؤشر مديري المشتريات PMI في قطاع التصنيع (يناير)

جنوب أفريقيا مؤشر مديري المشتريات PMI في قطاع التصنيع (يناير)--

ا: --

ا: --

منطقة اليورو مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)

منطقة اليورو مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)--

ا: --

ا: --

المملكة المتحدة مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)

المملكة المتحدة مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)--

ا: --

ا: --

البرازيل مؤشر مديري المشتريات PMI

البرازيل مؤشر مديري المشتريات PMI--

ا: --

ا: --

كندا مؤشر الثقة الاقتصادية الوطني

كندا مؤشر الثقة الاقتصادية الوطني--

ا: --

ا: --

كندا مؤشر مديري المشتريات PMI في قطاع التصنيع (معدل موسميا) (يناير)

كندا مؤشر مديري المشتريات PMI في قطاع التصنيع (معدل موسميا) (يناير)--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات PMI

أمريكا مؤشر مديري المشتريات PMI--

ا: --

ا: --

أمريكا مؤشر التوظيف في القطاع الصناعي

أمريكا مؤشر التوظيف في القطاع الصناعي--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات في القطاع الصناعي

أمريكا مؤشر مديري المشتريات في القطاع الصناعي--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

كما يظهر الرسم البياني، بدأ مؤشر ناسداك 100 (US Tech 100 mini على FXOpen) الأسبوع بملاحظة إيجابية وسط توقعات متزايدة بأن أطول إغلاق حكومي في تاريخ الولايات المتحدة قد ينتهي قريبًا.

كما يظهر الرسم البياني، بدأ مؤشر ناسداك 100 (US Tech 100 mini على FXOpen) الأسبوع بملاحظة إيجابية وسط توقعات متزايدة بأن أطول إغلاق حكومي في تاريخ الولايات المتحدة قد ينتهي قريبًا.

وفقًا لرويترز، قُدِّم مشروع قانون إلى مجلس الشيوخ يقترح تعديلات لتمديد التمويل الحكومي حتى 30 يناير. وقد حفّز هذا الخبر أسواق الأسهم على الصعود. ومع ذلك، يبقى السؤال: هل انتهى الخطر حقًا؟

عند تحليل الرسم البياني للساعة لمؤشر ناسداك 100 (مؤشر US Tech 100 المصغر على FXOpen) في 4 نوفمبر ، وجدنا:

→ رسم قناة صاعدة؛

→ ظهرت علامات استنفاد الزخم، كما ذكرنا في عنواننا السابق.

منذ ذلك الحين، تطورت حركة الأسعار على النحو التالي:

→ قدم الحد السفلي للقناة الدعم (1)، مما أدى إلى ارتداد قصير؛

→ عمل مستوى 25,770 كمقاومة (2) في مناسبتين، مما عزز ثقة الدببة في الدفع نحو الاختراق الهبوطي - والذي نجح في النهاية.

لقد أوضحت تحركات المؤشر اللاحقة بشكل أكثر وضوحًا تشكيل قناة هابطة (موضحة باللون الأحمر).

من منظور جانب الطلب:

→ بعد اختراق هبوطي كاذب أسفل مستوى 24,680 (يظهر خصائص نمط الاستيلاء على السيولة)، قام السوق بارتفاع قوي من النقطة B؛

→ افتتحت جلسة اليوم بفجوة صعودية، وتحرك السعر فوق الخط المتوسط الأحمر.

من منظور جانب العرض:

→ قد يعمل مستوى 25,500، الذي اكتسب البائعون السيطرة عليه خلال اختراق القناة السابق، الآن كمقاومة؛

→ إذا نظرنا إلى الحركة A→B باعتبارها نبضة، فإن ارتفاع اليوم يبدو وكأنه ارتداد تصحيحي يتوافق مع نسب فيبوناتشي - مما يشير إلى أن الزخم الهبوطي قد يستأنف داخل القناة الحمراء.

ارتفع سعر الذهب يوم الاثنين بأكثر من 1% ليصل إلى 4,050 دولارًا أمريكيًا للأونصة، مسجلًا أعلى مستوى له في أسبوعين. وعزز هذا الارتفاع تزايد المخاوف بشأن صحة الاقتصاد الأمريكي.

قدم انخفاض قيمة الدولار الأمريكي مزيدًا من الدعم للمعدن النفيس، مما عزز القدرة على تحمل تكاليف الأصول المقومة بالدولار للمشترين الدوليين.

كشفت البيانات الصادرة يوم الجمعة أن مؤشر ثقة المستهلك لجامعة ميشيغان قد انخفض إلى أدنى مستوى له منذ ما يقرب من ثلاث سنوات ونصف. ويُعزى هذا الانخفاض بشكل كبير إلى استمرار إغلاق الحكومة الأمريكية، والذي أصبح الآن الأطول في تاريخ البلاد. ويراقب المستثمرون الوضع عن كثب مع اقتراب مجلس الشيوخ الأمريكي من الموافقة على اقتراح مدعوم من الديمقراطيين لإعادة فتح الحكومة.

في ظل حالة عدم اليقين الاقتصادي، لا تزال توقعات السوق للخطوة التالية لمجلس الاحتياطي الفيدرالي متباينة. ويُقدر حاليًا احتمال خفض سعر الفائدة بمقدار 25 نقطة أساس في ديسمبر بنحو 67%، وهو ما ظل دون تغيير عن نهاية الأسبوع الماضي.

الرسم البياني H4:

على الرسم البياني للأربع ساعات (H4)، يُشكل زوج الذهب/الدولار الأمريكي نطاقًا تماسكيًا حول 3,988 دولارًا أمريكيًا. من المتوقع أن يُطلق اختراقٌ صعودي موجةً صعوديةً نحو 4,075 دولارًا أمريكيًا، والتي قد يتبعها انخفاضٌ إلى 4,020 دولارًا أمريكيًا (اختبارًا للمستوى من الأسفل). قد يؤدي اختراقٌ لاحقٌ لهذا النطاق إلى تمديد التصحيح نحو 3,660 دولارًا أمريكيًا، حيث يُتوقع أن تنتهي الحركة الهبوطية. من المحتمل أن يُمهّد هذا الطريق لموجةٍ صعوديةٍ جديدةٍ تستهدف 4,400 دولار أمريكي. يدعم مؤشر MACD هذه التوقعات، حيث أن خط إشارته فوق الصفر ويشير إلى الأعلى، مما يُشير إلى استمرار الزخم الصعودي على المدى القريب.

الرسم البياني H1:

على الرسم البياني للساعة (H1)، يتماسك السوق أيضًا حول مستوى 3,988 دولارًا أمريكيًا. من المرجح أن يدفع الاختراق الصعودي الأسعار نحو مستوى 4,075 دولارًا أمريكيًا، وبعد ذلك يُتوقع انخفاضها إلى مستوى 4,020 دولارًا أمريكيًا على الأقل. يتوافق مؤشر ستوكاستيك مع هذا الرأي، حيث يقع خط إشارته فوق مستوى 80، ويبدو أنه على وشك الانعكاس هبوطًا نحو مستوى 20، مما يشير إلى احتمالية حدوث تراجع على المدى القريب.

يُتداول الذهب عند أعلى مستوى له في أسبوعين، مدعومًا بالمخاوف الاقتصادية وضعف الدولار الأمريكي. وبينما يُشير الهيكل الفني على المدى القريب إلى إمكانية تحقيق المزيد من المكاسب نحو 4,075 دولارًا أمريكيًا، يُتوقع حدوث تصحيح لاحق نحو 4,020 دولارًا أمريكيًا. وتظل التوقعات العامة إيجابية، حيث يُتوقع أن يُمثل أي تصحيح أعمق نحو 3,660 دولارًا أمريكيًا فرصة شراء قبل استئناف محتمل للاتجاه الصعودي الأوسع.

تشير التطورات خلال عطلة نهاية الأسبوع إلى مسار لإنهاء إغلاق الحكومة الأمريكية. ويبدو أن احتمال حدوث تأخيرات كبيرة في الرحلات الجوية خلال عيد الشكر، بالإضافة إلى تأخير دفعات المساعدات الغذائية، قد دفع مجموعة من الديمقراطيين المعتدلين إلى دعم مشروع قانون تسوية مقترح في مجلس الشيوخ. إلا أن هذا الحل الوسط بعيد كل البعد عن تلبية جميع المطالب الديمقراطية بتأجيل إنهاء دعم الرعاية الصحية بموجب قانون أوباما كير، وقد يرفضه الديمقراطيون في مجلس النواب. لكن الساعات الثماني والأربعين المقبلة في الكونغرس كفيلة بإثبات مدى نجاح هذه المبادرة. وقد ارتفعت العقود الآجلة للأسهم الأمريكية بنحو 1% بعد هذه الأخبار، كما شهدت العقود الآجلة للأسهم الآسيوية أداءً جيدًا يوم الاثنين، مدعومةً جزئيًا بخفض ضريبة الأرباح المقترح في كوريا.

استجابت أسواق العملات الأجنبية بدفع الدولار الأسترالي، الحساس للمخاطر، نحو الارتفاع بنسبة 0.5%. تذكروا، ذكرنا الأسبوع الماضي أن سعر الفائدة المتقاطع، مثل زوج الدولار الأسترالي/الين الياباني، يرتبط ارتباطًا وثيقًا بمؤشر ناسداك الأمريكي، الذي ارتفع اليوم بنحو 1.2%. يقترب زوج الدولار الأمريكي/الين الياباني من مستوى 154 مجددًا، ويتلاشى احتمال رفع بنك اليابان لأسعار الفائدة في ديسمبر بسبب استخدام الين كعملة تمويل.

بينما قد يجادل البعض بأن انتهاء الإغلاق الحكومي قد يكون دافعًا للمخاطرة وسلبيًا للدولار في أسواق العملات الأجنبية، إلا أن تأثيره قد يكون أكثر تباينًا. في أواخر الأسبوع الماضي، تعرض الدولار لضغوط جراء تسريح العمالة والتصريحات بأن الاقتصاد الأمريكي قد ينكمش في الربع الأخير من العام في حال استمرار الإغلاق. في الوقت نفسه، فُسِّرت بيانات ثقة المستهلك الأمريكي الضعيفة الصادرة يوم الجمعة على أنها سلبية للدولار. قد يكون التقدم المحرز في إنهاء الإغلاق مدفوعًا بأسعار الصرف المتقاطعة للعملات الأجنبية الحساسة للمخاطر أكثر من الدولار.

بعيدًا عن السياسة، يشهد الأسبوع الحالي هدوءًا استثنائيًا في البيانات الأمريكية، حيث تحتفل الولايات المتحدة غدًا بعطلة يوم المحاربين القدامى. وحيثما تتوفر البيانات، سينصب التركيز على إصدار مؤشر تفاؤل الشركات الصغيرة الصادر عن الاتحاد الوطني لمؤسسات الأعمال (NFIB) غدًا. كما سيلقي عدد من المتحدثين باسم الاحتياطي الفيدرالي خطابات. وقد انخفض احتمال خفض أسعار الفائدة بمقدار 25 نقطة أساس في ديسمبر إلى 64%. وفي غياب البيانات الأمريكية، قد ينخفض هذا الاحتمال إلى ما يقارب 50%، حيث يشير متحدثو الاحتياطي الفيدرالي عادةً إلى ضرورة التباطؤ في خفض أسعار الفائدة.

إذا كان من المقرر أن يثبت ارتفاع مؤشر الدولار الأمريكي إلى 100.36 الأسبوع الماضي أهميته، فإنه لا ينبغي أن يرتفع مرة أخرى فوق منطقة 99.90/100.00 الآن.

استقر زوج اليورو/الدولار الأمريكي بعد أن وجد دعمًا دون مستوى 1.15 الأسبوع الماضي. يُعتقد على الأرجح أن مستوى 1.15 يُمثل قاع النطاق، لكن هذا الارتفاع يحتاج إلى دعم. قد يكون أحد أسباب ذلك انتهاء الإغلاق الحكومي وتأخر صدور البيانات الأمريكية، مثل تقرير الوظائف غير الزراعية الأمريكية لشهري سبتمبر وأكتوبر. لكن بصراحة، يبدو هذا الأمر أشبه بالتمسك بقشة مع بداية الأسبوع.

فيما يتعلق ببيانات منطقة اليورو هذا الأسبوع، لدينا بعض بيانات معنويات المستثمرين، سواءً من خلال بيانات مؤشر سنتكس الساعة 10:30 صباحًا بتوقيت وسط أوروبا اليوم، أو من خلال مؤشر ZEW الألماني غدًا. وفي وقت لاحق من هذا الأسبوع، من المتوقع أيضًا أن نشهد تأكيدًا لبيانات الناتج المحلي الإجمالي لمنطقة اليورو للربع الثالث عند 0.2% على أساس ربع سنوي.

مرة أخرى، إذا كان من المقرر أن يثبت أدنى مستوى 1.1470 الذي سجل في الأسبوع الماضي أهميته، فينبغي لزوج اليورو/الدولار الأمريكي أن يجد بطريقة ما الدعم عند 1.1515/1530 خلال الجزء الأول من هذا الأسبوع.

عاد زوج اليورو/الجنيه الإسترليني إلى ما دون 0.88 مجددًا، إذ يبدو أن زوج الجنيه الإسترليني/الدولار الأمريكي يجد طلبًا جيدًا تحت مستوى 1.31. ما زلنا نعتقد أن احتمالات خفض بنك إنجلترا لسعر الفائدة بمقدار 25 نقطة أساس في ديسمبر مُبالغ فيها. ويُرجّح السوق الآن احتمال حدوث هذه النتيجة بنسبة 60% فقط.

ستُسهم بيانات الأجور لشهر سبتمبر، التي ستُصدر غدًا، في تعزيز موقف بنك إنجلترا. ومن المتوقع أن يتباطأ هذا المعدل أكثر، مما يمنح بنك إنجلترا ثقةً أكبر في أن التضخم أقل ثباتًا مما كان يُعتقد سابقًا.

نتوقع أن يلقى زوج اليورو/جنيه إسترليني طلبًا جيدًا عند مستوى 0.8750/60 إذا وصل إلى هذا المستوى المنخفض. نفضل مستويات أعلى من 0.88 الآن.

بعد أسبوع حافل باجتماعات البنوك المركزية، سيتحول الاهتمام إلى أرقام التضخم في منطقة أوروبا الوسطى والشرقية. غدًا، ستصدر بيانات شهر أكتوبر في المجر، حيث نتوقع تغيرًا طفيفًا من 4.3% إلى 4.4% على أساس سنوي. لا تزال ضغوط الأسعار الكامنة لا تُشجع على تغيير السياسة النقدية، حيث نتوقع أن يتجاوز التضخم الأساسي 4% مجددًا. في جمهورية التشيك، ستصدر أيضًا أرقام التضخم النهائية، مع تفصيل مفصل.

ستصدر رومانيا يوم الأربعاء أيضًا بيانات التضخم لشهر أكتوبر، والتي نتوقع أن تتباطأ قليلاً من 9.9% إلى 9.7%، بعد ذروتها في سبتمبر. سيصدر البنك الوطني الروماني قرارًا في اليوم نفسه، ولكن من المتوقع ألا يكون هذا القرار ذا أهمية كبيرة، حيث ستبقى أسعار الفائدة ثابتة عند 6.50%.

يومي الخميس والجمعة، ستصدر بولندا ورومانيا أرقام الناتج المحلي الإجمالي للربع الثالث، حيث نتوقع بعض التعافي في كلتا الحالتين. يوم الجمعة، سيصدر البنك الوطني التشيكي محضر اجتماعه الأخير، وستصدر تركيا توقعات التضخم.

شهدت عملات أوروبا الوسطى والشرقية أسبوعًا جيدًا، حيث حافظ الفورنت المجري على صدارته محققًا مستويات قياسية جديدة يوم الجمعة. ويعطي انعكاس زوج اليورو/الدولار الأمريكي دفعةً قويةً للمنطقة، في حين أن السوق لا يتعجل في احتساب المزيد من تخفيضات أسعار الفائدة بعد اجتماعي البنوك المركزية الأسبوع الماضي في جمهورية التشيك وبولندا. اقترب زوج اليورو/الفورنت المجري من 384 يوم الجمعة، ويبدو أن ارتفاع الفورنت أسرع مما نتصور.

من ناحية أخرى، شهدنا يوم الجمعة محادثات بين الرئيس الأمريكي دونالد ترامب ورئيس الوزراء المجري فيكتور أوربان، والتي أتاحت إعفاءً من العقوبات الأمريكية على قطاع الطاقة الروسي، وهو ما يُتوقع أن يكون خبرًا سارًا للأسواق. لذلك، نبقى متفائلين بعض الشيء بشأن الفورنت المجري، ولكن لن يكون من المفاجئ أن نشهد اليوم بعض التصحيح في مسار صعود يوم الجمعة. بشكل عام، لا تزال الأوضاع في منطقة أوروبا الوسطى والشرقية متفائلة بعض الشيء في رأينا، وقد نشهد بعض المكاسب هذا الأسبوع أيضًا.

أعرب المصدرون الأميركيون للسلع الزراعية إلى الصين عن تفاؤلهم بأن التجارة بين البلدين ستعود إلى طبيعتها بعد اتفاق إطاري توصل إليه زعماء البلدين الشهر الماضي، بحسب عدد من المصدرين ومسؤولي الصناعة.

كانت الأجواء إيجابية هذا العام في الجناح الأمريكي في معرض الصين الدولي للواردات (CIIE)، أكبر معرض للواردات في الصين، والذي بدأ في الخامس من نوفمبر ويختتم في شنغهاي يوم الاثنين.

وقال جيفري ليمان رئيس غرفة التجارة الأميركية في شنغهاي التي تضم أكثر من ألف شركة بين أعضائها لرويترز في الجناح الأميركي الذي ضم معروضات من هيئات صناعية تتعامل في النبيذ والجينسنغ والبطاطس وغيرها وكان أكبر بنسبة 50% عن العام الماضي "أعتقد أن الناس متفائلون للغاية".

أعتقد أن سبب تواجدهم هنا هو رغبتهم في التواصل مع عملاء جدد. إنهم يريدون إيجاد فرص جديدة للشراكة، وأعتقد أنهم هنا لأنهم يعتقدون أن هذا سيحدث، كما أضاف.

انطلق معرض الصين الدولي للواردات بعد أسبوع واحد فقط من اجتماع بين الرئيس الصيني شي جين بينج والرئيس الأمريكي دونالد ترامب في كوريا الجنوبية والذي أدى إلى اتفاق إطاري لإلغاء عدد من التعريفات الجمركية وتدابير الرقابة على الصادرات التي تم وضعها هذا العام، بما في ذلك بعض التدابير التي أثرت بشكل واضح على العارضين للمنتجات الزراعية مثل فول الصويا والذرة الرفيعة.

لقد عقدنا للتو اجتماعًا ناجحًا في بوسان، ونحن نحتفل بذلك، ولكن كان لدينا خطط للحضور حتى قبل ذلك الاجتماع. أعتقد أنه من المهم الإشارة إلى أننا لم نتخلى عن علاقتنا، بل كنا نعمل على الحفاظ عليها ومواصلة تعزيزها، حتى مع وجود بعض الصعوبات،" صرّح جيم سوتر، الرئيس التنفيذي لمجلس تصدير فول الصويا الأمريكي.

كانت الصين قد امتنعت عن شراء فول الصويا من محصول الولايات المتحدة لعام 2025 وسط تصاعد التوترات التجارية بين البلدين، لكنها استأنفت عمليات الشراء مؤخرًا.

أشار مارك ويلسون، رئيس مجلس الحبوب والمنتجات الحيوية الأمريكي، إلى شحنات فول الصويا والذرة الرفيعة التي اشترتها الصين مؤخرًا، باعتبارها إشارة إيجابية لعودة التجارة مستقبلًا إلى وضعها الطبيعي. وأضاف أن الصين كانت تستحوذ قبل هذا العام على 95% من سوق صادرات الذرة الرفيعة الأمريكية.

وقال ويلسون "لدي أمل في أن يستمرا في الحديث، لأنه إذا استطاعا الاستمرار في الحديث، فمن المأمول أن يتمكنا من حل الأمور، لأن هذا هو المطلوب".

ورغم التفاؤل الذي أبدته الجمعيات الزراعية الأميركية في شنغهاي، يقول المحللون إن أحدث انفراجة تجارية توصل إليها شي وترامب ربما لا تكون أكثر من هدنة هشة في حرب تجارية لا تزال أسبابها الجذرية دون حل.

وتظل فول الصويا الأمريكي يواجه تعريفة جمركية بنسبة 13%، وهو ما يقول المحللون إنه يجعل الشحنات الأمريكية إلى الصين باهظة الثمن بالنسبة للمشترين التجاريين، مقارنة بالبدائل البرازيلية.

تم إطلاق معرض الصين الدولي للواردات في عام 2018 تحت قيادة الرئيس شي جين بينج بهدف تعزيز مكانة الصين في التجارة الحرة ومواجهة الانتقادات لفائضها التجاري مع العديد من البلدان.

لكن المعرض لديه متشككون، حيث أن الفوائض التجارية للبلاد مع الأسواق الأخرى نمت فقط في السنوات التي تلت ذلك.

من المتوقع أن يتجاوز الفائض التجاري للصين الرقم القياسي الذي سجله العام الماضي عند نحو تريليون دولار، حيث يعوض المصدرون عن انخفاض المبيعات في الولايات المتحدة بسبب الرسوم الجمركية الأمريكية المرتفعة من خلال بيع المزيد لبقية العالم، وغالبا بخسارة في السعي للحصول على حصة في السوق.

ذكرت وزارة التجارة الصينية أن أكثر من 155 دولة ومنطقة ومنظمة شاركت في معرض الصين الدولي للواردات (CIIE) لهذا العام. وشاركت أكثر من 4100 شركة أجنبية، واحتفظت الشركات الأمريكية بأكبر مساحة عرض للعام السابع على التوالي.

وحقق المعرض هذا العام إيرادات متوقعة بلغت 83.49 مليار دولار، بزيادة قدرها 4.4% عن العام الماضي، وهو رقم قياسي، حسبما ذكرت وسائل إعلام رسمية.

كان الأسبوع الماضي صعبًا: فقد اتسم بمزيج من البيانات الأمريكية النادرة والمُحبطة. لم يُعزز انخفاض العائدات شهية المخاطرة، ولم تُشجع أرباح شركات التكنولوجيا التي فاقت التوقعات المستثمرين على العودة إلى السوق. حتى أن شركة OpenAI أشارت إلى أن الولايات المتحدة قد تُبرر ديونها البالغة تريليون دولار - أعني، لقد كانت كارثة.

لكن هذا الصباح، تبدو الأمور أكثر هدوءًا. فالأنباء التي تُشير إلى إمكانية انتهاء إغلاق الحكومة الأمريكية أخيرًا تُحسّن معنويات السوق، بعد أن جمع مجلس الشيوخ الأصوات الستين اللازمة لتمرير الاتفاق خلال مرحلته الأولى. وما هذا إلا الفصل الأول فيما قد يكون دراما سياسية مطولة، لكن المستثمرين يستغلون أي مؤشر على التقدم لإنهاء أطول إغلاق حكومي في تاريخ الولايات المتحدة، ويعتمدون على البيانات - البيانات التي يحتاجونها لفهم وضع الاقتصاد الأمريكي، واتجاه التضخم والوظائف، وما ينبغي على الاحتياطي الفيدرالي اتخاذه لاحقًا.

بالحديث عن الاحتياطي الفيدرالي: يتوخى بعض الأعضاء الحذر، بينما يبدو أن آخرين يُعطون التضخم وزنًا أكبر من ضعف سوق العمل. سجّل تقرير تشالنجر الأسبوع الماضي أعلى معدل فقدان للوظائف في أكتوبر منذ عام 2003، وألمح استطلاع جامعة ميشيغان يوم الجمعة إلى تدهور المعنويات، وتوقعات قاتمة، وتوقعات متباينة للتضخم، مع ارتفاع توقعات التضخم لعام واحد إلى 4.7%. إنه أمرٌ مستبعد.

ومع ذلك، انخفض معدل التمويل المضمون لليلة واحدة (SOFR) الأسبوع الماضي إلى أقل من 4٪، وهو أدنى مستوى له في ثلاث سنوات. هذا ليس لأن بنك الاحتياطي الفيدرالي قرر خفضه - SOFR ليس شيئًا يصلحه بنك الاحتياطي الفيدرالي بشكل مباشر. إنه معدل مدفوع بالسوق يعكس ما تفرضه البنوك والمستثمرون على بعضهم البعض مقابل النقد لليلة واحدة المضمون بسندات الخزانة. عندما يكون هناك الكثير من السيولة المتدفقة، ينخفض السعر بشكل طبيعي. وهناك فائض من النقد في النظام: ما يقرب من 7.5 تريليون دولار موجود في صناديق سوق النقد الأمريكية، بينما كانت مزادات سندات الخزانة الأمريكية أقل - ويرجع ذلك جزئيًا إلى أن الإغلاق الحكومي الوشيك قد عقّد خطط الإصدار. بعبارة أخرى، لم يسحب بنك الاحتياطي الفيدرالي الرافعة - بل السوق، متفاعلًا مع كل النقد الزائد. يمكن أن تعطي هذه السيولة المرتفعة دفعة للأصول الخطرة هذا الأسبوع، إذا ظل تدفق الأخبار هادئًا.

تشير العقود الآجلة إلى بداية مشجعة، وإذا تمكنت الحكومة الأمريكية من إعادة فتح أبوابها، فسيكون ذلك بمثابة الكرزة التي تُزيّن الكعكة. وقد ارتفع مؤشر ستاندرد آند بورز 500 بنحو 2% منذ انتشار شائعات احتمال إنهاء الإغلاق يوم الجمعة الماضي.

أضف إلى ذلك تعليقات جينسن هوانغ في اليوم الرياضي السنوي لشركة TSMC يوم السبت، حيث قال: "الشركة قوية جدًا، وتنمو شهرًا بعد شهر، أقوى فأقوى"، وأنهم بحاجة إلى المزيد من الرقائق من TSMC، ونسي المستثمرون دراما الأسبوع الماضي. ارتفعت أسهم TSMC بأكثر من 1%، وقفز سهم سوفت بنك بنسبة 2.5%، وارتفع سهم SK Hynix الكوري بأكثر من 5%، وقادت عقود ناسداك الآجلة المكاسب. نأمل أن يستمر هذا!

في سوق العملات الأجنبية، استقر الدولار الأمريكي هذا الصباح. وتعرض الدولار الأمريكي لضغوط بيع متجددة الأسبوع الماضي بعد فشله في اختراق المتوسط المتحرك لـ 200 يوم. ومن المفترض نظريًا أن يُعطي انتهاء الإغلاق الحكومي الأمريكي دفعة إيجابية للدولار الأمريكي ويتحدى بعض المستويات الفنية مقابل العملات الرئيسية. اختبر زوج اليورو/الدولار الأمريكي الأسبوع الماضي مستوى دعم قرب مستوى تصحيح فيبوناتشي الطفيف بنسبة 23.6% خلال ارتفاعه السنوي، عند حوالي 1.1480. وانخفض الجنيه الإسترليني لكنه عاد فوق مستوى تصحيح 38.2% خلال ارتفاعه السنوي، وانخفض زوج الدولار/الين الياباني في البداية بعد أن أظهر وزير المالية ثقته في المتشائمين. لكن المتشائمين على الين عادوا منذ يوم الجمعة، مما ساهم في دعم الدولار الأمريكي، إلى جانب ارتفاع عوائد السندات الأمريكية هذا الصباح، مسجلةً ارتفاعًا بنسبة 1% تقريبًا عبر المنحنى.

البيانات الاقتصادية الأمريكية ضعيفة هذا الأسبوع بسبب الإغلاق المستمر، لكن أرباح شركة CoreWeave، مزود حلول الحوسبة السحابية الجديدة المدعومة من Nvidia، وشركة Cisco، وشركة Disney ستكون محور الاهتمام، إلى جانب طلبات 13F المقرر تقديمها يوم الجمعة. ساهم امتلاك مايكل بيري لمركز كبير ضد Nvidia وPalantir في تعزيز معنويات تجنب المخاطرة الأسبوع الماضي. سيبحث المستثمرون عن أدلة على انخفاض التعرض أو استمرار الرهانات ضد شركات التكنولوجيا العملاقة.

في سياقٍ آخر، ارتفع التضخم الصيني بشكل غير متوقع الشهر الماضي، مع انحسار انكماش أسعار المصانع. بخلاف الغرب، الذي لا يحتاج إلى مزيد من التضخم، يُعدّ هذا خبرًا سارًا للصين، إذ تسعى منذ سنوات إلى تعزيز الاستهلاك، وأسعار الإنتاج في انخفاض مستمر منذ ما يقرب من ثلاث سنوات. مع ذلك، قد تكون مفاجأة أكتوبر مؤقتة، ويعود ذلك جزئيًا إلى استمرار عطلة الأسبوع الذهبي يومًا إضافيًا.

مع ذلك، يُقدّم الخام الأمريكي أداءً أفضل هذا الصباح، متجاوزًا 60 دولارًا للبرميل، ويعزى ذلك على الأرجح إلى بيانات التضخم المشجعة من الصين. إلا أن الخام الأمريكي لا يزال تحت ضغط في ظل اتجاه سلبي طويل الأمد منذ الصيف، متأثرًا باستراتيجية أوبك لزيادة الإنتاج. وقد أعلنت المنظمة الآن عن توقف مؤقت في زيادات الإنتاج بين يناير ومارس، ومن المتوقع أن يُقدّم تقرير النفط الشهري الصادر يوم الأربعاء مزيدًا من الوضوح: هل ستحاول أوبك وضع حد أدنى للأسعار، أم ستواصل السماح لها بالانخفاض لكسب حصة سوقية؟

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

تسجيل الدخول

الاشتراك