行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

加拿大兼職就業人數 (季調後) (11月)

加拿大兼職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大失業率 (季調後) (11月)

加拿大失業率 (季調後) (11月)公:--

預: --

前: --

加拿大全職就業人數 (季調後) (11月)

加拿大全職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大就業參與率 (季調後) (11月)

加拿大就業參與率 (季調後) (11月)公:--

預: --

前: --

加拿大就業人數 (季調後) (11月)

加拿大就業人數 (季調後) (11月)公:--

預: --

前: --

美國PCE物價指數月增率 (9月)

美國PCE物價指數月增率 (9月)公:--

預: --

前: --

美國個人收入月增率 (9月)

美國個人收入月增率 (9月)公:--

預: --

前: --

美國核心PCE物價指數月增率 (9月)

美國核心PCE物價指數月增率 (9月)公:--

預: --

前: --

美國PCE物價指數年增率 (季調後) (9月)

美國PCE物價指數年增率 (季調後) (9月)公:--

預: --

前: --

美國核心PCE物價指數年增率 (9月)

美國核心PCE物價指數年增率 (9月)公:--

預: --

前: --

美國個人支出月增率 (季調後) (9月)

美國個人支出月增率 (季調後) (9月)公:--

預: --

美國五至十年期通膨率預期 (12月)

美國五至十年期通膨率預期 (12月)公:--

預: --

前: --

美國實際個人消費支出月增率 (9月)

美國實際個人消費支出月增率 (9月)公:--

預: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

美國消費信貸 (季調後) (10月)

美國消費信貸 (季調後) (10月)公:--

預: --

中國大陸外匯存底 (11月)

中國大陸外匯存底 (11月)公:--

預: --

前: --

日本貿易帳 (10月)

日本貿易帳 (10月)公:--

預: --

前: --

日本名義GDP季增率修正值 (第三季度)

日本名義GDP季增率修正值 (第三季度)公:--

預: --

前: --

中國大陸進口額年增率 (人民幣) (11月)

中國大陸進口額年增率 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額 (11月)

中國大陸出口額 (11月)公:--

預: --

前: --

中國大陸進口額 (人民幣) (11月)

中國大陸進口額 (人民幣) (11月)公:--

預: --

前: --

中國大陸貿易帳 (人民幣) (11月)

中國大陸貿易帳 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額年增率 (美元) (11月)

中國大陸出口額年增率 (美元) (11月)公:--

預: --

前: --

中國大陸進口額年增率 (美元) (11月)

中國大陸進口額年增率 (美元) (11月)公:--

預: --

前: --

德國工業產出月增率 (季調後) (10月)

德國工業產出月增率 (季調後) (10月)公:--

預: --

歐元區Sentix投資者信心指數 (12月)

歐元區Sentix投資者信心指數 (12月)公:--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數公:--

預: --

前: --

英國BRC同店零售銷售年增率 (11月)

英國BRC同店零售銷售年增率 (11月)公:--

預: --

前: --

英國BRC總體零售銷售年增率 (11月)

英國BRC總體零售銷售年增率 (11月)公:--

預: --

前: --

澳洲隔夜拆借利率

澳洲隔夜拆借利率--

預: --

前: --

澳洲央行利率決議

澳洲央行利率決議 澳洲聯儲主席布洛克召開貨幣政策記者會

澳洲聯儲主席布洛克召開貨幣政策記者會 德國出口月率 (季調後) (10月)

德國出口月率 (季調後) (10月)--

預: --

前: --

美國NFIB小型企業信心指數 (季調後) (11月)

美國NFIB小型企業信心指數 (季調後) (11月)--

預: --

前: --

墨西哥12個月通膨年增率 (CPI) (11月)

墨西哥12個月通膨年增率 (CPI) (11月)--

預: --

前: --

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

墨西哥PPI年增率 (11月)

墨西哥PPI年增率 (11月)--

預: --

前: --

美國當周紅皮書同店零售銷售指數年增率

美國當周紅皮書同店零售銷售指數年增率--

預: --

前: --

美國JOLTS職位空缺 (季調後) (10月)

美國JOLTS職位空缺 (季調後) (10月)--

預: --

前: --

中國大陸M1貨幣供應量年增率 (11月)

中國大陸M1貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M0貨幣供應量年增率 (11月)

中國大陸M0貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M2貨幣供應量年增率 (11月)

中國大陸M2貨幣供應量年增率 (11月)--

預: --

前: --

美國EIA當年短期前景原油產量預期 (12月)

美國EIA當年短期前景原油產量預期 (12月)--

預: --

前: --

美國EIA次年天然氣產量預期 (12月)

美國EIA次年天然氣產量預期 (12月)--

預: --

前: --

美國EIA次年短期原油產量預期 (12月)

美國EIA次年短期原油產量預期 (12月)--

預: --

前: --

EIA月度短期能源展望報告

EIA月度短期能源展望報告 美國當週API汽油庫存

美國當週API汽油庫存--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存--

預: --

前: --

美國當週API精煉油庫存

美國當週API精煉油庫存--

預: --

前: --

韓國失業率 (季調後) (11月)

韓國失業率 (季調後) (11月)--

預: --

前: --

日本路透短觀非製造業景氣判斷指數 (12月)

日本路透短觀非製造業景氣判斷指數 (12月)--

預: --

前: --

日本路透短觀製造業景氣判斷指數 (12月)

日本路透短觀製造業景氣判斷指數 (12月)--

預: --

前: --

日本國內企業商品價格指數月增率 (11月)

日本國內企業商品價格指數月增率 (11月)--

預: --

前: --

日本國內企業商品價格指數年增率 (11月)

日本國內企業商品價格指數年增率 (11月)--

預: --

前: --

中國大陸PPI年增率 (11月)

中國大陸PPI年增率 (11月)--

預: --

前: --

中國大陸CPI月增率 (11月)

中國大陸CPI月增率 (11月)--

預: --

前: --

意大利工業產出年增率 (季調後) (10月)

意大利工業產出年增率 (季調後) (10月)--

預: --

前: --

英國央行行長貝利發表演說

英國央行行長貝利發表演說 歐洲央行行長拉加德發表演說

歐洲央行行長拉加德發表演說

無匹配數據

Chỉ số VnIndex điều chỉnh giảm bốn tuần liên tiếp và quy mô dư nợ cho vay ký quỹ (margin) mức kỷ lục đang đặt thị trường chứng khoán Việt Nam trước những thách thức lớn, đòi hỏi phải có dòng tiền mới - tới từ lòng tin và sự chủ động của các nhà đầu tư - để tăng trưởng bền vững.

‘Thành’ nhờ margin, ‘bại’ cũng margin

Tổng dư nợ cho vay ký quỹ (margin) của các công ty chứng khoán khoảng 370.000 tỉ đồng tính đến cuối quí 3-2025, tăng lần lượt 26% và 56% so với cuối quí 2-2025 và cuối năm 2024, theo thống kê của Công ty chứng khoán Bảo Việt (BVSC).

Đây cũng mức kỷ lục trong lịch sử hơn hơn 25 năm hoạt động của thị trường chứng khoán Việt Nam.

Tại các công ty chứng khoán, TCBS dẫn đầu với dư nợ margin và ứng trước tiền bán ở mức 41.713 tỉ đồng tính tới cuối quí 3-2025, tăng 23% so với cuối quí 2-2025 đó và tăng 64% so với cuối năm 2024.

VPBankS báo dư nợ margin ở mức 27.000 tỉ đồng tính tới cuối qúi 3-2025 và là mức cao nhất trong lịch sử hoạt động của đơn vị.

Tương tự, một đơn vị nằm ngoài nhóm 5 công ty dẫn đầu về thị phần môi giới là VNDirect cũng báo dư nợ margin ở mức 14.800 tỉ đồng tính tới cuối quí 3-2025, cao hơn 3.500 tỉ đồng so với cuối quý trước đó.

Đáng lưu ý, kỷ lục margin toàn thị trường được ghi nhận trong bối cảnh nhà đầu tư nước ngoài (NĐTNN - khối ngoại) đã bán ròng hơn 110.000 tỉ đồng tính từ đầu năm tới nay, cho thấy sức mạnh từ dòng tiền của nhà đầu tư trong nước - nhóm chiếm hơn 90% giá trị giao dịch toàn thị trường .

Bối cảnh này, theo ông Lê Đức Khánh, Giám đốc phân tích, Công ty chứng khoán VPS, xuất phát từ việc TTCK Việt Nam nằm trong xu hướng tăng (uptrend) dài hạn, với sự hỗ trợ từ các yếu tố vĩ mô, như: mặt bằng lãi suất duy trì ở mức thấp; Chính phủ quyết liệt thúc đẩy giải ngân vốn đầu tư công; quá trình cải cách khung pháp lý trên thị trường vốn và bất động sản…

Theo đó, tất cả tạo môi trường thuận lợi để dòng vốn nội và ngoại đồng thời vận hành hiệu quả hơn. Thậm chí, khi Việt Nam được FTSE Russell chính thức nâng hạng vào năm 2026, dòng vốn quốc tế sẽ trở lại mạnh mẽ.

“Thanh khoản duy trì mức cao trong nhiều tháng liên tiếp, thể hiện dòng vốn nội vẫn giữ vai trò chi phối, phản ánh tâm lý lạc quan của nhà đầu tư trước bối cảnh kinh tế ổn định và chính sách điều hành nhất quán. Ngoài ra, đà tăng của thị trường hiện được duy trì nhờ tăng trưởng lợi nhuận của doanh nghiệp niêm yết và cấu trúc dòng tiền lành mạnh, rất khác các chu kỳ tăng trưởng trước”, ông Khánh nhấn mạnh.

Thực tế, dòng tiền margin đã góp phần quan trọng trong việc thúc đẩy sự tăng trưởng của các chỉ số đại diện thị trường quí vừa qua, khi VnIndex tăng hơn 280 điểm – tương ứng khoảng 21%, cùng nhiều phiên giao dịch sôi động, với thanh khoản đột biến - vượt mức 3 tỉ đô la Mỹ.

Nhưng khi những thông tin thiếu tích cực, như: kết luận thanh tra hoạt động phát hành trái phiếu của 5 ngân hàng, 37 công ty cổ phần và 25 công ty TNHH; lãi suất trên thị trường liên ngân hàng và tỉ giá USD/VND gia tăng – làm tăng chi phí vốn ngắn hạn… xuất hiện từ trung tuần tháng 10-2025, TTCK Việt Nam bắt đầu xuất hiện biến động ngắn hạn, kéo theo nỗi lo bán tháo và bán chéo (call margin và force sell), cùng áp lực từ các bên cho vay thứ ba.

Một số tín hiệu, gồm: đột ngột giảm giá mạnh, kèm khối lượng giao dịch lớn; bị bán với giá sàn vài phiên liên tục… xuất hiện tại các cổ phiếu có tỷ trọng cầm cố vay margin cao. Điển hình là sự kiện 108 mã cổ phiếu có giao dịch trên sàn HOSE và 148 mã cổ phiếu trên toàn thị trường ghi nhận tình trạng thị giá giảm hết biên độ trong phiên giao dịch ngày 20-10, khiến chỉ số VnInex giảm 95 điểm ở thời điểm kết phiên. Thậm chí, tài khoản của một số nhà đầu tư đã chạm ngưỡng call margin và nhận được yêu cầu bổ sung thêm tiền hoặc tài sản thế chấp vào tài khoản từ công ty chứng khoán, để đưa tỷ lệ ký quỹ về mức an toàn.

Tới phiên 21-10, tài khoản của một số nhà đầu tư khác tiếp tục rơi vào tình trạng “căng cứng” margin, nhưng số lượng tài bị bán giải chấp thấp hơn phiên liền trước, hoặc chỉ cục bộ ở một vài cổ phiếu.

Không thể chỉ dựa vào margin

Sau giai đoạn hưng phấn kéo dài khi nhiều thông tin tích cực liên tục xuất hiện, TTCK Việt Nam hiện ở giai đoạn điều chỉnh, với việc chỉ số VnIndex giảm bốn tuần liên tục và đánh mất “mốc tâm lý” 1.600 điểm ở thời điểm kết phiên ngày 7-11.

Bối cảnh này, kết hợp với yếu tố quy mô dư nợ margin tại nhiều công ty chứng khoán ở mức kỷ lục, khiến SGI Capital đưa ra dự báo “thị trường cần dòng tiền mới để duy trì đà tăng trong những tháng cuối năm”.

Dư địa tăng trưởng của thị trường chứng khoán Việt Nam còn rất lớn. Ảnh: LÊ VŨ

Đồng quan điểm, ông Đào Phúc Tường, chuyên gia tài chính, đánh giá TTCK Việt Nam đang đối diện thách thức về tăng trưởng, thể hiện qua giai đoạn điều chỉnh kéo dài vài tuần liên tục, sau khi chỉ số VnIndex tăng hơn 30% trong năm nay.

Nói về nguyên nhân, ông cho biết việc lợi nhuận của các doanh nghiệp niêm yết ghi nhận mức tăng trưởng cao thời gian qua chủ yếu nhờ các khoản thu nhập bất thường. Do đó, khó có thể kỳ vọng xu hướng này tiếp diễn thời gian tới, để duy trì mức định giá thị trường.

Thậm chí, mức tăng trưởng lợi nhuận của các doanh nghiệp niêm yết, đặc biệt là nhóm ngân hàng, sẽ đối mặt với thách thức ngay trong quí 4-2025 khi phải so sánh với mức lợi nhuận không hề thấp của cùng kỳ năm 2024. Bên cạnh đó, mức định giá của nhiều nhóm ngành cổ phiếu đã ở vùng trung bình trong khung thời gian 10 năm và ở vị trí cận trên trong khung thời gian 3 năm gần nhất.

“Tôi chưa nhìn thấy động lực mang tính bứt phá thời gian tới, nhất là khi đặt trong bối cảnh mức định giá nằm ở nền khá cao, dù không phải là đắt. Thậm chí, nếu những pha sụt giảm trắng bên mua thì quý nhà đầu tư đừng ngạc nhiên”, ông Tường nói và dự báo một phần rủi ro sẽ tới từ quy mô dư nợ margin lớn.

Trong bối cảnh thị trường tồn tại nhiều rủi ro ngắn hạn và mang tính chu kỳ, bà Nguyễn Ngọc Linh, Tổng giám đốc Công ty chứng khoán DNSE, cho rằng sự phát triển của TTCK Việt Nam những năm tới sẽ được dẫn dắt bởi chính các công ty chứng khoán – những đơn vị nắm giữ dữ liệu, công nghệ, khả năng tiếp cận khách hàng nhanh.

Hơn nữa, trong bối cảnh cơ quan quản lý chính sách và hạ tầng thị trường đang đẩy mạnh cải cách chính sách để đạt chuẩn quốc tế, nhiệm vụ của các thành viên trung gian là tạo ra môi trường đầu tư thân thiện, an toàn và minh bạch. Bởi khi hoạt động đầu tư được đơn giản hóa, rào cản được hạ thấp và thông tin minh bạch hơn, dòng vốn nội sẽ tăng trưởng mạnh và bền vững hơn.

“Khi hoạt động đầu tư trở nên gần gũi và minh bạch, người dân sẽ coi thị trường chứng khoán như một kênh tích lũy dài hạn. Chính dòng vốn nội vững mạnh mới là nền tảng để Việt Nam đạt bước tiến dài trên hành trình phát triển” bà Linh nói và cho biết thế hệ nhà đầu tư mới quan tâm đến tiện ích, tốc độ và trải nghiệm hơn là mô hình đầu tư truyền thống.

Còn các chuyên gia của SGI Capital cho biết triển vọng nâng hạng thị trường là tin vui lớn thúc đẩy thị trường tăng trưởng thời gian qua, nhưng không nên kỳ vọng dòng tiền ngoại sẽ ồ ạt đổ vào.

“Yếu tố quyết định xu hướng tăng của thị trường là ổn định vĩ mô và môi trường kinh doanh tốt, giúp doanh nghiệp mở rộng hoạt động, tạo sự tăng trưởng lợi nhuận bền vững cho cổ đông”, các chuyên gia của SGI Capital nhấn mạnh và lưu ý chất lượng hàng hóa và sức hấp dẫn của doanh nghiệp mới là yếu tố Việt Nam thu hút dòng vốn dài hạn.

Vân Phong

TBKTSG

Thị trường hàng tiêu dùng nhanh (FMCG) Việt Nam đang trải qua giai đoạn sàng lọc và chuyển dịch mạnh mẽ. Sức mua bị ảnh hưởng trong ngắn hạn, nhưng tiềm năng dài hạn từ sự gia tăng của tầng lớp trung lưu và xu hướng "cao cấp hóa" đã thúc đẩy các doanh nghiệp tái cấu trúc kênh phân phối, mở rộng thị trường quốc tế, nhằm chuẩn bị cho chu kỳ tăng trưởng mới.

Chu kỳ tăng trưởng mới của thị trường FMCG

Sau năm 2025 tương đối ảm đạm do người tiêu dùng thắt chặt chi tiêu, thị trường hàng tiêu dùng nhanh (FMCG) Việt Nam đang đứng trước bước ngoặt mới. Nhiều phân tích dự báo ngành tiêu dùng và bán lẻ sẽ trở thành nhóm ngành dẫn dắt thị trường trong chu kỳ tăng trưởng 2026, có khả năng thay thế vai trò của nhóm ngân hàng. Các dự báo đều rất lạc quan, cho thấy ngành có thể đạt tốc độ tăng trưởng kép hàng năm (CAGR) từ 9% (giai đoạn 2025-2026 theo VPS) đến 12% (giai đoạn 2024-2029 theo TPS Research).

Sự tăng trưởng này được hỗ trợ bởi nền tảng vĩ mô ổn định, với GDP dự báo quay trở lại mức 6.5-7% và lạm phát được kiểm soát. Động lực cốt lõi thúc đẩy tiêu dùng đến từ sự thay đổi trong cấu trúc xã hội với sự bùng nổ của tầng lớp trung lưu, dự kiến tăng từ 13% lên 26% dân số vào năm 2026 (VPS) và bổ sung thêm 23.2 triệu người trong thập kỷ tới (TPS).

Khi thu nhập vượt ngưỡng 5,000 USD/người/năm, xu hướng "cao cấp hóa" sẽ diễn ra mạnh mẽ. Theo NielsenIQ, 78% người tiêu dùng Việt Nam sẵn sàng chi trả nhiều hơn cho các sản phẩm chất lượng cao, tốt cho sức khỏe và có thương hiệu uy tín. Song song đó, cuộc chiến giành thị phần sẽ diễn ra khốc liệt tại các kênh phân phối hiện đại. Thương mại điện tử (đặc biệt là Social Commerce) và mô hình D2C (Direct-to-Consumer) được xem là chiến lược bắt buộc để doanh nghiệp có thể thu thập dữ liệu và tiếp cận trực tiếp khách hàng.

"Xoay trục" chiến lược, đón sóng IPO

Là một trong những doanh nghiệp nội địa lớn nhất ngành FMCG, CTCP Hàng tiêu dùng Masan (Masan Consumer, UPCoM: MCH) cũng không nằm ngoài vòng xoáy thách thức chung của thị trường. Thay vì chờ đợi, Doanh nghiệp chủ động thực hiện nhiều bước tái cấu trúc nền tảng và tìm kiếm động lực tăng trưởng mới.

Một trong những động lực tăng trưởng quan trọng của MCH đến từ chiến lược "Go Global". Song song việc khai thác thị trường 100 triệu dân trong nước, MCH đang nhắm đến 8 tỷ người tiêu dùng thế giới.

Minh chứng rõ nét là việc mở rộng sự hiện diện của các thương hiệu chủ lực như CHIN-SU và Nam Ngư tại các hệ thống bán lẻ hàng đầu và khắt khe nhất thế giới. Từ tháng 10/2025, các sản phẩm của MCH đã được đưa lên kệ tại Costco (Mỹ và Hàn Quốc) và Woolworths (Úc). Đây là những kênh bán lẻ có tiêu chuẩn kiểm định về an toàn thực phẩm, quản lý chất lượng và chuỗi cung ứng thuộc loại nghiêm ngặt bậc nhất (như FSSC 22000, BRCGS).

Việc được các chuỗi này lựa chọn phân phối không chỉ mang ý nghĩa về doanh số xuất khẩu, mà còn là sự công nhận về năng lực sản xuất và khả năng đáp ứng các tiêu chuẩn quốc tế của MCH. Chiến lược vươn ra quốc tế giúp MCH đa dạng hóa nguồn doanh thu, giảm sự phụ thuộc vào một thị trường duy nhất. Trước đó, các sản phẩm của MCH cũng đã ghi nhận thành công trên các kênh quốc tế khác như sàn Amazon (Mỹ) hay Coupang (Hàn Quốc).

Nếu sức mạnh toàn cầu là bệ đỡ dài hạn, thì động lực tăng trưởng chính trong ngắn hạn của MCH lại đến từ chính thị trường nội địa.

Để thích ứng với sự thay đổi của thị trường, MCH đã dành phần lớn thời gian trong năm 2025 để tái định hình kênh phân phối, đặc biệt ở kênh truyền thống. Dự án “Phân phối trực tiếp” nhằm tối ưu hóa hệ thống, giảm bớt hàng tồn kho ở các cấp trung gian và tăng cường khả năng hiển thị sản phẩm tại điểm bán. Quá trình này có thể gây ảnh hưởng đến doanh thu trong ngắn hạn, nhưng được kỳ vọng tạo ra nền tảng hiệu quả hơn cho tăng trưởng bền vững. Theo chia sẻ của lãnh đạo Masan Consumer, mô hình mới giúp tăng hiệu quả bán hàng trong khi chi phí duy trì như cũ. Tính đến hết quý 3/2025, số lượng điểm bán hoạt động trung bình đạt 345,000 điểm, tăng 40% so với cùng kỳ. Năng suất của đội ngũ bán hàng tăng 50%, và số lượng sản phẩm trung bình trên mỗi đơn hàng cũng tăng 50%. Đáng chú ý, mức tồn kho tại nhà phân phối được tối ưu, giảm xuống chỉ còn 15 ngày.

Cùng với yếu tố mùa vụ, đặc biệt khi Tết Nguyên đán đến gần là mùa cao điểm mua sắm, ban lãnh đạo MCH tự tin khi hoàn tất triển khai dự án trên toàn quốc sẽ giúp doanh thu tăng trưởng dương trở lại từ quý 4/2025.

Để đón đầu xu hướng "cao cấp hóa" của thị trường tiêu dùng, MCH đã liên tục đầu tư cho nghiên cứu và phát triển (R&D) nhằm cải tiến sản phẩm cốt lõi (như nước mắm, tương ớt, mì ăn liền) và phát triển các ngành hàng mới, tiện lợi, có giá trị gia tăng cao hơn. Từ đó, giúp giữ chân người tiêu dùng cũ và thu hút nhóm khách hàng mới, những người sẵn sàng chi trả cao hơn cho chất lượng.

Sự kết hợp của các yếu tố trên đang tạo ra động lực thúc đẩy giá cổ phiếu MCH trên sàn UPCoM gần đây. Tính đến sáng 05/11/2025, cổ phiếu MCH giao dịch quanh 190,000 đồng/cp, đưa vốn hóa MCH lên mức hơn 201,000 tỷ đồng, vượt qua cả những doanh nghiệp đầu ngành khác, tạo ra sức hút khổng lồ cho cả nhà đầu tư trong nước và các quỹ ngoại. Nếu chỉ so với đáy gần nhất, thị giá MCH đã tăng gần 70% chỉ sau 3 tháng với thanh khoản bình quân gần 500,000 đơn vị/ngày.

Diễn biến giá cổ phiếu MCH 3 tháng qua

Liên tục tăng mạnh và thiết lập đỉnh mới khiến giới đầu tư cho rằng thị trường đang “định giá trước” cổ phiếu MCH với kỳ vọng Masan Consumer sẽ chính thức lên sàn HOSE ngay trong những tháng cuối năm.

Thêm vào đó, tham vọng của ban lãnh đạo Masan được chia sẻ tại hội nghị nhà đầu tư ngày 29/10, về việc MCH có thể đủ điều kiện vào rổ VN30 sau khi lên sàn HOSE, càng làm tăng sức nóng cho đợt niêm yết. Đây sẽ là phép thử quan trọng cho chiến lược dài hạn và mức định giá mà thị trường dành cho “bom tấn” hàng tiêu dùng này.

Hàn Đông

FILI - 11:28:00 05/11/2025

Không còn đáp ứng điều kiện về tỷ lệ cổ đông nhỏ lẻ, Tổng Công ty Công Nghiệp Dầu Thực Vật Việt Nam (Vocarimex, UPCoM: VOC) quyết định hủy tư cách công ty đại chúng. Tập đoàn KIDO, cổ đông chi phối 87.3% vốn, được đề nghị mua lại toàn bộ phần vốn còn lại, có thể nâng sở hữu lên 100%.

Hủy tư cách công ty đại chúng do không đủ tỷ lệ cổ đông nhỏ lẻ

Với tỷ lệ tán thành gần như tuyệt đối, ĐHĐCĐ bất thường sáng 17/10 của Vocarimex đã thông qua việc hủy tư cách công ty đại chúng, hủy đăng ký giao dịch cổ phiếu trên UPCoM và phương án đảm bảo quyền lợi cho cổ đông.

Theo tờ trình, Vocarimex hiện có vốn điều lệ 1,218 tỷ đồng, vốn chủ sở hữu tại ngày 30/06/2025 đạt gần 2,073 tỷ đồng. Cơ cấu cổ đông đến 17/09/2025 gồm 1,099 cổ đông, trong đó 2 cổ đông lớn nắm giữ tới 92.99% vốn, còn lại 1,097 cổ đông chỉ sở hữu 7.01%.

Do không đáp ứng điều kiện về số lượng và tỷ lệ cổ đông nhỏ lẻ theo quy định, Doanh nghiệp trình ĐHĐCĐ thông qua việc hủy tư cách công ty đại chúng và hủy giao dịch cổ phiếu trên sàn.

Sau khi Ủy ban Chứng khoán Nhà nước thông báo hủy tư cách công ty đại chúng, Sở Giao dịch Chứng khoán Hà Nội (HNX) sẽ hủy đăng ký giao dịch toàn bộ 121.8 triệu cp VOC, đồng thời Tổng Công ty Lưu ký và Bù trừ chứng khoán Việt Nam (VSDC) sẽ hủy đăng ký chứng khoán tương ứng.

KIDO có thể nâng sở hữu lên 100%

Nhằm đảm bảo quyền lợi cổ đông, Vocarimex chủ động đề nghị cổ đông lớn CTCP Tập đoàn KIDO mua lại toàn bộ cổ phần của các cổ đông khác nếu có nhu cầu chuyển nhượng sau khi hủy niêm yết. KIDO hiện nắm giữ 87.3% vốn Vocarimex và có thể tăng sở hữu lên 100% nếu mua lại toàn bộ lượng cổ phiếu còn lại. Tập đoàn này cho biết đã đồng ý xem xét lời đề nghị nêu trên.

Trước đó, kế hoạch hủy tư cách công ty đại chúng từng được Vocarimex trình ĐHĐCĐ bất thường ngày 12/12/2023 và nhận được 100% phiếu tán thành, song đến nay mới được triển khai.

Vocarimex thành lập năm 1976, tiền thân là Công ty Dầu thực vật miền Nam, hoạt động trong lĩnh vực sản xuất - kinh doanh dầu ăn. Năm 2015, Doanh nghiệp chuyển đổi mô hình sang CTCP và chính thức giao dịch UPCoM từ ngày 12/09/2016. KIDO trở thành cổ đông chiến lược của Vocarimex từ năm 2014 khi mua hơn 29.2 triệu cp VOC, tương đương 24% vốn. Đến năm 2017, KIDO nâng tỷ lệ sở hữu lên 51% sau khi VPBS (nay là Chứng khoán VPS) thoái vốn trước hạn, và tiếp tục mua thêm 44.2 triệu cp từ SCIC trong đợt đấu giá tháng 11/2021, nâng tỷ lệ nắm giữ lên 87.3% đến nay.

Vocarimex từng sở hữu Công ty Dầu Tường An trước khi chuyển giao về cho KIDO. Doanh nghiệp cũng là cổ đông sáng lập của Dầu thực vật Cái Lân (Calofic) - đơn vị sở hữu các thương hiệu Neptune, Simply, Meizan… Tuy nhiên, ngày 31/03/2023, Vocarimex đã hoàn tất việc bán toàn bộ cổ phần tại Calofic cho Siteki Investment Pte Ltd (thuộc Wilmar International, Singapore) với giá gần 2,158 tỷ đồng.

Kinh doanh tăng trưởng, duy trì cổ tức đều đặn

Nửa đầu năm 2025, Vocarimex ghi nhận doanh thu gần 220 tỷ đồng, tăng 90% so với cùng kỳ; lợi nhuận ròng đạt hơn 33 tỷ đồng, tăng 85%. Doanh nghiệp đã thực hiện 44% kế hoạch doanh thu và 79% chỉ tiêu lợi nhuận năm.

Kết quả kinh doanh của Vocarimex

Tính đến cuối tháng 6/2025, lãi giữ lại lũy kế đạt hơn 833 tỷ đồng, tiền gửi ngân hàng gần 150 tỷ đồng. Vocarimex duy trì chính sách chia cổ tức tiền mặt đều đặn từ năm 2016 đến nay, tối thiểu 10%, cao nhất 30% vào năm 2022, trước khi giảm về 10% trong năm 2024.

Trên sàn UPCoM, cổ phiếu VOC đứng giá 11,900 đồng/cp tại ngày 17/10, giảm 14% trong tháng và mất hơn 28% trong vòng 1 năm. Thanh khoản bình quân chưa đến 14,000 cp/phiên. So với vùng đỉnh hơn 27,000 đồng/cp thiết lập cuối năm 2011, mã này đã giảm hơn 55%, dù từng có giai đoạn hồi phục trên 20,000 đồng/cp vào tháng 8/2024 trước khi quay đầu giảm trở lại.

Diễn biến giá cổ phiếu VOC trong 1 năm qua

Thế Mạnh

FILI - 10:11:29 18/10/2025

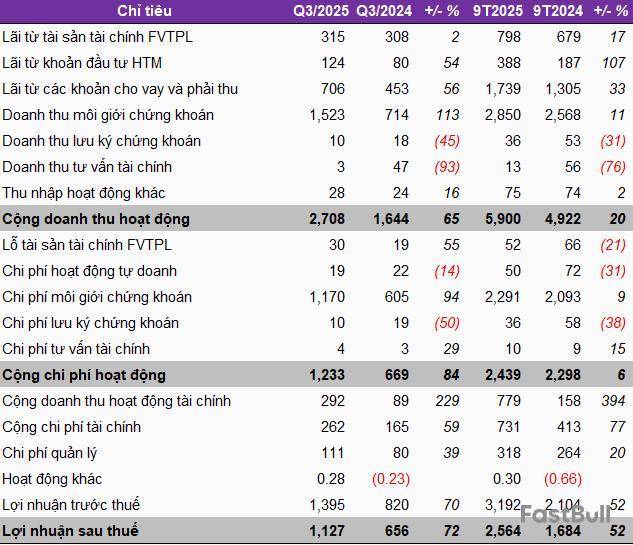

CTCP Chứng khoán VPS (VCK) công bố BCTC quý 3/2025 với lãi sau thuế hơn 1.1 ngàn tỷ đồng, tăng 72% so với cùng kỳ năm trước. Môi giới, cho vay và tái chính tiếp tục đóng góp phần lớn cho kết quả.

Cụ thể trong kỳ, mảng thế mạnh môi giới của Công ty đạt hơn 1.5 ngàn tỷ đồng doanh thu, gấp hơn 2 lần cùng kỳ năm trước. Sau khi trừ giá vốn, Công ty lãi gần 353 tỷ đồng từ mảng này, gấp hơn 3 lần cùng kỳ.

Cho vay của VPS đạt 706 tỷ đồng, tăng 56%; đầu tư tài sản tài chính nắm giữ đến ngày đáo hạn (HTM) đạt xấp xỉ 124 tỷ đồng, tăng 54%.

Trong khi đó, hoạt động tự doanh đi ngang với khoản lãi chưa đầy 266 tỷ đồng. Trong kỳ, VPS chịu áp lực từ chi phí quản lý tăng 39% lên 111 tỷ đồng.

Sau khi trừ các chi phí, Công ty lãi sau thuế hơn 1.1 ngàn tỷ đồng, tăng 72%. Lãi lũy kế 9 tháng đầu năm gần 2.6 ngàn tỷ đồng, tăng 52%.

Vừa qua, Công ty đưa kế hoạch kinh doanh mới cho năm 2025, với doanh thu thuần điều chỉnh từ 8.5 ngàn tỷ đồng lên 8.8 ngàn tỷ đồng; lãi trước thuế từ 3.5 ngàn tỷ đồng lên gần 4.4 ngàn tỷ đồng,; lãi sau thuế từ 2.8 ngàn tỷ đồng lên 3.5 ngàn tỷ đồng.

Như vậy, sau 9 tháng, Chứng khoán VPS thực hiện 73% kế hoạch lãi sau thuế mới.

Kết quả kinh doanh quý 3 và lũy kế 9 tháng năm 2025 của VPSĐvt: Tỷ đồng

Đáng chú ý, dù doanh thu môi giới cao hơn, nhưng thị phần của VPS lại suy giảm khi so sánh với cùng kỳ ở cả kênh cổ phiếu trên HOSE, HNX, UPCoM và kênh phái sinh. Điều này cho thấy sự cạnh tranh thị phần giai đoạn vừa qua trên thị trường là rất lớn.

Thị phần môi giới quý 3/2025 của VPSNguồn: VietstockFinance

Tại sự kiện roadshow IPO hôm 12/10, ông Nguyễn Lâm Dung - Chủ tịch HĐQT, Tổng Giám đốc VPS nhấn mạnh môi giới sẽ tiếp tục là trọng tâm phát triển của Công ty.

Kết thúc quý 3/2025, quy mô tài sản VPS gần 39.2 ngàn tỷ đồng, tăng 29% so với đầu năm. Cơ cấu tài sản nhiều sự xáo trộn, tiền và tương đương tiền tăng từ hơn 1.7 ngàn tỷ đồng lên gần 8.7 ngàn tỷ đồng; dư nợ cho vay từ gần 12.5 ngàn tỷ đồng lên hơn 22.7 ngàn tỷ đồng, phần lớn đến từ hoạt động margin và một lượng nhỏ ứng trước tiền bán chứng khoán.

Ngược lại, tài sản tài chính FVTPL giảm từ gần 8.1 ngàn tỷ đồng còn gần 3.7 ngàn tỷ đồng, chủ yếu đi vào kênh trái phiếu niêm yết và chưa niêm yết, công cụ thị trường tiền tệ; các khoản đầu tư nắm giữ đến ngày đáo hạn từ gần 7.1 ngàn tỷ đồng còn xấp xỉ 3 ngàn tỷ đồng, toàn bộ là tiền gửi có kỳ hạn trên 3 tháng.

Về nguồn vốn, VPS vay nợ hơn 19.1 ngàn tỷ đồng, gần như toàn bộ ở kỳ hạn ngắn, tăng 4% so với đầu năm. Ngược lại, Công ty tăng mạnh vay nợ dài hạn thông qua phát hành trái phiếu gần 5 ngàn tỷ đồng.

Vốn góp chủ sở hữu cuối tháng 9 ở mức 5.7 ngàn tỷ đồng và đều do nhà đầu tư trong nước góp, tuy nhiên sẽ thay đổi lớn khi VPS chốt thực hiện 3 phương án tăng vốn, bao gồm phát hành 710 triệu cp thưởng (đã kết thúc vào ngày 10/10), IPO tối đa 202.31 triệu cp và chào bán 161.85 triệu cp riêng lẻ.

Theo đó, số lượng cổ phiếu tăng từ hơn 570 triệu cp lên hơn 1.64 tỷ cp, tương ứng vốn điều lệ tăng từ 5.7 ngàn tỷ đồng lên hơn 16.4 ngàn tỷ đồng, tức gấp gần 3 lần.

Với việc IPO, vừa qua Công ty thông báo mức giá chào bán tối thiểu dự kiến 60,000 đồng/cp. Dựa trên số cổ phiếu lưu hành sau đợt chào bán dự kiến hơn 1.48 tỷ cp, định giá VPS khoảng 3.4 tỷ USD (xét theo tỷ giá hiện hành).

Huy Khải

FILI - 12:05:37 15/10/2025

Sáng 08/10, Thị trường Chứng khoán Việt Nam đã chính thức được FTSE Russell công nhận là thị trường mới nổi. Ngày hiệu lực là 21/09/2026 sau khi có kết quả đánh giá vào tháng 3/2026 về việc liệu Việt Nam đã đạt đủ tiến triển trong việc tạo điều kiện cho các nhà môi giới toàn cầu tiếp cận thị trường hay chưa.

Đây là một thông tin tích cực với thị trường Việt Nam sau nhiều năm chờ đợi kể từ khi vào danh sách theo dõi năm 2018. Sau khi kết quả nâng hạng được công bố, nhiều ý kiến đánh giá đã được đưa ra.

Nâng hạng thị trường là thông tin tích cực

Trong chương trình livestream sáng 08/10 của Chứng khoán SSI, ông Phạm Lưu Hưng - Kinh tế trưởng, Giám đốc SSI Research, Trưởng ban đào tạo & Phát triển CTCP Chứng khoán SSI đánh giá việc ra quyết định nâng hạng của FTSE Russell đã giải tỏa rất nhiều các lo ngại từ phía nhà đầu tư.

Nâng hạng thể hiện rằng Việt Nam đã đạt được tất cả các tiêu chuẩn theo tiêu chuẩn thế giới rồi. Đây là một thông tin rất tốt. Việc cần phải đánh giá lại trong đợt tháng 3/2026 cũng là điểm hay vì giúp chúng ta nhận diện được những khó khăn để xử lý ngay từ bây giờ.

Chuyên gia SSI nhận định cột mốc nâng hạng là một thông tin mà thị trường đã chờ đợi trong rất nhiều năm và là một cột mốc rất tích cực đối với bước phát triển của thị trường chứng khoán Việt Nam. Tuy nhiên, hành trình thay đổi trong khoảng 1 đến 2 năm vừa qua từ phía cơ quan quản lý và thành viên thị trường mới là những thứ sẽ dần dần tác động trực tiếp đối với sức hấp dẫn của thị trường trong mắt nhà đầu tư tổ chức khối ngoại.

Theo báo cáo đánh giá của Chứng khoán PHS, sau khi được nâng hạng, niềm tin của nhà đầu tư nước ngoài đối với thị trường vốn Việt Nam sẽ tăng lên, chi phí vốn và chi phí phát hành cổ phiếu mới sẽ giảm. Ngoài ra, thị trường vốn phát triển sẽ tạo điều kiện cho các công ty niêm yết và huy động vốn, mở rộng sản xuất kinh doanh, đóng góp vào tăng trưởng GDP của Việt Nam ở mức khoảng 8% và cao hơn trong kỷ nguyên kinh tế mới.

Thị trường bước sang giai đoạn phát triển mới sẽ khuyến khích các công ty niêm yết, từ đó giúp đa dạng “hàng hóa” cho thị trường, mở rộng quy mô thị trường vốn Việt Nam. Trên thực tế, có thể thấy sau giai đoạn dài trầm lắng, xu hướng IPO tại Việt Nam đã bắt đầu ấm trở lại với một loạt những cái tên lớn như TCBS, VPBS, F88 hay sắp tới đây là VPS, Highlands, Bách Hóa Xanh,…

Theo đó, thị trường vốn phát triển giúp doanh nghiệp giảm phụ thuộc vào tín dụng ngân hàng, đồng thời thu hút đầu tư trực tiếp nước ngoài (FDI). Dòng vốn nước ngoài chảy vào Việt Nam không chỉ hỗ trợ sản xuất, xuất khẩu, đẩy mạnh đầu tư hạ tầng mà còn hỗ trợ tỷ giá, điều mà nhà đầu tư nước ngoài luôn quan tâm khi đầu tư vào Việt Nam.

Dòng vốn nào sẽ chảy vào thị trường như thế nào?

Theo PHS, Việt Nam được kỳ vọng sẽ thu hút mạnh dòng vốn quốc tế sau khi được FTSE Russell nâng hạng lên nhóm thị trường mới nổi (Emerging Market). Việc nâng hạng giúp mở rộng khả năng tiếp cận của nhà đầu tư toàn cầu, đặc biệt là các quỹ ETF và quỹ tương hỗ đang theo dõi các chỉ số của FTSE. PHS ước tính dòng vốn từ các quỹ chủ động và bị động vào thị trường Việt Nam khoảng 5 tỷ USD.

Theo báo cáo mới nhất của FTSE Russell, hiện có khoảng 62 mã cổ phiếu đang nằm trong rổ chỉ số FTSE Vietnam All-Share, trong đó có 32 mã nằm trong FTSE Vietnam. Sau khi được nâng hạng, các cổ phiếu này sẽ được hưởng lợi đầu tiên. Tuy nhiên, để được các quỹ đầu tư thị trường mới nổi (EM funds) xem xét đầu tư, cổ phiếu phải đáp ứng một số tiêu chí nghiêm ngặt của FTSE Russell

Trong báo cáo cập nhật nhanh, Chứng khoán ACBS đánh giá đây là một thông tin tích cực đối với TTCK Việt Nam sau nhiều năm chờ đợi. ACBS cho rằng kỳ đánh giá tháng 3/2026 sẽ chỉ là yếu tố kỹ thuật. Mặc dù thời hạn hiệu lực tháng 9/2026 khiến dòng vốn ngoại tham gia vào TTCK Việt Nam có thể bị đẩy lùi so với kỳ vọng ban đầu khoảng 6 tháng.

Sau khi được nâng hạng lên Thị trường mới nổi thứ cấp của FTSE, TTCK Việt Nam có thể thu hút 2 dòng vốn:

Thứ nhất là dòng vốn thụ động tự động phân bổ tại ngày hiệu lực. Các quỹ ETF toàn cầu như FTSE Emerging Markets ETF, iShares Core MSCIEM ETF, hay Vanguard FTSE EM ETF sẽ tự động phân bổ cho Việt Nam theo tỷ trọng trong rổ thị trường mới nổi. Ước tính từ 600 triệu USD đến 1.5 tỷ USD. Tuy nhiên, thời điểm hiệu lực để TTCK Việt Nam chính thức được tính vào ETF là tháng 9/2026.

Cổ phiếu được hưởng lợi trực tiếp là nhóm bluechip có room ngoại lớn, thanh khoản cao.

Dòng vốn còn lại có tiềm năng lớn hơn từ dòng vốn chủ động. Dòng vốn này có tính ổn định và dài hạn hơn, tập trung vào các doanh nghiệp có triển vọng KQKD tích cực, thông tin minh bạch, quản trị tốt. Khẩu vị ưa thích của các quỹ đầu tư chủ động thường là nhóm cổ phiếu ngân hàng, tiêu dùng bán lẻ, hạ tầng, công nghệ....

Các quỹ đầu tư chủ động có thể giải ngân từ 3 đến 7 tỷ USD. Các quỹ chủ động có thể bắt đầu giải ngân ngay sau khi có thông tin nâng hạng hoặc sau khi có kết quả rà soát vào tháng 3/2026.

Tuy nhiên, hành động của các quỹ đầu tư chủ động phụ thuộc nhiều vào bức tranh vĩ mô của Việt Nam. Trong đó, các yếu tố quan trọng nhất là khả năng tăng trưởng GDP trong những năm tới, tốc độ mất giá của VND, nền định giá của VN-Index nói chung và các cổ phiếu nói riêng sẽ là những yếu tố chính tác động tới quyết định đầu tư của các quỹ chủ động. Phân loại thị trường mới nổi chỉ là điều kiện cần đầu tiên giúp TTCK Việt Nam bước qua ngưỡng cửa của thị trường vốn tiềm năng này.

Sau nâng hạng FTSE là gì?

ABCS nhận định bước tiếp theo của Việt Nam sau khi được nâng hạng lên thị trường mới nổi của FTSE sẽ là nâng hạng lên thị trường mới nổi theo phân loại của MSCI.

Hiện tại, Việt Nam vẫn chưa nằm trong danh sách theo dõi của MSCI Emerging. Xét về các tiêu chí để nâng hạng đối với MSCI, Việt Nam mới chỉ đáp ứng hơn nửa số lượng tiêu chí (vốn nghiêm ngặt hơn so với FTSE). Trong kịch bản tốt nhất, ngay cả khi MSCI đưa Việt Nam vào danh sách theo dõi trong đợt phân loại kế tiếp vào tháng 6/2026, thì mục tiêu nâng hạng khả thi nhất sẽ là từ 2028-2030.

Trong khi đó, PHS đánh giá thị trường vốn Việt Nam còn đối mặt với một số thách thức phải kể đến như năng lực tài chính hạn chế của các công ty chứng khoán trong mô hình giao dịch không ký quỹ trước (Non Pre-Funding), hệ thống xử lý giao dịch thất bại chưa hoàn thiện, áp lực tỷ giá khiến dòng vốn ngoại rút ròng mạnh. Ngoài ra, sự bất ổn xoay quanh kinh tế - chính trị toàn cầu và sự cạnh tranh dòng vốn trong khu vực tại các thị trường lớn như Trung Quốc, Hàn Quốc, Nhật Bản và Đài Loan, có thể làm giảm sức hút của Việt Nam trong ngắn hạn.

Trước mắt, Việt Nam sẽ phải xem xét về vấn đề liên quan đến tiêu chí môi giới toàn cầu.

Kinh tế trưởng SSI cho rằng việc giải quyết được vấn đề này là điểm rất quan trọng. Đây sẽ là đầu mối để thu hút thêm rất nhiều các nhà đầu tư nước ngoài lớn có thể mở tài khoản và giao dịch ở Việt Nam. Các nhà đầu tư nước ngoài mong muốn có những cơ chế thoáng hơn để họ có thể thực hiện các lệnh giao dịch từ phía các môi giới toàn cầu. Việc giải quyết vấn đề này được đánh giá là không phải là câu chuyện quá khó và có thể chỉ mất khoảng 2 tháng để sửa đổi các thông tư liên quan.

Khi số lượng nhà đầu tư nước ngoài lớn có thể giao dịch ở Việt Nam một cách dễ dàng thông qua nhà môi giới toàn cầu, thị trường có thể kỳ vọng một dòng vốn lớn hơn từ những nhà đầu tư ngoại chưa xuất hiện hoặc chưa mở tài khoản. Một chỉ số để theo dõi sự thay đổi sau khi giải quyết các vấn đề là số lượng tài khoản mở mới của nhà đầu tư nước ngoài.

Mặt khác, sự hấp dẫn khác của Việt Nam đến từ danh sách cổ phiếu, câu chuyện tăng trưởng. Hoạt động đẩy mạnh IPO, niêm yết mới sẽ giúp tăng cường sự quan tâm của nhà đầu tư nước ngoài. Do đó, để tăng được độ sâu của thị trường (ngoài câu chuyện nâng hạng), thị trường còn phải đẩy mạnh các hoạt động này.

Chí Kiên

FILI - 09:52:46 08/10/2025

Cùng điểm lại những tin tức tài chính kinh tế trong nước và quốc tế đáng chú ý diễn ra trong 24h qua trước giờ giao dịch hôm nay.

THỊ TRƯỜNG CHỨNG KHOÁN

TÀI CHÍNH NGÂN HÀNG

VĨ MÔ ĐẦU TƯ

TÀI CHÍNH THẾ GIỚI

Tùng Phong

FILI - 04:58:00 26/09/2025

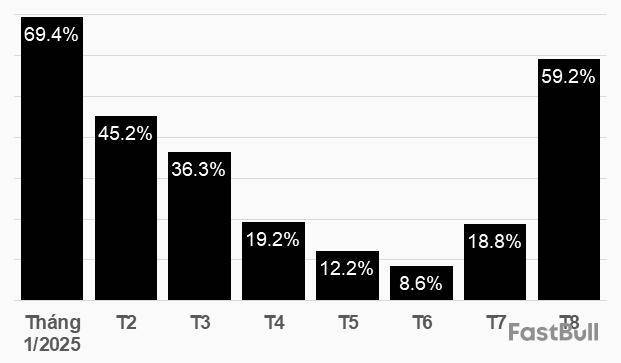

Quỹ The Ballad Fund do SGI Capital quản lý đã bán mạnh cổ phiếu trong tháng 8 vừa qua, đưa tỷ trọng tiền và tương đương tiền trong danh mục tăng từ 18.8% lên 59.2%. Tuy vậy, họ không thể hiện sự bi quan thái quá. Thay vào đó, việc ưu tiên tái cơ cấu và quản trị rủi ro là nhằm chuẩn bị dư địa cho “các cơ hội lớn khác còn đang ở phía trước”.

SGI Capital là công ty quản lý quỹ được dẫn dắt bởi ông Lê Chí Phúc - một nhà đầu tư tên tuổi tại Việt Nam. Tuy vậy, kể từ khi thành lập vào tháng 11/2021 đến nay, thành tích của quỹ The Ballad Fund (thuộc SGI Capital) vẫn đi sau so với VN-Index.

Trong động thái mới nhất vào tháng 8/2025, The Ballad Fund đã bán ra lượng cổ phiếu lớn - bao gồm khoản đầu tư lớn nhất của họ là HPG, cùng với hầu hết các vị thế cổ phiếu ngân hàng như TCB, VCB, BID, VIB, ACB.

Trong 2 tháng gần nhất, những cổ phiếu vốn hóa lớn như HPG và các mã ngân hàng kể trên đều đã tăng giá hàng chục phần trăm, trở thành động lực đưa VN-Index lên vùng điểm số kỷ lục.

Tại báo cáo cập nhật mới nhất của The Ballad Fund, SGI Capital nêu lên một thực tế rằng VN-Index đã tăng liên tục nhờ dòng tiền trong nước, mà không có nhịp điều chỉnh lớn nào. Đây là một sóng tăng được các nhà quản lý Quỹ mô tả rằng “rất khó để tưởng tượng ra”.

Theo đó, phía SGI Capital đánh giá, đà tăng “rất nóng này đã phản ánh nhiều kỳ vọng và các thông tin hỗ trợ, do đó tiềm ẩn một nhịp điều chỉnh 10-15% của VN-Index”.

Tái cơ cấuTỷ trọng tiền mặt và tương đương tiền trong danh mục quỹ The Ballad Fund tăng đột biến sau tháng 8/2025

Theo các nhà quản lý SGI Capital, chứng khoán đã là kênh hút tiền mạnh nhất tại thị trường Việt Nam trong 2 tháng qua, nhờ những đột phá thể chế, chính sách, kết hợp nới lỏng tài khóa, tiền tệ và khả năng được FTSE nâng hạng lên mức thị trường mới nổi (Emerging Market). Tuy nhiên, bối cảnh vĩ mô tháng 8/2025 bắt đầu có những chuyển biến không tích cực.

SGI Capital cho biết, dù Ngân hàng Nhà nước (NHNN) duy trì cung tiền lớn qua nghiệp vụ thị trường mở (OMO) với số dư quanh 200 ngàn tỷ đồng, lãi suất trái phiếu Chính phủ vẫn liên tục tăng và lãi suất liên ngân hàng cũng duy trì mức cao trên 4%. Tỷ lệ cho vay so với tiền gửi (LDR) của hệ thống ngân hàng cũng nằm trên mức 100%, khi tín dụng đã tăng gần 12% sau 8 tháng trong khi huy động tăng chậm. Đây có thể là nguyên nhân chính khiến thanh khoản hệ thống không dư dả dù NHNN đã tăng mạnh cung tiền qua OMO. Lãi suất huy động thấp đã không thu hút đủ tiền gửi cho nhu cầu tín dụng.

Tính từ đầu năm, chỉ số đại diện cho sức mạnh đồng USD là DXY đã giảm mạnh 12% so với rổ các đồng tiền tham chiếu, nhưng tỷ giá USD/VND vẫn tăng 3.5%. Theo SGI Capital, diễn biến này hỗ trợ sức cạnh tranh cho hàng xuất khẩu và ngành du lịch trong nước, nhưng mặt khác đặt ra sức ép tâm lý về sự ổn định của đồng tiền cũng như vĩ mô nói chung.

Quỹ nhận định, mức lãi suất VND hiện nay có dấu hiệu không đủ hấp dẫn để giữ chân dòng ngoại tệ quy đổi ra VND. Áp lực trả nợ nước ngoài cũng khiến dự trữ ngoại hối suy giảm, buộc NHNN phải bán USD kỳ hạn để can thiệp gần đây. Theo SGI Capital, rủi ro tỷ giá là một lý do quan trọng khiến thị trường chứng khoán Việt liên tục bị khối ngoại rút ròng, khi so sánh với các nước trong khu vực.

Cùng với lượng bán ròng lớn của khối ngoại, SGI Capital cho biết cổ đông nội bộ tại doanh nghiệp cũng đã bán ròng 2.5 ngàn tỷ đồng trong tháng 8/2025. Các đợt phát hành, chào bán cổ phiếu lần đầu ra công chúng (IPO) cũng ước tính lên đến gần 30 ngàn tỷ đồng trong quý 3 năm nay, theo đó, sẽ góp phần làm giảm số dư tiền mặt và sức mua của người tham gia thị trường.

Trong phát biều gần đây của NHNN, chính sách nới lỏng tiền tệ thông qua hạ lãi suất và đẩy mạnh tín dụng luôn có hai mặt, đòi hỏi sự theo dõi sát sao để kịp thời điều chỉnh trước khi lạm phát vượt kiểm soát. Sau 2 năm cắt giảm lãi suất và nới lỏng tiền tệ, áp lực tỷ giá và lạm phát đang ngày một rõ nét khiến dư địa nới lỏng không còn nhiều. SGI Capital đánh giá rằng, ưu tiên điều hành của NHNN đang tiến gần hơn tới điểm chuyển từ tập trung hỗ trợ kích thích tăng trưởng sang đảm bảo ổn định vĩ mô và duy trì tăng trưởng hợp lý.

Kết hợp với áp lực tỷ giá, lãi suất và đà tăng của giá vàng, SGI Capital cho biết dòng tiền nộp mới vào chứng khoán đã chững lại vào cuối tháng 8, làm giá trị giao dịch sụt giảm. Ngược lại, lượng cho vay ký quỹ (margin) cao kỷ lục từ quý 2/2025 tiếp tục tăng mạnh trong quý 3, khiến cho các tỷ lệ margin so với tiền mặt, vốn hóa và thanh khoản tiếp tục đạt các mức cao kỷ lục. Điều này "tiềm ẩn rủi ro áp lực bán khi thị trường điều chỉnh đủ sâu", theo SGI Capital.

Thừa Vân

FILI - 11:30:31 11/09/2025

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。