Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Цена на спотовое золото снова опустилась ниже 4750 долларов за унцию, снизившись на 2,80% за день.

Цена на нефть марки WTI внутридневная снизилась на 4,00%, достигнув минимума в 63,03 доллара за баррель.

В пятницу в Пентагоне состоялась встреча высокопоставленных американских и израильских генералов на фоне напряженности в отношениях с Ираном, сообщили агентству Reuters два американских чиновника.

[Биткойн ненадолго опустился ниже 77 000 долларов, Эфириум ненадолго опустился ниже 2300 долларов] 1 февраля, согласно данным HTX Market Data, биткойн ненадолго опустился ниже 77 000 долларов, сейчас торгуется на уровне 77 011 долларов, снижение за 24 часа составило 5,32%. Эфириум ненадолго опустился ниже 2300 долларов, сейчас торгуется на уровне 2301,07 долларов, снижение за 24 часа составило 9,28%.

Премьер-министр Катара: Катар вводит 10-летний вид на жительство для предпринимателей и руководителей высшего звена.

Губернатор: Российский беспилотник нанес удар по автобусу в Днепропетровской области Украины, в результате чего погибли 12 человек, 7 получили ранения.

Иран предупреждает о региональном конфликте в случае нападения США и объявляет армии ЕС «террористическими».

Спикер Палаты представителей США Борис Джонсон: Трамп может «скорректировать» свою иммиграционную политику.

[Спикер Палаты представителей США: Уверен в достаточности голосов для прекращения частичной приостановки работы правительства к вторнику] 1 февраля, по сообщению NBC News, спикер Палаты представителей США Джонсон заявил, что уверен в наличии достаточного количества голосов, по крайней мере, к вторнику, для прекращения частичной приостановки работы правительства.

Иранский чиновник заявил агентству Reuters: сообщения СМИ о планах Корпуса стражей исламской революции провести военные учения в Ормузском проливе не соответствуют действительности.

Министр обороны Украины заявил, что Киев и SpaceX работают над системой, которая обеспечит работу на территории Украины только авторизованных терминалов Starlink.

Вице-председатель Комитета безопасности России Медведев: Европе не удалось победить Россию на Украине.

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)А:--

П: --

Италия Уровень безработицы (Сезонно скорректированный) (Дек)

Италия Уровень безработицы (Сезонно скорректированный) (Дек)А:--

П: --

П: --

Еврозона Уровень безработицы (Дек)

Еврозона Уровень безработицы (Дек)А:--

П: --

П: --

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Федеральная резервная система приостановила снижение процентных ставок, пытаясь справиться с устойчивым экономическим ростом на фоне неожиданно слабого рынка труда; ожидаются дальнейшие снижения ставок.

Федеральная резервная система приостановила процесс, сохранив базовую процентную ставку без изменений в диапазоне 3,50%-3,75%. Это решение последовало за периодом значительного смягчения денежно-кредитной политики, в ходе которого центральный банк снизил ставки в общей сложности на 1,75 процентных пункта с сентября 2024 года.

Эта пауза дает политикам время понаблюдать за тем, как год снижения процентных ставок влияет на экономику. Хотя текущая ставка федеральных фондов существенно ниже своего пика в 5,25%-5,50%, наблюдавшегося с июля 2023 года по сентябрь 2024 года, она остается значительно выше среднего показателя до пандемии в 1,7% (2017-2019 годы).

Рыночные ожидания, основанные на фьючерсных ценах, указывают на то, что ФРС еще не закончила свою работу. Трейдеры делают ставку на дополнительное снижение процентной ставки на 0,5 процентных пункта в конце этого года, за которым последует период стабильных ставок в течение всего 2027 года.

Одной из главных причин паузы со стороны ФРС является улучшение экономической ситуации. В своем официальном заявлении центральный банк повысил свою оценку экономического роста с «умеренного» до «устойчивого». Председатель ФРС Джером Пауэлл поддержал это мнение, отметив, что «перспективы экономической активности улучшились».

Этот оптимизм подпитывается несколькими ключевыми факторами:

• Высокая потребительская активность: данные по розничным продажам за сентябрь и октябрь оказались высокими.

• Инвестиции, обусловленные ИИ: Ожидается, что искусственный интеллект станет движущей силой масштабных капитальных вложений в 2026 году, продолжив тенденцию, начавшуюся в 2025 году.

В условиях устойчивого экономического роста непосредственное давление с целью дальнейшего снижения процентных ставок ослабло.

Несмотря на позитивные сигналы роста, рынок труда США продолжает демонстрировать признаки слабости, что создает сложную задачу для Федеральной резервной системы.

По всей видимости, занятость в несельскохозяйственном секторе сократилась на 0,4% в годовом исчислении за последние три месяца года с учетом ожидаемых пересмотров базовых показателей. Тем временем уровень безработицы растет, составляя в среднем 4,5% за последние три месяца по сравнению с 4,1% в первом квартале 2025 года.

Председатель Пауэлл признал наличие противоречия между высокими показателями ВВП и слабыми данными по занятости. Он отметил, что исторически, когда эти два показателя расходятся, данные по рынку труда часто оказываются более точным индикатором истинного развития экономики.

Однако существует и другая возможность. Экономика может переживать бум производительности, потенциально сочетающийся с сокращением предложения рабочей силы из-за уменьшения иммиграции. В этом сценарии экономика может расти устойчивыми темпами, даже если темпы создания рабочих мест низкие.

На данный момент ФРС, похоже, спокойно ждет большей ясности. Пока риск рецессии остается низким, а уровень безработицы не продолжает расти, политики не спешат принимать решения. Тем не менее, мы ожидаем еще два снижения процентной ставки до конца года.

Центральный банк

Замечания официальных лиц

Мнения трейдеров

Акции

Экономический

Форекс

Интерпретация данных

Джеффри Гундлах, генеральный директор DoubleLine Capital, прогнозирует, что Федеральная резервная система сохранит процентные ставки на прежнем уровне до конца срока полномочий Джерома Пауэлла на посту председателя, ссылаясь на более сбалансированную экономическую ситуацию.

«Я думаю, что с большой долей вероятности могу предположить, что при Джее Пауэлле не будет еще одного снижения процентной ставки», — сказал Гундлах в интервью CNBC. Он считает, что Пауэлл активно сигнализирует о том, что, хотя инфляция несколько повышена, ситуация менее тревожная, чем несколько месяцев назад, и что уровень безработицы стабилизировался.

Срок полномочий Пауэлла на посту председателя истекает после заседаний ФРС по вопросам денежно-кредитной политики в марте и апреле, а новый председатель, как ожидается, будет руководить заседанием в июне после утверждения Сенатом.

На своем последнем заседании центральный банк сохранил базовую ставку по однодневным кредитам в диапазоне от 3,5% до 3,75%. В заявлении комитета по итогам заседания экономическая активность была охарактеризована как «растущая устойчивыми темпами», и было отмечено, что уровень безработицы демонстрирует признаки стабилизации.

В ходе своей пресс-конференции Пауэлл отметил: «Я думаю, и многие мои коллеги тоже так считают, что, глядя на поступающие данные, трудно сказать, что политика в данный момент является существенно ограничительной».

Гундлах считает, что недавние комментарии Пауэлла указывают на изменение приоритетов. «Он говорит о снижении напряженности между обеими сторонами мандата, и я с этим полностью согласен», — пояснил Гундлах, имея в виду двойную цель ФРС: достижение ценовой стабильности и максимальной занятости. «И я думаю, что он закладывает основу».

Эта точка зрения противоречит текущим рыночным ожиданиям. Согласно инструменту CME FedWatch Tool, торговля фьючерсами на федеральные фонды показывает, что инвесторы по-прежнему закладывают в цену два снижения процентной ставки на четверть процентного пункта к концу 2026 года.

Исходя из своих взглядов, Гундлах также выразил предпочтение международным инвестициям. Он рекомендовал инвесторам рассмотреть возможность выделения 30-40% своих портфелей на нехеджированные международные акции.

По словам Гундлаха, такие позиции имеют хорошие перспективы извлечь выгоду из потенциального роста курса местных валют по отношению к доллару США.

Федеральная резервная система официально притормозила процесс, прервав серию из трех последовательных снижений процентных ставок. В среду Федеральный комитет по операциям на открытом рынке объявил, что сохранит ставку федеральных фондов в текущем диапазоне от 3,5% до 3,75%.

Председатель ФРС Джером Пауэлл дал понять, что происходит явный сдвиг в сторону выжидательной позиции. После серии «поддерживающих» сокращений, призванных защитить от нестабильности на рынке труда, центральный банк теперь считает, что может позволить себе оставаться в стороне. Пауэлл указал на стабилизацию роста занятости и инфляцию, которая, хотя и остается несколько высокой, ведет себя ожидаемым образом.

«Если посмотреть на данные, поступившие после последнего заседания, [видно] явное улучшение перспектив роста», — пояснил Пауэлл. «Инфляция показала примерно ожидаемые результаты, и… некоторые данные по рынку труда свидетельствуют о стабилизации».

Решение оставить ставки без изменений не было единогласным. Два губернатора, назначенные президентом Дональдом Трампом, Стивен Миран и Кристофер Уоллер, проголосовали против консенсуса, выступив за очередное снижение ставки на четверть процентного пункта. Для Мирана это уже четвертый случай несогласия с решением комитета.

Внутренние разногласия подчеркивают продолжающиеся дебаты о направлении развития экономики. Сам Пауэлл ранее выступал за более значительное снижение процентной ставки на полпроцента. Поскольку срок его полномочий в качестве председателя истекает в эту субботу, будущее направление работы комитета остается ключевым вопросом для рынков.

В своем официальном заявлении комитет выразил растущую уверенность, отметив: «Имеющиеся показатели свидетельствуют о том, что экономическая активность расширяется устойчивыми темпами. Рост числа рабочих мест остается низким, а уровень безработицы демонстрирует некоторые признаки стабилизации. Инфляция остается несколько повышенной».

До окончания его срока полномочий в качестве председателя в мае оставалось всего два заседания, и Пауэллу предстояло ответить на вопросы о его наследии и будущем учреждения. Он хранил молчание относительно своих личных планов, отказываясь говорить, останется ли он в качестве управляющего ФРС до окончания своего срока в 2028 году. «У меня нет для вас никакой информации по этому поводу», — сказал он журналистам.

Он использовал ту же фразу, чтобы уклониться от вопросов о повестках в суд присяжных, связанных с расследованием Министерства юстиции в отношении проекта реконструкции здания Федеральной резервной системы.

Предупреждение о независимости центрального банка

Избегая личных комментариев, Пауэлл ясно дал совет своему преемнику: держитесь подальше от политики. Он подчеркнул необходимость того, чтобы Федеральная резервная система оставалась независимой от политического давления для поддержания своего авторитета.

«Когда центральные банки теряют независимость от политического давления, восстановить доверие к этому институту становится сложно», — предупредил он, добавив, что надеется и верит, что ФРС не потеряет свою независимость. Он пояснил, что взаимодействие с законодателями является необходимой частью демократической подотчетности, но следующий председатель не должен «быть втянутым в выборную политику».

Защита стратегии ФРС

Пауэлл также решительно выступил в защиту сотрудников Федеральной резервной системы и ее экономических моделей, которые подвергались критике за устарелость. Он назвал сотрудников «самой квалифицированной группой людей, с которыми вам когда-либо доведется работать» и заявил, что ФРС хорошо осведомлена о том, что технологии могут способствовать повышению производительности труда.

Он затронул недавний конфликт между сильным ростом ВВП — 3,8% во втором квартале и 4,4% в третьем квартале 2025 года — и замедлением темпов создания рабочих мест. По его мнению, данные о занятости часто дают более точное представление о состоянии экономики, что позволяет предположить, что показатели ВВП могут завышать ее показатели.

Он отверг критику инструментов прогнозирования ФРС, заявив, что ни одна модель не может идеально предсказать экономику, подверженную таким масштабным потрясениям, как пандемия или торговая война. Затем он бросил прямой вызов критикам, которые считают, что могут сделать лучше: «Пусть делают».

В итоге Пауэлл завершил день откровенной самооценкой своего намеренно сдержанного выступления. «Мне так и хочется назвать эту пресс-конференцию "Ничего для вас"», — сказал он.

Цены на золото и серебро приближаются к рекордным уровням, но ралли не показывает признаков замедления. Основной движущей силой является устойчивая слабость доллара США, которая подпитывает значительный сдвиг в настроениях инвесторов в сторону материальных активов.

На фоне резкого роста цен на серебро выше 110 долларов за унцию и колебаний цен на золото около 5300 долларов, рынки реагируют на сохраняющуюся геополитическую неопределенность и экономическую нестабильность, связанные с политической программой президента Дональда Трампа. Это заставило аналитиков усомниться в долгосрочной жизнеспособности доллара США как основной мировой резервной валюты.

Хотя в краткосрочной перспективе золото может подвергнуться коррекции, эксперты считают, что более широкий восходящий тренд прочно утвердился.

Юлия Хандошко, генеральный директор Mind Money, выделила несколько факторов, подтверждающих привлекательность золота как актива-убежища:

• Ускорение дедолларизации в глобальном масштабе.

• Стабильный спрос со стороны развивающихся стран.

• Продолжение глобального выпуска денежных средств.

• Обеспокоенность по поводу устойчивости государственного долга США.

• Рост геополитической напряженности, например, из-за новых тарифов.

• Ощущаемое давление на независимость Федеральной резервной системы.

Этот импульс подкрепляется волной настроений "Продай Америку", которая впервые появилась в апреле 2025 года, когда Трамп ввел агрессивные глобальные пошлины для сокращения торгового дефицита США.

Растущая важность золота становится все более заметной в составе мировых резервов. По словам Линь Чан, рыночного аналитика XS.com, это свидетельствует о фундаментальных изменениях в финансовом ландшафте.

«Становится ясно, что золото дорожает не только из-за рыночной неуверенности, но и потому, что доверие к глобальному монетарно-фискальному порядку смещается в сторону более осторожной позиции», — отметил Тран. «Похоже, это не кратковременный шок, а скорее процесс переосмысления роли золота в системе».

Тран утверждает, что дальнейшая траектория роста цен на золото будет зависеть не от одного фактора, такого как процентные ставки, а от общей стабильности глобальной денежно-кредитной и фискальной политики.

Слабые показатели доллара стали ключевым катализатором. В 2025 году индекс доллара США зафиксировал один из худших годов за более чем пять десятилетий, упав примерно на 9,4% с уровня закрытия декабря 2024 года около 108,5 до примерно 98,3.

Эта нисходящая тенденция продолжилась и в новом году: в январе доллар потерял почти 2%. На этой неделе индекс достиг нового многолетнего минимума в 95,55 пункта.

Однако президент Трамп не выразил никакой обеспокоенности по поводу падения курса валюты. «Я думаю, это здорово», — заявил он журналистам в Айове во вторник. «Я думаю, что стоимость доллара — посмотрите, какой бизнес мы ведем. Доллар чувствует себя отлично».

Аналитики предупреждают, что последствия ослабления доллара сложны и подтверждают роль золота как средства защиты от инфляции и средства сохранения капитала.

«Хотя ослабление доллара США выгодно экспортерам... оно может усилить инфляционное давление», — пояснил Аарон Хилл, главный аналитик рынка в FP Markets. «Когда доллар США обесценивается, покупка чего-либо за границей обойдется дороже, поскольку доллар покупает меньше товаров. Для бизнеса, например, для тех, кто импортирует материалы, также возрастут затраты, которые они смогут переложить на покупателей, что приведет к инфляции».

Хилл добавил, что непредсказуемость Трампа продолжает дестабилизировать рынки, побуждая инвесторов сокращать свои инвестиции в американские активы и оказывая дополнительное понижающее давление на доллар.

Помимо доллара, некоторые эксперты отмечают более широкое снижение доверия к фиатным валютам в целом. Недавние потрясения на японских рынках облигаций вызвали опасения по поводу рисков ликвидности в глобальной финансовой системе.

Гай Вольф, руководитель глобального отдела рыночной аналитики в Marex, предположил, что опасения по поводу глобального обесценивания валют могут поддерживать цену на золото в течение многих лет.

«Частные инвесторы возвращаются к золоту как к инструменту хеджирования от обесценивания валюты и как к своего рода страховке от геополитических рисков, переоценки фондового рынка и общей макроэкономической неопределенности», — сказал Вольф. «Рост цен на золото — это не просто следствие ослабления доллара США; скорее, это отражение более широкого снижения доверия к фиатным валютам во всем мире, при этом золото дорожает практически во всех валютах».

В перспективе перспективы для золота остаются благоприятными. Нитеш Шах, руководитель отдела макроэкономических исследований сырьевых товаров в WisdomTree, считает, что цены могут значительно вырасти до конца года.

Он отметил, что модели его фирмы предполагают, что инвесторам следует выделять от 15% до 20% своих портфелей на золото. Учитывая огромные размеры мирового рынка облигаций, даже небольшое изменение в распределении активов может оказать существенное влияние на цену металла.

«Я понимаю, почему цены на золото находятся на нынешнем уровне», — заключил Шах. «Если доллар США останется мировой резервной валютой, это создаст огромную угрозу для существующего положения дел и глобальной денежной системы».

Замечания официальных лиц

Мнения трейдеров

Энергия

Политический

Интерпретация данных

Middle East Situation

Товар

Трейдеры нефтяной отрасли платят премию за бычьи опционы колл, что является явным сигналом того, что они хеджируют риски потенциального нового конфликта между Соединенными Штатами и Ираном. Эта рыночная динамика создала устойчивый «сдвиг в цене опционов колл», когда цена бычьих опционов превышает цену медвежьих.

Для эталонной мировой нефти марки Brent это искажение сохраняется на протяжении 14 торговых сессий подряд. Аналогичная ситуация наблюдается для американского аналога на протяжении 13 торговых дней подряд. Это самые длинные подобные серии с конца 2024 года, периода, отмеченного израильскими атаками на иранские военные объекты.

Тревога вызвана эскалацией напряженности на Ближнем Востоке. Сообщается, что недавние беспорядки в Иране привели к тысячам смертей, вызвав международное возмущение против режима верховного лидера аятоллы Али Хаменеи.

Ситуация вызвала резкое предупреждение со стороны президента США Дональда Трампа, который пригрозил «жесткими мерами», если убийства продолжатся. На этой неделе Трамп добавил, что из-за Ирана в регион направляется «большая армада», хотя и выразил надежду, что ее не придется применять.

На протяжении многих лет рынок опционов был основной площадкой для трейдеров, делающих ставки на усиление геополитических рисков на Ближнем Востоке. Эта тенденция стала особенно заметной после нападения ХАМАС на Израиль в октябре 2023 года.

Аналогичная ситуация наблюдалась в прошлом году, когда США нанесли удар по Ирану. Премии по опционам колл резко выросли, а затем рухнули, как только стало ясно, что нефтяные объекты не были целью нападения.

«Внимание к Ирану сохраняется», — заявил Арне Ломанн Расмуссен, главный аналитик A/S Global Risk Management. «Рынок, вероятно, останется нервным в ближайшие дни».

Нынешняя неопределенность приводит к значительному накоплению бычьих опционных контрактов. Согласно анализу Bloomberg данных ICE Futures Europe, открытый интерес по опционам колл на нефть марки Brent в этом месяце вырос самыми быстрыми темпами как минимум за шесть лет. Это произошло после самого активного дня торгов за всю историю опционами колл на нефть марки Brent, который был зафиксирован ранее в этом месяце.

Другие показатели указывают в том же направлении. Хедж-фонды увеличили свои чистые бычьи ставки на нефть до самого высокого уровня с августа, а несколько ключевых индикаторов волатильности достигли многомесячных максимумов в последние недели.

Возможное военное вмешательство США может напрямую угрожать добыче нефти в Иране, которая в настоящее время составляет примерно 3,3 миллиона баррелей в день.

В отрасли всерьез воспринимают риск серьезного шока поставок. Консалтинговая компания Rapidan Energy Group недавно повысила свою оценку вероятности того, что ответные действия Ирана на потенциальные удары США приведут к существенным сбоям в энергоснабжении стран Персидского залива, увеличив вероятность с 15% до 20%.

В Гонконге наблюдается приток капитала из материкового Китая на рынки недвижимости и акций, что привело к рекордным показателям обоих секторов за последний год. Этот всплеск соответствует стратегии Пекина по возрождению роли города как международного финансового центра после принятия Закона о национальной безопасности 2020 года.

Эта тенденция недавно получила подтверждение в связи с продажей трехэтажного дома на острове Гонконг за 860 миллионов гонконгских долларов (110 миллионов долларов США) покупателю из материкового Китая, о чем сообщили местные СМИ 18 января.

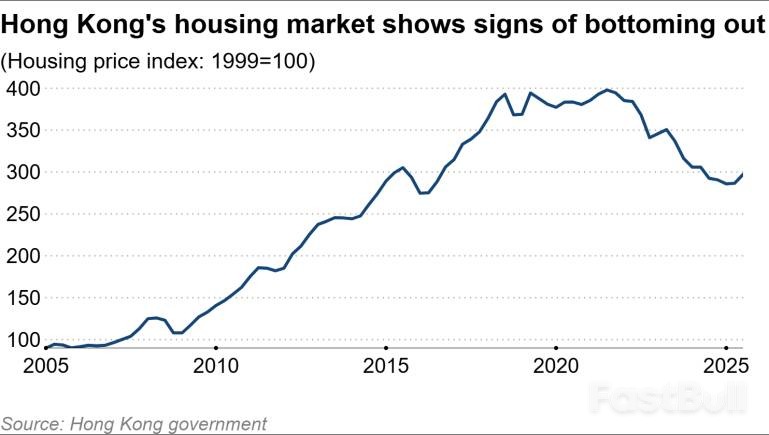

Рынок недвижимости Гонконга переживает значительный подъем. Правительство объявило, что индекс цен на жилье в декабре достиг 298,6, что стало седьмым месяцем роста подряд. За весь 2025 год цены выросли примерно на 3%, что стало первым годовым ростом за четыре года.

Это восстановление последовало за существенным спадом. После пика в 2021 году цены на жилье в Гонконге упали примерно на 30%. Поскольку гонконгский доллар привязан к доллару США, денежно-кредитная политика города повторяет политику Соединенных Штатов. Это вынудило Гонконг повысить процентные ставки во время экономического спада, что оказало сильное давление на рынок недвижимости.

Правеен Чоудхари, глава отдела недвижимости в Гонконге в Morgan Stanley, считает, что восстановление экономики в 2025 году знаменует начало нового цикла роста. Он прогнозирует, что цены на жилье вырастут более чем на 10% в 2026 году.

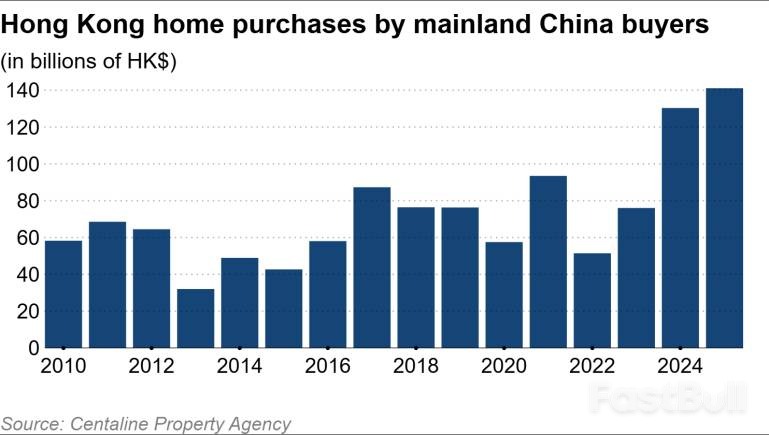

Основной движущей силой этого роста являются покупатели из материкового Китая. Согласно анализу данных регистрации, проведенному агентством недвижимости Centaline Property Agency, количество сделок с недвижимостью с участием покупателей из материкового Китая увеличилось на 20% в 2025 году и достигло 13 958. Общая стоимость этих покупок выросла на 8% до рекордных 141 миллиарда гонконгских долларов, при этом на покупателей из материкового Китая сейчас приходится почти 30% рынка.

Влияние денег из материкового Китая столь же ощутимо и на фондовом рынке. Благодаря программе Stock Connect, которая связывает биржи Гонконга, Шанхая и Шэньчжэня, инвесторы из материкового Китая направляют в город беспрецедентные средства.

В 2025 году чистые покупки акций Гонконга инвесторами из материкового Китая достигли рекордного уровня, составив приблизительно 1,4 триллиона гонконгских долларов, что на 70% больше, чем в предыдущем году. Отражая эту уверенность, индекс Hang Seng недавно вырос на 3% за один день, достигнув самого высокого уровня примерно за четыре с половиной года.

Огромный объем внутренних сбережений подпитывает эти трансграничные инвестиции. По состоянию на конец июня общий объем депозитов в материковом Китае составил 160 триллионов юаней (23 триллиона долларов США), при этом, по оценкам, 50 триллионов юаней составляют избыточные сбережения. В условиях неопределенности на внутреннем рынке недвижимости Китая, эта столица ищет возможности в других местах, и Гонконг стал одним из главных направлений.

Политика Пекина также активно поддерживает эту тенденцию. После принятия Закона о национальной безопасности, вызвавшего отток населения, Гонконг внедрил политику привлечения новых талантов. Это привело к притоку жителей из материкового Китая, увеличив население города на 180 000 человек за три года до 7,52 миллиона, и создало повышающее давление на спрос на жилье.

Кроме того, получение гонконгской визы предоставляет удобный способ перевода капитала. В то время как в материковом Китае действуют строгие ограничения, лимитирующие денежные переводы за границу до 50 000 долларов в год, для тех, кто переезжает в Гонконг, эти правила отличаются.

«При получении гонконгской визы разрешается перевод денежных средств из материкового Китая на проживание, что упрощает покупку недвижимости», — пояснил специалист финансовой отрасли, переехавший из материкового Китая в Гонконг в 2024 году. Часть этих переведенных денег также поступает на фондовый рынок.

Этот приток капитала является частью более широкой стратегической стратегии Пекина. После принятия Закона о национальной безопасности возросли международные опасения, что политические изменения снизят привлекательность Гонконга для иностранных фирм и капитала.

В ответ на это в 2022 году председатель КНР Си Цзиньпин издал директиву об укреплении позиций Гонконга как международного финансового центра. Будучи воротами для международного капитала в материковый Китай и ключевым центром интернационализации юаня, экономическая жизнеспособность Гонконга является стратегическим приоритетом.

Эту поддержку недавно подтвердил заместитель главы Народного банка Китая Цзоу Лань. В своей речи в Гонконге Цзоу выразил поддержку расширению обращения юаня в городе и объявил о планах создания международного центра торговли золотом. Он подчеркнул, что Китай и Гонконг добьются успеха благодаря сотрудничеству в новую эпоху.

Восстановление рынков недвижимости и акций Гонконга свидетельствует о том, что город вновь набирает экономический темп. Однако этот подъем определяется гораздо более тесными связями с материковым Китаем.

Более глубокая интеграция означает, что экономика Гонконга теперь в большей степени подвержена колебаниям китайской экономики и потенциальным изменениям политики Пекина. Для глобальных инвесторов этот сдвиг также имеет более широкие последствия. Приток капитала из материкового Китая в Гонконг может замедлить инвестиции в другие зарубежные рынки.

«Я советую своим клиентам продавать недвижимость в Токио и покупать в Гонконге», — сказал риелтор из материкового Китая, работающий сейчас в этом городе, подчеркивая потенциальное перенаправление международных инвестиционных потоков.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться