Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Секретариат ОПЕК получил обновленные планы компенсаций от Ирака, Объединенных Арабских Эмиратов, Казахстана и Омана.

Индекс деловой активности в производственном секторе Швеции в январе составил 56,0 пунктов - Silf/Swedbank

Статистическое управление Швейцарии: розничные продажи в декабре выросли на 2,9% в годовом исчислении по сравнению с пересмотренным прогнозом в 1,7% в предыдущем месяце.

Представитель Министерства иностранных дел Ирана Багаи заявил, что Тегеран изучает детали различных дипломатических процессов и надеется на результаты в ближайшие дни.

Ожидается, что Израиль вновь откроет пограничный переход Рафах в секторе Газа, соединяющий Израиль с Египтом, но с ограничениями.

Глава Федерального управления гражданской авиации (FAA) выразил обеспокоенность тем, что другие страны не выделяют достаточно ресурсов на сертификацию американских самолетов.

Статистическое бюро Казахстана - Индекс потребительских цен в Казахстане за январь составил 1,0% в месячном исчислении.

S&P Global: Индекс деловой активности в производственном секторе Казахстана в январе составил 49,8%.

В декабре розничные продажи в Германии выросли на 1,5% в годовом исчислении (против прогноза Reuters, ожидавшего роста на 1,1%).

Вице-председатель Комитета безопасности России Медведев: Россия не допустит присутствия сил стран НАТО на Украине.

Вице-председатель Комитета безопасности России Медведев: Контроль над ядерным вооружением на протяжении последних 60 лет помог подтвердить намерения и укрепить доверие.

Вице-председатель Комитета безопасности России Медведев: Территориальный вопрос на украинских переговорах является наиболее сложным.

Вице-председатель Комитета безопасности России Медведев: истечение срока действия программы «Новый старт» не обязательно означает катастрофу, но должно встревожить всех.

Вице-председатель Комитета безопасности России Медведев: Наше предложение США о расширении пределов действия закона «Новый стартап» остается в силе.

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)А:--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)А:--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)А:--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)А:--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)А:--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)А:--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)А:--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)А:--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)А:--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)А:--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)А:--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)А:--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)А:--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)А:--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Общее количество одобренных строительств YoY (Дек)

Австралия Общее количество одобренных строительств YoY (Дек)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Австралия Годовой рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Годовой рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Австралия Месячный рост разрешений на строительство в частном секторе (Сезонно скорректированный) (Дек)

Австралия Месячный рост разрешений на строительство в частном секторе (Сезонно скорректированный) (Дек)--

П: --

П: --

Австралия Овернайт (заемный) ключевой процент

Австралия Овернайт (заемный) ключевой процент--

П: --

П: --

Заявление о ставках РБА

Заявление о ставках РБА Япония Средний доход на аукционе 10-летних облигаций

Япония Средний доход на аукционе 10-летних облигаций--

П: --

П: --

Саудовская Аравия Индекс деловой активности IHS Markit (Янв)

Саудовская Аравия Индекс деловой активности IHS Markit (Янв)--

П: --

П: --

Пресс-конференция РБА

Пресс-конференция РБА Турция Индекс цен производителей (год к году) (Янв)

Турция Индекс цен производителей (год к году) (Янв)--

П: --

П: --

Турция ИПЦ год к году (Янв)

Турция ИПЦ год к году (Янв)--

П: --

П: --

Турция ИПЦ год к году (за исключением энергии, продуктов питания, напитков, табака и золота) (Янв)

Турция ИПЦ год к году (за исключением энергии, продуктов питания, напитков, табака и золота) (Янв)--

П: --

П: --

Турция Торговый баланс (Янв)

Турция Торговый баланс (Янв)--

П: --

П: --

США Еженедельные розничные продажи по данным Redbook YoY (год к году)

США Еженедельные розничные продажи по данным Redbook YoY (год к году)--

П: --

П: --

США Вакансии JOLTS (сезонно скорректированные) (Дек)

США Вакансии JOLTS (сезонно скорректированные) (Дек)--

П: --

П: --

Мексика Индекс деловой активности в производственном секторе (Янв)

Мексика Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Основные американские фондовые индексы идут вверх в понедельник на фоне признаков продвижения к прекращению рекордного по длительности шатдауна в США, из-за которого была приостановлена публикация статданных и усилились тревоги о состоянии экономики.

Индекс Dow Jones к 18:16 МСК вырос на 0,38% до 47.163,71 пункта, индекс S&P 500 подскочил на 1,17% до 6.807,84 пункта, а Nasdaq - на 1,95% до 23.452,03 пункта.

Dow Jones:

Лидеры роста | Изменение, % |

3,92% | |

1,89% | |

1,63% | |

Лидеры снижения: | Изменение, % |

-1,58% | |

-1,37% | |

-1,18% |

S&P 500:

Лидеры роста | Изменение, % |

7,98% | |

6,81% | |

6,63% | |

Лидеры снижения: | Изменение, % |

-7,89% | |

-4,94% | |

-4,74% |

Nasdaq:

Пузырь или золотое дно? Искусственный интеллект может оказаться и тем, и другим.

Вполне возможно, что ИИ - будущее бизнеса и более широкой экономики, однако вызванные ажиотажем вокруг него чрезвычайно высокие цены акций все же могут стать причиной пузыря, готового лопнуть.

Инвесторы никак не могут избавиться от беспокойства, не раздуты ли котировки техкомпаний. Что, если ИИ не оправдает ажиотажа, если не окупятся гигантские вложения в передовые микрочипы, а также в инфраструктуру и энергию, необходимые для удовлетворения высоких потребностей при обработке данных?

В ближайшие несколько месяцев будет написано множество колонок о буме ИИ, и большинство авторов, вероятно, в заключение напишут, что судить о его успехе или провале еще рано.

Некоторые первые исследования указывают на то, что компании пока не получают значительных доходов от ИИ, при том что, как ожидается согласно оценкам, в эту технологию будет инвестировано $3 триллиона в следующие три года.

Впрочем, возврат на вложения всегда требует времени.

А что касается консенсусного мнения? Возможно, имеет смысл спросить собственно искусственный интеллект.

В ответ на вопрос "Является ли ИИ пузырем?", чатбот AI Mode от Google заключил: "В то время как основная технология ИИ считается подлинным и потенциально революционным событием, ведется значительный спор о том, устойчивы ли текущие рыночные оценки или сектор переживает похожий на пузырь период чрезмерного энтузиазма и спекуляций".

Повышение продуктивности и рост выручки в следующие годы в конечном счете определят ценность ИИ, дипломатично добавляет система, явно не желая показать такую картину, которая лишила бы ее работы.

Возможно, полезнее посмотреть на уроки прошлых пузырей. История показывает, что революционные технологии обычно привлекают большой поток капитала, но не все из этих инвестиций - "умные деньги".

Поэтому даже если технология сохраняется и в конечном счете меняет мир, некоторые наиболее дорогие акции в годы пузыря могут оказаться проблемными. Компании, возможно, и не обанкротятся, но если пузырь лопнет, понадобятся годы для возвращения оценок акций на сверхвысокие уровни, если они вообще когда-либо восстановятся.

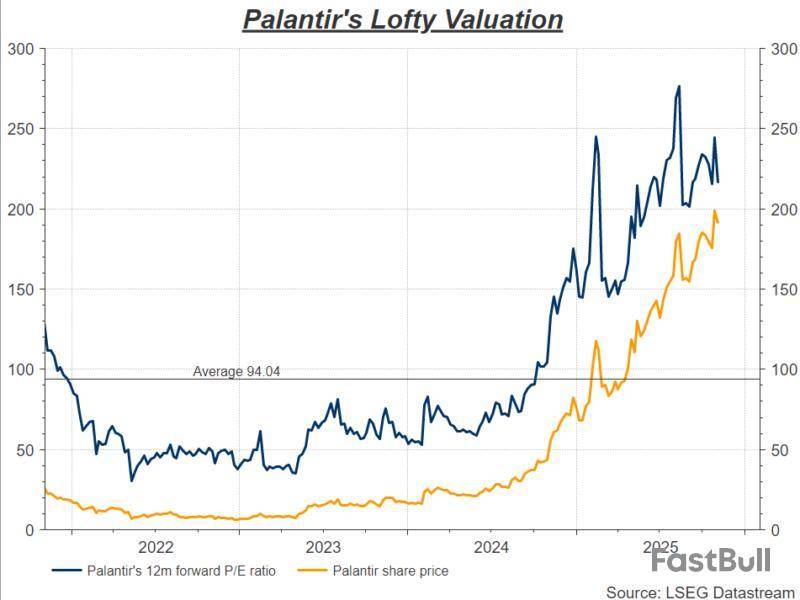

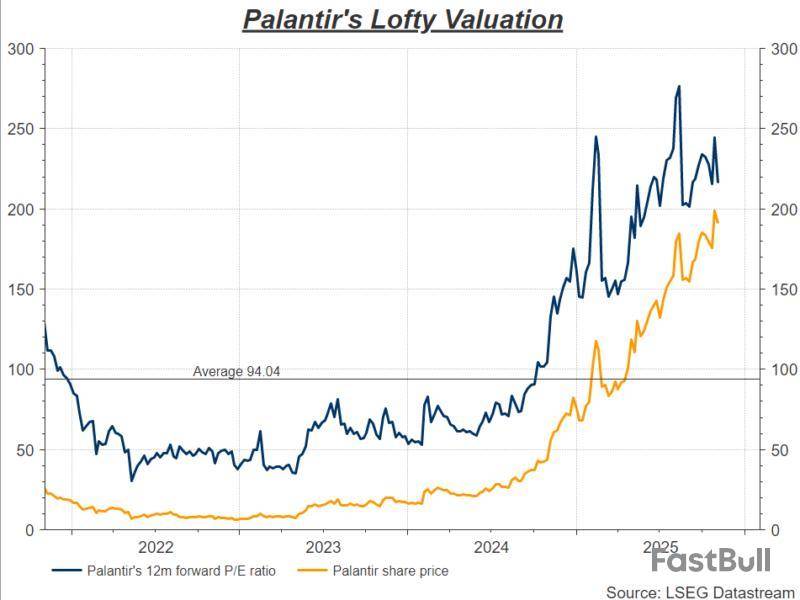

В таком русле Майкл Барри, занимающийся короткими продажами, оценивает сегодняшних фаворитов сектора ИИ - Nvidia и Palantir . Он не считает эти компании плохими, но просто думает, что их котировки завышены.

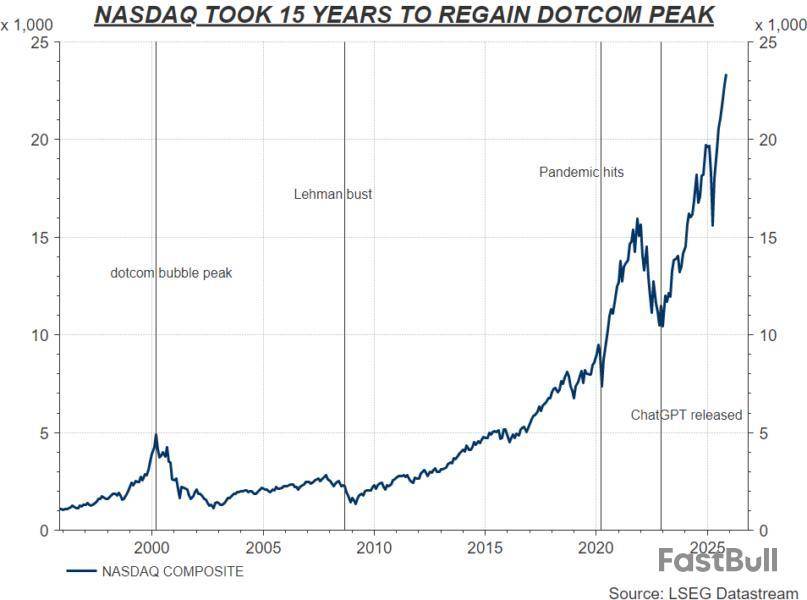

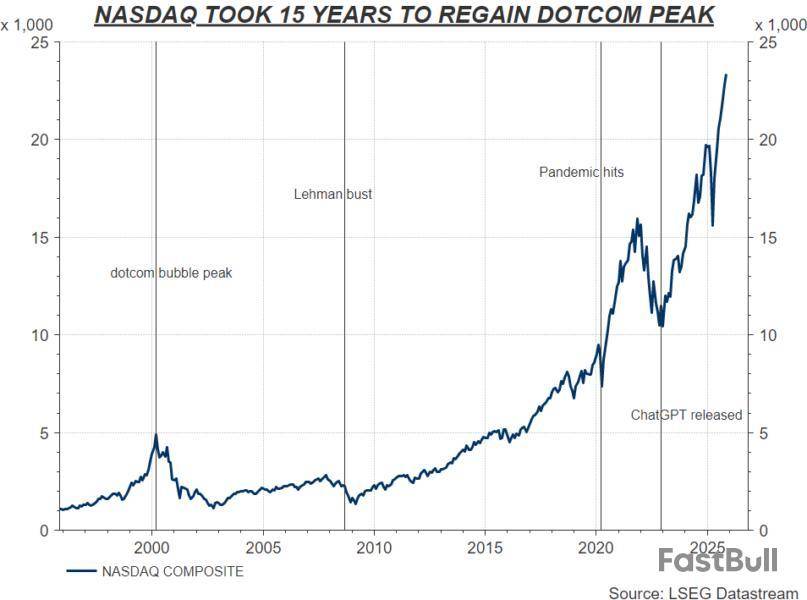

Невозможно удержаться от сравнения сегодняшних безумных оценок с пузырем доткомов на рубеже столетий и ажиотажем в технологическом, медийном и телекоммуникационном секторах (TMT), который закончился зрелищным крахом в начале 2000-х.

Те, кто с оптимизмом относятся к ИИ, постоянно приводят в пример долгосрочные результаты тех инвесторов, которые купили акции некоторых компаний, переживших крах сектора TMT в разгар ажиотажа.

В конечном счете, если вам повезло купить акции Amazon , Apple или Microsoft на пиках примерно во время пузыря доткомов, вы все равно получили сейчас впечатляющую доходность.

Тем не менее, от момента схлопывания пузыря вам пришлось бы ждать до семи лет, чтобы просто выйти в ноль.

А что помнят биржевые медведи? Инвестиционный директор AJ Bell Расс Молд специализируется на гиганте Cisco - одной из самых ярких звезд конца 1990-х. Акции компании подскочили с $2 на акцию в 1995 году выше $80 на пике пузыря в 2000 году, за один 1999 год удвоившись в цене.

После этого за полтора года акция Cisco вновь упала до $8.

В ДОЛГОСРОЧНОЙ ПЕРСПЕКТИВЕ МЫ ВСЕ БУДЕМ МЕРТВЫ

Cisco впоследствии показала хороший результат, как отмечает Молд. Прогнозируется, что чистая прибыль компании составит более $11 миллиардов в 2025 году при продажах почти на $57 миллиардов.

Однако цена ее акций все еще не восстановилась до пика марта 2000 года, когда рыночная капитализация компании, составлявшая $550 миллиардов, была в 200 раз выше годовой прибыли. Хотя цена акций Cisco увеличилась вдвое за последние 10 лет, она остается на 10% ниже внутридневного максимума, достигнутого в начале нового тысячелетия.

Молд считает, что история Cisco служит уроком о том, как сложно бывает оправдать ожидания в краткосрочной перспективе, даже если компании это удается в долгосрочной.

И что важно, это напоминание о том, что завышенные котировки акций не защитят инвестора, если темпы роста внезапно замедляются, а продажи разочаровываютю. Инвесторам в акции компании Palantir следует обратить на это особое внимание: на текущий момент коэффициент цены акций к будущей прибыли компании составляет 216.

Возможно, Nvidia лучше всего воплощает дилемму, которую сегодня решают инвесторы в техсекторе.

С одной стороны, на рыночную капитализацию производителя микрочипов, недавно превысившую $5 триллионов, сегодня приходится 16% ВВП США, в сравнении с 5% в случае Cisco на ее пике.

Однако с другой стороны, оценка Nvidia выглядит обоснованной.

"В сравнении с текущими темпами роста Nvidia показатель Cisco выглядит смешным, а такой маржи и возврата на капитал, как у производителя кремниевых микрочипов, у Cisco не было никогда", - написал Молд, добавив, что коэффициент цены акций к будущей прибыли Nvidia составляет примерно 33.

Так можно ли сегодняшним инвесторам техсектора спать спокойно?

Это зависит от инвестиционного периода.

В то время как пузырь доткомов на многолетнем историческом графике Nasdaq выглядит как небольшое отклонение, период неуклонно медвежьего рынка после него длится почти два года, и индексу понадобилось около 15 лет, чтобы вновь достигнуть пика.

Акции растут всегда, утверждают гуру, и это правда - при условии, что вы собираетесь держать их вечно.

Пузырь или золотое дно? Искусственный интеллект может оказаться и тем, и другим.

Вполне возможно, что ИИ - будущее бизнеса и более широкой экономики, однако вызванные ажиотажем вокруг него чрезвычайно высокие цены акций все же могут стать причиной пузыря, готового лопнуть.

Инвесторы никак не могут избавиться от беспокойства, не раздуты ли котировки техкомпаний. Что, если ИИ не оправдает ажиотажа, если не окупятся гигантские вложения в передовые микрочипы, а также в инфраструктуру и энергию, необходимые для удовлетворения высоких потребностей при обработке данных?

В ближайшие несколько месяцев будет написано множество колонок о буме ИИ, и большинство авторов, вероятно, в заключение напишут, что судить о его успехе или провале еще рано.

Некоторые первые исследования указывают на то, что компании пока не получают значительных доходов от ИИ, при том что, как ожидается согласно оценкам, в эту технологию будет инвестировано $3 триллиона в следующие три года.

Впрочем, возврат на вложения всегда требует времени.

А что касается консенсусного мнения? Возможно, имеет смысл спросить собственно искусственный интеллект.

В ответ на вопрос "Является ли ИИ пузырем?", чатбот AI Mode от Google заключил: "В то время как основная технология ИИ считается подлинным и потенциально революционным событием, ведется значительный спор о том, устойчивы ли текущие рыночные оценки или сектор переживает похожий на пузырь период чрезмерного энтузиазма и спекуляций".

Повышение продуктивности и рост выручки в следующие годы в конечном счете определят ценность ИИ, дипломатично добавляет система, явно не желая показать такую картину, которая лишила бы ее работы.

Возможно, полезнее посмотреть на уроки прошлых пузырей. История показывает, что революционные технологии обычно привлекают большой поток капитала, но не все из этих инвестиций - "умные деньги".

Поэтому даже если технология сохраняется и в конечном счете меняет мир, некоторые наиболее дорогие акции в годы пузыря могут оказаться проблемными. Компании, возможно, и не обанкротятся, но если пузырь лопнет, понадобятся годы для возвращения оценок акций на сверхвысокие уровни, если они вообще когда-либо восстановятся.

В таком русле Майкл Барри, занимающийся короткими продажами, оценивает сегодняшних фаворитов сектора ИИ - Nvidia и Palantir . Он не считает эти компании плохими, но просто думает, что их котировки завышены.

Невозможно удержаться от сравнения сегодняшних безумных оценок с пузырем доткомов на рубеже столетий и ажиотажем в технологическом, медийном и телекоммуникационном секторах (TMT), который закончился зрелищным крахом в начале 2000-х.

Те, кто с оптимизмом относятся к ИИ, постоянно приводят в пример долгосрочные результаты тех инвесторов, которые купили акции некоторых компаний, переживших крах сектора TMT в разгар ажиотажа.

В конечном счете, если вам повезло купить акции Amazon , Apple или Microsoft на пиках примерно во время пузыря доткомов, вы все равно получили сейчас впечатляющую доходность.

Тем не менее, от момента схлопывания пузыря вам пришлось бы ждать до семи лет, чтобы просто выйти в ноль.

А что помнят биржевые медведи? Инвестиционный директор AJ Bell Расс Молд специализируется на гиганте Cisco - одной из самых ярких звезд конца 1990-х. Акции компании подскочили с $2 на акцию в 1995 году выше $80 на пике пузыря в 2000 году, за один 1999 год удвоившись в цене.

После этого за полтора года акция Cisco вновь упала до $8.

В ДОЛГОСРОЧНОЙ ПЕРСПЕКТИВЕ МЫ ВСЕ БУДЕМ МЕРТВЫ

Cisco впоследствии показала хороший результат, как отмечает Молд. Прогнозируется, что чистая прибыль компании составит более $11 миллиардов в 2025 году при продажах почти на $57 миллиардов.

Однако цена ее акций все еще не восстановилась до пика марта 2000 года, когда рыночная капитализация компании, составлявшая $550 миллиардов, была в 200 раз выше годовой прибыли. Хотя цена акций Cisco увеличилась вдвое за последние 10 лет, она остается на 10% ниже внутридневного максимума, достигнутого в начале нового тысячелетия.

Молд считает, что история Cisco служит уроком о том, как сложно бывает оправдать ожидания в краткосрочной перспективе, даже если компании это удается в долгосрочной.

И что важно, это напоминание о том, что завышенные котировки акций не защитят инвестора, если темпы роста внезапно замедляются, а продажи разочаровываютю. Инвесторам в акции компании Palantir следует обратить на это особое внимание: на текущий момент коэффициент цены акций к будущей прибыли компании составляет 216.

Возможно, Nvidia лучше всего воплощает дилемму, которую сегодня решают инвесторы в техсекторе.

С одной стороны, на рыночную капитализацию производителя микрочипов, недавно превысившую $5 триллионов, сегодня приходится 16% ВВП США, в сравнении с 5% в случае Cisco на ее пике.

Однако с другой стороны, оценка Nvidia выглядит обоснованной.

"В сравнении с текущими темпами роста Nvidia показатель Cisco выглядит смешным, а такой маржи и возврата на капитал, как у производителя кремниевых микрочипов, у Cisco не было никогда", - написал Молд, добавив, что коэффициент цены акций к будущей прибыли Nvidia составляет примерно 33.

Так можно ли сегодняшним инвесторам техсектора спать спокойно?

Это зависит от инвестиционного периода.

В то время как пузырь доткомов на многолетнем историческом графике Nasdaq выглядит как небольшое отклонение, период неуклонно медвежьего рынка после него длится почти два года, и индексу понадобилось около 15 лет, чтобы вновь достигнуть пика.

Акции растут всегда, утверждают гуру, и это правда - при условии, что вы собираетесь держать их вечно.

Инвесторы на этой неделе будут искать подсказок о состоянии экономики США после тревожных отчетов о рынке труда и турбулентности в технологическом секторе, которая привела к падению фондового рынка с рекордных максимумов.

Индекс S&P 500 в пятницу зафиксировал недельную просадку после трех недель роста кряду. К окончанию сессии основной индекс опустился на 2,4% от рекордного максимума закрытия, достигнутого 28 октября, несмотря на в целом оптимистичный для крупных американских компаний сезон отчетности за третий квартал.

На прошлой неделе усугубились опасения по поводу высоких оценок акций, особенно тех, которые демонстрировали очень сильные результаты на фоне интереса к технологиям искусственного интеллекта. Пессимизма рынкам добавили слабые данные рынка труда, в том числе отчет, указавший резкий рост числа увольнений со стороны американских работодателей.

Альтернативные данные, публикуемые частными отраслевыми структурами, приобрели большую значимость для инвесторов, поскольку приостановка работы правительства США с 1 октября ограничила публикацию государственной статистики.

"Экономических данных поступает немного, - сказал Энтони Саглимбене из Ameriprise Financial. - При текущих оценках и с учетом тех достижений, которые мы наблюдали... инвесторы просто начинают проявлять немного большую осторожность. Я не думаю, что это плохо, но это происходит в момент растущей неопределенности вокруг темпов экономического роста".

Инвесторы пытались оценить, является ли откат акций фиксацией прибыли и здоровой перезагрузкой после продолжительного подъема, или же это начало более серьезного падения. Опасения, что акции находятся в пузыре из-за ажиотажа вокруг искусственного интеллекта, держат Уолл-стрит в напряжении. При этом основной индекс S&P 500 вырос на 14% с начала 2025 года и остается на 35% выше апрельского минимума этого года.

Технологический сектор S&P 500, выступавший локомотивом начавшегося более трех лет назад бычьего рынка, оказался под сильным ударом - с прошлой недели он потерял около 6%.

Ряд релизов в четверг свидетельствовал об ухудшении ситуации на рынке труда США. Данные аналитической компании Revelio Labs указали на снижение числа рабочих мест на 9.100 в октябре, а согласно отчету международной рекрутинговой компании Challenger, Gray & Christmas, число планируемых работодателями США выросло более чем до 153.000 в октябре. По оценкам ФРБ Чикаго, уровень безработицы в США в октябре, вероятно, вырос до максимума четырех лет.

За день до выхода этих данных был опубликован отчет ADP о занятости в Соединенных Штатах: компания сообщила, что число занятых в экономике США без учета сельскохозяйственного сектора в октябре увеличилось на 42.000.

Отчет Challenger об увольнениях в сочетании с отсутствием правительственной статистики поставило под вопрос то, действительно ли рынок труда стабилизировался, сказал Питер Кардильо из Spartan Capital Securities.

Текущая неделя была бы насыщенной с точки зрения экономических данных, включая публикацию правительственных данных о потребительских ценах, ценах производителей и розничных продажах. Их выход, вероятно, будет отложен из-за приостановки работы правительства. Вместо этого инвесторы будут пытаться составить представление о состоянии экономики на основе традиционно второстепенных отчетов, включая индекс настроений малого бизнеса от Национальной федерации независимого бизнеса во вторник.

Пока инвесторы взвешивают экономические последствия шатдауна, министр транспорта США в пятницу предупредил, что в случае его продолжения власти могут заставить авиакомпании сократить до 20% рейсов.

Отсутствие правительственных данных затуманивает перспективы денежно-кредитной политики ФРС в преддверии декабрьского заседания регулятора. После снижения процентной ставки, председатель ФРС Джером Пауэлл сказал, что еще одно снижение не является предрешенным фактом.

"ФРС нужна помощь, чтобы понять, что происходит на рынке труда. Они получают противоречивые сигналы, и то, что они решат сделать в декабре, разумеется, будет иметь последствия для фондового рынка", - сказал Чак Карлсон из Horizon Investment Services.

Фьючерсы на ставку по федеральным фондам ФРС в пятницу указывали на вероятность шага вниз в декабре примерно в 65%. До комментариев Пауэлла после октябрьского заседания инвесторы считали такое решение практически решенным делом.

Также в центре внимания рынков находятся оставшиеся квартальные отчеты компаний. Из 446 отчитавшихся фирм индекса S&P 500, прибыль 82,5% из них оказалась выше ожиданий аналитиков - лучший показатель со второго квартала 2021 года, сообщила в пятницу LSEG IBES.

На этой неделе свои результаты представят также Walt Disney , технологический гигант Cisco Systems и производитель полупроводников Nvidia .

"Я бы ожидал немного большей волатильности среди лидеров технологического сектора и техсектора в целом в преддверии отчета Nvidia", - сказал Саглимбене из Ameriprise Financial.

Индекс Dow Jones к 18:34 МСК снизился на 0,18% до 46.829,65 пункта, индекс S&P 500 опустился на 0,67% до 6.675,56 пункта, а Nasdaq просел на 1,25% до 22.765,69 пункта.

Dow Jones:

Лидеры роста | Изменение, % |

1,95% | |

1,87% | |

1,87% | |

Лидеры снижения: | Изменение, % |

-3,06% | |

-2,27% | |

-1,99% |

S&P 500:

Лидеры роста | Изменение, % |

16,91% | |

11,64% | |

7,3% | |

Лидеры снижения: | Изменение, % |

-10% | |

-9,6% | |

-8,6% |

Nasdaq:

Американские фондовые индексы идут вниз в четверг на фоне новой волны распродаж в техсекторе, в то время как инвесторы сохраняют осторожность из-за опасений о пошлинах США и неопределенности вокруг экономики.

Индекс Dow Jones к 18:41 МСК снизился на 0,70% до 46.978,89 пункта, S&P 500 опустился на 0,86% до 6.737,86 пункта, а Nasdaq - на 1,42% до 23.165,49 пункта.

Dow Jones:

Лидеры роста | Изменение, % |

1,45% | |

1,14% | |

0,56% | |

Лидеры снижения: | Изменение, % |

-6,42% | |

-2,43% | |

-1,99% |

S&P 500:

Лидеры роста | Изменение, % |

21,05% | |

10,04% | |

8,13% | |

Лидеры снижения: | Изменение, % |

-14,36% | |

-13,6% | |

-10,73% |

Nasdaq:

Индекс Dow Jones к 18:36 МСК вырос на 0,17% до 47.166,35 пункта, индекс S&P 500 поднялся на 0,40% до 6.798,86 пункта, а Nasdaq укрепился на 0,62% до 23.493,23 пункта.

Dow Jones:

Лидеры роста | Изменение, % |

4,8% | |

2,82% | |

2,06% | |

Лидеры снижения: | Изменение, % |

-2,52% | |

-1,44% | |

-0,84% |

S&P 500:

Лидеры роста | Изменение, % |

Solstice Advanced Materials Inc S | 10,8% |

9,76% | |

7,91% | |

Лидеры снижения: | Изменение, % |

-16,39% | |

-14,77% | |

-8,99% |

Nasdaq:

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться