Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Фьючерсы на S&P 500 остались на прежнем уровне, а фьючерсы на Nasdaq 100 сократили свои потери до 0,1%.

Согласно данным ANZ-Indeed, количество объявлений о вакансиях в Австралии в январе выросло на 4,4% по сравнению с предыдущим месяцем.

[Биткоин преодолел отметку в 78 000 долларов] 2 февраля, согласно данным HTX Market Data, биткоин отскочил и преодолел отметку в 78 000 долларов, в настоящее время торгуется на уровне 78 005 долларов, при этом падение за 24 часа сократилось до 1,27%.

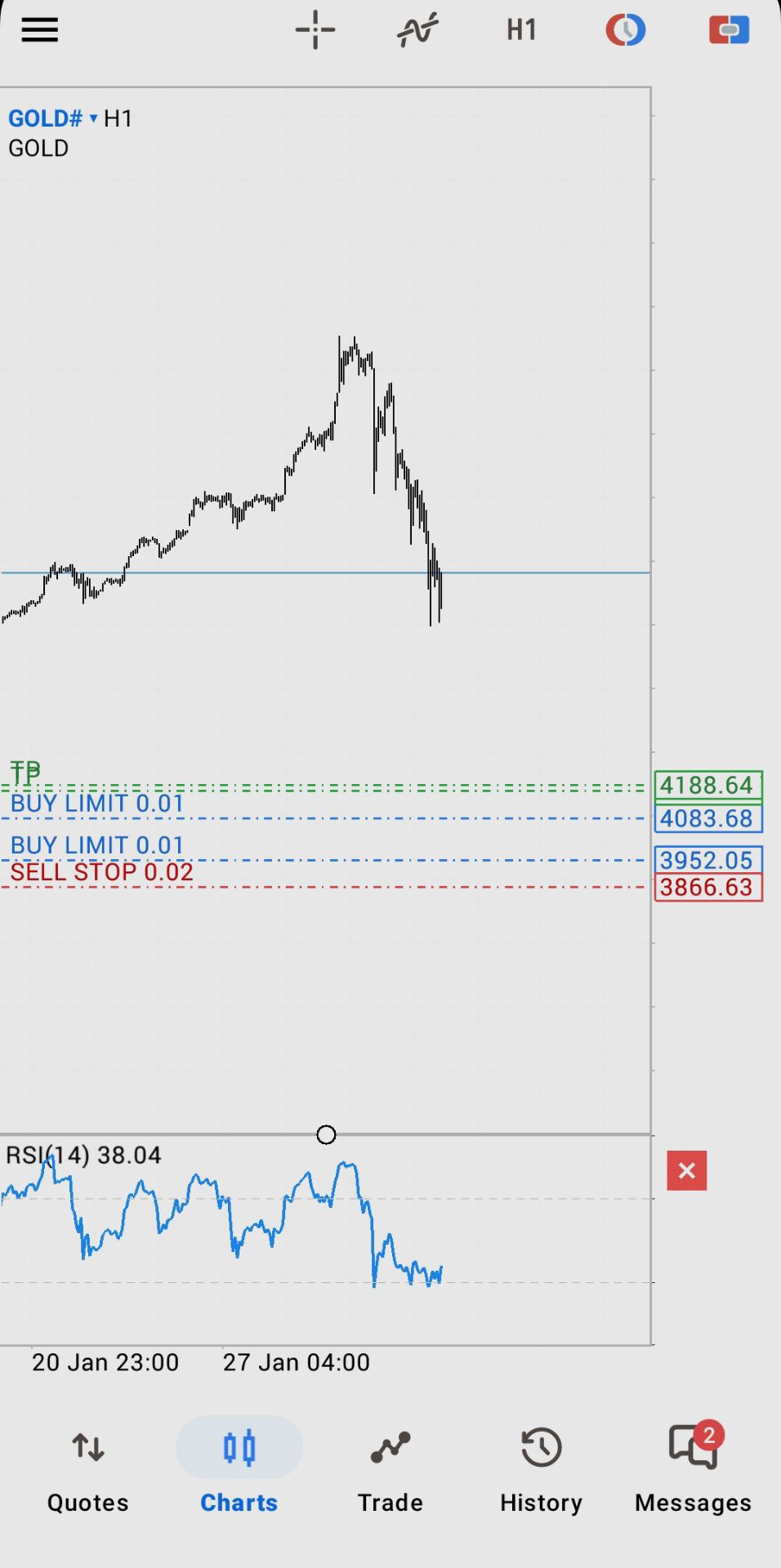

Цена на серебро на спотовом рынке отыграла более 8 долларов потерь после падения почти на 10%. Цена на золото на спотовом рынке сократила потери до 1,2% после падения более чем на 3,5%.

Краткий обзор Банка Японии: Один из участников отметил, что в условиях экономических ограничений предложения рабочей силы риски для цен сместились в сторону роста.

Краткий обзор от Банка Японии: Один из участников заявил о необходимости уделять больше внимания рискам роста цен.

Краткий обзор Банка Японии: Один из членов банка заявил, что влияние ослабления иены на цены импорта стало более выраженным.

Краткий обзор Банка Японии: Один из членов совета отметил, что некоторые показатели долгосрочных инфляционных ожиданий уже начали демонстрировать стабильность.

Краткое изложение позиции Банка Японии: Один из членов совета заявил, что слабая иена повышает прибыль и заработную плату крупных фирм, но оказывает давление на прибыль и заработную плату малых фирм, что может привести к усилению неравенства.

В кратком обзоре Банка Японии цитируются слова представителя Министерства финансов: «Мы с предельной бдительностью следим за недавней волатильностью на мировом и японском рынках».

Министр иностранных дел Великобритании заявил, что визит в Эфиопию будет посвящен проблеме миграции.

Краткое содержание выступления представителя Банка Японии: Один из участников дискуссии отметил, что при росте волатильности на рынке облигаций центральному банку важно проверить, сохраняется ли нормальное функционирование рынка.

Краткое изложение позиции Банка Японии: Один из участников дискуссии заявил, что Банку Японии следует придерживаться текущей стратегии и продолжать сокращать объемы покупки облигаций, одновременно реагируя на исключительные обстоятельства, например, путем увеличения объемов покупки.

Краткий обзор Банка Японии: Один из участников отметил, что события на рынке государственных облигаций Японии за последние две недели показали одностороннее сужение кривой доходности, заслуживающее внимания.

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)А:--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)А:--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)А:--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Общее количество одобренных строительств YoY (Дек)

Австралия Общее количество одобренных строительств YoY (Дек)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Австралия Годовой рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Годовой рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Австралия Месячный рост разрешений на строительство в частном секторе (Сезонно скорректированный) (Дек)

Австралия Месячный рост разрешений на строительство в частном секторе (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Американские фондовые индексы обновили рекордные максимумы в понедельник - надежды на торговое соглашение между Вашингтоном и Пекином поддержали аппетит к риску в начале насыщенной недели, на которой технологические гиганты представят квартальные отчеты, а ФРС, как ожидается, снизит ставку.

Индекс Dow Jones к 17:33 МСК вырос на 0,52% до 47.451,42 пункта, S&P 500 поднялся на 0,88% до 6.851,66 пункта и Nasdaq подскочил на 1,46% до 23.543,64 пункта.

Dow Jones:

Лидеры роста | Изменение, % |

2,13% | |

1,88% | |

1,33% | |

Лидеры снижения: | Изменение, % |

-0,77% | |

-0,77% | |

-0,48% |

S&P 500:

Лидеры роста | Изменение, % |

19,62% | |

6,81% | |

5,67% | |

Лидеры снижения: | Изменение, % |

-6,05% | |

-3,51% | |

-3,1% |

Nasdaq:

Лидеры роста | Изменение, % |

138,92% | |

115,57% | |

98,05% | |

Лидеры снижения: | Изменение, % |

-43,39% | |

-43,2% | |

Smart Logistics Global Ltd S | -43,14% |

Ралли на фондовом рынке США вступает в потенциально значимую неделю для сохранения импульса в оставшуюся часть года. Инвесторов ждет шквал квартальных отчетов компаний, включая результаты рыночных тяжеловесов, а также вероятное снижение процентной ставки ФРС по итогам двухдневного заседания.

Торговые противоречия между США и Китаем могут пойти на спад в ближайшие дни, в то время как продолжающаяся приостановка работы американского правительства добавляет инвесторам неопределенности.

Фондовый рынок справился с повышенной волатильностью в октябре, при этом индекс S&P 500 в пятницу обновил рекордный уровень закрытия, поднявшись на 36% с достигнутого в апреле минимума 2025 года. Бенчмарк с начала года вырос более чем на 15%.

Учитывая, что ралли на фондовом рынке продолжается уже несколько месяцев без существенных коррекций, акции в ближайшие дни могут оставаться волатильными, считает Крис Фашиано из Commonwealth Financial Network.

"Что нам нужно, так это увидеть, что результаты компаний продолжают превосходить ожидания, а американский бизнес позитивно оценивает состояние экономики, - сказал Фашиано. - Люди начинают нервничать тогда, когда видят спад потребительского доверия или снижения доверия бизнеса".

Сезон отчетности за третий квартал в целом стартовал достаточно позитивно, несмотря на разочаровывающие результаты стримингового сервиса Netflix и производителя микрочипов Texas Instruments на прошлой неделе.

С учетом результатов 143 уже отчитавшихся компаний, рост прибыли компонентов индекса S&P 500 оценивается в 10,4% в годовом выражении, свидетельствуют данные LSEG IBES по состоянию на пятницу. На данный момент 87% компаний превзошли оценки прибыли от аналитиков и 82% - прогнозы выручки, что выше обычных исторических значений.

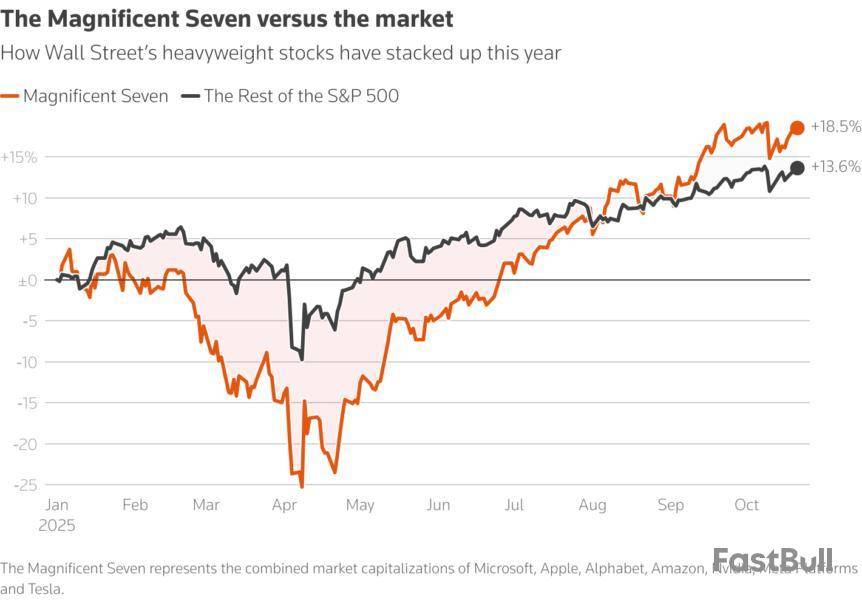

Текущая неделя станет самой насыщенной в этом сезоне отчетности - свои результаты представят более 170 компаний. Среди них - Microsoft , Apple , Alphabet , Amazon и Meta Platforms , пять представителей так называемой Великолепной семерки, доминирующей в фондовых индексах и демонстрировавшей опережающие показатели роста прибыли в последние несколько лет.

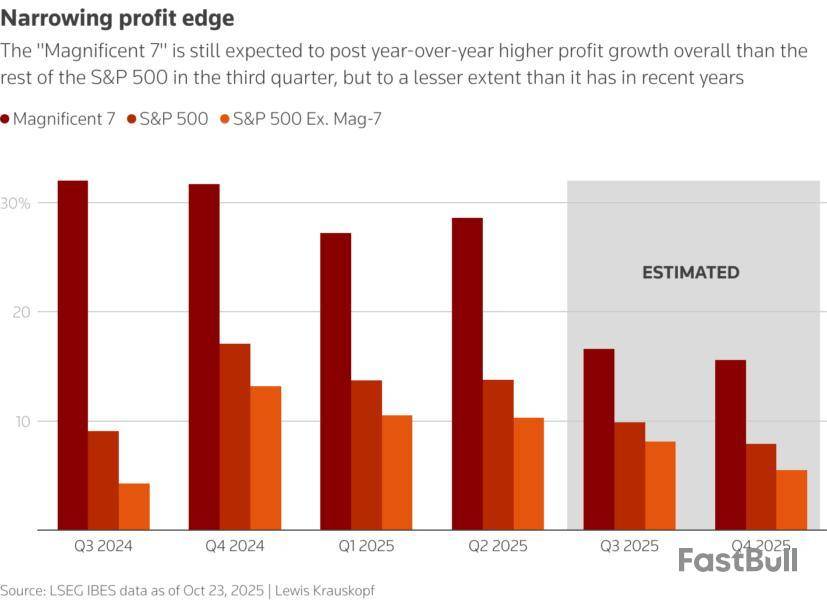

Их преимущество в прибыли над остальными компаниями индекса сокращается, однако в текущем отчетном периоде от Великолепной семерки все же ожидаются более сильные результаты. По данным, опубликованным на прошлой неделе Таджиндером Диллоном из LSEG, прибыль этой группы, как прогнозируется, вырастет на 16,6%, тогда как рост прибыли остальных участников индекса составит 8,1%.

Несколько тяжеловесов также являются ключевыми игроками в секторе искусственного интеллекта, ажиотаж вокруг которого был основным драйвером для фондового рынка.

"Фактором, который, вероятно, окажет наибольшее влияние на рынок с текущего момента до конца года, будут (отчеты) этих крупных техкомпаний, - сказал Энтони Саглимбене из Ameriprise Financial. - Планка ожиданий для этих компаний перед публикацией результатов на (текущей) неделе очень высока".

Также на этой неделе свои результаты представят фармацевтическая компания Eli Lilly , нефтяные гиганты Exxon и Chevron > и платежные системы Visa и Mastercard .

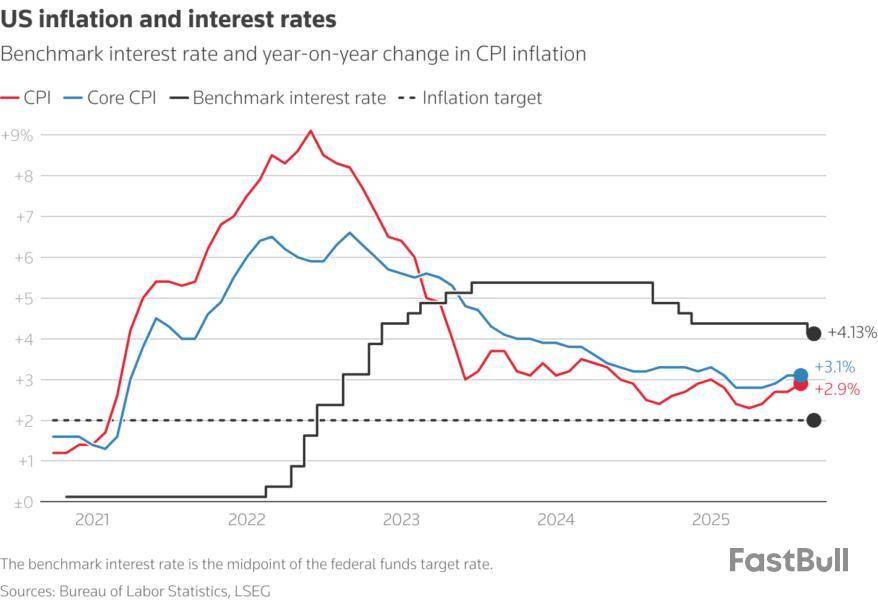

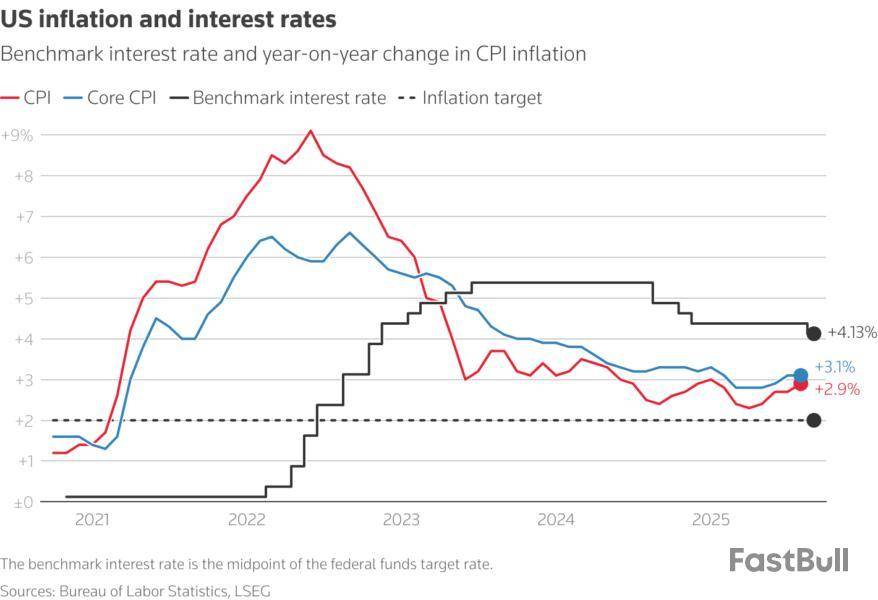

Федрезерв, как широко ожидается, в среду снизит ключевую процентную ставку с текущего диапазона 4%-4,25% еще на четверть процентного пункта по итогам заседания. Этот сценарий поддержала и более слабая, чем ожидалось, пятничная статистика инфляции. Поскольку этот шаг уже заложен в цены активов, рынки, вероятно, будут более чувствительны к риторике главы ФРС Джерома Пауэлла, особенно в контексте ожиданий дальнейшего смягчения денежно-кредитной политики на декабрьском заседании.

Принятие решений для ФРС затрудняет отсутствие правительственных данных с начала приостановки работы части госслужб 1 октября, включая задержки публикации трудовой статистики в момент усиливающихся опасений о состоянии рынка труда.

Затянувшаяся приостановка работы правительства, которая уже превысила среднюю продолжительность предыдущих шатдаунов, вероятно, создает повышенные риски для экономического роста, отметил Арт Хоган из B Riley Wealth.

"Чем дольше она тянется, тем труднее рынку будет игнорировать происходящее", - сказал Хоган.

Инвесторы также в значительной степени игнорировали торговые риски, однако возобновившиеся разногласия между США и Китаем вновь вывели напряженность между двумя крупнейшими экономиками мира на первый план.

Президент США Дональд Трамп в октябре пригрозил значительно повысить пошлины на китайские товары с 1 ноября в ответ на введенные Пекином ограничения на экспорт редкоземельных металлов. Инвесторы будут внимательно следить за развитием событий в ожидании встречи Трампа с председателем КНР Си Цзиньпином на этой неделе.

"Если пошлины вырастут до уровней, которыми президент Трамп грозит Китаю... мы увидим более волатильную и, вероятно, более негативную реакцию рынка, особенно если (инвесторы) будут ожидать длительного сохранения такой ситуации", - сказал Саглимбене.

Переговоры между Вашингтоном, Пекином и Оттавой будут в центре внимания на наступающей неделе, на которой пройдут заседания ФРС, ЦБ Канады и ЕЦБ. Между тем аргентинские рынки оценивают уверенную победу на парламентских выборах в Аргентине партии президента Хавьера Милея.

Ниже следует обзор основных рыночных событий предстоящей недели.

1/ ДРАМАТИЧНЫЕ ВЫБОРЫ

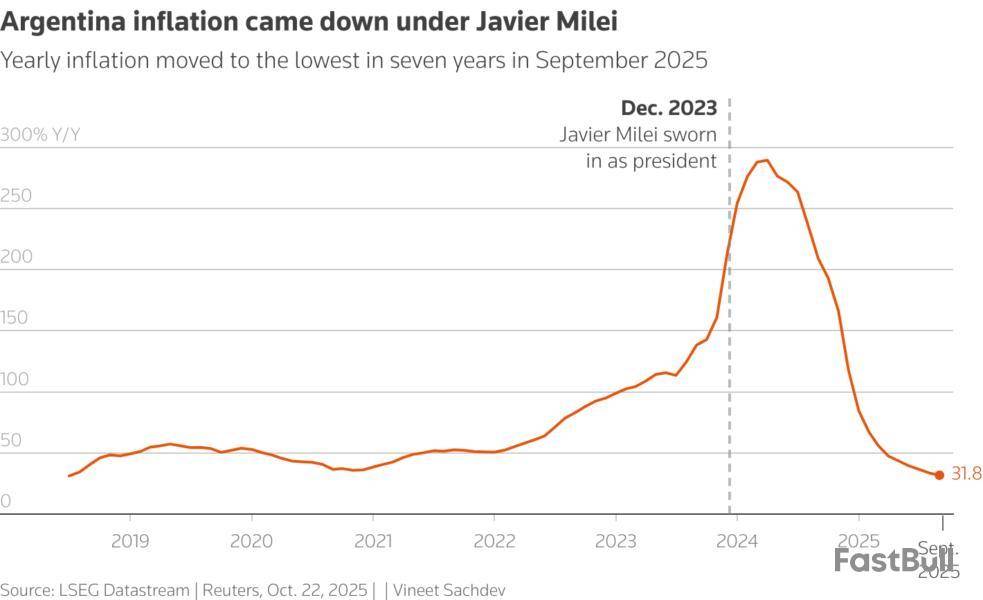

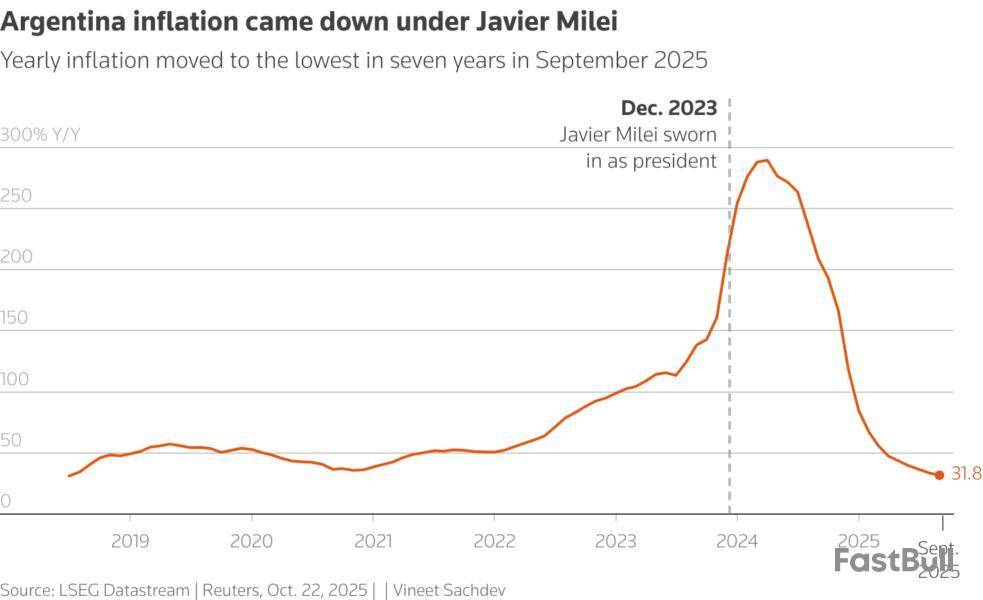

Ожидается, что аргентинские бонды и акции устремятся в ралли, после того как партия президента Хавьера Милея одержала убедительную победу на воскресных парламентских выборах в Аргентине. Победа являлась ключевым условием для продолжения экономических реформ и сохранения финансовой поддержки США.

Президент-либертарианец Хавьер Милей, вероятно, укрепит свои позиции с получением большинства в парламенте. Его решительные экономические реформы, направленные на борьбу с инфляцией, а также углубление связей с Вашингтоном принесли Аргентине одни из лучших показателей доходности среди развивающихся рынков с момента его прихода к власти в декабре 2023 года.

Тем не менее, даже беспрецедентная поддержка президента США Дональда Трампа, включая прямое вмешательство в валютный рынок, соглашение о своп-линии на $20 миллиардов и перспективу получения кредита еще $20 миллиардов для поддержки гособлигаций, не остановила просадки песо до рекордных минимумов.

Аргентинский песо просел примерно на 25% с середины апреля, когда был либерализован обмен валют, а с начала 2025 года снизился почти на 30%.

2/ ВСЕ ДЕЛО В ИИ

Квартальные отчеты техгигантов и компаний с высоким потенциалом роста будут центральным событием насыщенной недели корпоративной отчетности в США, и могут пролить свет на положение дел вокруг крайне популярных ставок на искусственный интеллект.

Microsoft , Apple , Alphabet , Amazon и Meta Platforms - пять представителей "Великолепной семерки" крупнейших компаний, доминирующих в фондовых индексах, представят свои финансовые результаты.

Треть компаний из списка S&P 500 опубликует отчеты на предстоящей неделе, включая фармацевтическую компанию Eli Lilly , нефтяных гигантов Exxon и Chevron , а также платежные системы Visa и Mastercard .

Инвесторы будут тщательно анализировать данные в поисках признаков издержек и влияния изменчивой торговой политики США. Согласно данным LSEG IBES, рост прибыли компаний S&P 500 в третьем квартале оценивается в 9,2% относительно аналогичного периода прошлого года, а количество фирм, показавших прибыль выше ожиданий, превысило обычный уровень.

3/ СТАВКА НА ШАГ ВНИЗ

Рынки практически не сомневаются, что Федрезерв примет решение снизить ставку на 25 базисных пунктов в среду, и с такой же уверенностью закладывают в цены еще один шаг вниз в декабре.

Однако перспектива декабрьского снижения может стать менее очевидной, если правительственный шатдаун затянется - в условиях отсутствия официальной статистики Федрезерв будет вынужден принимать решения вслепую.

Между тем президент Трамп планирует встретиться с председателем КНР Си Цзиньпином в четверг в ходе поездки в Азию, на полях саммита Азиатско-Тихоокеанского экономического сотрудничества.

Трамп сказал в понедельник, что США и Китай, вероятно, заключат торговую сделку.

Долгожданная встреча лидеров оказалась под вопросом на фоне обострения торговых разногласий и конфликта вокруг введенных КНР ограничений на экспорт редкоземельных элементов и ответных мер США в виде ограничений на поставки технологий. Все это продолжает беспокоить рынки и остается фактором, который ФРС вынуждена учитывать.

4/ НЕ ВСЕ КРУТИТСЯ ВОКРУГ ФРС

ЦБ Канады, как ожидается, также снизит процентные ставки второй месяц подряд в среду, и рост инфляции, скорее всего, не станет этому помехой. Однако заявление Трампа о прекращении всех торговых переговоров с этой страной не улучшает перспективы.

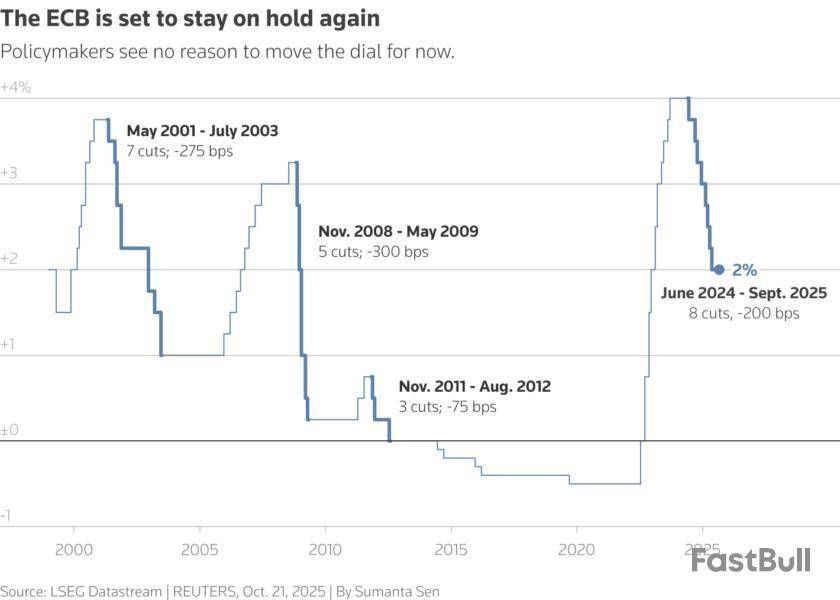

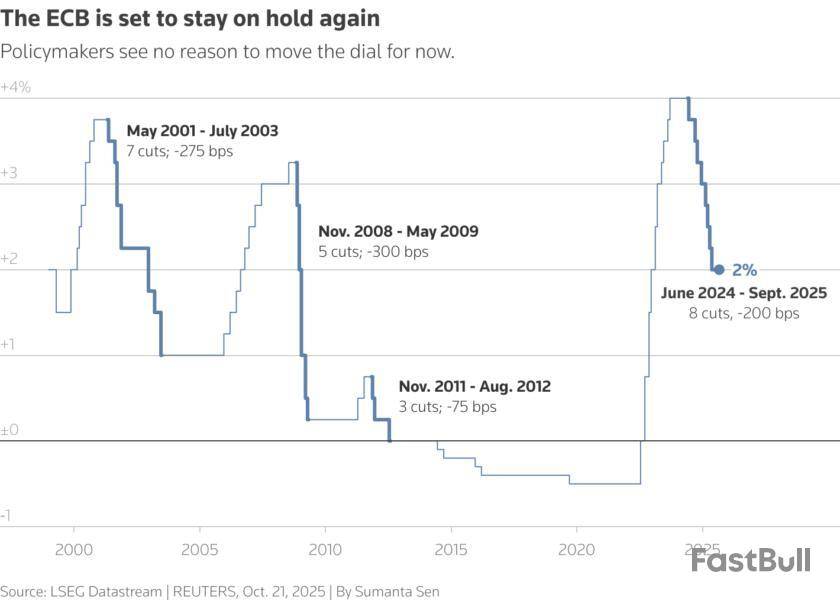

Рынки не ожидают сюрпризов от заседания ЕЦБ в четверг. Большинство опрошенных Рейтер экономистов прогнозируют, что регулятор в третий раз подряд оставит ключевую процентную ставку на уровне 2% и, вероятно, не будет менять ее до конца года. Трейдеры оценивают вероятность снижения ставок в еврозоне на 25 б.п. к середине 2026 года примерно в 65%, учитывая понижательные риски для экономического роста.

Однако на горизонте сгущаются тучи. Помимо торговых противоречий между Пекином и Вашингтоном, сохраняется политическая нестабильность во Франции, а в среду в Нидерландах пройдут выборы, в преддверии которых преобладали популистские настроения. В этой обстановке главе ЕЦБ Кристин Лагард, вероятно, придется ответить на вопрос, так ли благоприятно положение в экономическом блоке, как раньше.

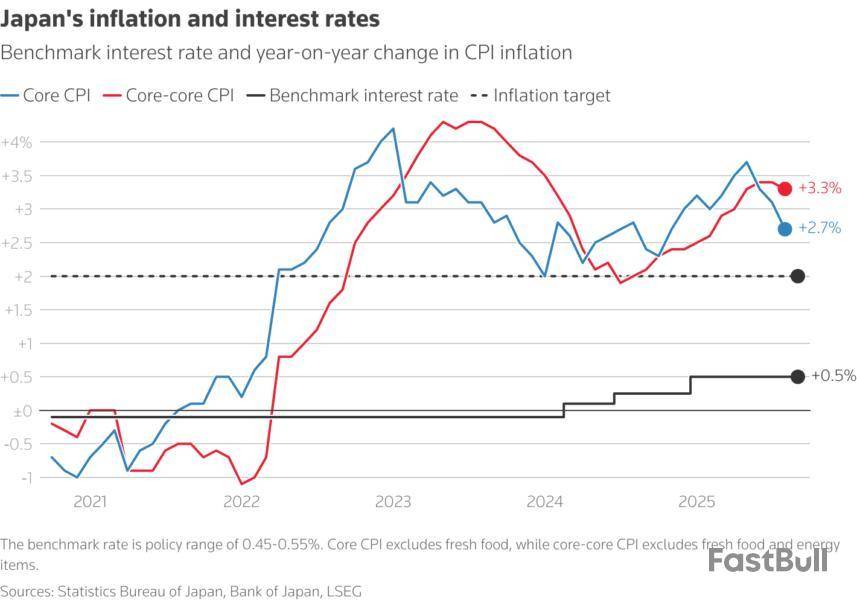

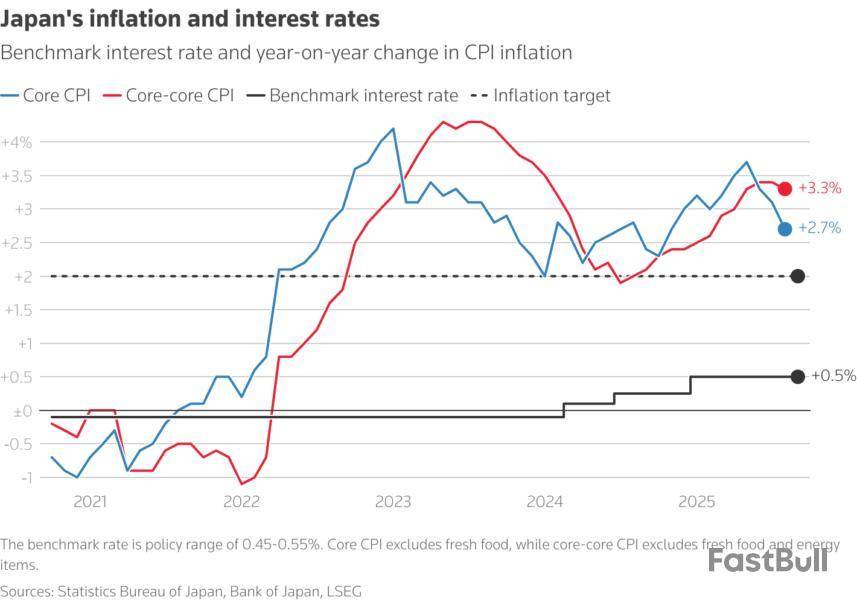

5/ ПОВЫШЕНИЕ СТАВКИ - НА ПАУЗЕ

Банк Японии, как ожидается, не станет повышать процентную ставку на заседании в четверг, отложив этот шаг до декабря или до января - и это не связано с давлением со стороны нового премьер-министра страны, сторонницы мягкой денежно-кредитной политики.

Две трети опрошенных Рейтер аналитиков считают, что Санаэ Такаити, занявшая пост во вторник, не станет откладывать ужесточение монетарной политики, хотя она неоднократно заявляла, что центробанк должен действовать в соответствии с правительственным курсом.

Вместо этого аналитики и трейдеры указывают на непреходящую осторожность, которая слышна в комментариях главы ЦБ Японии Кадзуо Уэды. Несмотря на заметный ястребиный поворот его риторики в сентябре, возможные последствия торговых пошлин заставляют сохранять осмотрительность.

Желание Уэды выждать до получения дополнительных данных — в том числе о тенденциях предпраздничных продаж в США — заставляет большинство аналитиков ожидать повышения ставки ЦБ Японии не раньше декабря.

Основные фондовые индексы Уолл-стрит обновили рекорды в пятницу на фоне более слабой, чем ожидалось, статистики инфляции, усилившей ожидания скорого снижения ставки ФРС. Сильный отчет (IntelINTC.O) подкрепил оптимизм инвесторов в отношении искусственного интеллекта.

Индекс Dow Jones к 17:37 МСК вырос на 0,74% до 47.081,36 пункта, индекс S&P 500 поднялся на 0,77% до 6.790,45 пункта, а Nasdaq - на 1,09% до 23.191,69 пункта.

Dow Jones:

Лидеры роста | Изменение, % |

3,81% | |

2,83% | |

1,79% | |

Лидеры снижения: | Изменение, % |

-2,34% | |

-1,23% | |

-1,21% |

S&P 500:

Лидеры роста | Изменение, % |

9,12% | |

7,18% | |

6,82% | |

Лидеры снижения: | Изменение, % |

-13,25% | |

-7,58% | |

-5,41% |

Nasdaq:

Новый виток торговых трений и переговоры между Вашингтоном, Пекином и Оттавой будут в центре внимания на будущей неделе, на которой пройдут заседания ФРС, ЦБ Канады и ЕЦБ, а также выборы в Аргентине.

Ниже следует обзор основных рыночных событий предстоящей недели.

1/ ДРАМАТИЧНЫЕ ВЫБОРЫ

Парламентские выборы в Аргентине в это воскресенье могут стать судьбоносным моментом одной из самых ярких реформаторских историй на развивающихся рынках.

Президент-либертарианец Хавьер Милей стремится укрепить свои позиции в парламенте, где его партия имеет меньшинство. Его решительные экономические реформы, направленные на борьбу с инфляцией, а также углубление связей с Вашингтоном принесли Аргентине одни из лучших показателей доходности среди развивающихся рынков с момента его прихода к власти в декабре 2023 года.

Тем не менее, даже беспрецедентная поддержка президента США Дональда Трампа, включая прямое вмешательство в валютный рынок, соглашение о своп-линии на $20 миллиардов и перспективу получения кредита еще $20 миллиардов для поддержки гособлигаций, не остановила просадки песо до рекордных минимумов.

Слабый результат партии Милея может перечеркнуть достигнутые успехи и затормозить реформы, заставляя инвесторов сомневаться по поводу того, как формировать долгосрочные стратегии в отношении Аргентины.

2/ ВСЕ ДЕЛО В ИИ

Квартальные отчеты техгигантов и компаний с высоким потенциалом роста будут центральным событием насыщенной недели корпоративной отчетности в США, и могут пролить свет на положение дел вокруг крайне популярных ставок на искусственный интеллект.

Microsoft , Apple , Alphabet , Amazon и Meta Platforms - пять представителей "Великолепной семерки" крупнейших компаний, доминирующих в фондовых индексах, представят свои финансовые результаты.

Треть компаний из списка S&P 500 опубликует отчеты на предстоящей неделе, включая фармацевтическую компанию Eli Lilly , нефтяных гигантов Exxon и Chevron , а также платежные системы Visa и Mastercard .

Инвесторы будут тщательно анализировать данные в поисках признаков издержек и влияния изменчивой торговой политики США. Согласно данным LSEG IBES, рост прибыли компаний S&P 500 в третьем квартале оценивается в 9,2% относительно аналогичного периода прошлого года, а количество фирм, показавших прибыль выше ожиданий, превысило обычный уровень.

3/ СТАВКА НА ШАГ ВНИЗ

Рынки практически не сомневаются, что Федрезерв примет решение снизить ставку на 25 базисных пунктов в среду, и с такой же уверенностью закладывают в цены еще один шаг вниз в декабре.

Однако перспектива декабрьского снижения может стать менее очевидной, если правительственный шатдаун затянется - в условиях отсутствия официальной статистики Федрезерв будет вынужден принимать решения вслепую.

Между тем президент Трамп планирует встретиться с председателем КНР Си Цзиньпином в четверг в ходе поездки в Азию, на полях саммита Азиатско-Тихоокеанского экономического сотрудничества.

Долгожданная встреча лидеров оказалась под вопросом на фоне обострения торговых разногласий и конфликта вокруг введенных КНР ограничений на экспорт редкоземельных элементов и ответных мер США в виде ограничений на поставки технологий. Все это продолжает беспокоить рынки и остается фактором, который ФРС вынуждена учитывать.

4/ НЕ ВСЕ КРУТИТСЯ ВОКРУГ ФРС

ЦБ Канады, как ожидается, также снизит процентные ставки второй месяц подряд в среду, и рост инфляции, скорее всего, не станет этому помехой. Однако заявление Трампа о прекращении всех торговых переговоров с этой страной не улучшает перспективы.

Рынки не ожидают сюрпризов от заседания ЕЦБ в четверг. Большинство опрошенных Рейтер экономистов прогнозируют, что регулятор в третий раз подряд оставит ключевую процентную ставку на уровне 2% и, вероятно, не будет менять ее до конца года. Трейдеры оценивают вероятность снижения ставок в еврозоне на 25 б.п. к середине 2026 года примерно в 65%, учитывая понижательные риски для экономического роста.

Однако на горизонте сгущаются тучи. Помимо торговых противоречий между Пекином и Вашингтоном, сохраняется политическая нестабильность во Франции, а в среду в Нидерландах пройдут выборы, в преддверии которых преобладали популистские настроения. В этой обстановке главе ЕЦБ Кристин Лагард, вероятно, придется ответить на вопрос, так ли благоприятно положение в экономическом блоке, как раньше.

5/ ПОВЫШЕНИЕ СТАВКИ - НА ПАУЗЕ

Банк Японии, как ожидается, не станет повышать процентную ставку на заседании в четверг, отложив этот шаг до декабря или до января - и это не связано с давлением со стороны нового премьер-министра страны, сторонницы мягкой денежно-кредитной политики.

Две трети опрошенных Рейтер аналитиков считают, что Санаэ Такаити, занявшая пост во вторник, не станет откладывать ужесточение монетарной политики, хотя она неоднократно заявляла, что центробанк должен действовать в соответствии с правительственным курсом.

Вместо этого аналитики и трейдеры указывают на непреходящую осторожность, которая слышна в комментариях главы ЦБ Японии Кадзуо Уэды. Несмотря на заметный ястребиный поворот его риторики в сентябре, возможные последствия торговых пошлин заставляют сохранять осмотрительность.

Желание Уэды выждать до получения дополнительных данных — в том числе о тенденциях предпраздничных продаж в США — заставляет большинство аналитиков ожидать повышения ставки ЦБ Японии не раньше декабря.

Американский производитель микрочипов Intel в среду отчитался о превзошедшей ожидания прибыли за июль-сентябрь благодаря радикальным мерам сокращения расходов

Скорректированная прибыль Intel составила 23 цента на акцию, превысив приведенный в данных LSEG прогноз в 1 цент на акцию

Скорректированная валовая маржа достигла 40%, тогда как аналитики прогнозировали показатель на уровне 35,7%

Intel ожидает выручку в текущем квартале в диапазоне $12,8-$13,8 миллиарда со средним значением в $13,3 миллиарда - при средней оценке аналитиков в $13,37 миллиарда

Акции компании выросли на 7% на внебиржевых торгах

Американские фондовые индексы S&P 500 и Nasdaq укрепляются в четверг, в то время как Dow Jones не показывает ярко выраженной динамики: разочаровывающие квартальные отчеты Tesla и IBM ухудшили настроения, в то время как сохраняющаяся напряженность в торговых отношениях США и Китая остается в центре внимания рынка.

Индекс Dow Jones к 17:25 МСК был стабилен у отметки 46.577,21 пункта, тогда как S&P 500 поднялся на 0,26% до 6.716,55 пункта, а Nasdaq вырос на 0,45% до 22.843,23 пункта.

Dow Jones:

Лидеры роста: | Изменение |

6,3% | |

1,1% | |

0,9% | |

Лидеры снижения: | Изменение |

-3,1% | |

-1,4% | |

-1,3% |

S&P 500:

Лидеры роста: | Изменение |

12,5% | |

12,1% | |

8,4% | |

Лидеры снижения: | Изменение |

-19,8% | |

-7,4% | |

-7,3% |

Nasdaq:

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться