Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

США Еженедельное среднее за 4 недели по первичным заявкам на пособие по безработице (сезонно скорректированное)

США Еженедельное среднее за 4 недели по первичным заявкам на пособие по безработице (сезонно скорректированное)А:--

П: --

П: --

США Еженедельные продолжающиеся заявки на пособие по безработице (сезонно скорректированные)

США Еженедельные продолжающиеся заявки на пособие по безработице (сезонно скорректированные)А:--

П: --

П: --

Канада Индекс деловой активности Ivey (сезонно скорректированный) (Нояб)

Канада Индекс деловой активности Ivey (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада Индекс деловой активности Ivey (не сезонно скорректированный) (Нояб)

Канада Индекс деловой активности Ivey (не сезонно скорректированный) (Нояб)А:--

П: --

П: --

США Пересмотренные заказы на капитальные товары, не включая воздушные суда (месяц к месяцу, за исключением воздушных судов, сезонно скорректированные) (Сент)

США Пересмотренные заказы на капитальные товары, не включая воздушные суда (месяц к месяцу, за исключением воздушных судов, сезонно скорректированные) (Сент)А:--

П: --

США Ежемесячные заказы на производство (исключая транспорт) (Сент)

США Ежемесячные заказы на производство (исключая транспорт) (Сент)А:--

П: --

П: --

США Ежемесячные заказы на производство (Сент)

США Ежемесячные заказы на производство (Сент)А:--

П: --

П: --

США Ежемесячные заказы на производство (исключая оборону) (Сент)

США Ежемесячные заказы на производство (исключая оборону) (Сент)А:--

П: --

П: --

США Изменение еженедельных запасов природного газа EIA

США Изменение еженедельных запасов природного газа EIAА:--

П: --

П: --

Саудовская Аравия Добыча сырой нефти

Саудовская Аравия Добыча сырой нефтиА:--

П: --

П: --

США Еженедельное удержание ценных бумаг иностранными центральными банками

США Еженедельное удержание ценных бумаг иностранными центральными банкамиА:--

П: --

П: --

Япония Валютные резервы (Нояб)

Япония Валютные резервы (Нояб)А:--

П: --

П: --

Индия Ставка РЕПО

Индия Ставка РЕПОА:--

П: --

П: --

Индия Базовая процентная ставка

Индия Базовая процентная ставкаА:--

П: --

П: --

Индия Ставка обратного РЕПО

Индия Ставка обратного РЕПОА:--

П: --

П: --

Индия Резервное соотношение депозитов в People's Bank of China

Индия Резервное соотношение депозитов в People's Bank of ChinaА:--

П: --

П: --

Япония Предварительные ведущие индикаторы (Окт)

Япония Предварительные ведущие индикаторы (Окт)А:--

П: --

П: --

Великобритания Индекс цен на жилье Halifax год к году (сезонно скорректированный) (Нояб)

Великобритания Индекс цен на жилье Halifax год к году (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Великобритания Индекс цен на жилье Halifax месяц к месяцу (сезонно скорректированный) (Нояб)

Великобритания Индекс цен на жилье Halifax месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Франция Текущий счет (Не сезонно скорректированный) (Окт)

Франция Текущий счет (Не сезонно скорректированный) (Окт)А:--

П: --

П: --

Франция Торговый баланс (Сезонно скорректированный) (Окт)

Франция Торговый баланс (Сезонно скорректированный) (Окт)А:--

П: --

П: --

Франция Ежемесячный рост промышленного выпуска (сезонно скорректированный) (Окт)

Франция Ежемесячный рост промышленного выпуска (сезонно скорректированный) (Окт)А:--

П: --

П: --

Италия Месячный рост розничных продаж (Сезонно скорректированный) (Окт)

Италия Месячный рост розничных продаж (Сезонно скорректированный) (Окт)А:--

П: --

П: --

Еврозона Годовой рост занятости (Сезонно скорректированный) (3 квартал)

Еврозона Годовой рост занятости (Сезонно скорректированный) (3 квартал)А:--

П: --

П: --

Еврозона Окончательный ВВП год к году (3 квартал)

Еврозона Окончательный ВВП год к году (3 квартал)А:--

П: --

П: --

Еврозона Окончательный ВВП квартал к кварталу (3 квартал)

Еврозона Окончательный ВВП квартал к кварталу (3 квартал)А:--

П: --

П: --

Еврозона Квартальный рост занятости (Сезонно скорректированный) (3 квартал)

Еврозона Квартальный рост занятости (Сезонно скорректированный) (3 квартал)А:--

П: --

П: --

Еврозона Окончательные данные о занятости (Сезонно скорректированный) (3 квартал)

Еврозона Окончательные данные о занятости (Сезонно скорректированный) (3 квартал)А:--

П: --

Бразилия Индекс цен производителей (месяц к месяцу) (Окт)

Бразилия Индекс цен производителей (месяц к месяцу) (Окт)А:--

П: --

П: --

Мексика Индекс доверия потребителей (Нояб)

Мексика Индекс доверия потребителей (Нояб)--

П: --

П: --

Канада Уровень безработицы (Сезонно скорректированный) (Нояб)

Канада Уровень безработицы (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Уровень участия в занятости (Сезонно скорректированный) (Нояб)

Канада Уровень участия в занятости (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Занятость (Сезонно скорректированный) (Нояб)

Канада Занятость (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Частичная занятость (Сезонно скорректированный) (Нояб)

Канада Частичная занятость (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Полная занятость (Сезонно скорректированная) (Нояб)

Канада Полная занятость (Сезонно скорректированная) (Нояб)--

П: --

П: --

США Ежемесячный доход физических лиц (Сент)

США Ежемесячный доход физических лиц (Сент)--

П: --

П: --

США Индекс потребительских цен Далласского федерального резерва (месяц к месяцу) (Сент)

США Индекс потребительских цен Далласского федерального резерва (месяц к месяцу) (Сент)--

П: --

П: --

США Индекс потребительских цен PCE (год к году, сезонно скорректированный) (Сент)

США Индекс потребительских цен PCE (год к году, сезонно скорректированный) (Сент)--

П: --

П: --

США Индекс потребительских цен PCE (месяц к месяцу) (Сент)

США Индекс потребительских цен PCE (месяц к месяцу) (Сент)--

П: --

П: --

США Ежемесячные расходы физических лиц (сезонно скорректированные) (Сент)

США Ежемесячные расходы физических лиц (сезонно скорректированные) (Сент)--

П: --

П: --

США Ежемесячный рост базового индекса цен на личное потребление (Сент)

США Ежемесячный рост базового индекса цен на личное потребление (Сент)--

П: --

П: --

США Предварительные годовые ожидания инфляции на 5 лет от Университета Мичигана (Дек)

США Предварительные годовые ожидания инфляции на 5 лет от Университета Мичигана (Дек)--

П: --

П: --

США Годовой рост базового индекса цен на личное потребление (Сент)

США Годовой рост базового индекса цен на личное потребление (Сент)--

П: --

П: --

США Месячный рост реальных расходов потребления (Сент)

США Месячный рост реальных расходов потребления (Сент)--

П: --

П: --

США Ожидания инфляции на 5-10 лет (Дек)

США Ожидания инфляции на 5-10 лет (Дек)--

П: --

П: --

США Предварительный индекс текущего состояния Университета Мичигана (Дек)

США Предварительный индекс текущего состояния Университета Мичигана (Дек)--

П: --

П: --

США Предварительный индекс доверия потребителя Университета Мичигана (Дек)

США Предварительный индекс доверия потребителя Университета Мичигана (Дек)--

П: --

П: --

США Прогноз инфляции на 1 год Университета Мичигана, предварительные данные (Дек)

США Прогноз инфляции на 1 год Университета Мичигана, предварительные данные (Дек)--

П: --

П: --

США Предварительный индекс потребительского настроения Университета Мичигана (Дек)

США Предварительный индекс потребительского настроения Университета Мичигана (Дек)--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурение--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефти--

П: --

П: --

США Кредиты потребителей (Сезонно скорректированные) (Окт)

США Кредиты потребителей (Сезонно скорректированные) (Окт)--

П: --

П: --

Китай, материк Валютные резервы (Нояб)

Китай, материк Валютные резервы (Нояб)--

П: --

П: --

Китай, материк Экспорт (год к году, в долларах США) (Нояб)

Китай, материк Экспорт (год к году, в долларах США) (Нояб)--

П: --

П: --

Китай, материк Годовой рост импорта (Китайский юань) (Нояб)

Китай, материк Годовой рост импорта (Китайский юань) (Нояб)--

П: --

П: --

Китай, материк Годовой рост импорта (Доллар США) (Нояб)

Китай, материк Годовой рост импорта (Доллар США) (Нояб)--

П: --

П: --

Китай, материк Импорт (Китайский юань) (Нояб)

Китай, материк Импорт (Китайский юань) (Нояб)--

П: --

П: --

Китай, материк Торговый баланс (Китайский юань) (Нояб)

Китай, материк Торговый баланс (Китайский юань) (Нояб)--

П: --

П: --

Китай, материк Экспорт (Нояб)

Китай, материк Экспорт (Нояб)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Курс USDJPY остаётся под давлением, поскольку сочетание слабых данных из США и ожиданий ужесточения политики Банка Японии оказывает поддержку иене. Текущий курс составляет 155,35.

Курс USD/JPY немного укрепляется после отскока от уровня поддержки 154,90. Тем временем японская иена остаётся вблизи своего максимального значения за две недели, поскольку рынок усиливает ставки на повышение процентных ставок Банком Японии в этом месяце.

Дополнительную поддержку иене оказало ослабление доллара США. Слабые данные по рынку труда США усилили ожидания снижения Федеральной резервной системой ключевой процентной ставки на декабрьском заседании. Опубликованный в среду отчёт ADP Research показал самое большое падение занятости в частном секторе с марта 2023 года – минус 32 тысячи рабочих мест, в то время как аналитики ожидали роста на 10 тысяч.

Статистика подтверждает необходимость дальнейшего смягчения денежно-кредитной политики Федеральной резервной системы. Спрос на рабочую силу в США остаётся слабым, потребительские расходы начинают снижаться, а инфляционные риски снижаются. На этом фоне прогноз по паре доллар США/иена на сегодня остаётся негативным.

Пара USDJPY корректируется, формируя фигуру «Треугольник». Продавцы продолжают удерживать цену ниже EMA-65, сохраняя общий медвежий настрой.

Прогноз по паре USDJPY предполагает краткосрочную бычью коррекцию к отметке 155,55. Эта область выступает ключевым сопротивлением внутри «Треугольника». После тестирования уровня 155,55 пара может возобновить снижение к отметке 153,85. Стохастик подтверждает вероятность медвежьего сценария: его сигнальные линии развернулись вверх из зоны перепроданности и приближаются к нисходящей линии сопротивления.

Закрепление ниже уровня 154,65 послужит ключевым подтверждением продолжения нисходящего импульса и будет сигналом о прорыве нижней границы Треугольника.

Краткое содержание

Краткое содержаниеНа фоне слабых данных по рынку труда США и ожиданий смягчения политики ФРС курс USDJPY остаётся под давлением. Технический анализ пары USDJPY указывает на высокую вероятность медвежьего импульса к отметке 153,85, если цена закрепится ниже 154,65.

Прогноз EURUSD 2026-2027: основные тенденции рынка и прогнозы на будущее

Прогноз EURUSD 2026-2027: основные тенденции рынка и прогнозы на будущееВ этой статье представлен прогноз пары EUR/USD на 2026 и 2027 годы, а также выделены основные факторы, определяющие направление движения пары. Мы применим технический анализ, учтём мнения ведущих экспертов, крупных банков и финансовых институтов, а также изучим прогнозы, основанные на искусственном интеллекте. Этот комплексный анализ прогнозов по EUR/USD должен помочь инвесторам и трейдерам принимать обоснованные решения.

Прогноз по золоту (XAUUSD) на 2026 год и далее: мнения экспертов, прогнозы цен и анализ

Прогноз по золоту (XAUUSD) на 2026 год и далее: мнения экспертов, прогнозы цен и анализ

В этой статье представлен прогноз цены на золото (XAUUSD) на 2026 год и далее, основанный на данных технического анализа, экспертных прогнозов и ключевых макроэкономических факторов. В статье объясняются факторы, обусловившие недавний рост цены на золото, рассматриваются потенциальные сценарии, включая рост цены до 4500–5000 долларов США за унцию, а также объясняется, почему этот металл остаётся надёжным инструментом хеджирования в условиях глобальной неопределённости.

Американские акции выросли в ходе последней сессии, укрепив недавний импульс, поскольку данные по занятости в США, оказавшиеся слабее ожиданий, укрепили ожидания скорого снижения ставки Федеральной резервной системы. Лидером роста стал индекс Dow Jones, поднявшийся на 0,86% до отметки 47 882 пункта, в то время как S&P 500 прибавил 0,30%, закрывшись на отметке 6 849 пунктов. Индекс Nasdaq показал более скромный рост, прибавив 0,17% до 23 454 пунктов.

Слабые данные ADP Non-Farm привели к снижению доходности казначейских облигаций: 2-летние облигации упали на 2,4 базисных пункта до 3,484%, а 10-летние – на 2,7 базисных пункта до 4,059%. Доллар США также продолжил ослабление: индекс доллара США упал на 0,46% до 98,87. Цены на нефть продолжали расти, поскольку затянувшиеся российско-украинские мирные переговоры способствовали обострению геополитической напряженности. Цена на нефть марки Brent выросла на 0,56% до $62,80, а цена на нефть марки WTI – на 0,82% до $59,12. Золото торговалось в редком узком диапазоне, снизившись на 0,05% до $4204,13.

Фунт стерлингов оказался в центре внимания трейдеров вчера, когда «боги валютного рынка» объединились, чтобы увидеть его рост по отношению к доллару и кросс-курсам. Фунт стерлингов вырос более чем на 1% за день с небольшой передышкой, и аналогичная ситуация наблюдалась и на кросс-курсах: пара EUR/GBP потеряла 0,6% за все три торговые сессии. Однозначной причины этого движения не было, но, похоже, сочетание нескольких факторов привело к такому значительному росту. Большинство трейдеров сходятся во мнении, что спекулятивная сторона рынка была короткой, и стоп-лоссы по фунту стерлингов выше 1,3270 и 1,3300 могли бы способствовать этому росту.

Данные по сектору услуг и композитному индексу деловой активности PMI также оказались сильнее ожиданий, но не настолько, чтобы рынок мог так сильно измениться. Более слабый показатель ADP в США мог бы способствовать росту фунта, что, в свою очередь, могло отразиться и на кросс-курсах, но в целом трейдеры считают, что этот рост, возможно, был чрезмерным, учитывая динамику основных валют. Теперь трейдеры будут внимательно следить за фунтом в ближайшие сессии, чтобы понять, оправдан ли этот рост или мы увидим небольшую коррекцию в недавние диапазоны.

Макроэкономический календарь сегодня более спокоен в первые две сессии, но вечером внимание снова переключится на США, где будут опубликованы новые ключевые показатели рынка труда. Инвесторы будут следить за данными Challenger по сокращению рабочих мест, которые стали особенно важны после приостановки работы правительства; в прошлый раз они составили 173%, и любой более высокий показатель, вероятно, компенсирует вчерашнее несоответствие данных ADP и ещё больше усилит ожидания снижения ставки.

Позже в ходе сессии состоится публикация еженедельных данных по заявкам на пособие по безработице, при этом ожидания показателя в 219 тыс. уже заложены в цены. Также к северу от границы запланировано опубликование индекса деловой активности Ivey PMI в Канаде, и любое существенное отклонение от ожидаемого значения 53,6, скорее всего, приведет к волатильности канадского доллара.

Ожидается, что американский военный командующий заявит законодателям в четверг, что выжившие после военного удара в Карибском море являются законными целями для повторного нападения, поскольку предполагается, что на их судне по-прежнему находятся незаконные наркотики, сообщил агентству Reuters представитель США.

2 сентября американские военные нанесли удар в Карибском регионе, в результате которого погибли 11 предполагаемых наркоторговцев .

Официальные лица заявили, что американские военные нанесли второй удар по их судну, что вызвало вопросы о законности операции.

Адмирал Фрэнк М. Брэдли, который в то время возглавлял Объединенное командование специальных операций, сообщит законодателям на секретном брифинге в четверг, что двое выживших были законными военными целями, поскольку считалось, что они способны продолжать незаконный оборот наркотиков, сообщил чиновник.

По словам чиновника, в ходе закрытых слушаний к Брэдли, который сейчас возглавляет Командование специальных операций США, присоединится председатель Объединенного комитета начальников штабов генерал Дэн Кейн.

Пентагон пока не отреагировал на просьбу прокомментировать ситуацию.

Забастовка в начале сентября привлекла пристальное внимание обеих партий Конгресса и вызвала сомнения в законности действий администрации. На сегодняшний день в Карибском море и Тихом океане было нанесено 20 военных ударов США по судам, подозреваемым в перевозке наркотиков, в результате чего погибло более 80 человек.

Министр обороны США Пит Хегсет заявил во вторник, что наблюдал в режиме реального времени за первым ударом США по судну, предположительно перевозившему наркотики, в сентябре, но не видел выживших в воде или второго смертоносного удара, который он описал как нанесённый «в тумане войны». Однако он поддержал решение Брэдли нанести ответный удар.

«Адмирал Брэдли принял правильное решение в конечном итоге потопить лодку и устранить угрозу», — сказал Хегсет.

Трамп, который в воскресенье заявил журналистам на борту самолета Air Force One, что он бы не хотел второго удара, во вторник в целом выразил поддержку, отметив при этом, что он не знал о втором ударе.

Американские официальные лица сообщили агентству Reuters, что Хегсет приказал нанести смертельные удары по судам, перевозящим наркотики, включая судно, перевозившее наркотики в начале сентября, в рамках более широкой кампании администрации Трампа, которая приравнивает предполагаемых наркоторговцев к террористам, несмотря на возражения многих экспертов-юристов.

Производитель микросхем памяти Micron Technology заявил 3 декабря о выходе из потребительского бизнеса, поскольку он наращивает производство современных микросхем памяти, используемых в центрах обработки данных искусственного интеллекта, на фоне глобального дефицита поставок необходимых полупроводников.

Решение Micron закрыть свой потребительский бизнес происходит на фоне напряженной ситуации в мировых цепочках поставок памяти, связанной с ограниченной доступностью полупроводников — от чипов флэш-памяти NAND, используемых в смартфонах, до усовершенствованной памяти с высокой пропускной способностью (HBM), используемой в центрах обработки данных ИИ.

Micron заявила, что прекратит продажу потребительской продукции подразделения «Crucial» в розничных магазинах, интернет-магазинах и у дистрибьюторов по всему миру, но продолжит поставки продукции через потребительский канал до февраля 2026 года.

Аналитик Summit Insights Киннгай Чан отметил, что этот потребительский блок памяти не является важным драйвером бизнеса Micron.

Компания Micron уже давно переключает внимание на свой бизнес HBM, который стал наиболее конкурентной областью между тремя крупнейшими мировыми поставщиками памяти: Micron и южнокорейскими SK Hynix и Samsung.

«Рост использования искусственного интеллекта в центрах обработки данных привел к резкому увеличению спроса на память и системы хранения данных», — отметил Сумит Садана, главный коммерческий директор Micron.

«Компания Micron приняла трудное решение выйти из потребительского бизнеса Crucial, чтобы улучшить поставки и поддержку наших крупных стратегических клиентов в быстрорастущих сегментах».

HBM — тип динамической памяти с произвольным доступом — предполагает вертикальное расположение чипов для снижения энергопотребления, что облегчает обработку больших объёмов данных и делает её незаменимой в разработке систем искусственного интеллекта. Такие чипы стоят дороже потребительской памяти и, как правило, обеспечивают высокую маржу прибыли.

Генеральный директор Санджай Мехротра заявил в сентябре, что в августовском квартале выручка Micron от HBM выросла почти до 2 млрд долларов США (2,6 млрд сингапурских долларов), что означает годовой темп роста почти в 8 млрд долларов США.

В 2026 году Micron планирует начать производство чипов HBM на своем новом заводе стоимостью 7 млрд долларов США (8,9 млрд сингапурских долларов) в Вудлендсе, чтобы удовлетворить растущий спрос со стороны приложений ИИ.

Сингапур также является основной производственной базой Micron по производству новейших чипов флэш-памяти NAND, используемых в твердотельных накопителях, USB-накопителях и мобильных телефонах. REUTERS

В среду, 3 декабря, XRP достиг ключевого сопротивления на уровне $2,2, поскольку чистый приток средств в спотовые ETF приблизился к $1 млрд. Экономические показатели США снизили риски стагфляции, одновременно усилив ставки на снижение ставки ФРС в декабре, создав благоприятные условия для рисковых активов, таких как XRP.

ADP сообщила о падении занятости на 32 тыс. в ноябре после роста на 47 тыс. в октябре, что подтверждает более мягкую ставку ФРС. Тем временем, важнейший индекс деловой активности в сфере услуг (PMI) от ISM неожиданно вырос с 52,4 в октябре до 52,6 в ноябре.

Деятельность сектора услуг играет ключевую роль в экономике США, поскольку на него приходится около 80% ВВП. Важно отметить, что индекс цен снизился с 70 до 65,4, что указывает на более мягкий прогноз инфляции и ослабляет опасения по поводу стагфляции.

XRPUSD – Часовой график – 041225

XRPUSD – Часовой график – 041225Ослабление опасений по поводу стагфляции в США, рост ставок на декабрьское снижение ставки ФРС и устойчивый спрос на ETF на основе XRP поддерживают более оптимистичные краткосрочные и среднесрочные перспективы.

Ниже я рассмотрю основные движущие факторы прорыва, среднесрочную (4–8 недель) перспективу и ключевые технические уровни, за которыми следует следить трейдерам.

Во вторник, 2 декабря, чистый приток средств на спотовые ETF XRP составил $67,74 млн, что ниже показателя в $89,65 млн в предыдущую сессию. Тем не менее, приток средств на рынке спотовых ETF XRP продолжался до 12 сессий подряд, что свидетельствует о высоком институциональном спросе.

Grayscale XRP ETF (GXRP) лидировал 2 декабря с чистым притоком в размере 21,17 млн долларов США. Тем временем, Canary XRP ETF (XRPC) лидировал по притоку с момента запуска с чистым притоком в размере 355,21 млн долларов США, воспользовавшись преимуществом первого выхода на рынок. Публикация данных о спотовых потоках ETF задерживается; данные за среду, 3 декабря, ожидаются позднее сегодня.

Важно отметить, что устойчивый спрос на спотовые ETF меняет баланс спроса и предложения в пользу XRP, поддерживая оптимистичный прогноз цен в краткосрочной и среднесрочной перспективе.

SoSoValue – цены XRP и тенденции движения ETF

SoSoValue – цены XRP и тенденции движения ETFДля сравнения, биткоин (BTC) взлетел на 169%, достигнув исторического максимума в $125 761 6 октября 2025 года, благодаря чистому притоку $63,7 млрд в спотовые ETF на BTC с момента запуска по 6 октября. С 7 октября 2025 года эмитенты ETF сообщили о чистом оттоке $3,5 млрд, в результате чего курс BTC снизился на 26% по сравнению с историческим максимумом. Тенденции движения средств на рынке спотовых ETF на BTC подчеркнули значимость институционального спроса для ценовой динамики.

Приток средств в спотовые ETF и индикаторы социальных сетей соответствуют оптимистичному прогнозу цен в краткосрочной и среднесрочной перспективе.

Платформа рыночной аналитики Santiment предоставила информацию о текущих настроениях инвесторов в отношении криптовалют в социальных сетях за одну ночь, заявив :

«Согласно данным социальных сетей X, Reddit, Telegram, 4Chan, BitcoinTalk, Farcaster, резкие перепады настроения от жадности к страху прекрасно отражают ситуацию с ценой биткоина».

Santiment опубликовала диаграмму, показывающую динамику цен BTC в зависимости от позитивных и негативных настроений в социальных сетях, пояснив, что:

Красные круги обозначают дни, когда наблюдается аномально высокий уровень БЫЧЬИХ комментариев по сравнению с МЕДВЕЖЬИМИ комментариями, около $BTC (зона жадности). Зелёные круги обозначают дни, когда наблюдается аномально высокий уровень МЕДВЕЖЬИХ комментариев по сравнению с БЫЧЬИМИ комментариями, около $BTC (зона страха).

Настроения в социальных сетях оказались ведущим индикатором цены BTC, критически важным для рынка в целом, учитывая корреляцию с биткоином. Santiment описал обратную зависимость между показателями настроений и динамикой цены BTC, заявив:

«Поскольку мы знаем, что рынки движутся в направлении, противоположном прогнозам толпы, дни, когда комментарии опускаются в зону страха, идеально предсказывали предстоящие отскоки. И наоборот, дни, когда комментарии опускаются в зону жадности, идеально предсказывали предстоящие падения. Этот последний рост снова пробудил жадность в розничной торговле, но она может быстро успокоиться, если ралли быстро прекратится».

Santiment – Настроения розничных продавцов в социальных сетях и тенденции цен BTC

Santiment – Настроения розничных продавцов в социальных сетях и тенденции цен BTCИндекс страха и жадности Bitcoin в настоящее время находится в зоне страха на уровне 26, что ниже значения 28 днем ранее, что способствует дальнейшему росту цены.

Индекс страха и жадности BTC – 041225

Индекс страха и жадности BTC – 041225Бычий среднесрочный прогноз остается неизменным

3 декабря XRP закрепил рост, начавшийся 2 декабря, что подтверждает оптимистичный среднесрочный прогноз цены. Несколько ключевых факторов, вероятно, будут способствовать росту спроса на XRP, включая:

По данным инструмента CME FedWatch , вероятность снижения ставки ФРС в декабре выросла с 88,0% 2 декабря до 89,0% 3 декабря. Между тем, вероятность снижения ставки ФРС в марте 2026 года составляет 52,9% по сравнению с 45,6% 2 декабря.

По моему мнению, эти ценовые катализаторы поддерживают краткосрочное (1–4 недели) движение к $2,35 и среднесрочное (4–8 недель) повышение к $3.

Риски снижения для оптимистичного прогноза

Несмотря на позитивный прогноз, несколько потенциальных событий могут сорвать Санта-Ралли. Среди них:

Эти события могут опустить XRP ниже $2 и обнажить ноябрьский минимум на уровне $1,82, прежде чем произойдет устойчивое движение к $3.

Подводя итог, можно сказать, что краткосрочный прогноз является осторожно оптимистичным, тогда как средне- и долгосрочный прогноз является конструктивным.

Технический обзор: EMA сигнализируют об осторожности

В среду, 3 декабря, XRP вырос на 2,03% после роста на 6,04% накануне, закрывшись на отметке $2,1973. Рынок в целом показал результаты хуже, чем ожидалось, увеличившись на 2,92%.

Несмотря на рост в среду, XRP продолжил торговаться ниже 50-дневной и 200-дневной экспоненциальных скользящих средних (EMA), подтверждая медвежий настрой. Однако фундаментальные факторы отклонились от технического тренда, поддерживая бычий прогноз.

Ключевые технические уровни, за которыми стоит следить:

Удержание цены выше уровня поддержки $2,2 откроет дорогу к тестированию 50-дневной экспоненциальной скользящей средней (EMA). Устойчивое преодоление 50-дневной EMA включит в игру уровень сопротивления $2,35. Важно отметить, что прорыв 50-дневной EMA будет сигнализировать о краткосрочном развороте бычьего тренда, поддерживая движение к $2,35.

XRPUSD – Дневной график – 041225

XRPUSD – Дневной график – 041225К краткосрочным ценовым факторам относятся:

Позитивный настрой рынка и удержание цены выше $2,2 будут способствовать движению к верхней линии тренда. Пробитие сопротивления на верхней линии тренда совпадёт со среднесрочной целевым уровнем $3.

Однако падение ниже $1,8239 сделает среднесрочную бычью структуру недействительной.

XRPUSD – Дневной график – 041225 – Бычий

XRPUSD – Дневной график – 041225 – БычийXRP окажется под пристальным вниманием в четверг, 4 декабря. Мощный приток средств в ETF на основе XRP и растущие ставки на многократное снижение ставок ФРС будут способствовать текущему восстановлению до $2,35.

Однако трейдерам следует внимательно следить за ходом рассмотрения законопроекта о структуре рынка, экономическими показателями США, Банком Японии и ФРС, которые также будут влиять на склонность к риску.

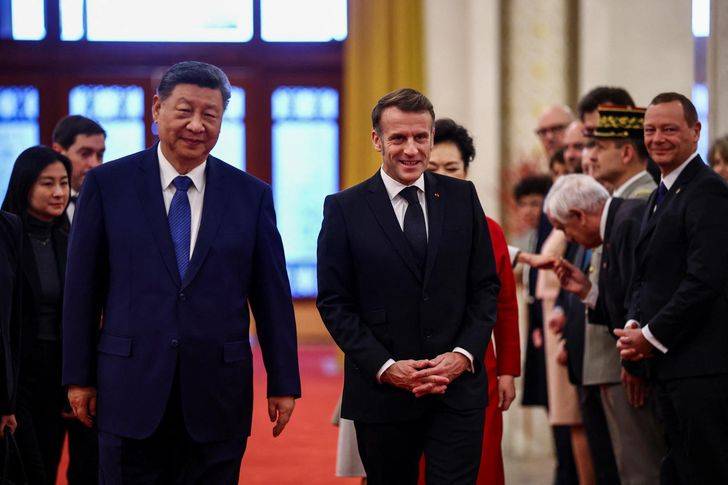

Президент Франции Эммануэль Макрон встретился в четверг в Пекине с Си Цзиньпином, где, как ожидается, он попытается убедить китайского лидера содействовать достижению прекращения огня на Украине, а также обсудить торговые отношения.

Макрон и его супруга Брижит были торжественно встречены Си Цзиньпином и его партнершей Пэн Лиюань в Доме народных собраний, хотя из-за холодной погоды церемония была перенесена в закрытое помещение.

Макрон послал воздушные поцелуи детям, которые держали цветы и приветствовали президента, в то время как оркестр исполнил государственные гимны обеих стран.

Ожидается, что французский президент, который посещает Китай уже в четвертый раз с момента вступления в должность в 2017 году, также встретится с премьером Ли Цяном перед поездкой в Чэнду, куда недавно вернулись две большие панды, предоставленные во временное пользование Франции.

Макрон пытается оказать давление на Си, чтобы тот помог обеспечить прекращение огня на Украине, поскольку война с Россией затягивается на четвертую зиму.

«Мы рассчитываем, что Китай, как и мы, является постоянным членом Совета Безопасности... и окажет давление на Россию, чтобы Россия и, в частности, Владимир Путин смогли наконец договориться о прекращении огня», — заявил на этой неделе министр иностранных дел Франции Жан-Ноэль Барро.

Китай регулярно призывает к мирным переговорам и уважению территориальной целостности всех стран, но никогда не осуждал Россию за ее вторжение в 2022 году.

Западные правительства обвиняют Пекин в оказании России важнейшей экономической поддержки ее военных усилий, в частности, путем поставок военных компонентов для ее оборонной промышленности.

Администрация президента Франции заявила, что Макрон заявит Си Цзиньпину, что Китай должен «воздержаться от предоставления России каких-либо средств для продолжения войны».

Его трехдневный визит в Пекин последовал за поездкой в Париж президента Украины Владимира Зеленского, который призвал Европу поддержать Киев в то время, как президент США Дональд Трамп продвигает план по прекращению войны.

«Мы разделяем мнение, что войну необходимо справедливо прекратить», — написал Зеленский в социальных сетях после состоявшихся в понедельник переговоров с Макроном, которые также включали телефонные звонки с другими европейскими лидерами.

Макрон также должен обсудить с принимающей стороной вопросы торговли, поскольку Европейский союз сталкивается с огромным дефицитом в торговле с этой азиатской державой в размере 357 миллиардов долларов.

«Китаю необходимо больше потреблять и меньше экспортировать... а европейцам — меньше сберегать и больше производить», — сказал советник Макрона.

Ранее Макрон призывал Европейский союз сократить зависимость от Китая и предоставить «европейские преференции» в технологическом секторе.

В прошлом месяце на европейском саммите лидеров и министров технологических компаний со всего континента он заявил, что блок не хочет быть «вассалом» американских и китайских технологических компаний.

Президент Франции пробудет в Китае до пятницы, сделав последнюю остановку в Чэнду в юго-западной провинции Сычуань.

На прошлой неделе две большие панды, предоставленные во временное пользование Франции Китаем, были доставлены на родину их предков для проведения восстановительных работ в городском приюте для животных.

Посольство Китая пообещало, что вскоре будут отправлены новые медведи, чтобы компенсировать отъезд популярной пары.

Визит в Чэнду является «совершенно исключительным событием в китайском протоколе», заявили в администрации президента Франции, добавив, что Макрон «оценил его как таковой».

Во время своей последней поездки в Китай президент Франции был встречен как рок-звезда в университете в южном городе Гуанчжоу: студенты скандировали его имя, делали селфи и давали «пять».

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Участник FastBull

Пока нет

Покупка

Войти

Зарегистрироваться