Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Япония Индекс диффузии малых предприятий производственного сектора Танкан (4 квартал)

Япония Индекс диффузии малых предприятий производственного сектора Танкан (4 квартал)А:--

П: --

П: --

Япония Индекс прогноза крупных непроизводственных предприятий Танкан (4 квартал)

Япония Индекс прогноза крупных непроизводственных предприятий Танкан (4 квартал)А:--

П: --

П: --

Япония Индекс прогноза крупных предприятий по производству Танкан (4 квартал)

Япония Индекс прогноза крупных предприятий по производству Танкан (4 квартал)А:--

П: --

П: --

Япония Индекс малых предприятий производственного сектора по опросу Танкан (4 квартал)

Япония Индекс малых предприятий производственного сектора по опросу Танкан (4 квартал)А:--

П: --

П: --

Япония Годовой рост капитальных затрат крупных предприятий по опросу Танкан (4 квартал)

Япония Годовой рост капитальных затрат крупных предприятий по опросу Танкан (4 квартал)А:--

П: --

П: --

Великобритания Индекс цен на жилье Rightmove (год к году) (Дек)

Великобритания Индекс цен на жилье Rightmove (год к году) (Дек)А:--

П: --

П: --

Китай, материк Годовой рост промышленного выпуска (с начала года) (Нояб)

Китай, материк Годовой рост промышленного выпуска (с начала года) (Нояб)А:--

П: --

П: --

Китай, материк Уровень безработицы в городской местности (Нояб)

Китай, материк Уровень безработицы в городской местности (Нояб)А:--

П: --

П: --

Саудовская Аравия ИПЦ год к году (Нояб)

Саудовская Аравия ИПЦ год к году (Нояб)А:--

П: --

П: --

Еврозона Годовой рост промышленного выпуска (Окт)

Еврозона Годовой рост промышленного выпуска (Окт)А:--

П: --

П: --

Еврозона Ежемесячный рост промышленного выпуска (Окт)

Еврозона Ежемесячный рост промышленного выпуска (Окт)А:--

П: --

П: --

Канада Продажи существующего жилья (месяц к месяцу) (Нояб)

Канада Продажи существующего жилья (месяц к месяцу) (Нояб)А:--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверияА:--

П: --

П: --

Канада Новое начало строительства жилья (Нояб)

Канада Новое начало строительства жилья (Нояб)А:--

П: --

США Индекс занятости в производственном секторе Федерального резервного банка Нью-Йорка (Дек)

США Индекс занятости в производственном секторе Федерального резервного банка Нью-Йорка (Дек)А:--

П: --

П: --

США Индекс производства в производственном секторе Федерального резервного банка Нью-Йорка (Дек)

США Индекс производства в производственном секторе Федерального резервного банка Нью-Йорка (Дек)А:--

П: --

П: --

Канада Годовой рост основного индекса потребительских цен (Нояб)

Канада Годовой рост основного индекса потребительских цен (Нояб)А:--

П: --

П: --

Канада Месячный прирост невыполненных заказов в производстве (Окт)

Канада Месячный прирост невыполненных заказов в производстве (Окт)А:--

П: --

П: --

США Индекс приобретения цен в производственном секторе Федерального резервного банка Нью-Йорка (Дек)

США Индекс приобретения цен в производственном секторе Федерального резервного банка Нью-Йорка (Дек)А:--

П: --

П: --

США Индекс новых заказов в производственном секторе Федерального резервного банка Нью-Йорка (Дек)

США Индекс новых заказов в производственном секторе Федерального резервного банка Нью-Йорка (Дек)А:--

П: --

П: --

Канада Месячный прирост новых заказов в производстве (Окт)

Канада Месячный прирост новых заказов в производстве (Окт)А:--

П: --

П: --

Канада Ежемесячный рост основного индекса потребительских цен (Нояб)

Канада Ежемесячный рост основного индекса потребительских цен (Нояб)А:--

П: --

П: --

Канада Обрезанная инфляция год к году (Сезонно скорректированная) (Нояб)

Канада Обрезанная инфляция год к году (Сезонно скорректированная) (Нояб)А:--

П: --

П: --

Канада Месячный прирост запасов в производстве (Окт)

Канада Месячный прирост запасов в производстве (Окт)А:--

П: --

П: --

Канада ИПЦ год к году (Нояб)

Канада ИПЦ год к году (Нояб)А:--

П: --

П: --

Канада ИПЦ месяц к месяцу (Нояб)

Канада ИПЦ месяц к месяцу (Нояб)А:--

П: --

П: --

Канада ИПЦ год к году (Скорректированный на сезонность) (Нояб)

Канада ИПЦ год к году (Скорректированный на сезонность) (Нояб)А:--

П: --

П: --

Канада Ежемесячный рост основного индекса потребительских цен (Сезонно скорректированный) (Нояб)

Канада Ежемесячный рост основного индекса потребительских цен (Сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ИПЦ месяц к месяцу (Скорректированный на сезонность) (Нояб)

Канада ИПЦ месяц к месяцу (Скорректированный на сезонность) (Нояб)А:--

П: --

П: --

Глава Федерального резервного совета Милан выступил с речью

Глава Федерального резервного совета Милан выступил с речью США Индекс рынка жилья NAHB (Дек)

США Индекс рынка жилья NAHB (Дек)А:--

П: --

П: --

Австралия Предварительный композитный индекс деловой активности (Дек)

Австралия Предварительный композитный индекс деловой активности (Дек)--

П: --

П: --

Австралия Предварительный PMI в сфере услуг (Дек)

Австралия Предварительный PMI в сфере услуг (Дек)--

П: --

П: --

Австралия Предварительный индекс деловой активности в производственном секторе (Дек)

Австралия Предварительный индекс деловой активности в производственном секторе (Дек)--

П: --

П: --

Япония Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Дек)

Япония Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Дек)--

П: --

П: --

Великобритания Изменение числа занятых по МОТ за три месяца (Окт)

Великобритания Изменение числа занятых по МОТ за три месяца (Окт)--

П: --

П: --

Великобритания Количество заявителей на пособие по безработице (Нояб)

Великобритания Количество заявителей на пособие по безработице (Нояб)--

П: --

П: --

Великобритания Уровень безработицы (Нояб)

Великобритания Уровень безработицы (Нояб)--

П: --

П: --

Великобритания 3-месячная ставка безработицы МОТ (Окт)

Великобритания 3-месячная ставка безработицы МОТ (Окт)--

П: --

П: --

Великобритания Годовой рост зарплаты (еженедельно, включая распределение) за три месяца (Окт)

Великобритания Годовой рост зарплаты (еженедельно, включая распределение) за три месяца (Окт)--

П: --

П: --

Великобритания Годовой рост зарплаты (еженедельно, исключая распределение) за три месяца (Окт)

Великобритания Годовой рост зарплаты (еженедельно, исключая распределение) за три месяца (Окт)--

П: --

П: --

Франция Предварительный PMI в сфере услуг (Дек)

Франция Предварительный PMI в сфере услуг (Дек)--

П: --

П: --

Франция Предварительный композитный индекс деловой активности (сезонно скорректированный) (Дек)

Франция Предварительный композитный индекс деловой активности (сезонно скорректированный) (Дек)--

П: --

П: --

Франция Предварительный индекс деловой активности в производственном секторе (Дек)

Франция Предварительный индекс деловой активности в производственном секторе (Дек)--

П: --

П: --

Германия Предварительный PMI в сфере услуг (сезонно скорректированный) (Дек)

Германия Предварительный PMI в сфере услуг (сезонно скорректированный) (Дек)--

П: --

П: --

Германия Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Дек)

Германия Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Дек)--

П: --

П: --

Германия Предварительный композитный индекс деловой активности (сезонно скорректированный) (Дек)

Германия Предварительный композитный индекс деловой активности (сезонно скорректированный) (Дек)--

П: --

П: --

Еврозона Предварительный композитный индекс деловой активности (сезонно скорректированный) (Дек)

Еврозона Предварительный композитный индекс деловой активности (сезонно скорректированный) (Дек)--

П: --

П: --

Еврозона Предварительный PMI в сфере услуг (сезонно скорректированный) (Дек)

Еврозона Предварительный PMI в сфере услуг (сезонно скорректированный) (Дек)--

П: --

П: --

Еврозона Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Дек)

Еврозона Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Дек)--

П: --

П: --

Великобритания Предварительный PMI в сфере услуг (Дек)

Великобритания Предварительный PMI в сфере услуг (Дек)--

П: --

П: --

Великобритания Предварительный индекс деловой активности в производственном секторе (Дек)

Великобритания Предварительный индекс деловой активности в производственном секторе (Дек)--

П: --

П: --

Великобритания Предварительный композитный индекс деловой активности (Дек)

Великобритания Предварительный композитный индекс деловой активности (Дек)--

П: --

П: --

Еврозона Индекс экономического настроения ZEW (Дек)

Еврозона Индекс экономического настроения ZEW (Дек)--

П: --

П: --

Германия Индекс экономического положения ZEW (Дек)

Германия Индекс экономического положения ZEW (Дек)--

П: --

П: --

Германия Индекс экономического настроения ZEW (Дек)

Германия Индекс экономического настроения ZEW (Дек)--

П: --

П: --

Еврозона Торговый баланс (Без сезонной корректировки) (Окт)

Еврозона Торговый баланс (Без сезонной корректировки) (Окт)--

П: --

П: --

Еврозона Индекс экономического положения ZEW (Дек)

Еврозона Индекс экономического положения ZEW (Дек)--

П: --

П: --

Еврозона Торговый баланс (Сезонно скорректированный) (Окт)

Еврозона Торговый баланс (Сезонно скорректированный) (Окт)--

П: --

П: --

Еврозона Общие резервные активы (Нояб)

Еврозона Общие резервные активы (Нояб)--

П: --

П: --

Великобритания Ожидания уровня инфляции

Великобритания Ожидания уровня инфляции--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Торги 12 декабря были омрачены резким падением индекса S&P 500 (мини-индекс US SPX 500 на FXOpen), при этом сессионный минимум приблизился к предыдущему минимуму декабря.

Торги 12 декабря были омрачены резким падением индекса SP 500 (мини-индекс US SPX 500 на FXOpen), при этом сессионный минимум приблизился к предыдущему минимуму декабря.

Одним из ключевых факторов, повлиявших на падение в пятницу, стала реакция рынка на квартальный отчет Broadcom. Акции (AVGO) обвалились более чем на 10%, возможно, из-за того, что инвесторы активно фиксировали прибыль по технологическим акциям, опасаясь, что ажиотаж вокруг ИИ может быть чрезмерным.

Анализ 4-часового графика индекса SP 500 (мини-график американского SPX 500 на FXOpen) позволяет предположить, что негативные настроения пятницы, возможно, начали ослабевать, поскольку индекс сейчас восстанавливается. В целом, это создает интересную картину с точки зрения динамики цен.

Пять дней назад мы отметили, что в начале декабря сформировался восходящий канал, что можно интерпретировать как осторожный оптимизм в преддверии важных новостей.

Однако заявления, сделанные ФРС, спровоцировали всплеск волатильности (как мы описали, «затишье перед бурей»), подтолкнув цены за пределы обеих границ «голубого канала»:

→ Неспособность удержаться выше верхней границы может свидетельствовать о том, что быки потеряли уверенность в своих силах для попытки бросить вызов историческому максимуму. Ложный пробой уровня 6929 выглядит как ловушка для трейдера.

→ Напротив, медведям, возможно, не удалось подавить покупки вблизи минимума пятницы, о чем свидетельствуют длинные нижние фитили свечей (выделены стрелкой).

На диаграмме теперь отображается сложная схема "Мегафон" (обозначена буквами A–F).

Вполне возможно, что предстоящая неделя будет характеризоваться консолидацией после колебаний в среду-пятницу, при этом настроения рынка будут все больше зависеть от приближающегося праздничного периода.

Члены Федеральной резервной системы отнюдь не были единодушны в своем решении проголосовать на прошлой неделе за снижение процентных ставок на четверть процентного пункта — и это хорошо. Экономические перспективы необычайно неопределенны, и риски тянут центральный банк в противоположных направлениях. Разногласия в таких обстоятельствах полезны. Вскоре они могут стать необходимыми.

Несмотря на экономическую неопределенность, инвесторы твердо заложили в свои цены третье снижение процентной ставки за три месяца, оценив его в диапазоне от 3,5% до 3,75%. В основном это объяснялось тем, что ФРС внушила им уверенность в этом. Такая уверенность не способствует улучшению ситуации на фоне множества противоречивых экономических сигналов: устойчиво превышающей целевой уровень инфляции, сохраняющаяся неопределенность в отношении тарифов администрации, отсутствие данных (из-за приостановки работы правительства), чрезмерный рост фондового рынка и признаки ослабления рынка труда.

В связи с этим три члена Федерального комитета по операциям на открытом рынке, имеющие право голоса, выразили несогласие: один из них призвал к большему снижению ставки, а двое — к отсутствию изменений. Четыре должностных лица, не имеющих права голоса, также выразили «мягкое несогласие», заявив о своем предпочтении оставить ставку без изменений.

Председатель Федеральной резервной системы Джером Пауэлл заявляет, что новая процентная ставка в целом нейтральна, то есть она не увеличивает и не уменьшает спрос в экономике. На самом деле, эта «нейтральная» ставка также неопределенна. (Согласно новому обзору экономических прогнозов ФРС, официальные лица оценивают ее в диапазоне от 2,5% до 4%).

Учитывая, что инфляция по-прежнему выше целевого уровня, стремление сохранить политику «слегка ограничительной» имело бы, вероятно, больше смысла. Тем не менее, правда заключается в том, что эта дальнейшая корректировка на четверть процентного пункта сама по себе не имела никакого значения. Важно, чтобы по мере поступления новой информации центральный банк сохранял и, как считается, сохраняет открытость мышления. Нескрываемые разногласия между политиками способствуют достижению этой цели.

Справедливости ради следует отметить, что ФРС предельно ясно заявила об одном: имея всего один основной инструмент макроэкономической политики, она не может достичь двух целей, тянущих в противоположных направлениях. В основном благодаря тарифам существует риск повышения инфляции. Между тем, вялый рост занятости сигнализирует о риске снижения числа рабочих мест, и есть опасения, что официальная статистика недооценивает масштабы проблемы.

Эти признаки возможной стагфляции ставят центральный банк в затруднительное положение. Его двойной мандат — обеспечение стабильных цен и максимальной занятости — требует от него оценки того, какой риск выше, и на данный момент однозначного ответа нет.

С этого момента положение дел будет только ухудшаться. Срок полномочий Пауэлла на посту председателя истекает в мае, и инвесторов все больше волнует вопрос о том, кто станет его преемником. Белый дом дал им все основания опасаться, что следующий глава центрального банка будет выбран на основе лояльности и готовности резко снижать ставки независимо от поступающих данных. Это, в свою очередь, может, наконец, подорвать инфляционные ожидания, повысить долгосрочные процентные ставки и дестабилизировать финансовые рынки.

Следует надеяться, что тот, кто будет избран, понимает этот риск и, после назначения, поставит общественные интересы выше указаний Белого дома. Будет полезно, если другие члены руководства ФРС возьмут за правило открыто выражать несогласие с позицией председателя, когда они не согласны по существу вопроса. Представление о том, что кажущийся консенсус повышает доверие к центральному банку, всегда было ошибочным. На следующем этапе эволюции ФРС это может стать опасным.

С августа этого года мы наблюдаем заметный рост объемов производства в голландской обрабатывающей промышленности. В октябре объемы производства третий месяц подряд были значительно выше, чем за предыдущие 11 месяцев.

Технологическая отрасль сыграла важную роль в недавнем экономическом росте. Как в машиностроении, так и в производстве электроприборов и транспортных средств мы наблюдаем явное восстановление после периода стагнации. Как и их коллеги в еврозоне, голландские производители с лета стали несколько более оптимистично смотреть в ближайшее будущее.

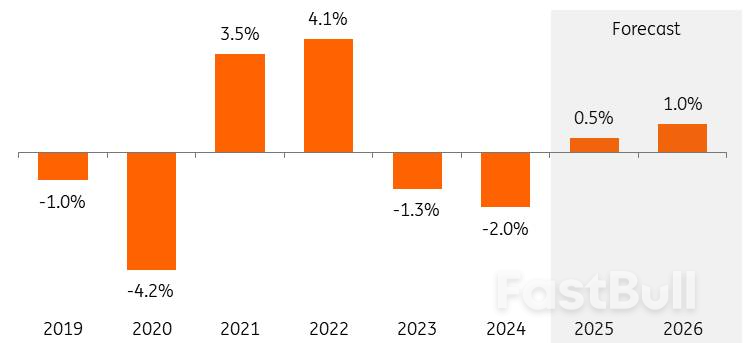

Теперь, когда неопределенность вокруг торговых пошлин также ослабевает, производство может еще больше увеличиться с +0,5% в 2025 году до +1,0% в 2026 году. Тем не менее, многие факторы продолжают замедлять рост, такие как экспортные ограничения и импортные пошлины, жесткая конкуренция со стороны Китая и структурные факторы, такие как перегрузка электросетей, ограничения на выбросы азота и относительно высокие затраты на энергию.

Рост объемов производства в голландской обрабатывающей промышленности

Рост потребительских расходов и, в частности, дополнительные государственные инвестиции приведут к увеличению заказов на продукцию обрабатывающей промышленности в 2026 году. Хотя прогнозы по объему производства улучшились, и производители уже некоторое время получают больше новых заказов, в последние месяцы их перспективы относительно портфеля заказов стали лишь немного более оптимистичными. Восстановление стабильного потока заказов от клиентов — это процесс, требующий времени.

Кроме того, для того чтобы инвестиции в оборонную промышленность, например, существенно отразились на увеличении заказов и объемов производства, требуется время. Расширение производства также требует времени из-за нехватки персонала и необходимости строительства или переоборудования заводов. В свою очередь, неудивительно, что прогресс в повышении доверия производителей и индекса менеджеров по закупкам в настоящее время застопорился на уровне долгосрочного среднего значения. Как и небольшое улучшение соотношения заказов к запасам, индексы настроений пока не указывают на существенный рост.

Оценка портфеля заказов и запасов готовой продукции промышленными производителями*

*баланс позитивных и негативных оценок; скользящее среднее за 2 месяца, перевернутая шкала оценок запасов (rhaxis). Источник: Статистическое управление Нидерландов, ING Research.

*баланс позитивных и негативных оценок; скользящее среднее за 2 месяца, перевернутая шкала оценок запасов (rhaxis). Источник: Статистическое управление Нидерландов, ING Research.Постепенно растущий мировой спрос на оборудование для производства микросхем является еще одним фактором роста для голландской обрабатывающей промышленности. Рост производителей микросхем и оборудования оставался под давлением в 2025 году из-за более медленной, чем ожидалось, нормализации складских запасов клиентов. В то время как компания ASML, занимающаяся производством полупроводников, продолжает внимательно следить за ситуацией, ASM и Besi отмечают восстановление роста заказов и с оптимизмом смотрят на 2026 год.

Инвесторы также ожидают роста спроса на оборудование для производства микросхем в 2026 году. Бум искусственного интеллекта требует дополнительных микросхем, например, для центров обработки данных, что создает растущую потребность в производственных мощностях среди производителей полупроводников. Спрос на микросхемы для других областей применения, помимо ИИ, таких как бытовая электроника, автомобильная промышленность и промышленное оборудование, также растет.

Неопределенность в отношении размера и последствий импортных пошлин президента США Дональда Трампа привела к тому, что потребители и предприятия тратят деньги с большой неохотой. По мере того, как неопределенность смягчается благодаря недавним торговым соглашениям, перспективы потребления и инвестиций улучшаются. Тем не менее, единый тариф на экспорт из ЕС в США – ранее важный рынок роста для голландской промышленности – по-прежнему остается на уровне 15%. Вместе с замедлением роста экономики США это снизит темпы роста экспорта в 2026 году. 50-процентная ставка на европейскую продукцию и детали из стали и алюминия все еще действует. Фактически, США ввозят все больше и больше продукции со стальными и алюминиевыми деталями по цене ниже высокой 50-процентной ставки.

Сохраняются также препятствия и неопределенность, обусловленные торговыми ограничениями, связанными с усилением технологического соперничества с Китаем и зависимостью от его ресурсов. Государственная политика оказывает все большее и непредсказуемое влияние на рыночные условия.

Вспомним вмешательство в деятельность компании Nexperia и последующие экспортные ограничения со стороны Китая на поставку важнейших автомобильных чипов. Ограничения на экспорт передового оборудования для производства чипов в Китай также напрямую затрагивают голландских производителей и поставщиков. В то же время, постоянно высокий курс евро по отношению к доллару и растущая конкуренция со стороны Китая, которая усилилась после введения Трампом пошлин, напрямую – и косвенно, через снижение экспорта – снижают спрос на голландскую продукцию.

Низкий спрос, высокие затраты на энергоносители и дешевый импорт продолжают негативно влиять на химическую промышленность и производство цветных металлов.

В частности, компании химической промышленности и производства цветных металлов в 2026 году будут по-прежнему сталкиваться с тремя устойчивыми проблемами:

Закрытие в этом году в Нидерландах восьми крупных химических заводов (или их частей) также окажет негативное влияние на рост в ближайшие годы, поскольку часть производственных мощностей была выведена с рынка.

В этом свете нынешняя тенденция к снижению цен на энергоносители обнадеживает, но в настоящее время недостаточна для возобновления роста. Ожидается, что эта тенденция сохранится и в 2026 году, главным образом за счет увеличения мировых мощностей по производству СПГ (особенно в США и Катаре), а также структурного расширения газового рынка. Это снижает вероятность экстремальных пиков цен и проблем с поставками. Высокие затраты на транспортировку и переработку СПГ гарантируют, что энергоносители в Европе останутся относительно дорогими. Импорт СПГ будет необходим еще долгие годы для удовлетворения энергетических потребностей.

Помимо растущего спроса на оборудование для производства микросхем, увеличение государственных расходов на оборону также постепенно повышает спрос на продукцию. Например, на радары от Thales, фрегаты от Damen Naval и детали для подводных лодок от IHC. Выделенные Европейской комиссией 800 миллиардов евро в рамках программы ReArm-Europe и новый стандарт НАТО в 3,5% ВВП обеспечат консолидацию долгосрочных инвестиций.

Всё больше неиспользуемых мощностей сейчас используется в оборонных целях, например, старый завод VDL в Недкаре. Производство беспилотников — быстрорастущая отрасль, в которой Нидерланды преуспевают, ранее предназначенная для гражданских целей. Всё больше компаний двойного назначения реагируют на новый рост рынка, разрабатывая новые военные ресурсы на основе существующих гражданских применений.

Ожидается, что рост производства в пищевой промышленности приостановится в 2026 году после значительного увеличения в 2025 году. На основе данных Статистического управления Нидерландов по состоянию на сентябрь включительно мы предполагаем рост производства не менее чем на 3% в 2025 году. Это отчасти связано с отложенным спросом после нескольких засушливых лет; кроме того, в настоящее время зарубежный оборот растет значительно быстрее, чем внутренний.

С точки зрения объемов производства, сектор приблизится к пику 2018 года. Тот факт, что ожидаемый рост снизится в 2026 году, в основном обусловлен ограничениями предложения и ограниченными возможностями для инвестиций в расширение. Значительную роль в этом играет влияние сокращения поголовья скота на молочную и мясоперерабатывающую промышленность. Тем не менее, потребительский спрос развивается в позитивном направлении, что обеспечивает противовес.

Валютная пара USDCAD продолжает снижаться на фоне позитивных макроэкономических данных из Канады. Текущая котировка составляет 1,3763. Подробности — в нашем анализе на 15 декабря 2025 года.

Валютная пара USDCAD корректируется, но остается под давлением продавцов. Внимание инвесторов по-прежнему сосредоточено на геополитической обстановке, которая продолжает порождать повышенную волатильность на товарных и валютных рынках.

Макроэкономические данные из Канады представляют собой неоднозначную картину. В октябре 2025 года объемы оптовой торговли выросли на 0,1% по сравнению с предыдущим месяцем и составили 86,0 млрд канадских долларов, в то время как рынок ожидал снижения на 0,1%. Дополнительную поддержку внутреннему спросу оказал строительный сектор. В октябре 2025 года стоимость выданных разрешений на строительство выросла на 14,9% по сравнению с предыдущим месяцем, достигнув 13,8 млрд канадских долларов — это самый быстрый темп роста с июня 2024 года.

Позитивные сигналы из отдельных секторов канадской экономики усиливают давление на USDCAD, укрепляют канадский доллар и сохраняют краткосрочный медвежий прогноз для USDCAD.

Пара USDCAD консолидируется ниже EMA-65, подтверждая сохраняющееся медвежье давление. Структура цены указывает на формирование треугольного паттерна с прогнозируемой целью около 1,3680. Прогноз USDCAD на сегодня предполагает продолжение снижения, с ближайшей целью на уровне 1,3690.

Дополнительный сигнал в пользу медвежьего сценария предоставляет стохастический осциллятор: сигнальные линии отскакивают от нисходящей линии тренда, что указывает на сохранение медвежьего импульса.

Уверенная консолидация ниже уровня 1,3745 подтвердит нисходящий сценарий и послужит сигналом к прорыву ниже нижней границы треугольной модели.

Краткосрочная динамика USDCAD остается под давлением. Технический анализ USDCAD указывает на продолжение медвежьего движения с целью на уровне 1,3680, при условии, что цена удержится ниже уровня 1,3745.

Рост промышленного производства в еврозоне ускорился в октябре, что подтверждает мнение о том, что блок набирает обороты по мере того, как рассеивается неопределенность в торговых отношениях, сохраняется напряженность на рынке труда и постепенно растет потребление.

Согласно данным статистического агентства ЕС Евростат, опубликованным в понедельник, промышленность выросла на 0,8% в этом месяце после роста на 0,2% в сентябре, что соответствует ожиданиям.

По сравнению с аналогичным периодом прошлого года темпы роста производства ускорились до 2,0% в октябре с 1,2% в сентябре, превзойдя ожидания экономистов, прогнозировавших 1,9%.

Немецкая промышленность, показавшая рост на 1,4% за месяц, оказалась в числе лидеров, компенсировав падение на 1,0% в Италии и вялый рост во Франции.

Экономика еврозоны в этом году продемонстрировала удивительную устойчивость, и президент Европейского центрального банка Кристин Лагард уже заявила , что на этой неделе ожидается очередное улучшение прогноза роста.

Тем не менее, темпы роста далеки от впечатляющих. Блок растет лишь чуть более чем на 1%, что близко к его так называемому потенциалу, поскольку экспорт, являвшийся основным двигателем экономики в последние десятилетия, остается слабым, а почти весь рост обеспечивается внутренним сектором.

Экспорт промышленных товаров годами испытывал трудности, поскольку резкий рост цен на энергоносители поставил блок в невыгодное положение с точки зрения затрат, как раз в тот момент, когда Китай расширял свою высокотехнологичную промышленную базу, захватывая долю рынка .

Хотя в этом году промышленность, возможно, достигла дна, никакого подъема не предвидится, и до сих пор не совсем ясно, как новый тарифный режим США изменит глобальные торговые модели.

Тем не менее, похоже, что блок хорошо адаптируется, и даже если бурного роста не ожидается, риск снижения цен также представляется ограниченным.

«Поступающие высокочастотные индикаторы продолжают указывать на позитивную динамику экономической активности в преддверии конца года», — говорится в аналитической записке Barclays.

Поскольку биткоин BTC$89.907,85 с трудом удерживается выше отметки в $90 000, рыночные настроения вновь окутаны крайней паникой.

За последний год страх или крайний страх составили более 30% всех показателей Индекса страха и жадности в отношении криптовалют . В настоящее время индекс находится на отметке 17, прочно увязнув в категории крайнего страха.

С момента обвала рынка в октябре, более двух месяцев назад, преобладают опасения, поскольку биткоин упал на 36% по сравнению с октябрьским историческим максимумом. Хотя криптовалютный рынок еще не продемонстрировал существенного восстановления, и биткоин в настоящее время торгуется почти на 30% ниже своего исторического максимума, осторожность инвесторов остается высокой.

Аналогичное несоответствие наблюдается и на американском фондовом рынке. Согласно индексу страха и жадности CNN , текущий показатель настроений составляет 42, что сигнализирует о страхе, даже несмотря на то, что индекс SP 500 торгуется около 6827, всего на несколько процентных пунктов ниже своего исторического максимума.

Как на американском фондовом рынке, так и в криптовалютной сфере страх продолжает доминировать в психологии инвесторов.

В ноябре биткоин вошел в «крест смерти» — технический паттерн, при котором 50-дневная скользящая средняя опускается ниже 200-дневной скользящей средней. В данном случае «крест смерти» совпал с локальным минимумом около 80 000 долларов 21 ноября. Примечательно, что каждый «крест смерти» в текущем рыночном цикле с 2023 года отмечал значительный локальный минимум, что подтверждает его значимость как индикатора, противодействующего тренду в этом цикле.

На прошлой неделе золото продемонстрировало устойчивость на фоне повышенной волатильности. Устойчивое ослабление доллара, продолжающиеся покупки центральных банков и спрос на активы-убежища, вызванный геополитической неопределенностью, — все это поддержало рост цен. В то же время жесткие заявления представителей ФРС оказали некоторое давление на цены, которые остаются на повышенном уровне.

На этой неделе рынки столкнутся с рядом ключевых событий, связанных с рисками, включая данные по занятости в несельскохозяйственном секторе США за ноябрь и индексу потребительских цен, а также решения Банка Англии и Банка Японии по процентным ставкам. Результаты этих событий могут повлиять на ожидания относительно процентных ставок и настроения в отношении риска, существенно изменив траекторию движения золота до конца года.

На дневном графике XAUUSD бычий импульс золота резко усилился на прошлой неделе, показав рост четыре дня подряд и изменив тренд с консолидации на активный восходящий тренд. В четверг цены пробили ключевое сопротивление на уровне 4250 долларов, а в пятницу внутридневные максимумы достигли 4353 долларов, отметив семинедельный пик.

Несмотря на резкое падение почти на 100 долларов в ходе американской торговой сессии в пятницу, сопровождавшееся длинной верхней тенью, указывающей на сильное давление со стороны продавцов, золото в конечном итоге удержалось выше 4300 долларов, показав недельный прирост почти на 2,5%, что свидетельствует о том, что быки по-прежнему твердо контролируют ситуацию.

В начале понедельника золото продолжило восходящее движение, при этом индекс RSI вновь вошел в зону перекупленности выше 70, что указывает на устойчивый краткосрочный импульс. Если дневная свеча закроется выше 4300 долларов, уверенность рынка в восходящем тренде укрепится, и цены, вероятно, протестируют предыдущий максимум на уровне 4381 доллара.

Однако, учитывая краткосрочный рост, падение ниже 4300 долларов может привести к появлению поддержки в районе минимума консолидации на уровне 4180 долларов и восходящей линии тренда, продолжающейся с конца октября, что потенциально привлечет покупателей на спаде.

Способность золота удерживать высокие уровни роста по-прежнему поддерживается тремя ключевыми факторами: ослаблением доллара, продолжающимися покупками центральных банков и спросом на хеджирование в условиях геополитической неопределенности. В совокупности эти элементы создают основу для поддержки цены на золото.

В декабре на политической арене произошло снижение процентной ставки ФРС, а также возобновление краткосрочных покупок казначейских облигаций для снижения давления на ликвидность, что способствовало снижению доходности краткосрочных облигаций США. Индекс доллара снижался третью неделю подряд, ненадолго протестировав краткосрочные минимумы около 98.

Ослабление доллара снижает альтернативные издержки хранения золота и уменьшает относительную привлекательность высокодоходных активов, перенаправляя приток капитала обратно в золото.

Meanwhile, central bank buying continues to act as a long-term "anchor" for gold. According to the World Gold Council, global central banks added a net 53 tonnes of gold in October, a significant month-on-month increase and the highest single-month total this year. Consistent official purchases provide a solid base for gold at high levels and support market acceptance of current price ranges.

Geopolitical uncertainty also remains a factor. From US interception of Venezuelan oil shipments, the ongoing Russia-Ukraine stalemate, to tensions in Southeast Asia, these events continually reinforce demand for hedging. While each may have limited immediate impact, collectively they offer marginal support to gold amid broader uncertainty.

Although Fed Chair Powell has clearly signaled that rate hikes are not being considered in the near term, hawkish voices persist within the Fed.

Last Friday, Cleveland Fed President Harker (2026 voting member), Chicago Fed President Goolsby, and Kansas City Fed President George highlighted persistent inflation concerns, favoring a more restrictive stance. These comments pushed down market expectations for 2026 rate cuts, naturally weighing on short-term demand for non-yielding gold.

In my view, this is more of a sentiment recalibration at high levels than the start of a trend reversal. As long as the dollar remains relatively weak, coupled with ongoing central bank purchases and geopolitical hedging demand, the medium-term bullish structure for gold remains intact.

Overall, the bullish structure for gold remains intact, but short-term volatility has increased. With the holiday season approaching, active capital is winding down and market liquidity is thinner. Any deviation from expectations in major risk events is more likely to trigger trend moves rather than just intraday noise. In this environment, risk management is more important than directional calls.

In the US, key focus this week is on November nonfarm payrolls (Thursday AEDT) and CPI (Friday AEDT). Markets expect around 50k new jobs, a slight rise in the unemployment rate to 4.5%, and core inflation near 3%.

If labor data comes in slightly stronger, say 60–70k new jobs with unemployment at 4.4–4.5% and inflation broadly as expected, it would suggest the economy is not slowing sharply and that rate cuts still have room, potentially putting modest pressure on gold bulls.

Conversely, if the labor market shows a clear weakness—negative job growth, unemployment rising to 4.6% or higher, and core inflation falling to 2.8–2.9%—markets may price in a "recession trade," which would clearly benefit gold.

Кроме того, на этой неделе запланированы выступления нескольких представителей ФРС, включая Уильямса и Бостика. Их комментарии относительно экономических перспектив и направления политики могут дополнительно повлиять на ожидания относительно будущего смягчения денежно-кредитной политики, усиливая краткосрочные колебания цен.

В глобальном масштабе расхождения в политике центральных банков также значительны. Рынок в целом ожидает, что Банк Англии снизит ставки на 25 базисных пунктов, в то время как Банк Японии имеет более чем 90%-ную вероятность повышения ставок. Расхождения в позициях основных центральных банков могут, через валютные и процентные каналы, еще больше усилить краткосрочную волатильность золота.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Участник FastBull

Пока нет

Покупка

Войти

Зарегистрироваться