Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

США Месячный рост числа сокращенных рабочих мест от Challenger, Grey & Christmas (Нояб)

США Месячный рост числа сокращенных рабочих мест от Challenger, Grey & Christmas (Нояб)А:--

П: --

П: --

США Еженедельное среднее за 4 недели по первичным заявкам на пособие по безработице (сезонно скорректированное)

США Еженедельное среднее за 4 недели по первичным заявкам на пособие по безработице (сезонно скорректированное)А:--

П: --

П: --

США Еженедельные первичные заявки на пособие по безработице (сезонно скорректированные)

США Еженедельные первичные заявки на пособие по безработице (сезонно скорректированные)А:--

П: --

П: --

США Еженедельные продолжающиеся заявки на пособие по безработице (сезонно скорректированные)

США Еженедельные продолжающиеся заявки на пособие по безработице (сезонно скорректированные)А:--

П: --

П: --

Канада Индекс деловой активности Ivey (сезонно скорректированный) (Нояб)

Канада Индекс деловой активности Ivey (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада Индекс деловой активности Ivey (не сезонно скорректированный) (Нояб)

Канада Индекс деловой активности Ivey (не сезонно скорректированный) (Нояб)А:--

П: --

П: --

США Пересмотренные заказы на капитальные товары, не включая воздушные суда (месяц к месяцу, за исключением воздушных судов, сезонно скорректированные) (Сент)

США Пересмотренные заказы на капитальные товары, не включая воздушные суда (месяц к месяцу, за исключением воздушных судов, сезонно скорректированные) (Сент)А:--

П: --

США Ежемесячные заказы на производство (исключая транспорт) (Сент)

США Ежемесячные заказы на производство (исключая транспорт) (Сент)А:--

П: --

П: --

США Ежемесячные заказы на производство (Сент)

США Ежемесячные заказы на производство (Сент)А:--

П: --

П: --

США Ежемесячные заказы на производство (исключая оборону) (Сент)

США Ежемесячные заказы на производство (исключая оборону) (Сент)А:--

П: --

П: --

США Изменение еженедельных запасов природного газа EIA

США Изменение еженедельных запасов природного газа EIAА:--

П: --

П: --

Саудовская Аравия Добыча сырой нефти

Саудовская Аравия Добыча сырой нефтиА:--

П: --

П: --

США Еженедельное удержание ценных бумаг иностранными центральными банками

США Еженедельное удержание ценных бумаг иностранными центральными банкамиА:--

П: --

П: --

Япония Валютные резервы (Нояб)

Япония Валютные резервы (Нояб)А:--

П: --

П: --

Индия Ставка РЕПО

Индия Ставка РЕПОА:--

П: --

П: --

Индия Базовая процентная ставка

Индия Базовая процентная ставкаА:--

П: --

П: --

Индия Ставка обратного РЕПО

Индия Ставка обратного РЕПОА:--

П: --

П: --

Индия Резервное соотношение депозитов в People's Bank of China

Индия Резервное соотношение депозитов в People's Bank of ChinaА:--

П: --

П: --

Япония Предварительные ведущие индикаторы (Окт)

Япония Предварительные ведущие индикаторы (Окт)А:--

П: --

П: --

Великобритания Индекс цен на жилье Halifax год к году (сезонно скорректированный) (Нояб)

Великобритания Индекс цен на жилье Halifax год к году (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Великобритания Индекс цен на жилье Halifax месяц к месяцу (сезонно скорректированный) (Нояб)

Великобритания Индекс цен на жилье Halifax месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Франция Текущий счет (Не сезонно скорректированный) (Окт)

Франция Текущий счет (Не сезонно скорректированный) (Окт)А:--

П: --

П: --

Франция Торговый баланс (Сезонно скорректированный) (Окт)

Франция Торговый баланс (Сезонно скорректированный) (Окт)А:--

П: --

П: --

Франция Ежемесячный рост промышленного выпуска (сезонно скорректированный) (Окт)

Франция Ежемесячный рост промышленного выпуска (сезонно скорректированный) (Окт)А:--

П: --

П: --

Италия Месячный рост розничных продаж (Сезонно скорректированный) (Окт)

Италия Месячный рост розничных продаж (Сезонно скорректированный) (Окт)А:--

П: --

П: --

Еврозона Годовой рост занятости (Сезонно скорректированный) (3 квартал)

Еврозона Годовой рост занятости (Сезонно скорректированный) (3 квартал)А:--

П: --

П: --

Еврозона Окончательный ВВП год к году (3 квартал)

Еврозона Окончательный ВВП год к году (3 квартал)А:--

П: --

П: --

Еврозона Окончательный ВВП квартал к кварталу (3 квартал)

Еврозона Окончательный ВВП квартал к кварталу (3 квартал)А:--

П: --

П: --

Еврозона Квартальный рост занятости (Сезонно скорректированный) (3 квартал)

Еврозона Квартальный рост занятости (Сезонно скорректированный) (3 квартал)А:--

П: --

П: --

Еврозона Окончательные данные о занятости (Сезонно скорректированный) (3 квартал)

Еврозона Окончательные данные о занятости (Сезонно скорректированный) (3 квартал)А:--

П: --

Бразилия Индекс цен производителей (месяц к месяцу) (Окт)

Бразилия Индекс цен производителей (месяц к месяцу) (Окт)--

П: --

П: --

Мексика Индекс доверия потребителей (Нояб)

Мексика Индекс доверия потребителей (Нояб)--

П: --

П: --

Канада Уровень безработицы (Сезонно скорректированный) (Нояб)

Канада Уровень безработицы (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Уровень участия в занятости (Сезонно скорректированный) (Нояб)

Канада Уровень участия в занятости (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Занятость (Сезонно скорректированный) (Нояб)

Канада Занятость (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Частичная занятость (Сезонно скорректированный) (Нояб)

Канада Частичная занятость (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Полная занятость (Сезонно скорректированная) (Нояб)

Канада Полная занятость (Сезонно скорректированная) (Нояб)--

П: --

П: --

США Ежемесячный доход физических лиц (Сент)

США Ежемесячный доход физических лиц (Сент)--

П: --

П: --

США Индекс потребительских цен Далласского федерального резерва (месяц к месяцу) (Сент)

США Индекс потребительских цен Далласского федерального резерва (месяц к месяцу) (Сент)--

П: --

П: --

США Индекс потребительских цен PCE (год к году, сезонно скорректированный) (Сент)

США Индекс потребительских цен PCE (год к году, сезонно скорректированный) (Сент)--

П: --

П: --

США Индекс потребительских цен PCE (месяц к месяцу) (Сент)

США Индекс потребительских цен PCE (месяц к месяцу) (Сент)--

П: --

П: --

США Ежемесячные расходы физических лиц (сезонно скорректированные) (Сент)

США Ежемесячные расходы физических лиц (сезонно скорректированные) (Сент)--

П: --

П: --

США Ежемесячный рост базового индекса цен на личное потребление (Сент)

США Ежемесячный рост базового индекса цен на личное потребление (Сент)--

П: --

П: --

США Предварительные годовые ожидания инфляции на 5 лет от Университета Мичигана (Дек)

США Предварительные годовые ожидания инфляции на 5 лет от Университета Мичигана (Дек)--

П: --

П: --

США Годовой рост базового индекса цен на личное потребление (Сент)

США Годовой рост базового индекса цен на личное потребление (Сент)--

П: --

П: --

США Месячный рост реальных расходов потребления (Сент)

США Месячный рост реальных расходов потребления (Сент)--

П: --

П: --

США Ожидания инфляции на 5-10 лет (Дек)

США Ожидания инфляции на 5-10 лет (Дек)--

П: --

П: --

США Предварительный индекс текущего состояния Университета Мичигана (Дек)

США Предварительный индекс текущего состояния Университета Мичигана (Дек)--

П: --

П: --

США Предварительный индекс доверия потребителя Университета Мичигана (Дек)

США Предварительный индекс доверия потребителя Университета Мичигана (Дек)--

П: --

П: --

США Прогноз инфляции на 1 год Университета Мичигана, предварительные данные (Дек)

США Прогноз инфляции на 1 год Университета Мичигана, предварительные данные (Дек)--

П: --

П: --

США Предварительный индекс потребительского настроения Университета Мичигана (Дек)

США Предварительный индекс потребительского настроения Университета Мичигана (Дек)--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурение--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефти--

П: --

П: --

США Кредиты потребителей (Сезонно скорректированные) (Окт)

США Кредиты потребителей (Сезонно скорректированные) (Окт)--

П: --

П: --

Китай, материк Валютные резервы (Нояб)

Китай, материк Валютные резервы (Нояб)--

П: --

П: --

Китай, материк Экспорт (год к году, в долларах США) (Нояб)

Китай, материк Экспорт (год к году, в долларах США) (Нояб)--

П: --

П: --

Китай, материк Годовой рост импорта (Китайский юань) (Нояб)

Китай, материк Годовой рост импорта (Китайский юань) (Нояб)--

П: --

П: --

Китай, материк Годовой рост импорта (Доллар США) (Нояб)

Китай, материк Годовой рост импорта (Доллар США) (Нояб)--

П: --

П: --

Китай, материк Торговый баланс (Китайский юань) (Нояб)

Китай, материк Торговый баланс (Китайский юань) (Нояб)--

П: --

П: --

Китай, материк Экспорт (Нояб)

Китай, материк Экспорт (Нояб)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

В пятницу золото подешевело и готовится к недельному падению, поскольку более сильный, чем ожидалось, отчет по занятости в США усилил ожидания того, что Федеральная резервная система воздержится от снижения процентных ставок на своем декабрьском заседании.

В пятницу золото подешевело и готовится к недельному падению, поскольку более сильный, чем ожидалось, отчет по занятости в США усилил ожидания того, что Федеральная резервная система воздержится от снижения процентных ставок на своем декабрьском заседании.

Спотовые цены на золото упали на 0,9% до 4039,86 доллара США за унцию по состоянию на 06:43 по Гринвичу. Цена на золото в слитках на этой неделе снизилась на 1%. Фьючерсы на золото в США с поставкой в декабре упали на 0,6% до 4035,60 доллара США за унцию.

«Цены на золото в настоящее время консолидируются, и мы видим, что доллар значительно укрепился, и за этим стоит много спекуляций относительно того, продолжит ли ФРС снижать процентные ставки или нет», — заявил управляющий директор GoldSilver Central Брайан Лан.

«Я думаю, что сейчас рынок неуверен, и особенно сейчас, когда мы приближаемся к концу декабря, мы ожидаем, что многие трейдеры будут фиксировать прибыль по своим позициям, и именно это мы видели в конце прошлой недели и на этой неделе».

В пятницу доллар показал самый высокий недельный рост более чем за месяц. Укрепление доллара делает золото, покупаемое в долларах, более дорогим для держателей других валют.

Отчет Министерства труда США, публикация которого была отложена из-за приостановки работы федерального правительства, показал, что число рабочих мест вне сельского хозяйства в сентябре увеличилось на 119 000, что более чем вдвое превышает прогнозируемый рост в 50 000.

Трейдеры теперь оценивают вероятность снижения ставки ФРС в следующем месяце почти в 39%. Золото, будучи не приносящим доход активом, обычно демонстрирует хорошие результаты в условиях низких процентных ставок.

Президент Федерального резервного банка Чикаго Остан Гулсби в четверг повторил, что он «обеспокоен» первоначальным снижением ставок, особенно с учетом того, что прогресс в достижении целевого показателя ФРС в 2% по инфляции, похоже, застопорился и начинает двигаться в неправильном направлении.

Между тем, спрос на физическое золото на основных азиатских рынках на этой неделе оставался слабым, поскольку волатильность курсов удерживала потенциальных покупателей от совершения покупок.

Спотовые цены на серебро снизились на 2,2% до 49,48 долл. США за унцию, платина упала на 0,4% до 1 505,96 долл. США, а палладий снизился на 1,4% до 1 358,15 долл. США.

Ключевые моменты:

В четверг, 20 ноября, курс XRP упал до ключевого уровня психологической поддержки на фоне усиления давления со стороны продавцов на рынке криптовалют.

Спотовые ETF на XRP не смогли остановить волну продаж, поскольку биткоин ( BTC ) упал до самого низкого уровня с апреля 2025 года. Продолжающаяся корреляция XRP с биткоином подвергла токен потокам спотовых ETF на BTC, что оказало влияние на настроения в ноябре.

Известный крипто-комментатор Квинтен, имеющий более 200 000 подписчиков, прокомментировал процент краткосрочных держателей, оказавшихся под водой, заявив :

«Падение COVID в 2020 году, убыток 92% на отметке $3750. Падение FTX в 2020 году, убыток 94% на отметке $16 000. Сегодня убыток 99% на отметке $89 000. Это самая высокая капитуляция краткосрочных держателей акций за всю историю».

Биржевой фонд Bitwise XRP был запущен в четверг, 20 ноября, что свидетельствует о высоком институциональном спросе в первый день торгов. Однако объёмы торгов в первый день торгов оказались ниже объёма торгов Canary XRP ETF (XRPC) в 59 миллионов долларов, что негативно отразилось на настроениях рынка.

Аналитик Bloomberg Intelligence Джеймс Сейфарт прокомментировал первый день торгов Bitwise XRP ETF, заявив :

«С до конца торгов осталось чуть больше двух часов, и сегодня объём торгов $XRP Bitwise составляет почти 22 миллиона долларов. Весьма впечатляюще для второго продукта, выпущенного на рынок спустя целую неделю после $XRPC от Canary Funds, который стал лидером по объёму запуска в этом году».

Аналитики ранее предполагали, что Bitwise и Franklin Templeton привлекут значительно больший спрос, учитывая их рейтинги в рейтинге активов под управлением эмитентов ETF.

По данным VettaFi , Franklin Templeton занимает 19-е место в рейтинге активов под управлением (AUM) среди эмитентов ETF с активами под управлением в размере 44,7 млрд долларов США. Bitwise Asset Management занимает 56-е место с активами под управлением в размере 5,6 млрд долларов США. Первый эмитент XRP-ETF, Canary Capital, занимает 231-е место с активами под управлением в размере 84,82 млн долларов США.

Однако рыночные условия, вероятно, повлияли на объёмы торгов. Для сравнения, в ноябре на американском рынке ETF на биткоин-спот наблюдался чистый отток в размере 3 млрд долларов.

Никаких новых рыночных событий, способных спровоцировать распродажу в четверг, не произошло. Тем не менее, настроения остаются слабыми из-за двух ключевых событий октября. Приостановка работы правительства США и угроза президента Трампа повысить пошлины на китайские поставки на 100% привели к падению XRP на 30% с 1 октября по 20 ноября. Единственной хорошей новостью для владельцев XRP стало быстрое восстановление после внезапного обвала 10 октября до $0,7773.

XRPUSD – Дневной график – 211125 – Угрозы закрытия и повышения пошлин

XRPUSD – Дневной график – 211125 – Угрозы закрытия и повышения пошлинВ письме Кобейсси прокомментирована затянувшаяся распродажа криптовалют:

«Крах криптовалют: 6 октября, всего 45 дней назад, биткоин достиг рекордной отметки в 126 272 доллара, что эквивалентно 2,5 триллиона долларов. Затем, 10 октября, что-то «механическое» изменилось после того, как президент Трамп пригрозил Китаю 100%-ными пошлинами. Это привело не только к рекордной ликвидации в 19,2 миллиарда долларов, но и к тому, что биткоин так и не восстановился».

В Письме Кобейси отмечалось:

Даже после заключения торгового соглашения между США и Китаем 30 октября, давление, связанное с ликвидацией, только усилилось. Затем, с 10 ноября, биткоин начал стремительно падать, а средний ежедневный объём ликвидаций приближался к 1 миллиарду долларов. На протяжении всего этого 45-дневного медвежьего рынка криптовалюты практически не демонстрировали фундаментальных медвежьих тенденций.

В письме Кобейсси 45-дневный медвежий рынок объясняется чрезмерным уровнем кредитного плеча и спорадическими ликвидациями, при этом подчеркивается, что условия стабилизируются благодаря эффективности рынка.

Хотя внезапный обвал 10 октября напугал инвесторов, падение ставок на снижение ставки ФРС в декабре усилило продажи. Члены FOMC выразили обеспокоенность по поводу высокой инфляции, одновременно преуменьшив значение замедления рынка труда, что указывает на отсрочку дальнейшего смягчения политики.

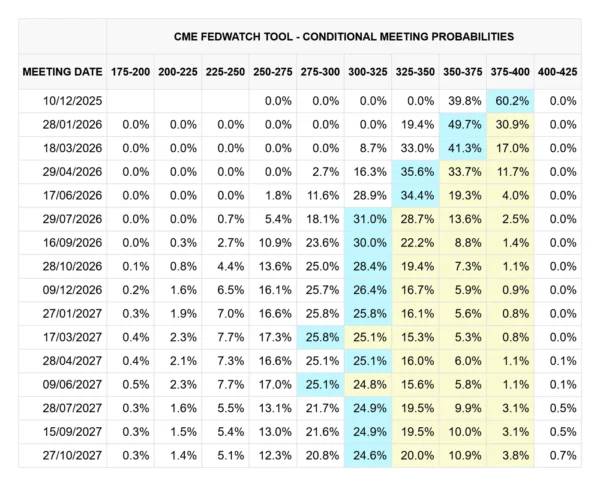

По данным инструмента CME FedWatch , вероятность снижения ставки в декабре снизилась с 50,1% 13 ноября до 39,1% 20 ноября. Для сравнения, 20 октября вероятность снижения ставки в декабре составляла 98,8%. XRP упал на 16,4% с 20 октября, что отражает влияние ФРС на настроения.

Важно отметить, что отсутствие ключевых экономических отчётов США привело к резкому падению XRP и всего рынка криптовалют. Обновлённые данные по инфляции и занятости могут изменить ситуацию, если инфляция снизится, а рынок труда продолжит остывать, а не рухнуть.

В четверг, 20 ноября, курс XRP упал на 5,17% после падения на 4,94% накануне, закрывшись на отметке $1,9985. Динамика токена оказалась хуже динамики рынка криптовалют в целом, который упал на 4,84%.

В результате продолжительной распродажи в четверг стоимость токена оказалась значительно ниже 50-дневной и 200-дневной экспоненциальных скользящих средних (EMA), что подтверждает медвежий тренд.

Заглядывая вперед, можно отметить, что несколько событий могут спровоцировать смену настроений и потенциально подтолкнуть XRP к отметке $2,5.

Ключевые технические уровни, за которыми стоит следить:

К краткосрочным ценовым катализаторам относятся:

Медвежий сценарий: риски ниже $2,0

Эти медвежьи сценарии могут подтолкнуть XRP к $2,0. В случае пробоя следующим ключевым уровнем поддержки станет $1,9112. Прорыв ниже $1,9112 может обнажить апрельский минимум $1,6147. Примечательно, что XRP демонстрирует всё более низкие максимумы и минимумы, что сигнализирует о дальнейшем падении.

XRPUSD – Дневной график – 211125 – Медвежий

XRPUSD – Дневной график – 211125 – МедвежийПрорыв уровня сопротивления $2,2 может открыть путь к тестированию $2,35. Устойчивое движение выше $2,35 проложит путь к 50-дневной экспоненциальной скользящей средней (EMA), где $2,5 станет следующим ключевым уровнем сопротивления. Спрос покупателей на уровне $2,0 будет иметь решающее значение в ближайшие сессии.

XRPUSD – Дневной график – 211125 – Бычий

XRPUSD – Дневной график – 211125 – БычийОтсутствие ключевых данных по США и неопределенность политики ФРС продолжают оказывать давление на настроения рынка.

Однако высокий спрос на спотовые ETF на XRP может способствовать восстановлению цены, что потенциально подтолкнёт токен к $2,2. Запуск ETF Franklin XRP в понедельник, 24 ноября, может стать ключевым событием, учитывая известность Franklin Templeton в сфере ETF.

Следующие 72 часа могут определить, продолжит ли XRP свои потери или начнёт восстановление до $2,5. Потоки ETF на спотовом рынке XRP будут иметь решающее значение, если токен начнёт отделяться от BTC.

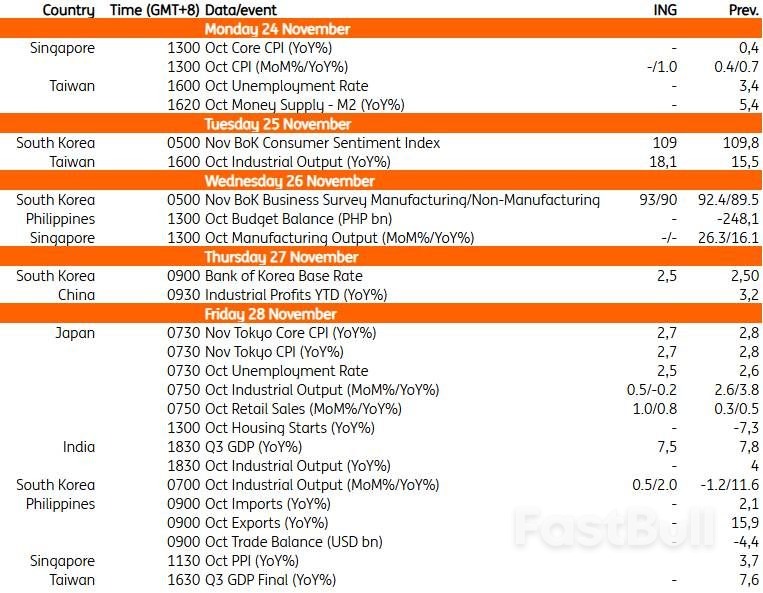

Банк Кореи, вероятно, сохранит ключевую ставку на уровне 2,50% в четверг ещё на месяц, при этом ожидается незначительное количество голосов против. Банк Кореи, вероятно, отдаст приоритет опасениям финансовой нестабильности, а не инфляции. Учитывая отсутствие явных признаков стабилизации цен на жилье и сохраняющуюся волатильность валютного рынка, у Банка Кореи есть основания сохранить ставки без изменений. Также в четверг Банк Кореи опубликует свой прогноз. На фоне ослабления торговой напряжённости и более сильного, чем ожидалось, цикла развития полупроводниковой промышленности мы полагаем, что Банк Кореи пересмотрит свой прогноз ВВП на 2025 год с 0,8% до 1,1%, а на 2026 год – с 1,6% до 1,9%. Прогноз ВВП ниже 2%, вероятно, поддержит Банк Кореи в его дальнейшей политике смягчения денежно-кредитной политики. Недавний рост доходности облигаций KTB отражал ястребиные заявления управляющего Ли, сделанные им ранее в интервью СМИ и свидетельствующие о возможной смене курса политики. Мы считаем, что его высказывания на пресс-конференции должны быть более взвешенными и подчеркнуть, что решения по политике зависят от имеющихся данных.

Прогнозируется рост промышленного производства второй месяц подряд благодаря высокому производству микросхем. Более продолжительный, чем ожидалось, праздник Чусок в сочетании со второй программой денежных выплат должны стимулировать активность в сфере услуг.

Данные о прибыли промышленных предприятий Китая, которые будут опубликованы в четверг, завершат месячный обзор. В последние несколько месяцев данные демонстрируют признаки улучшения: с начала года по сентябрь прибыль выросла на 3,2% в годовом исчислении благодаря двум месяцам подряд, в августе и сентябре, когда рост прибыли превышал 20% в годовом исчислении. Этому способствовал эффект поддерживающей базы. Поддержка этого эффекта должна постепенно ослабнуть в данных за четвёртый квартал, но её будет достаточно для сохранения устойчивого положительного роста прибыли в октябре. Отрасли с высоким экспортным спросом, такие как железнодорожный транспорт, судостроение, аэрокосмическая промышленность, компьютеры, связь, производство другого электронного оборудования и электрооборудования, в целом демонстрировали опережающие результаты в этом году. Эта тенденция должна сохраниться.

Ожидается, что индекс потребительских цен в Токио вырастет на 2,7% в годовом исчислении в ноябре благодаря значительному росту заработной платы. Ослабление иены, вероятно, усилит повышательное давление. Промышленное производство, вероятно, останется положительным после заключения торгового соглашения между Японией и США. Несмотря на спад в третьем квартале, последние данные указывают на восстановление экономики, что подтверждает продолжающуюся нормализацию политики Банка Японии. Ожидания рынка относительно повышения ставки в декабре резко снизились за неделю. Мы полагаем, что недавние комментарии Банка Японии указывают на то, что по крайней мере три члена совета директоров поддерживают более жесткую позицию. Однако пока неясно, согласятся ли с этим другие. Мы по-прежнему прогнозируем повышение ставки в декабре, хотя вероятность переноса на январь возрастает.

Мы ожидаем, что данные по промышленному производству Тайваня, которые будут опубликованы во вторник, продолжат серию уверенного роста, немного ускорившись до 18,1% в годовом исчислении. Рост был в значительной степени сосредоточен в секторе информационных и электронных технологий, и он остаётся уязвимым к спаду в случае замедления спроса в этом секторе. Хотя в последнее время на рынке активизировались дискуссии о такой возможности, мы пока не видим, что это повлияет на октябрьские данные.

Мы ожидаем, что рост ВВП Индии в третьем квартале немного замедлится до 7,5% в годовом исчислении. Рост экспорта начал замедляться в третьем квартале из-за влияния 50%-ных пошлин на экспорт из США. Однако рост частного потребления оставался относительно высоким благодаря снижению ставки налога на товары и услуги (GST) и последующему увеличению покупок потребительских товаров.

Транспортный оператор ComfortDelGro 20 ноября объявил об изменениях в составе руководства, которые включают создание новой должности «специалиста по мобильности из пункта в пункт».

Дерек Кох покинет пост финансового директора (CFO) в 2026 году и выйдет на пенсию в конце марта. Он также покинет две другие руководящие должности — заместителя генерального директора и директора по корпоративным услугам.

Проработав на этой должности семь лет, он теперь займется консультационной деятельностью, чтобы помочь в переходе и обеспечить «преемственность стратегических инициатив», говорится в заявлении компании на бирже.

Должность финансового директора г-на Коха займет нынешний заместитель финансового директора группы Кристофер Дэвид Уайт.

Г-н Уайт, обладающий более чем двадцатилетним опытом работы в сфере финансов, работает в ComfortDelGro с 2019 года, курируя финансовое управление на уровне группы, управление эффективностью и интеграцию международных финансовых операций. Он также является руководителем отдела по связям с инвесторами.

Вновь созданную должность руководителя отдела мобильности «точка-точка» займёт Лиам Гриффин, который в настоящее время возглавляет отдел мобильности «точка-точка» в Великобритании. Г-н Гриффин также является генеральным директором лондонского филиала ComfortDelgro, Addison Lee.

Председатель совета директоров ComfortDelGro Марк Гривз заявил: «Совет директоров рассматривает эти перспективные назначения как важнейшие для дальнейшего развития группы как ведущего мирового оператора мультимодальной мобильности».

Он добавил, что эти внутренние назначения обеспечивают «преемственность» и необходимую структуру для реализации будущих планов роста группы.

После этого заявления акции ComfortDelGro упали на 1,4%, или на два цента, до $1,45 по состоянию на 10:57 утра 21 ноября. Индекс Straits Times снизился на 0,9%.

На момент написания статьи золото торгуется по цене 4077 долларов за тройскую унцию, сведя на нет рост, достигнутый до публикации данных по занятости в несельскохозяйственном секторе США за сентябрь, которая была отложена на несколько месяцев.

Цена на золото в ходе сегодняшней сессии практически не изменилась и составила -0,02%. В настоящее время оно торгуется примерно на 7,00% ниже исторических максимумов, достигнутых в октябре, и сохраняет темпы, позволяющие обеспечить значительный годовой прирост более чем на 50% в 2025 году.

Золото (XAU/USD): основные выводы 20.11.2025

Имея хоть какое-то отношение к финансовым рынкам на протяжении почти десяти лет, сегодня у меня особый случай: впервые я обсуждаю данные по занятости в несельскохозяйственном секторе 20-го числа каждого месяца.

Хотя я могу говорить только за себя, я рад снова видеть NFP в календаре в любом качестве, особенно учитывая отсутствие экономических данных за последний месяц или около того.

С учетом вышесказанного, это возвращает нас к сегодняшнему дню. И хотя сегодня были опубликованы данные по занятости в несельскохозяйственном секторе за сентябрь, которые превзошли ожидания на 69 000 рабочих мест, хотя ситуация и отражала ситуацию некоторое время назад.

Продолжая уделять внимание рынкам драгоценных металлов, давайте обсудим некоторые последствия для золота, а также другие макроэкономические темы, актуальные в настоящее время.

Сентябрьские показатели занятости оказались выше ожидаемых, что еще больше усилило агрессивную позицию ФРС:

Давайте начнем с рассмотрения самого последнего и очевидного фундаментального события за последние двенадцать часов — отчета NFP за сентябрь.

Данные за сентябрь, опубликованные с опозданием почти на два месяца из-за приостановки работы правительства США, несколько превзошли ожидания. Однако в отчёте также отмечается рост безработицы до 4,4%, самого высокого уровня с 2021 года, а также пересмотр в сторону понижения показателей за июль и август.

Хотя на первый взгляд ситуация выглядит неоднозначной, рынки получили некоторую уверенность в том, что рынок труда США оказался сильнее, чем ожидалось, до приостановки работы правительства США.

Кстати, недавно мы получили подтверждение от Бюро статистики труда, что публикация данных по занятости населения за октябрь не будет отложена на неопределенный срок, и, наряду с задержкой публикации ноябрьского отчета, сегодняшний отчет — последний доступный до того, как Федеральная резервная система снова проголосует по процентным ставкам в начале декабря.

Если связать все это воедино и учесть, что самые последние данные, хотя и двухмесячной давности, демонстрируют некоторое оживление на рынке труда США, то это не только несколько ослабит давление в пользу дальнейшего снижения ставок ФРС, но и еще раз подтверждает существовавший ранее агрессивный настрой, который лучше всего описывает обязательство вице-председателя Джефферсона «действовать медленно» в текущем цикле смягчения.

Что касается цен на золото, неудивительно, что любая идея более высоких процентных ставок представляет угрозу для текущего роста цен на золото, о чем свидетельствуют ценовые колебания за последнюю неделю и все более жесткая позиция ФРС.

На момент написания статьи инструмент CME FedWatch прогнозировал, что ставки останутся на предстоящем заседании; в настоящее время вероятность сохранения ставок составляет 60,2%, а вероятность снижения ставки — 39,8%.

Стоит отметить, что всего несколько недель назад, сразу после октябрьского решения, рынки практически «зафиксировали» последовательное снижение ставки в декабре, и это изменение ожиданий отчасти объясняет откат, наблюдаемый в ценах на драгоценные металлы. Разделение комнаты отмечено в октябрьском протоколе FOMC:

Опубликованный вчера протокол заседания по решению о ставке в октябре подчеркивает растущую разобщенность группы политиков в преддверии декабрьского решения, что добавляет дополнительных оснований для ожиданий того, что ставки останутся без изменений.

Вкратце встречу можно охарактеризовать следующим образом:

По причинам, обсуждавшимся выше, по крайней мере одним результатом станет сдерживание роста золота, которое, вероятно, получит второе дыхание в случае снижения ставок. Золото как страховка от провала политики:

Хотя вышеизложенное бросает тень на потенциал роста золота, рынки сейчас задаются одним вопросом: как ФРС может принять правильное решение при отсутствии данных?

На этом основании и несмотря на представление о том, что более высокие процентные ставки по своей сути являются отрицательными для золота, есть некоторые свидетельства того, что рынки используют золото в качестве инструмента хеджирования от провала политики.

Проще говоря, хотя действия ФРС можно простить, принимая во внимание нехватку данных, предположим, что решение о сохранении ставки в декабре оказалось неправильным, когда появились дополнительные данные, это может обернуться проблемами для доллара, сделав золото более привлекательным вариантом для сбережения по сравнению с ним.

Хотя это и не столь значимая тема, она может обеспечить рост некоторых драгоценных металлов, поскольку рынки все меньше доверяют пониманию ФРС текущих условий, хотя в этом нет их вины.

XAU/USD: анализ дневного (D1) графика:

Рад сообщить, что, как и в моем предыдущем обзоре, на вчерашней сессии был достигнут первый ценовой ориентир в $4090.

В дальнейшем следует рассмотреть еще несколько уровней:

Целевые цены и уровни поддержки/сопротивления:

Хотя, справедливости ради, мой комментарий выше предполагает несколько медвежий уклон в краткосрочной перспективе для золота, важно помнить, что в этом году золото выросло в ответ на другие макроэкономические факторы, несмотря на решительно агрессивную позицию ФРС на протяжении большей части 2025 года.

С другой стороны, желтый металл по-прежнему хорошо поддерживается многими скользящими средними, а также ключевым психологическим уровнем в $4000, который был впервые преодолен в начале этого года.

В противном случае, и в ближайшем будущем, мы увидели несколько пин-баров, которые указывают на сохраняющийся бычий аппетит к золоту, несмотря на более агрессивную политику ФРС, ограничивающую рост в 2025 году – по крайней мере, на данный момент.

Компания Samsung Electronics сообщила в пятницу, что назначила своего руководителя мобильного подразделения Т.М. Ро новым генеральным директором и главой подразделения по работе с устройствами, которое курирует направления мобильных телефонов, телевизоров и бытовой техники компании.

Это назначение возвращает Samsung к традиционной структуре совместного управления, при которой разделяется контроль за подразделениями по производству микросхем и потребительских товаров, до того как компания перешла на систему с одним генеральным директором после внезапной смерти сопредседателя Хан Чон Хи в марте.

С апреля, после смерти Хана, Ро исполнял обязанности главы потребительского бизнеса.

Рю Ён Хо, старший аналитик NH Investment Securities, заявил, что Samsung сделала «безопасный и предсказуемый» выбор, добавив, что назначение, по-видимому, направлено на дальнейшее укрепление конкурентоспособности.

Рю отметил, что наиболее успешными направлениями деятельности Samsung в этом году стали чипы памяти и мобильные устройства, и, назначив Т.М. Ро на пост генерального директора, компания дает понять, что хочет уделять больше внимания этим направлениям.

По его словам, бизнес в области производства памяти выигрывает от благоприятной рыночной конъюнктуры, а также демонстрирует прогресс, поскольку Samsung работает над сокращением разрыва с конкурентами в гонке за ИИ-чипы под руководством генерального директора подразделения Чон Ён Хёна.

Перестановки произошли после назначения в начале этого месяца компанией Samsung нового руководителя офиса поддержки бизнеса — ключевого органа принятия решений в технологическом гиганте, который возглавляет председатель совета директоров Джей Й. Ли.

По словам аналитиков, этот орган функционирует как стратегическое подразделение, выступающее в роли мини-контрольного пункта внутри Samsung Group, крупнейшего южнокорейского конгломерата, чья деятельность охватывает производство чипов, смартфонов, судов и фармацевтики, а также координирует деятельность различных бизнес-подразделений и филиалов.

По состоянию на 01:05 по Гринвичу акции Samsung Electronics упали на 4,2% по сравнению с падением базового индекса KOSPI на 3,2% .

Аналитики заявили, что этот шаг не связан со сменой руководства, отметив, что азиатские акции в целом упали после того, как акции американских технологических компаний упали на фоне опасений по поводу оценок ИИ, а данные по занятости в США не смогли внести ясность в прогноз процентных ставок.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Участник FastBull

Пока нет

Покупка

Войти

Зарегистрироваться