Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Фьючерсы на S&P 500 остались на прежнем уровне, а фьючерсы на Nasdaq 100 сократили свои потери до 0,1%.

Согласно данным ANZ-Indeed, количество объявлений о вакансиях в Австралии в январе выросло на 4,4% по сравнению с предыдущим месяцем.

[Биткоин преодолел отметку в 78 000 долларов] 2 февраля, согласно данным HTX Market Data, биткоин отскочил и преодолел отметку в 78 000 долларов, в настоящее время торгуется на уровне 78 005 долларов, при этом падение за 24 часа сократилось до 1,27%.

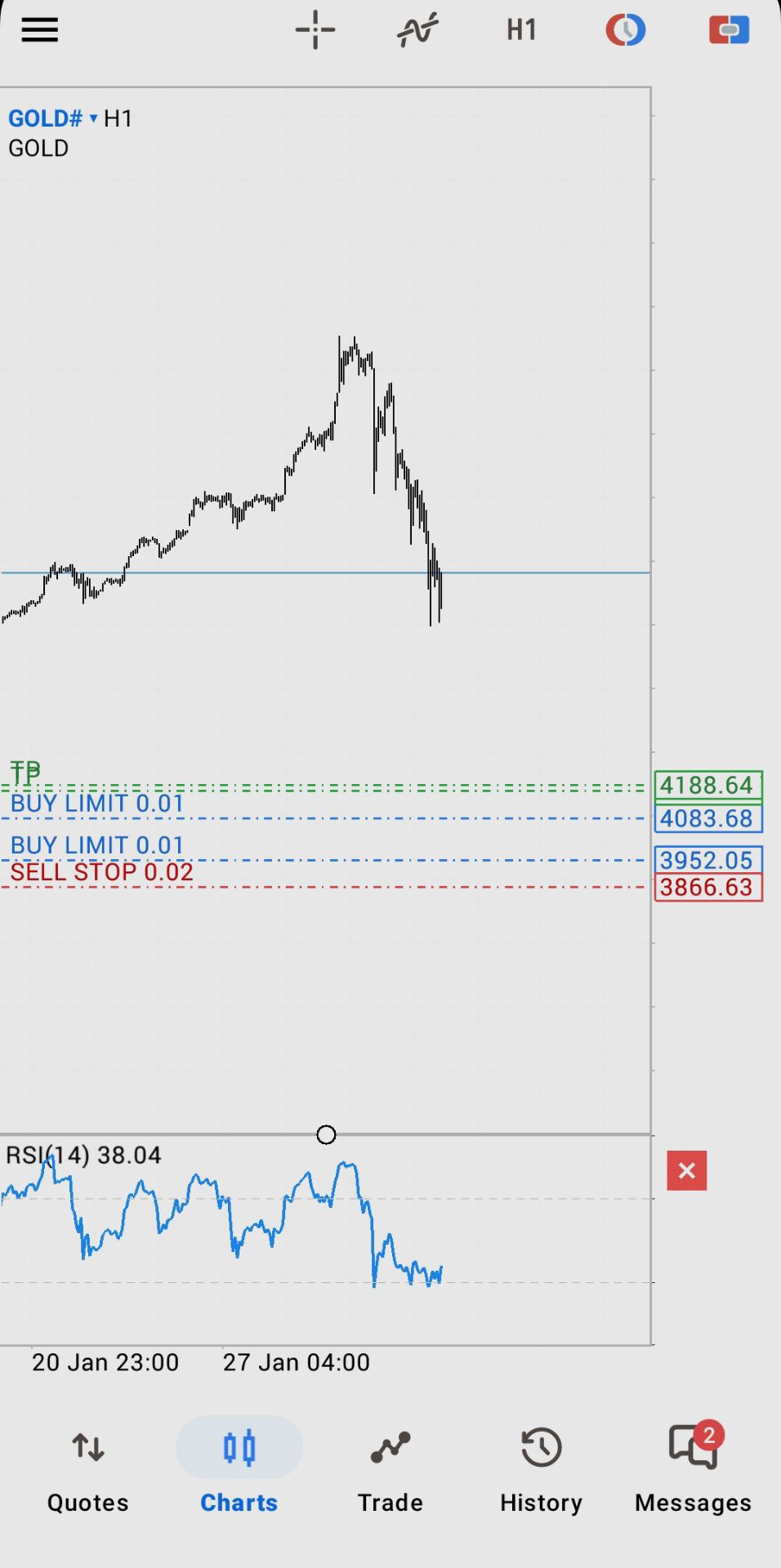

Цена на серебро на спотовом рынке отыграла более 8 долларов потерь после падения почти на 10%. Цена на золото на спотовом рынке сократила потери до 1,2% после падения более чем на 3,5%.

Краткий обзор Банка Японии: Один из участников отметил, что в условиях экономических ограничений предложения рабочей силы риски для цен сместились в сторону роста.

Краткий обзор от Банка Японии: Один из участников заявил о необходимости уделять больше внимания рискам роста цен.

Краткий обзор Банка Японии: Один из членов банка заявил, что влияние ослабления иены на цены импорта стало более выраженным.

Краткий обзор Банка Японии: Один из членов совета отметил, что некоторые показатели долгосрочных инфляционных ожиданий уже начали демонстрировать стабильность.

Краткое изложение позиции Банка Японии: Один из членов совета заявил, что слабая иена повышает прибыль и заработную плату крупных фирм, но оказывает давление на прибыль и заработную плату малых фирм, что может привести к усилению неравенства.

В кратком обзоре Банка Японии цитируются слова представителя Министерства финансов: «Мы с предельной бдительностью следим за недавней волатильностью на мировом и японском рынках».

Министр иностранных дел Великобритании заявил, что визит в Эфиопию будет посвящен проблеме миграции.

Краткое содержание выступления представителя Банка Японии: Один из участников дискуссии отметил, что при росте волатильности на рынке облигаций центральному банку важно проверить, сохраняется ли нормальное функционирование рынка.

Краткое изложение позиции Банка Японии: Один из участников дискуссии заявил, что Банку Японии следует придерживаться текущей стратегии и продолжать сокращать объемы покупки облигаций, одновременно реагируя на исключительные обстоятельства, например, путем увеличения объемов покупки.

Краткий обзор Банка Японии: Один из участников отметил, что события на рынке государственных облигаций Японии за последние две недели показали одностороннее сужение кривой доходности, заслуживающее внимания.

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)А:--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)А:--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)А:--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Общее количество одобренных строительств YoY (Дек)

Австралия Общее количество одобренных строительств YoY (Дек)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Председатель Федеральной резервной системы Джером Пауэлл в среду отказался сообщить, останется ли он на посту главы ФРС после окончания своего срока полномочий, а также ответил ли центральный банк на повестки, касающиеся ремонтных работ в здании. Что касается завершения срока полномочий главы ФРС, который заканчивается в 2028 году и продлится после окончания его срока на посту председателя в мае, Пауэлл заявил на пресс-конференции, что «для таких вопросов есть свое время и место», но это «не то, чем я буду заниматься сегодня».

Председатель Федеральной резервной системы Джером Пауэлл в среду отказался сообщить, останется ли он на своем посту после окончания срока полномочий, а также ответил ли центральный банк на повестки, касающиеся ремонтных работ в здании центрального банка.

Что касается завершения губернаторского срока, который заканчивается в 2028 году и продлится после окончания его председательского срока в мае, Пауэлл заявил на пресс-конференции, что «для таких вопросов есть свое время и место», но «сегодня я не буду вдаваться в подробности».

Что касается юридического расследования, глава ФРС заявил: «Сегодня мне нечего вам сказать по этому поводу».

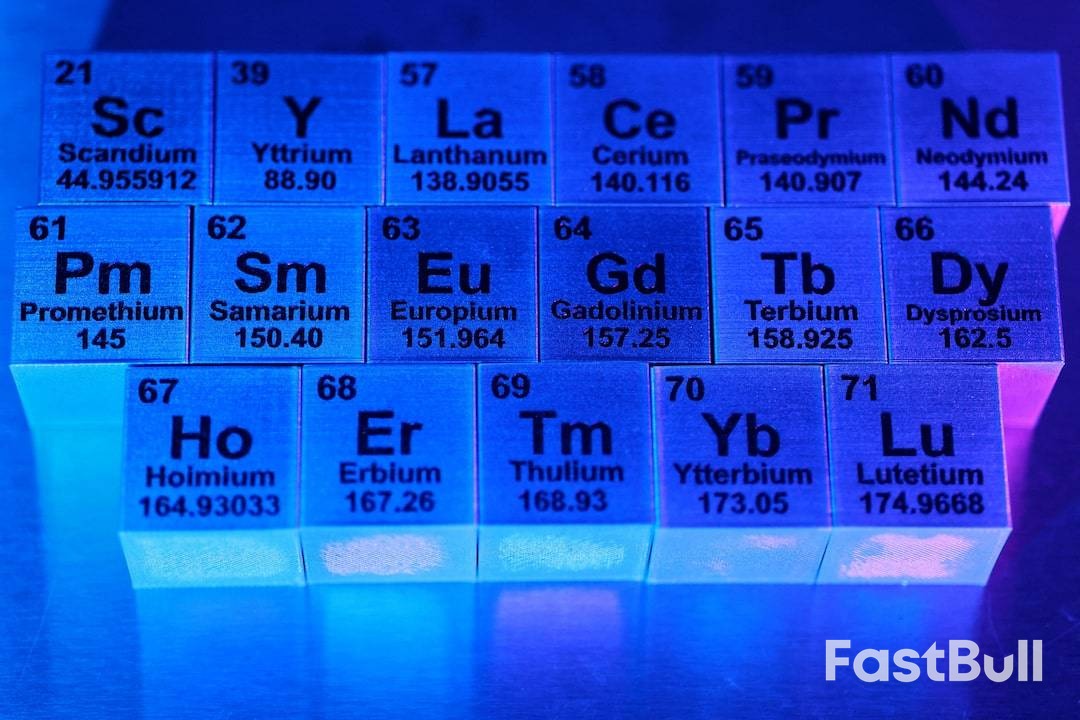

Администрация Трампа отказывается от своего плана по гарантированию минимальных цен на критически важные полезные ископаемые в США, что, по подтверждению многочисленных источников, является значительным изменением политики. Этот сдвиг сигнализирует о новой реальности для отечественных горнодобывающих компаний, обусловленной нехваткой финансирования со стороны Конгресса и сложностями регулирования рынка.

Этот шаг знаменует собой отход от ранее взятых на себя обязательств перед отраслью и может отдалить Вашингтон от партнеров по G7, которые обсуждали совместную поддержку цен для увеличения производства полезных ископаемых, жизненно важных для электромобилей, оборонных систем и электроники. Изменение стратегии уже находится под пристальным вниманием, поскольку комитет Сената США в настоящее время пересматривает установленный в прошлом году минимальный уровень цен для компании MP Materials.

На закрытой встрече в этом месяце, организованной вашингтонским аналитическим центром, высокопоставленные чиновники администрации Трампа прямо заявили руководителям американских горнодобывающих компаний: государственная поддержка цен исключена. По словам трех участников встречи, чиновники заявили, что проекты должны доказать свою финансовую независимость без федеральных гарантий.

«Мы здесь не для того, чтобы вас поддерживать», — сказала Одри Робертсон, помощник министра энергетики США, во время встречи. «Не приходите к нам с такими ожиданиями».

К Робертсону, возглавляющему Управление по критически важным полезным ископаемым и энергетическим инновациям, присоединился Джошуа Крон из Управления международной торговли Министерства торговли. Оба чиновника подтвердили, что Вашингтон больше не в состоянии устанавливать минимальные цены.

Эта позиция резко контрастирует с аналогичной закрытой встречей в июле прошлого года. Тогда чиновники заявили руководителям, что установленная для MP Materials минимальная цена не является «разовым случаем» и что администрация активно разрабатывает аналогичную поддержку для других проектов.

Американские горнодобывающие и перерабатывающие компании давно выступают за установление минимальных цен как необходимого инструмента для конкуренции с Китаем. Лидеры отрасли утверждают, что поддерживаемые государством китайские производители могут манипулировать мировыми ценами, чтобы снижать цены по сравнению с конкурентами, отпугивать частные инвестиции и сохранять доминирование на рынке.

Однако критики ценовых ограничений предупреждают о значительных финансовых рисках. Такие гарантии могут подвергнуть американских налогоплательщиков долгосрочным обязательствам, вынуждая правительство субсидировать добычу полезных ископаемых в случае падения рыночных цен. Юристы также отмечают, что такая поддержка может столкнуться с проблемами в соответствии с законодательством США о государственных закупках и торговле, поскольку она может рассматриваться как искажающая рынок субсидия, не имеющая явного разрешения Конгресса.

Белый дом отказался комментировать будущие минимальные цены, но подтвердил свою приверженность дерегулированию, снижению налогов и целенаправленным инвестициям в этот сектор, подчеркнув свою роль «надлежащего распорядителя средств налогоплательщиков».

Изменение курса администрации, по всей видимости, связано с последствиями инвестиций в компанию MP Materials. Эта сделка, включавшая гарантированное соглашение о закупке двух типов редкоземельных элементов по минимальной цене 110 долларов за килограмм, вызвала обеспокоенность у некоторых чиновников и членов Конгресса. По словам двух источников, ключевой проблемой стало то, что финансирование для установления минимальной цены не было санкционировано Конгрессом.

Динамика рынка также изменилась с момента осуществления инвестиций. На этой неделе компания USA Rare Earth объявила о своем намерении приобрести те же редкоземельные элементы на открытом рынке по цене 125 долларов за килограмм, что выше гарантированной цены MP.

Сделка с MP Materials вызвала путаницу относительно того, предложит ли Вашингтон аналогичные условия другим компаниям. Источники сообщают, что, рассматривая другие варианты инвестиций в акционерный капитал, администрация осознала, что ей не хватает полномочий Конгресса для финансирования более строгих ценовых ограничений. Этот вывод был подтвержден запросом Комитета Сената по вооруженным силам, который в прошлом году запросил встречу с сотрудниками Пентагона для разъяснения обоснования поддержки MP Materials и более широкой инвестиционной стратегии правительства в минеральном секторе.

Хотя установление минимальных цен может быть исключено, у администрации есть и другие инструменты для поддержки внутренних проектов по добыче критически важных полезных ископаемых и противодействия иностранному влиянию. К ним относятся:

• Инвестиции в акционерный капитал: Правительство уже приобрело доли в акционерном капитале таких компаний, как Lithium Americas, Trilogy Metals и USA Rare Earth.

• Стратегическое создание запасов: наращивание национальных запасов важнейших полезных ископаемых может помочь стабилизировать спрос и цены.

• Требования к местному содержанию: Обязательное использование материалов отечественного производства может создать надежный рынок для американских производителей.

Другие страны, включая Австралию, также рассматривали возможность установления минимальных цен, что подчеркивает глобальную проблему обеспечения стабильных цепочек поставок полезных ископаемых, имеющих важное значение для современной экономики.

Последнее решение Федеральной резервной системы по процентным ставкам прошло незаметно. В среду Комитет по операциям на открытом рынке (FOMC) объявил, что сохранит ставку федеральных фондов на текущем уровне 3,5%-3,75%, что практически не вызвало колебаний на фондовом рынке.

Но главным событием для инвесторов стало не само решение, а последовавшая за ним пресс-конференция председателя ФРС Джерома Пауэлла. Трейдеры и аналитики внимательно следят за этими брифингами, чтобы понять, как центральный банк оценивает состояние экономики. На этот раз Пауэлл выступил с в основном оптимистичным заявлением, предположив, что ряд основных экономических рисков ослаб. Вот анализ того, что он сказал и что это означает для инвесторов.

Пожалуй, наиболее важной частью оценки Пауэлла стало его прямое заявление о балансе рисков. «Я бы сказал, что риски повышения инфляции и риски снижения занятости уменьшились, но они все еще существуют», — прокомментировал он.

Это знаменует собой значительный сдвиг по сравнению с прошлым годом, когда экономика столкнулась с угрозой стагфляции — разрушительным сочетанием растущей инфляции и роста безработицы, подпитываемым тарифами и ослаблением рынка труда. По словам Пауэлла, этот конкретный риск значительно снизился.

Он отметил, что ключевые показатели рынка труда свидетельствуют о стабилизации ситуации после периода спада. Например, уровень безработицы в последние месяцы стабильно держится на уровне около 4,4%.

В прошлом году тарифы представляли собой серьезную угрозу для инвесторов, но, как показало мнение Пауэлла, их экономическое воздействие в значительной степени нивелировано. Хотя он признал, что тарифы по-прежнему удерживают инфляцию на товары выше целевого показателя ФРС в 2%, он также отметил, что инфляция в сфере услуг начала снижаться. Он ожидает, что влияние тарифов на цены достигнет пика в ближайшее время, после чего начнет снижаться.

Председатель ФРС также представил взвешенную оценку ситуации на рынке труда, предположив, что ограничения на иммиграцию могли способствовать замедлению роста числа рабочих мест за счет сокращения как предложения, так и спроса на рабочую силу.

Наконец, несмотря на некоторые слабые отчеты об уровне потребительского доверия, Пауэлл отметил, что данные свидетельствуют о том, что в целом потребительские расходы были на хорошем уровне.

Инвесторы, как правило, приветствуют снижение процентных ставок, поскольку более низкие ставки делают акции более привлекательными, чем облигации, и снижают стоимость заимствований для компаний. Однако загвоздка в том, что снижение ставок часто происходит во время рецессии, что является плохой новостью для акций.

В последнее время наибольшими угрозами для экономики, по-видимому, являются слабый рынок труда и вялые потребительские расходы, на которые указывают несколько розничных компаний. Однако комментарии Пауэлла позволяют предположить, что эти проблемы могут быть не столь серьезными, как кажется.

Если экономика сможет сохранить стабильность и продолжить рост в этом году, фондовый рынок, уже получающий выгоду от бума искусственного интеллекта, по всей видимости, имеет хорошие перспективы для продолжения восходящего тренда.

На январском заседании Федеральная резервная система сохранила процентные ставки без изменений, что не стало неожиданностью для рынка. Однако ключевой посыл Комитета по операциям на открытом рынке (FOMC) и его председателя Джерома Пауэлла заключается в том, что планка для любых будущих снижений ставок была поднята.

Центральный банк, похоже, тщательно балансирует между опасениями по поводу ослабления рынка труда и инфляцией, которая остается выше целевого уровня. После трех последовательных снижений процентных ставок на 25 базисных пунктов на предыдущих заседаниях ФРС сигнализирует о более осторожном подходе, зависящем от данных.

Решение оставить ставки без изменений не было единогласным. Губернаторы Миран и Уоллер выразили несогласие, выступив за снижение ставок на 25 базисных пунктов.

Интересно, что даже самые консервативно настроенные члены комитета, похоже, меняют свою позицию. Губернатор Мишель Боуман проголосовала за сохранение ставок без изменений, а Миран предложил снижение на 25 базисных пунктов, а не на более радикальные 50. Это говорит о растущем консенсусе против немедленного и масштабного смягчения денежно-кредитной политики.

В официальном заявлении по итогам встречи тон был несколько более ястребиным, особенно в обновленных описаниях рынка труда и инфляции.

Языковые сдвиги на рынке труда

В предыдущих заявлениях подчеркивались «риски снижения» на рынке труда. Эта формулировка была удалена. В новом тексте говорится, что уровень безработицы «показал некоторые признаки стабилизации», что указывает на снижение опасений по поводу неизбежного спада занятости.

Более оптимистичный прогноз инфляции

В заявлении об инфляции также присутствовал осторожный оптимизм. Хотя в нем вновь подчеркивалось, что «инфляция остается несколько повышенной», из него было удалено предыдущее упоминание о том, что инфляция выросла с начала прошлого года, что подтверждает недавний прогресс.

Пресс-конференция председателя Пауэлла подтвердила эту идею более сбалансированного подхода. Он отметил, что напряженность между двойным мандатом ФРС — обеспечением максимальной занятости и стабильности цен — ослабла.

«Некоторая напряженность между занятостью и инфляцией все еще сохраняется, но она меньше, чем была раньше», — заявил Пауэлл. «Я думаю, что риски повышения инфляции и риски снижения [занятости], вероятно, несколько уменьшились».

Пауэлл также более позитивно оценил состояние экономики, назвав прогноз «в целом более оптимистичным» по сравнению с декабрьским заседанием. Тем не менее, он воздержался от объявления победы. Он подчеркнул, что комитет еще не принял решений о будущих заседаниях, и призвал к осторожности в отношении чрезмерных интерпретаций последних данных. «Мы получили данные, которые указывают на некоторые признаки стабилизации», — сказал он о рынке труда. «Я бы не стал делать слишком поспешных выводов, но есть некоторые признаки стабилизации».

Учитывая, что уже были осуществлены три снижения процентной ставки, Пауэлл подчеркнул, что текущая учетная ставка позволяет "позволить данным говорить за себя".

Хотя Федеральная резервная система не спешит возобновлять смягчение денежно-кредитной политики, она оставляет открытой возможность снижения ставки в марте, если рынок труда ослабнет или инфляция продолжит замедляться.

Наш прогноз по-прежнему предполагает два дополнительных снижения процентных ставок на 25 базисных пунктов в этом году: одно на мартовском заседании, а другое в июне. Однако риски для этого прогноза все больше смещаются в сторону более позднего и менее агрессивного смягчения денежно-кредитной политики. Учитывая ожидания устойчивого роста ВВП и стабилизации рынка труда, окно возможностей для снижения ставок ФРС может оказаться уже, чем предполагалось ранее.

Во время пресс-конференции Пауэлл отказался комментировать расследование Министерства юстиции в отношении Федеральной резервной системы или свои собственные планы после истечения срока его полномочий в качестве председателя. На вопрос о присутствии на слушаниях по делу Лизы Кук в Верховном суде он назвал это «возможно, самым важным судебным делом за 113-летнюю историю ФРС», добавив: «Я подумал, что будет трудно объяснить, почему я не присутствовал».

Поскольку Федеральная резервная система сохранила процентные ставки на прежнем уровне, внимание Уолл-стрит теперь переключается на долгосрочную политику до 2026 года. Прогнозы пяти крупнейших финансовых институтов показывают значительные разногласия относительно того, когда — или начнет ли вообще — центральный банк снижать ставки.

Хотя большинство аналитиков ожидают осторожного подхода со стороны ФРС, четкого консенсуса пока не сформировалось. Вот что ожидают JPMorgan Chase, Citigroup, Barclays, Bank of America и Wells Fargo.

Четыре из пяти опрошенных учреждений прогнозируют снижение процентных ставок в общей сложности на 50 базисных пунктов (б.п.) в течение 2026 года, хотя они расходятся во мнениях относительно точных сроков.

• Barclays: Ожидает двух снижений процентной ставки на 25 базисных пунктов, одного в июне и другого в декабре. Банк считает, что Федеральный комитет по операциям на открытом рынке (FOMC) даст понять, что спешить не торопится, подчеркнув, что риски для занятости и инфляции сейчас сбалансированы.

• Bank of America: Также прогнозирует снижение процентных ставок на 50 базисных пунктов, сосредоточенное в июне и июле. Однако они отмечают, что текущие рыночные цены оставляют ФРС возможность преподнести относительно мягкий сюрприз.

• Citigroup: Сохраняет свой прогноз по смягчению денежно-кредитной политики на 50 базисных пунктов, с понижением ставок в июне и сентябре. Citi утверждает, что если снижение ставок будет направлено на нормализацию политики, а не на реагирование на кризис, политики будут стремиться к более широкому консенсусу, для чего необходим более четкий прогресс в борьбе с инфляцией.

• Wells Fargo: Прогнозирует снижение процентных ставок в марте и июне. Банк предполагает, что чем дольше FOMC будет ждать, тем выше станет экономическая планка для оправдания дальнейшего смягчения денежно-кредитной политики.

JPMorgan Chase выделяется на фоне остальных, прогнозируя полное отсутствие снижения процентных ставок в 2026 году.

Анализ банка показывает, что после трех предыдущих снижений процентных ставок в целях управления рисками многие члены FOMC теперь считают, что пауза уместна. По данным JPMorgan, председатель ФРС Джером Пауэлл, вероятно, будет утверждать, что нынешняя политика достаточна для управления рисками в рамках двойного мандата ФРС, а также для избежания политических споров.

В различных прогнозах прослеживается общая тема: ожидается, что председатель ФРС Джером Пауэлл подтвердит свой взвешенный и основанный на данных подход.

Ожидается, что Пауэлл подчеркнет, что нынешняя денежно-кредитная политика подходит для оценки последствий предыдущих повышений. Также ожидается, что он подчеркнет стабилизацию рынка труда и то, что комитет будет ждать более определенных признаков прогресса в борьбе с инфляцией, прежде чем принять решение об изменении курса. Хотя ему могут задать вопросы и по другим темам, таким как расследование Министерства юстиции, его комментарии по денежно-кредитной политике, как ожидается, останутся последовательными и осторожными.

Компания Tesla объявила о намерении инвестировать 2 миллиарда долларов в проект генерального директора Илона Маска по разработке искусственного интеллекта xAI, а также подтвердила, что планы по производству роботакси Cybercab и грузовиков Semi выполняются в этом году. Эта новость привела к росту акций Tesla на 3,4% на дополнительных торгах.

Этот шаг сигнализирует о значительном изменении курса автопроизводителя, укрепляя его трансформацию из автомобильной компании в гиганта в области искусственного интеллекта и робототехники. Для инвесторов большая часть огромной рыночной капитализации Tesla в 1,5 триллиона долларов зависит от успеха этой рискованной ставки на автономные технологии.

Инвестиции в xAI призваны напрямую поддержать амбициозные цели Tesla в области автономного вождения и робототехники. Поскольку будущее компании все больше зависит от этих технологий, выполнение давних обещаний имеет решающее значение для поддержания доверия инвесторов.

В прошлом Tesla не выполнила несколько амбициозных планов Маска, включая широкомасштабное внедрение сервиса роботакси по всей территории США. Подтверждая сроки производства, компания стремится заверить рынок в том, что ее замысел переходит от концепции к реальности.

Хотя в центре внимания находятся перспективные технологии, текущий бизнес Tesla продемонстрировал уверенные результаты. Компания из Остина сообщила о высоких финансовых результатах за четвертый квартал, закончившийся 31 декабря, превзойдя ожидания аналитиков.

• Выручка: 24,9 млрд долларов, что превышает средний прогноз в 24,79 млрд долларов.

• Скорректированная прибыль на акцию: 50 центов, что превышает целевой показатель Уолл-стрит в 45 центов.

• Валовая прибыль в автомобильном секторе: 17,9% (без учета регуляторных кредитов), что значительно выше прогнозируемых аналитиками 14,3%.

Эти данные, собранные на основе информации от LSEG и Visible Alpha, показывают, что основной автомобильный бизнес остается устойчивым.

Преодоление трудностей на рынке электромобилей

Несмотря на сильные результаты в этом квартале, автомобильное подразделение Tesla испытывает значительные трудности. Компания борется с усилением конкуренции со стороны соперников, выпускающих более новые и зачастую более дешевые модели, с истечением срока действия налоговых льгот на электромобили в США, а также с влиянием политической риторики Маска на некоторых клиентов.

Чтобы противостоять этому давлению, Tesla полагается на более дешевые «стандартные» версии своих популярных автомобилей Model 3 и Model Y. Эта стратегия помогает привлечь покупателей, чувствительных к цене, и, как ожидается, станет ключевым фактором роста поставок в 2026 году: по прогнозам Уолл-стрит, объем поставок составит 1,77 миллиона автомобилей — увеличение на 8,2%. Некоторые аналитики считают это преднамеренным компромиссом: пожертвовать краткосрочной прибылью ради расширения автопарка, который впоследствии может принести высокую прибыль от продажи программного обеспечения.

В настоящее время инвесторы сосредоточены на получении конкретных доказательств того, что история Tesla в области автономного вождения продвигается вперед. Это включает в себя обновления информации о получении разрешений регулирующих органов на технологию полного автономного вождения (FSD) и более четкие сроки выпуска специально разработанного Cybercab — автомобиля, спроектированного без руля и педалей.

На протяжении почти десяти лет Маск излагал видение быстрого развития технологии FSD и устанавливал амбициозные сроки для роботакси, которые впоследствии не были соблюдены. Первоначальная цель — обеспечить обслуживание половины населения США к концу 2025 года — в конечном итоге была сокращена до 8-10 крупных городов, и компания до сих пор не достигла этой цели.

В прошлом году Маск заявил, что производство Cybercab начнется в апреле 2026 года. Однако совсем недавно он предупредил, что первоначальное производство роботакси и человекоподобного робота Оптимуса будет "мучительно медленным", прежде чем нарастить темпы, и инвесторы ждут более конкретного прогноза.

Энергетический сектор является ключевым направлением роста.

Помимо автомобилей и искусственного интеллекта, заметным ярким пятном в бизнесе Tesla по производству и хранению энергии стал именно этот проект. В четвертом квартале объемы развертывания систем хранения энергии выросли примерно на 29% и достигли рекордных 14,2 гигаватт-часов. Этот рост был обусловлен устойчивым спросом на крупномасштабные аккумуляторные батареи, которые необходимы для поддержки возобновляемых источников энергии и стабилизации электросетей.

В перспективе динамика акций Tesla, показавших рост на 11% в 2025 году, вероятно, будет зависеть от способности компании реализовать свою стратегию развития, основанную на искусственном интеллекте. Выплата Маску вознаграждения в размере 878 миллиардов долларов, привязанная к амбициозным операционным и оценочным показателям, помогла убедить инвесторов в его неизменной приверженности компании, несмотря на другие его проекты.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться