Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

В пятницу в Пентагоне состоялась встреча высокопоставленных американских и израильских генералов на фоне напряженности в отношениях с Ираном, сообщили агентству Reuters два американских чиновника.

[Биткойн ненадолго опустился ниже 77 000 долларов, Эфириум ненадолго опустился ниже 2300 долларов] 1 февраля, согласно данным HTX Market Data, биткойн ненадолго опустился ниже 77 000 долларов, сейчас торгуется на уровне 77 011 долларов, снижение за 24 часа составило 5,32%. Эфириум ненадолго опустился ниже 2300 долларов, сейчас торгуется на уровне 2301,07 долларов, снижение за 24 часа составило 9,28%.

Премьер-министр Катара: Катар вводит 10-летний вид на жительство для предпринимателей и руководителей высшего звена.

Губернатор: Российский беспилотник нанес удар по автобусу в Днепропетровской области Украины, в результате чего погибли 12 человек, 7 получили ранения.

Иран предупреждает о региональном конфликте в случае нападения США и объявляет армии ЕС «террористическими».

Спикер Палаты представителей США Борис Джонсон: Трамп может «скорректировать» свою иммиграционную политику.

[Спикер Палаты представителей США: Уверен в достаточности голосов для прекращения частичной приостановки работы правительства к вторнику] 1 февраля, по сообщению NBC News, спикер Палаты представителей США Джонсон заявил, что уверен в наличии достаточного количества голосов, по крайней мере, к вторнику, для прекращения частичной приостановки работы правительства.

Иранский чиновник заявил агентству Reuters: сообщения СМИ о планах Корпуса стражей исламской революции провести военные учения в Ормузском проливе не соответствуют действительности.

Министр обороны Украины заявил, что Киев и SpaceX работают над системой, которая обеспечит работу на территории Украины только авторизованных терминалов Starlink.

Вице-председатель Комитета безопасности России Медведев: Европе не удалось победить Россию на Украине.

Вице-председатель Комитета безопасности России Медведев: Мы так и не нашли две атомные подводные лодки, о развертывании которых ближе к России говорил Трамп.

Вице-председатель Комитета безопасности России Медведев: Победа в Украине придет «скоро», но не менее важно подумать о том, как предотвратить новые конфликты.

Вице-председатель Комитета безопасности России Медведев: Трамп — эффективный лидер, стремящийся к миру.

Вице-председатель Комитета безопасности России Медведев: Победа в войне на Украине придет скоро.

Президент Украины Зеленский: Следующий раунд трехсторонних переговоров запланирован на 4-5 февраля в Абу-Даби.

Министерство обороны России: Россия взяла под контроль два села в Харьковской и Донецкой областях Украины.

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)А:--

П: --

Италия Уровень безработицы (Сезонно скорректированный) (Дек)

Италия Уровень безработицы (Сезонно скорректированный) (Дек)А:--

П: --

П: --

Еврозона Уровень безработицы (Дек)

Еврозона Уровень безработицы (Дек)А:--

П: --

П: --

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Мнения трейдеров

Ежедневные новости

Экономический

Политический

Центральный банк

Связь

Товар

Акции

Форекс

Криптовалюта

Замечания официальных лиц

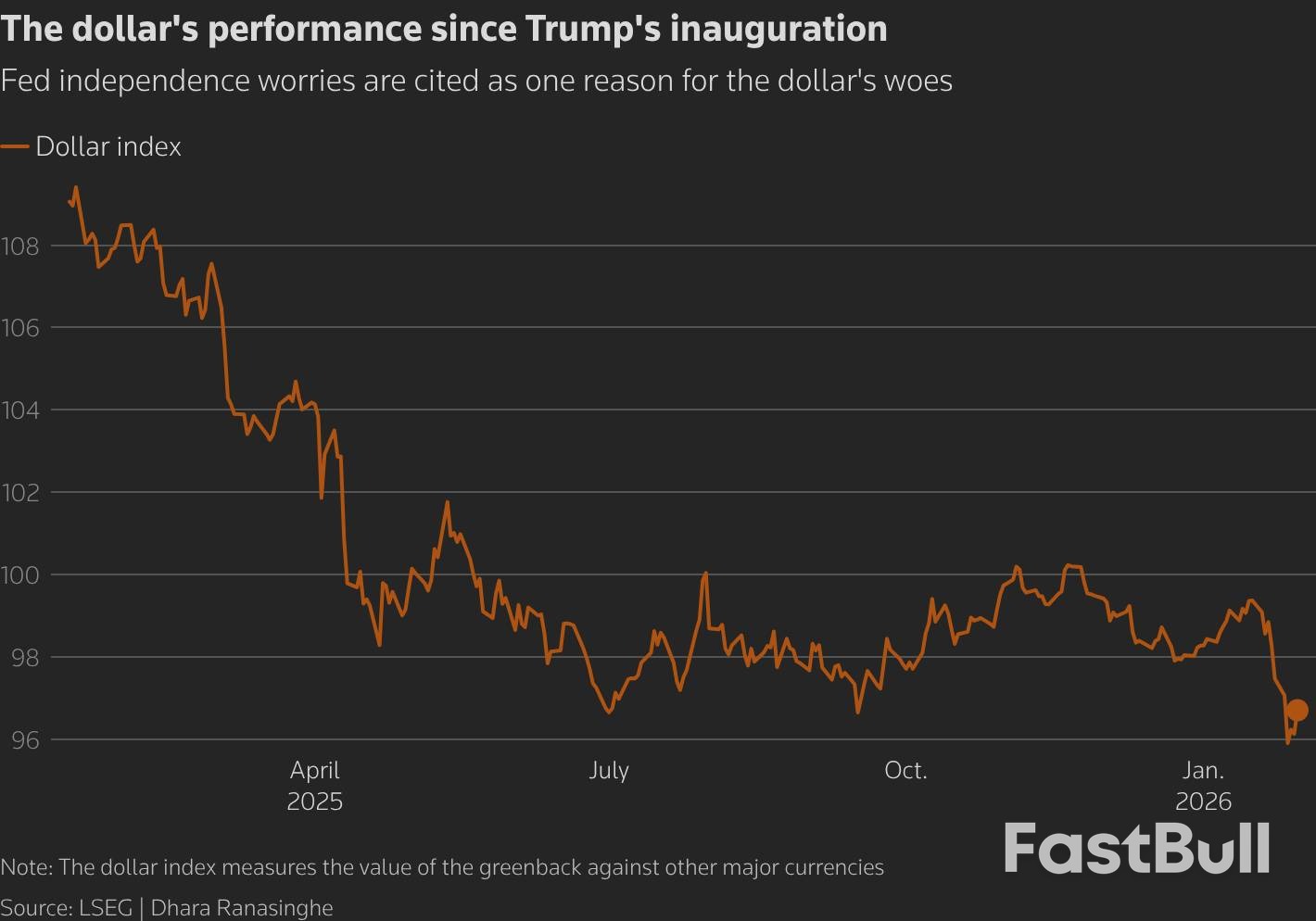

Перспективы вступления Кевина Уорша в должность председателя ФРС с жесткой позицией меняют ситуацию на рынках, укрепляя доллар, в то время как сохраняются опасения по поводу его независимости.

Мировые рынки находятся в состоянии повышенной готовности, поскольку президент Дональд Трамп готовится объявить своего кандидата на пост следующего председателя Федеральной резервной системы — ключевое решение, которое должно положить конец многомесячной неопределенности и определить курс денежно-кредитной политики США. Объявление ожидается в пятницу, и бывший член совета управляющих ФРС Кевин Уорш становится главным кандидатом на пост преемника Джерома Пауэлла, срок полномочий которого истекает в мае.

В четверг Уорш встретился с Трампом в Белом доме, что подогрело слухи о том, что он является главным претендентом на пост главы центрального банка США. Назначение происходит в период значительной рыночной турбулентности, усугубляемой торговыми угрозами в отношении европейских союзников и усилением опасений по поводу независимости ФРС после уголовного расследования в отношении Пауэлла, инициированного администрацией Трампа.

Хотя в качестве кандидатов назывались и другие имена, включая Рика Ридера из BlackRock и экономического советника Белого дома Кевина Хассетта, букмекерские платформы в настоящее время отдают предпочтение Уоршу.

Перспектива прихода к власти Федеральной резервной системы под руководством Уорша в пятницу немедленно вызвала волну возмущения на финансовых рынках, поскольку инвесторы отреагировали на его исторически жесткую позицию.

• Доллар США и доходность казначейских облигаций: Оба показателя выросли, поскольку трейдеры ожидали ужесточения денежно-кредитной политики. Доллар укрепился примерно на 0,5% по отношению к основным валютам.

• Акции и рисковые активы: фьючерсы на американские акции снизились, сигнализируя об осторожности инвесторов.

• Золото и криптовалюты: активы, выигравшие от недавних программ выкупа активов Федеральной резервной системы, резко упали. Золото обвалилось на 7%, а биткоин — более чем на 2%.

«Если кандидатом действительно станет Уорш, мы можем получить ФРС, которая в некоторой степени склонится к жесткой денежно-кредитной политике», — отметил Сону Варгезе, глобальный макростратег Carson Group. Несмотря на рыночные колебания, фьючерсы на процентные ставки по-прежнему закладывают в цену два снижения ставок во второй половине года, после того как новый председатель вступит в должность.

Кевин Уорш, занимавший пост главы Федеральной резервной системы с 2006 по 2011 год, представляет собой сложную политическую фигуру. Недавно он заявил, что президент Трамп прав, настаивая на снижении процентных ставок. Однако он также был активным сторонником сокращения баланса ФРС, что считается формой ужесточения денежно-кредитной политики.

«Компромисс, на который он идет, снижая процентные ставки, заключается в том, что он хочет, чтобы баланс ФРС был меньше», — сказал Дэмиен Бой, портфельный стратег Wilson Asset Management. «Рынки реагируют так, как будто думают: „Как бы выглядел мир с меньшим балансом ФРС?“»

Акцент на сокращении баланса приводит к «ястребиной» интерпретации рынка, что вызывает давление со стороны продавцов на долгосрочные облигации и приводит к более крутой кривой доходности.

Назначение председателя ФРС имеет решающее значение, поскольку решения центрального банка по процентным ставкам влияют на стоимость заимствований для всех, от банков до потребителей и корпораций. Восприятие способности кандидата противостоять политическому давлению имеет решающее значение для финансовой стабильности и авторитета ФРС в вопросах контроля над инфляцией.

Доллар США, упавший почти на 10% в прошлом году, в этом месяце уже столкнулся с новым давлением со стороны продавцов на фоне неопределенности в политике. По словам главного экономиста Jefferies Мохита Кумара, Уорш рассматривается как заслуживающий доверия кандидат, способный развеять некоторые опасения по поводу независимости ФРС. Однако Кумар добавил, что Уорш «вряд ли будет проводить какую-либо программу агрессивного смягчения, выходящую за рамки того, что предполагают фундаментальные факторы», что поддержит доллар, но окажет давление на рисковые активы.

Даже после того, как Трамп объявит о своем выборе, процесс еще далек от завершения. Кандидат должен быть утвержден Сенатом, что может оказаться непростой процедурой.

Экономист Investec Сандра Хорсфилд подчеркнула сохраняющуюся неопределенность, заявив: «У нас все еще остается вопрос, дойдет ли это до полного утверждения Сенатом в ближайшее время, учитывая, что между некоторыми членами Сената все еще существует противостояние по вопросам независимости ФРС и повестки в суд, выданной Пауэллу». Это политическое препятствие гарантирует, что неопределенность на рынке может сохраняться еще долго после объявления в пятницу.

Прогноз роста ВВП США в 2026 году был пересмотрен в сторону повышения до 2,7% с предыдущей оценки в 2,3%, что отчасти обусловлено неожиданно высокими показателями в последнем квартале 2025 года.

Несмотря на опасения, что приостановка работы правительства замедлит экономику, частный сектор остался устойчивым. В октябрьском отчете о торговле было отмечено, что дефицит сократился до 29 миллиардов долларов, что является самым низким показателем с момента окончания финансового кризиса 2009 года. Это резкое сокращение, вероятно, связано с задержками поставок, поскольку компании ожидали возможного снижения пошлин в период «Дня освобождения».

Хотя ожидается, что торговая ситуация нормализуется, данные свидетельствуют о том, что рост ВВП в четвертом квартале примерно на 2,5% вполне вероятен. Это значительное улучшение по сравнению с ранее прогнозируемым ростом на 1%, даже с учетом вероятного сокращения товарных запасов предприятий.

Основной экономический сценарий на 2026 год — это «К-образное» восстановление, при котором различные сегменты экономики резко расходятся. Эта тенденция наблюдается как в потребительских расходах, так и в корпоративных инвестициях, и ожидается, что темпы роста будут выше тренда в течение первой половины года.

Потребители с высоким уровнем дохода стимулируют потребительские расходы.

20% домохозяйств с самым высоким уровнем дохода продолжают активно тратить средства, чему способствуют высокие заработки и стремительный рост благосостояния. В отличие от них, нижние 60% испытывают финансовое давление, поскольку опасения по поводу гарантий занятости и потенциального повышения цен из-за тарифов негативно сказываются на настроениях потребителей.

Хотя некоторые изменения в налоговом законодательстве и увеличение налоговых возвратов могут принести некоторую пользу семьям с низким доходом, сроки и масштабы предложенной президентом «тарифной выплаты» в размере 2000 долларов остаются неопределенными.

Распределение корпоративных инвестиций между технологическим и нетехнологическим секторами.

Аналогичное расхождение наблюдается и в корпоративных расходах. Капитальные затраты предприятий за пределами технологического сектора сокращались четыре квартала подряд. В то же время инвестиции в вычислительную технику и программное обеспечение выросли на 20% в годовом исчислении.

Ожидается, что это разделение сохранится до 2026 года, хотя темпы инвестиций в технологии могут замедлиться, поскольку руководители предприятий сосредоточатся на получении прибыли от своих инвестиций. Аналогичные тенденции прогнозируются и в строительном секторе.

Рынок труда США продолжает терять темп. Увольнения сотрудников федерального правительства привели к сокращению числа рабочих мест вне сельского хозяйства на 173 000 в сентябре. Хотя в ноябре наблюдался небольшой рост на 56 000, а в декабре — на 50 000, в целом картина свидетельствует о стагнации.

Председатель Федеральной резервной системы Джером Пауэлл предположил, что Бюро статистики труда может завышать темпы роста числа рабочих мест примерно на 60 000 в месяц. Эта оценка указывает на стагнацию рынка труда, которую лучше всего описать как экономику с низким уровнем найма и низкой активностью на рынке труда.

Запоздалые данные по инфляции подтвердили, что тарифы пока не создают того немедленного ценового давления, которого многие опасались. Хотя возможно, что компании просто ждут решения Верховного суда по тарифам IEEPA, чтобы переложить на потребителей более высокие издержки, медленный процесс передачи создает условия для того, чтобы проявились другие дезинфляционные факторы.

Такие факторы, как снижение цен на энергоносители, замедление роста арендной платы за жилье и более слабый рост заработной платы, помогают вернуть инфляцию к целевому показателю в 2%.

В этих условиях и на фоне слабой ситуации на рынке труда ожидается, что Федеральная резервная система снизит процентные ставки еще дважды в 2026 году. Однако сроки первого снижения, вероятно, сместились с марта на второй квартал года.

Сотни миллионов долларов обещанной США энергетической помощи Украине застряли в бюрократической неопределенности, что вызывает тревогу у американских и европейских чиновников. По данным многочисленных источников, знакомых с ситуацией, поскольку суровая зима доводит поврежденную войной украинскую энергосистему до критического состояния, критически важные средства по-прежнему не выделены.

Эта помощь, оцениваемая примерно в 250 миллионов долларов, была предназначена для того, чтобы помочь Украине импортировать сжиженный природный газ и восстановить критически важную энергетическую инфраструктуру, пострадавшую от российских атак. Источники подтверждают, что Агентство США по международному развитию (USAID) уже уведомило Конгресс о своем плане выделить хотя бы часть этих средств во время предыдущей администрации Байдена.

Однако фактическое закрытие USAID в первые недели правления Трампа оставило эту помощь в ловушке.

Задержка, по всей видимости, вызвана внутренней неразберихой, а не преднамеренной политикой давления на Украину. После ликвидации оперативного потенциала USAID возник спор о том, какое ведомство теперь должно управлять этими средствами.

Согласно источникам, в конфликте участвуют два основных лагеря:

• Некоторые представители администрации выступают за то, чтобы Государственный департамент, который в настоящее время курирует остатки USAID, выделил эти средства.

• Другие настаивают на том, чтобы распределением средств занималась Корпорация развития финансирования (DFC), федеральное агентство, призванное сыграть ведущую роль в восстановлении Украины.

Хотя администрация Трампа ранее приостанавливала военную помощь Украине, чтобы добиться уступок на мирных переговорах с Москвой, источники указывают, что в данном случае ситуация иная. Нынешняя задержка является результатом бюрократических распрей, а не попыткой оказать давление.

Представитель Демократического фронта обороны заявил, что агентство «тесно сотрудничает со всеми межведомственными партнерами с целью поддержки усилий по восстановлению Украины».

Задержка с оказанием помощи усилила недовольство, поскольку российские атаки продолжают парализовать работу электростанций и трубопроводов, оставляя миллионы украинцев беззащитными перед экстремальными холодами. По имеющимся данным, помощники в Капитолии осведомлены о проблеме и стремятся получить дополнительную информацию.

Украинские чиновники в Киеве также осведомлены об этом, но не решаются поднимать этот вопрос из-за опасений дипломатической реакции, поскольку президент Дональд Трамп демонстрирует непостоянный энтузиазм в отношении запросов Украины о помощи.

Галина Юсипюк, пресс-секретарь посольства Украины в Вашингтоне, подтвердила, что сотрудничество продолжается. «Украинская и американская стороны ежедневно работают над укреплением стабильности энергетической системы Украины», — написала она.

Однако Управление по бюджету и управлению Белого дома предположило, что предыдущая помощь была оказана ненадлежащим образом, сославшись на отчет генерального инспектора USAID. «Поддержка администрацией Байдена энергетическому сектору Украины была катастрофой», — написал представитель, утверждая, что «подрядчики в Украине, вероятно, потеряли энергоносители на миллионы долларов из-за отсутствия контроля, коррупции, краж и т. д.». Представитель добавил: «Президент Трамп сделал больше, чем кто-либо другой, чтобы положить конец этой жестокой войне».

Более масштабные административные изменения, включая сокращение численности Совета национальной безопасности, еще больше осложнили способность правительства США эффективно распределять помощь и разрешать межведомственные споры.

Последствия задержки оказания помощи напрямую ощущают граждане Украины. В крупных городах, включая Киев, наблюдаются отключения электроэнергии, длящиеся часы или даже дни. Перебои в работе систем отопления привели к тому, что в жилых домах стало холодно до 7 градусов Цельсия (45 градусов по Фаренгейту), также нарушено водоснабжение.

Шум генераторов стал постоянным фоном на городских улицах, которые часто темнеют по вечерам. Учитывая, что на следующей неделе ночные температуры в Киеве, как ожидается, упадут до -12 градусов по Фаренгейту, ситуация становится критической.

В ходе недавней презентации для иностранных дипломатов украинские официальные лица заявили, что все основные электростанции страны «повреждены или разрушены». Они выявили неудовлетворенную потребность в энергии в размере примерно 675 миллионов евро (807 миллионов долларов).

Человеческие потери растут. «Они готовятся к тому, что люди на верхних этажах многоквартирных домов замерзнут насмерть», — сказал Николай Мурский, директор по связям с общественностью некоммерческой организации «Разом», оказывающей поддержку Украине.

«Они готовятся извлечь тела. Это крайне мрачная картина».

После декабрьских намеков главы Банка Англии Эндрю Бейли на замедление «темпов» снижения процентных ставок финансовые рынки скорректировали свои ожидания. В настоящее время вероятность снижения ставки до июня еще не полностью учтена в ценах, а вероятность повышения ставки в марте составляет всего 16%.

Несмотря на этот рыночный консенсус, аргументы в пользу более раннего снижения процентной ставки остаются убедительными. Мы сохраняем наш прогноз снижения ставок как в марте, так и в июне, основываясь на трех ключевых экономических тенденциях.

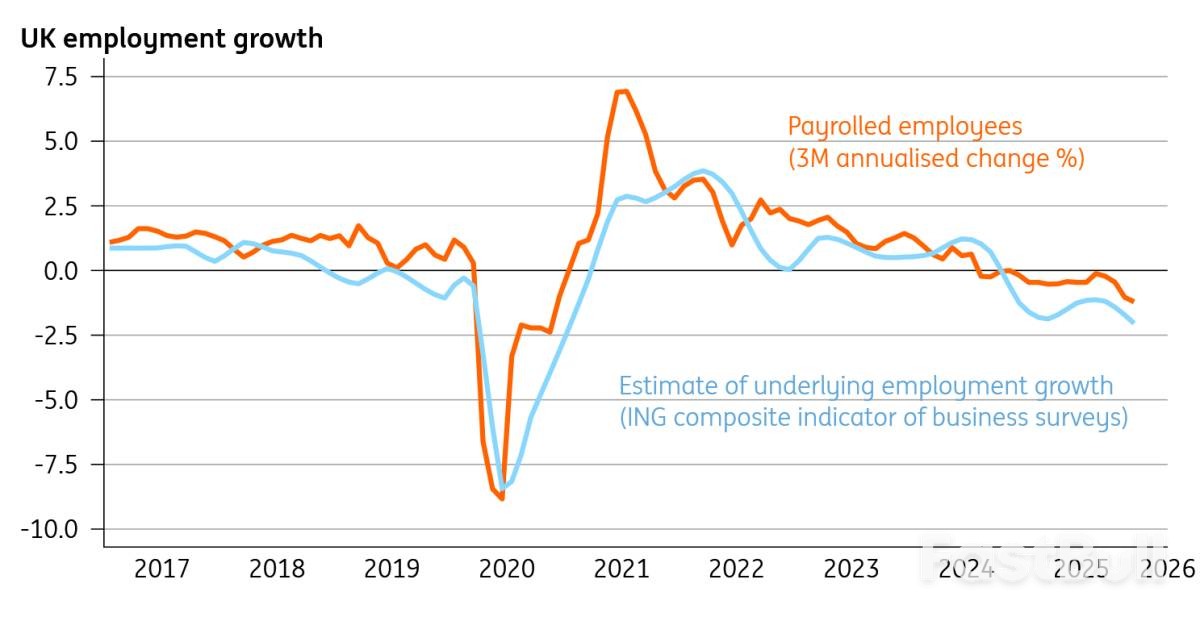

Первая и наиболее веская причина для более раннего шага — это неоспоримая слабость, проявляющаяся на рынке труда Великобритании. Тенденция очевидна и указывает на значительное замедление:

• В 2025 году число рабочих мест в частном секторе сократилось более чем на 1%, при этом только в декабре падение составило 0,25%.

• Результаты опросов о найме персонала неуклонно ухудшаются.

• Уровень вакансий значительно снизился по сравнению с доковидным уровнем.

Хотя значительная часть этой слабости сосредоточена в низкооплачиваемом секторе потребительских услуг — секторе, сильно пострадавшем от прошлогодних изменений в налогообложении и минимальной заработной плате, — общий эффект заключается в быстром замедлении роста заработной платы в частном секторе. Начав прошлый год с 6%, в ближайшие месяцы ожидается снижение до 3%.

Перед мартовским заседанием Банк Англии получит еще два отчета о занятости. Если эти тенденции сохранятся, комитет должен укрепиться в уверенности, что инфляция не станет устойчивой. Серьезную обеспокоенность у политиков вызывал скачок инфляции в 2025 году, вызванный ростом цен на продукты питания, который, как ожидается, приведет к устойчивому ценовому давлению. Однако этот риск уменьшается по мере того, как работники и компании теряют переговорную силу, которой они обладали после энергетического шока 2022 года.

Второй аргумент в пользу более раннего снижения процентной ставки заключается в том, что инфляция, как ожидается, резко снизится в период с настоящего момента до апреля. Это во многом связано с эффектом базы сравнения, поскольку значительные разовые повышения цен и изменения в налогообложении с 2025 года не повторятся в этом году.

Например, в прошлом году в январе был введен НДС для частных школ, а в апреле счета за воду и канализацию выросли на 25%. В этом году ожидается более умеренный рост счетов за воду — на 5-10%.

Хотя наиболее значительное снижение общего индекса потребительских цен (ИПЦ) проявится в данных за апрель (опубликованных в мае), отчеты, предшествующие мартовскому заседанию, все же должны показать прогресс. Инфляция цен на продукты питания, вероятно, продолжит снижаться, отражая тенденции по всей Европе. Это также должно привести к менее агрессивному повышению цен в ресторанах и кафе, что является ключевым индикатором внутренней инфляции и успокоит Банк.

Наконец, комитет по денежно-кредитной политике Банка Англии сильно разделен во мнениях. Это означает, что изменение мнения всего лишь одного или двух членов может кардинально изменить динамику процентных ставок.

История показывает, что Банк способен действовать даже тогда, когда рынки оценивают вероятность снижения ставки в декабре всего в 24%. В итоге это произошло.

Если экономические данные по занятости и инфляции будут развиваться так, как мы ожидаем в течение следующих двух месяцев, опасения Банка Англии должны ослабнуть. Это может привести к тому, что рынки быстро пересмотрят вероятность снижения процентной ставки в марте, что потенциально может создать предпосылки для очередного сюрприза.

Аналитики Deutsche Bank прогнозируют, что Банк Англии (BoE) сохранит ключевую процентную ставку на уровне 3,75% на предстоящем заседании по вопросам денежно-кредитной политики в феврале.

В недавней аналитической записке банк изложил свои ожидания относительно голосования Комитета по денежно-кредитной политике со счетом 7-2. Ожидается, что два голоса против будут поданы внешними членами Комитета Аланом Тейлором и Свати Дхингра, которые, скорее всего, выступят за снижение ставки.

По данным Deutsche Bank, экономика Великобритании демонстрирует признаки устойчивости, несмотря на возникающие трудности. Однако эта стабильность контрастирует с нестабильным рынком труда, где уровень безработицы за три месяца до октября достиг 5,1%.

Эта сложная экономическая картина имеет решающее значение для предстоящего решения Банка Англии, поскольку политики взвешивают противоречивые сигналы силы и слабости.

Deutsche Bank ожидает, что Банк Англии скорректирует свои экономические прогнозы. Центральный банк, вероятно, немного снизит свои краткосрочные прогнозы ВВП, одновременно повысив прогноз среднесрочного роста.

Крайне важно отметить, что, согласно прогнозам, к весне инфляция вернется к целевому показателю Банка Англии в 2%, что станет ключевым моментом, который окажет существенное влияние на будущие решения в области государственной политики.

Аналитики Deutsche Bank считают, что Банк Англии сохранит существующую стратегическую направленность, предполагая, что процентная ставка останется на «постепенной траектории снижения». В то же время ожидается, что центральный банк подтвердит, что «решения относительно дальнейшего смягчения политики станут более четкими».

Вероятность отсрочки снижения процентных ставок возросла, чему способствуют усиление экономического роста и данные опросов, указывающие на высокий уровень базовых цен.

Хотя Deutsche Bank по-прежнему прогнозирует два снижения процентной ставки в 2026 году, он признает значительную неопределенность в отношении сроков. Банк планирует пересмотреть свой прогноз после февральского заседания, отмечая, что риски «смещены в сторону более медленного сворачивания ограничительной политики», поскольку комитет будет анализировать противоречивые экономические данные. Предстоящее заседание будет иметь решающее значение для выяснения того, считает ли Банк Англии смягчение денежно-кредитной политики или сохранение ценового давления доминирующей тенденцией для будущей политики.

Ежедневные новости

Экономический

Центральный банк

Связь

Интерпретация данных

Форекс

Замечания официальных лиц

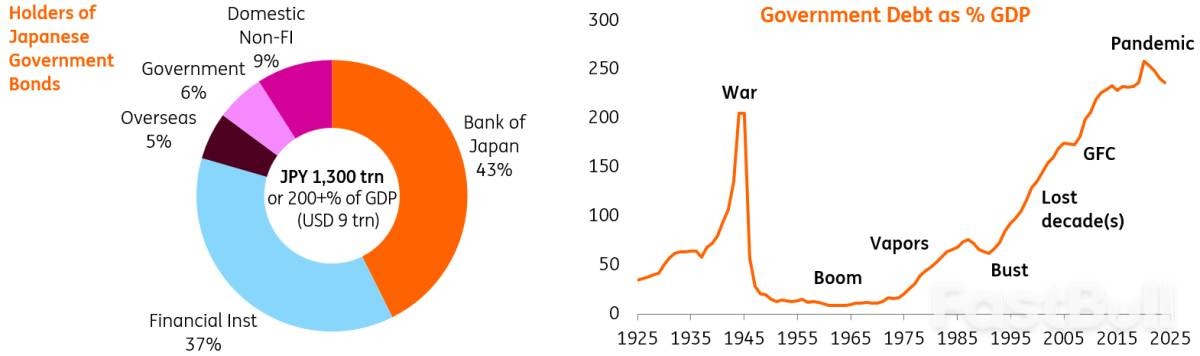

На финансовых рынках Японии нарастает напряжение. Все взгляды прикованы к Банку Японии (BoJ), поскольку ходят слухи о возможном вмешательстве с целью спасения невероятно слабой японской иены (JPY). Это давление вызвано политикой центрального банка по поддержанию исключительно низких процентных ставок, позиция, которая все больше противоречит рыночным реалиям.

Хотя Банк Японии недавно сохранил официальную процентную ставку на уровне 0,75%, рынок посылает другой сигнал. Доходность 30-летних государственных облигаций Японии (JGB) почти достигла 4%, и трейдеры явно считают, что Банк Японии отстает в вопросе повышения ставок. Эта динамика — не просто внутренняя проблема, она создает цепную реакцию, которая оказывает давление на мировые процентные ставки в сторону повышения.

Долгие годы Япония характеризовалась дефляцией и нулевыми процентными ставками. Эта глава подходит к концу. Страна переходит к более нормальной процентной ставке, и в ближайшем будущем достижима достижимая целевая нейтральная ставка в 2%.

Этот сдвиг подтверждается ключевыми рыночными индикаторами. Доходность 10-летних японских государственных облигаций уже превысила уровень 2% и продолжает расти в среднесрочной перспективе. Этот шаг в принципе оправдан, поскольку инфляция в Японии в настоящее время колеблется в пределах от 2,5% до 3%.

Ключевые факторы, вынуждающие Японию к этому шагу.

Ряд важных факторов сходятся воедино, оказывая повышающее давление на процентные ставки в Японии:

• Глобальная инфляция: На основных рынках по всему миру инфляция стала постоянной проблемой. Например, Европейский центральный банк (ЕЦБ) уже достиг нейтрального уровня в 2%.

• Изменение политики: Банк Японии официально прекратил свою политику контроля кривой доходности в марте 2024 года. Хотя первоначальная реакция рынка была сдержанной из-за продолжающихся покупок облигаций Банком Японии, основной фактор, определяющий политику, исчез.

• Слабость валюты: Значительная разница между процентными ставками в Японии и других крупных экономиках оказала негативное влияние на иену. Эта разница слишком велика, чтобы ее поддерживать, что вынуждает Банк Японии повышать ставки.

На заднем плане маячит огромный объем государственного долга Японии по отношению к ВВП. Хотя государственный сектор владеет примерно половиной всех государственных облигаций Японии, а доля иностранной собственности невелика, сам размер непогашенного долга имеет два важных последствия для мировых рынков.

Во-первых, меняется многолетняя роль Японии как основной валюты для низкопроцентного финансирования. Стоимость финансирования сейчас значительно выше и продолжает расти.

Во-вторых, это повышение процентных ставок в Японии влияет на ставки в США и еврозоне с точки зрения относительной стоимости. По мере роста доходности японских государственных облигаций они оказывают повышающее давление на доходность мировых облигаций снизу вверх.

В то время как Япония переживает переходный период, процентные ставки в Соединенных Штатах и еврозоне уже начинают стабилизироваться на нейтральном уровне.

В еврозоне нейтральная депозитная ставка ЕЦБ составляет 2%, а ставка Euribor на 10 лет держится около 3%, образуя кривую доходности почти в 100 базисных пунктов.

В США ставка федеральных фондов составляет около 3%, при этом рыночные прогнозы предполагают, что в конечном итоге она окажется в диапазоне 3-3,5%. Аналогично, доходность 10-летних казначейских облигаций, составляющая приблизительно 4,2%, не сильно отличается от их долгосрочных средних значений.

Однако в США, еврозоне и Японии сохраняется явная тенденция к повышению долгосрочных процентных ставок. Эта тенденция подпитывается устойчивой инфляцией и сложной фискальной ситуацией, что делает нормализацию политики Японии ключевым элементом глобальной головоломки процентных ставок.

Мнения трейдеров

Ежедневные новости

Экономический

Центральный банк

Связь

Интерпретация данных

Форекс

Замечания официальных лиц

Доходность двухлетних немецких облигаций движется к самому значительному недельному снижению с октября, чему способствуют предположения инвесторов о том, что укрепление евро заставит Европейский центральный банк занять более осторожную позицию в отношении денежно-кредитной политики.

Главная проблема заключается в недавнем укреплении евро. Во вторник валюта достигла 4,5-летнего максимума по отношению к доллару, отчасти под влиянием заявлений президента США Дональда Трампа. Укрепление евро может создать дефляционный тормоз, оказывая понижающее давление на цены и потенциально осложняя экономические перспективы ЕЦБ.

В ответ на это доходность немецких двухлетних облигаций, которая крайне чувствительна к ожиданиям относительно процентных ставок, в пятницу торговалась на уровне 2,06%. Хотя за день она выросла на 0,5 базисных пункта, за неделю ожидается значительное снижение на 6,5 базисных пункта.

Изменение настроений на денежных рынках отчетливо видно. Трейдеры сейчас оценивают вероятность снижения процентной ставки ЕЦБ к сентябрю примерно в 30%, что резко возросло по сравнению с менее чем 10% всего неделю назад.

Напротив, вероятность повышения процентной ставки к апрелю 2027 года снизилась с 50% до всего лишь 20%, что свидетельствует о значительном изменении долгосрочных ожиданий в отношении политики.

Теперь все внимание приковано к заседанию ЕЦБ по денежно-кредитной политике на следующей неделе, где должностным лицам придется оценить эти новые вызовы.

«В феврале процентные ставки могут остаться без изменений, но у ЕЦБ немало вопросов для размышления», — отметил Марк Уолл, главный экономист по Европе в Deutsche Bank Research. Он задался вопросом, не становятся ли «второй китайский шок» и стабильность валюты серьезными проблемами для центрального банка.

Инвесторы опасаются, что сильный евро может усилить дефляционное давление со стороны китайского экспорта, что потенциально может вынудить ЕЦБ рассмотреть вопрос о дальнейшем снижении процентных ставок. Экономисты также подчеркнули, что сохраняющиеся геополитические риски требуют от центрального банка гибкости и готовности к быстрым действиям.

Несмотря на то, что рынок сосредоточен на политике ЕЦБ, последние экономические данные из еврозоны показали умеренный, но устойчивый рост. Инфляция в самом густонаселенном штате Германии, Северном Рейне-Вестфалии, составила 2%, хотя эта новость мало повлияла на стоимость заимствований.

Франциска Пальмас, старший экономист по Европе в Capital Economics, выразила осторожность. «В последние несколько лет мы наблюдали, как временные позитивные тенденции в Германии быстро сменялись спадом, поэтому главный вопрос сейчас заключается в том, повторится ли это в ближайшие кварталы», — сказала она.

К числу других ключевых рыночных движений относятся:

• Доходность 10-летних облигаций Германии , являющихся эталоном для еврозоны, выросла на 1,5 базисных пункта до 2,85%.

• Доходность 30-летних немецких облигаций выросла на 2,5 базисных пункта и составила 3,50%.

• Разница в доходности 10-летних облигаций Франции и Германии , показатель воспринимаемого риска, увеличилась до 58 базисных пунктов.

• Доходность 10-летних государственных облигаций Италии выросла на 2 базисных пункта до 3,47%, а ее спред по сравнению с немецкими облигациями составил 61 базисный пункт.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться