Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Фьючерсы на S&P 500 остались на прежнем уровне, а фьючерсы на Nasdaq 100 сократили свои потери до 0,1%.

Согласно данным ANZ-Indeed, количество объявлений о вакансиях в Австралии в январе выросло на 4,4% по сравнению с предыдущим месяцем.

[Биткоин преодолел отметку в 78 000 долларов] 2 февраля, согласно данным HTX Market Data, биткоин отскочил и преодолел отметку в 78 000 долларов, в настоящее время торгуется на уровне 78 005 долларов, при этом падение за 24 часа сократилось до 1,27%.

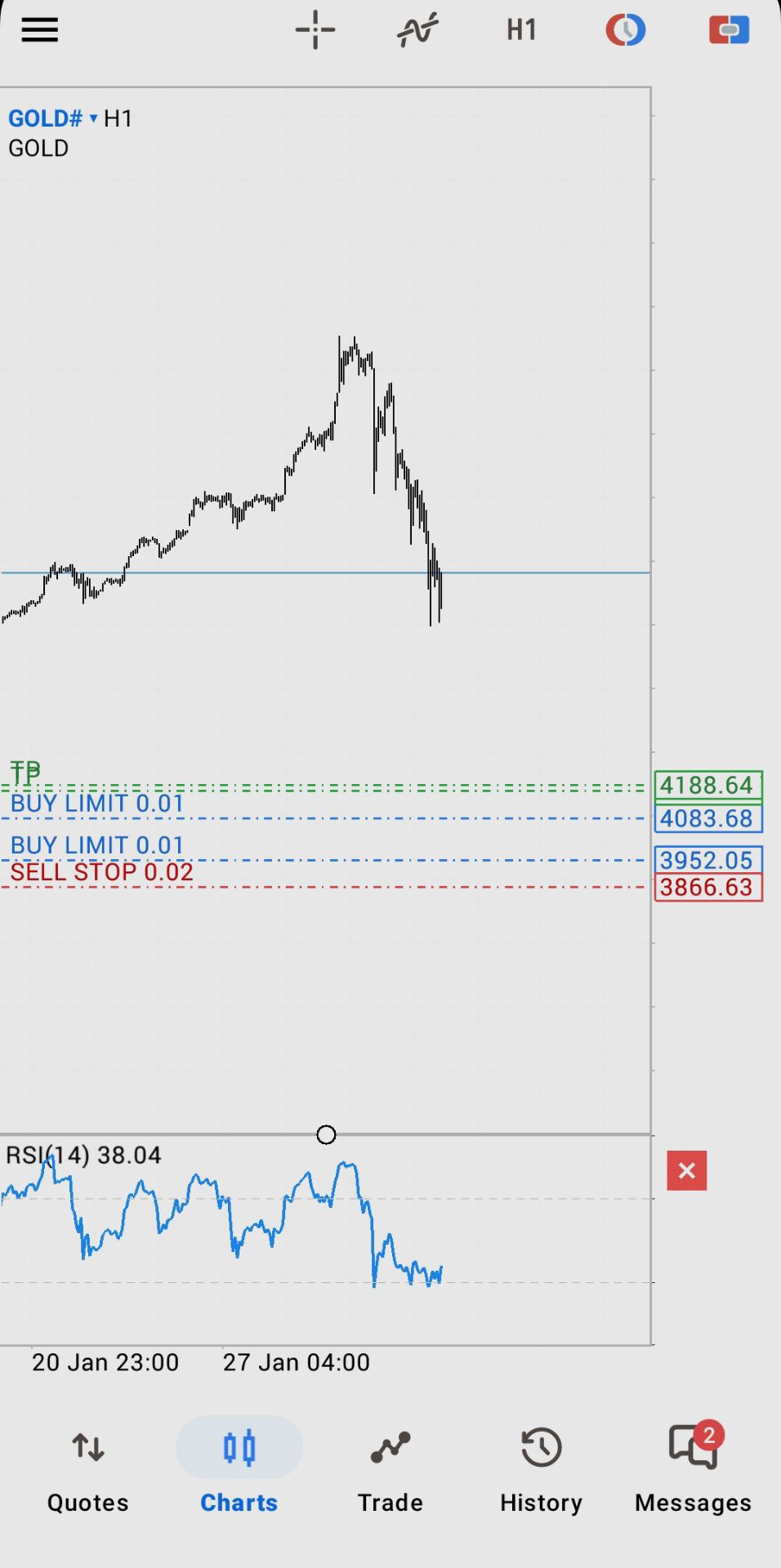

Цена на серебро на спотовом рынке отыграла более 8 долларов потерь после падения почти на 10%. Цена на золото на спотовом рынке сократила потери до 1,2% после падения более чем на 3,5%.

Краткий обзор Банка Японии: Один из участников отметил, что в условиях экономических ограничений предложения рабочей силы риски для цен сместились в сторону роста.

Краткий обзор от Банка Японии: Один из участников заявил о необходимости уделять больше внимания рискам роста цен.

Краткий обзор Банка Японии: Один из членов банка заявил, что влияние ослабления иены на цены импорта стало более выраженным.

Краткий обзор Банка Японии: Один из членов совета отметил, что некоторые показатели долгосрочных инфляционных ожиданий уже начали демонстрировать стабильность.

Краткое изложение позиции Банка Японии: Один из членов совета заявил, что слабая иена повышает прибыль и заработную плату крупных фирм, но оказывает давление на прибыль и заработную плату малых фирм, что может привести к усилению неравенства.

В кратком обзоре Банка Японии цитируются слова представителя Министерства финансов: «Мы с предельной бдительностью следим за недавней волатильностью на мировом и японском рынках».

Министр иностранных дел Великобритании заявил, что визит в Эфиопию будет посвящен проблеме миграции.

Краткое содержание выступления представителя Банка Японии: Один из участников дискуссии отметил, что при росте волатильности на рынке облигаций центральному банку важно проверить, сохраняется ли нормальное функционирование рынка.

Краткое изложение позиции Банка Японии: Один из участников дискуссии заявил, что Банку Японии следует придерживаться текущей стратегии и продолжать сокращать объемы покупки облигаций, одновременно реагируя на исключительные обстоятельства, например, путем увеличения объемов покупки.

Краткий обзор Банка Японии: Один из участников отметил, что события на рынке государственных облигаций Японии за последние две недели показали одностороннее сужение кривой доходности, заслуживающее внимания.

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)А:--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)А:--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)А:--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Общее количество одобренных строительств YoY (Дек)

Австралия Общее количество одобренных строительств YoY (Дек)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Сохраняется устойчивая инфляция и жесткая позиция ФРС, однако биткоин стремится к отметке в 100 000 долларов на фоне появления геополитических катализаторов.

Последние макроэкономические данные дают инвесторам более четкое представление о дальнейшем развитии инфляции и денежно-кредитной политики, что напрямую влияет на траекторию движения биткоина. Согласно анализу Мэтта Мены, стратега по криптовалютным исследованиям в компании 21shares, рынок воспринимает сигналы о стабильной инфляции, твердую позицию Федеральной резервной системы и меняющуюся геополитическую динамику.

Индекс потребительских расходов (PCE) за декабрь стал ключевым ориентиром для рыночных ожиданий. Мена отметила, что отчет помог рассеять «информационный туман», который сохранялся с конца 2025 года.

Показатель потребительских цен (PCE) составил 2,8%, что соответствует как прогнозам, так и показателю предыдущего месяца. Это говорит о стабилизации общего ценового давления, даже несмотря на сохраняющуюся неопределенность, связанную с тарифами. Что еще более важно, базовый показатель PCE — предпочтительный индикатор инфляции ФРС — также показал рост на 2,8% в годовом исчислении, что подтверждает предположение о мягкой посадке экономики.

После публикации данных PCE традиционные рынки отреагировали сдержанно, в то время как цены на криптовалюты оставались стабильными. По словам Мены, биткоин все чаще функционирует как сложный макроэкономический инструмент хеджирования. Этому способствуют два ключевых фактора: рекордно низкие балансы на биржах и приток средств в биржевые фонды (ETF) на сумму более 59 миллиардов долларов, что фактически устанавливает минимальную цену актива.

В ответ на эти новости биткоин протестировал свой уровень поддержки в 89 000 долларов, а общая капитализация криптовалютного рынка остановилась на отметке в 3,1 триллиона долларов.

Последние данные по инфляции укрепили ожидания сохранения высоких процентных ставок в течение длительного времени, что продолжает оказывать негативное влияние на рисковые активы. При базовом показателе PCE на уровне 2,8% инфляция остается значительно выше целевого показателя Федеральной резервной системы в 2%.

Это фактически устраняет любые оставшиеся надежды на снижение процентной ставки на следующем заседании Федерального комитета по операциям на открытом рынке (FOMC). Ситуацию с смягчением денежно-кредитной политики еще больше осложняет пересмотренный показатель ВВП за третий квартал в размере 4,4%, что указывает на слишком сильную динамику экономического роста, не позволяющую центральному банку рассматривать возможность снижения ставок в ближайшем будущем. В результате активы, чувствительные к ликвидности, такие как биткоин, с трудом восстанавливаются до уровня 90 000 долларов, испытывая давление со стороны укрепляющегося доллара США.

В перспективе, судя по всему, развитие криптовалютного рынка будет все больше определяться конкретными катализаторами. «Путь к 100 000 долларов и общей капитализации криптовалютного рынка в 4 триллиона долларов вымощен мощными катализаторами», — прогнозирует Мена.

Внимание переключилось на геополитические события после того, как президент Дональд Трамп временно отказался от угроз введения тарифов после саммита в Давосе с руководством НАТО. В регионе MENA ожидают возможного разрешения торгового спора с Гренландией, в рамках которого Дания может предоставить США суверенные анклавы. Такой исход, вероятно, послужит мощным сигналом к росту рисков на мировых финансовых рынках.

Мена подчеркнул устойчивость биткоина в периоды геополитической напряженности, отметив его растущую роль в качестве инструмента защиты от ненавистнических действий, который исторически хорошо зарекомендовал себя во время восстановительных ралли. Если макроэкономические данные останутся стабильными, а международная напряженность снизится, он прогнозирует, что биткоин может пробить зону сопротивления в 93 500–95 000 долларов, потенциально приблизившись к отметке в 100 000 долларов до конца квартала и достигнув исторического максимума около 128 000 долларов в первой половине года.

Европейский центральный банк (ЕЦБ) сохраняет свою процентную политику неизменной, сигнализируя о периоде терпения, поскольку инфляция колеблется вблизи целевого уровня. Протокол декабрьского заседания показывает, что, хотя политики не видят немедленной необходимости в действиях, они по-прежнему готовы скорректировать курс, если возникнут экономические риски.

На декабрьском заседании ЕЦБ сохранил ключевую процентную ставку без изменений на уровне 2%, а также повысил прогнозы роста. Рынки истолковали это как признак того, что порог для дальнейшего смягчения денежно-кредитной политики теперь чрезвычайно высок.

Эту точку зрения подтвердил главный экономист центрального банка Филип Лейн. Он заявил, что, пока экономика развивается в соответствии с ожиданиями, изменения процентных ставок в ближайшее время маловероятны. Это соответствует ожиданиям рынка, согласно которым банк сохранит ставку без изменений после серии из восьми снижений в течение года, предшествовавшего июню прошлого года.

В официальных отчетах о встрече отмечалось, что «Управляющий совет мог проявить терпение, хотя это не следует путать с нерешительностью или асимметрией».

В документе также отмечалось: «В целом, с точки зрения денежно-кредитной политики ЕЦБ в настоящее время находится в хорошем положении, но это не означает, что его позиция должна оставаться неизменной».

Основной приоритет ЕЦБ, инфляция, на протяжении большей части прошлого года оставалась близкой к целевому показателю в 2%. Официальные прогнозы указывают на то, что она будет оставаться на этом уровне в течение нескольких лет.

Хотя снижение цен на энергоносители может привести к умеренному спаду инфляции в этом году, внутреннее ценовое давление остается относительно высоким из-за устойчивого роста заработной платы. Это подтверждает тезис о том, что общая инфляция вернется к целевому уровню, как только эффект от снижения цен на энергоносители исчезнет из годовых сравнительных показателей.

В перспективе следующее заседание ЕЦБ по вопросам денежно-кредитной политики запланировано на 5 февраля. Финансовые инвесторы заложили в свои прогнозы отсутствие изменений процентных ставок в течение всего года.

ЕЦБ признал, что эти рыночные настроения соответствуют его собственной позиции. «Учитывая среднесрочную ориентацию Совета управляющих... текущие рыночные цены процентных ставок были признаны соответствующими последним изменениям и функции реагирования Совета управляющих», — говорится в отчетности.

План администрации Трампа по покупке ипотечных облигаций на сумму 200 миллиардов долларов был призван сделать жилье более доступным. Однако предварительные данные свидетельствуют о том, что эта инициатива оказывает незначительное влияние, и экономисты утверждают, что она неверно определяет основную проблему, стоящую перед американским рынком жилья.

Эксперты сходятся во мнении, что ключ к доступности жилья заключается не в удешевлении финансирования, а в значительном увеличении предложения жилья. Между тем, геополитическая напряженность, отчасти вызванная действиями самой администрации, угрожает повысить стоимость заимствований, потенциально сводя на нет любые незначительные преимущества программы.

Джозеф Брусуэлас, главный экономист RSM US LLP, назвал покупку облигаций «по большей части пустой тратой денег». Он добавил: «У США нет проблем со спросом или финансированием в жилищном секторе; у них есть проблема с предложением, и покупка ипотечных облигаций на сумму 200 миллиардов долларов никак не облегчит положение американцев в жилищной сфере».

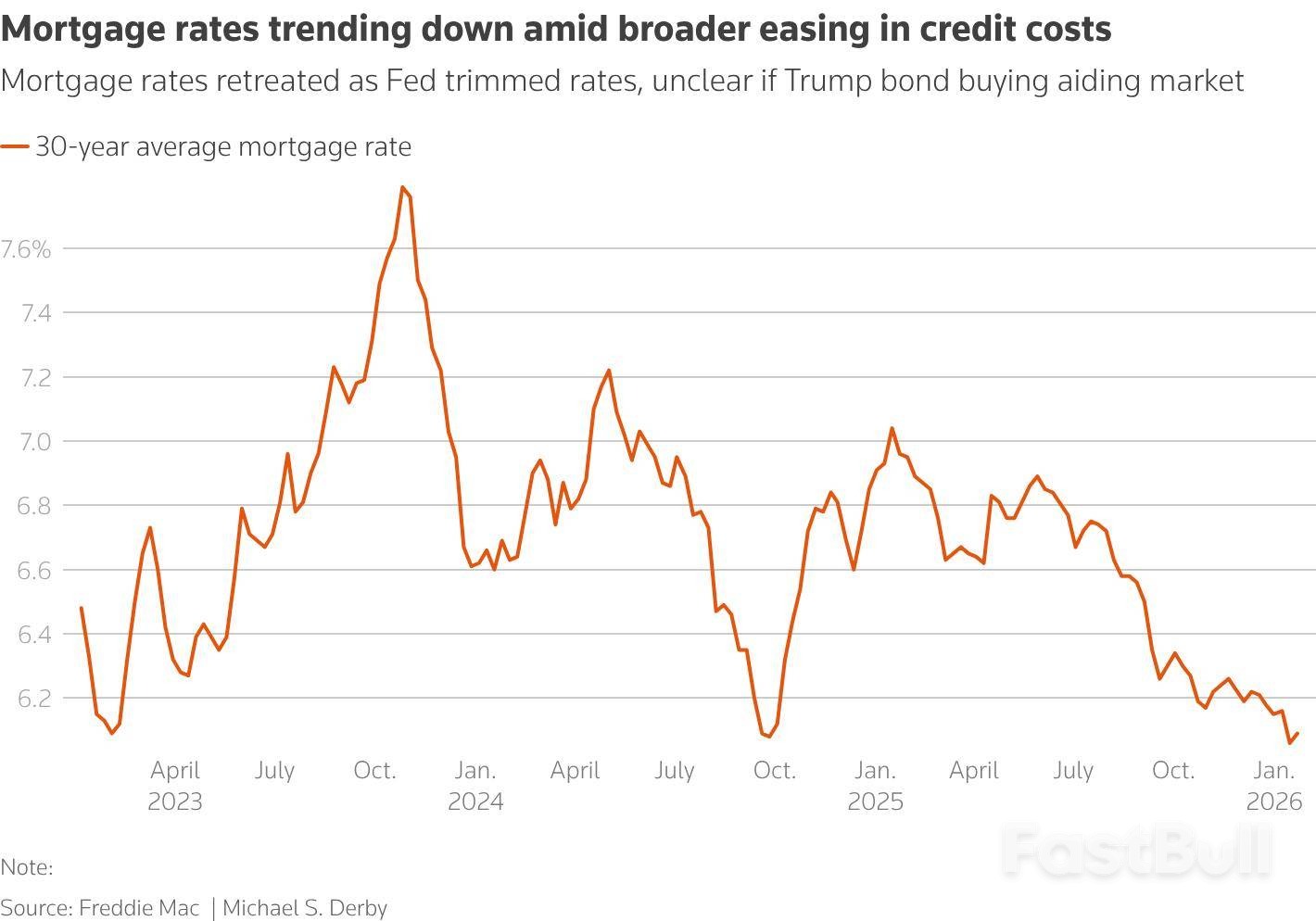

Ставки по долгосрочным ипотечным кредитам снижались еще до введения новой политики, в основном из-за снижения Федеральной резервной системой краткосрочных процентных ставок. Согласно данным Freddie Mac, средняя ставка по 30-летней ипотеке с фиксированной ставкой упала с пикового значения почти в 8% осенью 2023 года до 6,15% к концу 2025 года.

После того, как администрация обязала Fannie Mae и Freddie Mac начать выкуп облигаций, ставка ненадолго достигла 6,06%, самого низкого уровня с 2022 года. Однако вскоре она снова поднялась до 6,09%.

Отдельно Ассоциация ипотечных банкиров сообщила, что показатель ставок по 30-летним ипотечным кредитам упал до самого низкого уровня с сентября 2024 года, что привело к резкому росту активности в сфере рефинансирования, достигшему наивысшего уровня с сентября 2025 года.

Патрисия Зобель, бывший менеджер Федерального резервного банка Нью-Йорка и нынешний руководитель отдела макроэкономических исследований в Guggenheim Investments, по-прежнему настроена скептически. «Мне неясно, насколько это существенно снизит цены на жилье для потребителей, но посмотрим», — прокомментировала она, отметив при этом, что доходность ипотечных облигаций несколько снизилась по сравнению с казначейскими облигациями.

Представители администрации предоставили мало подробностей о покупках, но министр финансов Скотт Бессент пояснил, что ключевая цель состоит в том, чтобы компенсировать продолжающееся сокращение Федеральной резервной системой собственных ипотечных облигаций. ФРС позволяет облигациям, приобретенным во время пандемии, погашаться без замены.

Бессент заявил, что темпы покупки облигаций администрацией будут «примерно соответствовать» объему ипотечных облигаций, списываемых с баланса ФРС ежемесячно на сумму около 15 миллиардов долларов. Многие экономисты скептически относятся к этому плану «стерилизации» сокращения объемов облигаций ФРС. Большинство аналитиков согласны с тем, что влияние изменений баланса ФРС на рынок обусловлено в первую очередь первоначальным объявлением, а не самим постепенным сокращением объемов облигаций. Они утверждают, что скромное сокращение центральным банком своих активов — с 2,7 триллиона долларов в середине 2022 года до 2 триллионов долларов — не создает измеримого повышающего давления на стоимость ипотечных кредитов, ставя под сомнение необходимость компенсирующих мер.

Представители Федеральной резервной системы также косвенно выражали сомнения в эффективности программы, постоянно указывая на проблему предложения на рынке жилья.

«Я считаю, что многие проблемы с доступностью жилья связаны не только с финансированием, но и с проблемой спроса и предложения, которая сохраняется на многих крупных рынках», — заявил президент Федерального резервного банка Атланты Рафаэль Бостик в интервью 9 января.

Президент Федерального резервного банка Миннеаполиса Нил Кашкари высказался более прямолинейно. «Самым большим препятствием для рынка жилья является предложение, — сказал он. — Все, что мы можем сделать, чтобы не препятствовать появлению большего количества предложений... это, вероятно, поможет рынку жилья больше, чем что-либо другое».

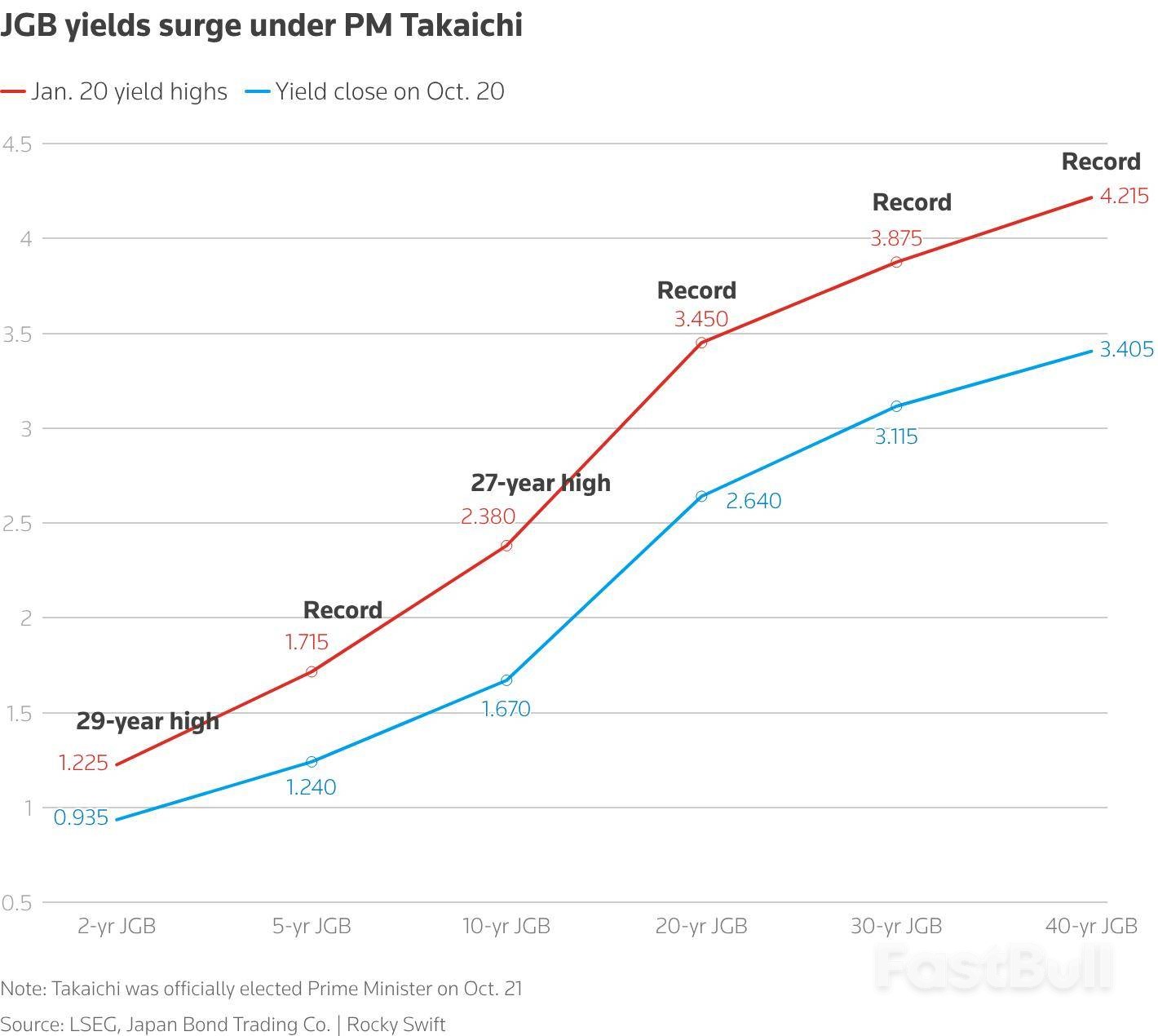

Даже если программа выкупа облигаций приведет к снижению процентных ставок, внешние факторы могут легко обратить этот эффект вспять. Недавняя распродажа японских облигаций привела к резкому росту доходности долгосрочных государственных облигаций, что оказало повышающее давление на процентные ставки в США.

Кроме того, действия самого президента Трампа на мировой арене, включая угрозы введения тарифов и дипломатические трения с союзниками по таким вопросам, как предлагаемая покупка Гренландии, могут снижать привлекательность американских активов. Это может ослабить спрос на казначейские облигации, что, в свою очередь, приведет к росту стоимости заимствований. Доходность 10-летних казначейских облигаций, которая оказывает существенное влияние на ипотечные ставки, недавно достигла самого высокого уровня с августа, создав значительные препятствия для тех, кто надеется на снижение ипотечных платежей.

Центральный банк

Замечания официальных лиц

Связь

Интерпретация данных

Ежедневные новости

Мнения трейдеров

Политический

Экономический

Форекс

Ожидается, что Банк Японии в пятницу сохранит процентные ставки без изменений, что свидетельствует об осторожном оптимизме в отношении того, что умеренное восстановление экономики будет способствовать дальнейшему повышению стоимости заимствований в будущем.

Однако губернатор Казуо Уэда вряд ли даст четкие намеки относительно сроков следующего повышения процентной ставки. Решение осложняется новой волной волатильности на рынке после того, как премьер-министр Санаэ Такаичи призвала к проведению досрочных выборов в следующем месяце.

Центральному банку предстоит сложная задача – найти баланс. Ему необходимо занять жесткую позицию, чтобы противостоять давлению на иену, но при этом не спровоцировать дальнейший рост доходности облигаций, вызванный ожиданиями значительных государственных расходов при Такаичи.

В прошлом месяце Банк Японии повысил ключевую процентную ставку до 0,75%, что является 30-летним максимумом. Результаты его последнего двухдневного заседания ожидаются в период с 12:30 до 14:00 по токийскому времени (03:30-05:00 GMT).

По данным источников, в своем предстоящем квартальном прогнозе Банк Японии, вероятно, повысит свой прогноз роста на финансовый год, начинающийся в апреле. Ожидается также, что банк сохранит свою точку зрения о том, что экономика находится на пути к умеренному восстановлению.

Чиновники также намерены подтвердить свое обещание продолжать повышать процентные ставки, если экономические показатели и ценовые тенденции будут соответствовать их прогнозам.

Ввиду отсутствия каких-либо немедленных изменений в политике, внимание рынка сосредоточено на пресс-конференции главы губернатора Уэды в 15:30 (06:30 GMT). Трейдеры будут искать подсказки о том, как недавнее ослабление иены, которое приводит к росту импортных издержек и инфляции, может повлиять на темпы и сроки будущих повышений процентных ставок.

«Несмотря на повышение процентной ставки в декабре, иена продолжает быстро ослабевать, что может привести к ускорению переноса роста цен на импорт на внутренних потребителей», — отметил Кей Фудзимото, старший экономист SuMi Trust. «Для противодействия этому Банку Японии, возможно, потребуется повысить ставки более быстрыми темпами». Фудзимото прогнозирует два повышения ставки в этом году.

Экономика Японии продемонстрировала устойчивость к американским тарифам и готова извлечь выгоду из пакета мер стимулирования экономики, предложенного премьер-министром Такаичи, который направлен на смягчение последствий роста стоимости жизни.

Однако приверженность премьер-министра стимулирующей фискальной политике и предложение приостановить действие 8% налога с продаж на продукты питания вызвали опасения по поводу дополнительного выпуска долговых обязательств. Это привело к резкому росту доходности государственных облигаций, что, в свою очередь, может нанести ущерб экономике. Постоянно слабая иена также поддерживает высокие цены на продукты питания, что потенциально может дать компаниям повод для дальнейшего повышения цен в ближайшие месяцы.

Резкий рост доходности облигаций привлёк внимание к плану количественного ужесточения Банка Японии. В рамках этой стратегии Банк Японии постепенно сворачивает свои масштабные программы стимулирования, замедляя объёмы покупки облигаций для сокращения своего баланса.

Некоторые аналитики предполагают, что Банк Японии может приостановить программу сворачивания количественного смягчения или даже провести экстренные операции по выкупу облигаций для управления экстремальным рыночным стрессом.

Однако аналитики считают, что центральный банк вряд ли предпримет такие шаги немедленно. Увеличение объемов покупки облигаций прямо противоречило бы его более широким усилиям по нормализации политики и отказу от стимулирующих мер, которые определяли его многолетнюю борьбу с дефляцией.

В 2024 году Банк Японии изменил свою политику, несколько раз повысив процентную ставку и сократив объемы покупки облигаций, полагая, что Япония, наконец, находится на пороге устойчивого достижения целевого показателя инфляции в 2%.

Замечания официальных лиц

Middle East Situation

China–U.S. Trade War

Российско-украинский конфликт

Политический

В результате резкого разворота событий внешнеполитический истеблишмент Америки обращается к Европе с просьбой обуздать президента Дональда Трампа. После предложения Трампа о приобретении Гренландии либерально настроенные американские политики и аналитики теперь открыто призывают к более жесткой европейской позиции для сохранения западного альянса.

Губернатор Калифорнии Гэвин Ньюсом выразил настроение в Давосе, Швейцария, резким предупреждением иностранным лидерам относительно дипломатии с Трампом: «Он как тираннозавр. Если вы с ним спариваетесь, он вас сожрет».

Эти настроения знаменуют собой значительный сдвиг. Для бывших и нынешних американских политиков выступать против собственного правительства неестественно. Однако отказ Вашингтона от своей роли глобального лидера и угрозы в адрес союзников по НАТО изменили ситуацию. Растет консенсус в отношении того, что только твердая решимость Европы может заставить Белый дом уважать международные нормы и сохранить трансатлантическое партнерство.

Непредсказуемая внешняя политика Трампа угрожает самому глобальному порядку, в создании которого Соединенные Штаты принимали участие. Эксперты предупреждают, что если он продолжит двигаться по нынешней траектории, последствия могут быть серьезными:

• Глобальная торговая система может развиваться таким образом, что обойдет Соединенные Штаты.

• Давние союзники могут сблизиться с Китаем.

• Введенные самими США пошлины будут и дальше наносить ущерб американскому бизнесу.

• Ключевые институты внешней политики могут быть ослаблены.

• Вооруженные силы США могут быть ослаблены чрезмерной нагрузкой и снижением морального духа.

Перестройка не является гипотетической; она уже идет полным ходом, поскольку страны готовятся к непредсказуемым действиям Вашингтона. Премьер-министр Канады Марк Карни в своей ставшей вирусной речи в Давосе объявил о крахе мирового порядка, возглавляемого США, и за словами следуют действия.

Канада укрепляет связи с Китаем, Европейский союз стремится к заключению крупного торгового соглашения с Латинской Америкой, а Япония углубляет сотрудничество в области обороны с Европой. Инвесторы также обращают на это внимание, и пенсионные фонды пересматривают свои инвестиции в США.

Хотя волатильность фондового рынка иногда может влиять на Трампа, он заявил газете New York Times, что единственная сила, способная его остановить, — это его собственная мораль и собственный разум.

Надежды на то, что ключевые фигуры в правительстве США смогут смягчить позицию президента, угасли. Поскольку внутренние механизмы контроля оказались неэффективными, многие теперь видят внешнее давление как единственный жизнеспособный вариант.

Прекращение сдерживающего влияния

Опытные советники и военачальники, которые когда-то сдерживали агрессивные инстинкты Трампа, такие как бывший министр обороны Джеймс Мэттис и бывший председатель Объединенного комитета начальников штабов Марк Милли, ушли. Их отсутствие лишило Трампа важного буфера.

Покладистый Конгресс

Поскольку контролируемый республиканцами Конгресс одобрил действия Трампа в Карибском бассейне, Венесуэле и Сирии, вряд ли стоит ожидать, что он будет оспаривать такие шаги, как попытка покупки Гренландии. Хотя промежуточные выборы могут изменить политический ландшафт, до них еще более девяти месяцев. Методом исключения можно предположить, что наиболее непосредственным сдерживающим фактором для Трампа могут стать другие страны.

Несмотря на то, что Трамп временно отошёл от решения гренландской проблемы, Европе по-прежнему предстоят важные решения о том, как взаимодействовать с ним в отношении Украины, Ближнего Востока и других глобальных вызовов. Утверждение о том, что «Трамп всегда трусит», опровергнуто; он часто выполняет свои угрозы.

Уроки прошлых встреч Трампа

Опыт показывает, что Трамп отступает прежде всего перед лицом непримиримых противников. Когда президент России Владимир Путин отказался уступить санкциям в отношении Украины, Трамп отказался от своих сроков. Аналогично, когда Пекин принял ответные меры против американских пошлин и поклялся «бороться до конца», Трамп быстро заключил сделку.

Эти встречи резко контрастируют с его общением с теми, кто был более сдержан.

Риски лести и умиротворения

Некоторые европейские лидеры, включая генерального секретаря НАТО Марка Рютте и премьер-министра Великобритании Кира Стармера, предпочли лесть, обращаясь с Трампом как с дрессировщиком львов, успокаивая его словами и поощряя. Они видят в нем иррационального игрока, с которым невозможно взаимодействовать посредством традиционной дипломатии.

Однако наблюдатели в США видят, как Трамп предает даже своих самых преданных сторонников в Конгрессе и бизнесе. Они считают, что Трамп воспринимает осторожность как страх и реагирует только на демонстрацию силы. Эксперты по американской политике теперь утверждают, что либеральным институтам необходима непоколебимая защита — и активное наступление — для противодействия авторитарным тенденциям.

Для внешнеполитического истеблишмента США мир, в котором союзники чувствуют себя в большей безопасности вне орбиты влияния Вашингтона, — это кошмарный сценарий. Мобилизация глобальных партнеров всегда была краеугольным камнем американской стратегии, будь то прекращение войн, борьба с терроризмом или управление пандемиями.

Эти же политики теперь призывают к «жесткой любви». Они считают, что решительная позиция ближайших союзников Америки — единственный способ убедить заблуждающийся Вашингтон в том, что его нынешний путь приведет к изоляции и слабости. После бесчисленных предупреждений от бывших чиновников и военачальников внутри страны, которые остались без внимания, их последняя надежда — что Европа проведет черту и бросит вызов Трампу, чтобы тот ее переступил.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться