Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Цена на спотовое золото снова опустилась ниже 4750 долларов за унцию, снизившись на 2,80% за день.

Цена на нефть марки WTI внутридневная снизилась на 4,00%, достигнув минимума в 63,03 доллара за баррель.

В пятницу в Пентагоне состоялась встреча высокопоставленных американских и израильских генералов на фоне напряженности в отношениях с Ираном, сообщили агентству Reuters два американских чиновника.

[Биткойн ненадолго опустился ниже 77 000 долларов, Эфириум ненадолго опустился ниже 2300 долларов] 1 февраля, согласно данным HTX Market Data, биткойн ненадолго опустился ниже 77 000 долларов, сейчас торгуется на уровне 77 011 долларов, снижение за 24 часа составило 5,32%. Эфириум ненадолго опустился ниже 2300 долларов, сейчас торгуется на уровне 2301,07 долларов, снижение за 24 часа составило 9,28%.

Премьер-министр Катара: Катар вводит 10-летний вид на жительство для предпринимателей и руководителей высшего звена.

Губернатор: Российский беспилотник нанес удар по автобусу в Днепропетровской области Украины, в результате чего погибли 12 человек, 7 получили ранения.

Иран предупреждает о региональном конфликте в случае нападения США и объявляет армии ЕС «террористическими».

Спикер Палаты представителей США Борис Джонсон: Трамп может «скорректировать» свою иммиграционную политику.

[Спикер Палаты представителей США: Уверен в достаточности голосов для прекращения частичной приостановки работы правительства к вторнику] 1 февраля, по сообщению NBC News, спикер Палаты представителей США Джонсон заявил, что уверен в наличии достаточного количества голосов, по крайней мере, к вторнику, для прекращения частичной приостановки работы правительства.

Иранский чиновник заявил агентству Reuters: сообщения СМИ о планах Корпуса стражей исламской революции провести военные учения в Ормузском проливе не соответствуют действительности.

Министр обороны Украины заявил, что Киев и SpaceX работают над системой, которая обеспечит работу на территории Украины только авторизованных терминалов Starlink.

Вице-председатель Комитета безопасности России Медведев: Европе не удалось победить Россию на Украине.

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)А:--

П: --

Италия Уровень безработицы (Сезонно скорректированный) (Дек)

Италия Уровень безработицы (Сезонно скорректированный) (Дек)А:--

П: --

П: --

Еврозона Уровень безработицы (Дек)

Еврозона Уровень безработицы (Дек)А:--

П: --

П: --

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Deutsche Bank: Банк Англии сохранит процентные ставки без изменений в феврале, оценивая устойчивость экономики в сравнении с инфляционными рисками и откладывая снижение ставок.

Аналитики Deutsche Bank прогнозируют, что Банк Англии (BoE) сохранит ключевую процентную ставку на уровне 3,75% на предстоящем заседании по вопросам денежно-кредитной политики в феврале.

В недавней аналитической записке банк изложил свои ожидания относительно голосования Комитета по денежно-кредитной политике со счетом 7-2. Ожидается, что два голоса против будут поданы внешними членами Комитета Аланом Тейлором и Свати Дхингра, которые, скорее всего, выступят за снижение ставки.

По данным Deutsche Bank, экономика Великобритании демонстрирует признаки устойчивости, несмотря на возникающие трудности. Однако эта стабильность контрастирует с нестабильным рынком труда, где уровень безработицы за три месяца до октября достиг 5,1%.

Эта сложная экономическая картина имеет решающее значение для предстоящего решения Банка Англии, поскольку политики взвешивают противоречивые сигналы силы и слабости.

Deutsche Bank ожидает, что Банк Англии скорректирует свои экономические прогнозы. Центральный банк, вероятно, немного снизит свои краткосрочные прогнозы ВВП, одновременно повысив прогноз среднесрочного роста.

Крайне важно отметить, что, согласно прогнозам, к весне инфляция вернется к целевому показателю Банка Англии в 2%, что станет ключевым моментом, который окажет существенное влияние на будущие решения в области государственной политики.

Аналитики Deutsche Bank считают, что Банк Англии сохранит существующую стратегическую направленность, предполагая, что процентная ставка останется на «постепенной траектории снижения». В то же время ожидается, что центральный банк подтвердит, что «решения относительно дальнейшего смягчения политики станут более четкими».

Вероятность отсрочки снижения процентных ставок возросла, чему способствуют усиление экономического роста и данные опросов, указывающие на высокий уровень базовых цен.

Хотя Deutsche Bank по-прежнему прогнозирует два снижения процентной ставки в 2026 году, он признает значительную неопределенность в отношении сроков. Банк планирует пересмотреть свой прогноз после февральского заседания, отмечая, что риски «смещены в сторону более медленного сворачивания ограничительной политики», поскольку комитет будет анализировать противоречивые экономические данные. Предстоящее заседание будет иметь решающее значение для выяснения того, считает ли Банк Англии смягчение денежно-кредитной политики или сохранение ценового давления доминирующей тенденцией для будущей политики.

Ежедневные новости

Экономический

Центральный банк

Связь

Интерпретация данных

Форекс

Замечания официальных лиц

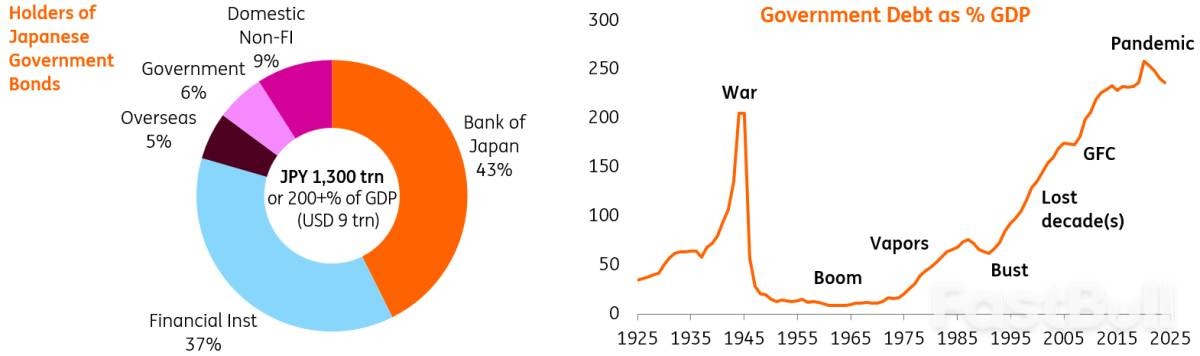

На финансовых рынках Японии нарастает напряжение. Все взгляды прикованы к Банку Японии (BoJ), поскольку ходят слухи о возможном вмешательстве с целью спасения невероятно слабой японской иены (JPY). Это давление вызвано политикой центрального банка по поддержанию исключительно низких процентных ставок, позиция, которая все больше противоречит рыночным реалиям.

Хотя Банк Японии недавно сохранил официальную процентную ставку на уровне 0,75%, рынок посылает другой сигнал. Доходность 30-летних государственных облигаций Японии (JGB) почти достигла 4%, и трейдеры явно считают, что Банк Японии отстает в вопросе повышения ставок. Эта динамика — не просто внутренняя проблема, она создает цепную реакцию, которая оказывает давление на мировые процентные ставки в сторону повышения.

Долгие годы Япония характеризовалась дефляцией и нулевыми процентными ставками. Эта глава подходит к концу. Страна переходит к более нормальной процентной ставке, и в ближайшем будущем достижима достижимая целевая нейтральная ставка в 2%.

Этот сдвиг подтверждается ключевыми рыночными индикаторами. Доходность 10-летних японских государственных облигаций уже превысила уровень 2% и продолжает расти в среднесрочной перспективе. Этот шаг в принципе оправдан, поскольку инфляция в Японии в настоящее время колеблется в пределах от 2,5% до 3%.

Ключевые факторы, вынуждающие Японию к этому шагу.

Ряд важных факторов сходятся воедино, оказывая повышающее давление на процентные ставки в Японии:

• Глобальная инфляция: На основных рынках по всему миру инфляция стала постоянной проблемой. Например, Европейский центральный банк (ЕЦБ) уже достиг нейтрального уровня в 2%.

• Изменение политики: Банк Японии официально прекратил свою политику контроля кривой доходности в марте 2024 года. Хотя первоначальная реакция рынка была сдержанной из-за продолжающихся покупок облигаций Банком Японии, основной фактор, определяющий политику, исчез.

• Слабость валюты: Значительная разница между процентными ставками в Японии и других крупных экономиках оказала негативное влияние на иену. Эта разница слишком велика, чтобы ее поддерживать, что вынуждает Банк Японии повышать ставки.

На заднем плане маячит огромный объем государственного долга Японии по отношению к ВВП. Хотя государственный сектор владеет примерно половиной всех государственных облигаций Японии, а доля иностранной собственности невелика, сам размер непогашенного долга имеет два важных последствия для мировых рынков.

Во-первых, меняется многолетняя роль Японии как основной валюты для низкопроцентного финансирования. Стоимость финансирования сейчас значительно выше и продолжает расти.

Во-вторых, это повышение процентных ставок в Японии влияет на ставки в США и еврозоне с точки зрения относительной стоимости. По мере роста доходности японских государственных облигаций они оказывают повышающее давление на доходность мировых облигаций снизу вверх.

В то время как Япония переживает переходный период, процентные ставки в Соединенных Штатах и еврозоне уже начинают стабилизироваться на нейтральном уровне.

В еврозоне нейтральная депозитная ставка ЕЦБ составляет 2%, а ставка Euribor на 10 лет держится около 3%, образуя кривую доходности почти в 100 базисных пунктов.

В США ставка федеральных фондов составляет около 3%, при этом рыночные прогнозы предполагают, что в конечном итоге она окажется в диапазоне 3-3,5%. Аналогично, доходность 10-летних казначейских облигаций, составляющая приблизительно 4,2%, не сильно отличается от их долгосрочных средних значений.

Однако в США, еврозоне и Японии сохраняется явная тенденция к повышению долгосрочных процентных ставок. Эта тенденция подпитывается устойчивой инфляцией и сложной фискальной ситуацией, что делает нормализацию политики Японии ключевым элементом глобальной головоломки процентных ставок.

Мнения трейдеров

Ежедневные новости

Экономический

Центральный банк

Связь

Интерпретация данных

Форекс

Замечания официальных лиц

Доходность двухлетних немецких облигаций движется к самому значительному недельному снижению с октября, чему способствуют предположения инвесторов о том, что укрепление евро заставит Европейский центральный банк занять более осторожную позицию в отношении денежно-кредитной политики.

Главная проблема заключается в недавнем укреплении евро. Во вторник валюта достигла 4,5-летнего максимума по отношению к доллару, отчасти под влиянием заявлений президента США Дональда Трампа. Укрепление евро может создать дефляционный тормоз, оказывая понижающее давление на цены и потенциально осложняя экономические перспективы ЕЦБ.

В ответ на это доходность немецких двухлетних облигаций, которая крайне чувствительна к ожиданиям относительно процентных ставок, в пятницу торговалась на уровне 2,06%. Хотя за день она выросла на 0,5 базисных пункта, за неделю ожидается значительное снижение на 6,5 базисных пункта.

Изменение настроений на денежных рынках отчетливо видно. Трейдеры сейчас оценивают вероятность снижения процентной ставки ЕЦБ к сентябрю примерно в 30%, что резко возросло по сравнению с менее чем 10% всего неделю назад.

Напротив, вероятность повышения процентной ставки к апрелю 2027 года снизилась с 50% до всего лишь 20%, что свидетельствует о значительном изменении долгосрочных ожиданий в отношении политики.

Теперь все внимание приковано к заседанию ЕЦБ по денежно-кредитной политике на следующей неделе, где должностным лицам придется оценить эти новые вызовы.

«В феврале процентные ставки могут остаться без изменений, но у ЕЦБ немало вопросов для размышления», — отметил Марк Уолл, главный экономист по Европе в Deutsche Bank Research. Он задался вопросом, не становятся ли «второй китайский шок» и стабильность валюты серьезными проблемами для центрального банка.

Инвесторы опасаются, что сильный евро может усилить дефляционное давление со стороны китайского экспорта, что потенциально может вынудить ЕЦБ рассмотреть вопрос о дальнейшем снижении процентных ставок. Экономисты также подчеркнули, что сохраняющиеся геополитические риски требуют от центрального банка гибкости и готовности к быстрым действиям.

Несмотря на то, что рынок сосредоточен на политике ЕЦБ, последние экономические данные из еврозоны показали умеренный, но устойчивый рост. Инфляция в самом густонаселенном штате Германии, Северном Рейне-Вестфалии, составила 2%, хотя эта новость мало повлияла на стоимость заимствований.

Франциска Пальмас, старший экономист по Европе в Capital Economics, выразила осторожность. «В последние несколько лет мы наблюдали, как временные позитивные тенденции в Германии быстро сменялись спадом, поэтому главный вопрос сейчас заключается в том, повторится ли это в ближайшие кварталы», — сказала она.

К числу других ключевых рыночных движений относятся:

• Доходность 10-летних облигаций Германии , являющихся эталоном для еврозоны, выросла на 1,5 базисных пункта до 2,85%.

• Доходность 30-летних немецких облигаций выросла на 2,5 базисных пункта и составила 3,50%.

• Разница в доходности 10-летних облигаций Франции и Германии , показатель воспринимаемого риска, увеличилась до 58 базисных пунктов.

• Доходность 10-летних государственных облигаций Италии выросла на 2 базисных пункта до 3,47%, а ее спред по сравнению с немецкими облигациями составил 61 базисный пункт.

В четверг президент Дональд Трамп заявил о планах провести переговоры с Ираном, что открывает дипломатическую возможность на фоне обострения военной напряженности из-за ядерной программы Тегерана. Хотя Трамп не уточнил сроки или состав участников потенциальных переговоров, он выразил предпочтение избегать военного конфликта.

Предложение о диалоге было уравновешено напоминанием о готовности американских вооруженных сил. Трамп подтвердил, что значительные военно-морские силы США размещены вблизи Ирана. Поддерживая эту позицию, министр обороны Пит Хегсет заявил, что Пентагон готов выполнить любые приказы президента в отношении Ирана, укрепив тем самым позицию США о том, что Тегерану нельзя позволить получить ядерное оружие.

Эти комментарии прозвучали всего через день после того, как Трамп предупредил Иран, что тот должен согласиться на ядерную сделку, иначе ему грозит «гораздо более серьёзное» нападение. Иран ответил угрозами ответных мер против Соединенных Штатов, Израиля и их сторонников.

Сигнал о возможном диалоге между США и Ираном оказал немедленное влияние на мировые энергетические рынки, в результате чего цены на нефть в пятницу снизились. Перспектива переговоров ослабила краткосрочные опасения по поводу шока предложения, который может быть спровоцирован более масштабным военным столкновением.

Реакция рынка отразилась на ключевых показателях:

• Цена на нефть марки Brent упала на 1,10 доллара и закрылась на отметке 69,61 доллара за баррель.

• Цена на американскую нефть марки West Texas Intermediate (WTI) снизилась на 1,25 доллара, остановившись на отметке 64,17 доллара за баррель.

Россия вступила в дискуссию, призвав Вашингтон и Тегеран к продолжению переговоров и предостерегая от применения силы. Пресс-секретарь Кремля Дмитрий Песков отметил, что потенциал для переговоров не исчерпан и что любой военный удар может привести к «опасным последствиям» и региональному «хаосу».

Изменение ландшафта рисков также повлияло на активы, выходящие за рамки энергетического сектора. По мере того, как инвесторы оценивали меняющуюся геополитическую ситуацию, биткоин демонстрировал волатильность, упав на 5% до 84 630 долларов в течение торгового дня.

Широко распространено мнение, что ОПЕК+ сохранит свои квоты на добычу нефти без изменений на март, несмотря на то, что цены на нефть превысят 70 долларов за баррель на фоне опасений потенциального военного удара США по Ирану, входящему в ОПЕК+.

По словам пяти делегатов от альянса, группа вряд ли изменит свою текущую стратегию производства на встрече в воскресенье.

В совещании принимают участие восемь ключевых производителей нефти из ОПЕК+, которые в совокупности поставляют около половины мировой нефти: Саудовская Аравия, Россия, Объединенные Арабские Эмираты, Казахстан, Кувейт, Ирак, Алжир и Оман.

Ранее эта коалиция увеличила квоты на добычу примерно на 2,9 миллиона баррелей в день — около 3% мирового спроса — с апреля по декабрь 2025 года. Однако они заморозили дальнейшее запланированное увеличение квот на период с января по март 2026 года, сославшись на сезонное снижение потребления.

Трое из пяти делегатов, говоривших на условиях анонимности, подтвердили, что встреча в воскресенье вряд ли приведет к каким-либо новым решениям после марта. Представители ОПЕК, Саудовской Аравии и России пока не предоставили комментариев.

В воскресенье также запланировано заседание отдельной комиссии, Объединенного министерского комитета по мониторингу (JMMC), однако она не имеет полномочий определять производственную политику.

Решение сохранить цены на нефть марки Brent было принято на фоне роста цен почти до 72 долларов за баррель, что является самым высоким уровнем с августа, опровергая ранее высказывавшиеся предположения о том, что избыток предложения приведет к снижению цен.

Главным фактором, определяющим движение рынка, является эскалация напряженности между Соединенными Штатами и Ираном. Ключевые факторы включают:

• Давление со стороны США: Президент Дональд Трамп активизировал свою кампанию по ограничению ядерной программы Ирана, угрожая военными действиями и развертыванием военно-морской группы США в регионе.

• Санкции: Вашингтон уже ввел масштабные санкции, направленные на блокирование доходов Тегерана от нефти, являющихся важнейшим источником государственного финансирования.

• Возможные удары: В четверг агентство Reuters со ссылкой на американские источники сообщило, что президент Трамп рассматривает возможность целенаправленных ударов по иранским сотрудникам служб безопасности и высокопоставленным деятелям с целью разжигания беспорядков и потенциального ослабления правящей системы.

Помимо ситуации в Иране, цены на нефть также получили поддержку благодаря перебоям в поставках из Казахстана. В последние месяцы нефтяной сектор страны столкнулся с рядом операционных проблем.

Однако в среду казахстанские власти объявили о поэтапном возобновлении работы крупного нефтяного месторождения Тенгиз, что может помочь стабилизировать поставки.

Экономика еврозоны сохранила стабильный темп роста в 0,3% в четвертом квартале 2025 года, превзойдя пессимистичные ожидания. Эта устойчивость во многом была обусловлена ускорением роста в Германии и Испании, а также поддержкой со стороны Италии, что в совокупности компенсировало замедление темпов роста во Франции.

В перспективе еврозона, похоже, готова к ускоренному росту. Ключевым сигналом является индикатор экономических настроений Европейской комиссии, который в январе взлетел до самого высокого уровня за три года. Этот оптимизм не был единичным случаем, демонстрируя широкое улучшение в странах-членах и основных секторах экономики.

Кроме того, промышленный сектор начал восстанавливаться в конце 2025 года. Ожидается, что этот подъем производства наберет обороты благодаря увеличению инвестиций в оборонную промышленность по всему блоку и новым инвестициям в инфраструктуру в Германии.

Однако серьезные проблемы продолжают омрачать перспективы. Глобальная экономическая обстановка остается неопределенной, а снижение конкурентоспособности еврозоны является постоянной проблемой. Следовательно, ожидается, что торговля будет тормозить рост в этом году.

Более глубокие структурные проблемы также не решаются достаточно быстро, что может ограничить долгосрочные экономические перспективы региона.

Несмотря на внешнее давление и внутренние проблемы, внутренняя экономика, по-видимому, достаточно сильна, чтобы обеспечить умеренное ускорение роста. В условиях глобальной нестабильности даже такой уровень прогресса является значительным достижением для еврозоны.

Официальные данные, опубликованные в пятницу, подтверждают, что Япония воздерживалась от интервенций на валютных рынках в течение последнего месяца, полагаясь исключительно на устные предупреждения для защиты ослабевающей иены.

Согласно данным Министерства финансов, Япония не тратила средства на валютные интервенции в период с 29 декабря по 28 января. Это проясняет, что загадочный скачок курса иены на 1,7% 23 января, произошедший после решения Банка Японии и вблизи 18-месячного минимума по отношению к доллару, не был результатом прямых действий правительства.

В дни после скачка курса иена продолжала укрепляться на фоне сообщений о том, что финансовые чиновники в Токио и Вашингтоне проводят «проверки процентных ставок» — шаг, который часто рассматривается как предвестник интервенции. Это подпитывало спекуляции о редких скоординированных действиях по поддержке японской валюты.

Однако данные Банка Японии по денежному рынку впоследствии не показали масштабного оттока капитала, который обычно сопровождает прямые рыночные интервенции.

Высокопоставленные чиновники хранят молчание по этому вопросу. Министр финансов Сацуки Катаяма и главный валютный дипломат Ацуси Мимура отказались комментировать проверки валютных курсов. Мимура лишь заявил, что Япония будет поддерживать тесную координацию с Соединенными Штатами по вопросам валютного рынка и действовать надлежащим образом.

Несмотря на жесткие заявления, укрепление иены оказалось кратковременным. В пятницу она упала на 0,5% до 153,79 иены за доллар.

Аналитики рынка утверждают, что реальными факторами, определяющими курс иены, являются фундаментальные экономические факторы, поэтому любое вмешательство в лучшем случае будет лишь временным решением.

«История показывает, что интервенции — это лишь временное решение проблемы ослабления валюты», — сказал Родриго Катрил, валютный стратег Национального австралийского банка в Сиднее. «Существуют реальные и фундаментальные аргументы в пользу того, почему иена находится в таком положении».

Хотя власти предупреждают о своей готовности противодействовать спекулятивным, односторонним действиям, их меры пока носят сдержанный характер. Тем не менее, Япония обладает значительными финансовыми ресурсами: по состоянию на декабрь ее валютные резервы составляли 1,16 триллиона долларов.

Длительная слабость иены и недавний резкий рост доходности японских государственных облигаций (JGB) до рекордных максимумов отражают растущую обеспокоенность инвесторов по поводу напряженного финансового положения страны. Эта волатильность рынка возникает в критический момент для премьер-министра Санаэ Такаичи, которой предстоят досрочные выборы 8 февраля, и которая стремится получить мандат на реализацию своей программы экономического восстановления.

В последний раз Япония проводила масштабные валютные интервенции в 2024 году. Тогда правительство потратило рекордные 15,3 триллиона иен (99,43 миллиарда долларов) на поддержку валюты, поскольку денежно-кредитная политика Федеральной резервной системы и Банка Японии резко разошлась.

(1 доллар США = 153,8800 иен)

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться