Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Фьючерсы на индекс Nikkei торгуются на уровне 53790 против 53322 на момент закрытия торгов.

Цена на спотовое золото снова опустилась ниже 4750 долларов за унцию, снизившись на 2,80% за день.

Цена на нефть марки WTI внутридневная снизилась на 4,00%, достигнув минимума в 63,03 доллара за баррель.

В пятницу в Пентагоне состоялась встреча высокопоставленных американских и израильских генералов на фоне напряженности в отношениях с Ираном, сообщили агентству Reuters два американских чиновника.

[Биткойн ненадолго опустился ниже 77 000 долларов, Эфириум ненадолго опустился ниже 2300 долларов] 1 февраля, согласно данным HTX Market Data, биткойн ненадолго опустился ниже 77 000 долларов, сейчас торгуется на уровне 77 011 долларов, снижение за 24 часа составило 5,32%. Эфириум ненадолго опустился ниже 2300 долларов, сейчас торгуется на уровне 2301,07 долларов, снижение за 24 часа составило 9,28%.

Премьер-министр Катара: Катар вводит 10-летний вид на жительство для предпринимателей и руководителей высшего звена.

Губернатор: Российский беспилотник нанес удар по автобусу в Днепропетровской области Украины, в результате чего погибли 12 человек, 7 получили ранения.

Иран предупреждает о региональном конфликте в случае нападения США и объявляет армии ЕС «террористическими».

Спикер Палаты представителей США Борис Джонсон: Трамп может «скорректировать» свою иммиграционную политику.

[Спикер Палаты представителей США: Уверен в достаточности голосов для прекращения частичной приостановки работы правительства к вторнику] 1 февраля, по сообщению NBC News, спикер Палаты представителей США Джонсон заявил, что уверен в наличии достаточного количества голосов, по крайней мере, к вторнику, для прекращения частичной приостановки работы правительства.

Иранский чиновник заявил агентству Reuters: сообщения СМИ о планах Корпуса стражей исламской революции провести военные учения в Ормузском проливе не соответствуют действительности.

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)А:--

П: --

Италия Уровень безработицы (Сезонно скорректированный) (Дек)

Италия Уровень безработицы (Сезонно скорректированный) (Дек)А:--

П: --

П: --

Еврозона Уровень безработицы (Дек)

Еврозона Уровень безработицы (Дек)А:--

П: --

П: --

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

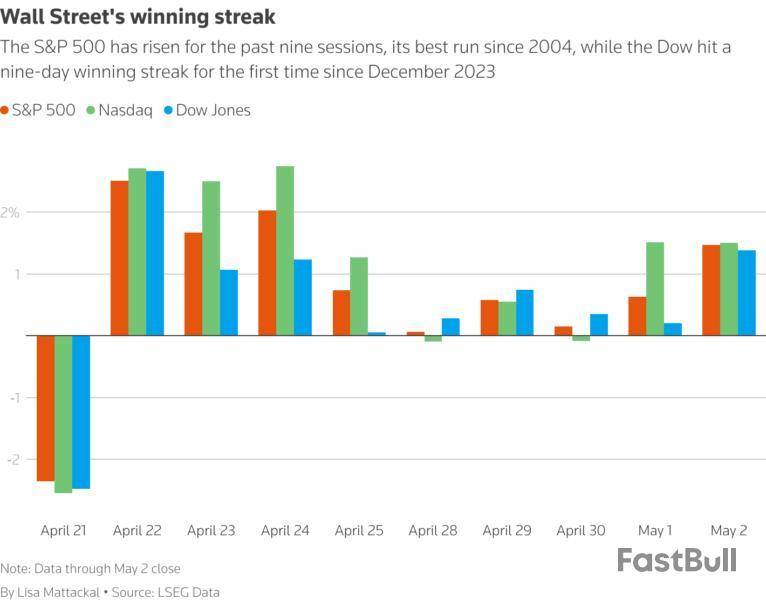

В центре внимания инвесторов на этой неделе находится приостановка работы американского правительства в период, когда рынки вступают в обычно сильный четвертый квартал; параллельно стремительно рвущиеся вверх акции ждет испытание сезоном отчетности.

Глубокий раскол между республиканцами и демократами в Вашингтоне привел к остановке работы федерального правительства, из-за которого задерживается на неопределенный срок публикация важных экономических данных и поставлены по вопрос перспективы смягчения денежно-кредитной политики ФРС.

Мало кто на Уолл-стрит ожидает, что тупик в переговорах о федеральном бюджете в Вашингтоне остановит ралли акций, в результате которого индекс S&P 500 вырос на 14% и достиг рекордных уровней. Однако в отсутствие важной статистики или финансовых отчетов драма на Капитолийском холме становится главной темой для инвесторов.

"Приостановка работы правительства и возможное возобновление его деятельности могут поглотить внимание инвесторов практически полностью", - сказал Марк Хакетт из Nationwide.

Если данные не будут выходить несколько недель, это может запутать прогнозы денежно-кредитной политики ФРС. Кроме того, продолжительная неопределенность на рынках способна оказать негативное влияние на темпы экономического роста.

Однако пока причин для паники нет, считают инвесторы.

БЫКИ ЗА РУЛЕМ

Несмотря на некоторое ослабление показателей рынка труда, экономика США успешно справилась с зигзагами торговой политики Белого дома и потоком новостей о пошлинах, а квартальные отчеты компаний поддержали рост акций.

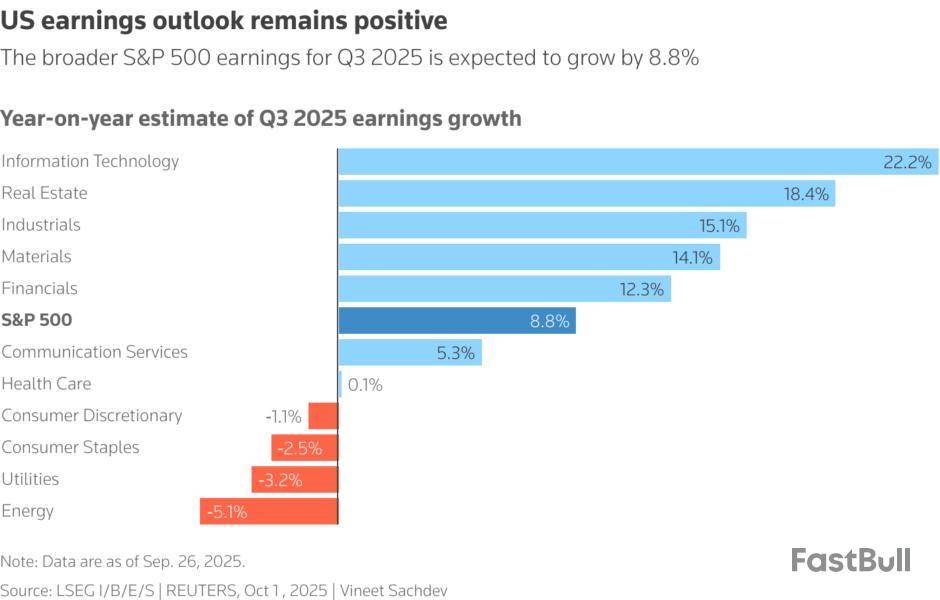

Аналитики ожидают, что прибыль компаний из списка S&P 500 в третьем квартале выросла на 8,8% в годовом выражении, что выше прогноза в 8,0%, данного в начале июля, показали данные LSEG в четверг.

"По моему мнению, отсутствие статистики больше поддерживает бычьи настроения, чем медвежьи", - сказал Хакетт.

Инвесторы получат первое представление о финансовых результатах в четверг, когда отчитаются Levi Strauss и Delta Air Lines .

"Наиболее вероятным сценарием на период шатдауна является некоторое спокойствие рынка, движение в боковом диапазоне ", - считает Хакетт.

Эдди Габур из KEY Advisors Wealth Management, который считает, что приостановка работы федеральных учреждений может продлиться от двух до четырех недель, разделяет это мнение.

"Если мы правы и шатдаун затянется, будет дополнительный стимул для экономики в виде двух снижений ставок, а затем правительство вернется к работе, то произойдет огромное ускорение роста экономики и рынков акций", - сказал Габур.

Протокол сентябрьского заседания ФРС, который будет опубликован в среду, позволит инвесторам понять ход мысли управляющих при принятии решения о снижении ставки.

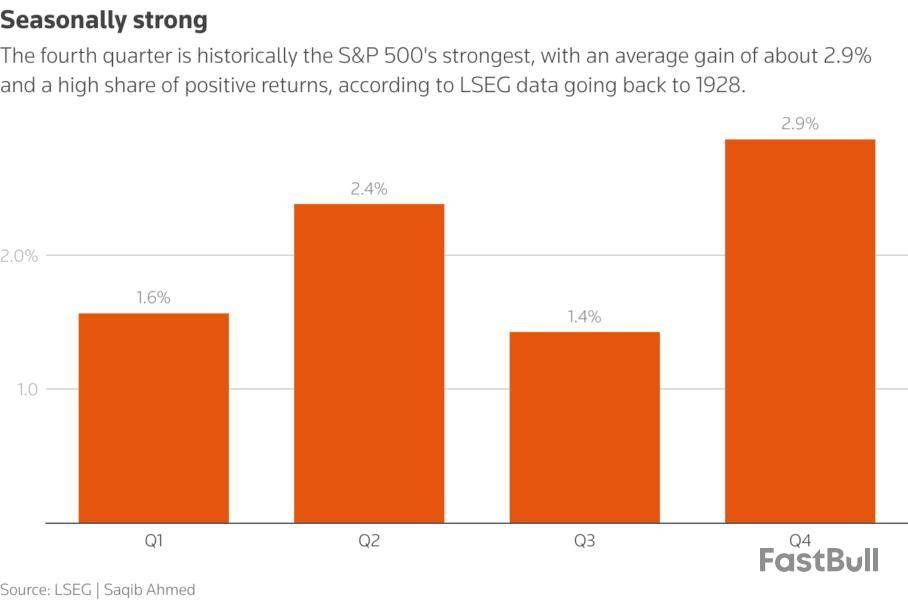

СИЛЬНАЯ СЕЗОННАЯ ТЕНДЕНЦИЯ

В пользу рыночных быков говорит то, что исторически, начиная с 1928 года, четвертый квартал почти всегда был наиболее успешным: S&P 500 в среднем прибавлял в октябре-декабре по 2,9%, согласно анализу LSEG.

"Несмотря на риски негативных новостей и возможность краткосрочной волатильности, совокупность фактов продолжает поддерживать конструктивную позицию", - сказал в четверг Кит Лернер из Truist Advisory Services.

Сильный импульс рынка заставил медведей залечь в спячку - индекс S&P 500 в четверг установил 30-й по счету в этом году рекорд закрытия.

"В новостных заголовках будет преобладать шатдаун, но я считаю, что основной фон определяют три фактора: позитивная сезонность, поддержка от снижения ставок для защиты рынка труда и рыночный импульс", - сказал Сону Варгезе из Carson Group.

"Мы держали и продолжаем держать повышенную долю акций в портфеле", - сказал он.

Приостановка работы правительства в США не помешала акциям на Уолл-стрит достичь новых рекордных высот - инвесторы всё равно убеждены в том, что Федрезерв будет снижать ставку дальше, и это поддержит восходящий тренд на фондовом рынке. Единственная проблема в том, что мало кто понимает, что на самом деле происходит в экономике.

Ниже следует обзор основных событий предстоящей недели.

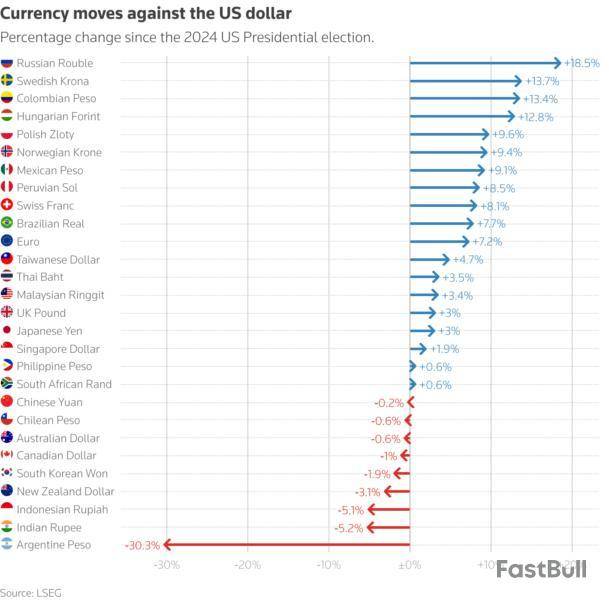

1/ ДОЛЛАРОВЫЕ МЕДВЕДИ ТОЧАТ КОГТИ

Доллар вступает в заключительный квартал 2025 года в относительно хорошей форме. После падения в первом полугодии, когда исключительное положение США оказалось под вопросом, американская валюта завершила третий квартал ростом на 1% к основным валютам. С начала года "зеленый" все еще показывает снижение на 10%, хотя его стабилизация принесла облегчение рынку форекса с ежедневным объемом торговли почти в $10 триллионов.

Позитивным фактором стало временное ослабление прямых угроз независимости Федрезерва, являющихся источником понижательного давления на доллар. Отрицательным фактором выступает слабость рынка труда, усиливающая вероятность снижения ставки ФРС.

Спячка долларовых медведей может оказаться недолгой, особенно если приостановка работы правительства США затянется. По мнению экспертов валютного рынка, наиболее привлекательно выглядит иена, при этом евро сохраняет шансы достичь уровня $1,20, к которому он приблизился в сентябре.

2/ КОМУ НУЖНЫ ДАННЫЕ?

Сбои на рынке из-за приостановки работы правительства США будут незначительными, поскольку календарь экономических данных на следующей неделе не сильно насыщен, а Минфин США проведет обычный аукцион гособлигаций.

Рынок, скорее всего, обойдется без данных о внешней торговле США во вторник и предварительного индекса потребительского доверия от Мичиганского университета в пятницу.

Министерство финансов США во вторник разместит трехлетние бонды на $58 миллиардов, в среду - десятилетние облигации на $39 миллиардов, а в четверг - 30-летние на $22 миллиарда. Участники долгового рынка еще не могут оценить потенциальные финансовые последствия принудительного отпуска федеральных служащих, хотя спрос может сохраниться на высоком уровне с учетом доходности индикативных десятилетних treasuries выше 4%.

Четверг даст первое представление о результатах компаний за третий квартал - отчитаются Delta Airlines и Levi Strauss . На следующей неделе эстафету подхватят крупнейшие банки Уолл-стрит, открыв основной сезон корпоративной отчетности.

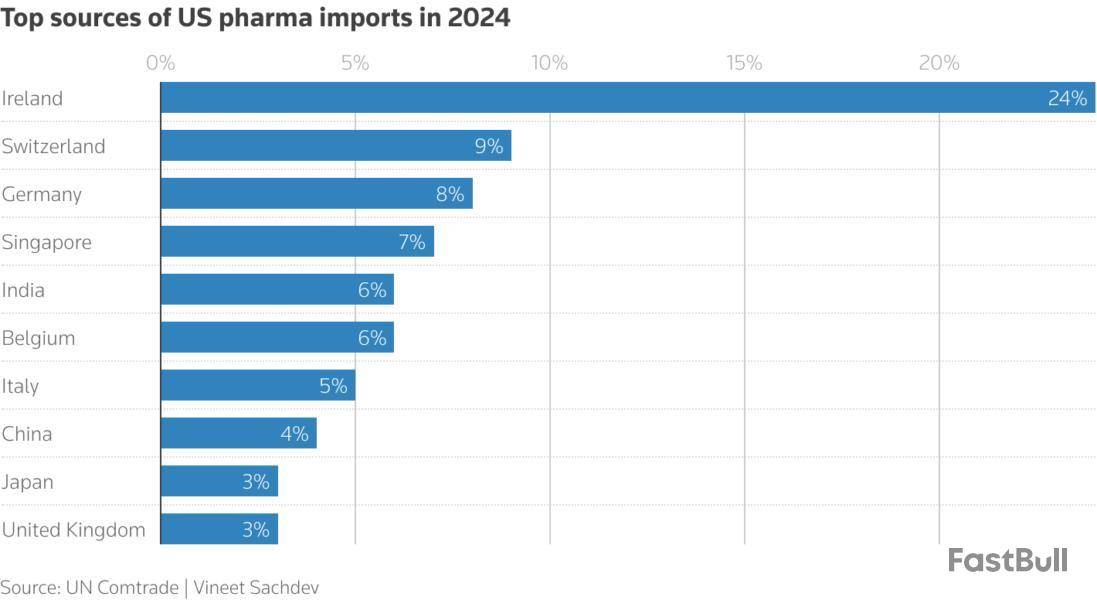

3/ ЗДОРОВЫЙ ТОЛЧОК

Пострадавшие акции мировых фармацевтических компаний получили толчок к росту благодаря сделке между Pfizer и правительством США о снижении цен на рецептурные лекарства в программе Medicaid в обмен на послабление пошлин.

Президент США Дональд Трамп обрушился на сектор из-за высоких цен на лекарства в США, в результате чего акции фармпроизводителей упали до минимумов нескольких десятилетий. Но теперь инвесторы делают ставку на то, что более благоприятное соглашение создаст условия для новых сделок.

За последнюю неделю сектор здравоохранения на Уолл-стрит вырос на 5,6%, обеспечив себе самый сильный недельный прирост за три года, в то время как акции европейских компаний здравоохранения выросли на 7,6%, показав лучшую неделю с 2008 года. (.SXDP)

Теперь остается подождать и посмотреть, будут ли выполнены сделки и оправдают ли возложенные на них надежды.

Трамп также ввел пошлины на импорт древесины, кухонных шкафов и мебели и сообщил, что введет 100-процентные торговые сборы на все фильмы зарубежного производства, поступающие в прокат в США.

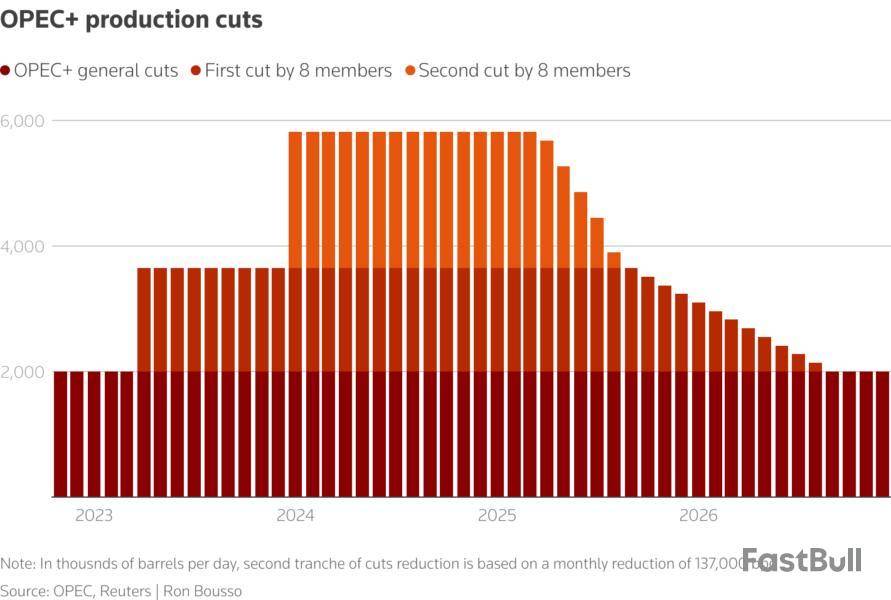

4/ КАЧАТЬ ИЛИ НЕ КАЧАТЬ

Нефть испытывает давление из-за значительных мировых запасов "черного золота", которые, похоже, только растут, в то время как спрос не успевает за ними. Международное энергетическое агентство сообщило, что в 2026 году расчетный профицит может превысить 3 миллиона баррелей в сутки, по сравнению с ожидаемым избытком в 600.000 баррелей в сутки в 2025 году.

Группа ОПЕК и союзников, включая Россию, проведет встречу в выходные, и ожидается, что картель ускорит темпы сворачивания ограничений на добычу, введенных во время пандемии COVID-19.

Нефть торгуется сейчас вблизи $65 за баррель, что примерно вдвое меньше, чем после начала "специальной военной операции" РФ в Украине в 2022 году. Геополитика, как и всегда, остается непредсказуемым фактором для аналитиков, производителей и потребителей.

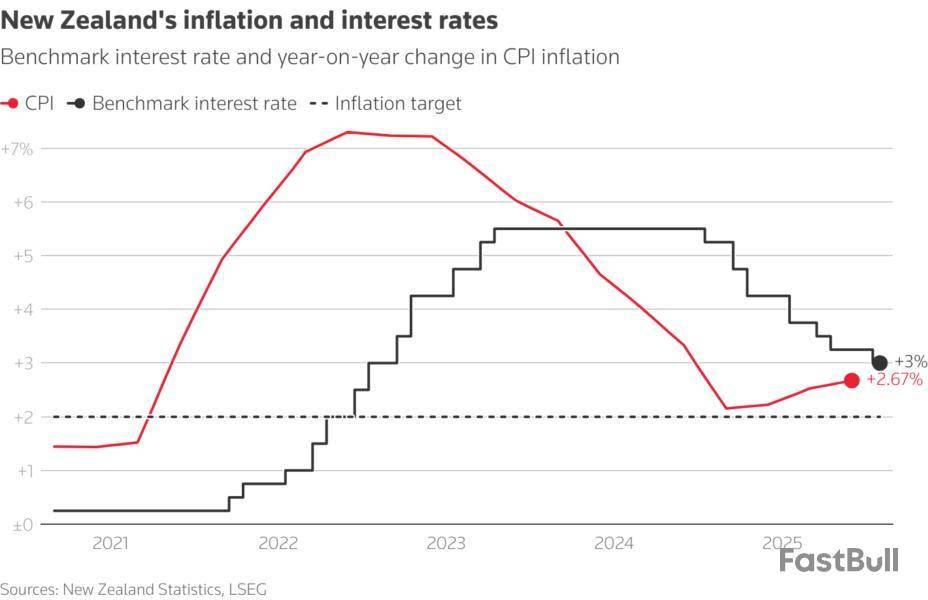

5/ НАПРАВЛЕНИЕ ВНИЗ

ЦБ Новой Зеландии почти наверняка снизит ставки на своем заседании. Вопрос в том, на сколько.

Новозеландский центробанк в августе снизил ставки до трехлетнего минимума в 3%. Данные за сентябрь показали, что экономика Новой Зеландии сократилась на 0,9% во втором квартале из-за неопределенности, вызванной пошлинами и слабостью рынка недвижимости.

Денежные рынки заложили в цены 100% вероятности снижения ставки на четверть пункта до 2,75% на заседании ЦБ в среду, но шансы на более крупный шаг вниз, размером в половину процентного пункта, выросли за неделю до 44,5% примерно с 25%.

Расхождения в денежно-кредитной политике между новозеландским центробанком и ЦБ Австралии, который сохранил ключевую ставку без изменений в сентябре, могут привести к дальнейшему ослаблению "киви", который уже находится на трехлетнем минимуме в паре со своим австралийским соседом.

Немецкая авиакомпания Lufthansa в четверг сообщила более высокие, чем ожидалось, результаты за второй квартал и подтвердила прогноз на полный год.

Операционная прибыль авиаперевозчика выросла на 27% до 871 миллиона евро ($995,3 миллиона) с 686 миллионов евро годом ранее.

Опрошенные компанией аналитики ожидали показатель на уровне 805 миллионов евро.

($1 = 0,8751 евро)

Американские фондовые индексы S&P 500 и Nasdaq Composite обновили исторические максимумы закрытия в четверг: поддержку рынкам оказал оптимистичный прогноз Delta Air Lines и рекордный уровень закрытие акций Nvidia , в то время как инвесторы не стали реагировать на новые заявления президента США Дональда Трампа о пошлинах.

Индекс Dow Jones вырос на 0,43% до 44.650,64 пункта, S&P 500 поднялся на 0,27% до 6.280,46 пункта, а Nasdaq - на 0,09% до 20.630,665 пункта .

Американские фондовые индексы разнонаправленны в четверг - инвесторы следят за развитием ситуации в торговой политике президента США Дональда Трампа. В то же время акции авиакомпаний подскочили на фоне позитивного прогноза Delta.

Индекс Dow Jones к 17:40 МСК вырос на 0,34% до 44.609,91 пункта, S&P 500 был стабилен на уровне 6.265,33 пункта, в то время как Nasdaq снизился на 0,30% до 20.550,37 пункта.

Dow Jones:

Лидеры роста | Изменение, % |

2,14% | |

1,9% | |

1,76% | |

Лидеры снижения: | Изменение, % |

-1,89% | |

-1,68% | |

-1,07% |

S&P 500:

Лидеры роста | Изменение, % |

13,45% | |

12,58% | |

6,89% | |

Лидеры снижения: | Изменение, % |

-7,54% | |

-7,13% | |

-4,67% |

Nasdaq:

Американские фондовые индексы S&P 500 и Nasdaq идут вниз в понедельник после того, как президент США Дональд Трамп объявил 100-процентные пошлин на зарубежные кинофильмы, из-за которых с новой силой возобновились тревоги о глобальной торговой войне. В центре внимания рынков также заседание Федрезерва, которое пройдет во вторник и среду.

Индекс S&P 500 к 17:40 МСК опустился на 0,50% до 5.658,36 пункта, Nasdaq просел на 0,71% до 17.850,71 пункта, тогда как Dow Jones удерживался возле отметки 41.299,64 пункта.

Dow Jones:

Лидеры роста |

Изменение |

1,2% |

|

0,9% |

|

0,9% |

|

Лидеры снижения: |

Изменение |

-3,3% |

|

-1,5% |

|

-1,4% |

S&P 500:

Лидеры роста |

Изменение |

3,0% |

|

2,8% |

|

2,7% |

|

Лидеры снижения: |

Изменение |

-9,9% |

|

-9,3% |

|

-7,9% |

Nasdaq:

Основные фондовые индексы США поднимаются в среду, поскольку инвесторы устремились в подешевевшие акции технологического сектора - однако сессия опять отмечена волатильностью, и в центре внимания остаются пошлины и торговая война, вышедшая на новый виток с объявлением повышенных тарифов Пекина на импортируемые из США в Китай товары.

Индекс Dow Jones к 17:40 МСК вырос на 0,11% до 37.686,85 пункта, индекс S&P 500 поднялся на 0,43% до 5.003,95 пункта, а Nasdaq вырос на 1,35% до 15.474,51 пункта.

Большинство бумаг тяжеловесов и акций роста поднялись: Apple и Nvidia прибавили по 2,5%, Microsoft - на 1,2%. Технологический сектор вырос на 1,5%.

"Стремление инвесторов покупать на просадках остается очень сильным, а масштабное снижение технологических акций сделало их более привлекательными относительно прежних уровней", - сказал Крис Беачампс из IG.

Акции гигантов нефтянки Exxon Mobil и Chevron подешевели на 1,5%, поскольку цены на нефть упали до минимума более чем четырех лет.

Dow Jones:

Лидеры роста | Изменение, % |

3,78% | |

3,63% | |

3,48% | |

Лидеры снижения: | Изменение, % |

-3,1% | |

-2,88% | |

-2,84% |

S&P 500:

Лидеры роста | Изменение, % |

7,8% | |

5,63% | |

5,41% | |

Лидеры снижения: | Изменение, % |

-4,92% | |

-4,7% | |

-4,66% |

Nasdaq:

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться