Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Фьючерсы на S&P 500 остались на прежнем уровне, а фьючерсы на Nasdaq 100 сократили свои потери до 0,1%.

Согласно данным ANZ-Indeed, количество объявлений о вакансиях в Австралии в январе выросло на 4,4% по сравнению с предыдущим месяцем.

[Биткоин преодолел отметку в 78 000 долларов] 2 февраля, согласно данным HTX Market Data, биткоин отскочил и преодолел отметку в 78 000 долларов, в настоящее время торгуется на уровне 78 005 долларов, при этом падение за 24 часа сократилось до 1,27%.

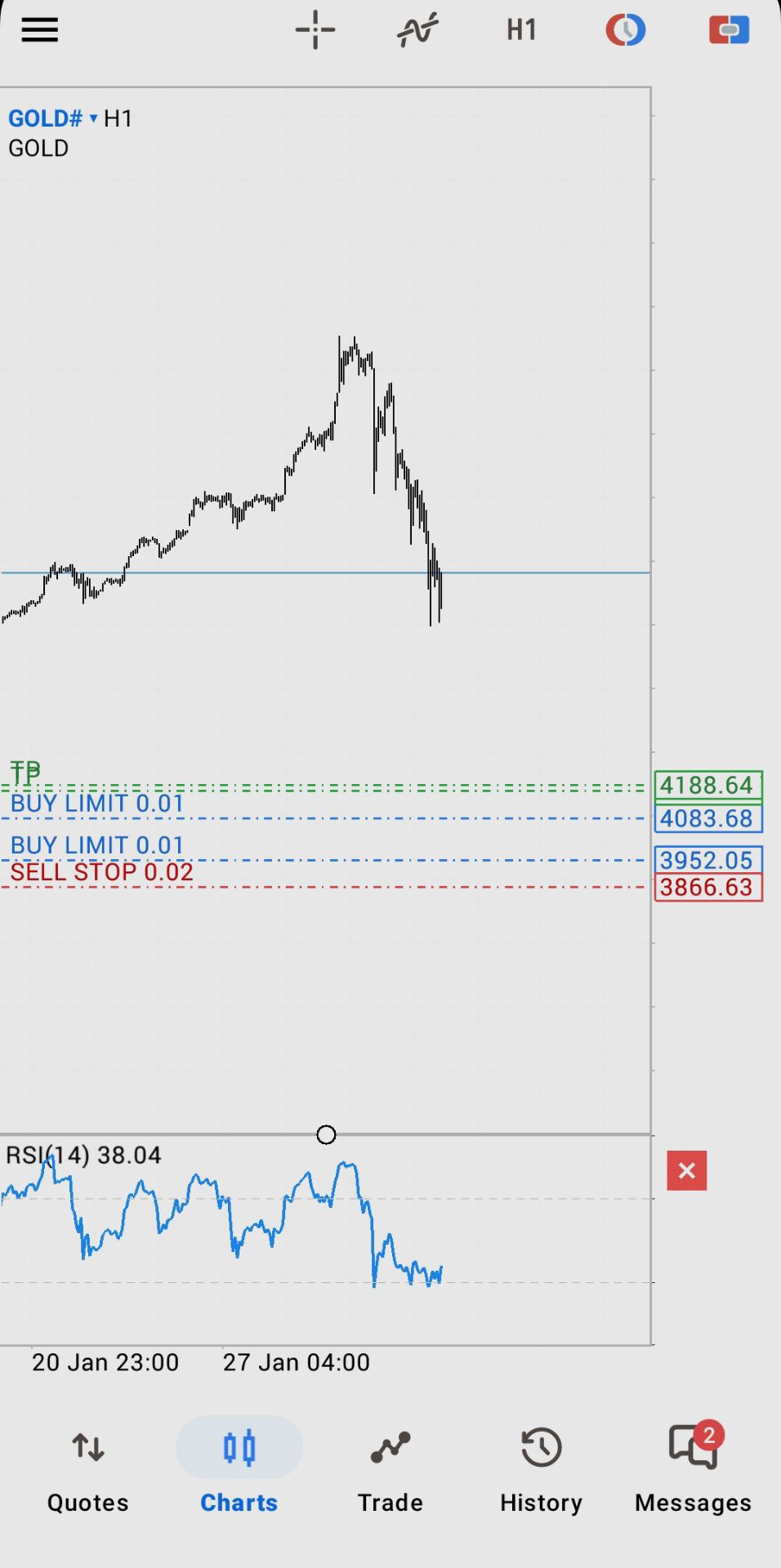

Цена на серебро на спотовом рынке отыграла более 8 долларов потерь после падения почти на 10%. Цена на золото на спотовом рынке сократила потери до 1,2% после падения более чем на 3,5%.

Краткий обзор Банка Японии: Один из участников отметил, что в условиях экономических ограничений предложения рабочей силы риски для цен сместились в сторону роста.

Краткий обзор от Банка Японии: Один из участников заявил о необходимости уделять больше внимания рискам роста цен.

Краткий обзор Банка Японии: Один из членов банка заявил, что влияние ослабления иены на цены импорта стало более выраженным.

Краткий обзор Банка Японии: Один из членов совета отметил, что некоторые показатели долгосрочных инфляционных ожиданий уже начали демонстрировать стабильность.

Краткое изложение позиции Банка Японии: Один из членов совета заявил, что слабая иена повышает прибыль и заработную плату крупных фирм, но оказывает давление на прибыль и заработную плату малых фирм, что может привести к усилению неравенства.

В кратком обзоре Банка Японии цитируются слова представителя Министерства финансов: «Мы с предельной бдительностью следим за недавней волатильностью на мировом и японском рынках».

Министр иностранных дел Великобритании заявил, что визит в Эфиопию будет посвящен проблеме миграции.

Краткое содержание выступления представителя Банка Японии: Один из участников дискуссии отметил, что при росте волатильности на рынке облигаций центральному банку важно проверить, сохраняется ли нормальное функционирование рынка.

Краткое изложение позиции Банка Японии: Один из участников дискуссии заявил, что Банку Японии следует придерживаться текущей стратегии и продолжать сокращать объемы покупки облигаций, одновременно реагируя на исключительные обстоятельства, например, путем увеличения объемов покупки.

Краткий обзор Банка Японии: Один из участников отметил, что события на рынке государственных облигаций Японии за последние две недели показали одностороннее сужение кривой доходности, заслуживающее внимания.

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)А:--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)А:--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)А:--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Общее количество одобренных строительств YoY (Дек)

Австралия Общее количество одобренных строительств YoY (Дек)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

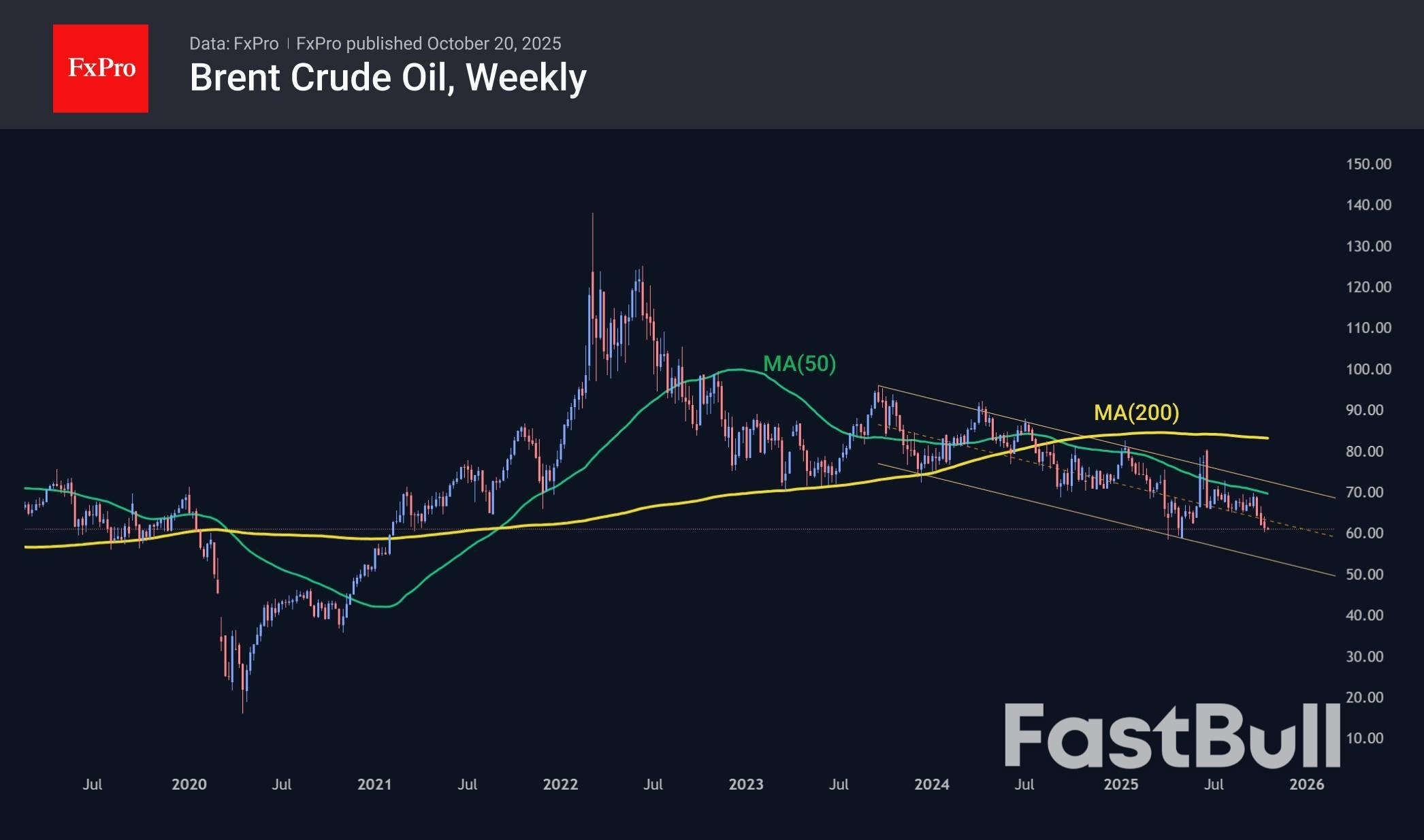

Цены на нефть могут упасть на 15% к концу года из-за роста предложения, замедления спроса и сокращения премий за риск, при этом цена нефти марки Brent может приблизиться к 50 долларам.

Цены на сырую нефть в понедельник упали на 0,7% после трёх недель подряд. Мировая добыча растёт, в то время как рост мировой экономики замедляется, что оказывает давление на цены. Кроме того, премия за риск, связанная с подписанием газового соглашения и активизацией усилий по урегулированию украинского конфликта, начала снижаться. В то же время цены на нефть далеки от перепроданности, что оставляет возможность для дальнейшего снижения в ближайшие месяцы.

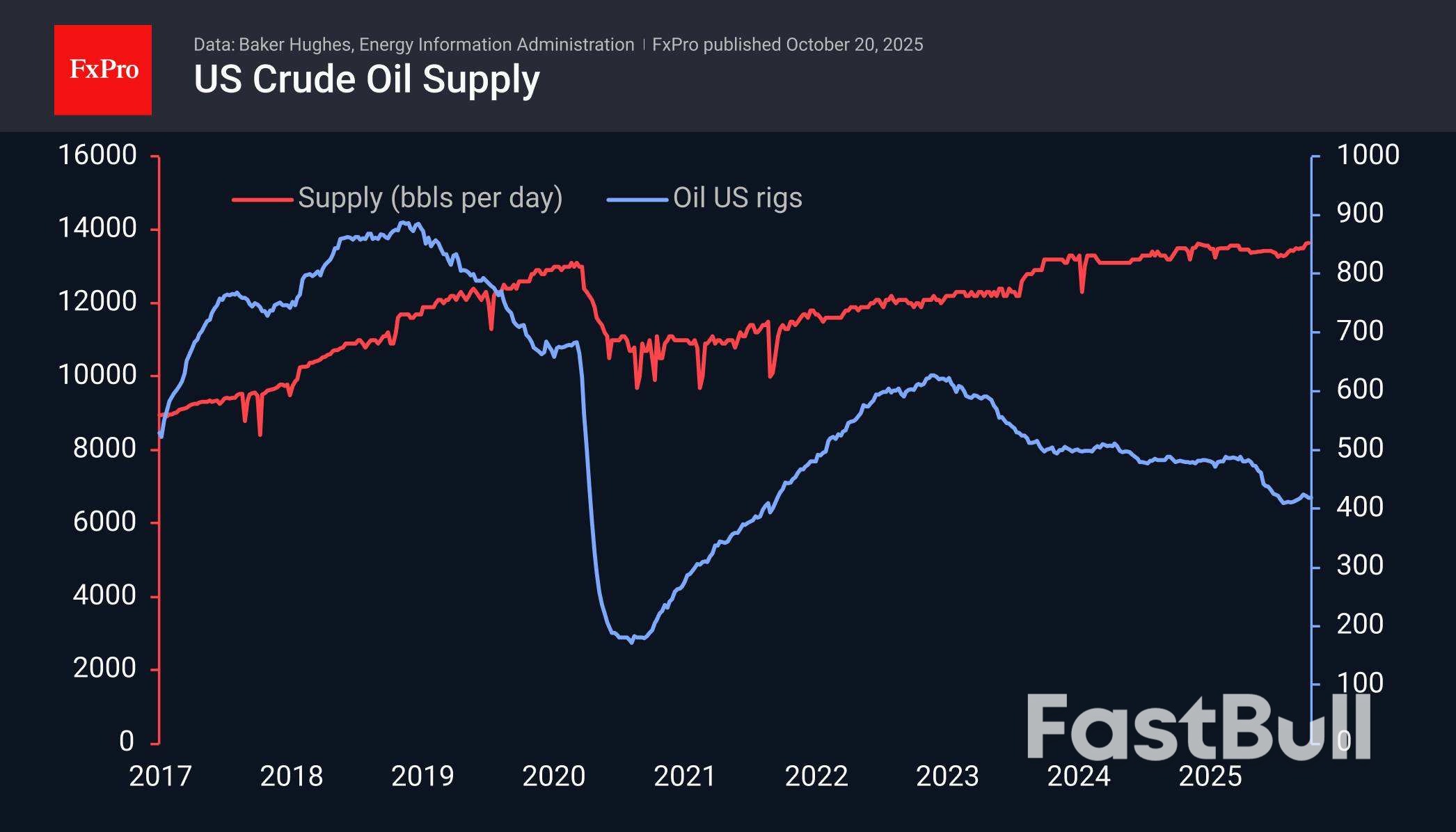

Компания Baker Hughes сообщила в пятницу, что в США работают 418 нефтяных буровых установок, как и неделей ранее, что подрывает тенденцию к восстановлению, наблюдавшуюся с августа. Однако Америка повышает эффективность добычи, извлекая больше нефти с каждой скважины.

Bloomberg отмечает, что сейчас в море находится почти 1,2 млрд баррелей нефти, что является рекордным показателем с момента пика в 2020 году, когда добыча в США достигла исторического максимума, а Саудовская Аравия и Россия боролись за долю рынка, хвастаясь своим потенциалом.

Текущая ситуация во многом перекликается с событиями более пяти лет назад. Последние еженедельные данные показали рекордный уровень суточной добычи в США, составивший 13,64 млн баррелей в сутки.

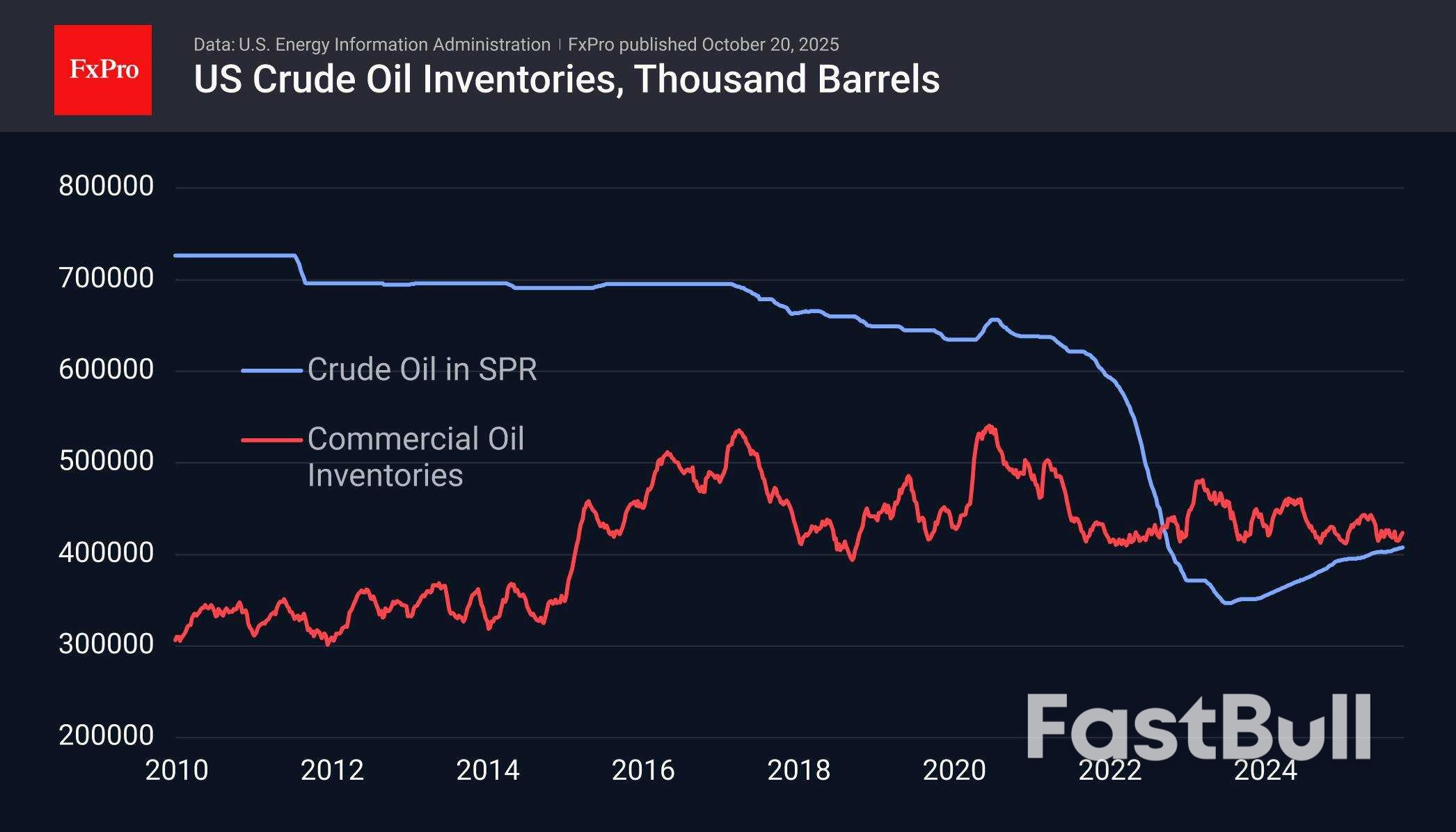

Показатели запасов играют стабилизирующую роль. Коммерческие запасы в США находятся на нижней границе диапазона за последнее десятилетие, но в январе 2020 года они были примерно на том же уровне, а полгода спустя этот показатель установил новый рекорд. Однако без обвала потребления ожидать столь быстрого роста не стоит. Правительство США также может предпринять более активные действия по восстановлению стратегических нефтяных резервов, распроданных в 2022 году.

Цена на нефть демонстрировала нисходящий тренд чуть более трёх лет, и в конце сентября её падение ускорилось, приблизившись к 50-недельной скользящей средней и верхней границе диапазона. Нижняя граница диапазона сейчас близка к 53 долларам за баррель нефти марки Brent, а к концу года она снизилась ближе к 50,50 доллара против текущих 61 доллара.

Основной сценарий для нефти — снижение к $50 в течение следующих 2–4 месяцев. При этом потенциальный рост запасов в США может стать стабилизирующим фактором. Мы предполагаем, что ситуация с запасами в мире примерно одинакова, за исключением обилия нефти в море.

Фондовый рынок играет ключевую роль в мировой экономике, позволяя инвесторам и компаниям торговать акциями и привлекать капитал. В этой статье объясняется, как работает фондовый рынок, что влияет на цены и как инвесторы могут ответственно участвовать в его работе.

Фондовый рынок — это сеть бирж, где акции публичных компаний покупаются и продаются. Приобретая акции компании, инвесторы получают право частичной собственности и право на её будущую прибыль. Цены постоянно меняются, поскольку покупатели и продавцы реагируют на новости, отчёты о прибылях и убытках и экономические данные.

К крупнейшим биржам относятся Нью-Йоркская фондовая биржа (NYSE) и Nasdaq . Каждая из них работает в соответствии со строгими правилами, обеспечивающими прозрачность, справедливое ценообразование и защиту инвесторов. Рынок служит двум основным целям: помогать компаниям привлекать капитал и предоставлять инвесторам возможности для увеличения благосостояния.

Когда компания выходит на биржу посредством первичного публичного размещения акций (IPO) , она впервые продаёт акции напрямую инвесторам. Привлечённые средства идут на финансирование расширения, исследований или погашения задолженности.

После IPO акции торгуются на вторичном рынке между инвесторами. Цены колеблются в зависимости от спроса и предложения: когда инвесторов больше, чем желающих купить, цены растут, и наоборот.

Цены на акции отражают коллективные ожидания инвесторов относительно будущих результатов компании. На эту динамику влияют несколько факторов:

В краткосрочной перспективе рынки могут быть волатильными. Но со временем цены акций, как правило, следуют фундаментальным показателям корпораций и экономическим тенденциям.

Инвесторы могут получать доход двумя основными способами:

Долгосрочные инвесторы часто стремятся к увеличению роста, реинвестируя дивиденды и удерживая активы в течение рыночных циклов. Краткосрочные трейдеры, напротив, стремятся получать прибыль от ежедневных колебаний цен.

Все инвестиции сопряжены с риском. Рыночные спады, низкие показатели деятельности компаний или мировые кризисы могут снизить стоимость портфеля. Чтобы управлять риском:

Современные инвесторы также используют индексные фонды и ETF для расширения своего влияния, минимизируя при этом комиссии и индивидуальный риск акций.

Фондовый рынок функционирует как глобальная биржа, соединяющая компании, ищущие капитал, с инвесторами, стремящимися к росту. Цены движутся под влиянием фундаментальных факторов, настроений и макроэкономических факторов. Понимание этих механизмов помогает инвесторам действовать более уверенно и принимать обоснованные и взвешенные решения в долгосрочной перспективе.

В немецком Бундестаге Фридрих Мерц призвал ЕС к более глубокой интеграции фрагментированного европейского рынка капитала и сокращению бюрократических барьеров. Его видение следующего шага: своего рода Уолл-стрит для Европы. Канцлер Германии Фридрих Мерц в своем правительственном заявлении в четверг высказал стратегический взгляд на то, что он назвал «фрагментированным и чрезмерно бюрократизированным» ландшафтом европейских фондовых рынков и рынков капитала. Его заявленная цель: завершение создания Союза рынков капитала. «Нам нужна своего рода Европейская фондовая биржа, чтобы успешным компаниям, таким как BionTech из Германии, не приходилось выходить на Нью-Йоркскую фондовую биржу», — сказал Мерц. «Нашим компаниям нужен достаточно широкий и глубокий рынок капитала, чтобы быстрее и эффективнее финансировать себя».

Канцлер связал этот призыв с настойчивым призывом к Европейской комиссии к последовательной дебюрократизации фрагментированного европейского рынка капитала. Только так, подчеркнул он, ценность, создаваемая немецкими и европейскими исследованиями, действительно останется в Европе. Только тогда, по мнению Мерца, общественное богатство сможет расти через рынок капитала. Дебаты подпитываются растущей тенденцией к привлечению европейскими инновационными компаниями капитала на американских биржах. Среди недавних примеров – Linde, Birkenstock Holding и BioNTech – компании, которые предпочли листинг на Уолл-стрит внутренним опционам.

Эта дискуссия вписывается в более широкий финансовый контекст: интеграцию европейских финансовых и капитальных рынков. Глубокая гармонизация финансовых центров и доступа к капиталу не будет ошибкой. В настоящее время в еврозоне действует около 15 фондовых бирж. Два крупнейших оператора – Euronext NV и Deutsche Börse AG – в совокупности обрабатывают около 80% годового объёма торговли акциями, составляющего 8 триллионов евро.

Инициатива Мерца – это не только институциональная реформа, но и попытка освободить финансовые рынки Европы от самовольно наложенных регуляторных ограничений. Канцлер подчеркнула важность более эффективного финансирования инновационных стартапов в высокотехнологичных отраслях будущего. Однако опыт показывает, что эти компании, как правило, полагаются на венчурный капитал и без проблем выходят на международные биржи, такие как Франкфуртская или Лондонская.

Реальный вопрос для Брюсселя и Берлина заключается в том, достаточно ли сосредоточиться только на новом финансовом центре, чтобы предотвратить заметный отток капитала из Европы в США. Только Германия в прошлом году потеряла около 64,5 млрд евро из-за оттока капитала, что является симптомом более глубоких проблем: обременительной нормативно-правовой базы Брюсселя и столиц ЕС, чрезмерного фискального бремени и эскалации кризиса цен на энергоносители.

Это фундаментальные экономические дисбалансы, которые невозможно устранить простым созданием европейской мегабиржи. Это внутренние недостатки проекта, лежащие в основе сегодняшнего экономического кризиса. На самом деле, дебаты о Союзе рынков капитала ведутся о совершенно другом: стратегической цели Европейской комиссии по консолидации долга государств-членов под своей эгидой. Это усилило бы финансовое влияние Брюсселя за счёт регулярного выпуска облигаций ЕС. Больше централизации в Брюсселе, меньше государственного надзора — мечта брюссельского центра власти.

ЕС постепенно движется к смене парадигмы долгового финансирования. Изначально Комиссии было строго запрещено финансировать себя за счёт рыночных выпусков. Эта красная черта давно уже перейдена. Карантинные меры, связанные с COVID, стали поводом для запуска NextGenerationEU — беспрецедентной программы долгового финансирования объёмом 800 миллиардов евро. Эти средства в значительной степени пошли на финансирование государственного дефицита, при этом Комиссия выступала в качестве рыночного заёмщика при поддержке Европейского центрального банка.

Не секрет, что Брюссель хочет расширить эту модель. Украинский конфликт служит удобным предлогом для выпуска новых совместных долговых обязательств под раздуваемой в СМИ угрозой российской агрессии. Канцлер Мерц уже этой весной дал понять, что общеевропейские заимствования на оборонные цели не исключены, но только в «абсолютно исключительных случаях».

Мерц намеренно избегал термина «еврооблигации», как и Урсула фон дер Ляйен , которая в своей речи «О положении страны» 10 сентября обошла этот термин стороной, предложив вместо этого общий европейский бюджет для «европейских товаров». Сигнал ясен: мы находимся в переходной фазе, когда старые правила в отношении долга постепенно ослабевают, а централизация выпуска долговых обязательств в Брюсселе систематически продвигается.

Это органично вписывается в концепцию единой европейской биржи, потенциально размещенной в Брюсселе, на базе Euroclear, центрального игрока в сфере хранения и расчетов по ценным бумагам еврозоны. Серьезным шагом также стал бы перевод Европейского центрального банка в Брюссель для ускорения выпуска облигаций. Реакция ЕС на надвигающийся долговой кризис очевидна: гораздо более высокая степень централизации. Привлечение капитала, который можно использовать для расширения долга, становится стратегическим приоритетом; консолидация биржи — лишь второстепенная задача.

Это также связано с дискуссией об использовании замороженных российских активов в Euroclear. Цель: предоставить в качестве обеспечения портфель стоимостью около 200 млрд евро, состоящий в основном из просроченных европейских государственных облигаций, для финансирования репарационных кредитов Украине. Брюссель ищет кредитное обеспечение, независимо от его происхождения.

В 2025 году мировые рынки пережили заметное падение, вызвавшее опасения инвесторов. В этой статье рассматриваются основные причины падения фондового рынка — от экономического давления до изменений в настроениях инвесторов — и анализируется, как эти события могут повлиять на будущее.

В первом квартале 2025 года наблюдалось резкое падение основных индексов. Индекс SP 500 упал почти на 8%, Nasdaq потерял около 10%, а Dow Jones снизился на 6%. Эти изменения стали следствием сочетания макроэкономической неопределенности, роста процентных ставок и фиксации прибыли после сильного роста в 2024 году.

Аналитики отметили, что, несмотря на значительное падение, оно больше напоминало коррекцию рынка, чем долгосрочный обвал. Откат был обусловлен корректировкой оценок и осторожностью инвесторов в отношении секторов с завышенными мультипликаторами прибыли.

Центральные банки продолжали ужесточать денежно-кредитную политику для борьбы с устойчивой инфляцией. Высокая стоимость заимствований привела к снижению прибыли корпораций и снижению привлекательности акций по сравнению с облигациями. Больше всего пострадали акции роста, особенно в сфере технологий, поскольку будущие прибыли стали дисконтироваться более агрессивно.

Данные по мировому производству и потребительским расходам начали снижаться. Экономисты предупреждали о возможной стагфляции, при которой рост замедляется, а цены остаются высокими. Это сочетание подорвало доверие и заставило инвесторов переориентироваться на защитные секторы, такие как здравоохранение и коммунальные услуги.

Несколько крупных компаний сообщили о более слабой, чем ожидалось, прибыли. Рентабельность снизилась из-за роста затрат на производство и слабого спроса. Неутешительные прогнозы технологических и розничных компаний спровоцировали массовые продажи в смежных секторах.

Сохраняющаяся геополитическая напряжённость, торговые споры и изменения в политике усилили волатильность. Цены на энергоносители резко выросли после новых перебоев с поставками, в то время как инвесторы стали менее склонны к риску на фоне неопределённости вокруг глобальных альянсов и бюджетных дебатов.

После двух лет устойчивого роста акций компаний, занимающихся искусственным интеллектом, полупроводниками и финтехом, их оценки достигли неустойчивого уровня. Институциональные инвесторы начали переходить на менее рискованные активы, что вызвало волну фиксации прибыли, которая ускорила общее падение рынка.

Поведение инвесторов резко изменилось во время распродажи. Индексы волатильности, такие как VIX, резко выросли, а объёмы торгов резко возросли, поскольку хедж-фонды сокращали кредитные позиции. В то же время резко вырос спрос на активы-убежища, такие как золото, казначейские облигации и доллар США.

Несмотря на краткосрочные потери, многие аналитики рассматривали коррекцию как здоровую перезагрузку. Рынок чрезмерно сконцентрировался на высокооцененных акциях, и откат считался необходимым для долгосрочной стабильности.

Инвесторы, сохраняющие перспективу и избегающие панических продаж, с большей вероятностью выиграют, когда рыночные настроения в конечном итоге улучшатся.

Падение фондового рынка в 2025 году было обусловлено сочетанием факторов, таких как рост процентных ставок, замедление роста и корректировка оценок после многих лет устойчивого роста. Хотя это падение и вызывает тревогу, оно отражает естественную адаптацию к меняющимся экономическим условиям, а не системный сбой. Понимание этой динамики помогает инвесторам принимать обоснованные решения и готовиться к восстановлению рынка.

Пара USD/CAD начинает неделю с попытки восстановления после снижения на прошлой неделе и сейчас торгуется на уровне 1,4023. Подробнее читайте в нашем анализе от 20 октября 2025 года.

Прогноз USDCAD: ключевые торговые моменты

Курс USD/CAD укрепляется после резкого падения в пятницу. Доллар США пытается укрепиться благодаря позитивной реакции инвесторов на заявления президента Дональда Трампа, которые ослабили опасения по поводу возможной эскалации торгового конфликта между США и Китаем. Трамп выразил уверенность в дальнейшем развитии торговых отношений между двумя странами, подчеркнув необходимость справедливого и взаимовыгодного соглашения.

Между тем, в августе 2025 года иностранные инвесторы вложили 25,9 млрд канадских долларов в канадские ценные бумаги по сравнению с 26,7 млрд канадских долларов месяцем ранее. Основным драйвером этого притока стали инвестиции в канадские долговые инструменты, которые выросли до 32,6 млрд канадских долларов, достигнув максимального уровня с апреля 2024 года.

Пара USDCAD продолжает движение в рамках восходящего канала, несмотря на попытки продавцов спровоцировать коррекцию.

После краткосрочного снижения цена тестирует нижнюю границу канала, что свидетельствует о сохранении интереса к покупкам. Стохастический осциллятор демонстрирует отскок от зоны перепроданности, формируя потенциальное пересечение вверх, что подтверждает готовность рынка к возобновлению роста.

Сегодняшний прогноз по паре USDCAD предполагает продолжение восходящего тренда с ближайшей целью на уровне 1,4115. Уверенная консолидация выше 1,4045 подтвердит прорыв верхней границы коррекционного нисходящего канала и укажет на потенциал дальнейшего роста.

Учитывая укрепление доллара США и устойчивый интерес инвесторов к канадским активам, краткосрочный прогноз пары USDCAD остаётся оптимистичным. Технический анализ предполагает сохранение восходящего тренда пары, а следующая цель роста находится вблизи отметки 1,4115.

UBS сохранил свой прогноз по EUR/CHF на уровне 0,94 на период с четвертого квартала 2025 года по третий квартал 2026 года, несмотря на недавнее понижательное давление на валютную пару.

По данным UBS, в последнее время курс евро/франка испытывает устойчивое давление в сторону понижения из-за глобальных политических событий и продолжающегося роста цен на золото, что укрепило позиции швейцарского франка как валюты-убежища.

В настоящее время спрос на швейцарский франк как на безопасное убежище остается повышенным, однако UBS ожидает, что ситуация изменится в среднесрочной перспективе по мере разрешения политической и торговой неопределенности в США, что потенциально сделает CHF менее привлекательным и позволит паре EUR/CHF постепенно подняться до целевого значения 0,94.

Аналитики UBS полагают, что, учитывая нулевые процентные ставки в Швейцарии, евро обеспечивает лучшую общую доходность, чем швейцарский франк, что подтверждает их сохраненный прогноз относительно валютной пары.

Прогноз банка предполагает стабилизацию обменного курса EUR/CHF в ближайшие кварталы, несмотря на текущее давление на рынке, которое укрепило швейцарскую валюту по отношению к евро.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться