Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Фьючерсы на S&P 500 остались на прежнем уровне, а фьючерсы на Nasdaq 100 сократили свои потери до 0,1%.

Согласно данным ANZ-Indeed, количество объявлений о вакансиях в Австралии в январе выросло на 4,4% по сравнению с предыдущим месяцем.

[Биткоин преодолел отметку в 78 000 долларов] 2 февраля, согласно данным HTX Market Data, биткоин отскочил и преодолел отметку в 78 000 долларов, в настоящее время торгуется на уровне 78 005 долларов, при этом падение за 24 часа сократилось до 1,27%.

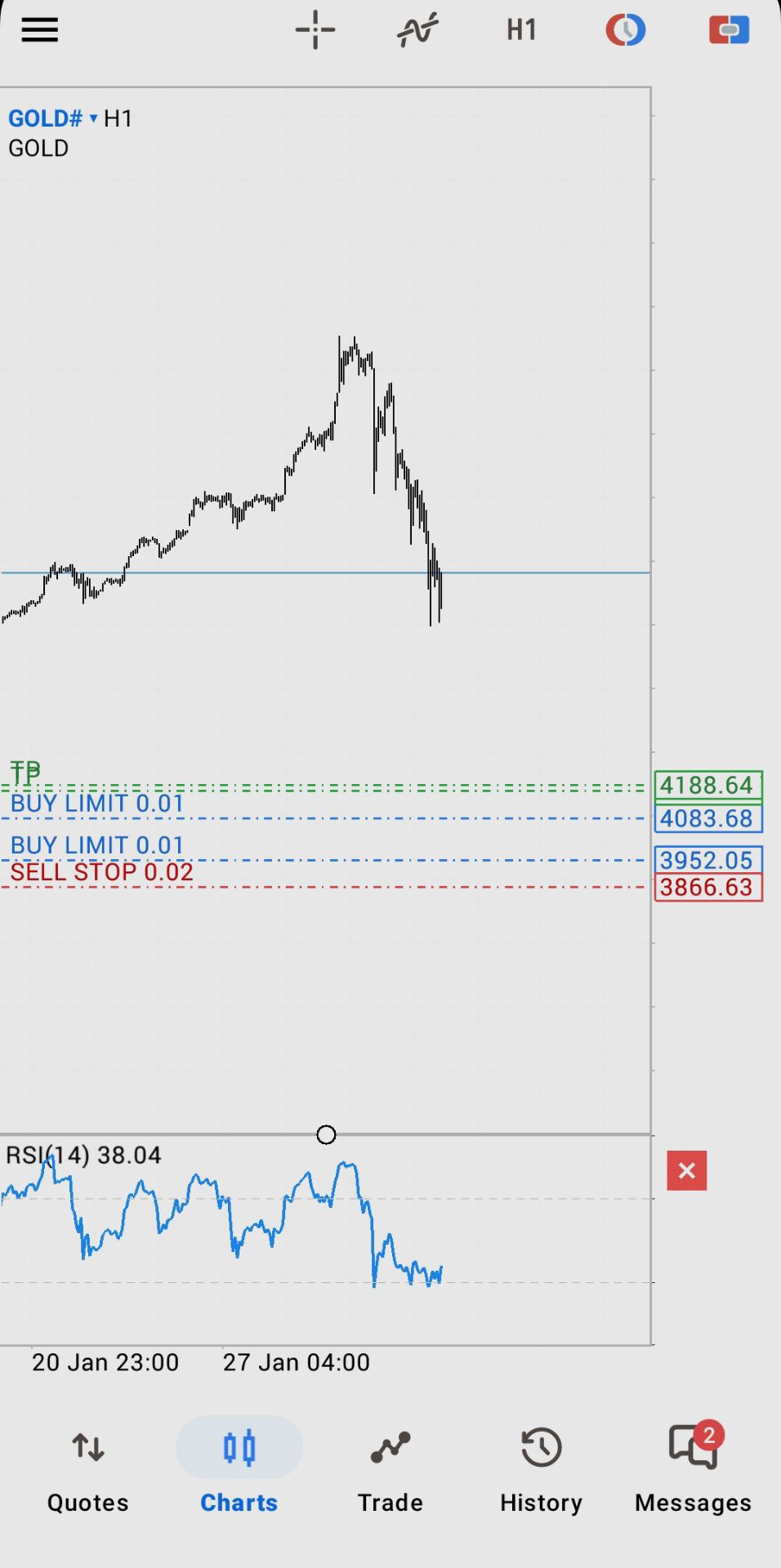

Цена на серебро на спотовом рынке отыграла более 8 долларов потерь после падения почти на 10%. Цена на золото на спотовом рынке сократила потери до 1,2% после падения более чем на 3,5%.

Краткий обзор Банка Японии: Один из участников отметил, что в условиях экономических ограничений предложения рабочей силы риски для цен сместились в сторону роста.

Краткий обзор от Банка Японии: Один из участников заявил о необходимости уделять больше внимания рискам роста цен.

Краткий обзор Банка Японии: Один из членов банка заявил, что влияние ослабления иены на цены импорта стало более выраженным.

Краткий обзор Банка Японии: Один из членов совета отметил, что некоторые показатели долгосрочных инфляционных ожиданий уже начали демонстрировать стабильность.

Краткое изложение позиции Банка Японии: Один из членов совета заявил, что слабая иена повышает прибыль и заработную плату крупных фирм, но оказывает давление на прибыль и заработную плату малых фирм, что может привести к усилению неравенства.

В кратком обзоре Банка Японии цитируются слова представителя Министерства финансов: «Мы с предельной бдительностью следим за недавней волатильностью на мировом и японском рынках».

Министр иностранных дел Великобритании заявил, что визит в Эфиопию будет посвящен проблеме миграции.

Краткое содержание выступления представителя Банка Японии: Один из участников дискуссии отметил, что при росте волатильности на рынке облигаций центральному банку важно проверить, сохраняется ли нормальное функционирование рынка.

Краткое изложение позиции Банка Японии: Один из участников дискуссии заявил, что Банку Японии следует придерживаться текущей стратегии и продолжать сокращать объемы покупки облигаций, одновременно реагируя на исключительные обстоятельства, например, путем увеличения объемов покупки.

Краткий обзор Банка Японии: Один из участников отметил, что события на рынке государственных облигаций Японии за последние две недели показали одностороннее сужение кривой доходности, заслуживающее внимания.

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)А:--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)А:--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)А:--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Общее количество одобренных строительств YoY (Дек)

Австралия Общее количество одобренных строительств YoY (Дек)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

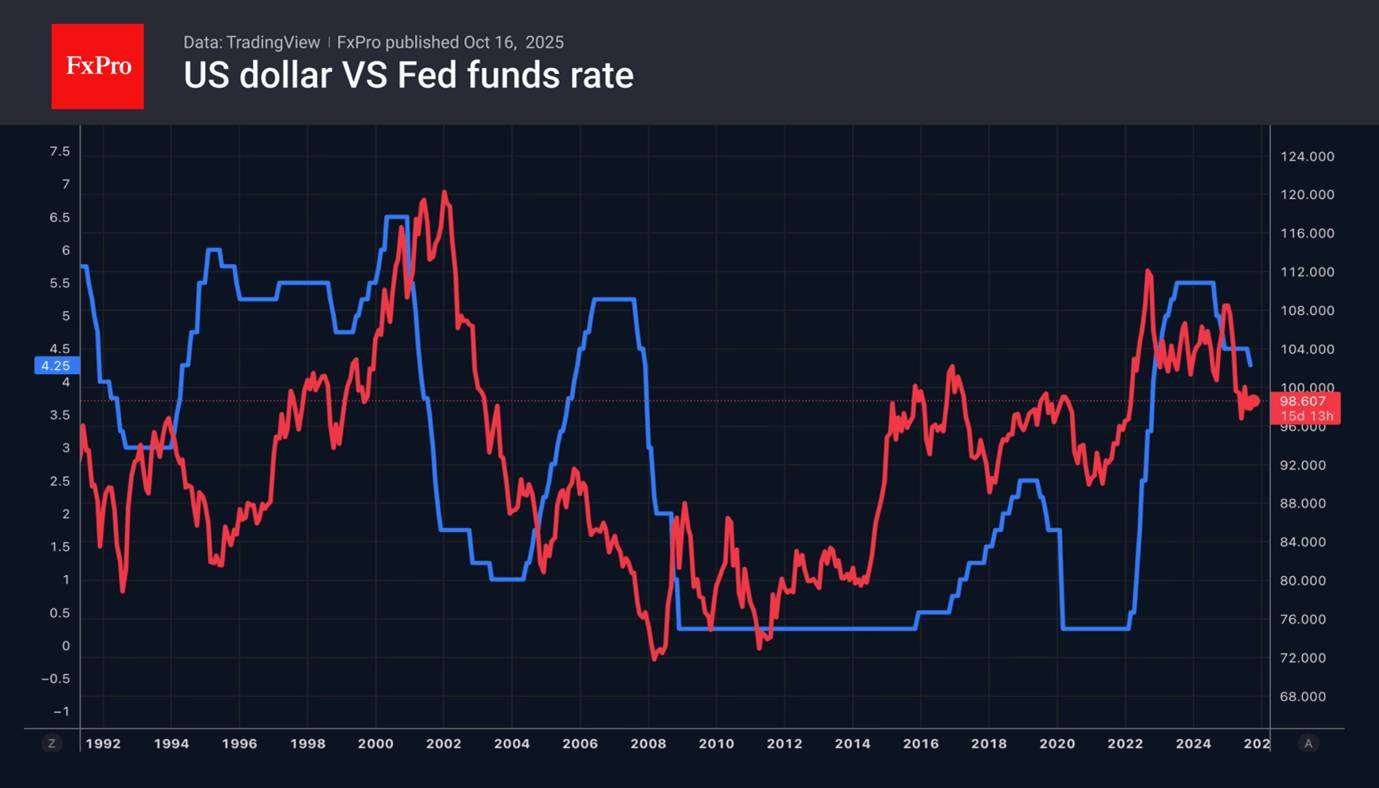

Эскалация торгового конфликта между США и Китаем привела к снижению курса американского доллара.

Эскалация торгового конфликта между США и Китаем вновь привела к снижению курса американского доллара. Пекин ужесточил экспортный контроль над редкоземельными металлами, ограничил импорт соевых бобов из США и фактически запретил своим компаниям вести бизнес с американским подразделением южнокорейского судоходного гиганта Hanwha Ocean. Дональд Трамп пригрозил повышением пошлин на 100% и прекращением закупок растительного масла из Китая.

Торговая война увеличивает вероятность замедления экономики США и вынуждает ФРС продолжать цикл денежно-кредитной экспансии. На рынке фьючерсов растёт вероятность снижения ставки по основным фондам ФРС на 50 базисных пунктов в октябре или декабре. Джером Пауэлл считает, что рано или поздно безработица вырастет. Кристофер Уоллер прогнозирует снижение занятости и отмечает слабость рынка труда.

Укрепление конкурентов способствует падению доллара США. Окончание политической драмы во Франции поддерживает евро. Растущий спрос на активы-убежища укрепляет иену, а нежелание Банка Англии снижать ставки способствует росту фунта.

Стремление Белого дома погасить пожар торговой войны, ожидания дальнейшего снижения ставки ФРС и отличное начало сезона корпоративной отчетности позволили «быкам» индекса SP 500 зализать раны. Прибыль шести крупнейших банков США в третьем квартале выросла на 19% до 41 млрд долларов. Активы под управлением BlackRock впервые превысили 13 трлн долларов, что стало новым рекордом. Руководство кредиторов с оптимизмом оценивает перспективы экономики США. Потребители продолжают тратить деньги, несмотря на слабый рынок труда и неопределенность вокруг политики Белого дома.

Эксперты Уолл-стрит ожидают роста прибыли компаний, входящих в индекс SP 500, на 8% в третьем квартале. Фактически, рост может составить +13%. История показывает, что в трёх из четырёх случаев фактические результаты превзошли прогнозы аналитиков. Уверенность в том, что сейчас произойдёт то же самое, подталкивает индекс акций к росту. Более того, Стивен Миран из FOMC утверждает, что решительное снижение ставки ФРС необходимо в связи с замедлением экономики США, вызванным торговой войной.

Министр финансов США Скотт Бессент намекнул, что если экспортный контроль за редкоземельными металлами будет ослаблен, 90-дневная отсрочка введения пошлин Китаем может быть продлена. Стремление Белого дома к деэскалации конфликта подкрепляет SP 500.

За последние 24 часа стоимость биткоина значительно упала на 5,13%, опустившись ниже ключевой отметки в 105 000 долларов, что усилило опасения по поводу коррекции рынка. Это падение перенаправило внимание инвесторов на важный уровень спроса около 100 000 долларов, исторически связанный с высокой покупательской активностью, которая может сигнализировать о скором восстановлении.

На фоне повышенной волатильности в криптовалютном секторе биткоин демонстрирует признаки снижения технической устойчивости. Нисходящий тренд индикатора MACD указывает на сохранение давления со стороны продавцов в ближайшей перспективе. Прогнозы предсказывают снижение цены до диапазона от 99 000 до 101 000 долларов США, ключевого уровня поддержки, известного значительным ростом ликвидности. По мнению рыночных экспертов, если инвесторы начнут покупать по этим ценам, стоимость биткоина может вернуться к отметкам 107 000 долларов США и потенциально достичь 115 000 долларов США.

Несмотря на недавнее падение, долгосрочные инвесторы продолжают удерживать свои позиции, что свидетельствует о сохраняющейся вере в будущее биткоина. Фаза накопления выше отметки в 100 000 долларов может открыть путь к росту цены, возможно, до 125 000 долларов. Эта тенденция подкрепляет мнение, что недавнее снижение может означать заключительную фазу текущей коррекции биткоина.

Напротив, золото превысило отметку в 4300 долларов за унцию, став вторым по величине мировым резервным активом и изменив движение капитала в условиях экономической неопределенности. Инвесторы, тяготеющие к стабильным инвестициям из-за роста инфляции и геополитической напряженности, побудили криптовалютный рынок рассматривать этот сдвиг как временный поиск равновесия. В то время как рост цены на золото поддержал традиционных инвесторов, падение биткоина подчеркивает его скромные недавние результаты.

Экономический обозреватель Питер Шифф утверждает, что биткоин утратил свою привлекательность в качестве «цифрового золота» из-за падения на 32% с августа. Тем временем бывший генеральный директор Binance Чанпэн Чжао отметил впечатляющий рост биткоина с $0,004 до более чем $100 000 с момента его создания.

«Биткоин прошёл долгий путь за эти 16 лет. Его потенциал роста остаётся беспрецедентным», — заявил Чжао.

Исторически сложилось так, что когда золото входит в бычий тренд, биткоин ненадолго консолидируется, прежде чем оба актива начнут двигаться синхронно. Эксперты предполагают, что, хотя рост золота может оказать краткосрочное давление на биткоин, после стабилизации мировой экономической ситуации ожидается более активный приток капитала в криптовалюты.

Текущая динамика позволяет сделать несколько выводов:

Дальнейшая судьба биткоина будет во многом зависеть от реакции рынка на ключевых ценовых уровнях, а также от более широких экономических событий. Криптовалютное сообщество сохраняет надежду на восстановление, зависящее от рыночной конъюнктуры и реакции инвесторов. Влияние ралли золота может быть временным, и ожидается потенциальное возобновление роста интереса к криптовалютам по мере стабилизации глобальных экономических переменных.

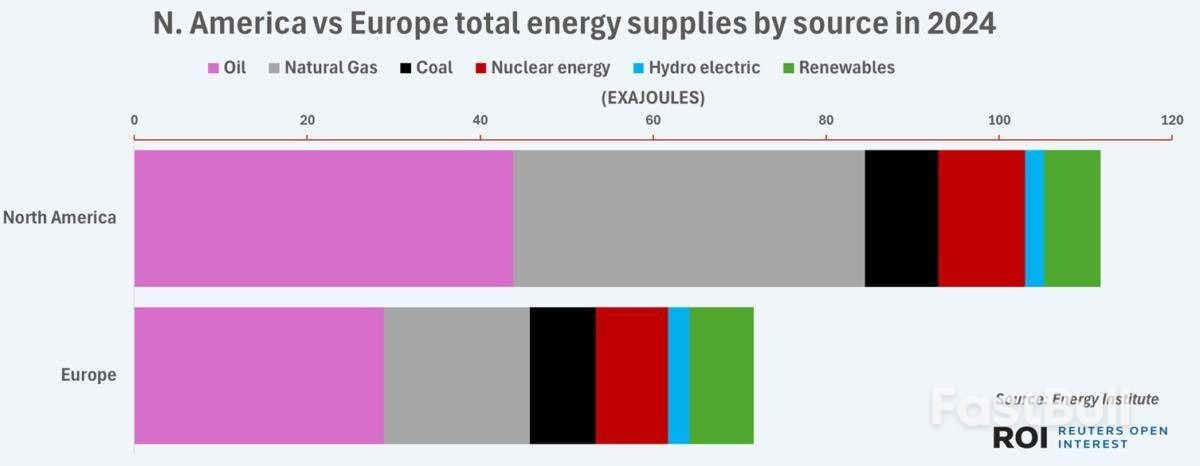

Производители в Северной Америке и Европе в ближайшие десятилетия будут выбирать совершенно разные пути использования источников энергии, что может изменить будущие перспективы производителей товаров по обе стороны Атлантики. В Северной Америке природный газ, скорее всего, останется основным источником энергии для заводов и производственных линий благодаря огромным газовым месторождениям в регионе. В Европе продолжающиеся усилия по сокращению зависимости от импортируемого ископаемого топлива, как ожидается, приведут к тому, что к середине столетия большинство заводов перейдут на электроэнергию.

Эти расходящиеся энергетические пути имеют свои преимущества и риски и могут повлиять на конкурентоспособность предприятий, которые на них работают. Со временем на карту может быть поставлена сама жизнеспособность некоторых производственных баз, поскольку две крупнейшие экономики мира решат создать совершенно разные энергетические основы для производителей комплектующих и готовой продукции, а также для рабочих мест, которые они создают.

Геология является основным фактором, определяющим выбор между газом и электричеством для планировщиков энергосистем в обоих регионах. По данным Энергетического института, как Северная Америка, так и Европа полагаются на природный газ для удовлетворения значительной доли своих энергетических потребностей: в 2024 году на газ приходилось 36% от общего объема поставок энергии в Северной Америке и 24% от общего объема поставок энергии в Европе.

Однако благодаря своим гигантским газовым месторождениям Северная Америка не только самодостаточна в газе, но и является крупнейшим в мире экспортером природного газа, в основном в форме сжиженного природного газа. Европа, с другой стороны, вынуждена импортировать более половины своего газа, что делает регион сильно зависимым от поставок из других стран. Сильная зависимость Европы от импорта была хорошо известна на протяжении десятилетий, но стала серьезной проблемой только после вторжения России на Украину в 2022 году, которое привело к резкому сокращению поставок газа в последующие месяцы.

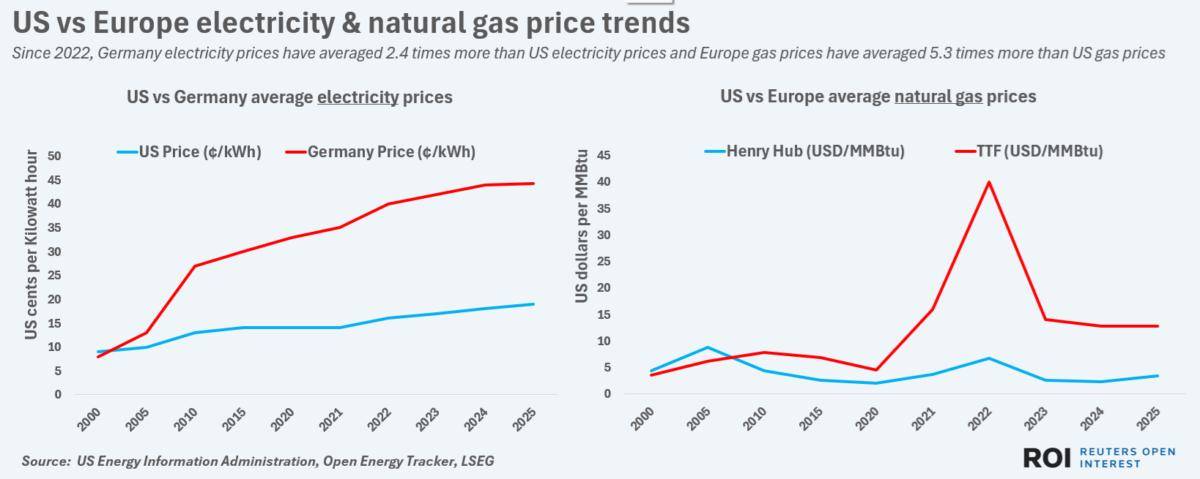

Цены на электроэнергию и природный газ в Европе резко выросли после вторжения России на Украину , что отразилось на всей экономике страны. Однако цены на электроэнергию и природный газ выросли в разной степени и, в свою очередь, повлияли на принимаемые с тех пор решения в области энергетической политики. По данным Open Energy Tracker, в Германии — крупнейшей экономике Европы и ранее крупнейшем импортере российского газа — в 2025 году средние цены на электроэнергию были примерно на 50% выше, чем в период с 2010 по 2020 год.

Этот резкий рост цен на электроэнергию ощущался очень остро и привел к резкому увеличению счетов за электроэнергию для домохозяйств и предприятий, сокращению общего потребления электроэнергии и общенациональным усилиям по повышению энергоэффективности. Однако рост цен на электроэнергию оказался незначительным по сравнению с ростом региональных цен на природный газ (TRNLTTFMc1), которые в 2025 году в среднем превысили средний показатель за период с 2010 по 2020 год, согласно данным LSEG. Этот существенный скачок региональных цен на газ по сравнению с ценами на электроэнергию укрепил поддержку усилий Европы по электрификации, хотя цены на электроэнергию по-прежнему значительно превышают предыдущие средние показатели.

В Соединенных Штатах за последние годы средние цены на электроэнергию выросли гораздо больше, чем национальные цены на природный газ, что вызвало растущую поддержку идеи сохранения газа в качестве основного источника энергии для коммерческих энергосетей. По данным Управления энергетической информации США, в 2025 году средние цены на электроэнергию в США были примерно на 40% выше, чем в среднем за период с 2010 по 2020 год, в то время как цены на природный газ в США примерно на 12% выше, чем в среднем за период с 2010 по 2020 год.

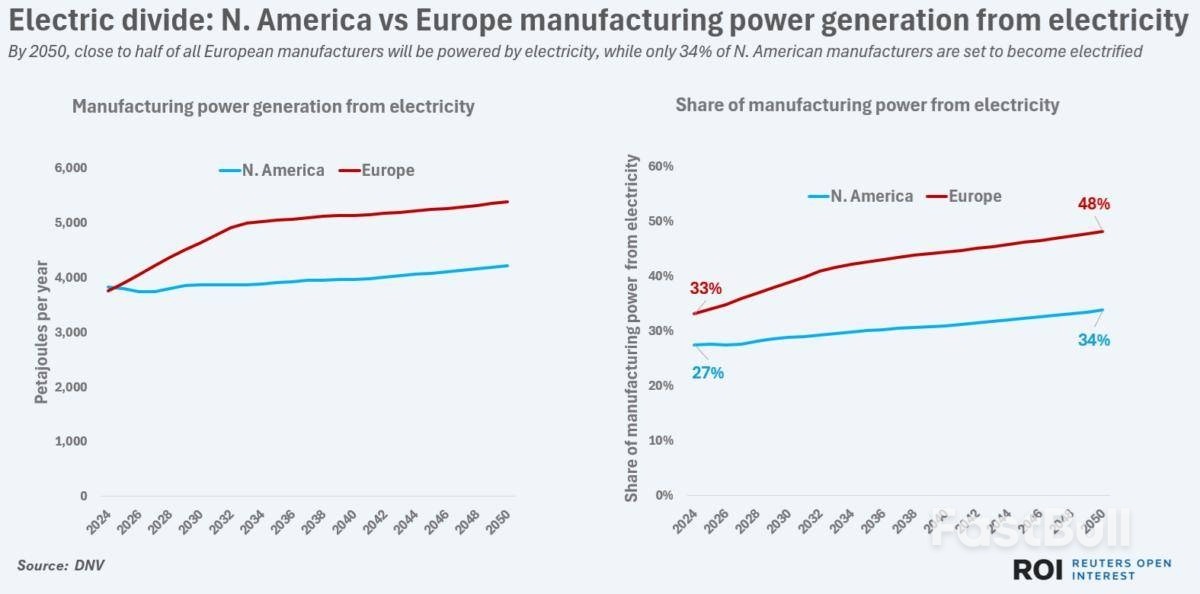

По последним прогнозам консультантов DNV, ожидается, что расходящиеся тенденции цен на газ и электроэнергию ускорят процесс электрификации среди производителей в Европе, одновременно сохраняя сильную зависимость от газа в энергетической отрасли в Северной Америке. Действительно, в 2024 году европейские и североамериканские производители потребляли почти одинаковое количество электроэнергии — около 3800 петаджоулей, — а к 2050 году европейские производители, как ожидается, будут потреблять почти на 30% больше электроэнергии, чем их североамериканские коллеги.

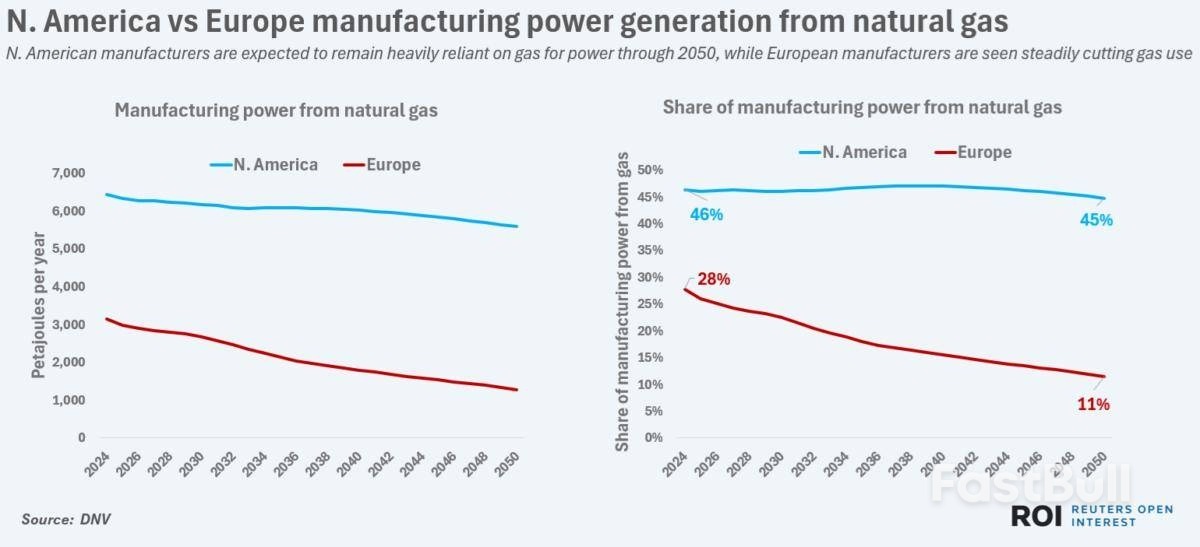

Доля производителей, использующих электроэнергию, также должна существенно измениться к 2050 году. В 2025 году около 33% европейских и 27% североамериканских производителей будут использовать электричество в качестве основного источника энергии. Ожидается, что к 2050 году 48% европейских производителей будут электрифицированы, по сравнению с 34% в Северной Америке. Обратной стороной более высокого потребления электроэнергии европейскими производителями станет резкое сокращение использования природного газа на заводах континента.

В настоящее время около 28% европейских производителей используют газ, но ожидается, что к 2050 году на газ перейдут только 11%. В Северной Америке около 46% нынешних производителей используют газ, и ожидается, что эта доля останется неизменной до 2050 года.

Производители по обе стороны Атлантики сталкиваются с рисками, связанными с прогнозируемыми изменениями в источниках энергии. В Северной Америке прогнозируемый продолжающийся рост экспорта СПГ, по всей видимости, усилит конкуренцию за поставки газа со стороны производителей электроэнергии и других промышленных потребителей и может привести к устойчивому росту цен на газ для предприятий. В то же время более широкое использование возобновляемых источников энергии, ядерных реакторов и других источников энергии может способствовать снижению затрат на электроэнергию и дать производителям, использующим электроэнергию, конкурентное преимущество.

В Европе растущая зависимость от региональных рынков электроэнергии подвергнет производителей риску волатильности цен и потенциальных отключений, особенно в регионах с устаревшими сетями. А учитывая необходимость масштабной модернизации сетей для дальнейшего сокращения потребления газа, всех европейских потребителей электроэнергии, вероятно, ждут годы роста тарифов на электроэнергию, что снизит маржу производителей. В конечном счете, окончательное решение о том, какая стратегия будет лучше — электрификация в Европе или переход Северной Америки на газ, — могут принять не производители, а потребители.

Учитывая низкую стоимость поставок между двумя регионами, производители с более высокими издержками в конечном итоге окажутся в ситуации, когда их конкуренты из-за рубежа, выпускающие аналогичную продукцию с более низкими издержками, будут конкурировать с ними. А большинство потребителей выберут более дешевую версию аналогичной продукции, независимо от того, какой источник энергии использовался для ее производства.

Инвестиции в стартапы обладают высоким потенциалом роста, но и более высоким риском. В 2025 году такие секторы, как искусственный интеллект , финтех и зелёная энергетика, создают инновационные новые компании, заслуживающие внимания. В этом руководстве рассматриваются наиболее перспективные стартапы для инвестиций , освещаются их ключевые преимущества и объясняется, как сделать правильный выбор на быстро меняющемся рынке.

Стартапы стимулируют инновации, меняют отрасли и создают новые рынки. Ранние инвестиции могут принести значительную прибыль в случае успеха компании. В 2025 году стартапы в области искусственного интеллекта, чистой энергии и цифровых финансов продолжат привлекать глобальное финансирование благодаря своей масштабируемости и долгосрочному потенциалу роста.

Ранние инвестиции могут многократно увеличить прибыль при успешном масштабировании стартапа. Многие ведущие компании сегодня, от Tesla до Airbnb , начинались как небольшие предприятия.

Добавление инвестиций в стартапы уравновешивает портфель традиционных акций или ETF. Это обеспечивает более высокую потенциальную доходность в сочетании с умеренными, стабильными активами.

Стартапы лидируют в разработке новых технологий — от автоматизации на основе искусственного интеллекта до решений в области возобновляемой энергии , — которые формируют мировую экономику.

Не каждый стартап стоит ваших денег. Понимание основ помогает определить, какие стартапы стоит инвестировать и действительно приносят прибыль.

Найдите чёткий путь к росту доходов и прибыли. Масштабируемая модель обеспечивает прибыльность по мере роста спроса.

Сильные основатели с опытом работы в отрасли и четкой миссией с большей вероятностью эффективно реализуют свои бизнес-планы.

Оцените объём капитала, привлечённого стартапом, и как он используется. Компании на стадиях A или B обычно несут меньший риск, чем стартапы на посевной стадии.

Исследуйте целевые рынки и конкурентов. Стартап, предлагающий реальные решения насущных проблем, имеет больше шансов на успех.

Эти компании представляют инновации и устойчивый рост в ключевых секторах, включая ИИ, чистую энергетику, финтех и биотехнологии.

| Компания | Сектор | Почему это многообещающе |

|---|---|---|

| OpenAI | Искусственный интеллект | Лидер в области моделей ИИ и корпоративных решений. |

| Андурил Индастриз | Оборонные технологии | Разработка систем обороны и безопасности на базе искусственного интеллекта. |

| Ривиан | Экологичные технологии электромобилей | Расширение производства электромобилей и систем накопления энергии. |

| SpaceX (частная) | Аэрокосмическая промышленность | Революция в области космических путешествий и спутниковой связи. |

| Полоса | Финтех | Оптимизация глобальных онлайн-платежей для бизнеса. |

| Databricks | ИИ больших данных | Предоставление предприятиям инструментов анализа данных на основе искусственного интеллекта. |

| Нортвольт | Чистая энергия | Создание устойчивых литий-ионных аккумуляторов для Европы. |

| Перезвон | Цифровой банкинг | Расширение доступа к бесплатным, в первую очередь мобильным финансовым услугам. |

| Грузоперевозки | Логистические технологии | Цифровизация глобального управления грузоперевозками и доставкой. |

| Эпические игры | Игровая Метавселенная | Выход за рамки игр и выход в захватывающие цифровые экосистемы. |

Индивидуальные инвесторы теперь могут получить доступ к стартапам через онлайн-платформы инвестиций и краудфандинговые порталы.

Такие платформы, как SeedInvest , Republic и StartEngine, позволяют мелким инвесторам безопасно приобретать капитал стартапов.

Инвестируйте умеренно в несколько стартапов, чтобы распределить риски и изучить процесс перед масштабированием.

Отслеживайте раунды финансирования, этапы развития продукта и события, связанные с ликвидностью. Возможности раннего выхода могут возникнуть через приобретения или IPO.

Инвестирование в стартапы может принести экспоненциальную прибыль, но сопряжено с высоким риском. Вероятность успеха низкая, поэтому диверсификация и терпение крайне важны.

Первые инвесторы таких компаний, как Uber или Airbnb, получили значительную прибыль после IPO.

Акции стартапов продать непросто. Инвесторам следует быть готовыми удерживать свои позиции в течение нескольких лет.

Исследования, проверка биографий основателей и валидация продукта помогают снизить вероятность неудачи.

Самые перспективные стартапы для инвестиций обладают такими качествами, как инновационность, масштабируемость и сильное лидерство. Несмотря на сохраняющиеся риски, тщательное исследование, диверсификация и ранний выход на рынок могут превратить небольшие инвестиции в исключительный долгосрочный доход. Начните с малого, будьте в курсе событий и инвестируйте в стартапы, которые соответствуют вашему видению будущего.

По словам члена Управляющего совета Гедиминаса Шимкуса, неблагоприятные экономические условия могут потребовать от Европейского центрального банка дальнейшего снижения процентных ставок в ближайшие месяцы.

«Общая ситуация скорее склоняется к спаду — как для роста, так и для инфляции», — сказал Симкус. «Недавнее ухудшение ситуации в немецкой промышленности и политическая ситуация во Франции, вероятно, приведут к большей консолидации, что обычно означает более низкий рост. Рост заработной платы также замедляется, что соответствует нашим прогнозам, что должно означать ослабление динамики в сфере услуг».

Все это означает, что может потребоваться еще одно снижение стоимости заимствований — после восьми в этом цикле — чтобы гарантировать, что инфляция не опустится ниже целевого уровня в 2%.

«Мне нравится идея снижения ставки за счёт управления рисками», — заявил литовский чиновник в интервью в Вашингтоне. «Вы управляете рисками, и, на мой взгляд, они направлены в сторону снижения».

Эти комментарии подпитывают растущую дискуссию о том, как валютный блок из 20 стран, вероятно, будет действовать в сложных условиях. Большинство представителей ЕЦБ заявляют, что их устраивает текущая политика, но они внимательно следят за такими проблемами, как недавняя торговая напряжённость между США и Китаем и продолжающаяся война на Украине.

Выступая в кулуарах ежегодных заседаний МВФ, политики высказали разные мнения о рисках для ценовых перспектив. Хотя инфляция в настоящее время колеблется около целевого уровня, ЕЦБ прогнозирует в следующем году её отставание от него, а затем её ускорение до уровня чуть ниже 2% в 2027 году.

Симкус, который настаивает на сохранении возможности дальнейшего смягчения, заявил, что основной риск заключается в том, что рост цен окажется ниже указанного уровня.

«Дальнейшее укрепление евро остаётся возможным», — сказал он. «Китайский экспорт в еврозону также увеличился, что оказывает понижательное давление на цены. Что касается геополитики, то, даже несмотря на снижение неопределённости, она остаётся высокой. Речь идёт не об одном факторе, а о целом ряде».

Ожидается, что процентные ставки в этом месяце останутся без изменений, а декабрь станет следующей возможностью для более содержательного обсуждения. Именно тогда ЕЦБ опубликует новые прогнозы, которые дадут первый взгляд на 2028 год.

«Для меня прогноз инфляции на 2028 год станет важной информацией для принятия решения в декабре», — сказал Симкус. «Если он окажется значительно ниже целевого показателя, нам следует принять соответствующие меры».

Начало инвестиционного пути не требует большого бюджета. В 2025 году дробные акции и недорогие брокеры позволяют приобрести качественные компании всего за несколько долларов. Это руководство знакомит с лучшими акциями для новичков с небольшим капиталом и показывает, как начинающие инвесторы могут начать с малого, обрести уверенность в себе и постепенно увеличивать свое богатство.

Многие начинающие инвесторы считают, что для начала им нужны тысячи долларов, но технологии и новые инвестиционные модели изменили это. В 2025 году любой желающий может начать инвестировать всего с нескольких долларов благодаря дробным акциям, брокерам без комиссий и автоматическим инвестиционным планам. Цель — добиться постоянства, а не совершенства.

Дробное инвестирование позволяет приобрести не полную, а лишь часть акций компании. Вы можете приобрести акции Apple (AAPL) или Tesla (TSLA) менее чем за 10 долларов. Это нововведение открыло возможность для начинающих инвесторов с небольшим капиталом инвестировать в сильные, устоявшиеся компании.

Современные платформы, такие как Robinhood , Fidelity и SoFi Invest, позволяют торговать без минимального депозита и торговых комиссий. Эти инструменты позволяют мелким инвесторам легко выйти на рынок, не беспокоясь о высоких издержках или скрытых комиссиях.

Даже если вы инвестируете небольшие суммы, время и реинвестированная прибыль могут преумножить ваши результаты. Чем раньше вы начнёте, тем дольше будет работать сложный процент, показывая, почему инвестирование с небольшими суммами может со временем привести к значительным результатам.

При выборе лучших акций для новичков с небольшим капиталом необходимо сосредоточиться на безопасности, качестве и потенциале роста. Не нужно гоняться за рискованными дешевыми акциями — лучше сосредоточьтесь на надежных компаниях с хорошим управлением.

Выбирайте акции с проверенной историей стабильной прибыли, сильным балансом и долгосрочным ростом. Такие компании, как Microsoft , Coca-Cola или Visa, — отличные примеры стабильных брендов для начинающих инвесторов.

Дивидендные акции обеспечивают пассивный доход даже при колебаниях цен. Они идеально подходят для новичков, которые ищут стабильности и одновременно изучают работу рынка. Реинвестирование дивидендов также ускоряет рост портфеля.

Такие секторы, как технологии , искусственный интеллект и чистая энергетика, продолжат расширяться в 2025 году. Покупка акций лидеров, таких как Nvidia (NVDA) или Alphabet (GOOGL), дает доступ к инновациям без чрезмерного риска.

Низкокачественные акции могут казаться привлекательными, но часто характеризуются повышенной волатильностью и низкой прозрачностью. Новичкам следует отдавать предпочтение надежным компаниям, акции которых котируются на крупных биржах, и избегать спекулятивных сделок.

Перечисленные ниже компании сочетают в себе стабильность, рост и доступность, что делает их идеальными для начинающих инвесторов с небольшим бюджетом. Все они поддерживают дробные акции у крупных брокеров, поэтому вы можете начать всего с 10 долларов за сделку.

| Компания | Тикер | Почему это хорошо для новичков |

|---|---|---|

| Яблоко | ААПЛ | Глобальный бренд, стабильный доход, высокие долгосрочные показатели |

| Майкрософт | МСФТ | Диверсифицированный бизнес в сфере программного обеспечения и облачных технологий, надежные дивиденды |

| Тесла | ТСЛА | Инновации в области электромобилей и искусственного интеллекта, высокий потенциал роста за счет долевого инвестирования |

| Кока-Кола | ВОЗ | Стабильные дивиденды, сильная защитная акция для новичков |

| Алфавит (Google) | ГУГЛ | Технологический лидер с диверсифицированными источниками дохода |

| Nvidia | НВДА | Мощь в области искусственного интеллекта и полупроводников, устойчивый долгосрочный рост |

| Амазонка | АМЗН | Лидер в области электронной коммерции и облачных технологий, поддерживает дробное инвестирование |

| Джонсон Джонсон | JNJ | Стабильная медицинская компания с надежными дивидендами |

| Виза | В | Глобальный платежный гигант со стабильным денежным потоком |

| SoundHound AI | ЗВУК | Доступный доступ к инновациям в области ИИ: спорно, но многообещающе |

Вы можете начать с небольшого бюджета, следуя простому и повторяемому процессу. Сосредоточьтесь на низких затратах, автоматизации и широкой диверсификации.

Выбирайте регулируемые платформы без минимального размера счёта и дробных акций. Для пользователей из США: Fidelity , Robinhood , SoFi Invest . Для доступа по всему миру: eToro , Interactive Brokers . Перед пополнением счета проверьте комиссии, способы пополнения и сроки вывода средств.

Установите регулярные инвестиции в размере от 10 до 50 долларов в неделю или месяц и используйте усреднение стоимости, чтобы снизить временной риск. Дивиденды реинвестируются автоматически для более быстрого начисления процентов.

Начните с ETF широкого рынка (например, SP 500 или Total Market), чтобы распределить риск, а затем добавьте 1-2 отдельных инструмента, которые вы понимаете. Это обеспечит баланс между ростом и стабильностью.

Пример распределения для небольшого счёта: 60% — ETF широкого рынка, 20% — ETF с дивидендами, 20% — одна или две качественные акции (например, Apple , Microsoft ). Пересматривайте ежеквартально и корректируйте постепенно.

Избегайте этих ошибок, чтобы защитить капитал и улучшить долгосрочные результаты.

Покупка трендовых активов без анализа часто приводит к убыткам. В первую очередь отдавайте предпочтение фундаментальным показателям, прибыльности и стабильному денежному потоку.

Взимаются небольшие комиссии за конвертацию или вывод средств. Отслеживайте коэффициенты расходов по ETF и получайте информацию о налогообложении прироста капитала и дивидендов в вашем регионе.

Частые сделки увеличивают издержки и налоговые обязательства. Разработайте план удержания активов и оценивайте позиции по квартальному графику, а не по ежедневным новостям.

Концентрация на одной акции или секторе повышает риск. Используйте широкие ETF и ограничивайте любую позицию разумной долей вашего портфеля.

Инвестирование до формирования денежных резервов приводит к продажам в неподходящее время. Держите расходы за 3–6 месяцев в эквиваленте денежных средств.

Ищите стабильные, известные компании, поддерживающие дробное инвестирование. Акции таких компаний, как Apple (AAPL) , Microsoft (MSFT) и Coca-Cola (KO), — отличные отправные точки, поскольку они обеспечивают надёжность, стабильный рост и небольшие суммы для входа.

Никто не может предсказать наверняка, но такие секторы, как искусственный интеллект , полупроводники и чистая энергетика, демонстрируют уверенную динамику. Такие компании, как Nvidia (NVDA) , и развивающиеся компании в сфере ИИ, такие как SoundHound AI (SOUN), могут выиграть от продолжающегося развития технологий.

Не всегда. «Дёшево» не означает хорошо. Многие недорогие акции подвержены повышенному риску и слабы по фундаментальным показателям. Разумнее покупать акции качественных компаний через дробные акции , чем гоняться за волатильными дешёвыми акциями.

Благодаря дробным акциям, недорогим брокерам и простому плану вы можете начать сегодня с любым бюджетом. Лучшие акции для новичков с небольшим капиталом — это акции качественных, диверсифицированных компаний, которые можно покупать регулярно в течение долгого времени. Начните с малого, автоматизируйте взносы, диверсифицируйте с помощью ETF, а в 2025 году и далее пусть капитализация сделает всю основную работу.

Цены на нефть в пятницу немного снизились, приблизившись к недельному падению примерно на 3 процента после того, как МЭА спрогнозировало растущий избыток предложения, а президент США Дональд Трамп и президент России Владимир Путин договорились вновь встретиться для обсуждения ситуации на Украине.

Фьючерсы на нефть марки Brent упали на 65 центов, или на 1,1%, до 60,41 доллара США за баррель в 10:26 по Гринвичу, в то время как фьючерсы на американскую нефть марки West Texas Intermediate упали на 58 центов, или на 1%, до 56,88 доллара.

Трамп и Путин в четверг договорились о проведении еще одного саммита по войне на Украине, который состоится в ближайшие две недели в Венгрии.

Неожиданное развитие событий произошло в пятницу, когда президент Украины Владимир Зеленский направлялся в Белый дом, чтобы добиться увеличения военной поддержки, включая ракеты большой дальности «Томагавк» американского производства, в то время как Вашингтон оказывал давление на Индию и Китай, требуя прекратить закупки российской нефти.

«Теперь, когда ожидается встреча двух лидеров, это может быть признаком смягчения позиции США в отношении России. Если это так, это должно привести к снижению цен», — сказал Тамас Варга, аналитик PVM.

По словам Варги, удары украинских беспилотников по российским нефтеперерабатывающим заводам и угроза вторичных санкций в отношении покупателей российской нефти, таких как Индия и Китай, задали тон рынку, однако теперь ситуация может измениться.

Снижение на этой неделе также частично было обусловлено ростом торговой напряженности между США и Китаем, что усилило опасения по поводу замедления экономики и снижения спроса на энергоносители.

«Это просто подрывает доверие», — заявил Хорхе Монтепеке, управляющий директор Onyx Capital Group. Он ожидает, что экономика США быстро пострадает.

На цены также оказал влияние прогноз Международного энергетического агентства о растущем избытке предложения в 2026 году. Управление энергетической информации сообщило в четверг, что запасы сырой нефти в США выросли на 3,5 млн баррелей до 423,8 млн баррелей на прошлой неделе, тогда как аналитики, опрошенные Reuters, ожидали роста на 288 тыс. баррелей.

Более значительное, чем ожидалось, увеличение запасов сырой нефти в значительной степени обусловлено снижением загрузки нефтеперерабатывающих заводов в связи с уходом их на осенний плановый ремонт.

Данные также показали рост добычи в США до 13,636 млн баррелей в сутки, что является самым высоким показателем за всю историю наблюдений.

На предыдущей сессии нефть марки Brent снизилась на 1,37%, а американская нефть марки WTI закрылась снижением на 1,39%, что является самым низким показателем с 5 мая.

Репортаж Анны Хиртенштейн из Лондона. Дополнительные материалы Николь Джао из Нью-Йорка и Коллин Хау из Пекина. Редакторы: Сонали Пол, Ким Когхилл, Элейн Хардкасл, Reuters.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться