Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Фьючерсы на S&P 500 остались на прежнем уровне, а фьючерсы на Nasdaq 100 сократили свои потери до 0,1%.

Согласно данным ANZ-Indeed, количество объявлений о вакансиях в Австралии в январе выросло на 4,4% по сравнению с предыдущим месяцем.

[Биткоин преодолел отметку в 78 000 долларов] 2 февраля, согласно данным HTX Market Data, биткоин отскочил и преодолел отметку в 78 000 долларов, в настоящее время торгуется на уровне 78 005 долларов, при этом падение за 24 часа сократилось до 1,27%.

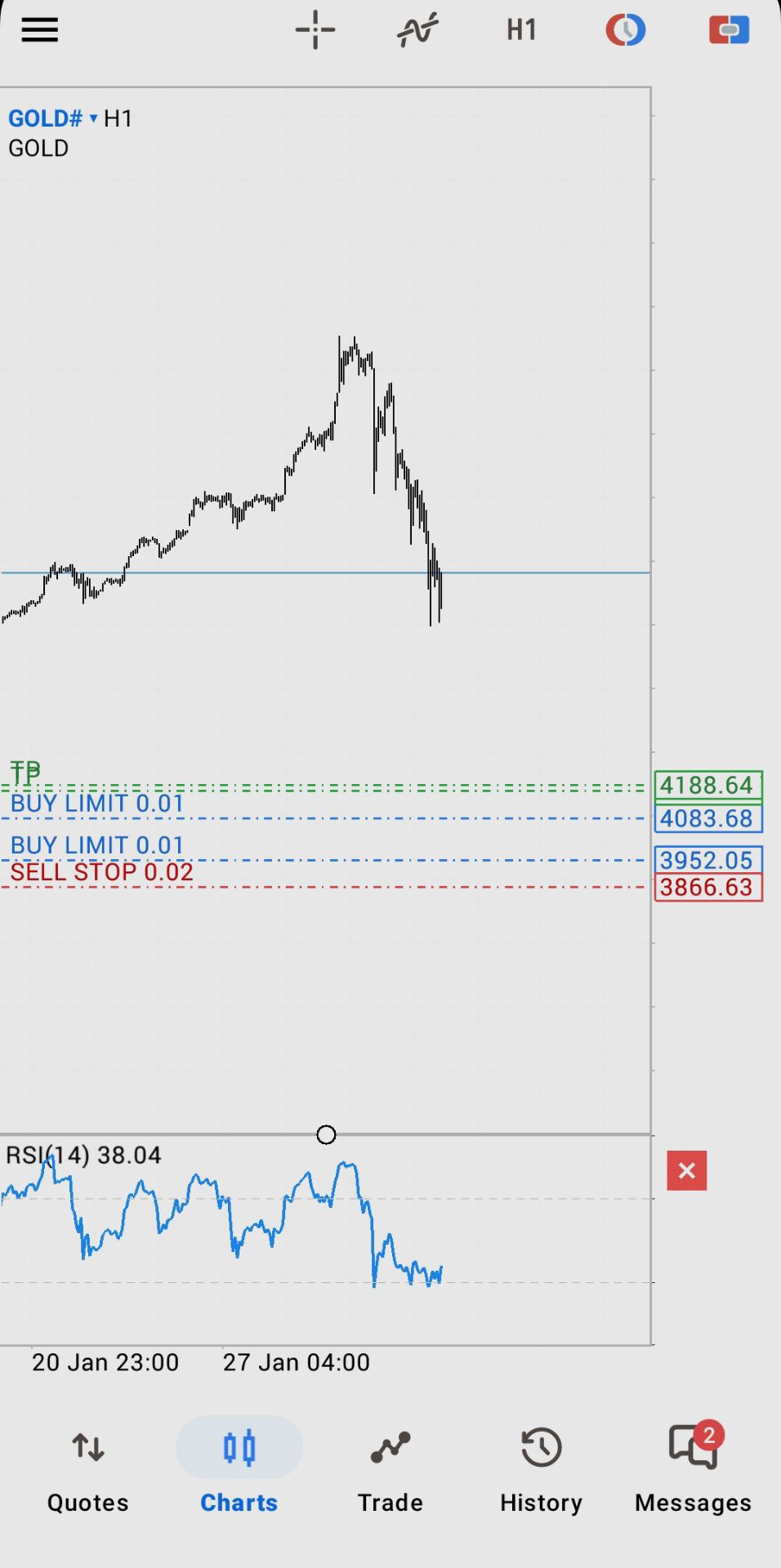

Цена на серебро на спотовом рынке отыграла более 8 долларов потерь после падения почти на 10%. Цена на золото на спотовом рынке сократила потери до 1,2% после падения более чем на 3,5%.

Краткий обзор Банка Японии: Один из участников отметил, что в условиях экономических ограничений предложения рабочей силы риски для цен сместились в сторону роста.

Краткий обзор от Банка Японии: Один из участников заявил о необходимости уделять больше внимания рискам роста цен.

Краткий обзор Банка Японии: Один из членов банка заявил, что влияние ослабления иены на цены импорта стало более выраженным.

Краткий обзор Банка Японии: Один из членов совета отметил, что некоторые показатели долгосрочных инфляционных ожиданий уже начали демонстрировать стабильность.

Краткое изложение позиции Банка Японии: Один из членов совета заявил, что слабая иена повышает прибыль и заработную плату крупных фирм, но оказывает давление на прибыль и заработную плату малых фирм, что может привести к усилению неравенства.

В кратком обзоре Банка Японии цитируются слова представителя Министерства финансов: «Мы с предельной бдительностью следим за недавней волатильностью на мировом и японском рынках».

Министр иностранных дел Великобритании заявил, что визит в Эфиопию будет посвящен проблеме миграции.

Краткое содержание выступления представителя Банка Японии: Один из участников дискуссии отметил, что при росте волатильности на рынке облигаций центральному банку важно проверить, сохраняется ли нормальное функционирование рынка.

Краткое изложение позиции Банка Японии: Один из участников дискуссии заявил, что Банку Японии следует придерживаться текущей стратегии и продолжать сокращать объемы покупки облигаций, одновременно реагируя на исключительные обстоятельства, например, путем увеличения объемов покупки.

Краткий обзор Банка Японии: Один из участников отметил, что события на рынке государственных облигаций Японии за последние две недели показали одностороннее сужение кривой доходности, заслуживающее внимания.

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)А:--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)А:--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)А:--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Общее количество одобренных строительств YoY (Дек)

Австралия Общее количество одобренных строительств YoY (Дек)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

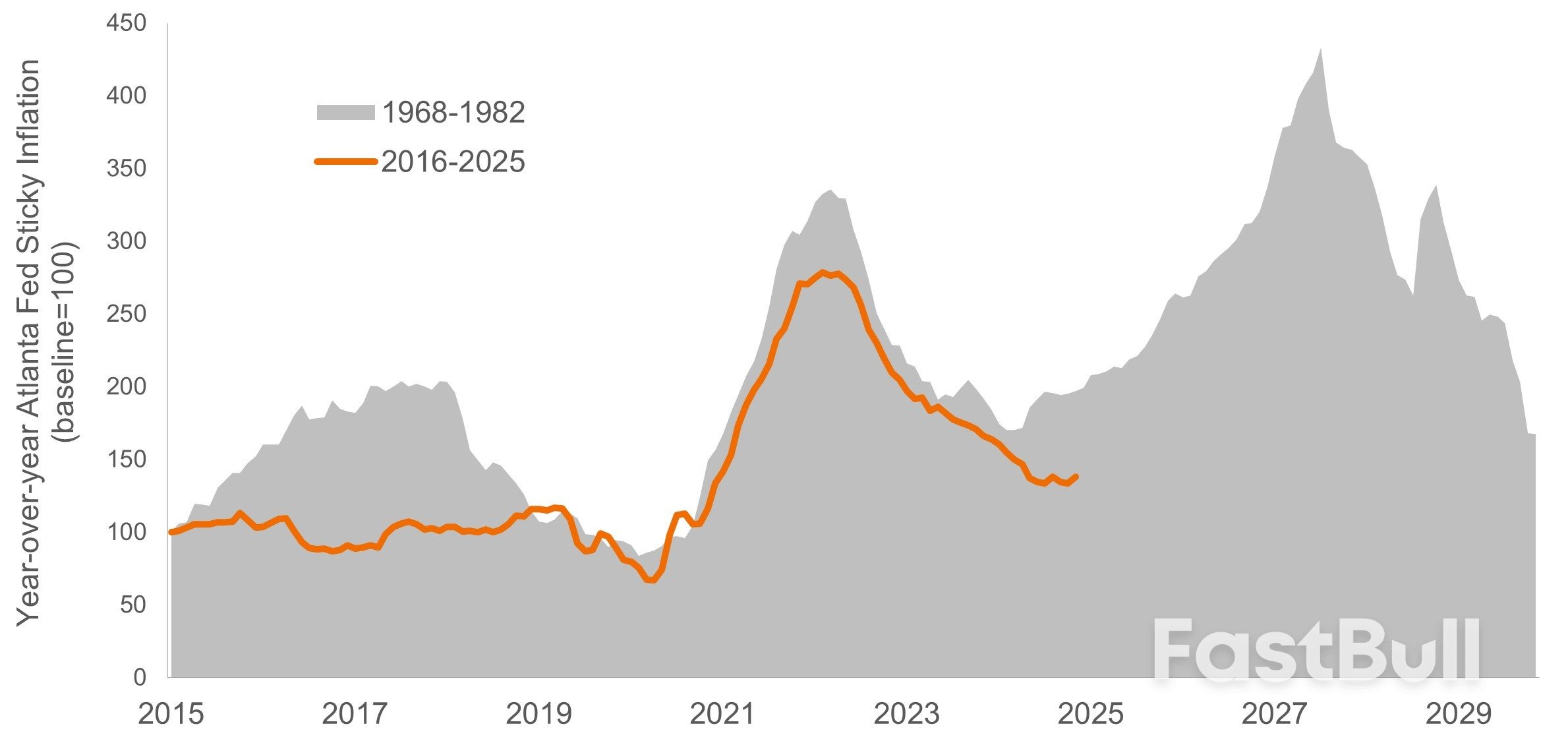

С тех пор, как ставка по федеральным фондам достигла 5,50% в ответ на высокую за последнее поколение инфляцию, мы выражаем обеспокоенность риском политической ошибки, если центральный банк США преждевременно смягчит политику до того, как угроза инфляции будет полностью устранена.

Доходность государственных облигаций еврозоны в среду, как ожидается, прервет трехдневную серию потерь, следуя примеру казначейских облигаций США, в то время как трейдеры продолжают закладывать в цены 90%-ную вероятность снижения ставки Европейским центральным банком к марту 2026 года.

Доходность американских облигаций резко упала в пятницу после того, как более слабые, чем ожидалось, данные по занятости спровоцировали сильную «голубиную» переоценку денежно-кредитного цикла Федеральной резервной системы. Во вторник доходность немного выросла, несмотря на то, что экономические данные указали на замедление активности в секторе услуг.

Доходность 10-летних облигаций Германии (DE10YT=RR), ориентир для еврозоны, выросла на 2,5 базисных пункта (б.п.) до 2,65%.

Доходность 10-летних облигаций США выросла на 4 базисных пункта до 4,24% на торгах в Лондоне.

Разрыв в доходности 10-летних государственных облигаций США и Германии (DE10US10=RR) составил 159 базисных пунктов после того, как на прошлой неделе достиг отметки 153,3, что является самым низким показателем с начала апреля.

«Замедление роста экономики США должно привести к дальнейшему опережению показателей казначейских облигаций и уменьшению разницы в темпах роста между США и еврозоной», — сказал Рейнаут Де Бок, стратег по процентным ставкам в UBS, добавив, что его целевой показатель составляет 135 базисных пунктов.

«Торговле также может помочь тот факт, что планка снижения ставки ЕЦБ в сентябре кажется высокой».

Денежные рынки оценили вероятность снижения ставки к концу года примерно в 60% (EURESTECBM3X4=ICAP) и вероятность того же изменения к марту 2026 года в 80% (EURESTECBM5X6=ICAP).

Трейдеры закладывают в 90% вероятность снижения ставки ФРС на 25 базисных пунктов в сентябре и общего смягчения на 125 базисных пунктов к октябрю 2026 года.

«Учитывая инфляционный фон, ФРС находится в сложном положении. Для принятия решения необходимы дополнительные доказательства слабости рынка труда, но, полагаю, именно на это сейчас, вероятно, будут делать ставку рынки», — заявил Крис Игго, директор по информационным технологиям в AXA Core Investments.

«Я чувствую, что ожидания относительно краткосрочных перспектив экономики США изменились. Риски рецессии возросли».

Доходность двухлетних облигаций Германии (DE2YT=RR) выросла на 1,5 базисного пункта до 1,91%.

Доходность 10-летних облигаций Италии выросла на 3 базисных пункта до 3,48%, а спред к федеральным облигациям составил 82,5 базисных пункта. Во вторник она достигла 81,44, самого низкого уровня с апреля 2010 года.

Аналитики утверждают, что, поскольку цикл смягчения ЕЦБ близок к завершению, вероятность дальнейшего сжатия спреда BTP-Bund, вероятно, уменьшится после лета.

Они напомнили, что некоторые технические факторы также могут ослабнуть. Положительные рейтинги положили начало ужесточению, но снижение волатильности, благоприятствовавшее керри-трейдам, и сокращение предложения летом способствовали продолжению ралли.

Ключевые моменты:

Том Ли, соучредитель Fundstrat Global Advisors, утверждает, что биткоин заменяет золото и завершает свой четырёхлетний цикл благодаря росту институционального принятия и макроэкономическим изменениям. По мнению Ли, растущая легитимность биткоина может преобразовать мировые финансовые ландшафты, потенциально способствуя значительному росту его цены, привлекая интерес инвесторов и влияя на связанные с ним криптовалюты. Том Ли из Fundstrat Global Advisors предполагает, что биткоин станет зрелой заменой золоту благодаря росту институционального принятия. Он отмечает меняющуюся динамику, включая ограничения предложения и изменения в регулировании. Его прогноз предполагает рост цены биткоина.

Ли отмечает превосходные свойства биткоина по сравнению с золотом, подчёркивая его роль на финансовом рынке. Сообщается, что после одобрения ETF интерес институциональных инвесторов растёт, что приводит к изменению традиционных циклов роста и спада биткоина и потенциально может изменить его рыночную динамику. Этот прогноз потенциально может повлиять на мировые рынки, подогревая интерес инвесторов и политиков. Отмеченный Ли дисбаланс спроса и предложения может привести к росту стоимости биткоина, что повлияет на отношение правительств и инвесторов к инвестициям в криптовалюту.

Финансовые последствия включают в себя возможную переоценку ценности биткоина как средства сбережения, включая его возможное включение в стратегические резервы США. Адаптация нормативно-правовой базы могла бы способствовать этому сдвигу, укрепляя доверие институциональных заинтересованных сторон и способствуя дальнейшему распространению биткоина. Потенциальный рост биткоина может повлиять на связанные криптовалюты, такие как Ethereum и Solana. Ли ожидает значительных колебаний цен в связи с усилением институциональных потоков и динамикой распространения криптовалют в сети. Финансовый ландшафт может претерпеть существенные изменения в структуре оценки активов.

Исторически четырёхлетний цикл биткоина приводил к значительному росту цены, но Ли предсказывает новую парадигму к 2025 году. По мере развития биткоина, подкреплённого существенной институциональной поддержкой, он может превзойти рыночную капитализацию золота, что изменит инвестиционные нормы и стратегии управления активами. Ли отметил: «95% всего биткоина добыто, но 95% населения мира не владеет биткоином. Существует огромный дисбаланс спроса и предложения».

Новозеландский доллар продолжает спокойно проводить неделю. На европейской сессии пара NZD/USD торгуется на уровне 0,5923, увеличившись за день на 0,37%. Новозеландский доллар оказался под давлением, упав в июле на 3,4% по отношению к доллару США.

Отчёт по занятости в Новой Зеландии за второй квартал оказался практически таким же, как ожидалось, но новости оказались неутешительными. Уровень безработицы вырос до 5,2% с 5,1% в первом квартале, что ниже консенсус-прогноза в 5,3%. Это самый высокий уровень безработицы с третьего квартала 2020 года. Изменение числа занятых снизилось на 0,1% по сравнению с ростом на 0,1% в первом квартале и совпало с консенсус-прогнозом. Это третье снижение за четыре квартала.

Слабые данные указывают на растущий дефицит рабочей силы на фоне продолжающихся экономических трудностей. Мировая торговая напряженность остается высокой, а экспортно-зависимая экономика Новой Зеландии пострадала от снижения мирового спроса.

Резервный банк Новой Зеландии будет внимательно следить за слабыми данными по занятости, которые подтверждают необходимость снижения ставки для стимулирования экономики. В июле Резервный банк Новой Зеландии сохранил ставки на прежнем уровне после шести последовательных заседаний. Условия для снижения ставки на заседании 20 августа представляются вполне благоприятными, и рынки заложили в цены снижение на четверть процентного пункта, составляющее около 85%.

В четверг мы получим обновлённую картину инфляции. Инфляционные ожидания выросли до 2,3% во втором квартале, что является самым высоким показателем за год. Это последний информационный бюллетень первого уровня перед августовским заседанием по ставке.

Сегодня вечером выступят три члена FOMC, и инвесторы будут надеяться услышать некоторую информацию о планах Федеральной резервной системы по ставкам. ФРС не снижала ставки с декабря, но, как ожидается, достигнет порогового значения на сентябрьском заседании.

У сторонников фондового рынка появилась еще одна причина беспокоиться о том, что стремительный рост американских акций может пойти на спад.

Индекс пульса рынка Bloomberg Intelligence Market Pulse в прошлом месяце достиг «маниакальных» значений, что может свидетельствовать о том, что энтузиазм инвесторов, возможно, слишком растёт. Этот показатель объединяет шесть показателей, таких как широта рынка, волатильность и кредитное плечо, чтобы дать оценку настроений инвесторов. Когда индекс достигает зоны перегрева, доходность, как правило, снижается в течение следующих трёх месяцев.

Рост индекса Pulse произошел после того, как индекс SP 500 вырос почти на 30% с апрельского минимума, несмотря на признаки ослабления американской экономики и рынка труда. Опросы настроений инвесторов показывают, что бычий настрой среди американцев достигает тревожных значений. И только на этой неделе стратеги Уолл-стрит выступили с рядом предупреждений о возможном откате акций.

«На фондовом рынке сейчас немного перегреты риски, поэтому в ближайшие месяцы можно ожидать более сдержанной доходности», — сказал по телефону Майкл Каспер, старший стратег по акциям США в BI. «Но это не обязательно означает, что масштабная распродажа неизбежна. Настроения могут некоторое время сохраняться на этом уровне, что может привести к более шаткому тренду акций во второй половине года».

На прошлой неделе индекс SP 500 показал худшую неделю с мая, но затем на него вышли покупатели, демонстрирующие лучший однодневный рост с того же месяца. Во вторник индекс снизился на 0,5%.

Индекс Pulse от BI в июле второй месяц подряд достиг отметки 0,6, что привело его в «маниакальную» зону. Согласно данным, собранным Каспером и Джиллиан Вольф из BI, за последние 30 лет индекс Russell 3000 — важнейший индикатор практически всего фондового рынка США — в среднем за три месяца показывал доходность всего 2,9%. Когда индикатор достигает уровня, который BI называет «паникёрской», Russell 3000 в среднем растёт на 9% в течение следующих 90 дней.

Сигнал индекса перекликается с недавними предупреждениями ряда стратегов Уолл-стрит. Майк Уилсон из Morgan Stanley прогнозирует коррекцию до 10% в этом квартале, в то время как Джулиан Эмануэль из Evercore ожидает падения до 15%. Специалисты Deutsche Bank отмечают, что небольшое снижение акций давно назрело.

Сезонность добавляет опасений «быкам». Август и сентябрь исторически были двумя худшими месяцами для индекса SP 500. Пятничный отчёт о занятости показал замедление рынка труда, в то время как частные данные по американскому сектору услуг во вторник сигнализировали о замедлении производства и усилении ценового давления — и всё это на фоне того, что президент Дональд Трамп настаивает на введении пошлин, которые являются самыми высокими с 1934 года.

В последние годы индекс Pulse служит надёжным индикатором динамики рынка. Его показатели достигают «панических» уровней в преддверии регионального банковского кризиса в марте 2023 года, снижения тарифов в декабре 2018 года и долгового кризиса Европейского союза в 2012 году.

Среди причин последних «маниакальных» показателей — возобновление мем-ажиотажа в конце июля, когда розничные трейдеры скупали спекулятивные акции, такие как Opendoor Technologies Inc. и Kohl's Corp.

Конечно, настроения могут сохраняться накаленными неделями, а то и месяцами, прежде чем акции понесут значительное падение. Они достигли аномальных значений во время увлечения мемами в январе 2021 года, но держались на этом уровне больше года, прежде чем индекс SP 500 рухнул в медвежий тренд.

Эд Ярдени, постоянный сторонник бычьего тренда из одноимённой исследовательской компании Yardeni Research, отметил, что не все признаки являются зловещими. В течение недели, закончившейся 29 июля, соотношение «быков» и «медведей», выявленное в ходе опроса авторов информационных бюллетеней Investors Intelligence, составило 2,4, что ниже долгосрочного среднего значения в 2,6 за последнее десятилетие, согласно анализу Yardeni Research.

«Другими словами, настроения были не слишком оптимистичными», — написал Ярдени в записке для клиентов в воскресенье. «В этом году нас, скорее всего, ожидает не очередная коррекция, а сезонная нестабильность».

Индекс Market Pulse от BI основан на шести параметрах: широта цен, парная корреляция, динамика акций с низкой волатильностью, сравнение защитных и циклических акций, сравнение высокого и низкого кредитного плеча и спреды высокой доходности. Главное отличие прошлого месяца заключалось в том, что спреды высокой доходности в июле были просто безумными, что соответствовало динамике акций с высокой и низкой волатильностью в этом регионе.

Индекс пульса рынка колеблется от 0 до 1, причем последнее значение обозначает периоды склонности к риску, или крайней «мании», как это определяет BI, тогда как значение, близкое к 0, указывает на период крайней «паники» и снижения интереса к риску. В июле индикатор вырос почти до 0,7, приближаясь к стадии мании.

Как правило, два повторных значения выше 0,6, как сейчас, указывают на некоторую активность возврата к среднему значению на фондовом рынке в течение следующих трёх месяцев, при этом акции компаний малой капитализации будут отставать от акций компаний с более высокой капитализацией, согласно Касперу. Более того, спустя три месяца после ажиотажного значения индекс Russell 2000 для акций компаний малой капитализации исторически отставал от индекса S&P 500 на 1,8% после такого показателя.

«Акции за короткое время прошли долгий путь, и ситуация, похоже, напряженная», — сказал Адам Филлипс, управляющий директор по портфельной стратегии в EP Wealth Advisors, чья компания нейтрально относится к акциям США и скупает акции компаний, выплачивающих дивиденды, таких как энергетические, финансовые и промышленные компании. «Мы не гонимся за этим ралли и не жмем на педаль газа».

Азиатские акции в среду в основном росли в ходе вялых торгов после того, как неутешительные сигналы об экономике США спровоцировали падение акций Уолл-стрит.

Инвесторы анализируют множество отчетов о доходах корпораций, чтобы оценить, как тарифы президента США Дональда Трампа могли повлиять на бизнес.

Среди японских компаний на этой неделе опубликуют финансовые результаты за первый квартал автопроизводители Honda Motor Co. и Toyota Motor Corp., а также компания по производству электроники и развлечений Sony Corp.

Японский индекс Nikkei 225 вырос на 0,6%, закрывшись на отметке 40 794,86. Австралийский SP/ASX 200 прибавил 0,8%, достигнув 8 843,70. Южнокорейский Kospi практически не изменился, прибавив менее 0,1%, достигнув 3 198,14.

Гонконгский индекс Hang Seng вырос на 0,2% до 24 958,75, а индекс Shanghai Composite повысился на 0,8% до 3 633,99.

Фьючерсы на американские акции выросли на 0,5%.

Во вторник индекс S&P 500 упал на 0,5% до 6299,19 пункта, после резкого спада, когда он перешёл от худшего дня с мая к лучшему с мая. Промышленный индекс Доу-Джонса снизился на 0,1% до 44 111,74 пункта, а индекс Nasdaq Composite упал на 0,7% до 20 916,55 пункта.

Более слабый, чем ожидалось, отчёт об активности американских компаний в сфере услуг, таких как транспорт и розничная торговля, усилил опасения, что тарифы Трампа могут нанести ущерб экономике. Однако, с другой стороны, подобные показатели вселяют надежду на снижение процентных ставок Федеральной резервной системой. Это, наряду с потоком более сильных, чем ожидалось, отчётов о прибыли американских компаний, помогло сдержать убытки. Индекс SP 500 остаётся в пределах 1,4% от своего исторического максимума.

Компании испытывают давление, требуя отчётности о более высокой прибыли после того, как фондовый рынок США взлетел с минимума в апреле до рекордных значений. Резкий рост вызвал критику в адрес рынка акций, утверждавшего, что акции на нём стали слишком дорогими.

Чтобы цены на акции выглядели более выгодными, компании могут получать большую прибыль или снижать процентные ставки. Последнее может произойти в сентябре, когда ФРС проведёт следующее заседание по вопросам денежно-кредитной политики.

Ожидания снижения ставки на этом заседании резко возросли после того, как отчёт по рынку труда США, опубликованный в пятницу, оказался гораздо слабее, чем ожидали экономисты. Снижение процентных ставок сделает акции менее дорогими, одновременно стимулируя экономику в целом. Потенциальный недостаток заключается в том, что это может привести к росту инфляции.

Доходность казначейских облигаций резко упала после публикации отчёта о занятости в пятницу и с тех пор не восстановилась. Доходность 10-летних казначейских облигаций снизилась до 4,19% с 4,22% в понедельник вечером и с 4,39% непосредственно перед публикацией отчёта о занятости. Это значительный шаг для рынка облигаций.

На торгах энергоносителями цена на американскую нефть марки Brent выросла на 57 центов до 65,73 доллара за баррель. Цена на нефть марки Brent, являющуюся международным эталоном, выросла на 64 цента до 68,28 доллара за баррель.

На валютных торгах курс доллара США вырос с 147,61 до 147,66 японской иены. Евро стоил $1,1575 против $1,1579.

Опубликованные в среду данные показали, что розничные продажи в еврозоне в июне росли быстрее, чем предполагалось, что укрепило мнение о том, что блок остается устойчивым к торговой неопределенности благодаря продолжающемуся восстановлению внутреннего потребления.

Розничные продажи в 20 странах, входящих в зону евро, выросли в июне на 3,1% по сравнению с аналогичным периодом предыдущего года, что значительно выше показателя в 2,6%, прогнозируемого экономистами, опрошенными Reuters.

Хотя ежемесячный темп роста в 0,3% отстает от ожидавшихся 0,4%, показатели за предыдущие два месяца были существенно пересмотрены в сторону повышения, в результате чего годовая тенденция оказалась выше, чем предполагалось ранее.

Ожидалось, что экономика еврозоны будет испытывать трудности во втором квартале, поскольку глобальная торговая война повлияла на настроения, однако ряд показателей — от показателей ВВП до показателей настроений — свидетельствуют о том, что блок держится.

По данным Евростата, годовой рост розничных продаж на 3,1% был обусловлен ростом продаж непродовольственных товаров на 4,3% и ростом продаж автомобильного топлива на 4,0%.

Испания продемонстрировала самый большой рост среди крупнейших стран еврозоны — годовой рост составил 6,4%, однако в Германии показатель также превысил средний — 4,8%.

В целом по Европейскому союзу розничные продажи также выросли на 0,3% за месяц и на 3,1% за год.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться