Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Франция Торговый баланс (Сезонно скорректированный) (Окт)

Франция Торговый баланс (Сезонно скорректированный) (Окт)А:--

П: --

Еврозона Годовой рост занятости (Сезонно скорректированный) (3 квартал)

Еврозона Годовой рост занятости (Сезонно скорректированный) (3 квартал)А:--

П: --

Канада Частичная занятость (Сезонно скорректированный) (Нояб)

Канада Частичная занятость (Сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада Уровень безработицы (Сезонно скорректированный) (Нояб)

Канада Уровень безработицы (Сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада Полная занятость (Сезонно скорректированная) (Нояб)

Канада Полная занятость (Сезонно скорректированная) (Нояб)А:--

П: --

П: --

Канада Уровень участия в занятости (Сезонно скорректированный) (Нояб)

Канада Уровень участия в занятости (Сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада Занятость (Сезонно скорректированный) (Нояб)

Канада Занятость (Сезонно скорректированный) (Нояб)А:--

П: --

П: --

США Индекс потребительских цен PCE (месяц к месяцу) (Сент)

США Индекс потребительских цен PCE (месяц к месяцу) (Сент)А:--

П: --

П: --

США Ежемесячный доход физических лиц (Сент)

США Ежемесячный доход физических лиц (Сент)А:--

П: --

П: --

США Ежемесячный рост базового индекса цен на личное потребление (Сент)

США Ежемесячный рост базового индекса цен на личное потребление (Сент)А:--

П: --

П: --

США Индекс потребительских цен PCE (год к году, сезонно скорректированный) (Сент)

США Индекс потребительских цен PCE (год к году, сезонно скорректированный) (Сент)А:--

П: --

П: --

США Годовой рост базового индекса цен на личное потребление (Сент)

США Годовой рост базового индекса цен на личное потребление (Сент)А:--

П: --

П: --

США Ежемесячные расходы физических лиц (сезонно скорректированные) (Сент)

США Ежемесячные расходы физических лиц (сезонно скорректированные) (Сент)А:--

П: --

США Ожидания инфляции на 5-10 лет (Дек)

США Ожидания инфляции на 5-10 лет (Дек)А:--

П: --

П: --

США Месячный рост реальных расходов потребления (Сент)

США Месячный рост реальных расходов потребления (Сент)А:--

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Кредиты потребителей (Сезонно скорректированные) (Окт)

США Кредиты потребителей (Сезонно скорректированные) (Окт)А:--

П: --

Китай, материк Валютные резервы (Нояб)

Китай, материк Валютные резервы (Нояб)А:--

П: --

П: --

Япония Торговый баланс (Окт)

Япония Торговый баланс (Окт)А:--

П: --

П: --

Япония Пересмотренная квартальная темпоральная валовая продукция (3 квартал)

Япония Пересмотренная квартальная темпоральная валовая продукция (3 квартал)А:--

П: --

П: --

Китай, материк Годовой рост импорта (Китайский юань) (Нояб)

Китай, материк Годовой рост импорта (Китайский юань) (Нояб)А:--

П: --

П: --

Китай, материк Экспорт (Нояб)

Китай, материк Экспорт (Нояб)А:--

П: --

П: --

Китай, материк Импорт (Китайский юань) (Нояб)

Китай, материк Импорт (Китайский юань) (Нояб)А:--

П: --

П: --

Китай, материк Торговый баланс (Китайский юань) (Нояб)

Китай, материк Торговый баланс (Китайский юань) (Нояб)А:--

П: --

П: --

Китай, материк Экспорт (год к году, в долларах США) (Нояб)

Китай, материк Экспорт (год к году, в долларах США) (Нояб)А:--

П: --

П: --

Китай, материк Годовой рост импорта (Доллар США) (Нояб)

Китай, материк Годовой рост импорта (Доллар США) (Нояб)А:--

П: --

П: --

Германия Ежемесячный рост промышленного выпуска (сезонно скорректированный) (Окт)

Германия Ежемесячный рост промышленного выпуска (сезонно скорректированный) (Окт)А:--

П: --

Еврозона Индекс доверия инвесторов Sentix (Дек)

Еврозона Индекс доверия инвесторов Sentix (Дек)А:--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверияА:--

П: --

П: --

Великобритания Розничные продажи BRC Like-For-Like YoY (Нояб)

Великобритания Розничные продажи BRC Like-For-Like YoY (Нояб)--

П: --

П: --

Великобритания Общие розничные продажи BRC YoY (Нояб)

Великобритания Общие розничные продажи BRC YoY (Нояб)--

П: --

П: --

Австралия Овернайт (заемный) ключевой процент

Австралия Овернайт (заемный) ключевой процент--

П: --

П: --

Заявление о ставках РБА

Заявление о ставках РБА Пресс-конференция РБА

Пресс-конференция РБА Германия Экспорт г/м (SA) (Окт)

Германия Экспорт г/м (SA) (Окт)--

П: --

П: --

США Индекс оптимизма малого бизнеса NFIB (сезонно скорректированный) (Нояб)

США Индекс оптимизма малого бизнеса NFIB (сезонно скорректированный) (Нояб)--

П: --

П: --

Мексика Инфляция за 12 месяцев (ИПЦ) (Нояб)

Мексика Инфляция за 12 месяцев (ИПЦ) (Нояб)--

П: --

П: --

Мексика Годовой рост основного индекса потребительских цен (Нояб)

Мексика Годовой рост основного индекса потребительских цен (Нояб)--

П: --

П: --

Мексика Индекс цен производителей (год к году) (Нояб)

Мексика Индекс цен производителей (год к году) (Нояб)--

П: --

П: --

США Еженедельные розничные продажи по данным Redbook YoY (год к году)

США Еженедельные розничные продажи по данным Redbook YoY (год к году)--

П: --

П: --

США Вакансии JOLTS (сезонно скорректированные) (Окт)

США Вакансии JOLTS (сезонно скорректированные) (Окт)--

П: --

П: --

Китай, материк Денежная масса M1 год к году (Нояб)

Китай, материк Денежная масса M1 год к году (Нояб)--

П: --

П: --

Китай, материк Денежная масса M0 год к году (Нояб)

Китай, материк Денежная масса M0 год к году (Нояб)--

П: --

П: --

Китай, материк Денежная масса M2 год к году (Нояб)

Китай, материк Денежная масса M2 год к году (Нояб)--

П: --

П: --

США Краткосрочный прогноз добычи сырой нефти на текущий год EIA (Дек)

США Краткосрочный прогноз добычи сырой нефти на текущий год EIA (Дек)--

П: --

П: --

США Прогноз добычи природного газа на следующий год EIA (Дек)

США Прогноз добычи природного газа на следующий год EIA (Дек)--

П: --

П: --

США Краткосрочный прогноз добычи сырой нефти на следующий год EIA (Дек)

США Краткосрочный прогноз добычи сырой нефти на следующий год EIA (Дек)--

П: --

П: --

Ежемесячный краткосрочный обзор энергетики EIA

Ежемесячный краткосрочный обзор энергетики EIA США Еженедельные запасы бензина API

США Еженедельные запасы бензина API--

П: --

П: --

США Еженедельные запасы сырой нефти API в Кушинге

США Еженедельные запасы сырой нефти API в Кушинге--

П: --

П: --

США Еженедельные запасы сырой нефти API

США Еженедельные запасы сырой нефти API--

П: --

П: --

США Еженедельные запасы нефтепродуктов API

США Еженедельные запасы нефтепродуктов API--

П: --

П: --

Южная Корея Уровень безработицы (Сезонно скорректированный) (Нояб)

Южная Корея Уровень безработицы (Сезонно скорректированный) (Нояб)--

П: --

П: --

Япония Индекс Рейтерс Танкан по предпринимателям-непроизводителям (Дек)

Япония Индекс Рейтерс Танкан по предпринимателям-непроизводителям (Дек)--

П: --

П: --

Япония Индекс Рейтерс Танкан по производителям (Дек)

Япония Индекс Рейтерс Танкан по производителям (Дек)--

П: --

П: --

Япония Ежемесячный рост цен на товары внутренних предприятий (Нояб)

Япония Ежемесячный рост цен на товары внутренних предприятий (Нояб)--

П: --

П: --

Япония Годовой рост цен на товары внутренних предприятий (Нояб)

Япония Годовой рост цен на товары внутренних предприятий (Нояб)--

П: --

П: --

Китай, материк Индекс цен производителей (год к году) (Нояб)

Китай, материк Индекс цен производителей (год к году) (Нояб)--

П: --

П: --

Китай, материк ИПЦ месяц к месяцу (Нояб)

Китай, материк ИПЦ месяц к месяцу (Нояб)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Прошлая неделя была полна неопределенности и неоднозначных сигналов, но в конечном итоге американские индексы закрылись в плюсе после того, как отчет PCE (предпочтительный показатель инфляции ФРС) подтвердил, что инфляция остается высокой, около 3%, что значительно выше целевого показателя в 2%, но в целом стабильной.

Прошлая неделя была полна неопределенности и неоднозначных сигналов, но в конечном итоге американские индексы закрылись в плюсе после того, как отчет PCE (предпочтительный показатель инфляции ФРС) подтвердил, что инфляция остается высокой, около 3%, что значительно выше целевого показателя в 2%, но в целом стабильной.

Базовый индекс потребительских расходов (PCE) даже немного снизился с 2,9% до 2,8%. Что ещё более важно для настроений, снизились как годовые, так и пятилетние инфляционные ожидания Мичиганского университета. Декабрьский опрос показал небольшое улучшение потребительских настроений, вероятно, благодаря праздничному сезону, но текущая ситуация ухудшилась. Смягчение последних экономических данных объясняет, почему инфляционные ожидания снижаются: чем слабее рынок труда, тем осторожнее становятся домохозяйства и тем медленнее нарастает ценовое давление. Это нехорошая новость для Мейн-стрит, но хорошая новость для Уолл-стрит, где инвесторы стремятся к снижению ставок, пока корпоративные прибыли остаются на прежнем уровне.

Хорошей новостью для них является то, что снижение ставки ФРС на 25 базисных пунктов в среду фактически зафиксировано. Недавняя слабость данных по занятости и стабильный, актуальный отчет по расходам на личное потребление поддерживают это решение.

Но то, что произойдёт дальше, — это то, с чем никто не согласен. FOMC раскололся. Некоторые члены Комитета опасаются, что инфляция, вызванная тарифами, может нейтрализовать дезинфляционные силы, и выступают за осторожность, в отличие от тех, кто настаивает на более быстрых сокращениях, в соответствии с политическим давлением и общественными предпочтениями. Базовый сценарий предполагает, что политика будет доминировать, и ставки продолжат снижаться по мере ротации состава комитета в пользу членов, более разделяющих взгляды новой администрации, начиная с нового председателя Федеральной резервной системы (ФРС).

Но здесь есть риск: если ФРС осуществит политически мотивированное сокращение без экономического обоснования, рынки могут оказать сопротивление, и долгосрочная доходность может вырасти.

Ожидается, что Резервный банк Австралии (РБА), Банк Канады (БК) и Швейцарский национальный банк (ШНБ) сохранят ставки без изменений. В Японии сегодняшняя слабая публикация данных по ВВП вызвала некоторые сомнения у сторонников жесткой политики Банка Японии (БЯ), но доходность 10-летних облигаций продолжает расти — сейчас она составляет около 1,96% — на фоне ускорения роста заработной платы и сохранения опасений по поводу инфляции. Банк Японии, по-прежнему, вероятно, повысит ставки на следующей неделе.

Тем временем напряжённость между Китаем и Японией растёт, что приводит к росту акций японских оборонных компаний: акции Mitsubishi и Kawasaki Heavy Industries сегодня утром выросли на 2–3%. Китайские акции, напротив, растут на фоне сильных данных о торговле, свидетельствующих о значительном росте экспорта в прошлом месяце, поскольку компании поспешили распродать товарные запасы в преддверии очередного соглашения о тарифах с США.

Нефть также укрепилась: в прошлую пятницу фьючерсы на нефть марки WTI пробили 50-дневную скользящую среднюю и закрыли неделю выше нее, что говорит о возможности дальнейшего роста, чему способствуют ослабление доллара США (что, теоретически, должно поддержать спрос на развивающихся рынках) и сохраняющиеся потребности в энергии, связанные с ИИ.

Доходы от ИИ: на этой неделе две крупные компании, связанные с ИИ, отчитываются о доходах. Начнём с более простой: Broadcom, отчитывающейся в четверг. Ожидания конструктивные. Broadcom продолжает получать выгоду от ускоренного развертывания Google TPU — как для внутреннего использования, так и для клиентов Google Cloud. Broadcom — один из ключевых партнёров Google по производству этих чипов, занимаясь физическим проектированием и компонентами для последних поколений TPU. Таким образом, растущий спрос на TPU приносит Broadcom значительную прибыль. Компания также недавно расширила свою клиентскую базу, включая поставки чипов для Meta. В целом, акции — пока что — остаются относительно устойчивыми к общей волатильности сектора ИИ.

Однако ситуация с Oracle сложнее. Теперь компания рассматривается как индикатор балансового РИСКА, связанного с ИИ: она взяла на себя значительные долги для финансирования своего развития в сфере ИИ и облачных технологий и имеет более низкий кредитный рейтинг, чем её конкуренты из числа крупных технологических компаний. Её 5-летний кредитный дефолтный своп (CDS) резко вырос на прошлой неделе до 16-месячного максимума.

Аналитики ожидают, что Oracle отчитается о выручке примерно в 16,2 млрд долларов и прибыли на акцию в размере 1,63 доллара. На первый взгляд, эти цифры кажутся внушительными, но текущие оценки предполагают рост выручки примерно на 9–10% и прибыли на акцию на 11–12% по сравнению с прошлым годом. Это говорит о том, что Уолл-стрит больше не ожидает заоблачных показателей, а скорее более устойчивого и постепенного роста по мере того, как Oracle конвертирует свой большой портфель заказов на ИИ-облако в реальную выручку. Ожидания невысокие — это хорошая новость. Плохая новость заключается в том, что инвесторы будут пристально следить за рентабельностью и эффективностью капитала.

Масштабное развитие облачных технологий и технологий искусственного интеллекта (ИИ) Oracle потребовало столь же значительных расходов. Капитальные затраты резко возросли, поскольку компания стремится расширить мощности своих центров обработки данных, что оказывает давление на рентабельность на фоне усиления контроля. В то же время, высокая долговая нагрузка Oracle остаётся одной из самых высоких среди крупных технологических компаний, а недавнее расширение кредитного дефолта (CDS) показывает, что кредитные рынки всё более чувствительны к размеру заёмных средств, используемых для финансирования её ИИ-проектов.

Промышленное производство в Германии выросло гораздо больше, чем ожидалось, что подтверждает предположения о том, что экономика вернется к росту в последнем квартале 2025 года.

В октябре объём производства увеличился на 1,8% по сравнению с предыдущим месяцем, по сравнению с пересмотренным показателем в 1,1% в сентябре, говорится в отчёте Destatis. Это превзошло прогнозы аналитиков, которые предполагали рост на 0,3%.

По данным статистического агентства, рост был обусловлен производством продукции в сфере строительства, машиностроения и электроники, хотя объемы производства в автомобильной промышленности сократились.

Крупнейшая экономика Европы в начале года получила поддержку от торговли, поскольку компании стремились избежать американских пошлин. Обратный эффект от этого сказался на объёме производства в последующие месяцы, едва не погрузив страну в новую рецессию.

В Германии в четвёртом квартале может наблюдаться небольшой рост, поскольку экспорт и производственный сектор в целом «стабилизируются», заявил Бундесбанк в прошлом месяце. В следующем году прогнозируется значительный рост благодаря государственным расходам на инфраструктуру и оборону.

Заказы на промышленные товары также выросли в октябре, чему способствовали крупномасштабные заказы — в частности, рост на 87% в категории транспорта, куда входят самолеты, корабли, поезда и военные машины, показали данные, опубликованные в пятницу.

Промышленные предприятия по-прежнему бьют тревогу из-за ухудшения своей конкурентоспособности. Влиятельное лобби бизнеса BDI заявило на прошлой неделе, что каждый месяц без эффективных структурных реформ будет приводить к увеличению числа рабочих мест и снижению благосостояния.

Опросы SP Global, проведённые в прошлом месяце, подтвердили, что важный производственный сектор по-прежнему сталкивается со значительными проблемами: индекс деловой активности упал до девятимесячного минимума. Компании часто жалуются на чрезмерную бюрократию, высокую стоимость рабочей силы и растущую конкуренцию со стороны Китая.

Евро начал уверенный рост по отношению к доллару США, превысив отметку 1,1550. Пара EUR/USD преодолела ключевой барьер на уровне 1,1600 и вошла в положительную зону.

На 4-часовом графике пара набрала обороты и поднялась выше отметки 1,1620. Цена достигла 1,1681 и закрепилась выше 100-дневной простой скользящей средней (красная, 4-часовой график) и 200-дневной простой скользящей средней (зелёная, 4-часовой график).

Сейчас пара консолидирует рост выше отметки 1,1620. Также формируется ключевая бычья трендовая линия с уровнем поддержки 1,1630. Ближайшее сопротивление находится вблизи отметки 1,1660. Первое ключевое препятствие наблюдается вблизи отметки 1,1680.

Закрытие выше 1,1680 может открыть путь к 1,1725. Дальнейший рост может задать темп для устойчивого роста к 1,1780.

С другой стороны, ключевая поддержка находится на уровне 1,1630, а линия тренда — на 1,1620. Следующая поддержка — 1,1580 и 100-дневная скользящая средняя (красная, 4-часовой график). Закрытие ниже 100-дневной скользящей средней (красная, 4-часовой график) может спровоцировать медвежий тренд и направить пару к 1,1510. Дальнейшее падение может потребовать тестирования уровня 1,1465.

Пара GBP/USD поднялась выше отметки 1,3300 и недавно начала фазу консолидации. Основной уровень поддержки находится на уровне 1,3260.

На этой неделе внимание рынка приковано к окончательному решению ФРС по процентной ставке в этом году. Обновления точечной диаграммы, корректировки экономических прогнозов и заявления Пауэлла могут стать ключевыми факторами, влияющими на динамику золота к концу года.

Техническое наблюдение: консолидация вблизи максимумов, заметно сопротивление на уровне $4250

На дневном графике XAUUSD золото торгуется в узком диапазоне между $4180 и $4250. Быки сталкиваются с явным сопротивлением вблизи $4250, и многочисленные попытки удержаться выше этого уровня не увенчались успехом. Хотя восходящий тренд, сформированный в конце октября, сохраняется, импульс для покупок был ограниченным, что обеспечивает относительный баланс спроса и предложения.

В понедельник утром золото торговалось вблизи $4200. С другой стороны, $4250 является критическим уровнем для возобновления восходящего тренда. Устойчивый прорыв этого уровня, сопровождаемый ростом объёма, может вновь активизировать бычий импульс, подтолкнув цену к $4300 и, в конечном итоге, к рекордному максимуму в $4381.

С другой стороны, падение ниже минимума прошлой недели в $4180 сместит фокус на линию восходящего тренда октября вблизи 50-дневной скользящей средней, что, вероятно, привлечет интерес покупателей и спровоцирует краткосрочный отскок.

Факторы, повышающие ставку, по-прежнему доминируют на рынке золота. В США декабрьское снижение ставки оценивается почти на 90%, доллар слаб, а внутренние разногласия в ФРС по поводу дальнейшего смягчения денежно-кредитной политики усилились, что поддерживает золото. Тем временем, в ноябре Центральный банк Китая увеличил свои золотые резервы 13-й месяц подряд, усилив поддержку цен. Однако экономические данные прошлой недели лишь укрепили существующие оптимистичные прогнозы, не придав им нового импульса.

В то же время казначейские облигации США столкнулись с продолжающейся продажей, при этом доходность росла, что отражало осторожные ожидания «ястребиного снижения», что усиливает определенное давление на неприбыльный актив.

На этой неделе внимание рынка приковано к решению ФРС. Помимо самого снижения ставки, трейдеры следят за обновлениями точечных диаграмм, тоном Пауэлла и прогнозом относительно направления снижения ставки в 2026 году. В отличие от предыдущего акцента Пауэлла на внутреннем консенсусе, члены комитета теперь существенно расходятся во мнениях как о направлении, так и о масштабе политики. Даже незначительные корректировки со стороны нескольких членов комитета могут привести к заметным изменениям на точечных диаграммах и в изменении направления ставки.

Базовый сценарий для трейдеров заключается в том, что рынок труда США столкнётся с рисками снижения, прогнозы по безработице могут быть немного пересмотрены в сторону повышения, а Пауэлл может признать наличие внутренних разногласий в ФРС, используя при этом умеренно агрессивные высказывания по поводу снижения ставки. Учитывая сохранение неопределённости на точечном графике, такое хеджирование политических рисков может оказать некоторую поддержку золоту.

Если результаты и комментарии ФРС окажутся явно «голубиными», восходящий импульс золота может усилиться. И наоборот, если экономические прогнозы указывают на сохраняющуюся инфляцию, а некоторые члены ФРС склоняются к «ястребиной» политике, откладывая снижение ставки в 2026 году, фиксация прибыли может усилиться, что окажет краткосрочное давление на цены на золото.

В целом, золото остаётся в состоянии высокой консолидации, и уверенность рынка в его долгосрочном «бычьем» прогнозе остаётся непоколебимой. В краткосрочной перспективе «торговля в диапазоне и следование за трендом» остаётся предпочтительной стратегией. До тех пор, пока отметка $4250 не будет решительно преодолена, позиция, занимаемая в погоне за позициями, рискованна. Любой разумный откат, вероятно, привлечёт покупательский интерес и поддержит цены.

Помимо ФРС, рынок также будет следить за заседаниями Резервного банка Австралии (РБА), Банка Канады и Швейцарского национального банка (СНБ). Основное внимание на рынке сместилось с простого подтверждения экономических данных на предварительное прогнозирование потенциальных расхождений в политике основных центральных банков. Более высокая волатильность процентных ставок и валют может ещё больше повысить привлекательность золота как актива-убежища.

Во вторник в США будут опубликованы данные по вакансиям JOLTS за октябрь, которые, как ожидается, составят 7,15 млн. Это будут первые данные, отражающие реальную ситуацию на рынке труда после приостановки работы правительства, что может повлиять на ожидания относительно политики ФРС.

Если показатель окажется ниже консенсус-прогноза, это может усилить ожидания более слабого рынка труда, увеличить вероятность снижения ставок и оказать дополнительную поддержку золоту.

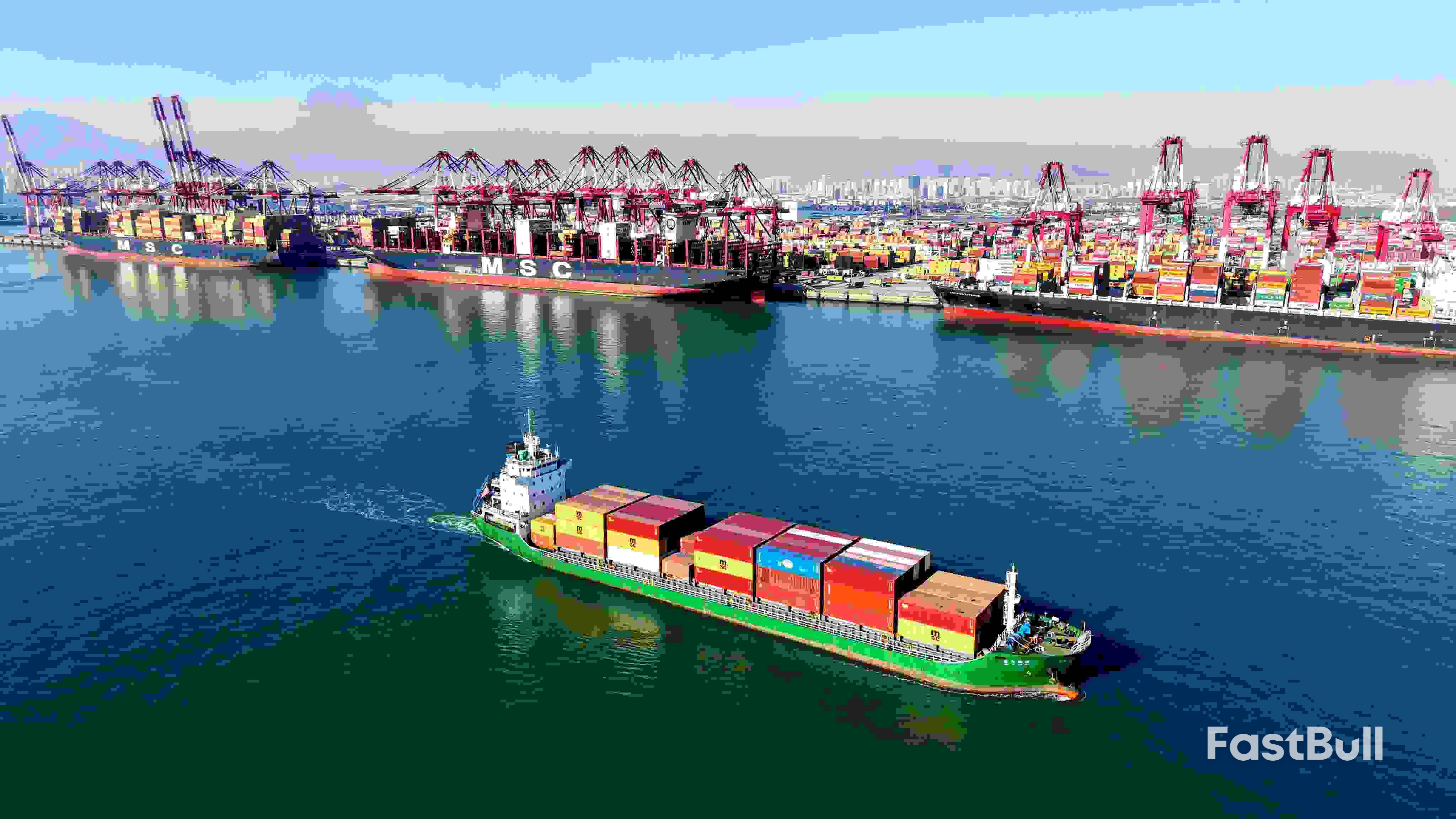

Экспорт Китая в ноябре значительно превзошел ожидания рынка, поскольку производители поспешили отправить товары на фоне торговой сделки с Вашингтоном, заключенной после встречи лидеров двух крупнейших экономик мира.

Объёмы экспортных поставок выросли на 5,9% в ноябре в долларовом выражении по сравнению с аналогичным периодом прошлого года, согласно опубликованным в понедельник данным таможни Китая, превысив прогноз экономистов, опрошенных Reuters, которые прогнозировали рост на 3,8%. Этот рост стал восстановлением после неожиданного падения на 1,1% в октябре — первого снижения с марта 2024 года.

Однако рост импорта на 1,9% не оправдал ожиданий в 3%, поскольку Пекин возобновил обещания расширить импорт и работать над сбалансированием торговли на фоне широко распространенной критики его агрессивного экспорта.

Импорт вырос в октябре всего на 1% по сравнению с прошлым годом, поскольку затяжной спад на рынке жилья и растущая неуверенность в завтрашнем дне продолжают сдерживать внутреннее потребление.

Китайские производители вздохнули с облегчением после того, как лидер Китая Си Цзиньпин и президент США во время встречи в Южной Корее в конце октября достигли соглашения, приостановившего действие ряда ограничительных мер на один год.

Стороны договорились снизить высокие пошлины на товары друг друга, ввести экспортный контроль на важнейшие полезные ископаемые и передовые технологии, а Пекин взял на себя обязательство закупать больше американской сои и сотрудничать с Вашингтоном в пресечении потоков фентанила.

По данным Института международной экономики Петерсона, после перемирия пошлины США на китайские товары остаются на уровне около 47,5%. Пекинские пошлины на импорт из США составляют около 32%.

Согласно официальному исследованию производственной сферы Китая, в ноябре активность в производственной сфере сократилась восьмой месяц подряд, при этом объём новых заказов продолжал сокращаться. Частный опрос, посвящённый экспортёрам, показал, что производственная активность неожиданно начала снижаться.

Ожидается, что китайские политики соберутся в конце этого месяца на ежегодную Центральную экономическую рабочую конференцию, чтобы обсудить цели экономического роста, бюджет и приоритеты политики на следующий год. Конкретные цели будут официально объявлены только на встрече «Двух сессий» в марте следующего года.

По данным Goldman Sachs, ожидается, что Пекин сохранит целевой показатель роста на 2026 год без изменений на уровне «около 5%», что потребует постепенного смягчения политики в начале следующего года, чтобы гарантировать ускорение роста с вероятных слабых показателей в четвертом квартале 2025 года.

Банк Уолл-стрит ожидает, что власти Китая увеличат увеличенный потолок бюджетного дефицита на 1 процентный пункт ВВП, снизят учетные ставки в общей сложности на 20 базисных пунктов и усилят меры стимулирования для сдерживания спада на рынке жилья.

Казначей Джим Чалмерс заявил, что Австралия не будет предоставлять домохозяйствам льготы по регулированию стоимости жизни в виде скидок на электроэнергию, поскольку правительство стремится обуздать расходы в условиях большого структурного дефицита бюджета.

«Это было непростое решение, но оно правильное», — заявил Чалмерс журналистам в Канберре в понедельник. «Это был сложный шаг, который мы приняли как кабинет министров, но это правильный выбор».

Чалмерс добавил, что это решение «признаёт давление на бюджет». Как сообщил журналистам Чалмерс, на сегодняшний день правительство потратило почти 7 миллиардов австралийских долларов (4,5 миллиарда долларов США) на три этапа скидок за электроэнергию.

Скидки коснулись практически каждого домохозяйства в Австралии.

Правительство впервые объявило о скидках на электроэнергию в конце 2022 года в качестве временной меры, а затем продлило их действие до 2025 года. Этот план помог оказать некоторое давление на общую инфляцию.

Правительство лейбористов, придерживающееся левоцентристской партии, на следующей неделе объявит прогноз бюджета на середину года. Чалмерс заявил, что на этот раз мини-бюджета не будет, но «будут меры экономии и придется принимать трудные решения».

Чалмерс заявил, что уровень инфляции в Австралии «выше, чем нам бы хотелось», и при обновлении бюджета это будет учтено.

«У нас есть два вида проблем. Во-первых, это инфляция, которая держится гораздо дольше, чем хотелось бы», — сказал Чалмерс. «А в среднесрочной и долгосрочной перспективе мы пытаемся преодолеть двадцатилетнюю неудовлетворительную производительность».

Решение Чалмерса было принято за день до того, как ожидается, что центральный банк Австралии оставит процентную ставку на уровне 3,6% на третьем заседании подряд.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Участник FastBull

Пока нет

Покупка

Войти

Зарегистрироваться