Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

США Месячный рост числа сокращенных рабочих мест от Challenger, Grey & Christmas (Нояб)

США Месячный рост числа сокращенных рабочих мест от Challenger, Grey & Christmas (Нояб)А:--

П: --

П: --

США Еженедельное среднее за 4 недели по первичным заявкам на пособие по безработице (сезонно скорректированное)

США Еженедельное среднее за 4 недели по первичным заявкам на пособие по безработице (сезонно скорректированное)А:--

П: --

П: --

США Еженедельные первичные заявки на пособие по безработице (сезонно скорректированные)

США Еженедельные первичные заявки на пособие по безработице (сезонно скорректированные)А:--

П: --

П: --

США Еженедельные продолжающиеся заявки на пособие по безработице (сезонно скорректированные)

США Еженедельные продолжающиеся заявки на пособие по безработице (сезонно скорректированные)А:--

П: --

П: --

Канада Индекс деловой активности Ivey (сезонно скорректированный) (Нояб)

Канада Индекс деловой активности Ivey (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада Индекс деловой активности Ivey (не сезонно скорректированный) (Нояб)

Канада Индекс деловой активности Ivey (не сезонно скорректированный) (Нояб)А:--

П: --

П: --

США Пересмотренные заказы на капитальные товары, не включая воздушные суда (месяц к месяцу, за исключением воздушных судов, сезонно скорректированные) (Сент)

США Пересмотренные заказы на капитальные товары, не включая воздушные суда (месяц к месяцу, за исключением воздушных судов, сезонно скорректированные) (Сент)А:--

П: --

США Ежемесячные заказы на производство (исключая транспорт) (Сент)

США Ежемесячные заказы на производство (исключая транспорт) (Сент)А:--

П: --

П: --

США Ежемесячные заказы на производство (Сент)

США Ежемесячные заказы на производство (Сент)А:--

П: --

П: --

США Ежемесячные заказы на производство (исключая оборону) (Сент)

США Ежемесячные заказы на производство (исключая оборону) (Сент)А:--

П: --

П: --

США Изменение еженедельных запасов природного газа EIA

США Изменение еженедельных запасов природного газа EIAА:--

П: --

П: --

Саудовская Аравия Добыча сырой нефти

Саудовская Аравия Добыча сырой нефтиА:--

П: --

П: --

США Еженедельное удержание ценных бумаг иностранными центральными банками

США Еженедельное удержание ценных бумаг иностранными центральными банкамиА:--

П: --

П: --

Япония Валютные резервы (Нояб)

Япония Валютные резервы (Нояб)А:--

П: --

П: --

Индия Ставка РЕПО

Индия Ставка РЕПОА:--

П: --

П: --

Индия Базовая процентная ставка

Индия Базовая процентная ставкаА:--

П: --

П: --

Индия Ставка обратного РЕПО

Индия Ставка обратного РЕПОА:--

П: --

П: --

Индия Резервное соотношение депозитов в People's Bank of China

Индия Резервное соотношение депозитов в People's Bank of ChinaА:--

П: --

П: --

Япония Предварительные ведущие индикаторы (Окт)

Япония Предварительные ведущие индикаторы (Окт)А:--

П: --

П: --

Великобритания Индекс цен на жилье Halifax год к году (сезонно скорректированный) (Нояб)

Великобритания Индекс цен на жилье Halifax год к году (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Великобритания Индекс цен на жилье Halifax месяц к месяцу (сезонно скорректированный) (Нояб)

Великобритания Индекс цен на жилье Halifax месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Франция Текущий счет (Не сезонно скорректированный) (Окт)

Франция Текущий счет (Не сезонно скорректированный) (Окт)А:--

П: --

П: --

Франция Торговый баланс (Сезонно скорректированный) (Окт)

Франция Торговый баланс (Сезонно скорректированный) (Окт)А:--

П: --

П: --

Франция Ежемесячный рост промышленного выпуска (сезонно скорректированный) (Окт)

Франция Ежемесячный рост промышленного выпуска (сезонно скорректированный) (Окт)А:--

П: --

П: --

Италия Месячный рост розничных продаж (Сезонно скорректированный) (Окт)

Италия Месячный рост розничных продаж (Сезонно скорректированный) (Окт)А:--

П: --

П: --

Еврозона Годовой рост занятости (Сезонно скорректированный) (3 квартал)

Еврозона Годовой рост занятости (Сезонно скорректированный) (3 квартал)А:--

П: --

П: --

Еврозона Окончательный ВВП год к году (3 квартал)

Еврозона Окончательный ВВП год к году (3 квартал)А:--

П: --

П: --

Еврозона Окончательный ВВП квартал к кварталу (3 квартал)

Еврозона Окончательный ВВП квартал к кварталу (3 квартал)А:--

П: --

П: --

Еврозона Квартальный рост занятости (Сезонно скорректированный) (3 квартал)

Еврозона Квартальный рост занятости (Сезонно скорректированный) (3 квартал)А:--

П: --

П: --

Еврозона Окончательные данные о занятости (Сезонно скорректированный) (3 квартал)

Еврозона Окончательные данные о занятости (Сезонно скорректированный) (3 квартал)--

П: --

Бразилия Индекс цен производителей (месяц к месяцу) (Окт)

Бразилия Индекс цен производителей (месяц к месяцу) (Окт)--

П: --

П: --

Мексика Индекс доверия потребителей (Нояб)

Мексика Индекс доверия потребителей (Нояб)--

П: --

П: --

Канада Уровень безработицы (Сезонно скорректированный) (Нояб)

Канада Уровень безработицы (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Уровень участия в занятости (Сезонно скорректированный) (Нояб)

Канада Уровень участия в занятости (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Занятость (Сезонно скорректированный) (Нояб)

Канада Занятость (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Частичная занятость (Сезонно скорректированный) (Нояб)

Канада Частичная занятость (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Полная занятость (Сезонно скорректированная) (Нояб)

Канада Полная занятость (Сезонно скорректированная) (Нояб)--

П: --

П: --

США Ежемесячный доход физических лиц (Сент)

США Ежемесячный доход физических лиц (Сент)--

П: --

П: --

США Индекс потребительских цен Далласского федерального резерва (месяц к месяцу) (Сент)

США Индекс потребительских цен Далласского федерального резерва (месяц к месяцу) (Сент)--

П: --

П: --

США Индекс потребительских цен PCE (год к году, сезонно скорректированный) (Сент)

США Индекс потребительских цен PCE (год к году, сезонно скорректированный) (Сент)--

П: --

П: --

США Индекс потребительских цен PCE (месяц к месяцу) (Сент)

США Индекс потребительских цен PCE (месяц к месяцу) (Сент)--

П: --

П: --

США Ежемесячные расходы физических лиц (сезонно скорректированные) (Сент)

США Ежемесячные расходы физических лиц (сезонно скорректированные) (Сент)--

П: --

П: --

США Ежемесячный рост базового индекса цен на личное потребление (Сент)

США Ежемесячный рост базового индекса цен на личное потребление (Сент)--

П: --

П: --

США Предварительные годовые ожидания инфляции на 5 лет от Университета Мичигана (Дек)

США Предварительные годовые ожидания инфляции на 5 лет от Университета Мичигана (Дек)--

П: --

П: --

США Годовой рост базового индекса цен на личное потребление (Сент)

США Годовой рост базового индекса цен на личное потребление (Сент)--

П: --

П: --

США Месячный рост реальных расходов потребления (Сент)

США Месячный рост реальных расходов потребления (Сент)--

П: --

П: --

США Ожидания инфляции на 5-10 лет (Дек)

США Ожидания инфляции на 5-10 лет (Дек)--

П: --

П: --

США Предварительный индекс текущего состояния Университета Мичигана (Дек)

США Предварительный индекс текущего состояния Университета Мичигана (Дек)--

П: --

П: --

США Предварительный индекс доверия потребителя Университета Мичигана (Дек)

США Предварительный индекс доверия потребителя Университета Мичигана (Дек)--

П: --

П: --

США Прогноз инфляции на 1 год Университета Мичигана, предварительные данные (Дек)

США Прогноз инфляции на 1 год Университета Мичигана, предварительные данные (Дек)--

П: --

П: --

США Предварительный индекс потребительского настроения Университета Мичигана (Дек)

США Предварительный индекс потребительского настроения Университета Мичигана (Дек)--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурение--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефти--

П: --

П: --

США Кредиты потребителей (Сезонно скорректированные) (Окт)

США Кредиты потребителей (Сезонно скорректированные) (Окт)--

П: --

П: --

Китай, материк Валютные резервы (Нояб)

Китай, материк Валютные резервы (Нояб)--

П: --

П: --

Китай, материк Экспорт (год к году, в долларах США) (Нояб)

Китай, материк Экспорт (год к году, в долларах США) (Нояб)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

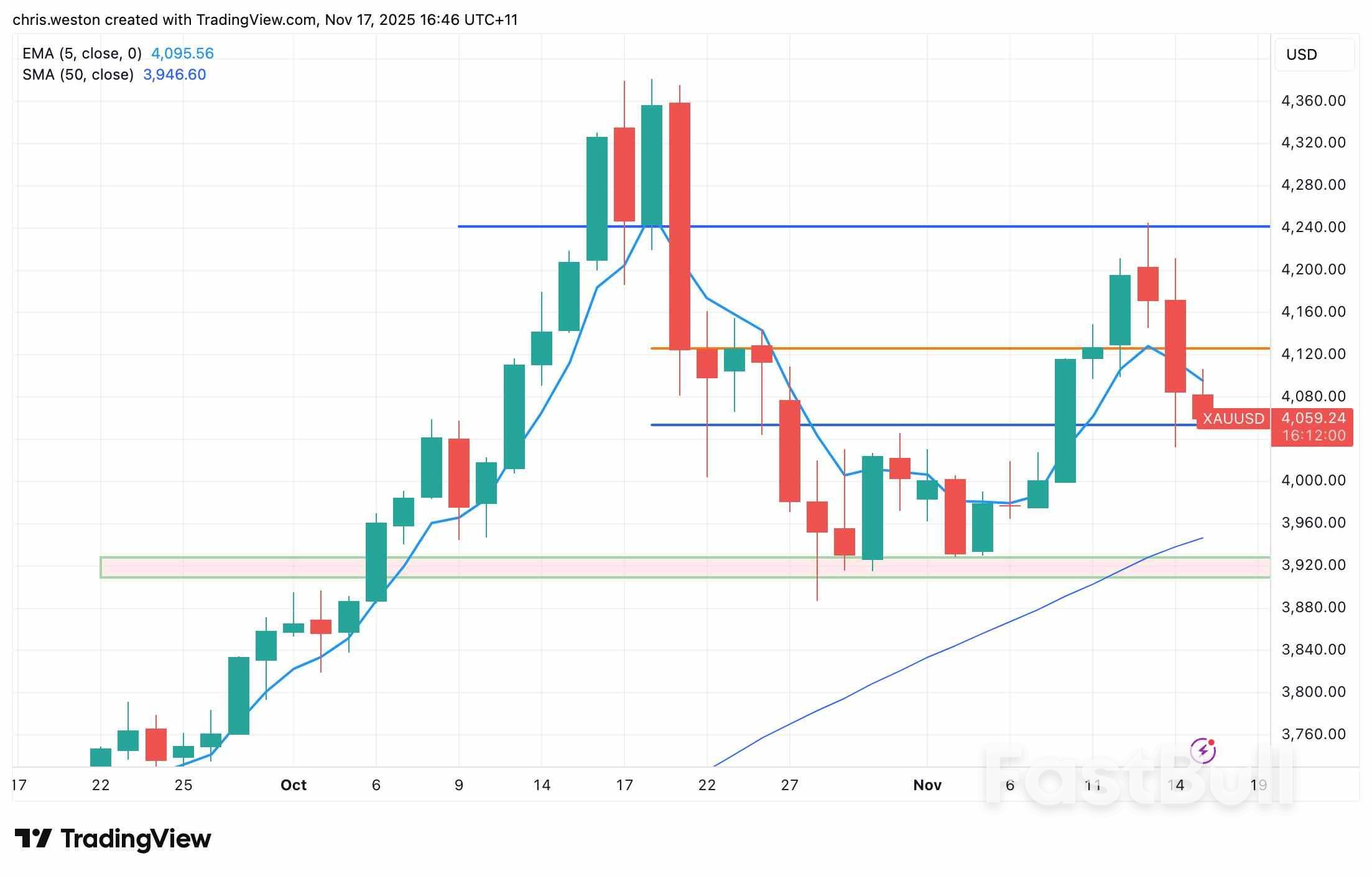

На прошлой неделе цены на золото следовали классической схеме «рост-спад». Активность проявляли как быки, так и медведи: с одной стороны...

На прошлой неделе цены на золото демонстрировали классическую модель «ралли-откат». Активность проявляли как «быки», так и «медведи»: с одной стороны, растущая неопределенность относительно перспектив экономики США и сомнения в независимости ФРС поддерживали спрос на безопасные активы; с другой стороны, возобновление работы правительства, фиксация прибыли «быками» и сохраняющиеся «ястребиные» сигналы от представителей ФРС, а также снижение рыночных ожиданий смягчения денежно-кредитной политики, сдерживали бычий импульс.

На этой неделе внимание рынка приковано к отчёту по занятости в несельскохозяйственном секторе за сентябрь, который запланирован на утро пятницы (по данным AEDT). Хотя данные могут быть опубликованы с некоторой задержкой из-за приостановки работы правительства, они всё же могут стать ключевым катализатором краткосрочной волатильности.

На дневном графике XAUUSD золото пережило резкий рост, за которым последовал стремительный откат. В начале прошлой недели цена держалась выше $4000 и пробила $4100 и $4200, достигнув внутридневного максимума на уровне $4245. Однако в четверг настроения резко изменились: золото опустилось ниже $4100, закрывшись на отметке $4085.

Сегодня утром золото торгуется около $4080. С другой стороны, отметки $4050 и $4000 могут оказать поддержку; с другой стороны, рост выше $4100 сделает максимум прошлой недели $4245 ключевым сопротивлением для покорения исторических максимумов.

Примечательно, что корреляция золота с долларом США, доходностью казначейских облигаций и акциями в настоящее время низкая, а это означает, что цены в значительной степени определяются финансовыми потоками, а не традиционными макроэкономическими факторами, что усиливает волатильность. Стоит следить за последними фундаментальными изменениями, поскольку они могут определять будущее направление цен.

Решающее движение цен на золото на прошлой неделе было обусловлено резким снижением рыночных ожиданий снижения ставки ФРС в декабре. Несколько представителей ФРС, включая Шмида и Логана, подчеркнули сохраняющееся инфляционное давление и дали агрессивные сигналы, напрямую снизив ожидания дальнейшего смягчения денежно-кредитной политики в этом году.

Месяц назад рынок был практически уверен в снижении ставки в декабре, с вероятностью около 90%; сегодня эта вероятность упала ниже 50%. Кривая доходности казначейских облигаций стала круче в сторону снижения, что указывает на то, что трейдеры переоценивают как инфляционный риск, так и темпы смягчения денежно-кредитной политики ФРС. Будучи активом, не приносящим доходности, золото, естественно, испытывает давление.

Тенденции к отказу от риска, приведшие к резкому снижению акций, также усилили давление на продажу золота из-за давления со стороны требований о внесении маржи.

Ястребиная позиция ФРС тесно связана с самым длительным в истории приостановкой работы правительства США, которая продлилась 43 дня. Хотя возобновление работы правительства и увеличение ликвидности на счёте TGA Казначейства способствуют экономическому росту, пробелы в данных, образовавшиеся во время приостановки, оставляют политиков и трейдеров действовать «вслепую».

Сбор ключевых экономических данных был нарушен: первоначальные оценки занятости, инфляции и ВВП за октябрь имеют явные пробелы; данные по занятости за ноябрь неполны, а статистика инфляции остаётся ограниченной. Эта неопределённость усиливает привлекательность золота как безопасного актива.

Кроме того, президент Федерального резервного банка Атланты Бостик, придерживающийся ястребов, заявил, что не будет добиваться переизбрания. Его место может занять более «голубиный» чиновник, что усилило опасения по поводу независимости ФРС. Хассетт публично заявил о готовности возглавить ФРС и проводить агрессивное снижение ставок, что ещё больше усилило неопределённость в политике и повысило спрос на золото как на актив-убежище.

В целом, на прошлой неделе золото демонстрировало череду ралли и откатов, характеризуясь повышенной волатильностью. Снижение ожиданий снижения процентной ставки в декабре стало основным фактором снижения цен, в то время как краткосрочная фиксация прибыли и слабая ликвидация длинных позиций усилили давление. Тем не менее, спрос на безопасные активы продолжает поддерживать цены, а высокий уровень госдолга США и продолжающиеся покупки центральным банком ограничивают средне- и долгосрочное падение.

Ожидается, что в краткосрочной перспективе золото будет торговаться в диапазоне от 4000 до 4250 долларов. Рынок будет уделять особое внимание предстоящим публикациям отложенных данных, которые могут повлиять на ожидания снижения ставки.

Из-за остановки производства на этой неделе будут опубликованы несколько задержанных данных:

- Бюро переписи населения США: расходы на строительство за август (пн), производственные заказы (вт), торговый баланс (ср) - Бюро экономического анализа: данные по международной торговле за август (ср) - Бюро статистики труда: данные о занятости в несельскохозяйственном секторе за сентябрь (пт)

Из них наиболее пристальное внимание уделяется сентябрьскому отчёту о занятости в несельскохозяйственном секторе. Рыночные ожидания предполагают создание 50 тысяч новых рабочих мест по сравнению с предыдущими 22 тысячами, при этом уровень безработицы останется на уровне 4,3%. Если данные покажут устойчивость рынка труда, это может оказать умеренное давление на золото. К заседанию Федерального комитета по операциям на открытом рынке (FOMC) 10 декабря более актуальным будет ноябрьский отчёт о занятости в несельскохозяйственном секторе, опубликованный 5 декабря.

Кроме того, важное значение будет иметь октябрьский протокол заседания ФРС США, который должен выйти в среду. Если протокол покажет, что большинство чиновников по-прежнему обеспокоены инфляцией и выступают против смягчения денежно-кредитной политики, золото может столкнуться с трудностями; если же опасения по поводу замедления экономики будут подчеркнуты, оно может оказать ограниченную поддержку.

Пара USD/JPY выросла в понедельник до 154,72, торгуясь вблизи самых высоких значений с февраля, несмотря на публикацию экономических данных Японии, которые превзошли прогнозы.

ВВП Японии сократился на 0,4% по сравнению с предыдущим кварталом в третьем квартале 2025 года, что стало разворотом после роста на 0,6%, зафиксированного во втором квартале. Тем не менее, этот результат оказался лучше прогнозируемого экономистами снижения на 0,6%.

Слабость иены сохраняется, главным образом, из-за публичного призыва премьер-министра Санаэ Такаити к Банку Японии сохранить политику сверхнизких процентных ставок. Правительство считает, что такая мягкая позиция необходима для поддержки экономического роста и постепенного повышения инфляции.

Это ставит правительство в противоречие с центральным банком. Глава Банка Японии Кадзуо Уэда придерживался более взвешенного тона, отметив, что потребление остаётся стабильным на фоне роста доходов домохозяйств и напряжённости на рынке труда. Он отметил, что базовая инфляция уверенно приближается к целевому уровню в 2%, что оправдывает скорейшее ужесточение денежно-кредитной политики.

Это создает видимый и редкий для общественности дисбаланс между фискальными приоритетами «голубиного» правительства и потенциальной склонностью центрального банка к нормализации денежно-кредитной политики.

График H4:

На четырёхчасовом графике пара USD/JPY завершила волну роста до отметки 155,00 и последующую коррекцию до 153,63. В настоящее время пара формирует узкий диапазон консолидации вокруг этого уровня поддержки. Ожидается, что пробой этого диапазона вверх положит начало следующему этапу ралли с начальной целью 155,15. Этот бычий сценарий подтверждается индикатором MACD, сигнальная линия которого расположена выше нуля и уверенно направлена вверх, что указывает на сохраняющуюся положительную динамику.

График H1:

На часовом графике пара достигла локального максимума на отметке 155,00 и завершила коррекцию к отметке 153,63. После этого был завершён новый импульс роста к отметке 154,66, сформировав новый компактный диапазон консолидации. Ожидается пробой этого диапазона вверх, что откроет путь к минимальной цели на уровне 155,75. Стохастический осциллятор подтверждает этот прогноз. Его сигнальная линия находится выше уровня 50 и резко поднимается к отметке 80, отражая сильный краткосрочный бычий импульс.

Пара USD/JPY продолжает расти, чему способствовало фундаментальное расхождение между «голубиной» позицией правительства Японии и Банком Японии, который осторожно закладывает основу для будущего повышения ставки. Технически структура пары остаётся устойчиво бычьей. Завершение недавней коррекции указывает на готовность пары к дальнейшему росту с ближайшими целями на отметках 155,15 и 155,75.

Доллар США вырос в понедельник, торгуясь стабильно в преддверии публикации ключевых экономических данных США после окончания приостановки работы правительства, а Федеральная резервная система проведет в следующем месяце свое последнее в этом году заседание по вопросам политики.

В 04:00 по восточному времени (09:00 по Гринвичу) индекс доллара, который отслеживает курс американской валюты по отношению к корзине из шести других валют, вырос на 0,1% до 99,282, отскочив после недельного падения.

На этой неделе основное внимание будет уделено различным публикациям данных по США, которые дадут представление о состоянии крупнейшей экономики мира, а в четверг будет опубликован отчет о занятости в несельскохозяйственном секторе за сентябрь, за которым пристально следят .

Это произошло после окончания приостановки работы правительства США, из-за которой была задержана публикация многочисленных данных, что лишило рынки и чиновников ФРС ясности относительно состояния крупнейшей экономики мира.

«На этой неделе, когда мы наконец должны начать получать данные по США, важно отметить, что исход следующего решения ФРС по ставке в декабре выглядит более предсказуемым, поскольку вероятность снижения составляет 50%», — отмечают аналитики ING в своей заметке.

«Это означает, что доллару, вероятно, не придется слишком сильно расти на фоне протокола FOMC, который будет опубликован в эту среду, и он может последовать примеру отчета по занятости в четверг».

На этой неделе также запланировано много выступлений представителей ФРС.

«Повторение недавнего заявления ФРС о том, что ей не следует торопиться с дальнейшим снижением ставок, а также некоторая неопределенность относительно того, на каком уровне фактически будет находиться нейтральная процентная ставка, вероятно, являются умеренным позитивом для доллара», — добавили в ING.

В Европе пара EUR/USD снизилась на 0,2% до 1,1601, отступив от двухнедельного максимума, зафиксированного на прошлой неделе.

Следующим важным пакетом данных для евро станет пятничный пакет предварительных индексов деловой активности PMI за ноябрь.

«Помните, что эти показатели держатся довольно хорошо и говорят о том, что предприятия, возможно, учатся жить в неопределенной международной обстановке», — добавили в ING.

«Укрепление доллара привело к снижению пары EUR/USD до 1,1600. Мы ожидаем появления спроса, если пара скорректируется ниже до уровня 1,1560/80».

Пара GBP/USD снизилась на 0,1% до 1,3162, при этом фунт стерлингов в некоторой степени стабилизировался после резких колебаний, наблюдавшихся в конце прошлой недели на фоне новостей о том, что министр финансов Рэйчел Ривз не планирует повышать ставки подоходного налога в предстоящем бюджете.

Ожидается, что Ривз потребуется собрать десятки миллиардов фунтов стерлингов, чтобы придерживаться своих финансовых целей, указанных в годовом бюджете от 26 ноября.

В Азии пара USD/JPY выросла на 0,1% до 154,68 после того, как предыдущие данные показали, что экономика Японии сократилась в третьем квартале, в годовом исчислении снизившись на 1,8%, что слабее, чем в предыдущих кварталах, но немного лучше срединного прогноза падения на 2,5%.

В квартальном исчислении ВВП снизился на 0,4%, что оказалось немного меньше прогнозов экономистов, но все же указывает на потерю динамики.

Сокращение было обусловлено ослаблением экспорта, вызванным недавно введенными США пошлинами. Частное потребление не оказало существенного влияния на рост и выросло лишь незначительно из-за сохраняющегося инфляционного давления на домохозяйства.

Единственным сильным компонентом данных стали капитальные затраты, которые увеличились и говорят о том, что компании по-прежнему готовы инвестировать, несмотря на сдерживающие торговые факторы.

Пара USD/CNY выросла на 0,1% до 7,1045, а пара AUD/USD выросла на 0,1% до 0,6534.

На азиатской сессии 17 ноября наблюдалась разнонаправленная динамика региональных фондовых индексов, цен на сырьевые товары и валютных пар, обусловленная ослаблением ВВП Японии, давлением в секторах и осторожными настроениями инвесторов в преддверии публикации важных данных в США, Европе и регионе. Особенно пострадали акции компаний сферы туризма и розничной торговли в Японии, в то время как индекс Kospi продемонстрировал относительный рост, а цены на нефть снизились. Иена оставалась стабильной после публикации данных по ВВП, а индийские рынки открылись уверенно на фоне сильных внутренних потоков.

Сегодняшние торги характеризуются значительной неопределенностью, обусловленной задержкой выхода экономических данных США, меняющимися ожиданиями снижения ставки ФРС (теперь на уровне 50% в декабре) и ожиданием критически важных корпоративных отчетов. Данные по инфляции в Канаде (13:30 по Гринвичу) представляют собой ключевой макроэкономический отчет дня, в то время как подтвержденное сокращение ВВП Японии подчеркивает опасения по поводу роста мировой экономики. Откат биткоина на 25% от октябрьских максимумов отражает общую тенденцию к снижению риска, в то время как цены на нефть остаются под давлением, несмотря на геополитическую напряженность.

Доллар США движется в сложной обстановке, характеризующейся снижением ожиданий снижения ставки Федеральной резервной системы, сохраняющейся экономической неопределенностью, вызванной историческим прекращением работы правительства, и предстоящей важной неделей публикации данных. Учитывая, что индекс DXY тестирует ключевой уровень поддержки около 99,00, а вероятность снижения ставки ФРС в декабре падает ниже 50%, краткосрочная траектория доллара зависит от будущих экономических показателей, которые наконец прольют свет на истинное состояние экономики США. Примечания Центрального банка:

Следующие 24 часа: слабый медвежий тренд

Недавно завершившаяся 43-дневная приостановка работы правительства США привела к значительной волатильности, первоначально подняв цену золота выше 4240 долларов на фоне спроса на безопасные активы, а затем спровоцировав фиксацию прибыли после урегулирования. Задержка экономических данных и агрессивные комментарии ФРС внесли реальную неопределенность в преддверии заседания FOMC 10 декабря. Предвзятость в следующие 24 часа: слабый бычий тренд.

Никаких важных новостей. Чего ожидать от евро сегодня? Евро открыл торги понедельника на прочном уровне 1,1621, чему способствовало сочетание слабости доллара США, стабильной политики ЕЦБ и устойчивой динамики в секторе услуг еврозоны. В то время как ЕЦБ сохраняет «хорошие позиции» с фиксированными ставками и вероятностью их снижения к сентябрю 2026 года лишь 40%, Федеральная резервная система сталкивается с растущим давлением в пользу дальнейшего смягчения, при этом вероятность снижения ставки в декабре составляет примерно 50%. Примечания Центрального банка:

Следующие 24 часа: слабый медвежий тренд

Швейцарский франк начинает неделю на многолетних максимумах, чему способствуют три ключевых фактора: подтвержденное снижение пошлин США с 39% до 15%, сохраняющийся спрос на безопасные активы, обусловленный глобальной неопределенностью, и стабильность политики Национального банка Швейцарии (SNB) на уровне 0%, отрицательные ставки исключены. Пара USD/CHF торгуется вблизи 0,79, что является самым высоким значением с 2011 года, в то время как пара EUR/CHF достигла уровней, не наблюдавшихся с 2015 года. Учитывая, что сегодня будет опубликована предварительная оценка ВВП Швейцарии за третий квартал, а заседание SNB не за горами 11 декабря, траектория франка будет зависеть от публикации экономических данных и любых изменений в оптимистичном прогнозе SNB по инфляции. Примечания Центрального банка:

Следующие 24 часа: средне-бычий тренд

Британский фунт стерлингов сталкивается со значительными препятствиями с началом азиатской сессии в понедельник. Разворот в фискальной политике правительства поставил под сомнение финансовую надежность Великобритании, в то время как сохраняющиеся слабые экономические данные укрепили ожидания снижения ставки в декабре. Учитывая, что рынки оценивают вероятность снижения ставки на 25 базисных пунктов 18 декабря в 75-80%, а технические индикаторы указывают на дальнейший риск снижения, фунт стерлингов, вероятно, останется под давлением, если только не появятся неожиданные данные в сторону роста или комментарии Кэтрин Манн не укажут на сопротивление смягчению денежно-кредитной политики в краткосрочной перспективе. Трейдерам следует внимательно следить за зоной поддержки 1,3150–1,3185, поскольку прорыв ниже этой зоны может ускорить снижение до 1,2875 или ниже. Примечания Центрального банка:

Сегодняшний день знаменует собой поворотный момент для трейдеров, торгующих канадским долларом, с публикацией ИПЦ за октябрь. Данные по инфляции, соответствующие ожиданиям, вероятно, укрепят рыночный консенсус о том, что Банк Канады приостановил снижение ставки, что обеспечит техническую поддержку канадскому доллару на текущих уровнях вблизи 1,40. Однако более широкие перспективы остаются сдержанными, поскольку разница в ставках и неопределенность в торговле оказывают давление на среднесрочную динамику канадского доллара. Рынок будет внимательно следить как за общими показателями инфляции, так и за базовой инфляцией, а также за любыми прогнозами относительно решения Банка Канады, которое будет принято 10 декабря. Примечания Центрального банка:

Следующие 24 часа BiasWeaK: бычий тренд

Цены на нефть снизились в понедельник, 17 ноября, на фоне возобновления экспортных операций России из Новороссийска после украинских забастовок. Рынок испытывает значительное понижательное давление из-за растущего избытка предложения: МЭА предупреждает о достижении избытка в 4 млн баррелей в сутки в 2026 году. Несмотря на геополитические риски, связанные с усилением украинских атак на российскую энергетическую инфраструктуру, санкциями США против «Роснефти» и «Лукойла», вступающими в силу 21 ноября, и захватом танкера Ираном в Ормузском проливе, эти риски оказались недостаточными для компенсации фундаментальных опасений по поводу избыточного предложения.

Следующие 24 часа: слабый медвежий тренд

Ключевые моменты:

Забудьте об секторах. Забудьте о странах. Будущее инвестиций — в долгосрочных трендах.

Искусственный интеллект меняет отрасли, оборонные бюджеты стремительно растут, расходы на борьбу с киберпреступностью стремительно растут, прорывы в здравоохранении продлевают жизнь, рост дивидендов вознаграждает терпение, а блокчейн меняет финансовую систему. Именно эти идеи формируют рынки сегодня и завтра.

Всё больше инвесторов понимают, что им нужен не просто вложения в индекс. Им нужен вклад в долгосрочную тему. Они хотят, чтобы их портфели отражали будущее, которое они видят. В этом и заключается идея тематического инвестирования: согласовывать капитал с долгосрочными тенденциями, формирующими будущее, при этом сохраняя его приверженность фундаментальным показателям.

Четыре основные структурные силы меняют экономику и рынки: технологии, демография, геополитика и климат.

Технологии: ИИ проникает повсюду — от полупроводников до здравоохранения. Демография: старение населения стимулирует спрос на лекарства, в то время как молодое поколение требует услуг, изначально основанных на цифровых технологиях. Геополитика: оборонные бюджеты растут, кибератаки множатся, а цепочки поставок перестраиваются. Климат: декарбонизация и переход на «зеленую» экономику перераспределяют капитал между отраслями.

Это не квартальный шум, это смена поколений. Каждая инвестиционная тема Saxo строится вокруг одной или нескольких из этих структурных сил: трансформации широких мегатрендов, таких как технологии, демография, геополитика и климат, в конкретные компании, которые инвесторы могут изучать и отслеживать.

«Инвестирование в мегатренды — это инвестирование в то, куда движется мир, а не туда, где он был». — Джейкоб Фалькенкрон

Тематическое инвестирование — это не то же самое, что покупка секторного фонда. Секторный ETF может дать вам доступ к банкам; такая тема, как «кибербезопасность», охватывает программное обеспечение, оборудование и услуги, связанные с одним и тем же драйвером.

Подумайте об этом как о создании сюжетной линии, а не жанра. Вместо того, чтобы относить своё портфолио к разделу «Технологии», вы выбираете главу «ИИ» и рассматриваете компании, работающие в этой области, от разработчиков микросхем до центров обработки данных.

Важно отметить, что темы — это не мимолетное увлечение. У хорошо продуманной темы есть структурные драйверы, широкая релевантность и компании с реальными доходами и бизнес-моделями, за которыми она стоит.

«Лучшие темы — это не о том, что модно сегодня, а о том, что будет актуально через десять лет». — Джейкоб Фалькенкрон

Последние три года показали, как быстро темы могут переходить от ажиотажа к принятию. Генеративный ИИ был научной фантастикой, затем пилотным проектом, а теперь – повесткой дня для советов директоров. Расходы на оборону десятилетиями оставались на прежнем уровне, а теперь союзники по НАТО выделяют на них два процента ВВП в качестве базового уровня. Здравоохранение переходит от лечения к профилактике и персонализации.

Темы не обещают стабильной доходности, но являются двигателями долгосрочного роста. Задача инвесторов — отделить сигнал от шума.

Одна из причин, по которой инвесторов привлекают темы, — это вовлеченность. Сохранять инвестиции легче, когда веришь в историю. Если вас волнует безопасность данных, кибертема кажется осязаемой. Если вы увлечены наукой, инновации в здравоохранении найдут отклик. Если вы стремитесь к стабильному доходу, рост дивидендов будет привлекателен.

Эта эмоциональная связь имеет значение. Инвесторы менее склонны к панической продаже активов, когда уверены в том, почему они что-то покупают.

Темы лучше всего работают как сателлиты вокруг диверсифицированного ядра. Представьте свой портфель как солнечную систему: ядро, состоящее из акций и облигаций широкого профиля, окруженное тематическими сателлитами, отражающими ваши убеждения.

Типичные инвесторы могут выделять от 5 до 20% своего портфеля на различные темы, в зависимости от готовности к риску. Это позволяет поддерживать интерес, не слишком увлекаясь какой-либо одной сюжетной линией.

«Темы должны вас волновать, но они никогда не должны доминировать в вашем портфолио. Думайте о специях, а не обо всём блюде». — Джейкоб Фалькенкрон

Чтобы сделать тематическое инвестирование более доступным, стратеги Saxo создали инвестиционные темы: тщательно отобранные списки компаний, тесно связанных с определенным долгосрочным трендом.

Эти тщательно подобранные списки помогают решить одну из самых сложных задач для инвесторов: как определить и выбрать компании по определённой тематике. Хотя выбор отдельных акций может быть сложным, а обширные ETF могут ослабить влияние на перспективные тренды, тематический список предлагает чёткую отправную точку для исследования в определённой области.

Используя тему в качестве вдохновения, вы сможете исследовать различные звенья цепочки создания стоимости, не зацикливаясь только на самых известных именах и сэкономив время на отбор и генерацию идей. Списки периодически пересматриваются, чтобы они могли меняться вместе с темой, а не застревать на вчерашних победителях.

Инвестиционные специалисты Saxo выделили ряд убедительных тем, призванных отражать основные долгосрочные тренды. Каждая тема курируется командой стратегов Saxo и обычно включает около восьми акций. Шесть из представленных ниже представлены здесь исключительно в качестве иллюстрации, однако Saxo предлагает и другие темы, с которыми вы можете ознакомиться на нашей платформе .

Искусственный интеллект: ИИ больше не ограничивается лабораториями. Он способствует росту производительности во всех отраслях: от производства микросхем и облачной инфраструктуры до здравоохранения и потребительских приложений. Внедрение ИИ ускоряется, поскольку компании стремятся внедрить его в свои бизнес-модели.

Оборона: геополитика снова оказалась в центре внимания рынков. Рост военных бюджетов, программы перевооружения и новые технологии в аэрокосмической сфере и сфере безопасности создают долгосрочный спрос на подрядчиков и поставщиков в сфере обороны.

Кибербезопасность: цифровая инфраструктура стала критически важной для всего, от банковского дела до здравоохранения, поэтому расходы на киберпреступность стремительно растут. Компании и правительства уделяют первостепенное внимание расходам на защиту, что делает этот рынок структурно растущим.

Инновации в здравоохранении: прорывы в области геномики, персонализированной медицины и биотехнологий меняют подходы к лечению заболеваний. Старение населения усиливает этот процесс, стимулируя спрос на более эффективные методы лечения и новые технологии.

Рост дивидендов: инвесторов, ищущих устойчивость и доход, привлекают компании, которые ежегодно увеличивают выплаты. Такие компании, как правило, финансово устойчивы, имеют стабильную прибыль и нацелены на вознаграждение акционеров.

Криптовалюта и блокчейн: технология блокчейн начинает менять финансовую инфраструктуру и цифровые активы. Несмотря на волатильность и регуляторные риски, её потенциал для трансформации платежей, расчётов и децентрализованных финансов делает её слишком важной темой, чтобы её игнорировать.

Тематическое инвестирование — это не прогнозирование роста ВВП в следующем квартале. Это выражение своего мнения о том, как меняется мир, и получение частички этих изменений.

Цены на золото упали на азиатских торгах в понедельник, увеличив потери предыдущей сессии, поскольку трейдеры постепенно снижали ожидания того, что Федеральная резервная система снизит процентные ставки в следующем месяце.

Давление на желтый металл оказал укрепившийся доллар, в то время как возросшее нежелание рисковать на фоне ставок на отложенное снижение ставок и возросшей экономической неопределенности также не смогло предотвратить падение стоимости золота.

Спотовая цена на золото упала на 0,6% до 4053,84 доллара за унцию к 00:33 по восточному времени (05:33 по Гринвичу), тогда как фьючерсы на золото с поставкой в декабре упали на 0,9% до 4055,91 доллара за унцию.

Золото находится под давлением, поскольку трейдеры оценивают снижение процентной ставки в декабре

Недавние потери золота были обусловлены главным образом тем, что трейдеры постоянно переоценивали ожидания снижения ставки ФРС в декабре.

По данным CME Fedwatch , рынки закладывали в цены 39,8%-ную вероятность снижения ставки на 25 базисных пунктов в ходе заседания ФРС 10–11 декабря, что значительно ниже вероятности в 61,9%, зафиксированной на прошлой неделе .

Ставки на удержание выросли до 60,2% с 38,1% на прошлой неделе.

Этому способствовал, главным образом, возросшая неопределенность в отношении экономики США, особенно после того, как страна недавно вышла из самого продолжительного в своей истории приостановки работы правительства. Ожидается, что приостановка работы правительства задержит или нарушит публикацию ряда ключевых экономических показателей за октябрь, особенно по инфляции и занятости.

Недостаток понимания этих двух факторов заставляет ФРС действовать вслепую перед декабрьским заседанием. Ожидания рынка в пользу сохранения ставки также усилились на фоне усиливающихся признаков нестабильной инфляции в США, в то время как председатель ФРС Джером Пауэлл в целом не был готов к снижению ставки в декабре.

Высокие ставки в течение длительного времени не предвещают ничего хорошего для не приносящих доход активов, таких как золото и другие металлы.

Среди других драгоценных металлов спотовая цена на платину выросла на 0,1% до 1548,0 долл. США за унцию, но понесла существенные потери по сравнению с предыдущей сессией, в то время как спотовая цена на серебро осталась на уровне 50,5795 долл. США за унцию, также упав с почти рекордных максимумов на прошлой неделе.

Доллар стабилизировался после публикации протокола ФРС и публикации данных по экономике США на этой неделе

В понедельник доллар немного укрепился, частично отыграв потери прошлой недели. Индекс доллара вырос на 0,1% .

На этой неделе основное внимание будет уделено целому ряду экономических показателей США: в четверг будут опубликованы данные правительства по занятости в несельскохозяйственном секторе за сентябрь. Также на этой неделе будут опубликованы данные по индексу деловой активности (PMI) за ноябрь.

Протокол октябрьского заседания ФРС должен быть опубликован в среду и, как ожидается, предоставит более подробную информацию о том, как центральный банк подходит к принятию решения в декабре.

Инфляция и занятость — два важнейших фактора, которые ФРС учитывает при установлении процентных ставок.

Однако американские чиновники недавно дали понять, что из-за приостановки работы правительства обе копии могут так и не быть опубликованы в октябре.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Участник FastBull

Пока нет

Покупка

Войти

Зарегистрироваться