Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

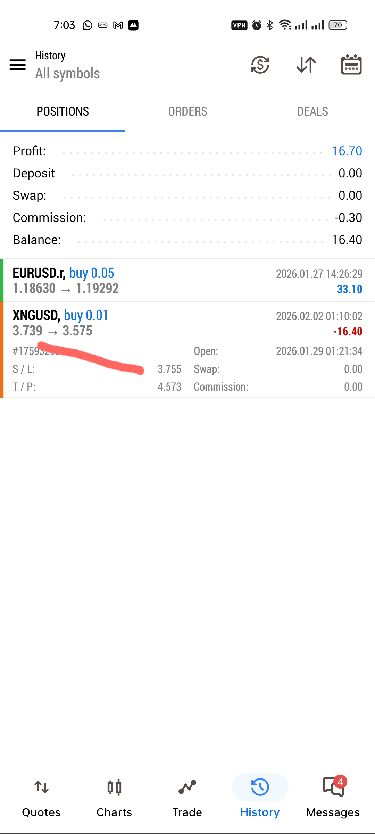

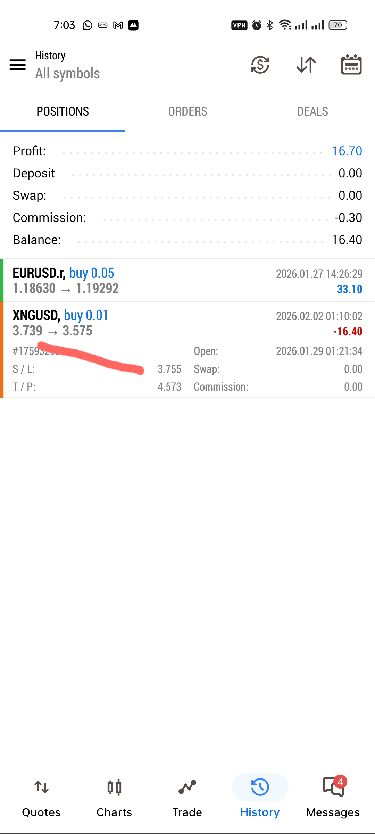

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Цена на платину на спотовом рынке продолжает падение, снизившись почти на 10% до $1948,59/унция.

Министерство энергетики Индонезии установило эталонную цену на уголь с содержанием энергии 4100 ккал на уровне 48,21 доллара за метрическую тонну на первое полугодие февраля.

Министерство энергетики Индонезии установило эталонную цену на уголь с содержанием энергии 5300 ккал на уровне 73,96 долларов США за метрическую тонну на первое полугодие февраля.

Дубай – Глава МВФ заявил, что объем торговли снизился не так, как ожидалось, и темпы его роста замедлились.

Аналитики JP Morgan прогнозируют цену золота в 6300 долларов за унцию к концу года на фоне устойчивого спроса со стороны центральных банков и инвесторов.

Дубай – Глава МВФ заявил, что мы ожидаем снижения мировой инфляции до 3,8% в этом году и до 3,4% в 2027 году.

Статистическое бюро Индонезии: производство риса в 2025 году составило 34,69 млн метрических тонн, прогнозируемый объем производства в первом квартале — 10,16 млн тонн.

Заместитель главы Банка Японии Химино выступит с речью и проведет пресс-конференцию в префектуре Вакаяма 2 марта.

Министр иностранных дел Германии: ЕС работает над скорейшим заключением новых соглашений о свободной торговле в Азии, в том числе с Малайзией, Таиландом, Филиппинами и Австралией.

Вице-председатель Комитета безопасности России Медведев: «Кража» Мадуро со стороны США разрушает международные отношения.

Вице-председатель Комитета безопасности России Медведев: Москва не хочет глобального конфликта, но его нельзя исключать, поскольку мир сейчас очень опасен.

[Ким Гён Хи обжалует приговор к 1 году и 8 месяцам лишения свободы в первом судебном процессе] 2 февраля по местному времени стало известно, что Ким Гён Хи, жена бывшего президента Южной Кореи Юн Сок Ёля, обжаловала приговор первого судебного процесса, предусматривающий 1 год и 8 месяцев лишения свободы.

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)А:--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)А:--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)А:--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)А:--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)А:--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)А:--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)А:--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)А:--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)А:--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)А:--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Общее количество одобренных строительств YoY (Дек)

Австралия Общее количество одобренных строительств YoY (Дек)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Австралия Годовой рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Годовой рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Австралия Месячный рост разрешений на строительство в частном секторе (Сезонно скорректированный) (Дек)

Австралия Месячный рост разрешений на строительство в частном секторе (Сезонно скорректированный) (Дек)--

П: --

П: --

Австралия Овернайт (заемный) ключевой процент

Австралия Овернайт (заемный) ключевой процент--

П: --

П: --

Заявление о ставках РБА

Заявление о ставках РБА Япония Средний доход на аукционе 10-летних облигаций

Япония Средний доход на аукционе 10-летних облигаций--

П: --

П: --

Саудовская Аравия Индекс деловой активности IHS Markit (Янв)

Саудовская Аравия Индекс деловой активности IHS Markit (Янв)--

П: --

П: --

Пресс-конференция РБА

Пресс-конференция РБА Турция Индекс цен производителей (год к году) (Янв)

Турция Индекс цен производителей (год к году) (Янв)--

П: --

П: --

Турция ИПЦ год к году (Янв)

Турция ИПЦ год к году (Янв)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

В течение последних двух лет экономисты и рыночные стратеги активно дискутируют по вопросу: ждет ли экономика США жесткую или мягкую посадку?

Сегодня аналитики и рынки ожидают, что ЕЦБ снизит ставку на 25 базисных пунктов. Умеренность на рынке труда и экономической активности после июньского заседания должна привести к дальнейшему росту уверенности в том, что процесс дезинфляции идет по плану, в частности, учитывая замедление роста заработной платы. Для получения более подробной информации см . Предварительный обзор ЕЦБ – Dialling back, but pace certain , 5 сентября.

В Норвегии публикуется исследование Regional Network, дающее представление об использовании мощностей, что может иметь решающее значение для сообщения Norges Bank 19 сентября. Хотя Norges Bank в июне рекомендовал рынкам не спекулировать на снижении ставок в этом году, недавние внутренние и мировые события значительно увеличили вероятность снижения ставок в 2024 году. Если показатели использования мощностей существенно изменятся, мы готовы скорректировать наш текущий призыв к тому, чтобы первое снижение ставок Norges Bank не произошло до марта 2025 года.

В Швеции публикуется CPI за август. Мы ожидаем, что инфляция CPIF значительно снизится до 1,1% г/г в августе, что на 0,6 п. п. ниже прогноза Riksbank. Наш прогноз по CPIF без учета энергоносителей на уровне 2,1% г/г близко совпадает с мнением Riksbank. Если он верен, то основное внимание будет уделяться тому, как Riksbank справится с таким результатом в своей денежно-кредитной политике.

Что случилось ночью

В Японии оптовая инфляция в августе оказалась ниже ожидаемой и составила -0,2% м/м и 2,5% г/г по сравнению с консенсусом в 0,0% м/м и 2,8% г/г. Сюрприз был вызван восстановлением иены, что ослабило давление на стоимость импорта. Замедление, которое, как ожидается, повлияет на потребительские цены в предстоящие месяцы, может повлиять на сроки следующего повышения ставок Банка Японии (BoJ). Более того, сегодня утром ястреб-член BoJ Тамура заявил, что ставки должны вырасти как минимум до 1% к концу следующего года, поскольку вероятность достижения целевого показателя инфляции в 2% устойчиво повысилась. Комментарий Тамуры, первого, кто указал целевую ставку, следует за другими членами BoJ, выступающими за продолжение повышения, несмотря на рыночные потрясения.

Что случилось вчера?

В США общая инфляция в августе была близка к ожиданиям и составила 0,2% м/м SA и 2,5% г/г (минусы: 0,2% м/м SA, 2,6% г/г). Базовая инфляция была немного выше ожидаемой и составила 0,3% м/м SA (минусы: 0,2%), в то время как годовой показатель совпал с ожиданиями. Скромный позитивный сюрприз был в основном обусловлен ценами на жилье, в то время как ценовое давление в других секторах услуг, на основные товары, а также на продукты питания и энергию, было близко к ожиданиям. Жилье, а точнее вклад эквивалентной арендной платы владельцев (OER), выросло до самого высокого уровня с января. Однако следует отметить, что ИПЦ на жилье отстает от изменений на фактическом рынке аренды/недвижимости на 10-11 месяцев, что подразумевает, что это не следует рассматривать как признак повторного ускорения инфляционного давления. Таким образом, отпечаток не отвлекает ФРС от снижения ставок на следующей неделе, но поддерживает наш вариант снижения на 25 базисных пунктов. После публикации данных рынки оценили вероятность снижения ставки на 25/50 базисных пунктов на уровне 85%/15% в пользу меньшего изменения.

Камала Харрис оказалась более сильным кандидатом в президентских дебатах против Дональда Трампа. Харрис представила более дальновидное видение, в то время как Трамп в основном сосредоточился на критике действующей администрации и не имел ясности относительно своих собственных инициатив. Республиканские стратеги отметили, что, хотя выступление Трампа не было воспринято как серьезная неудача, его переизбрание выглядело более неопределенным. Экспресс-опрос YouGov показал, что 43% зрителей считают Харрис победителем, по сравнению с 28% за Трампа, а 30% не определились.

Харрис теперь также, по-видимому, является явным фаворитом согласно прогнозам рынков. Однако гонка остается напряженной, особенно в колеблющихся штатах. Подробности выборов в США см. в нашем US Election Monitor от 6 сентября, который мы планируем обновлять раз в две недели до дня выборов.

Рынки отреагировали на дебаты, немного снизив курс доллара и доходность, что говорит о том, что ожидания того, что Трамп будет проводить более экспансионистскую фискальную политику и протекционистские меры, остаются неизменными. Вчерашнее ценовое движение, вероятно, дает хороший показатель того, как рынки могут отреагировать на новости о выборах в будущем, хотя долгосрочные последствия менее очевидны.

В Великобритании ежемесячный показатель ВВП за июль оказался слабее ожиданий на уровне 0,0% м/м (минус: 0,2%, предыдущее значение: 0,0%), что свидетельствует о том, что экономика начинает терять обороты, в то время как показатель 3M/3M составил 0,5% (минус: 0,6%, предыдущее значение: 0,6%). Неожиданность снижения была широкомасштабной и была обусловлена снижением промышленного и производственного производства, а также строительства, в то время как сфера услуг продолжала вносить позитивный вклад. При этом следует отметить, что эти данные носят волатильный характер, и, следовательно, риск снижения спроса по-прежнему сохраняется — в соответствии с ожиданиями Банка Англии.

Акции: Мировые акции выросли вчера, во главе с американскими акциями с большой капитализацией и циклическим ростом. Это движение было вызвано немного более высоким, чем ожидалось, ИПЦ, который поднял короткую часть кривой доходности в США выше, тем самым снизив вероятность сокращения на 50 базисных пунктов на следующей неделе. Таким образом, инвесторы в акции видят облегчение в том, что ФРС, возможно, не придется проводить двойное сокращение, что косвенно указывает на то, что экономические перспективы остаются стабильными. Кроме того, наблюдалась значительная циклическая ротация, при этом энергетика показала худшие результаты, а технологии показали исключительно хорошие результаты. Если бы вчерашний рост акций был обусловлен сильными показателями роста или спроса, мы, вероятно, увидели бы более масштабный прирост, и энергетика не показала бы столь существенных результатов. Также важно отметить отрицательную корреляцию между облигациями и акциями в день ИПЦ. Это свидетельствует о значительном прогрессе в процессе нормализации инфляции и изменении взглядов инвесторов на инфляцию. В США вчера Dow закрылся ростом на 0,3%, SP 500 на 1,1%, Nasdaq на 2,2%, а Russell 2000 на 0,3%. Азиатские рынки сегодня утром взлетели, некоторые из самых цикличных и высокотехнологичных рынков выросли более чем на 3%. Американские фьючерсы также демонстрируют тенденцию к росту, европейские фьючерсы выросли более чем на 1%.

FI: Главным событием сегодняшнего дня станет заседание ЕЦБ. Снижение на 25 базисных пунктов, похоже, уже решено, и поэтому рынки сосредоточатся на рекомендациях и обновленных прогнозах персонала на заседании. В пятницу широкая мера заработной платы — компенсация на одного сотрудника — показала заметное снижение годового роста заработной платы во втором квартале с 4,8% г/г до 4,3% г/г, и это, вероятно, ослабило часть беспокойства, связанного с все еще высокими показателями внутренней инфляции в августе. Мы ожидаем, что Лагард подтвердит, что ЕЦБ вступает в фазу снижения, но не ожидаем обязательств по конкретным срокам дальнейшего снижения; таким образом, мы не ожидаем, что он отклонится от подхода к изменению процентной ставки по каждому заседанию и в зависимости от данных, тем самым сохраняя опциональность и гибкость своих рекомендаций. Рынки оценивают 62 базисных пункта в этом году и 126 базисных пунктов в 2025 году. См. предварительный просмотр ЕЦБ — снижение, но темп неопределенный, 5 сентября.

FX: Хотя доллар США скромно вырос на вчерашней сессии, наиболее заметным движением G10 стала распродажа норвежской кроны, которая остановилась около отметки 12,00 в паре EUR/NOK, прежде чем норвежская валюта нашла необходимую поддержку в виде сырой нефти марки Brent, вернувшейся выше 70 долларов США за баррель. Пара EUR/SEK остается на низком уровне 11,40, в то время как пара USD/JPY не смогла продолжить движение ниже 142. Наконец, пара EUR/CHF отскочила немного ниже уровня 0,93, прежде чем достичь нового недельного максимума около 0,94.

Пара USD/JPY прерывает двухдневную полосу неудач, торгуясь около 142,90 в течение европейских часов в четверг. Японская иена (JPY) остается подавленной после высказываний члена правления Банка Японии (BoJ) Наоки Тамуры.

Член правления Банка Японии Тамура заявил, что «нет предопределенной идеи о темпах дальнейшего повышения ставок». В отличие от США и Европы, ожидается, что повышение ставок в Японии будет происходить более постепенно. Точные сроки, когда краткосрочные ставки в Японии могут достичь 1%, будут зависеть от экономических и ценовых условий на тот момент.

Рост пары USD/JPY можно объяснить растущими ожиданиями меньшего снижения процентной ставки ФРС в сентябре. Данные по индексу потребительских цен (ИПЦ) США за август показали, что общая инфляция упала до трехлетнего минимума. Это развитие событий повысило вероятность того, что Федеральная резервная система (ФРС) начнет свой цикл смягчения с снижения процентной ставки на 25 базисных пунктов в сентябре.

Индекс потребительских цен США снизился до 2,5% в годовом исчислении в августе с предыдущего значения 2,9%. Индекс не дотянул до ожидаемого значения 2,6%. Между тем, основной ИПЦ составил 0,2% в месячном исчислении. Базовый ИПЦ без учета продуктов питания и энергии остался неизменным на уровне 3,2% в годовом исчислении. В месячном исчислении базовый ИПЦ вырос до 0,3% с предыдущего значения 0,2%.

По данным CME FedWatch Tool, рынки полностью ожидают снижения ставки Федеральной резервной системой как минимум на 25 базисных пунктов (б. п.) на ее сентябрьском заседании. Вероятность снижения ставки на 50 б. п. резко снизилась до 15,0% по сравнению с 44,0% неделю назад.

Финансовые рынки остаются относительно спокойными в четверг утром, поскольку инвесторы ждут очередного пакета макроэкономических событий. Европейский центральный банк (ЕЦБ) объявит о решениях по денежно-кредитной политике в четверг, а президент ЕЦБ Кристина Лагард выступит с речью о перспективах политики на пресс-конференции. В экономическом списке США будут представлены еженедельные данные по первичным заявкам на пособие по безработице и индексу цен производителей (ИПЦ) за август.

В среду неоднозначные данные по инфляции в августе из США помогли доллару США (USD) оставаться устойчивым по отношению к своим конкурентам. В годовом исчислении индекс потребительских цен (ИПЦ) вырос на 2,5% в августе, снизившись с роста на 2,9%, зафиксированного в июле. Однако базовый ИПЦ, который исключает волатильные цены на продукты питания и энергоносители, вырос на 0,3% в месячном исчислении, превзойдя рыночные ожидания в 0,2%. Доходность 10-летних казначейских облигаций США восстановилась до 3,7% благодаря немедленной реакции на показания ИПЦ, а индекс доллара США ликвидировал свои потери, завершив день на уровне ноля. Утром в четверг индекс доллара США удерживается на уровне выше 101,50, а доходность 10-летних колеблется немного ниже 3,7%. Между тем фьючерсы на фондовые индексы США торгуются незначительно выше в течение дня.

Ожидается, что ЕЦБ снизит ключевые ставки на 25 базисных пунктов (б. п.) после сентябрьского заседания по политике. После кратковременной попытки восстановления пара EUR/USD утратила тягу и в среду достигла самого низкого уровня с середины августа на отметке 1,1000. Пара остается в фазе консолидации выше этого уровня утром в четверг.

GBP/USD потеряла почти 0,3% в среду и зарегистрировала самое низкое дневное закрытие за три недели. Пара держится на уровне около 1,3050 к началу европейской сессии.

Член правления Банка Японии (BoJ) Наоки Тамура заявил в четверг, что он видит очень долгий путь к прекращению мягкой политики. «Мы должны повышать краткосрочные ставки в несколько этапов, внимательно изучая, как экономика и инфляция реагируют на такие шаги», — добавил он. После того, как в среду пара USD/JPY достигла нового минимума 2024 года в 140,70, она изменила свое направление и в последний раз торговалась скромно выше 142,50.

Золото закрылось в среду с небольшим снижением, но сумело стабилизироваться выше. Пара XAU/USD немного выросла в начале четверга и в последний раз торговалась немного ниже $2520.

Фунт стерлингов (GBP) удерживает восстановительный ход конца среды от психологической поддержки 1,3000 до почти 1,3050 против доллара США (USD) на лондонской сессии в четверг. Однако перспективы пары GBP/USD склоняются к снижению, поскольку доллар США цепляется за достижения вблизи нового недельного максимума, а инвесторы обретают уверенность в том, что Федеральная резервная система (ФРС) начнет процесс смягчения политики со снижения процентной ставки на 25 базисных пунктов.

Индекс доллара США (DXY), который отслеживает стоимость гринбека по отношению к шести основным валютам, удерживает рост около 101,70. Инвесторы уже несколько недель рассуждают о размере предстоящего снижения ставки ФРС. Ожидания небольшого снижения процентной ставки на 25 базисных пунктов усилились после того, как данные по индексу потребительских цен (ИПЦ) за август, опубликованные в среду, показали признаки некоторой вязкости инфляционного давления.

Годовая инфляция оказалась ниже ожидаемой. Однако данные по базовой инфляции, которые исключают нестабильные цены на продукты питания и энергоносители, остались неизменными. Базовая инфляция выросла на 3,2%, как и ожидалось, но месячный показатель вырос на 0,3%, быстрее, чем ожидалось на 0,2%.

Нестабильные данные по базовой инфляции в США существенно повлияли на ожидания рынка относительно значительного снижения ставок ФРС. Согласно инструменту CME FedWatch, вероятность снижения ФРС процентных ставок на 50 базисных пунктов (б. п.) до 4,75%-5,00% в сентябре снизилась до 13% с 40% неделю назад.

На торговой сессии в четверг инвесторы ожидают данных по индексу цен производителей (ИЦП) США за август и первичным заявкам на пособие по безработице за неделю, заканчивающуюся 6 сентября. Оба отчета будут опубликованы в 12:30 по Гринвичу.

Ожидается, что общие данные по инфляции производителей еще больше замедлятся из-за падения цен на энергоносители, в то время как основные показатели, по прогнозам, ускорятся.

Фунт стерлингов растет против основных валют, за исключением валют Азиатско-Тихоокеанского региона, в ходе европейских торгов в четверг. Британская валюта растет, поскольку участники рынка, похоже, уверены, что цикл смягчения политики Банка Англии (BoE) будет менее агрессивным, чем у других центральных банков.

Согласно опросу Reuters, ожидается, что Банк Англии оставит процентные ставки без изменений на уровне 5% на следующей неделе, но, как ожидается, снова снизит их в ноябре, несмотря на то, что инфляция остается выше целевого показателя банка в 2%. Комментарии главы Банка Англии Эндрю Бейли на симпозиуме в Джексон-Хоуле (JH) также указали на то, что центральный банк будет постепенно снижать процентные ставки, чтобы сдерживать инфляционное давление.

Рост рыночных ожиданий относительно Банка Англии, сохраняющего процентные ставки стабильными в этом месяце, по-видимому, является результатом устойчивого роста рабочих мест и снижения уровня безработицы. За три месяца, закончившихся в июле, уровень безработицы снизился до 4,1%, в то время как британские работодатели наняли 265 тыс. новых работников, что значительно больше предыдущего показателя в 24 тыс.

В дальнейшем следующими важными факторами для фунта стерлингов станут данные по индексу потребительских цен (ИПЦ) Великобритании за август и решение Банка Англии по процентной ставке, которые запланированы на следующую неделю.

Фунт стерлингов растет по отношению к доллару США до уровня около 1,3050, восстановившись с 1,3000. Однако краткосрочные перспективы фунта стали мрачными, поскольку ценовое движение пары падает ниже линии тренда, построенной от максимума 28 декабря 2023 года 1,2828, откуда она совершила резкий рост после прорыва 21 августа. Кроме того, нисходящее движение ниже 20-дневной экспоненциальной скользящей средней (EMA) около 1,3070 ослабило привлекательность фунта стерлингов.

14-дневный индекс относительной силы (RSI) снижается до диапазона 40,00-60,00, что говорит о том, что бычий импульс на данный момент завершен. Однако долгосрочный бычий тренд остается неизменным.

Глядя вверх, Кабель столкнется с сопротивлением около круглого уровня 1,3200 и психологического уровня 1,3500. С другой стороны, психологический уровень 1,3000 выступает в качестве решающей поддержки для быков по фунту стерлингов.

Европейский центральный банк (ЕЦБ) почти наверняка снова снизит процентные ставки в четверг, но, учитывая сохраняющиеся риски инфляции, несмотря на вялый рост, инвесторы будут внимательно следить за его сообщениями в поисках подсказок относительно дальнейшего смягчения.

В июне ЕЦБ снизил ставку по депозитам до 3,75%, и ряд политиков уже поддержали очередное снижение, что говорит о том, что их дебаты, скорее всего, будут сосредоточены на том, насколько быстро должны снижаться расходы по заимствованиям на последующих заседаниях.

Вероятным результатом является то, что президент ЕЦБ Кристина Лагард будет придерживаться недавней позиции банка о том, что решения принимаются на каждом заседании на основе входящих данных без каких-либо предварительных обязательств.

Но она также может заявить, что все заседания проходят «в прямом эфире», оставляя открытой возможность сокращения ставки в октябре, даже если некоторые консервативные ястребы выступят за более медленное смягчение, пока инфляция в 20 странах еврозоны остается выше целевого показателя ЕЦБ в 2%.

«Хотя снижение ставки в октябре может произойти... мы считаем маловероятным, что поступающая информация между сентябрьским и октябрьским заседаниями будет достаточно слабой, чтобы привести к снижению ставки в октябре», - сказал Пит Хайнес Кристиансен из Danske Bank.

Более «голубиные» политики, в основном с юга блока, вероятно, будут утверждать, что риски рецессии растут и что, поскольку инфляция близка к целевому показателю в 2,2%, ставки ЕЦБ в настоящее время ограничивают рост гораздо сильнее, чем необходимо.

Однако ястребы, опасающиеся инфляции и по-прежнему составляющие большинство, говорят, что рынок труда остается слишком горячим, чтобы ЕЦБ мог бездействовать, и что базовое ценовое давление, о котором свидетельствуют устойчивые расходы на услуги, повышает риск возобновления инфляции.

Новые экономические прогнозы вряд ли положат конец спору.

Ожидается, что квартальные прогнозы сотрудников ЕЦБ покажут несколько более низкие темпы роста в этом году, а инфляция в целом останется на том же уровне, что и в июне, и вернется к 2% на «устойчивой» основе ко второй половине следующего года.

Это означает, что мало кто из политиков будет выступать против дальнейшего смягчения, если вообще кто-то будет, поскольку основной вопрос заключается в том, насколько быстро ЕЦБ следует действовать.

«Хотя мы считаем, что ЕЦБ не спешит снижать ставки, он также не хочет держать ставки слишком высокими слишком долго», — сказал управляющий портфелем Pimco Константин Вайт. «Мы по-прежнему предполагаем, что ЕЦБ снизит ставки на совещаниях по прогнозам персонала, и ожидаем его третьего снижения в декабре».

Дальновидные политики ясно дали понять, что считают целесообразным ежеквартальное снижение ставок, поскольку ключевые показатели роста и заработной платы, которые используются для собственных прогнозов ЕЦБ, составляются каждые три месяца.

Мнения инвесторов также разделились: еще одно снижение ставки к декабрю полностью учтено в финансовых рынках, однако вероятность промежуточного снижения в октябре колеблется между 40% и 50%.

Главной задачей Лагард на ее пресс-конференции в 12:45 по Гринвичу будет сохранение всех вариантов на повестке дня, не подогревая ожиданий относительно октября.

«На данный момент мы считаем, что тенденция квартального снижения ставки сохранится, поскольку внутренняя инфляция и базовое давление на стоимость рабочей силы все еще слишком высоки, чтобы чувствовать себя комфортно», — заявил Анатолий Анненков из Societe Generale.

«Для ускоренного смягчения политики мы считаем, что рынки труда должны будут продемонстрировать признаки более быстрого ухудшения, чего пока не удается достичь».

В результате решения ЕЦБ от четверга ставка по депозитам снизится на 25 базисных пунктов до 3,5%. Тем временем ставка рефинансирования, скорее всего, снизится на гораздо более существенные 60 базисных пунктов в рамках давно ожидаемой технической корректировки.

Разрыв между двумя процентными ставками уже много лет составляет 50 базисных пунктов, и в марте ЕЦБ объявил о планах сузить этот коридор до 15 базисных пунктов с сентября. Этот шаг в конечном итоге может оживить кредитование между банками.

До такого возрождения еще пройдут годы, поэтому действия ЕЦБ представляют собой упреждающую корректировку его операционной системы.

На данный момент банки располагают избыточной ликвидностью в размере 3 триллионов евро (14,31 триллиона ринггитов) и размещают ее в банке овернайт, в результате чего ставка по депозитам фактически становится основным инструментом политики ЕЦБ.

Со временем эта ликвидность должна сократиться, что заставит банки снова брать кредиты у ЕЦБ по ставке рефинансирования, которая традиционно является базовой процентной ставкой центрального банка.

Как только это произойдет, основная ставка вновь обретет статус приоритетной, а более узкий коридор ставок должен помочь ЕЦБ лучше управлять рыночными ставками.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться