Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Фьючерсы на индекс Nikkei торгуются на уровне 53790 против 53322 на момент закрытия торгов.

Цена на спотовое золото снова опустилась ниже 4750 долларов за унцию, снизившись на 2,80% за день.

Цена на нефть марки WTI внутридневная снизилась на 4,00%, достигнув минимума в 63,03 доллара за баррель.

В пятницу в Пентагоне состоялась встреча высокопоставленных американских и израильских генералов на фоне напряженности в отношениях с Ираном, сообщили агентству Reuters два американских чиновника.

[Биткойн ненадолго опустился ниже 77 000 долларов, Эфириум ненадолго опустился ниже 2300 долларов] 1 февраля, согласно данным HTX Market Data, биткойн ненадолго опустился ниже 77 000 долларов, сейчас торгуется на уровне 77 011 долларов, снижение за 24 часа составило 5,32%. Эфириум ненадолго опустился ниже 2300 долларов, сейчас торгуется на уровне 2301,07 долларов, снижение за 24 часа составило 9,28%.

Премьер-министр Катара: Катар вводит 10-летний вид на жительство для предпринимателей и руководителей высшего звена.

Губернатор: Российский беспилотник нанес удар по автобусу в Днепропетровской области Украины, в результате чего погибли 12 человек, 7 получили ранения.

Иран предупреждает о региональном конфликте в случае нападения США и объявляет армии ЕС «террористическими».

Спикер Палаты представителей США Борис Джонсон: Трамп может «скорректировать» свою иммиграционную политику.

[Спикер Палаты представителей США: Уверен в достаточности голосов для прекращения частичной приостановки работы правительства к вторнику] 1 февраля, по сообщению NBC News, спикер Палаты представителей США Джонсон заявил, что уверен в наличии достаточного количества голосов, по крайней мере, к вторнику, для прекращения частичной приостановки работы правительства.

Иранский чиновник заявил агентству Reuters: сообщения СМИ о планах Корпуса стражей исламской революции провести военные учения в Ормузском проливе не соответствуют действительности.

Министр обороны Украины заявил, что Киев и SpaceX работают над системой, которая обеспечит работу на территории Украины только авторизованных терминалов Starlink.

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)А:--

П: --

Италия Уровень безработицы (Сезонно скорректированный) (Дек)

Италия Уровень безработицы (Сезонно скорректированный) (Дек)А:--

П: --

П: --

Еврозона Уровень безработицы (Дек)

Еврозона Уровень безработицы (Дек)А:--

П: --

П: --

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

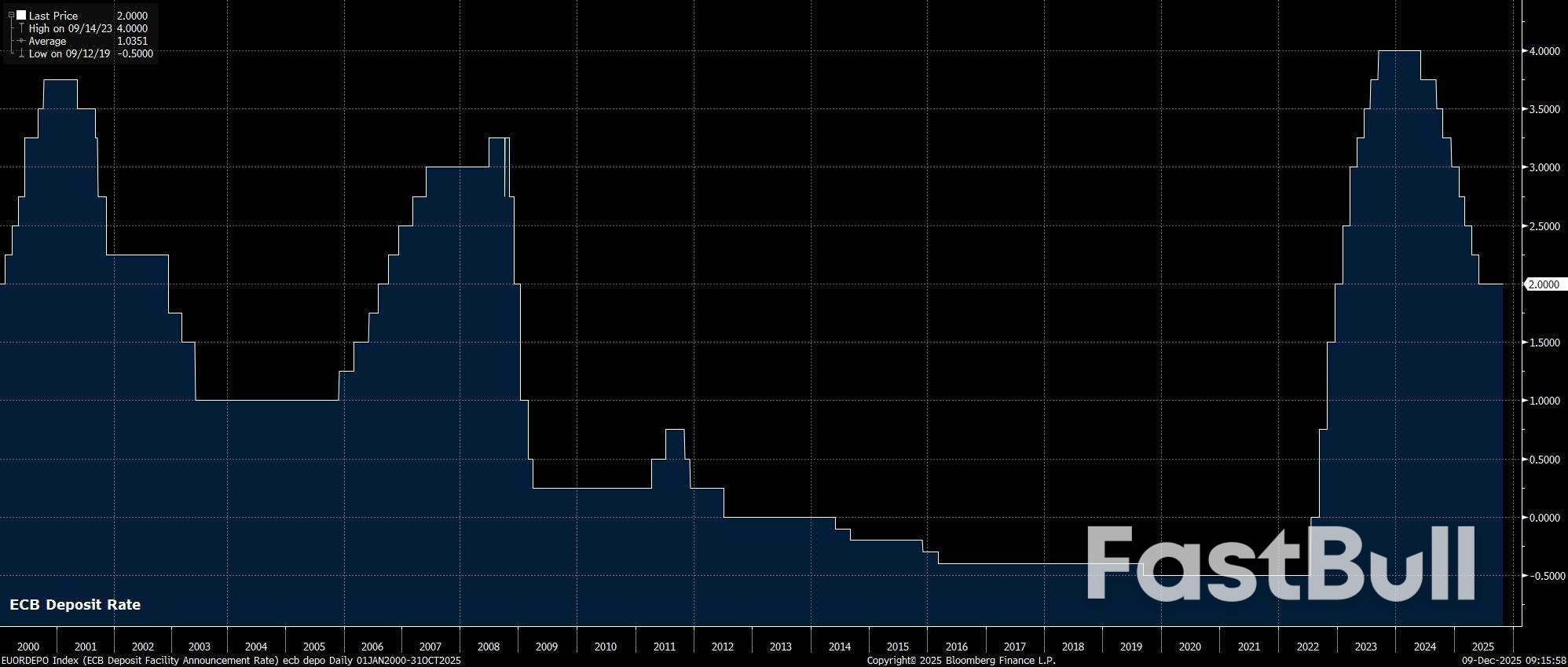

Ставки сохранены: ЕЦБ следует сохранить все параметры политики на декабрьском заседании, сохранив ставку по депозитам на уровне 2,00%. <br>Прогнозы в центре внимания: Макроэкономические прогнозы персонала на декабрь будут в центре внимания, в частности, вопрос о том, ожидается ли недооценка инфляции в 2028 году. <br>Цикл смягчения завершен: Предстоящее заседание не должно развеять мнение о том, что цикл смягчения завершен, хотя до ужесточения политики еще далеко.

После того, что большинство участников рынка описали бы как невероятно скучную октябрьскую дискуссию, Совет управляющих ЕЦБ вряд ли на этот раз принесет что-то большее в плане волнения, поскольку политики по-прежнему находятся «в хорошем положении» и намерены завершить год, сохранив приверженность всем инструментам политики.

Как упоминалось выше, Совет управляющих ЕЦБ намерен остаться без изменений по итогам декабрьского заседания, посвященного политике, сохранив ставку по депозитам на уровне 2,00%. Решение о сохранении неизменной ставки было принято не только в связи с тем, что кривая евро/OIS практически исключает возможность дальнейшего смягчения, но и на фоне отсутствия каких-либо признаков желания со стороны членов Совета управляющих о дальнейшем снижении ставок. Все признаки указывают на то, что цикл смягчения завершился, а ставка 2,00% является конечной в этом цикле.

Тем не менее, кривая свопов в последнее время довольно возбудима, и теперь дисконтирует примерно 1 к 5 вероятность повышения ставки ЕЦБ на 25 базисных пунктов к концу следующего года, чему способствовали агрессивные заявления члена исполнительного совета Шнабеля, сделанные в последние дни. На данном этапе такая оценка представляется несколько чрезмерно амбициозной, учитывая вероятность относительно длительного недооценки инфляции, поэтому участники будут следить за любыми явными протестами против идеи ужесточения политики в течение следующих 12 месяцев.

Поскольку Генеральный секретарь намерен сохранять все параметры политики неизменными, основное внимание, естественно, будет уделяться решению политиков внести какие-либо коррективы в руководящие указания.

Однако вероятность подобных изменений варьируется от «невероятно малой» до «абсолютно нулевой», а сопутствующее политическое заявление, как ожидается, будет просто повторять комментарии, которые использовались на протяжении многих месяцев и теперь невероятно знакомы всем участникам. Следовательно, в заявлении будет повторено, что политики продолжат придерживаться подхода, основанного на «данных» и «от встречи к встрече» при принятии предстоящих решений, при этом не беря на себя никаких «предварительных обязательств» по конкретному направлению политики.

Возможно, самой интересной темой декабрьского совещания станет обновленный раунд макроэкономических прогнозов сотрудников, в частности, первое чтение о том, как, согласно прогнозам, будет развиваться экономика еврозоны к 2028 году.

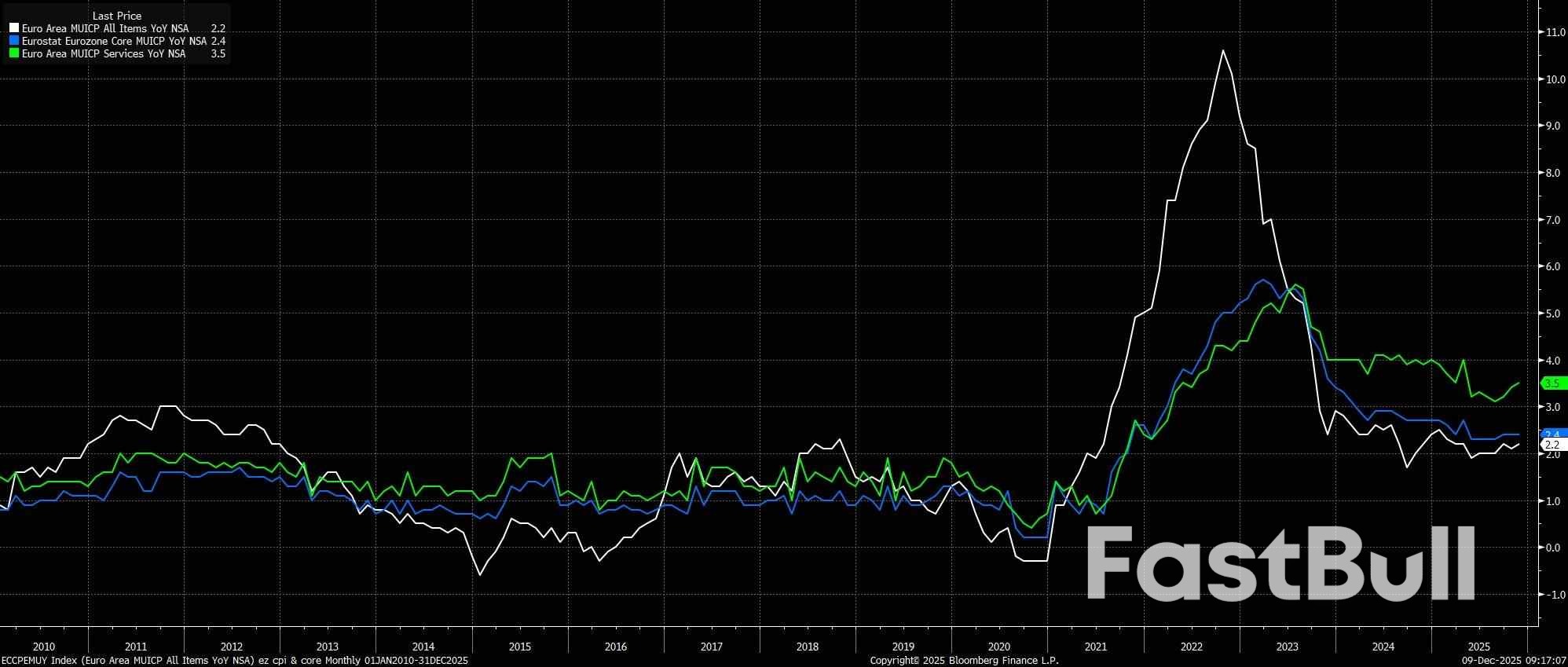

Что касается инфляции, прогнозы, скорее всего, снова укажут на то, что общий ИПЦ окажется ниже целевого показателя в 2% как в следующем году, так и в 2027 году. Хотя в последние месяцы инфляция в сфере услуг снова начала расти, в начале 2026 года на данные окажет существенное влияние эффект базовой цены, вызванный ростом цен на энергоносители, что приведет к (значительному) снижению основных ценовых показателей в первой половине года.

Двумя ключевыми направлениями внимания при составлении будущих прогнозов инфляции будут, во-первых, вопрос о том, поднимется ли общий уровень инфляции до 2% к концу этого периода, в 2028 году. Во-вторых, если в этом году ожидается еще одно отставание от установленного уровня, встанет вопрос о том, сочтут ли «голуби» Совета управляющих достаточным основанием для того, чтобы начать настаивать на дальнейшем смягчении политики в первые месяцы следующего года.

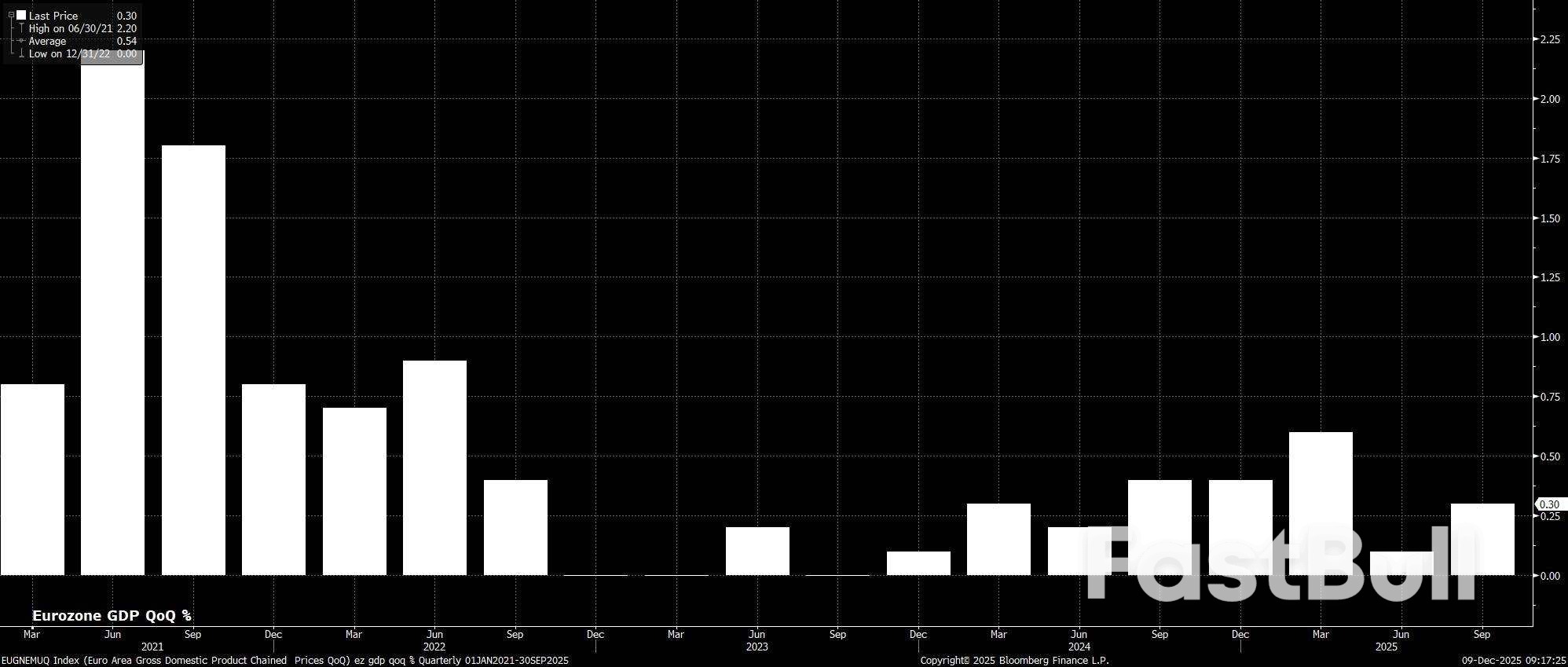

Между тем, что касается роста, то существенных изменений в прогнозируемой траектории роста ВВП, вероятно, будет относительно немного, особенно учитывая, что многие факторы, сдерживавшие экономику еврозоны в 2025 году, будут всё чаще превращаться в попутные по мере приближения нового года. Эти факторы относительно многочисленны, включая возросшую определённость в отношении глобальных торговых отношений (особенно с США), а также отложенные последствия смягчения политики ЕЦБ и в целом более либеральную налогово-бюджетную политику в следующем году.

Конечно, указанная фискальная позиция не будет полностью одинаковой в странах блока. Подавляющее большинство бюджетного стимулирования в следующем году будет обеспечено Германией, где не только ожидается значительное увеличение расходов на оборону и инфраструктуру, но и введён ряд налоговых изменений, которые должны способствовать росту личного потребления. Это, в свою очередь, в совокупности, вероятно, компенсирует влияние дальнейшей фискальной консолидации как во Франции, так и в Италии, что должно привести к тому, что общий прогноз роста ВВП останется в целом неизменным, что позволит еврозоне вернуться к потенциальному росту в 2027 и 2028 годах.

Возвращаясь к пресс-конференции после встречи, представляется крайне маловероятным, что президент Лагард попытается «раскачать лодку» в какой-либо существенной степени, тем самым повышая вероятность очередного напыщенного и скучного мероприятия, соответствующего заявлениям, сделанным в прошлый раз в октябре.

В результате весьма вероятно, что Лагард просто повторит свои прошлые заявления, а именно, что политика по-прежнему находится «в хорошем состоянии» и что ЕЦБ обеспечит ее сохранение, а также, скорее всего, подтвердит, что декабрьское решение остаться на прежнем уровне было единогласным.

Как всегда, помимо пресс-конференции, также будут внимательно отслеживаться любые истории из «источников», появившиеся после встречи, особенно с целью определения того, какое значение (если таковое имеется) политики придают прогнозам инфляции на 2028 год.

В целом, декабрьское совещание ЕЦБ вряд ли станет переломным моментом с точки зрения более широких политических перспектив.

Хотя сторонники реформы в рамках Глобального совета могут попытаться выступить за очередное снижение ставки в начале следующего года, по-прежнему вероятно, что подавляющее большинство политиков практически не видят необходимости в переходе к более мягкой политике. Если не произойдет существенного ухудшения экономического роста, политики, вероятно, будут относительно спокойно мириться с небольшим отставанием инфляции от прогнозируемого уровня, продолжая придавать большее значение «жестким» данным, а не прогнозам руководства.

Таким образом, базовый сценарий по-прежнему предполагает завершение цикла смягчения денежно-кредитной политики ЕЦБ, и следующее повышение ставки действительно будет. Однако такого повышения в следующем году практически наверняка не будет, поскольку ставка по депозитам останется на уровне 2,00% до конца 2026 года, а вопрос об ужесточении политики, в конечном итоге, будет рассмотрен в 2027 году.

Еврокомиссия, выступающая в качестве антимонопольного органа ЕС, выразила обеспокоенность тем, что Google может использовать онлайн-контент издателей, не выплачивая им адекватную компенсацию и не предоставляя им возможности отказаться от использования своего контента.

Компания выразила ту же обеспокоенность относительно использования Google видеороликов YouTube, загруженных ее пользователями.

«Google, возможно, злоупотребляет своим доминирующим положением как поисковой системы, чтобы навязывать издателям несправедливые условия торговли, используя их онлайн-контент для предоставления собственных услуг на базе искусственного интеллекта, таких как «обзоры искусственного интеллекта», представляющие собой сводки, сгенерированные искусственным интеллектом», — заявила на конференции глава антимонопольного ведомства ЕС Тереза Рибера.

«Это дело в очередной раз наглядно демонстрирует нашу приверженность защите интернет-прессы и других создателей контента, а также обеспечению добросовестной конкуренции на развивающихся рынках ИИ», — заявила она.

На прошлой неделе Европейская комиссия начала расследование планов Meta по блокировке конкурентов на базе искусственного интеллекта в своей системе обмена сообщениями WhatsApp, что подчеркивает усиление контроля со стороны регулирующих органов в этой области.

Американский технологический гигант рискует получить штраф в размере 10% от своего мирового годового дохода, если его признают виновным в нарушении антимонопольных правил ЕС.

Обзоры ИИ от Google — это сводки, генерируемые искусственным интеллектом, которые отображаются над традиционными гиперссылками на релевантные веб-страницы и показываются пользователям более чем в 100 странах. Компания начала добавлять рекламу в обзоры ИИ в мае прошлого года.

Расследование ЕС в отношении Google началось после жалобы независимых издателей в июле.

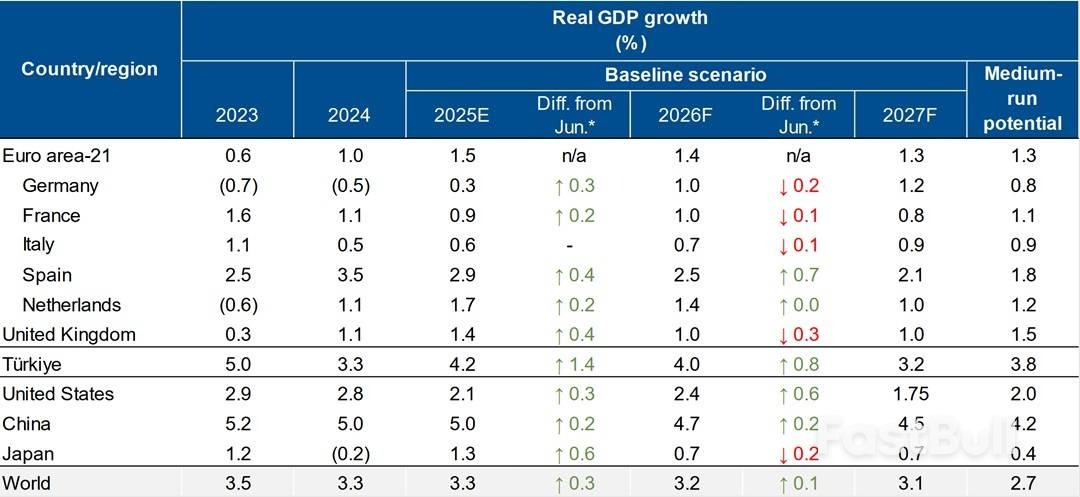

Агентство Scope Ratings (Scope) немного повысило свой прогноз глобального роста на 2025 год по сравнению с июньским прогнозом. Теперь агентство прогнозирует рост мировой экономики на 3,3% в этом году и устойчивые 3,2% в следующем году (таблица 1).

Ожидания роста в еврозоне-21 остаются умеренными: 1,4% в следующем году после 1,5% в этом году.

Прогнозируется оживление экономики Германии (до 1,0% роста в следующем году) на фоне умеренного роста во Франции (1,0%) и Италии (0,7%).

Тем не менее, европейская экономика продолжает поддерживаться уверенным восстановлением во многих странах периферии. Прогнозируется рост Ирландии на 3,0% в следующем году, Испании – на 2,5%, Португалии – на 2,1%, Греции – на 2,0%. Рост в некоторых странах Центральной и Восточной Европы поддерживает региональную экономику, включая рост Болгарии на 3,2% в 2026 году после вступления в еврозону. В то же время, экономика Великобритании может вырасти на умеренные 1,0% в следующем году.

Рейтинговое агентство Scope пересмотрело прогноз роста экономики США на этот год примерно до 2%, однако в следующем году рост экономики США превысит потенциальные 2,4%. Рейтинговое агентство прогнозирует рост экономики Китая на 4,7% в следующем году после того, как экономика достигнет целевого показателя в 5% на этот год, чему способствовало недавнее временное ослабление торговой напряжённости между США и Китаем.

Таблица 1. Прогнозы роста Scope, сводка

%, прогнозы на декабрь 2025 г.

*Изменения по сравнению с июньским обзором мировой экономики 2025 года. Отрицательные темпы роста указаны в скобках. Источник: прогнозы Scope Ratings, региональные и национальные статистические управления, МВФ.

*Изменения по сравнению с июньским обзором мировой экономики 2025 года. Отрицательные темпы роста указаны в скобках. Источник: прогнозы Scope Ratings, региональные и национальные статистические управления, МВФ.Тем не менее, баланс среднесрочных рисков для глобальной экономики и кредитных перспектив по-прежнему смещен в сторону снижения. Здесь важны четыре фактора:

Недавняя политика США оказала существенное влияние на мировую экономику. Проциклическое снижение налогов, снижение ставок и дерегулирование могут оказать краткосрочную поддержку экономике США и мира, но ценой усиления долгосрочных экономических дисбалансов.

Развал послевоенных альянсов и война на Украине привели к увеличению расходов Европы на оборону и, соответственно, к повышению рисков для устойчивости государственного долга, одновременно повышая вероятность усиления геополитической нестабильности. Решения США о прекращении иностранной помощи и пересмотре своего участия в международных финансовых организациях вызвали обеспокоенность развивающихся экономик. Отказ от климатических обязательств усугубляет риски стихийных бедствий для уязвимых стран.

Высокие процентные ставки по займам и финансовое дерегулирование подрывают долгосрочную финансовую устойчивость. По прогнозам Scope, более высокие ставки по займам сохранятся дольше. Это происходит, несмотря на то, что многие центральные банки продолжают смягчать политику, в то время как такие институты, как ЕЦБ, замораживают её, а Банк Японии постепенно ужесточает. Устойчиво высокие процентные ставки по займам негативно сочетаются с завышенной рыночной оценкой и финансовым дерегулированием.

Прогнозы по секторам рейтинговых франшиз на период до 2026 года варьируются от негативных для класса суверенных активов до сбалансированных для финансовых учреждений и умеренно позитивных для подсекторов структурированного финансирования.

Вебинар: зарегистрируйтесь здесь, чтобы пообщаться с Деннисом Шеном, председателем Макроэкономического совета Scope Ratings, в четверг, 15 января 2026 г. (15:00 по центральноевропейскому времени), где он изложит основные факторы, лежащие в основе прогноза агентства относительно растущих рисков, с которыми сталкивается устойчивая мировая экономика.

Резервный банк Австралии (РБА), как и ожидалось, сохранил процентную ставку без изменений. Совет директоров занял чуть более агрессивную позицию, но глава банка Буллок был твёрдо уверен в рисках роста инфляции. Мы менее убеждены, что ограниченность мощностей будет влиять на инфляцию, что может вновь поднять вопрос о снижении ставки.

Сегодняшнее решение Резервного банка Австралии (РБА) оставить процентную ставку без изменений на уровне 3,6% было широко ожидаемо рынком и экономистами. Это решение было принято единогласно. Заявление прозвучало несколько более агрессивно, но на последующей пресс-конференции глава банка Буллок дал понять, что Совет директоров сосредоточен на рисках роста инфляции.

Она подтвердила, что на сегодняшнем заседании «снижение ставки не обсуждалось», добавив, что условия спроса и предложения несколько напряженные. Также обсуждались возможные необходимые условия для повышения ставки в 2026 году, поскольку Совет директоров считает, что баланс инфляционных рисков сместился в сторону повышения.

Хотя Совет признал, что недавний рост базовой инфляции отчасти был обусловлен временными факторами, он всё же увидел некоторые признаки более широкого роста. Совет также по-прежнему обеспокоен напряженностью на рынке труда и быстрым ростом более широких показателей заработной платы, а также высокими затратами на рабочую силу в расчете на единицу продукции.

Они продолжат следить за этими факторами на фоне того, что, по их мнению, является более сильным ростом частного спроса, который может привести к нехватке мощностей.

Но, как недавно отметила наш главный экономист Люси Эллис в своей книге «Поднявшись, вы не упрётесь в стену», мнение о том, что рост частного спроса быстро столкнётся с ограничениями предложения, ошибочно. Более того, мы считаем, что прогноз Резервного банка Австралии (RBA) и некоторых других экономистов о трендовом росте в 2% слишком консервативен. Мы считаем реалистичным прогноз в 2¼% и выше, учитывая численность населения, уровень участия и потенциальный рост производительности.

Нельзя отрицать, что общая производительность труда была очень низкой. Но, как мы уже отмечали ранее, это отчасти отражает быстрый рост доли экономики ухода в последние годы, которая является очень трудоёмкой и менее производительной с точки зрения механизации, чем рыночный сектор. Однако, поскольку частный спрос и рыночный сектор становятся всё более важными движущими силами экономического роста, это будет способствовать улучшению основных показателей производительности труда. Это не просто изменение структуры экономики. Восстановление инвестиций бизнеса, как видно из национальных счётов за третий квартал, и устойчивый рост намерений частного бизнеса в отношении капитальных вложений приведут к увеличению доли инвестиций бизнеса с её исторически низких значений. С увеличением капитала на одного работника мы увидим рост производительности труда. Кроме того, существуют технологические инновации и их внедрение, включая возможный рост в области искусственного интеллекта.

Стоит также отметить, что экономика не процветает. Реальный располагаемый доход на душу населения только недавно вернулся к уровню 2020 года, стимулирующий эффект снижения налогов третьего этапа постепенно сходит на нет, а с учётом более длительного периода бездействия рост ставок также сойдёт на нет.

В целом, мы не ожидаем, что экономика в ближайшее время столкнётся с жестким ограничением мощностей. Если эта точка зрения окажется верной, экономика сможет расти быстрее, не провоцируя дальнейшую инфляцию, что снизит необходимость в умеренно ограничительной политике.

Действительно, мы ожидаем, что базовая инфляция вернется к середине целевого диапазона, а в конечном итоге и ниже, к концу 2026 года. Значительная часть недавнего роста обусловлена повышением административных цен, сезонной волатильностью и отменой пособий на прожиточный минимум. Вряд ли эти изменения повторятся в таком же масштабе. В дальнейшем, по мере повышения производительности труда и замедления инфляции заработной платы, это также будет способствовать снижению базовой инфляции.

Таким образом, наш текущий базовый прогноз предполагает ещё два снижения ставки на 25 базисных пунктов, но не ранее середины 2026 года. В результате ключевая ставка составит 3,1%, что на 125 базисных пунктов ниже пикового значения в этом денежно-кредитном цикле.

Тем не менее, после комментариев губернатора Буллока на сегодняшней пресс-конференции вероятность повышения ставки возросла. Это будет зависеть от сохранения текущего ускорения инфляции. Вместо этого мы считаем, что риски скорее смещены в сторону длительной паузы. Динамика данных в ближайшие месяцы позволит Резервному банку Австралии пересмотреть оценку устойчивости инфляции к целевому уровню и ограничительность текущих настроек денежно-кредитной политики.

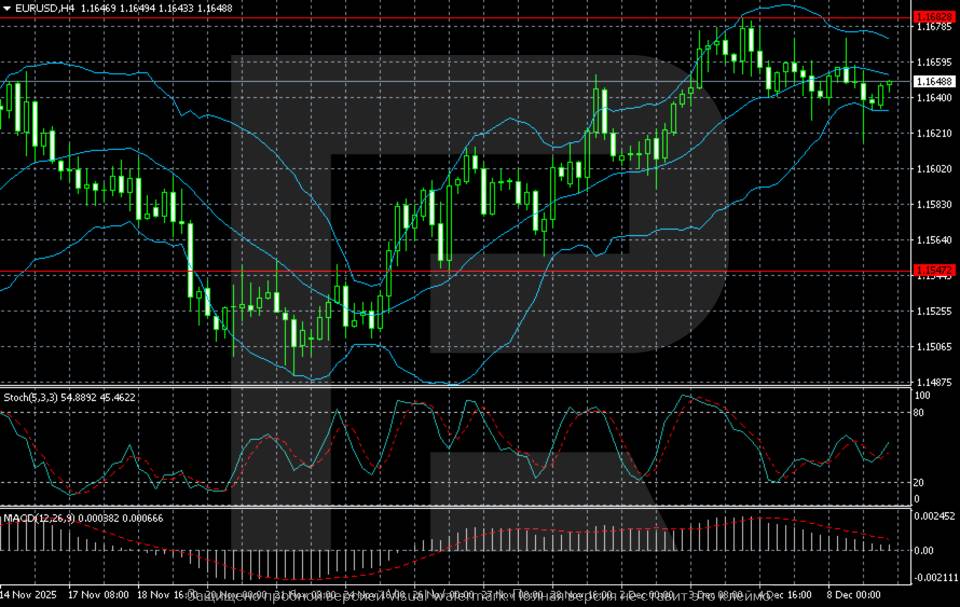

Пара EUR/USD выросла до 1,1648. Все внимание приковано к декабрьскому заседанию Федеральной резервной системы.

Курс EUR/USD во вторник немного вырос, достигнув отметки 1,1648. Однако в целом основная валютная пара продолжает торговаться в боковом тренде в преддверии двухдневного заседания Федеральной резервной системы, на котором рынок практически единодушно ожидает снижения ставки.

Вероятность снижения ставки на 25 базисных пунктов в среду оценивается примерно в 87%, по сравнению с 67% месяцем ранее. Тем не менее, перспективы на 2026 год остаются неопределенными. Возможно «ястребиное» снижение, в котором Джером Пауэлл сигнализирует об осторожности в отношении дальнейших мер смягчения.

Инвесторы также ждут ключевых макроэкономических данных США. Сегодня будет опубликован отложенный отчёт JOLTS по вакансиям за октябрь, а позднее на этой неделе — данные по первичным заявкам на пособие по безработице и данные по торговому балансу.

На 4-часовом графике пара EUR/USD сохраняет умеренно бычью траекторию, однако восходящий импульс заметно ослаб. Цена консолидируется ниже уровня сопротивления 1,1682, который неоднократно пресекал попытки роста. В настоящее время котировки движутся вдоль средней полосы Боллинджера, что указывает на отсутствие сильного тренда. Верхняя полоса слегка разворачивается вниз, отражая снижение волатильности.

Стохастический осциллятор находится в середине диапазона, около отметки 45, не подавая чётких сигналов. Рынок вышел из зоны перепроданности, но не имеет уверенного бычьего сигнала. MACD остаётся положительным, однако его гистограмма снижается, что указывает на ослабление бычьего импульса и вероятную фазу боковой консолидации.

Ближайший уровень поддержки расположен на отметке 1,1547, с которой началось предыдущее сильное восстановление. Уровень сопротивления — 1,1682. Прорыв этого уровня откроет путь к 1,1750. Пока пара торгуется между этими границами, базовым сценарием является консолидация в диапазоне с небольшим уклоном вверх.

Пара EUR/USD немного, но очень осторожно растёт. Прогноз по EUR/USD на сегодня, 9 декабря 2025 года, предполагает умеренное движение вверх к отметке 1,1682.

Прогноз EURUSD 2026-2027: основные тенденции рынка и прогнозы на будущее

Прогноз EURUSD 2026-2027: основные тенденции рынка и прогнозы на будущееВ этой статье представлен прогноз пары EUR/USD на 2026 и 2027 годы, а также выделены основные факторы, определяющие направление движения пары. Мы применим технический анализ, учтём мнения ведущих экспертов, крупных банков и финансовых институтов, а также изучим прогнозы, основанные на искусственном интеллекте. Этот комплексный анализ прогнозов по EUR/USD должен помочь инвесторам и трейдерам принимать обоснованные решения.

Прогноз по золоту (XAUUSD) на 2026 год и далее: мнения экспертов, прогнозы цен и анализ

Прогноз по золоту (XAUUSD) на 2026 год и далее: мнения экспертов, прогнозы цен и анализПодробно изучите прогноз цены на золото (XAUUSD) на 2026 год и далее, сочетающий технический анализ, прогнозы экспертов и ключевые макроэкономические факторы. В нём объясняются факторы, обусловившие недавний рост цены на золото, рассматриваются потенциальные сценарии, включая рост цены до 4500–5000 долларов США за унцию, и объясняется, почему этот металл остаётся надёжным инструментом хеджирования в условиях глобальной неопределённости.

Во вторник British American Tobacco подтвердила свои цели по росту на 2026 год, однако заявила, что результаты, скорее всего, окажутся на уровне нижней границы диапазона роста выручки в 3–5%, поскольку лондонская табачная компания осуществляет переход на альтернативные никотину продукты на фоне неблагоприятных региональных тенденций.

Компания ожидает роста выручки и скорректированной прибыли примерно на 2% в 2025 финансовом году, при этом продукция новой категории, включающая нагреваемый табак, испарители и никотиновые подушечки, ускорится до двузначного показателя во второй половине года.

Генеральный директор Тадеу Марроко заявил, что компания по-прежнему «сосредоточена на превращении glo Hilo в премиальное предложение в крупнейшем пуле прибыли отопительных приборов» с запуском в Японии в сентябре и в Польше в октябре, а дополнительные запуски запланированы на 2026 год.

Наибольшую динамику продемонстрировала деятельность BAT в США: доля в стоимостном выражении выросла на 20 базисных пунктов, тогда как доля в объемном выражении осталась на прежнем уровне.

Никотиновый пакетик Velo Plus этой компании увеличил долю Modern Oral на 920 базисных пунктов на рынке США, где, по словам BAT, компания идет по пути к годовой прибыльности в своем бизнесе New Category.

Доля бренда Velo в общем объеме продукции Total Oral достигла 15,9%, а доля продукции Modern Oral — 31,8% по всему миру, что представляет собой рост на 460 базисных пунктов и 590 базисных пунктов соответственно.

Бренд паровых сигарет Vuse компании BAT, сохранивший мировое лидерство в отслеживаемых каналах с долей в стоимостном выражении на ведущих рынках, выросшей на 10 базисных пунктов, продемонстрировал улучшение показателей во втором полугодии, несмотря на сохраняющиеся проблемы, связанные с незаконной продукцией.

Компания ожидает, что выручка Vuse за весь год снизится на несколько однозначных процентов по сравнению с падением на 13% в первой половине года.

Региональные показатели существенно различались. Америка, за исключением США, во главе с Бразилией, Турцией и Мексикой продемонстрировала высокие результаты. Однако Азиатско-Тихоокеанский регион, Ближний Восток и Африка столкнулись с существенными фискальными и регуляторными проблемами в Бангладеш и Пакистане, которые повлияют на рост скорректированной прибыли.

Доля линейки табачных изделий Glo Heated компании на ведущих рынках снизилась на 1,2 процентных пункта из-за конкуренции в Японии.

Доля BAT в объеме продаж в Америке (исключая долю США) для glo снизилась на 60 базисных пунктов, поскольку компания принимала решения о распределении ресурсов в преддверии развертывания glo Hilo.

В глобальном масштабе доля BAT в стоимостном выражении на ведущих рынках сигарет осталась неизменной, в то время как доля в объёме снизилась на 10 базисных пунктов. Компания прогнозирует, что объём мировой табачной промышленности сократится примерно на 2% к 2025 году.

BAT объявила о выкупе акций на сумму 1,3 млрд фунтов стерлингов в 2026 финансовом году по сравнению с 1,1 млрд фунтов стерлингов в 2025 году. Компания ожидает, что конверсия операционного денежного потока превысит 95% в 2025 году, а валовые капитальные затраты составят около 1,2 млрд фунтов стерлингов.

На 2025 финансовый год BAT прогнозирует рост выручки по новой категории в пределах среднего однозначного числа при постоянных темпах, а также скорректированную прибыль от операционной деятельности на уровне около 2% при постоянных темпах.

Компания ожидает, что скорректированная прибыль от операционной деятельности пострадает примерно на 3% из-за курсовых разниц, а скорректированная прибыль на акцию — примерно на 4%. Чистые финансовые расходы прогнозируются на уровне около 1,8 млрд фунтов стерлингов.

В США во второй половине дня наконец-то должен выйти отложенный отчёт JOLT за сентябрь. Количество вакансий является ключевым показателем спроса на рабочую силу для ФРС, и этот отчёт привлечёт особое внимание в свете завтрашнего решения ФРС по ставке. Сегодня также будут опубликованы индекс оптимизма малого бизнеса NFIB за ноябрь и еженедельная оценка занятости в частном секторе ADP.

В Дании мы ожидаем публикации данных по внешней торговле и текущему счёту за октябрь. Это будет интересно, поскольку экспорт остаётся ключевым драйвером роста в Дании.

В Китае накануне вечером будет опубликован индекс потребительских цен (ИПЦ) за ноябрь, который, как ожидается, приблизится к положительной зоне (минус: 0,7% г/г, предыдущее значение: 0,2% г/г). Базовая инфляция также выросла за последние шесть месяцев. Однако Китай по-прежнему страдает от дефляционного давления на цены производителей, и ожидается, что ИЦП в ноябре останется на уровне около -2,0% г/г.

Что произошло ночью?

В Австралии Резервный банк сохранил процентную ставку на уровне 3,60%, ссылаясь на риски роста инфляции и восстановление спроса. Глава банка Мишель Буллок отметила, что совет директоров рассматривает вероятность повышения ставки в 2026 году и не исключает возможности повышения уже на следующем заседании в феврале. Это решение привело к росту доходности и небольшому укреплению австралийского доллара.

В США президент Трамп объявил, что чипы Nvidia H200 будут разрешены к экспорту в Китай, при этом Nvidia будет обязана платить 25%-ную комиссию с продаж, вместо первоначальных 15%. Трамп заявил, что председатель Си Цзиньпин положительно отреагировал на это решение, несмотря на то, что на прошлой неделе Китай выразил скептицизм по поводу такой сделки. Это решение подверглось критике со стороны американских законодателей, которые выразили обеспокоенность по поводу национальной безопасности и риска использования чипов в военных целях в Китае.

В еврозоне декабрьский индикатор Sentix оказался немного лучше ожиданий, составив -6,2 (минус: -7,0, предыдущее значение: -7,4), что свидетельствует о снижении пессимизма инвесторов в отношении восстановления экономики. Учитывая, что Sentix является первым индикатором настроений за декабрь, его рост может свидетельствовать об улучшении других индикаторов настроений, которые будут опубликованы в этом месяце.

В Германии промышленное производство в октябре выросло на 1,8% в месячном исчислении, значительно превысив ожидания и зафиксировав второй месячный рост подряд. Рост был обусловлен развитием строительства и обрабатывающей промышленности, в то время как автомобильный сектор показал спад. Несмотря на этот признак краткосрочной стабилизации, слабые индикаторы остаются осторожными. Индекс Ifo в ноябре снизился, поскольку более слабые ожидания перевесили небольшое улучшение текущей оценки, а производственный индекс PMI упал до 48,2, что стало самым резким падением с февраля. Это подчеркивает, что, несмотря на улучшение производства, слабый спрос и рыночные настроения указывают на то, что восстановление по-прежнему зависит от влияния мер фискального смягчения.

Акции: Начало недели на фондовом рынке было вялым, и в целом он завершил её с небольшим снижением. Индекс SP 500 закрылся снижением на 0,4%, а Stoxx 600 – снижением на 0,1%. Примечательно, что продажи, как и в пятницу, снова были сосредоточены на защитных активах. Таким образом, день выдался спокойным, но не слишком привлекательным для инвесторов, склонных к риску. Фьючерсы сегодня утром практически не изменились.

Вчерашний день запомнился динамикой рынка, которая набрала обороты как в течение дня, так и в течение последних двух недель. Одним из факторов является продолжающаяся борьба между TPU и GPU между Alphabet и Nvidia, которая, похоже, зашла в тупик. Акции Alphabet вчера упали на 2%, в то время как акции Nvidia и Microsoft выросли примерно на 2%. После закрытия торгов администрация Трампа объявила о возможном возобновлении экспорта части чипов Nvidia (чипов H200 AI) в Китай, что, возможно, способствовало ротации.

Ещё одним примечательным сектором является здравоохранение: он продемонстрировал лидирующие результаты за последние три месяца — рост составил примерно 8% в глобальном масштабе. Однако именно в этом секторе инвесторы нашли финансирование во время недавнего восстановления, упав примерно на 3% за последние две недели. Это способствует расхождению между защитными и циклическими активами, как в фазах отказа от риска, так и в фазах привлечения риска. Высокие показатели недавних инвестиций сократили дисконт оценки стоимости мирового здравоохранения по отношению к мировым акциям с 20% в начале этого года до примерно 9% сегодня. Это всё ещё на одно стандартное отклонение ниже 10-летнего среднего значения 0%, поэтому мы по-прежнему рекомендуем повышать долю в этом секторе, но признаём, что потенциал роста снизился.

Финансовый и валютный рынки: Доходность продолжает расти, несмотря на ожидания снижения ставки ФРС в среду. Рынки, похоже, немного обеспокоены тем, что снижение будет сопровождаться более агрессивными заявлениями, а склонность к риску также ухудшилась из-за небольшого снижения американских и азиатских фондовых индексов накануне. Вчера днём пара EUR/USD снизилась до 1,1620 на фоне временного подскока доходности американских облигаций около 16:00 по центральноевропейскому времени. После дальнейшего снижения доходности пара EUR/USD установилась в районе 1,1640-1,1650. Резервный банк Австралии (RBA) сохранил ключевую ставку на уровне 3,60%, как и ожидалось, и дал понять, что риски в дальнейшем будут направлены вверх, что привело к медвежьему уклонению кривой: 2-летняя облигация выросла на 9 базисных пунктов, 10-летняя — на 5 базисных пунктов, а также к укреплению австралийского доллара.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться