Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Фьючерсы на индекс Nikkei торгуются на уровне 53790 против 53322 на момент закрытия торгов.

Цена на спотовое золото снова опустилась ниже 4750 долларов за унцию, снизившись на 2,80% за день.

Цена на нефть марки WTI внутридневная снизилась на 4,00%, достигнув минимума в 63,03 доллара за баррель.

В пятницу в Пентагоне состоялась встреча высокопоставленных американских и израильских генералов на фоне напряженности в отношениях с Ираном, сообщили агентству Reuters два американских чиновника.

[Биткойн ненадолго опустился ниже 77 000 долларов, Эфириум ненадолго опустился ниже 2300 долларов] 1 февраля, согласно данным HTX Market Data, биткойн ненадолго опустился ниже 77 000 долларов, сейчас торгуется на уровне 77 011 долларов, снижение за 24 часа составило 5,32%. Эфириум ненадолго опустился ниже 2300 долларов, сейчас торгуется на уровне 2301,07 долларов, снижение за 24 часа составило 9,28%.

Премьер-министр Катара: Катар вводит 10-летний вид на жительство для предпринимателей и руководителей высшего звена.

Губернатор: Российский беспилотник нанес удар по автобусу в Днепропетровской области Украины, в результате чего погибли 12 человек, 7 получили ранения.

Иран предупреждает о региональном конфликте в случае нападения США и объявляет армии ЕС «террористическими».

Спикер Палаты представителей США Борис Джонсон: Трамп может «скорректировать» свою иммиграционную политику.

[Спикер Палаты представителей США: Уверен в достаточности голосов для прекращения частичной приостановки работы правительства к вторнику] 1 февраля, по сообщению NBC News, спикер Палаты представителей США Джонсон заявил, что уверен в наличии достаточного количества голосов, по крайней мере, к вторнику, для прекращения частичной приостановки работы правительства.

Иранский чиновник заявил агентству Reuters: сообщения СМИ о планах Корпуса стражей исламской революции провести военные учения в Ормузском проливе не соответствуют действительности.

Министр обороны Украины заявил, что Киев и SpaceX работают над системой, которая обеспечит работу на территории Украины только авторизованных терминалов Starlink.

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)А:--

П: --

Италия Уровень безработицы (Сезонно скорректированный) (Дек)

Италия Уровень безработицы (Сезонно скорректированный) (Дек)А:--

П: --

П: --

Еврозона Уровень безработицы (Дек)

Еврозона Уровень безработицы (Дек)А:--

П: --

П: --

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Отчет об индексе потребительских цен США занимает центральное место в оценке влияния тарифов. Также будет отслеживаться прогресс в торговых переговорах, особенно с Китаем. В повестке дня также розничные продажи в США, ВВП Великобритании и Японии.

Несмотря на сохраняющиеся опасения по поводу рецессии, имеющиеся данные свидетельствуют о том, что экономика США находится в худшем положении и движется к замедлению. Пока нет никаких признаков ускорения инфляции, поскольку показатели CPI и PCE снизились в марте. Однако снижение инфляции, вероятно, будет временным, поскольку 9 апреля вступили в силу широкомасштабные взаимные пошлины. Хотя более высокие пошлины, установленные сверх универсальной ставки в 10%, были отложены на 90 дней, а также были объявлены некоторые другие исключения, ожидается, что цена на большую часть импорта вырастет как минимум на такую же сумму, при этом многие импортные товары из Китая столкнутся с более крутыми пошлинами в размере 145%.

Тем не менее, ожидается, что очень малая часть этих расходов была переложена на потребителей в апреле. Многие предприятия заранее закупили импорт до «Дня освобождения», в то время как другие, вероятно, надеются, что большинство тарифов скоро исчезнут, и воздерживаются от повышения цен. Но это зависит от того, достигнет ли администрация Трампа торговых соглашений со своими основными торговыми партнерами в течение нескольких месяцев, что может оказаться не очень реалистичным.

Однако это означает, что апрельский отчет по ИПЦ не будет катастрофой, какой мог бы быть. Ожидается, что индекс потребительских цен увеличится на 0,3% в месячном исчислении, оставшись неизменным на уровне 2,4% в годовом исчислении. Прогнозируется также, что базовый ИПЦ вырастет на 0,3% за месяц и останется неизменным на уровне 2,8% в годовом исчислении.

На своем майском заседании по вопросам денежно-кредитной политики ФРС предупредила о растущих рисках как для инфляции, так и для безработицы, поэтому любые позитивные сюрпризы в данных во вторник могут заставить инвесторов еще больше снизить свои ожидания по снижению ставки в 2025 году.

Но поскольку ФРС также имеет полную занятость в рамках своего двойного мандата, ставки на снижение ставок являются компромиссом между инфляцией и тем, что происходит в остальной экономике. В настоящее время ФРС проявляет осторожность в управлении инфляционными ожиданиями, поэтому она твердо придерживается своей выжидательной позиции. Но любое внезапное ухудшение экономики заставит ее пересмотреть эту позицию, как уже было указано некоторыми должностными лицами ФРС.

Розничные продажи — один из таких наборов данных, который может пойти в противоположном направлении от отчета по инфляции. После скачка на пересмотренные 1,5% м/м в марте розничные продажи, вероятно, выросли всего на 0,1% в апреле. Эти данные будут опубликованы в четверг вместе с ценами производителей, промышленным производством и производственным индексом ФРС Филадельфии. В пятницу будет еще целый шквал релизов, включая разрешения на строительство, начало строительства жилья, производственный индекс Эмпайр-стейт и предварительное исследование потребительских настроений Мичиганского университета.

Последнее будет особенно важно, поскольку показатели инфляционных ожиданий Университета Мичигана значительно выросли за последние месяцы, что, вероятно, способствовало осторожности ФРС.

Но пока инвесторы отчаянно анализируют все данные в поисках подсказок, вполне возможно, что заголовки, связанные с тарифами, могут оказать большее влияние на рынки. Министр финансов США Скотт Бессент и торговый представитель Джеймисон Грир должны провести переговоры с высокопоставленными китайскими чиновниками в Швейцарии в субботу.

Это первая встреча на высоком уровне между двумя странами после эскалации торговой напряженности в феврале, и ставки высоки. Рынки в данный момент просто приветствуют тот факт, что две стороны согласились вести прямые переговоры. Но есть много оснований предполагать, что Вашингтон и Пекин довольно далеки друг от друга в своих исходных позициях, поэтому любое разочарование может привести к развороту позитивных настроений, что приведет к снижению рисковых активов в начале торговой недели.

Любая потенциальная распродажа может оказаться менее серьезной для фунта и акций Великобритании после заключения соглашения между США и Великобританией о торговле, которое снижает 25%-ные пошлины на автомобили и сталь до базовой ставки в 10%. Хотя, похоже, Великобритании не удалось добиться многих уступок в этом предварительном соглашении, оно следует сразу за соглашением с Индией, а также за улучшением отношений с Европейским союзом.

Впоследствии фунт установил сильную поддержку чуть выше уровня $1,32, но в то же время ему не хватает импульса, чтобы сделать убедительный прорыв выше $1,34. В отсутствие глобального ралли риска экономические релизы Великобритании на следующей неделе могут оказаться недостаточными для подзарядки быков.

Данные по занятости в Великобритании за март будут опубликованы во вторник, а Банк Англии пристально следит за ростом заработной платы, который оказывается очень липким. Банк Англии не ожидает, что инфляция достигнет целевого показателя в 2% до 2027 года, но опасения по поводу роста удерживают его на пути смягчения. Обновление по экономике должно быть опубликовано в четверг, когда будут опубликованы данные по ВВП за первый квартал.

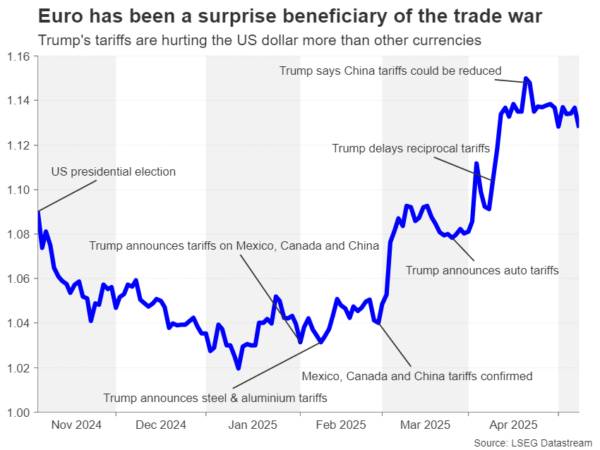

По ту сторону канала, это будет относительно спокойная неделя для еврозоны, и торговые переговоры между США и ЕС, вероятно, будут в центре внимания инвесторов. Сообщается, что ЕС обдумывает более высокие пошлины на американские товары на сумму до 95 миллиардов евро, которые блок может ввести в случае провала переговоров. С другой стороны, любые признаки прогресса могут подстегнуть евро, который консолидировал свои достижения, вызванные торговой войной, за последние три недели.

Что касается данных, то во вторник внимание может привлечь индекс экономических настроений ZEW в Германии, а в четверг будут опубликованы квартальная занятость и вторая оценка роста ВВП еврозоны за первый квартал.

Япония также стремится заключить новое торговое соглашение с Соединенными Штатами, поскольку хрупкое восстановление экономики, вероятно, столкнулось с трудностями в первые три месяца 2025 года. Ожидается, что данные по ВВП в пятницу покажут, что японская экономика немного сократилась — на 0,1% в первом квартале.

Вялый рост даже до вступления в силу тарифов Трампа является одной из причин, по которой Банк Японии стал менее уверенным в повторном повышении процентных ставок. При этом политики все больше беспокоятся о липкости продовольственной инфляции, которая в конечном итоге может привести к росту базового ценового давления.

Таким образом, повышение ставки ни в коем случае не исключено, и любое неожиданное укрепление экономики увеличит вероятность дальнейшего ужесточения политики позднее в этом году, что приведет к росту иены.

Также могут быть некоторые намеки на перспективы повышения ставок в Резюме мнений BoJ по итогам встречи в апреле-мае, которое будет опубликовано в понедельник. Резюме должно пролить свет на то, насколько твердо члены совета придерживаются своей решимости нормализовать политику.

Наконец, в Австралии рынок труда окажется в центре внимания, поскольку в среду будут опубликованы данные по росту заработной платы за первый квартал, а в четверг — отчет по занятости за апрель. Инвесторы заложили в цену около 90% вероятности того, что Резервный банк Австралии снизит ставки только во второй раз на своем политическом заседании в конце мая. Трудно представить, что цифры по занятости существенно изменят эти шансы.

Тем не менее, любые крупные сюрпризы могут повлиять на курс австралийского доллара, хотя в начале недели внимание австралийца будет приковано к событиям, произошедшим на выходных в ходе торговых переговоров между США и Китаем, а также к публикации индексов потребительских цен и цен производителей Китая в субботу.

Цены на золото выросли в пятницу, удерживаясь чуть выше краткосрочного пивота на уровне $3318,50, который может определить, восстановит ли XAU/USD порог $3351,08 или отступит к более глубоким уровням поддержки. Неделя была отмечена неустойчивой торговлей, с настроениями, разделенными между геополитическим риском и фиксацией прибыли после рекордного максимума прошлого месяца на уровне $3500,20.

В 11:31 по Гринвичу пара XAU/USD торгуется по $3325,27, что на $19,29 выше или на 0,58%.

Ежедневный индекс доллара США (DXY)

Ежедневный индекс доллара США (DXY)Более слабый доллар США обеспечил скромный подъем золота, а индекс доллара (DXY) упал на 0,3% в пятницу. Хотя доллар США все еще растет на этой неделе — отчасти благодаря оптимизму вокруг ограниченного торгового соглашения между США и Великобританией и угасающим ставкам на снижение ставки ФРС — краткосрочное падение сделало золото более привлекательным для держателей иностранной валюты. Несмотря на незначительный откат, более сильные тенденции доллара оказывали давление на золото большую часть недели, выступая в качестве встречного ветра и ограничивая ралли.

Внимание инвесторов переключается на торговые переговоры между США и Китаем, запланированные на выходные в Швейцарии. Возможность снижения пошлин на китайский импорт вызвала определенный оптимизм, но более широкая напряженность — особенно новая военная активность между Индией и Пакистаном — поддерживает золото в качестве геополитического хеджа. Спрос центральных банков, опасения по поводу пошлин и финансовая неопределенность остаются ключевыми подводными течениями на рынке, хотя сильные ралли сопровождаются ростом фиксации прибыли.

Ежедневное золото (XAU/USD)

Ежедневное золото (XAU/USD)Технически, минимум 1 мая на уровне $3201,95 отметил основную зону коррекции от $3228,38 до $3164,23, удовлетворяя типичную установку «покупай на спаде». Однако с более низким максимумом на уровне $3435,06 золото, похоже, переходит в режим «продавай на ралли». Если быки не смогут преодолеть $3351,08, цена рискует скатиться обратно в зону коррекции, с более глубокой поддержкой, направленной на 50-дневную скользящую среднюю $3130,40. Эта зона может стать следующей областью стоимости для долгосрочных покупателей.

С рынком, торгующимся ниже более низкого максимума и неспособностью решительно вернуть $3351,00, краткосрочные перспективы для золота склоняются к медвежьему тренду. Закрытие ниже $3318,50 обнажит зону коррекции $3228,38–$3164,23, с вероятным дальнейшим тестированием 50-дневной скользящей средней на уровне $3130,40, если продавцы сохранят контроль.

В то время как потоки безопасного убежища и торговые риски поддерживают более широкую заявку, техническая настройка теперь благоприятствует продажам ралли до тех пор, пока не будет подтвержден новый прорыв. Трейдерам следует готовиться к более глубокому откату, прежде чем рассматривать возобновление роста.

По словам главного экономиста Банка Англии Хью Пилла, тарифы США вряд ли окажут «драматическое» влияние на экономику Великобритании, и Банку Англии не следует игнорировать долгосрочное внутреннее давление, которое может подтолкнуть инфляцию.

Пилл, проголосовавший против снижения ставки Банка Англии на четверть процентного пункта в четверг, сказал, что он понимает «постепенный и осторожный» подход Банка Англии к будущим снижениям ставок как требующий от него гибкости и внимания к изменениям в экономике, которые могут потребовать иного подхода.

«Анализ базового прогноза не предполагает, что в поведении экономики Великобритании произойдут резкие изменения на фоне этих торговых заявлений и торговой неопределенности», — заявил Пилл в презентации для предприятий.

В четверг Банк Англии заявил, что влияние пошлин «не следует преувеличивать» и что они, скорее всего, приведут к сокращению экономики Великобритании на 0,3% за три года и снижению инфляции на 0,2 процентных пункта за два года.

Это решение было принято на основе тарифов США, действовавших 29 апреля, до того, как в четверг было объявлено о соглашении, которое должно было привести к снижению высоких тарифов на импорт из США британских автомобилей и стали, хотя более низкие 10%-ные тарифы на большинство других товаров сохранятся.

Ранее в пятницу губернатор Эндрю Бейли заявил, что эта сделка является «хорошей новостью», если говорить относительно, но все равно оставляет тарифы выше, чем они были ранее.

Пилл заявил, что центральный банк не позволит неопределенности относительно тарифов отвлечь его от возвращения инфляции, которая должна вырасти до 3,5% к концу этого года, к целевому показателю в 2%.

«Существуют и другие силы, возможно, более долгосрочные и глубинные силы в самой экономике Великобритании. Фергал (Шортолл, директор по денежно-кредитному анализу Банка Англии) подчеркнул динамику заработной платы, и я думаю, что это правильно, (которую) мы, безусловно, не должны игнорировать», - сказал он.

Британские зарплаты растут с годовым темпом около 6%, что примерно вдвое больше, чем большинство политиков Банка Англии считают устойчивым темпом. В четверг Банк Англии прогнозировал, что рост зарплат в частном секторе замедлится до 3,75% к концу года.

По словам главы Федеральной резервной системы Майкла Барра, тарифная программа президента США Дональда Трампа, вероятно, приведет к росту инфляции, снижению занятости и замедлению роста экономики в этом году.

Если цены и безработица начнут расти, то Федеральный комитет по открытым рынкам, устанавливающий процентные ставки, может оказаться в более сложном положении при оценке своих следующих мер политики, добавил Барр в подготовленных замечаниях для Центрального банка Исландии в пятницу.

«Размеры и масштабы недавнего повышения тарифов не имеют прецедентов, мы не знаем их окончательной формы, и пока слишком рано говорить о том, как они повлияют на экономику», — сказал Барр.

Это заявление стало первым заявлением Барра, который в феврале оставил пост заместителя председателя ФРС по надзору, но остался на посту управляющего ФРС, о денежно-кредитной политике, которое он сделал примерно за год.

Однако Барр утверждает, что, учитывая прогресс в снижении инфляции до целевого уровня в 2% и общую «сильную отправную точку» экономики, денежно-кредитная политика ФРС находится «в хорошей позиции для корректировки по мере развития ситуации». В первом квартале валовой внутренний продукт США сократился в основном из-за резкого увеличения импорта, хотя потребительские расходы и показатели рынка труда оставались устойчивыми.

Ранее на этой неделе центральный банк оставил процентные ставки без изменений в диапазоне от 4,25% до 4,5%, но отметил, что риски для инфляции и рынка труда растут. Председатель ФРС Джером Пауэлл позже предположил, что эти риски, вероятно, связаны с масштабными тарифами Трампа, добавив, что «вообще не ясно», каким должен быть соответствующий ответ процентных ставок в ответ на неопределенность тарифов.

В начале апреля Трамп объявил о карательных сборах для десятков торговых партнеров США, заявив, что эти шаги необходимы для восстановления потерянных рабочих мест в обрабатывающей промышленности и увеличения государственных доходов. Однако позже он ввел 90-дневную паузу в пошлинах для большинства этих стран, заявив, что это даст чиновникам больше времени для переговоров по ряду отдельных торговых соглашений.

В четверг Трамп и премьер-министр Великобритании Кир Стармер объявили о торговой сделке между США и Великобританией, укрепив надежды на то, что Белый дом сможет заключить соглашения с другими странами. В эти выходные в Швейцарии должны состояться переговоры между официальными лицами США и Китая, и Трамп предполагает, что повышенные пошлины для Пекина, составляющие не менее 145%, в конечном итоге будут снижены.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться