Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Фьючерсы на S&P 500 остались на прежнем уровне, а фьючерсы на Nasdaq 100 сократили свои потери до 0,1%.

Согласно данным ANZ-Indeed, количество объявлений о вакансиях в Австралии в январе выросло на 4,4% по сравнению с предыдущим месяцем.

[Биткоин преодолел отметку в 78 000 долларов] 2 февраля, согласно данным HTX Market Data, биткоин отскочил и преодолел отметку в 78 000 долларов, в настоящее время торгуется на уровне 78 005 долларов, при этом падение за 24 часа сократилось до 1,27%.

Цена на серебро на спотовом рынке отыграла более 8 долларов потерь после падения почти на 10%. Цена на золото на спотовом рынке сократила потери до 1,2% после падения более чем на 3,5%.

Краткий обзор Банка Японии: Один из участников отметил, что в условиях экономических ограничений предложения рабочей силы риски для цен сместились в сторону роста.

Краткий обзор от Банка Японии: Один из участников заявил о необходимости уделять больше внимания рискам роста цен.

Краткий обзор Банка Японии: Один из членов банка заявил, что влияние ослабления иены на цены импорта стало более выраженным.

Краткий обзор Банка Японии: Один из членов совета отметил, что некоторые показатели долгосрочных инфляционных ожиданий уже начали демонстрировать стабильность.

Краткое изложение позиции Банка Японии: Один из членов совета заявил, что слабая иена повышает прибыль и заработную плату крупных фирм, но оказывает давление на прибыль и заработную плату малых фирм, что может привести к усилению неравенства.

В кратком обзоре Банка Японии цитируются слова представителя Министерства финансов: «Мы с предельной бдительностью следим за недавней волатильностью на мировом и японском рынках».

Министр иностранных дел Великобритании заявил, что визит в Эфиопию будет посвящен проблеме миграции.

Краткое содержание выступления представителя Банка Японии: Один из участников дискуссии отметил, что при росте волатильности на рынке облигаций центральному банку важно проверить, сохраняется ли нормальное функционирование рынка.

Краткое изложение позиции Банка Японии: Один из участников дискуссии заявил, что Банку Японии следует придерживаться текущей стратегии и продолжать сокращать объемы покупки облигаций, одновременно реагируя на исключительные обстоятельства, например, путем увеличения объемов покупки.

Краткий обзор Банка Японии: Один из участников отметил, что события на рынке государственных облигаций Японии за последние две недели показали одностороннее сужение кривой доходности, заслуживающее внимания.

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)А:--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)А:--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)А:--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Общее количество одобренных строительств YoY (Дек)

Австралия Общее количество одобренных строительств YoY (Дек)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

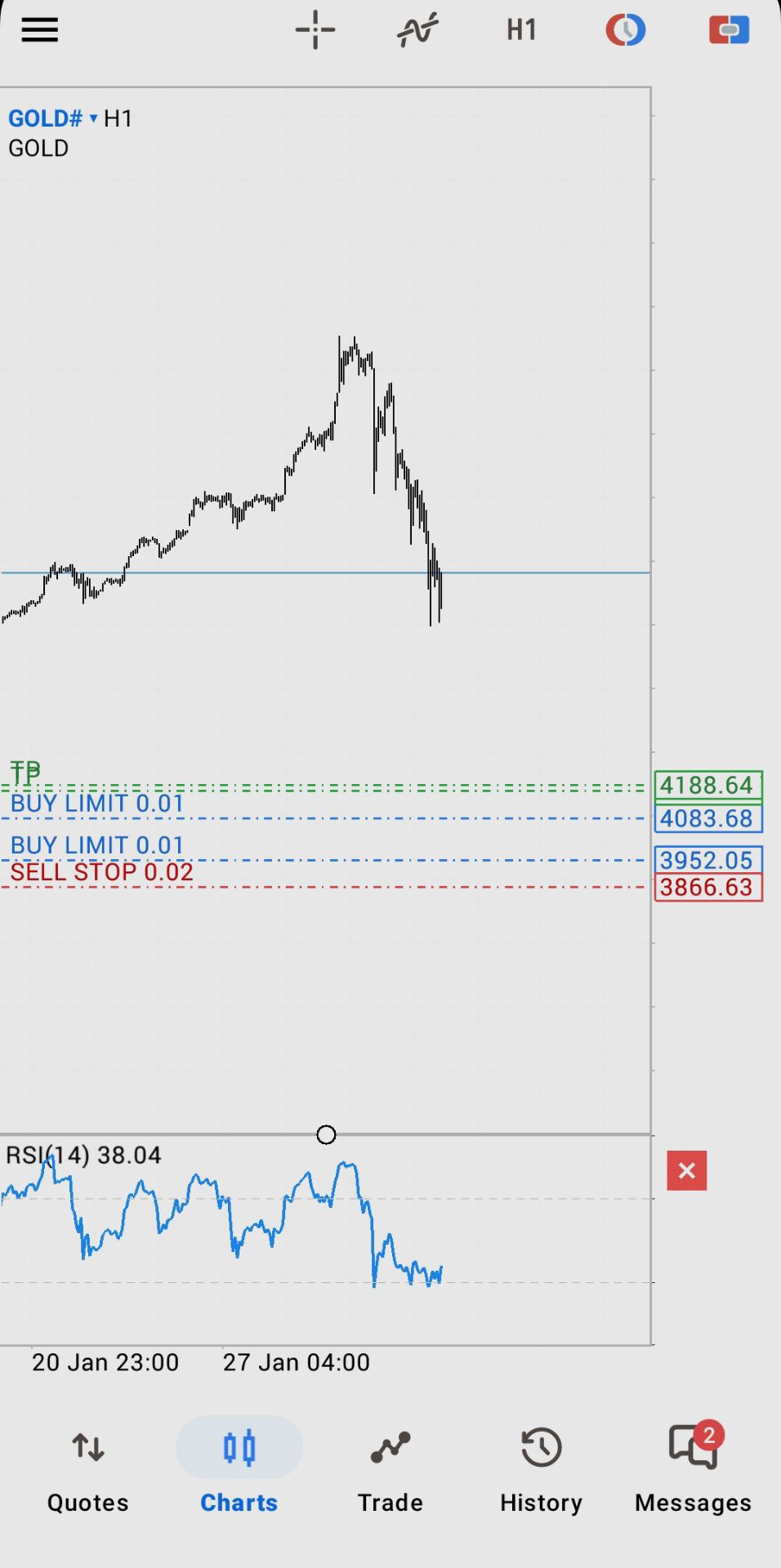

За последние десять дней цена на золото стабилизировалась около отметки $4000, завершив неделю примерно на том же уровне, что и в начале. Попытки продавцов опустить цену ниже $3900 встречают впечатляющий интерес покупателей.

За последние десять дней цена на золото стабилизировалась около отметки $4000, завершив неделю примерно на том же уровне, что и в начале. Попытки продавцов опустить цену ниже $3900 встречают впечатляющий интерес покупателей.

Этому способствует Верховный суд, рассматривающий вопрос о незаконности американских пошлин. В случае поражения Дональда Трампа деньги придётся вернуть. В результате дефицит бюджета и государственный долг увеличатся, что приведёт к хаосу на финансовых рынках. Опасения по этому поводу побуждают инвесторов искать убежища в безопасных активах. Однако всё это, похоже, лишь попытка разыграть старую карту, которая может лишь отсрочить неизбежное.

По оценкам Всемирного золотого совета, объём закупок золота центральными банками в 2025 году составит 750–900 тонн. В каждый из предыдущих трёх лет этот показатель превышал 1000 тонн. Отмена Китаем льгот по НДС для розничных продавцов драгоценных металлов приведёт к росту цен в ювелирной отрасли и снижению спроса. Акции ETF падают.

HSBC, Bank of America и Societe Generale продолжают придерживаться своих прогнозов в 5000 долларов за унцию. Однако ралли золота сломлено. Продажа на подъёме становится актуальной.

По данным Joor о транзакциях, в третьем квартале 2025 года розничные торговцы за пределами США увеличили объемы своих покупок на 18% в годовом исчислении, одновременно с этим изменив глобальное падение на 5%, наблюдавшееся во втором квартале 2025 года.

Напротив, американские ритейлеры продолжали наблюдать снижение заказов: в третьем квартале объем покупок снизился на 10% по сравнению с предыдущим годом.

В третьем квартале объём заказов на нескольких международных рынках заметно вырос: в Италии заказы увеличились на 40%, а в Германии и Южной Корее — на 29%. В Великобритании также наблюдался подъём: заказы выросли на 22%.

Джор объяснил спад активности мировых покупателей во втором квартале заметным скачком оптовых цен после того, как США объявили о новых пошлинах в апреле.

Анализ продаж на платформе Joor показал, что средние оптовые цены на идентичные модели выросли на 5% в период с первого по второй квартал, что является значительным ростом по сравнению с обычной квартальной корректировкой на 0,6%.

Данные свидетельствуют о том, что эта корректировка цен непосредственно предшествовала спаду покупательской активности во втором квартале.

В третьем квартале оптовые цены продолжили расти, но более медленными темпами, увеличившись ещё на 0,5%. Для сравнения, в предыдущие три года цены между этими кварталами оставались в основном стабильными или снижались.

Старший вице-президент по маркетингу Joor Аманда Маккормик Бакал отметила: «Этот год стал особенно неспокойным периодом для мировой индустрии моды, заставив ритейлеров внести заметные изменения в свою стратегию закупок.

«Хотя объёмы мировых покупок во втором квартале снизились на фоне значительного роста цен, наши последние данные демонстрируют уверенное возобновление покупок ритейлерами за пределами США в третьем квартале — позитивное развитие событий для сектора моды».

После введения тарифов в начале апреля компания Joor провела исследование своей международной сети и обнаружила, что 85% брендов намеревались переложить все или часть этих издержек за счет повышения цен.

Среди розничных продавцов 96% из США и 82% из стран за пределами США заявили, что в результате ожидают повышения собственных цен.

Оптовые цены продолжили расти в третьем квартале, увеличившись ещё на 0,5%. Йор отметил, что за последние три года цены оставались в целом стабильными или снижались между вторым и третьим кварталами.

Эти результаты получены в результате опроса, проведенного Joor в период с 10 по 20 апреля 2025 года. В нем приняли участие более 400 брендов и розничных продавцов по всему миру.

По данным опроса Reuters, проведенного в пятницу, экономика Японии, вероятно, впервые за шесть кварталов сократилась в период с июля по сентябрь из-за тарифной политики президента США Дональда Трампа.

По среднему прогнозу 18 экономистов, валовой внутренний продукт (ВВП) в реальном выражении, вероятно, сократился на 2,5% в годовом исчислении в третьем квартале после роста на 2,2% в годовом исчислении во втором квартале.

Без пересчета в годовой исчислении спад в третьем квартале оценивался в 0,6%.

Аналитики связывают замедление с падением экспорта из-за американских пошлин. Внешний спрос, или чистый экспорт (экспорт за вычетом импорта), вероятно, снизился на 0,3 процентного пункта от ВВП в третьем квартале после того, как во втором квартале он вырос на 0,3 процентного пункта.

К другим негативным факторам относится снижение инвестиций в жилье и товарно-материальные запасы после первоначального размещения в предыдущем квартале.

«Японская экономика продемонстрировала рост, который можно было бы назвать «слишком хорошим» в первой половине 2025 года», — говорится в анализе аналитиков SMBC Nikko Securities.

«Однако, учитывая тяжесть новых введенных пошлин, пришлось, по крайней мере временно, провести коррекцию».

Ожидалось, что частное потребление, на долю которого приходится более половины ВВП Японии, вырастет на 0,1% в июле-сентябре, снизившись по сравнению с ростом на 0,4% в апреле-июне.

Рост капитальных затрат оценивается в 0,3%, как и в предыдущем квартале.

Когда Вашингтон и Токио достигли соглашения в июле, США согласились на 15%-ную ставку пошлины на японский импорт. Это меньше первоначальных 27,5%, которыми они угрожали для автомобилей, и 25% для большинства других товаров.

Однако влияние считается значительным, особенно для автомобильной промышленности, поскольку пошлины по-прежнему значительно выше прежней ставки в 2,5%.

«На фоне стагнации реальной заработной платы личное потребление также снижается, что говорит о том, что экономическая активность вступила в фазу стагнации», — отметил Сайсуке Сакаи, главный экономист по Японии в Mizuho Research Technologies.

Правительство опубликует данные по ВВП за июль-сентябрь 17 ноября в 8:50 утра (23:50 по Гринвичу 16 ноября).

Положительное сальдо торгового баланса Германии в сентябре 2025 года еще больше сократилось, достигнув самого низкого уровня с октября 2024 года, поскольку более сильный, чем ожидалось, рост импорта опередил рост экспорта.

По предварительным данным, опубликованным Федеральным статистическим управлением (Destatis), с учетом сезонных колебаний экспорт вырос на 1,4% в месячном исчислении до 131,1 млрд евро, а импорт подскочил на 3,1% до 115,9 млрд евро.

В результате месячный профицит торгового баланса сократился до 15,3 млрд евро по сравнению с 16,9 млрд евро в августе и 18,0 млрд евро годом ранее.

Показатель оказался ниже ожиданий экономистов, которые прогнозировали практически неизменный профицит в размере 16,9 млрд евро.

За первые девять месяцев 2025 года общий объем экспорта достиг 1,18 трлн евро, что на 0,7% больше, чем за аналогичный период 2024 года. Импорт вырос более резко — на 4,8% до 1,03 трлн евро, что указывает на тенденцию к ослаблению годового торгового баланса Германии.

В то время как экспорт Германии продемонстрировал скромное восстановление — на 2,0% по сравнению с сентябрем 2024 года, объемы импорта выросли более значительно — на 4,8% в годовом исчислении.

Данные свидетельствуют о том, что внутренний спрос демонстрирует устойчивость, даже несмотря на то, что мировой спрос остается неоднозначным.

Импорт из стран, не входящих в ЕС, стал основным драйвером роста, увеличившись на 5,2% за месяц. В частности, импорт из Китая — крупнейшего поставщика страны — вырос на 6,1% по сравнению с предыдущим месяцем, достигнув 14,6 млрд евро.

Импорт из США увеличился ещё сильнее — на 9,0% до 8,7 млрд евро. Импорт товаров из Великобритании вырос на 20% до 3,6 млрд евро.

Тем временем экспорт в США восстановился после пяти месяцев сокращения, увеличившись на 11,9% за месяц до 12,2 млрд евро. Тем не менее, он остался на 7,4% ниже уровня сентября 2024 года, что отражает сохраняющиеся последствия пошлин Трампа.

Экспорт в Великобританию также значительно увеличился — на 7,1% до 7,0 млрд евро, в то время как поставки в Китай сократились на 2,2% до 6,7 млрд евро, оставшись на 11,9% ниже уровня прошлого года.

Положительное сальдо торгового баланса Германии по-прежнему в значительной степени формируется за счет торговли внутри ЕС.

Экспорт в страны ЕС вырос на 2,5% до 74,3 млрд евро, тогда как импорт из этих стран увеличился на меньшие 1,2% до 59,3 млрд евро.

В еврозоне экспорт вырос на 1,4%, а импорт сократился на 0,7%, что еще больше увеличило профицит.

Однако наибольшую динамику продемонстрировали страны ЕС, не входящие в еврозону: экспорт вырос на 5,1%, а импорт — на 4,9%.

Карстен Бжески, руководитель отдела макроэкономики в ING, назвал сентябрьские торговые показатели «еще одним свидетельством небольшого восстановления экономики Германии после лета», но предупредил, что рост экспорта слишком скромен, чтобы сигнализировать о более широком восстановлении.

Бжески отметил, что объемы немецкого экспорта остаются ниже уровней, наблюдавшихся до «Дня освобождения», и значительно ниже показателей марта 2025 года.

Он выделил более глубокие структурные сдвиги в экспортной структуре Германии, отметив снижение доли торговли как с Соединенными Штатами, так и с Китаем.

Экспорт в США, несмотря на почти 12%-ный месячный рост в сентябре, теперь составляет всего 9,5% от общего объёма экспорта Германии — по сравнению с 10,5% годом ранее. Доля Китая снизилась ещё сильнее — до 5% по сравнению с почти 8% в допандемические годы.

Заглядывая вперед, он предупредил, что немецкие экспортеры по-прежнему сталкиваются со значительными трудностями.

«Американские пошлины по-прежнему оказывают давление на экспорт и, вероятно, проявят свое полное влияние только в ближайшие месяцы», — сказал Бжески, добавив, что потребуется «много воображения», чтобы представить себе в ближайшем будущем возвращение экспорта в качестве ключевого двигателя роста Германии.

В пятницу фунт стерлингов понес третью еженедельную потерю по отношению к доллару и евро подряд, поскольку инвесторы переваривали решение Банка Англии по процентной ставке и ожидали принятия государственного бюджета позднее в этом месяце.

Небольшое количество голосов при голосовании и признаки того, что глава Банка Англии Эндрю Бейли вскоре может присоединиться к сторонникам снижения ставки, повысили вероятность смягчения ставки в декабре.

Банк Англии сохранил процентные ставки на прежнем уровне, не оправдав самых пессимистичных ожиданий после того, как меньшинство аналитиков сделало ставку на снижение на 25 базисных пунктов.

Теперь рынки ожидают, что британское правительство представит существенный пакет мер по ужесточению фискальной политики в своем осеннем заявлении, что предоставит Банку Англии больше возможностей для дальнейшего смягчения в следующем году.

Доллар США продемонстрировал скромный недельный рост, поскольку инвесторы сопоставляли агрессивную позицию ФРС с сохраняющимися опасениями по поводу состояния экономики США.

Фунт стерлингов упал на 0,27% до $1,3105, что соответствует недельному падению на 0,50%. На прошлой неделе он упал на 1,1%, а неделей ранее — на 0,90%. Инвесторы делают ставку на снижение ставки в декабре после жесткого голосования в четверг, поскольку бюджет этого месяца, вероятно, усилит волатильность фунта.

«Мы ожидаем, что слабость фунта по отношению к евро сохранится до конца года, если в октябре и ноябре будет подтверждено замедление инфляции», — сказал Ли Хардман, старший валютный аналитик MUFG.

Евро вырос на 0,25% до 88,10 пенсов и, по прогнозам, завершит неделю ростом на 0,44% после роста на 0,42% на прошлой неделе и на 0,64% на позапрошлой.

«Существует возможность снижения краткосрочных ставок и ослабления фунта», — заявил Крис Тернер, руководитель отдела валютной стратегии ING, отметив, что рынки не полностью учли декабрьское снижение.

«Мы ожидаем, что евро найдет хорошую поддержку вблизи 0,8760 и будет торговаться выше 0,88 к моменту принятия бюджета позднее в этом месяце», — добавил он.

Трейдеры оценивают вероятность снижения Банком Англии ставки на 25 базисных пунктов и смягчения на 58 базисных пунктов к концу 2026 года в 60%. Доходность британских двухлетних облигаций, более чувствительная к ожиданиям по процентным ставкам, выросла в пятницу на 1,5 базисного пункта до 4,11% после падения на 6,5 базисного пункта днём ранее.

Рынки ожидают, что ключевая ставка Европейского центрального банка останется на уровне 2% до начала 2027 года.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться