Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

США Месячный рост числа сокращенных рабочих мест от Challenger, Grey & Christmas (Нояб)

США Месячный рост числа сокращенных рабочих мест от Challenger, Grey & Christmas (Нояб)А:--

П: --

П: --

США Еженедельное среднее за 4 недели по первичным заявкам на пособие по безработице (сезонно скорректированное)

США Еженедельное среднее за 4 недели по первичным заявкам на пособие по безработице (сезонно скорректированное)А:--

П: --

П: --

США Еженедельные первичные заявки на пособие по безработице (сезонно скорректированные)

США Еженедельные первичные заявки на пособие по безработице (сезонно скорректированные)А:--

П: --

П: --

США Еженедельные продолжающиеся заявки на пособие по безработице (сезонно скорректированные)

США Еженедельные продолжающиеся заявки на пособие по безработице (сезонно скорректированные)А:--

П: --

П: --

Канада Индекс деловой активности Ivey (сезонно скорректированный) (Нояб)

Канада Индекс деловой активности Ivey (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада Индекс деловой активности Ivey (не сезонно скорректированный) (Нояб)

Канада Индекс деловой активности Ivey (не сезонно скорректированный) (Нояб)А:--

П: --

П: --

США Пересмотренные заказы на капитальные товары, не включая воздушные суда (месяц к месяцу, за исключением воздушных судов, сезонно скорректированные) (Сент)

США Пересмотренные заказы на капитальные товары, не включая воздушные суда (месяц к месяцу, за исключением воздушных судов, сезонно скорректированные) (Сент)А:--

П: --

США Ежемесячные заказы на производство (исключая транспорт) (Сент)

США Ежемесячные заказы на производство (исключая транспорт) (Сент)А:--

П: --

П: --

США Ежемесячные заказы на производство (Сент)

США Ежемесячные заказы на производство (Сент)А:--

П: --

П: --

США Ежемесячные заказы на производство (исключая оборону) (Сент)

США Ежемесячные заказы на производство (исключая оборону) (Сент)А:--

П: --

П: --

США Изменение еженедельных запасов природного газа EIA

США Изменение еженедельных запасов природного газа EIAА:--

П: --

П: --

Саудовская Аравия Добыча сырой нефти

Саудовская Аравия Добыча сырой нефтиА:--

П: --

П: --

США Еженедельное удержание ценных бумаг иностранными центральными банками

США Еженедельное удержание ценных бумаг иностранными центральными банкамиА:--

П: --

П: --

Япония Валютные резервы (Нояб)

Япония Валютные резервы (Нояб)А:--

П: --

П: --

Индия Ставка РЕПО

Индия Ставка РЕПОА:--

П: --

П: --

Индия Базовая процентная ставка

Индия Базовая процентная ставкаА:--

П: --

П: --

Индия Ставка обратного РЕПО

Индия Ставка обратного РЕПОА:--

П: --

П: --

Индия Резервное соотношение депозитов в People's Bank of China

Индия Резервное соотношение депозитов в People's Bank of ChinaА:--

П: --

П: --

Япония Предварительные ведущие индикаторы (Окт)

Япония Предварительные ведущие индикаторы (Окт)А:--

П: --

П: --

Великобритания Индекс цен на жилье Halifax год к году (сезонно скорректированный) (Нояб)

Великобритания Индекс цен на жилье Halifax год к году (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Великобритания Индекс цен на жилье Halifax месяц к месяцу (сезонно скорректированный) (Нояб)

Великобритания Индекс цен на жилье Halifax месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Франция Текущий счет (Не сезонно скорректированный) (Окт)

Франция Текущий счет (Не сезонно скорректированный) (Окт)А:--

П: --

П: --

Франция Торговый баланс (Сезонно скорректированный) (Окт)

Франция Торговый баланс (Сезонно скорректированный) (Окт)А:--

П: --

П: --

Франция Ежемесячный рост промышленного выпуска (сезонно скорректированный) (Окт)

Франция Ежемесячный рост промышленного выпуска (сезонно скорректированный) (Окт)А:--

П: --

П: --

Италия Месячный рост розничных продаж (Сезонно скорректированный) (Окт)

Италия Месячный рост розничных продаж (Сезонно скорректированный) (Окт)А:--

П: --

П: --

Еврозона Годовой рост занятости (Сезонно скорректированный) (3 квартал)

Еврозона Годовой рост занятости (Сезонно скорректированный) (3 квартал)А:--

П: --

П: --

Еврозона Окончательный ВВП год к году (3 квартал)

Еврозона Окончательный ВВП год к году (3 квартал)А:--

П: --

П: --

Еврозона Окончательный ВВП квартал к кварталу (3 квартал)

Еврозона Окончательный ВВП квартал к кварталу (3 квартал)А:--

П: --

П: --

Еврозона Квартальный рост занятости (Сезонно скорректированный) (3 квартал)

Еврозона Квартальный рост занятости (Сезонно скорректированный) (3 квартал)А:--

П: --

П: --

Еврозона Окончательные данные о занятости (Сезонно скорректированный) (3 квартал)

Еврозона Окончательные данные о занятости (Сезонно скорректированный) (3 квартал)--

П: --

Бразилия Индекс цен производителей (месяц к месяцу) (Окт)

Бразилия Индекс цен производителей (месяц к месяцу) (Окт)--

П: --

П: --

Мексика Индекс доверия потребителей (Нояб)

Мексика Индекс доверия потребителей (Нояб)--

П: --

П: --

Канада Уровень безработицы (Сезонно скорректированный) (Нояб)

Канада Уровень безработицы (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Уровень участия в занятости (Сезонно скорректированный) (Нояб)

Канада Уровень участия в занятости (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Занятость (Сезонно скорректированный) (Нояб)

Канада Занятость (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Частичная занятость (Сезонно скорректированный) (Нояб)

Канада Частичная занятость (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Полная занятость (Сезонно скорректированная) (Нояб)

Канада Полная занятость (Сезонно скорректированная) (Нояб)--

П: --

П: --

США Ежемесячный доход физических лиц (Сент)

США Ежемесячный доход физических лиц (Сент)--

П: --

П: --

США Индекс потребительских цен Далласского федерального резерва (месяц к месяцу) (Сент)

США Индекс потребительских цен Далласского федерального резерва (месяц к месяцу) (Сент)--

П: --

П: --

США Индекс потребительских цен PCE (год к году, сезонно скорректированный) (Сент)

США Индекс потребительских цен PCE (год к году, сезонно скорректированный) (Сент)--

П: --

П: --

США Индекс потребительских цен PCE (месяц к месяцу) (Сент)

США Индекс потребительских цен PCE (месяц к месяцу) (Сент)--

П: --

П: --

США Ежемесячные расходы физических лиц (сезонно скорректированные) (Сент)

США Ежемесячные расходы физических лиц (сезонно скорректированные) (Сент)--

П: --

П: --

США Ежемесячный рост базового индекса цен на личное потребление (Сент)

США Ежемесячный рост базового индекса цен на личное потребление (Сент)--

П: --

П: --

США Предварительные годовые ожидания инфляции на 5 лет от Университета Мичигана (Дек)

США Предварительные годовые ожидания инфляции на 5 лет от Университета Мичигана (Дек)--

П: --

П: --

США Годовой рост базового индекса цен на личное потребление (Сент)

США Годовой рост базового индекса цен на личное потребление (Сент)--

П: --

П: --

США Месячный рост реальных расходов потребления (Сент)

США Месячный рост реальных расходов потребления (Сент)--

П: --

П: --

США Ожидания инфляции на 5-10 лет (Дек)

США Ожидания инфляции на 5-10 лет (Дек)--

П: --

П: --

США Предварительный индекс текущего состояния Университета Мичигана (Дек)

США Предварительный индекс текущего состояния Университета Мичигана (Дек)--

П: --

П: --

США Предварительный индекс доверия потребителя Университета Мичигана (Дек)

США Предварительный индекс доверия потребителя Университета Мичигана (Дек)--

П: --

П: --

США Прогноз инфляции на 1 год Университета Мичигана, предварительные данные (Дек)

США Прогноз инфляции на 1 год Университета Мичигана, предварительные данные (Дек)--

П: --

П: --

США Предварительный индекс потребительского настроения Университета Мичигана (Дек)

США Предварительный индекс потребительского настроения Университета Мичигана (Дек)--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурение--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефти--

П: --

П: --

США Кредиты потребителей (Сезонно скорректированные) (Окт)

США Кредиты потребителей (Сезонно скорректированные) (Окт)--

П: --

П: --

Китай, материк Валютные резервы (Нояб)

Китай, материк Валютные резервы (Нояб)--

П: --

П: --

Китай, материк Экспорт (год к году, в долларах США) (Нояб)

Китай, материк Экспорт (год к году, в долларах США) (Нояб)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Доллар укрепился по всем направлениям после публикации протокола последнего заседания Федеральной резервной системы. В документе подтверждена готовность регулятора к дальнейшему снижению ставок, но без указания конкретных сроков и с акцентом на принятие дальнейших решений в зависимости от поступающих данных.

Доллар укрепился по всем направлениям после публикации протокола последнего заседания Федеральной резервной системы. В документе была подтверждена готовность регулятора к дальнейшему снижению ставок, но без указания конкретных сроков и с акцентом на принятие дальнейших решений в зависимости от поступающих данных. Для некоторых участников рынка это прозвучало менее «голубиным», чем ожидалось, что вызвало повышенный спрос на доллар, в то время как доходность казначейских облигаций держалась вблизи локальных максимумов.

Другим источником неопределенности остаются последствия затянувшегося закрытия правительства США. Из-за приостановки работы статистических агентств некоторые ключевые данные по занятости и инфляции не были опубликованы в срок, а это означает, что предстоящая публикация данных по рынку труда может преподнести сюрпризы. Сегодня инвесторы уделяют особое внимание отчётам о занятости в частном секторе, данным о заявках на пособие по безработице и связанным с ними показателям, которые помогут сформировать ожидания перед следующими решениями ФРС.

Пара USD/JPY достигла экстремальных значений в этом году, реагируя на разницу в денежно-кредитной политике. Она торгуется выше 157,00, что отражает сочетание более устойчивого доллара и сохраняющейся «голубиной» позиции Банка Японии. Рынок по-прежнему не видит готовности японского регулятора к ужесточению денежно-кредитной политики, в то время как ФРС, несмотря на цикл снижения ставок, сохраняет осторожный тон и указывает на инфляционные риски.

Технический анализ пары USD/JPY предполагает возможную проверку ключевого диапазона 158,00–158,90, если уровень 157,00 подтвердит свою поддержку. В случае развития отката вниз пара может снизиться к зоне 155,20–156,00.

События, которые могут повлиять на цену пары USD/JPY в предстоящие торговые сессии, включают:

Продавцы пары USD/CAD вчера предприняли очередную попытку прорвать поддержку на уровне 1,3980, но безуспешно. Цена резко отскочила от этого уровня и удержалась выше 1,4000. Если восходящий импульс сохранится, пара может вернуться к недавним максимумам в районе 1,4140. Уверенный откат ниже 1,4000 может спровоцировать новый подход к отметке 1,3930.

События, которые могут повлиять на цену пары USD/CAD в предстоящие торговые сессии, включают:

В этом прогнозе цены Cardano ADA рассматривается вопрос о том, может ли критическая зона поддержки $0,51 послужить стартовой площадкой для долгосрочного движения к $10 в период с 2025 по 2030 год. Объединяя технический анализ, данные блокчейна, макроэкономические факторы и тенденции развития сети, это руководство предлагает сбалансированные сценарии, которые помогут трейдерам и инвесторам понять потенциальные ценовые траектории, ключевые риски и реалистичные ожидания относительно будущих показателей ADA.

Текущий прогноз цены Cardano ADA крайне чувствителен к краткосрочной волатильности и общим рыночным настроениям. ADA продолжает торговаться в узком диапазоне, что отражает нерешительность участников рынка и соответствует типичным фазам консолидации, наблюдаемым перед крупными прорывами.

| Индикатор | Текущий сигнал |

|---|---|

| РСИ (14) | Нейтральный или умеренно оптимистичный |

| MACD | Раннее формирование конвергенции |

| 200-дневная скользящая средняя | Действуя как динамическое сопротивление |

Уровень $0,51 остаётся наиболее отслеживаемой зоной в любой модели прогнозирования цены Ada Cardano. Исторически этот уровень служил магнитом ликвидности и структурной базой, что подтверждает его важность в краткосрочной и среднесрочной перспективе.

Данные ончейн показывают рост накопления средств на кошельках китов во время фаз консолидации, что часто предшествует более масштабным направленным движениям. Чистые потоки биржевых средств указывают на умеренный отток, что говорит о том, что инвесторы настроены на долгосрочное удержание, а не на немедленную распродажу.

Эта тенденция согласуется с более широкими нарративами вокруг новостей о прогнозах цен на криптовалюту Cardano ADA, подкрепляя теорию о том, что институциональное доверие может восстанавливаться.

| Четверть | Прогнозируемый диапазон (долл. США) | Тема рынка |

|---|---|---|

| 1 квартал 2025 г. | 0,60–0,88 долл. США | Фаза накопления |

| 2 квартал 2025 г. | 0,75–1,05 доллара | Спекулятивный импульс |

| Q3 2025 | 0,85–1,25 доллара | Ожидание настроений по ETF |

| Q4 2025 | 1,10–1,60 долл. США | Фаза подтверждения тренда |

В случае одобрения регулирующими органами, модели прогноза цены Cardano ADA на 2025 год предполагают ускоренный приток капитала в ADA. Подтверждение ETF может привлечь институциональный спрос, сопоставимый с исторической динамикой BTC и ETH.

Without ETF approval, price action may remain confined within a moderate growth band. This scenario still retains upward momentum but reflects conservative sentiment and delayed institutional commitment.

This outlook also aligns with conservative projections seen in cardano ada price prediction july 2025 discussions, which anticipate gradual progression rather than explosive price action.

Long-term scenarios for ADA between 2026 and 2030 depend on network execution, macro cycles and overall crypto market structure. The table below outlines an illustrative year-by-year range often considered in mid-term cardano ada price prediction models.

| Year | Min (USD) | Average (USD) | Max (USD) |

|---|---|---|---|

| 2026 | $0.90 | $1.60 | $2.40 |

| 2027 | $1.20 | $2.10 | $3.20 |

| 2028 | $1.50 | $2.80 | $4.50 |

| 2029 | $1.80 | $3.50 | $6.50 |

| 2030 | $2.20 | $4.80 | $10.00 |

These values are not guarantees but scenario ranges, providing a structured view for ada cardano price prediction discussions through 2030.

For any multi-year cardano ada price prediction 2030 roadmap, technical milestones are as important as market cycles. Some of the key checkpoints that could influence sentiment and valuation include:

If delivered on schedule, these milestones may support the thesis that ADA can gradually move into a higher valuation band over the 2026-2030 window.

DeFi activity and institutional interest are key pillars behind any ambitious cardano ada price prediction. Capital tends to follow robust ecosystems with real usage and reliable infrastructure.

Balanced analysis, rather than purely speculative cardano ada price prediction crypto news headlines, should weigh these adoption factors when assessing ADA’s potential path toward higher price targets by 2030.

On higher timeframes, ADA has at times formed structures resembling a falling wedge, a pattern that can precede bullish reversals if confirmed by volume and follow-through. Shorter-term charts may show nested wedges or channels inside the broader formation.

In this context, traders often frame cardano ada price prediction scenarios around whether a decisive breakout above wedge resistance can unlock a new trend leg.

Trend-following indicators provide additional confirmation for any falling wedge breakout thesis. Moving averages and momentum oscillators help distinguish between genuine reversals and short-lived rallies.

| Indicator | Typical Bullish Confirmation Signal |

|---|---|

| 50-Day MA | Price reclaiming and holding above after wedge breakout |

| 200-Day MA | Golden cross or sustained trade above long-term trendline |

| RSI | Move from oversold into 50–70 range with higher lows |

When these conditions align, they support more constructive cardano ada price prediction views, especially in multi-year frameworks extending to 2030.

Mapping long-term support and resistance gives structure to both conservative and aggressive targets used in extended forecasts such as cardano ada price prediction atgraphite.com or other research sources. Below is an illustrative level map for the coming years:

| Zone | Approximate Price Band (USD) | Role |

|---|---|---|

| Major Support | $0.50 – $0.70 | Structural base and long-term accumulation region |

| Intermediate Range | $1.00 – $3.00 | Rotation and consolidation area in many models |

| Expansion Zone | $3.00 – $6.50 | Potential mid-cycle rally targets |

| Speculative Upper Band | $6.50 – $10.00 | Aggressive upside target range toward 2030 |

These bands help frame both shorter-term ideas such as cardano ada price prediction 2025 and longer horizons like cardano ada price prediction 2030 within a consistent technical structure, rather than relying solely on isolated price points.

Smart contract expansion remains one of the most influential pillars behind any ada cardano price prediction. The continued evolution of Plutus scripts and developer tooling directly affects network usage, transaction volume and ecosystem maturity.

These metrics often provide a more grounded perspective than short-term cardano ada price prediction crypto news narratives focused solely on speculative momentum.

The Plomin hard fork represents a significant phase in Cardano’s governance and decentralization journey. Its implementation may improve network efficiency, security and participation in on-chain decision-making.

For long-term cardano ada price prediction 2030 models, sustained decentralization and reliable governance frameworks are critical in supporting institutional confidence and long-term valuation.

Cardano’s positioning as a third-generation blockchain places it in direct competition with Ethereum, Solana and other Layer-1 ecosystems. Its appeal lies in scalability, formal verification and academic-driven development.

How effectively Cardano captures market share in high-growth sectors such as DeFi and gaming will significantly shape any mid-to-long term cardano ada price prediction trajectory.

While optimistic projections exist, several risk elements could weaken or invalidate the $10 scenario often mentioned in cardano ada price prediction narratives.

Sustained failure to innovate would significantly challenge aggressive targets projected in some ada cardano price prediction models.

| Year | Projected Average Range (USD) | Key Assumptions |

|---|---|---|

| 2040 | $12.00 – $25.00 | Mass adoption and mature blockchain utility |

| 2050 | $25.00 – $50.00+ | Global integration and sustained institutional use |

These extended forecasts are speculative in nature and are meant to complement long-term perspectives such as cardano ada price prediction atgraphite.com and similar research-based models.

Effective planning is essential when interpreting any cardano ada price prediction 2025 or longer-term outlooks. Investors should balance optimism with realistic portfolio safeguards.

Rather than reacting to short-lived cardano ada price prediction july 2025 speculation spikes, disciplined strategies focused on fundamentals tend to provide more sustainable outcomes over multi-decade horizons.

Reaching $10 is possible under aggressive scenarios where sustained adoption, strong DeFi growth, major network upgrades and favourable macro conditions align. Most cardano ada price prediction models view $10 as a long-term target rather than a near-term expectation.

Estimates vary widely. Conservative projections place ADA between $2 and $4, while optimistic forecasts supported by widespread adoption and ecosystem maturity suggest prices could exceed $8 by 2030.

100 долларов остаются крайне спекулятивным уровнем, требующим масштабного расширения рынка, интеграции предприятий и глобального использования. Большинство современных систем прогнозирования цены Cardano ADA не считают этот уровень реалистичным в ближайшие несколько десятилетий.

Этот прогноз цены Cardano ADA демонстрирует, насколько будущее ADA зависит от технической мощи, расширения экосистемы и общей рыночной конъюнктуры. Хотя зона поддержки в $0,51 может стать основой для роста, долгосрочное движение к более высоким целям требует постоянных инноваций и внедрения. Инвесторам следует сопоставлять возможности с тщательной оценкой рисков и реалистичными ожиданиями при оценке потенциала ADA до 2030 года и далее.

Пара GBP/USD резко упала до 1,3048 в четверг под давлением слабых данных по внутренней инфляции и в целом более сильного доллара США.

Падение фунта стерлингов было вызвано последним отчётом по индексу потребительских цен (ИПЦ) Великобритании, который показал замедление инфляции до 3,6% в годовом исчислении в октябре, что соответствует прогнозам. Это укрепило ожидания рынка, что Банк Англии (BoE) может начать снижение процентной ставки уже в декабре. Эти данные соответствуют более общей картине ослабления внутреннего спроса: рынок труда замедляется, рост ВВП не дотягивает до прогнозов центрального банка, а базовая инфляция немного ниже ожидаемого Банком Англии уровня. В связи с этим финансовые институты, включая Deutsche Bank, предполагают, что Комитет по денежно-кредитной политике (MPC) обретёт необходимую уверенность для снижения процентной ставки Банка Англии с текущего уровня 4,00%.

Дополнительным препятствием для фунта стерлингов стал укрепляющийся доллар США, который нашел поддержку в преддверии ключевых макроэкономических данных США и долгожданного отчета о доходах гиганта по производству чипов для искусственного интеллекта Nvidia.

Внимание инвесторов во всем мире также приковано к японской иене, которая упала до 10-месячного минимума после того, как Министерство финансов опубликовало заявление, в котором выразило «высокую степень осторожности» в отношении динамики курса. Эта фраза не переросла в угрозу прямой интервенции.

В целом, неопределенность на рынке повышена. Статистические агентства США только начинают публиковать данные, отложенные из-за недавнего прекращения работы правительства, предоставляя трейдерам возможность самим собрать воедино истинное положение дел в крупнейшей экономике мира.

График H4:

На четырёхчасовом графике пара GBP/USD завершила нисходящую волну к отметке 1,3037. Теперь мы ожидаем техническую коррекцию как минимум до 1,3080. После этого отката ожидается возобновление основного нисходящего тренда, что приведёт пару к отметке 1,2990, с более долгосрочной перспективой продолжения снижения до 1,2915. Этот медвежий сценарий подтверждается индикатором MACD. Его сигнальная линия расположена ниже нуля и решительно направлена вниз, что указывает на сохранение устойчивого импульса продаж.

График H1:

На часовом графике пара вышла из диапазона консолидации в районе отметки 1,3090, что подтверждает продолжение медвежьего импульса. Ближайшая цель для этого участка – 1,3030. Вероятна коррекционная проверка уровня 1,3090 снизу, после чего следующая волна продаж опустит пару к 1,2990 и, возможно, к 1,2950. Стохастический осциллятор подтверждает эту точку зрения. Его сигнальная линия находится выше отметки 50, что указывает на кратковременную коррекционную отскок перед возобновлением доминирующего нисходящего тренда.

Пара GBP/USD столкнулась с идеальным штормом, сочетающим внутренние «голубиные» изменения и внешнее укрепление доллара. Снижение инфляции значительно повысило вероятность снижения ставки Банка Англии в декабре, что снижает привлекательность фунта стерлингов в плане доходности. Технически, путь наименьшего сопротивления по-прежнему ведёт вниз. Хотя краткосрочная коррекция к уровню 1,3080 вероятна, это следует рассматривать как потенциальную возможность для продажи в рамках более широкого медвежьего тренда с чёткими целями на 1,2990 и 1,2915.

Пара EURUSD снижается, достигнув уровня поддержки 1,1500. Сегодня рынок будет сосредоточен на статистике по рынку труда США за сентябрь.

Курс EUR/USD скорректировался вниз, достигнув уровня поддержки 1,1500. Сегодня основное внимание рынка сосредоточено на данных по рынку труда США за сентябрь. Подробнее читайте в нашем анализе от 20 ноября 2025 года.

Пара EUR/USD снижается в преддверии публикации ключевого отчёта по занятости в США. Отложенный отчёт по занятости в несельскохозяйственном секторе за сентябрь будет опубликован сегодня позднее и, как ожидается, покажет рост числа рабочих мест.

Бюро статистики труда США заявило, что не будет публиковать очередной отчет о занятости за октябрь, поскольку данные опроса домохозяйств не могут быть собраны задним числом, добавив, что недостающие данные будут включены в отложенный отчет за ноябрь.

Протокол последнего заседания ФРС США показал, что мнения политиков о необходимости дальнейшего снижения ставки разделились, что побудило трейдеров снизить ожидания относительно снижения ставки в декабре. Рынки сейчас закладывают в цены примерно 33% вероятность снижения ставки на 25 базисных пунктов в следующем месяце, что ниже 50% днём ранее.

На 4-часовом графике пара EURUSD снижается, достигнув уровня поддержки 1,1500. Индикатор Аллигатор разворачивается вниз. Если цене не удастся удержаться выше 1,1500, снижение может продолжиться.

Краткосрочный прогноз по EUR/USD предполагает рост к отметке 1,1650 в ближайшей перспективе, если покупатели подтолкнут пару вверх от уровня поддержки 1,1500. Однако, если продавцы сохранят контроль, снижение может продолжиться к уровню поддержки 1,1400.

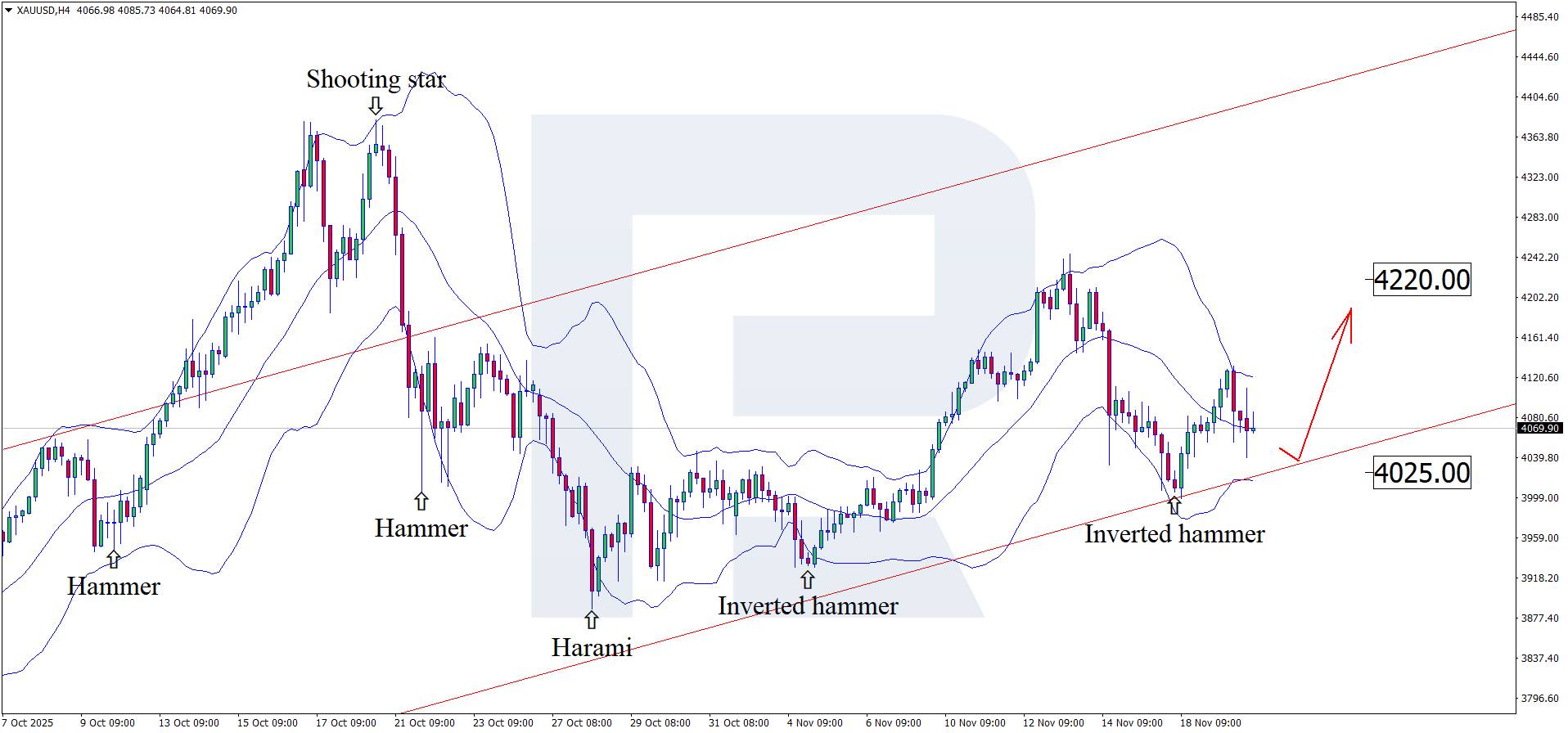

В ожидании статистики из США пара XAUUSD формирует коррекцию и торгуется вблизи отметки 4 070 долларов США.

Сегодняшний прогноз цен XAUUSD показывает, что золото формирует коррекцию на фоне более широкого восстановления, при этом в настоящее время цены торгуются около 4070 долларов США за унцию.

Прогноз XAUUSD на 20 ноября 2025 года учитывает, что сегодня, впервые после окончания приостановки работы правительства США, будут опубликованы данные по рынку труда.

Ожидается, что число рабочих мест вне сельского хозяйства США за сентябрь вырастет до 53 тысяч по сравнению с 22 тысячами ранее. Если фактические данные окажутся на уровне ожиданий, рынок может столкнуться с повышенной волатильностью и временным укреплением доллара США. Публикация данных по занятости вне сельского хозяйства практически всегда вызывает турбулентность на финансовых рынках и может поддержать доллар или, наоборот, резко ослабить его.

Прогноз по XAUUSD на сегодня также учитывает, что уровень безработицы в США в сентябре может остаться на уровне 4,3%. Стабильность относительно предыдущего значения станет нейтральным фактором для доллара США.

На 4-часовом графике цена XAUUSD сформировала разворотную модель «Перевёрнутый молот» вблизи нижней полосы Боллинджера. В настоящее время цена формирует восходящую волну, следуя сигналу от модели. Поскольку котировки XAUUSD торгуются в восходящем канале, следующей целью роста может стать отметка 4220 долларов США.

При этом сегодняшний технический прогноз также рассматривает альтернативный сценарий с коррекцией к отметке 4 025 долларов США перед дальнейшим ростом.

Потенциал дальнейшего восходящего движения остается неизменным, и пара XAUUSD вскоре может достичь следующего психологического уровня в 4500 долларов США.

Золото продолжает восстанавливать утраченные позиции, и публикация фактических данных по США может стать катализатором дальнейшего роста. Технический анализ пары XAUUSD предполагает дальнейший рост после завершения коррекции.

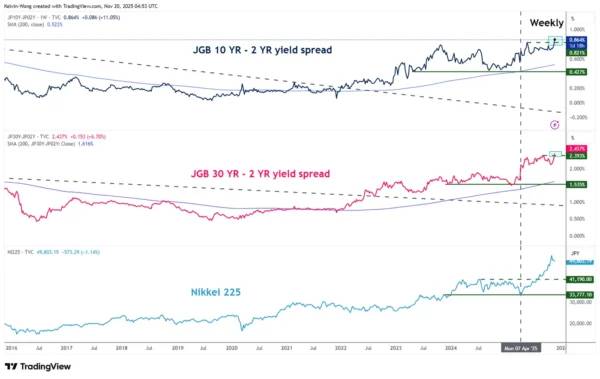

Nikkei 225 по-прежнему поддерживается макроэкономическими факторами, включая агрессивное фискальное стимулирование при премьер-министре Такаити и новый подъем кривой доходности государственных облигаций Японии, причем оба этих фактора исторически коррелируют с ростом индекса.

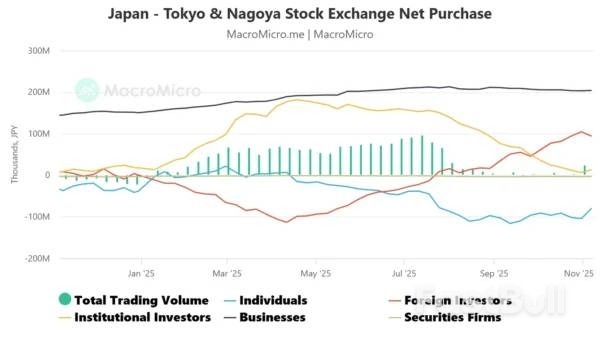

Ослабление японской иены привлекает более сильный приток иностранного капитала: пара USD/JPY достигла 10-месячного максимума, а чистые покупки японских акций иностранцами демонстрируют тенденцию к росту, усиливая бычье давление на индекс Nikkei 225.

Краткосрочные технические показатели указывают на позитив: индекс CFD Japan 225 держится выше ключевых скользящих средних, а индикаторы импульса усиливаются; прорыв уровня 50 730 может открыть путь к следующему этапу роста до уровней 51 530 и 52 775/52 830.

Индекс CFD Japan 225 (прокси фьючерсов Nikkei 225) продемонстрировал ожидаемый небольшой бычий разворот прямо на ключевой зоне поддержки 49 370/48 450, упав до внутридневного минимума 49 099 5 ноября, прежде чем вырасти на 4,9%, достигнув внутридневного максимума 51 514 13 ноября.

После этого он колебался, утратил свои предыдущие достижения и снизился на 4,8%, повторно протестировав нижнюю границу ключевого уровня поддержки перегиба на отметке 48 450 во вторник, 18 ноября, на фоне ослабления фондового рынка США из-за опасений переоценки акций, связанных с искусственным интеллектом (ИИ).

Интересно, что несколько локальных макроэкономических факторов по-прежнему поддерживают продолжающийся краткосрочный и среднесрочный бычий тренд индекса Nikkei 225. Давайте рассмотрим их более подробно.

«Торговля Такаичи» возвращается на передний план, поскольку участники рынка переключают свое внимание на стремление нового премьер-министра Японии Такаичи проводить агрессивную фискальную политику и смещают курс на снижение процентных ставок для стимулирования экономического роста в Японии.

Ожидается, что администрация Такаити представит в парламенте на этой неделе новый экономический пакет, в котором дополнительный бюджет на этот финансовый год, как ожидается, составит около 20 триллионов иен, что намного больше пакета в размере 13,9 триллионов иен, составленного год назад предшественником Такаити.

Более высокие фискальные стимулы, вероятно, вызовут рост внутреннего потребления в Японии уже в первом квартале 2026 года, что, в свою очередь, приведет к дальнейшему повышению крутизны кривых доходности японских государственных облигаций (JGB) (как 10-летних, так и 30-летних по сравнению с 2-летними) (см. рис. 1).

Кривая доходности 10-летних/2-летних японских государственных облигаций преодолела предыдущий максимум, зафиксированный в мае 2025 года, в 0,82%, и в настоящее время торгуется на уровне 0,86%, что является 13-летним максимумом.

Кроме того, кривая доходности 30-летних/2-летних японских государственных облигаций подскочила до нового рекордного максимума в 2,44% на момент написания статьи, превысив пик сентября 2025 года в 2,39%.

Крупный бычий прорыв (усиление условий) кривых доходности японских государственных облигаций (как 10-летних, так и 30-летних по отношению к 2-летним) с июня 2022 года напрямую коррелирует с движениями индекса Nikkei 225.

Таким образом, продолжение дальнейшего повышения крутизны кривых доходности японских государственных облигаций, вероятно, спровоцирует еще один виток положительной обратной связи в индексе Nikkei 225.

Еще одной «причиной и следствием» «сделки Такаичи» является ослабление иены, поскольку Банк Японии (BoJ), вероятно, столкнется с повышенным риском давления со стороны новой администрации, отклоняющей постепенное повышение процентных ставок, предусмотренное последней позицией денежно-кредитной политики Банка Японии.

За последний месяц японская иена существенно ослабла по отношению к доллару США, «легко» преодолев отметку 154,00 и достигнув на момент написания статьи 10-месячного минимума в 157,50 за доллар США.

Пара USD/JPY движется в прямом соответствии с индексом Nikkei 225 с сентября 2025 года, при этом 20-недельный скользящий коэффициент корреляции пары USD/JPY с индексом Nikkei 225 по состоянию на 20 ноября 2025 года составляет высокое значение 0,82 (см. рис. 2).

В связи с этим 52-недельный средний объем чистых покупок иностранными инвесторами японских акций, котирующихся на Токийской и Нагойской фондовых биржах, продолжил расти с 77,44 млрд за неделю 10 октября 2025 г. до 93,98 млрд за неделю 7 ноября 2025 г. (см. рис. 3).

Таким образом, дальнейшее ослабление JPY может привести к продолжению притока иностранного капитала и поддержке бычьего тренда Nikkei 225.

Давайте теперь перейдем к потенциальной траектории цены акций Nikkei 225 с краткосрочной технической точки зрения, сосредоточившись на следующих одном-трех днях.

Бычий уклон, при этом уровень 49 085 выступает в качестве ключевой краткосрочной опорной поддержки для индекса CFD Japan 225 (прокси-сервера фьючерсов Nikkei 225).

Прорыв уровня 50 730 (также 20-дневной скользящей средней) усиливает потенциальную последовательность бычьего импульсного движения вверх, в результате которого следующие промежуточные уровни сопротивления появятся на уровнях 51 530 и 52 775/52 830 (см. рис. 4).

Неспособность удержаться на ключевом краткосрочном уровне поддержки 49 085 сводит на нет бычий настрой индекса CFD Japan 225, что может привести к снижению и повторному тестированию ключевого среднесрочного уровня поддержки 48 450.

Компания NuEnergy Gas Ltd заявила о завершении бурения четвертой и последней скважины в рамках проекта «Ранние продажи газа» в рамках первоначального плана разработки месторождения угольного метана (МУП) Танджунг-Эним в Индонезии по контракту на раздел продукции (PSC).

«Газопроявления на поверхности были обнаружены с помощью наземного каротажного оборудования, что подтвердило наличие метана во многих пластах», — говорится в заявлении австралийской компании.

По данным NuEnergy, скважина TE-B01-003, пробуренная на глубину 451 метр (1479,66 фута), пересекла пять угольных пластов на глубине от 299 до 419 метров.

«NuEnergy установила систему винтовых насосов для скважины TE-B01-003, и сейчас ведется подготовка к началу осушения — ключевого шага на пути к установлению стабильного потока газа и оптимизации производительности скважины», — сообщили в компании.

«Газ будет собираться на поверхностном объекте и по достижении проектных уровней добычи поставляться на газоперерабатывающий завод».

В документе также говорится: «В соответствии с подписанными основными положениями соглашения с PT Perusahaan Gas Negara Tbk (PGN) газ, добываемый из пробуренных скважин TE-B06-001, TE-B06-002, TE-B06-003 и TE-B01-003, будет поставляться по внутрипромысловому трубопроводу на перерабатывающий и распределительный объект PGN».

По данным NuEnergy, в рамках проекта Early Gas Sales будет продаваться один миллион стандартных кубических футов в сутки (MMscfd) индонезийской государственной газораспределительной компании PGN в рамках первоначального плана добычи в 25 миллионов стандартных кубических футов в сутки по лицензии на месторождении Танджунг-Эним. 8 сентября компания объявила об одобрении Министерством энергетики и минеральных ресурсов продажи одного миллиона стандартных кубических футов в сутки через свою дочернюю компанию Dart Energy (Tanjung Enim) Pte Ltd (DETE).

«После получения разрешения на распределение газа компания DETE приступит к окончательному оформлению договора купли-продажи газа с PGN», — заявила тогда NuEnergy.

Тем временем, в июне 2021 года был одобрен более масштабный План разработки (POD) месторождения Танджунг-Эним «в рамках общей схемы распределения, которая позволит PSC продолжить разработку месторождения, строительство наземных сооружений и продажу газа», — говорится на сайте NuEnergy. «Это одобрение также является первым POD-проектом по добыче угольного метана в Индонезии».

По данным NuEnergy, 30-летнее соглашение о разделе продукции, заключенное в августе 2009 года, включает доказанные и вероятные запасы в размере 215 миллиардов кубических футов (млрд куб. футов) и запасы газа в размере 484 млрд куб. футов, а также охватывает площадь 249,1 квадратных километров (96,18 квадратных миль).

По данным NuEnergy, контрактная территория расположена примерно в 50 километрах (31,07 мили) и 130 км от городов Прабумулих и Палембанг соответственно и примерно в 35 км от основных магистральных газопроводов.

Компания владеет 45% акций лицензии. Индонезийская государственная нефтегазовая компания PT Pertamina и государственная угледобывающая компания PT Bukit Asam владеют по 27,5% каждая.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Участник FastBull

Пока нет

Покупка

Войти

Зарегистрироваться