Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

США Месячный рост числа сокращенных рабочих мест от Challenger, Grey & Christmas (Нояб)

США Месячный рост числа сокращенных рабочих мест от Challenger, Grey & Christmas (Нояб)А:--

П: --

П: --

США Еженедельное среднее за 4 недели по первичным заявкам на пособие по безработице (сезонно скорректированное)

США Еженедельное среднее за 4 недели по первичным заявкам на пособие по безработице (сезонно скорректированное)А:--

П: --

П: --

США Еженедельные первичные заявки на пособие по безработице (сезонно скорректированные)

США Еженедельные первичные заявки на пособие по безработице (сезонно скорректированные)А:--

П: --

П: --

США Еженедельные продолжающиеся заявки на пособие по безработице (сезонно скорректированные)

США Еженедельные продолжающиеся заявки на пособие по безработице (сезонно скорректированные)А:--

П: --

П: --

Канада Индекс деловой активности Ivey (сезонно скорректированный) (Нояб)

Канада Индекс деловой активности Ivey (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада Индекс деловой активности Ivey (не сезонно скорректированный) (Нояб)

Канада Индекс деловой активности Ivey (не сезонно скорректированный) (Нояб)А:--

П: --

П: --

США Пересмотренные заказы на капитальные товары, не включая воздушные суда (месяц к месяцу, за исключением воздушных судов, сезонно скорректированные) (Сент)

США Пересмотренные заказы на капитальные товары, не включая воздушные суда (месяц к месяцу, за исключением воздушных судов, сезонно скорректированные) (Сент)А:--

П: --

США Ежемесячные заказы на производство (исключая транспорт) (Сент)

США Ежемесячные заказы на производство (исключая транспорт) (Сент)А:--

П: --

П: --

США Ежемесячные заказы на производство (Сент)

США Ежемесячные заказы на производство (Сент)А:--

П: --

П: --

США Ежемесячные заказы на производство (исключая оборону) (Сент)

США Ежемесячные заказы на производство (исключая оборону) (Сент)А:--

П: --

П: --

США Изменение еженедельных запасов природного газа EIA

США Изменение еженедельных запасов природного газа EIAА:--

П: --

П: --

Саудовская Аравия Добыча сырой нефти

Саудовская Аравия Добыча сырой нефтиА:--

П: --

П: --

США Еженедельное удержание ценных бумаг иностранными центральными банками

США Еженедельное удержание ценных бумаг иностранными центральными банкамиА:--

П: --

П: --

Япония Валютные резервы (Нояб)

Япония Валютные резервы (Нояб)А:--

П: --

П: --

Индия Ставка РЕПО

Индия Ставка РЕПОА:--

П: --

П: --

Индия Базовая процентная ставка

Индия Базовая процентная ставкаА:--

П: --

П: --

Индия Ставка обратного РЕПО

Индия Ставка обратного РЕПОА:--

П: --

П: --

Индия Резервное соотношение депозитов в People's Bank of China

Индия Резервное соотношение депозитов в People's Bank of ChinaА:--

П: --

П: --

Япония Предварительные ведущие индикаторы (Окт)

Япония Предварительные ведущие индикаторы (Окт)А:--

П: --

П: --

Великобритания Индекс цен на жилье Halifax год к году (сезонно скорректированный) (Нояб)

Великобритания Индекс цен на жилье Halifax год к году (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Великобритания Индекс цен на жилье Halifax месяц к месяцу (сезонно скорректированный) (Нояб)

Великобритания Индекс цен на жилье Halifax месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Франция Текущий счет (Не сезонно скорректированный) (Окт)

Франция Текущий счет (Не сезонно скорректированный) (Окт)А:--

П: --

П: --

Франция Торговый баланс (Сезонно скорректированный) (Окт)

Франция Торговый баланс (Сезонно скорректированный) (Окт)А:--

П: --

П: --

Франция Ежемесячный рост промышленного выпуска (сезонно скорректированный) (Окт)

Франция Ежемесячный рост промышленного выпуска (сезонно скорректированный) (Окт)А:--

П: --

П: --

Италия Месячный рост розничных продаж (Сезонно скорректированный) (Окт)

Италия Месячный рост розничных продаж (Сезонно скорректированный) (Окт)А:--

П: --

П: --

Еврозона Годовой рост занятости (Сезонно скорректированный) (3 квартал)

Еврозона Годовой рост занятости (Сезонно скорректированный) (3 квартал)А:--

П: --

П: --

Еврозона Окончательный ВВП год к году (3 квартал)

Еврозона Окончательный ВВП год к году (3 квартал)А:--

П: --

П: --

Еврозона Окончательный ВВП квартал к кварталу (3 квартал)

Еврозона Окончательный ВВП квартал к кварталу (3 квартал)А:--

П: --

П: --

Еврозона Квартальный рост занятости (Сезонно скорректированный) (3 квартал)

Еврозона Квартальный рост занятости (Сезонно скорректированный) (3 квартал)А:--

П: --

П: --

Еврозона Окончательные данные о занятости (Сезонно скорректированный) (3 квартал)

Еврозона Окончательные данные о занятости (Сезонно скорректированный) (3 квартал)--

П: --

Бразилия Индекс цен производителей (месяц к месяцу) (Окт)

Бразилия Индекс цен производителей (месяц к месяцу) (Окт)--

П: --

П: --

Мексика Индекс доверия потребителей (Нояб)

Мексика Индекс доверия потребителей (Нояб)--

П: --

П: --

Канада Уровень безработицы (Сезонно скорректированный) (Нояб)

Канада Уровень безработицы (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Уровень участия в занятости (Сезонно скорректированный) (Нояб)

Канада Уровень участия в занятости (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Занятость (Сезонно скорректированный) (Нояб)

Канада Занятость (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Частичная занятость (Сезонно скорректированный) (Нояб)

Канада Частичная занятость (Сезонно скорректированный) (Нояб)--

П: --

П: --

Канада Полная занятость (Сезонно скорректированная) (Нояб)

Канада Полная занятость (Сезонно скорректированная) (Нояб)--

П: --

П: --

США Ежемесячный доход физических лиц (Сент)

США Ежемесячный доход физических лиц (Сент)--

П: --

П: --

США Индекс потребительских цен Далласского федерального резерва (месяц к месяцу) (Сент)

США Индекс потребительских цен Далласского федерального резерва (месяц к месяцу) (Сент)--

П: --

П: --

США Индекс потребительских цен PCE (год к году, сезонно скорректированный) (Сент)

США Индекс потребительских цен PCE (год к году, сезонно скорректированный) (Сент)--

П: --

П: --

США Индекс потребительских цен PCE (месяц к месяцу) (Сент)

США Индекс потребительских цен PCE (месяц к месяцу) (Сент)--

П: --

П: --

США Ежемесячные расходы физических лиц (сезонно скорректированные) (Сент)

США Ежемесячные расходы физических лиц (сезонно скорректированные) (Сент)--

П: --

П: --

США Ежемесячный рост базового индекса цен на личное потребление (Сент)

США Ежемесячный рост базового индекса цен на личное потребление (Сент)--

П: --

П: --

США Предварительные годовые ожидания инфляции на 5 лет от Университета Мичигана (Дек)

США Предварительные годовые ожидания инфляции на 5 лет от Университета Мичигана (Дек)--

П: --

П: --

США Годовой рост базового индекса цен на личное потребление (Сент)

США Годовой рост базового индекса цен на личное потребление (Сент)--

П: --

П: --

США Месячный рост реальных расходов потребления (Сент)

США Месячный рост реальных расходов потребления (Сент)--

П: --

П: --

США Ожидания инфляции на 5-10 лет (Дек)

США Ожидания инфляции на 5-10 лет (Дек)--

П: --

П: --

США Предварительный индекс текущего состояния Университета Мичигана (Дек)

США Предварительный индекс текущего состояния Университета Мичигана (Дек)--

П: --

П: --

США Предварительный индекс доверия потребителя Университета Мичигана (Дек)

США Предварительный индекс доверия потребителя Университета Мичигана (Дек)--

П: --

П: --

США Прогноз инфляции на 1 год Университета Мичигана, предварительные данные (Дек)

США Прогноз инфляции на 1 год Университета Мичигана, предварительные данные (Дек)--

П: --

П: --

США Предварительный индекс потребительского настроения Университета Мичигана (Дек)

США Предварительный индекс потребительского настроения Университета Мичигана (Дек)--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурение--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефти--

П: --

П: --

США Кредиты потребителей (Сезонно скорректированные) (Окт)

США Кредиты потребителей (Сезонно скорректированные) (Окт)--

П: --

П: --

Китай, материк Валютные резервы (Нояб)

Китай, материк Валютные резервы (Нояб)--

П: --

П: --

Китай, материк Экспорт (год к году, в долларах США) (Нояб)

Китай, материк Экспорт (год к году, в долларах США) (Нояб)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

В США празднуют День благодарения, а это значит, что торговая активность на финансовых рынках сегодня (и, в некоторой степени, завтра) будет ниже обычной. Вчера мы отметили снижение волатильности на рынке золота.

В США празднуют День благодарения, а это значит, что торговая активность на финансовых рынках сегодня (и, в некоторой степени, завтра) будет ниже обычной. Вчера мы отметили снижение волатильности на рынке золота.

На этом фоне рынок серебра привлекает внимание и, возможно, не позволит трейдерам расслабиться. Как показывает график XAG/USD, с начала недели серебро подорожало более чем на 7%.

Логично предположить, что вызванное праздниками падение ликвидности открыло путь для более масштабных ценовых колебаний. Не исключено, что вскоре мы увидим попытку преодолеть исторический максимум (около 54,45 доллара за унцию), который по состоянию на сегодняшнее утро находится примерно в 1%.

Анализируя график пары XAG/USD, мы можем выделить ключевые точки колебаний, позволяющие нам обозначить восходящий канал. Значительный рост на этой неделе привёл к тому, что серебро вошло в верхнюю половину этого канала.

Сила быков отражается в:

→ крутом наклоне оранжевого канала, внутри которого мы видим импульсивные бычьи свечи, за которыми следуют кратковременные коррекции — классическая модель сильного рынка;

→ более высоком пике на Awesome Oscillator .

Учитывая этот контекст, вполне вероятно, что срединная линия может переключиться с сопротивления на поддержку (как это уже было — показано стрелками), что потенциально поможет быкам обрести уверенность, необходимую для того, чтобы бросить вызов рекордному максимуму.

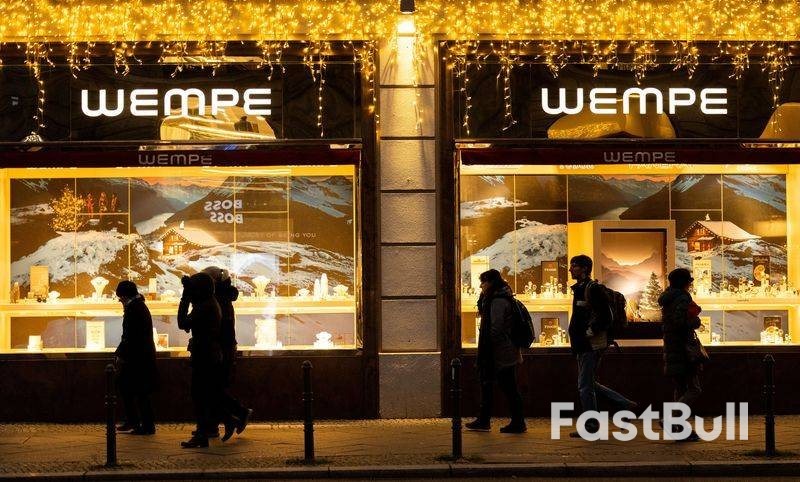

Потребительские настроения в Германии, как показал опрос, проведенный в четверг, немного улучшатся в декабре, поскольку домохозяйства демонстрируют большую готовность тратить деньги в преддверии праздничного сезона, хотя менее радужные перспективы доходов мешают более активному восстановлению.

Индекс потребительских настроений, публикуемый институтом рыночных исследований GfK и Нюрнбергским институтом рыночных решений (NIM), вырос до -23,2 пункта в декабре с -24,1 пункта месяцем ранее, что соответствует ожиданиям аналитиков.

Общее настроение улучшилось за счет роста готовности потребителей к покупкам на 3,3 пункта второй месяц подряд, в результате чего этот показатель оказался на уровне прошлого года -6,0 пунктов.

Также помогло снижение их готовности сберегать на 2,1 пункта.

«Потребительские настроения в настоящее время практически на том же уровне, что и в прошлом году. Это хорошая новость для ритейлеров, которые рассчитывают на результаты продаж к концу года: данные указывают на стабильные рождественские продажи», — заявил Рольф Бюркль, руководитель отдела потребительского климата в NIM.

«С одной стороны, это свидетельствует об определенной стабильности потребительских настроений, но с другой стороны, это показывает, что потребители не ожидают резкого восстановления в краткосрочной перспективе», — добавил он.

Экономические ожидания домохозяйств на следующие 12 месяцев снизились почти на 2 пункта по сравнению с предыдущим месяцем, до -1,1 пункта, но все еще на 2,5 пункта выше прошлогоднего уровня.

Ожидается, что экономика Германии вырастет всего на 0,2% в 2025 году после двух лет спада, поскольку меры канцлера Фридриха Мерца по увеличению расходов требуют времени для воплощения в лучших условиях.

ДЕК НОЯ ДЕК

2025 2025 2024

Потребительский климат -23,2 -24,1 -23,1

Потребительские климатические компоненты

НОЯБРЬ ОКТ НОЯБРЬ

2025 2025 2024

- экономические ожидания -1,1 0,8 -3,6

- ожидания по доходам -0,1 2,3 -3,5

- готовность купить -6,0 -9,3 -6,0

- готовность сберегать 13,7 15,8 11,9

Период исследования: с 30 октября по 10 ноября 2025 года.

Значение индикатора выше нуля указывает на рост частного потребления в годовом исчислении. Значение ниже нуля указывает на снижение по сравнению с аналогичным периодом предыдущего года.

По данным GfK, изменение индикатора на один пункт соответствует изменению частного потребления на 0,1% в годовом исчислении.

Показатель «готовность купить» представляет собой баланс между положительными и отрицательными ответами на вопрос: «Считаете ли вы, что сейчас подходящее время для покупки крупных товаров?»

Субиндекс ожиданий доходов отражает ожидания относительно развития финансов домохозяйств в ближайшие 12 месяцев.

Индекс экономических ожиданий отражает оценку респондентами общей экономической ситуации на ближайшие 12 месяцев.

(1 доллар = 0,8618 евро)

Пара USD/JPY упала в четверг до 156,13, при этом японская иена отыграла недавние потери, поскольку рынки по-прежнему находятся в состоянии повышенной готовности к возможному вмешательству со стороны японских властей.

Трейдеры предполагают, что празднование Дня благодарения в США, которое обычно сопровождается снижением ликвидности и ухудшением рыночной конъюнктуры, может предоставить регуляторам стратегическое «окно» для вмешательства и поддержки иены. Примечательно, что сам риск вмешательства уже действует как сдерживающий фактор, фактически сдерживая недавнее падение валюты.

Фундаментальные настроения также меняются, поскольку инвесторы пересматривают траекторию политики Банка Японии (BoJ). Недавние сообщения в СМИ указывают на то, что центральный банк активно готовится к возможному повышению ставки уже в следующем месяце. Это изменение обусловлено сохраняющимся инфляционным давлением, эффектом переноса слабой иены и предполагаемым ослаблением политического давления, направленного на сохранение крайне мягкой денежно-кредитной политики.

На внешнем рынке иена получила дополнительную поддержку благодаря общему ослаблению доллара США. Рынки увеличили ставки на дальнейшее смягчение денежно-кредитной политики ФРС, что оказывает давление на доллар США в целом.

График H4:

На 4-часовом графике пара USD/JPY формирует диапазон консолидации в районе отметки 156,40. Мы ожидаем краткосрочного снижения до 154,90, за которым, вероятно, последует технический отскок для повторного тестирования уровня 156,40. Решительный прорыв этого сопротивления вверх откроет путь для более значительного роста к отметке 158,47. Однако после такого движения мы ожидаем формирования нового более низкого максимума и начала нового нисходящего импульса с целью 154,00 и потенциальным продолжением коррекции до 153,30. Индикатор MACD подтверждает этот медвежий среднесрочный настрой. Его сигнальная линия находится ниже нуля, направлена вниз, что подтверждает сохранение сильного импульса продаж.

График H1:

На часовом графике пара формирует чёткую нисходящую волновую структуру с первоначальной целью на уровне 154,90. Мы ожидаем достижения этой цели, после чего должна сформироваться коррекционная волна роста, которая протестирует снизу уровень 156,40. Стохастический осциллятор подтверждает этот краткосрочный медвежий прогноз. Его сигнальная линия находится ниже уровня 50 и снижается к уровню 20, что указывает на сохранение краткосрочного нисходящего импульса.

Иена укрепляется на фоне сочетания угроз интервенции и фундаментальной переоценки политики Банка Японии. Технически пара USD/JPY находится в фазе коррекции с ближайшей целью на уровне 154,90. Хотя в дальнейшем ожидается отскок к 156,40, общий риск направлен вниз. Для отмены текущей медвежьей коррекционной структуры потребуется прорыв уровня 158,47. Трейдерам следует сохранять бдительность в отношении волатильности, вызванной интервенцией, особенно в периоды низкой ликвидности.

Цена на золото снизилась в начале европейских торгов на фоне улучшения настроений к риску и растущих ожиданий снижения ставки Федеральной резервной системы в декабре, что отвлекло инвесторов от активов-убежищ. Недавние заявления высокопоставленных чиновников ФРС сигнализировали о растущей поддержке смягчения политики, что побудило рынки пересмотреть прогноз по ставке в США.

Президент Федерального резервного банка Нью-Йорка Джон Уильямс назвал политику «умеренно ограничительной» и заявил, что корректировка ставок остаётся возможной, если инфляция продолжит снижаться. Губернатор Кристофер Уоллер добавил , что замедление рынка труда создаёт возможности для снижения ставки, в то время как бывший сотрудник ФРС Стивен Миран утверждал, что ухудшение экономических условий требует «более быстрого перехода к нейтральному варианту».

Ожидания по ставкам резко изменились. Фьючерсные рынки теперь оценивают вероятность снижения ставки на четверть пункта в следующем месяце на 85% выше, чем неделей ранее, когда эта вероятность составляла примерно 50%. Это изменение привело к снижению курса доллара США до недельного минимума, хотя возросшая склонность к риску ограничила потенциал роста золота.

Экономические данные США дали неоднозначный сигнал. Заказы на товары длительного пользования выросли на 0,5%, превысив прогнозы, но замедлившись по сравнению с предыдущим месяцем, а число заявок на пособие по безработице упало до 216 000, самого низкого уровня за семь месяцев. Однако индекс деловой активности в Чикаго упал до 36,3, что стало самым сильным падением за последние месяцы, что свидетельствует о сохраняющейся слабости бизнеса.

Несмотря на расхождения, трейдеры больше концентрировали внимание на «голубином» тоне ФРС, чем на самих данных, что оказывало давление на золото и серебро, поскольку рынки переключались на рисковые активы.

Серебро снизилось вместе с золотом, чему способствовали признаки прогресса в геополитических переговорах и укрепление мировых фондовых рынков. Будучи металлом, связанным с промышленным сектором, серебро по-прежнему особенно чувствительно к меняющимся ожиданиям роста, а улучшение ситуации с рисками сдержало спрос на активы-убежища.

На данный момент оба металла остаются привязанными к траектории политики ФРС. Поскольку рынки активно учитывают декабрьское снижение ставки, предстоящие данные по инфляции и запланированные выступления глав ФРС, вероятно, определят дальнейшие действия.

Цена на золото может колебаться в диапазоне от 4122 до 4179 долларов США, поскольку трейдеры ожидают прорыва из треугольника, в то время как серебро сохраняет бычий настрой выше 52,26 долларов США и рассчитывает на 53,46–54,44 долларов США, если импульс усилится.

Золото – График

Золото – ГрафикЗолото консолидируется вблизи отметки $4146, торгуясь внутри сужающегося симметричного треугольника, который формировался весь ноябрь. Металл продолжает следовать восходящей линии тренда, достигнутой от минимума 13 ноября, в то время как верхняя граница вблизи $4180 остаётся надёжным сопротивлением. Цена держится выше 50-дневной и 200-дневной скользящих средних, сигнализируя о наличии базовой поддержки, несмотря на замедление восходящего импульса.

Индекс относительной силы (RSI) находится около 56, что отражает устойчивый, но контролируемый покупательский спрос. Прорыв выше $4179 откроет доступ к $4245, тогда как закрытие ниже $4122 грозит возвращением к $4067 и нижней линии тренда треугольника.

Золото по-прежнему находится в переломном моменте: трейдеры ждут решающего прорыва, прежде чем готовиться к следующему направленному движению.

Серебро – Диаграмма

Серебро – ДиаграммаСеребро консолидируется вблизи $52,89, уверенно удерживаясь выше ключевого уровня поддержки $52,26 после уверенного роста с $49,70. Цена продолжает торговаться выше 50-дневной и 200-дневной EMA, сигнализируя о стабильном бычьем настрое, сохраняя при этом общую линию восходящего тренда, сформированную в конце октября. Индекс относительной силы (RSI) находится около 63, демонстрируя усиление импульса без чрезмерного затягивания.

Ближайшее сопротивление расположено на уровне $53,46, который ограничил предыдущий рост. Решительный прорыв этой зоны может открыть путь к продолжению движения к $54,44.

Если продавцы вернутся, поддержка на уровне $52,26 и $51,00 станет первым буфером снижения. Серебро остаётся в конструктивной структуре, и трейдеры ждут явного прорыва, прежде чем подтвердить дальнейшее направление движения.

Широкомасштабное ралли новозеландского доллара продолжилось в течение сегодняшней азиатской сессии, поскольку серия сильных внутренних данных продолжала укреплять уверенность в восстановлении экономики страны. Высокие розничные продажи в третьем квартале свидетельствовали о том, что восстановление уже началось, а рост деловой уверенности и деловой активности указывал на более устойчивый рост. В совокупности эти индикаторы свидетельствовали об усилении реальной динамики, а не о временном росте настроений.

Оптимизм усилил уходящий глава Резервного банка Новой Зеландии Кристиан Хоксби, который ясно дал понять, что барьер для дальнейшего снижения ставок сейчас очень высок. Хоксби подчеркнул, что только значительное ухудшение прогнозов оправдает отход от текущего прогноза центрального банка по сохранению ставок на следующий год. Его комментарии усиливают ощущение, что фаза смягчения завершилась, и что политика, вероятно, будет приостановлена на длительный срок.

Австралийский доллар также торговался уверенно, поддержанный изменившимися ожиданиями относительно прогноза Резервного банка Австралии (RBA). Некоторые экономисты изменили свои прогнозы и теперь утверждают, что следующим шагом может стать повышение ставки, а не её снижение. NAB заявил, что при ускорении роста экономики и ужесточении ситуации на рынке труда повышение ставки возможно уже в первой половине 2026 года. Некоторые другие заняли ещё более агрессивную позицию, прогнозируя повышение ставки как в мае, так и в августе следующего года.

Доллар, напротив, в целом оставался слабым. Рынки укрепляются в ожиданиях, что ФРС снова снизит ставку по управлению рисками до конца года. В то же время, аппетит к риску вернулся к американским акциям, в то время как доходность 10-летних казначейских облигаций опустилась ниже отметки 4%. Эти факторы взаимосвязаны и усиливают понижательное давление на доллар, поскольку инвесторы переключаются на валюты с более высокой бетой.

В целом, макроэкономический фон способствовал дальнейшей распродаже доллара, одновременно поддерживая антиподов, особенно новозеландский доллар. Чувствительный к риску валютный рынок выигрывает от сочетания прочных внутренних фундаментальных показателей и более благоприятного глобального настроя в отношении риска.

На этой неделе лидирует новозеландский доллар, за ним следуют австралийский доллар и фунт стерлингов, которые не понесли серьёзных потерь после осеннего бюджета Великобритании. В самом низу списка доллар демонстрирует самые слабые результаты, за ним следуют иена и канадский доллар. Евро и швейцарский франк находятся в середине списка.

В Азии на момент написания статьи индекс Nikkei вырос на 1,24%. Гонконгский индекс HSI вырос на 0,53%. Шанхайская фондовая биржа (SSE) выросла на 0,59%. Сингапурская индексная биржа Strait Times выросла на 0,44%. Доходность 10-летних японских государственных облигаций (JGB) снизилась на 0,02 пункта до 1,799. За ночь индекс Dow Jones вырос на 0,67%. Индекс S&P 500 вырос на 0,69%. NASDAQ вырос на 0,82%. Доходность 10-летних облигаций упала на 0,004 пункта до 3,998.

Член совета директоров Банка Японии Асахи Ногучи сегодня заявил, что центральный банк может возобновить повышение процентных ставок, как только риски введения пошлин в США снизятся, но подчеркнул, что любое ужесточение должно быть «взвешенным и постепенным».

Он предупредил, что поддержание очень низких реальных процентных ставок в течение слишком длительного времени рискует подорвать экономику, снижая курс иены и разжигая нежелательную инфляцию. Более слабая валюта, по его словам, повышает цены за счёт импортных расходов и стимулирует экспорт, что может привести к перегреву экономики.

Ногучи подчеркнул, что ослабление иены когда-то было попутным ветром в эпоху дефляции в Японии, поддерживая экспортёров и способствуя оживлению спроса. Однако «по мере усиления ограничений предложения позитивный эффект со временем исчезает, уступая место негативным, которые лишь подталкивают инфляцию выше необходимого уровня», — добавил он.

Индекс деловой уверенности ANZ в Новой Зеландии подскочил с 58,1 до 67,1 в ноябре, достигнув самого высокого значения за 11 лет. Прогноз деловой активности также вырос с 44,6 до 53,1, достигнув самого высокого уровня с 2014 года и сигнализируя о существенном улучшении реальной экономической динамики, а не только настроений. ANZ отметила, что «первые признаки роста, похоже, уже устоялись», и недавний рост всё больше основан на фактической активности.

Сигналы об инфляции были более неоднозначными. Доля компаний, планирующих повышение цен в течение следующих трёх месяцев, выросла с 44% до 51%, достигнув максимума с марта. Однако ожидаемый рост издержек несколько снизился с 76% до 74%, а инфляционные ожидания на год вперёд остались на уровне 2,7%. Это сочетание указывает на стабилизацию инфляционного давления, но пока недостаточную дезинфляцию, чтобы стимулировать новое смягчение денежно-кредитной политики Резервного банка Новой Зеландии.

ANZ заявил, что базовое улучшение условий вселяет уверенность в том, что рост, вероятно, будет устойчивым. Учитывая, что восстановление экономики продолжается, а ИПЦ находится на верхней границе целевого диапазона, банк не видит особых причин для дальнейшего снижения ставки OCR, «если не произойдет непредвиденных событий».

Розничные продажи в Новой Зеландии в третьем квартале преподнесли приятный сюрприз: рост составил 1,9% в квартальном исчислении против ожидавшихся 0,6%. Продажи без учёта автомобилей также превзошли прогнозы, увеличившись на 1,2% в квартальном исчислении против консенсус-прогноза в 0,8%.

Статистическое управление Новой Зеландии сообщило, что это самый большой квартальный рост розничной активности с конца 2021 года, при этом рост наблюдался во всем секторе. В сентябре рост был зафиксирован в большинстве отраслей.

Подробная информация показала, что особенно высокий спрос наблюдался в сфере розничной торговли автомобилями, электротоварами и электроникой, где наблюдался наибольший рост. Восемь из 15 отраслей розничной торговли сообщили о росте объёмов по сравнению со вторым кварталом.

«Бежевая книга» ФРС указала на то, что экономика в целом застопорилась, а активность в округах «практически не изменилась». Потребительские расходы вновь снизились, в то время как в обрабатывающей промышленности наблюдалось небольшое улучшение, несмотря на сдерживающее влияние пошлин и неопределенность относительно дальнейшей динамики. Прогнозы в целом не изменились, хотя несколько собеседников отметили «возросший риск снижения активности в ближайшие месяцы».

Рынок труда продемонстрировал более явные признаки смягчения: уровень занятости «немного» снизился, и примерно половина округов сообщила о «слабом спросе на рабочую силу». Рост заработной платы в целом был «умеренным», что соответствует постепенному улучшению условий труда.

Рост цен оставался умеренным, но продолжал отражать давление тарифов на себестоимость продукции, особенно в обрабатывающей промышленности и розничной торговле. Компании сообщали о неравномерной способности перекладывать эти более высокие издержки, при этом результаты определялись конкуренцией, потребительской чувствительностью и сопротивлением клиентов. Хотя компании ожидают сохранения давления издержек, «планы по повышению цен в ближайшей перспективе были неоднозначными», что указывает на более неравномерную динамику инфляции к началу 2026 года.

Главный экономист ЕЦБ Филип Лейн заявил накануне, что, хотя общая инфляция большую часть года держалась вблизи целевого уровня, картина по-прежнему смягчается дефляцией цен на энергоносители. Неэнергетическая инфляция остаётся «значительно выше 2%», и Лейн подчеркнул, что для обеспечения устойчивого удержания инфляции на целевом уровне требуется дальнейшее замедление. Тем не менее, он добавил: «Мы уверены, что это произойдёт, поскольку всё, что мы наблюдаем, указывает на дальнейшее замедление динамики заработной платы».

Лейн также высказал опасения по поводу американских пошлин и экспортных рисков для Европы. Он утверждал, что ущерб может быть меньше, чем предполагалось, поскольку расширение, обусловленное ИИ, и высокие государственные расходы США поддерживают американский спрос. В этих условиях у компаний всё ещё есть возможность переложить расходы, связанные с пошлинами, на американских импортёров и потребителей. Хотя США являются важным партнёром, Лейн подчеркнул, что они «не являются основной движущей силой европейской экономики».

Однако он предупредил, что тарифы существенно меняют глобальные торговые потоки, особенно в Азии. Китай увеличивает экспорт в Юго-Восточную Азию, Юго-Восточная Азия увеличивает экспорт в США, и одновременно Китай расширяет своё присутствие в Европе и на других рынках. Лэйн назвал это «очень серьёзной перестройкой» мировой системы, которая усиливает конкурентное давление на европейские компании даже внутри страны.

Дневные опорные точки: (S1) 0,6482; (P) 0,6501; (R1) 0,6538;

Рост пары AUD/USD с уровня 0,6420 сегодня ускоряется, и внутридневной тренд остаётся восходящим к сопротивлению 0,6579. Решительный прорыв этого уровня должен подтвердить, что падение с 0,6706 завершилось трёхволновой коррекцией. Затем следует более сильное ралли, которое вновь протестирует уровень 0,6706. С другой стороны, падение ниже второстепенной поддержки 0,6483 сначала сделает внутридневной тренд нейтральным.

В более широком смысле, нет чётких признаков завершения нисходящего тренда от уровня 0,8006 (максимум 2021 года). Отскок от 0,5913 рассматривается как коррекционный ход. Прогноз останется медвежьим до тех пор, пока сохраняется 38,2%-ная коррекция от 0,8006 до 0,5913 на уровне 0,6713. Прорыв уровня поддержки 0,6413 будет означать отскок от уровня 0,6713 и закрепит этот медвежий прогноз. Тем не менее, учитывая бычью конвергенцию в западном MACD, устойчивый прорыв уровня 0,6713 станет сильным признаком разворота бычьего тренда и откроет путь к структурному сопротивлению 0,6941 для подтверждения.

Член правления Банка Японии Асахи Ногучи, придерживающийся «голубиной» позиции, воздержался от подлива масла в огонь растущих рыночных спекуляций по поводу повышения процентной ставки в декабре, в целом заняв нейтральную позицию и подчеркнув важность своевременных действий.

«Банк, как центральный банк, должен тщательно изучить, как различные экономические каналы в конечном итоге влияют на экономическую активность и цены, и использовать процентную ставку политики в качестве инструмента для корректировки степени денежно-кредитной адаптации по мере необходимости», — заявил он в четверг, выступая перед местными предпринимателями в Оите на юго-западе Японии.

Эти заявления свидетельствуют о смягчении его недавнего более агрессивного тона после того, как его выступление в сентябре удивило трейдеров, указав на то, что необходимость корректировки ставок растёт «больше, чем когда-либо». После серии агрессивных сигналов от некоторых его коллег-членов совета директоров в последние недели, комментарии Ногучи в четверг, вероятно, помогут банку избежать необходимости принимать меры в декабре.

По словам Ногучи, наиболее реалистичный подход к политике заключается в установлении определенного ориентира в качестве диапазона, в котором предположительно будет находиться нейтральная ставка, а затем постепенно повышать ставки с течением времени, отслеживая влияние на экономику и цены.

«Я считаю, что именно так должен выглядеть размеренный, пошаговый подход к корректировке политики, которого должен придерживаться банк», — заявил бывший профессор экономики.

На прошлой неделе члены совета директоров Дзюнко Коэда и Казуюки Масу способствовали рыночным спекуляциям по поводу приближающегося повышения ставки в следующем месяце. Коэда заявил, что банку следует продолжить нормализацию политики, не намекая, будет ли следующий шаг в декабре. Тем временем Масу в интервью Nikkei заявил, что срок повышения ставки приближается.

Это говорит о том, что по крайней мере четверо из девяти членов совета директоров центрального банка теперь готовы поддержать повышение ставки, после того как двое из них в сентябре и октябре уже высказались против сохранения ставок на прежнем уровне.

Эти события привлекли более пристальное внимание рынка к точке зрения Ногучи после того, как его выступление в сентябре стало неожиданностью, особенно после того, как он проголосовал против повышения ставок в марте и июле прошлого года.

Трейдеры оценивают вероятность того, что Банк Японии повысит процентную ставку с 0,5%, когда он примет свое следующее решение 19 декабря, в 53%. Согласно индексу свопов овернайт, к январю эта вероятность вырастет примерно до 86%.

В настоящее время Банк Японии ожидает, что его целевая цена будет достигнута во второй половине трехлетнего прогнозного периода, который продлится до марта 2028 года. Если этот прогноз оправдается, банк должен будет корректировать ставки в соответствующем темпе, чтобы соответствовать этому графику, сказал Ногучи.

«Проблемы, скорее всего, возникнут, если темпы корректировки политики будут либо слишком быстрыми, либо слишком медленными», — сказал он.

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Участник FastBull

Пока нет

Покупка

Войти

Зарегистрироваться