Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

Фьючерсы на S&P 500 остались на прежнем уровне, а фьючерсы на Nasdaq 100 сократили свои потери до 0,1%.

Согласно данным ANZ-Indeed, количество объявлений о вакансиях в Австралии в январе выросло на 4,4% по сравнению с предыдущим месяцем.

[Биткоин преодолел отметку в 78 000 долларов] 2 февраля, согласно данным HTX Market Data, биткоин отскочил и преодолел отметку в 78 000 долларов, в настоящее время торгуется на уровне 78 005 долларов, при этом падение за 24 часа сократилось до 1,27%.

Цена на серебро на спотовом рынке отыграла более 8 долларов потерь после падения почти на 10%. Цена на золото на спотовом рынке сократила потери до 1,2% после падения более чем на 3,5%.

Краткий обзор Банка Японии: Один из участников отметил, что в условиях экономических ограничений предложения рабочей силы риски для цен сместились в сторону роста.

Краткий обзор от Банка Японии: Один из участников заявил о необходимости уделять больше внимания рискам роста цен.

Краткий обзор Банка Японии: Один из членов банка заявил, что влияние ослабления иены на цены импорта стало более выраженным.

Краткий обзор Банка Японии: Один из членов совета отметил, что некоторые показатели долгосрочных инфляционных ожиданий уже начали демонстрировать стабильность.

Краткое изложение позиции Банка Японии: Один из членов совета заявил, что слабая иена повышает прибыль и заработную плату крупных фирм, но оказывает давление на прибыль и заработную плату малых фирм, что может привести к усилению неравенства.

В кратком обзоре Банка Японии цитируются слова представителя Министерства финансов: «Мы с предельной бдительностью следим за недавней волатильностью на мировом и японском рынках».

Министр иностранных дел Великобритании заявил, что визит в Эфиопию будет посвящен проблеме миграции.

Краткое содержание выступления представителя Банка Японии: Один из участников дискуссии отметил, что при росте волатильности на рынке облигаций центральному банку важно проверить, сохраняется ли нормальное функционирование рынка.

Краткое изложение позиции Банка Японии: Один из участников дискуссии заявил, что Банку Японии следует придерживаться текущей стратегии и продолжать сокращать объемы покупки облигаций, одновременно реагируя на исключительные обстоятельства, например, путем увеличения объемов покупки.

Краткий обзор Банка Японии: Один из участников отметил, что события на рынке государственных облигаций Японии за последние две недели показали одностороннее сужение кривой доходности, заслуживающее внимания.

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)А:--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)А:--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)А:--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Общее количество одобренных строительств YoY (Дек)

Австралия Общее количество одобренных строительств YoY (Дек)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Как показывает график, индекс Nasdaq 100 (US Tech 100 mini на FXOpen) начал неделю на позитивной ноте на фоне растущих ожиданий того, что самая продолжительная приостановка работы правительства в истории США может вскоре закончиться.

Как показывает график, индекс Nasdaq 100 (US Tech 100 mini на FXOpen) начал неделю на позитивной ноте на фоне растущих ожиданий того, что самая продолжительная приостановка работы правительства в истории США может вскоре закончиться.

По данным агентства Reuters, в Сенат был внесен законопроект, предлагающий поправки к продлению государственного финансирования до 30 января. Эта новость послужила катализатором роста фондовых рынков. Тем не менее, остаётся вопрос: действительно ли риск позади?

Анализируя часовой график Nasdaq 100 (US Tech 100 mini на FXOpen) 4 ноября , мы:

→ Нарисовали восходящий канал;

→ Отмечены признаки истощения импульса, как упоминалось в нашем предыдущем заголовке.

С тех пор динамика цен развивалась следующим образом:

→ Нижняя граница канала оказала поддержку (1), что вызвало кратковременный отскок;

→ Уровень 25 770 дважды выступал в качестве сопротивления (2), укрепляя уверенность медведей в необходимости прорыва вниз, что в конечном итоге и удалось.

Последующая динамика индекса теперь более четко обозначила формирование нисходящего канала (показано красным).

С точки зрения спроса:

→ После ложного медвежьего пробоя ниже 24 680 (демонстрирующего характеристики паттерна «Захват ликвидности») рынок начал агрессивное ралли от точки B;

→ Сегодняшняя сессия открылась бычьим гэпом, и цена поднялась выше красной срединной линии.

С точки зрения предложения:

→ Уровень 25 500, где продавцы взяли под контроль рынок во время предыдущего прорыва канала, теперь может выступать в качестве сопротивления;

→ Если рассматривать движение A→B как импульс, то сегодняшний рост, по-видимому, является корректирующим отскоком, соответствующим пропорциям Фибоначчи, — что предполагает возможность возобновления нисходящего импульса в пределах красного канала.

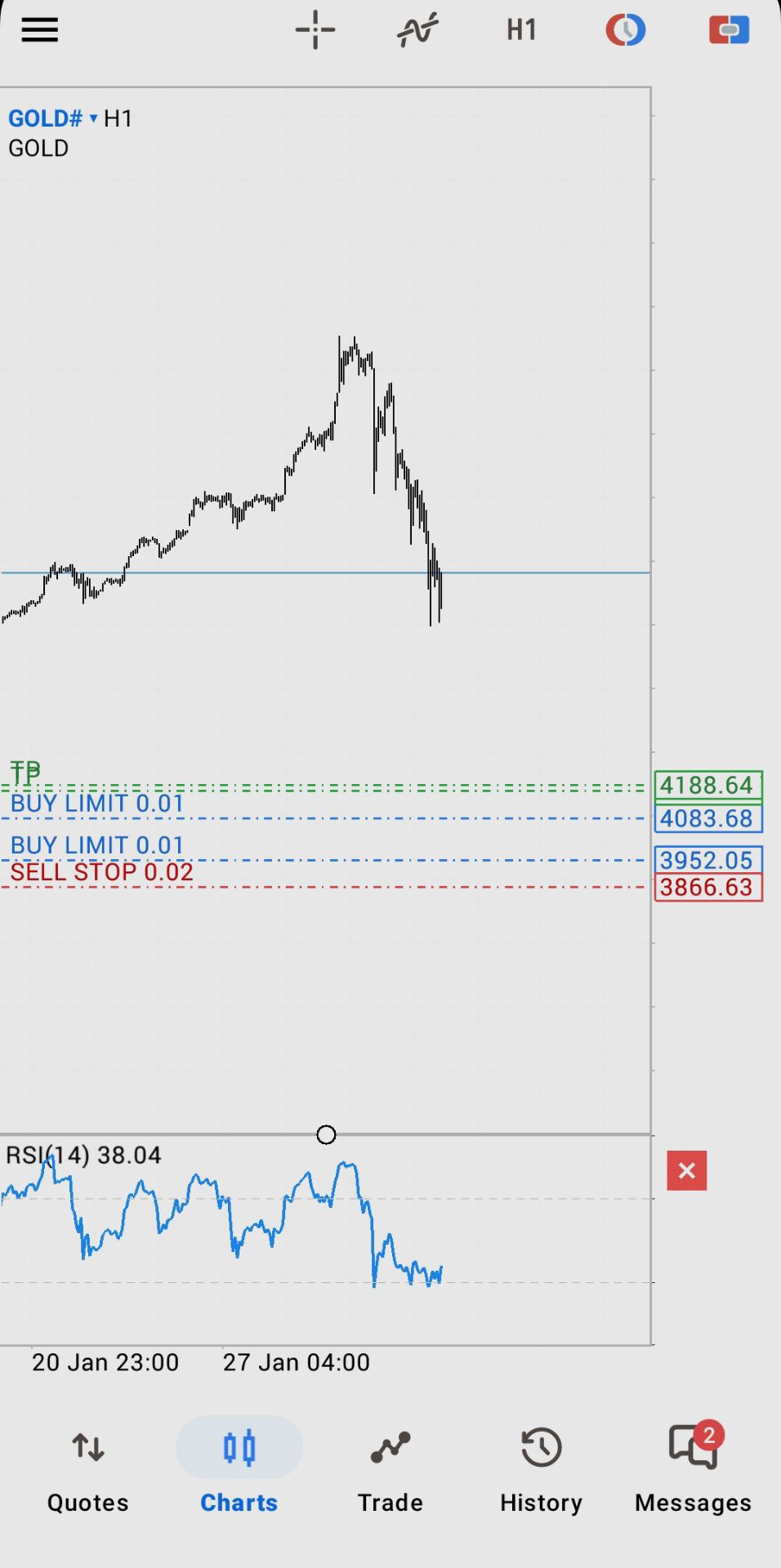

В понедельник золото подорожало более чем на 1%, достигнув 4050 долларов США за унцию, обновив двухнедельный максимум. Рост был обусловлен растущими опасениями по поводу состояния экономики США.

Ослабление доллара США оказало дополнительную поддержку драгоценному металлу, повысив доступность долларовых активов для международных покупателей.

Опубликованные в пятницу данные показали, что индекс потребительских настроений Мичиганского университета упал до самого низкого уровня почти за три с половиной года. Это снижение во многом связано с продолжающейся приостановкой работы правительства США, которая стала самой продолжительной в истории страны. Инвесторы внимательно следят за ситуацией, поскольку Сенат США приближается к одобрению предложения демократов о возобновлении работы правительства.

В условиях экономической неопределенности ожидания рынка относительно дальнейших действий Федеральной резервной системы остаются неоднозначными. Вероятность снижения ставки на 25 базисных пунктов в декабре в настоящее время оценивается примерно в 67%, что не изменилось с конца прошлой недели.

График H4:

На 4-часовом графике пара XAU/USD формирует диапазон консолидации в районе отметки 3988 долларов США. Ожидается, что прорыв вверх спровоцирует волну роста к отметке 4075 долларов США, за которой может последовать снижение до 4020 долларов США (тестирование уровня снизу). Последующий пробой этого диапазона может продолжить коррекцию к отметке 3660 долларов США, где, как ожидается, нисходящее движение и завершится. Это потенциально создаст условия для новой восходящей волны, нацеленной на отметку 4400 долларов США. Индикатор MACD подтверждает этот прогноз: его сигнальная линия находится выше нуля и направлена вверх, что указывает на сохранение бычьего импульса в краткосрочной перспективе.

График H1:

На часовом графике рынок также консолидируется около отметки 3988 долларов США. Прорыв вверх, вероятно, поднимет цену до 4075 долларов США, после чего ожидается снижение как минимум до 4020 долларов США. Стохастический осциллятор подтверждает эту точку зрения: его сигнальная линия расположена выше 80 и, по всей видимости, готова развернуться вниз к отметке 20, что указывает на потенциальный откат в краткосрочной перспективе.

Золото торгуется на двухнедельном максимуме, чему способствуют экономические опасения и ослабление доллара США. Хотя ближайшая техническая структура указывает на потенциал дальнейшего роста к отметке 4075 долларов США, ожидается последующая коррекция к отметке 4020 долларов США. Более широкий прогноз остается конструктивным, и ожидается, что более глубокая коррекция к отметке 3660 долларов США откроет возможность для покупки перед возможным возобновлением общего восходящего тренда.

События выходных указывают на возможность выхода из режима самоизоляции правительства США. Похоже, перспектива массовых задержек авиарейсов в преддверии Дня благодарения и задержка выплат продовольственной помощи побудили группу умеренных демократов поддержать предложенный в Сенате компромиссный законопроект. Этот компромисс далек от полного удовлетворения требований демократов об отсрочке прекращения действия субсидий на здравоохранение по программе Obamacare, и демократы в Палате представителей всё ещё могут его отклонить. Но следующие 48 часов в Конгрессе должны показать, насколько жизнеспособна эта инициатива. Фьючерсы на американские акции выросли почти на 1% на фоне этих новостей, а фьючерсы на азиатские акции в понедельник показали хорошие результаты, чему отчасти способствовало предлагаемое снижение налога на дивиденды в Корее.

Валютные рынки отреагировали ростом чувствительного к риску австралийского доллара почти на 0,5%. Помните, на прошлой неделе мы говорили, что кросс-курс AUD/JPY имеет наибольшую корреляцию с американским индексом Nasdaq, который сегодня вырос примерно на 1,2%. Пара USD/JPY снова превысила отметку 154, а перспектива повышения ставки Банка Японии в декабре отодвигается на второй план из-за использования иены в качестве валюты финансирования.

Хотя некоторые могут утверждать, что окончание карантина может стать для валютных рынков импульсом к риску и негативным для доллара, его влияние может быть более неоднозначным. В конце прошлой недели доллар находился под давлением из-за увольнений и риторики о возможном сокращении экономики США в четвертом квартале в случае продления карантина. В то же время, публикация в пятницу слабых данных о потребительских настроениях в США была воспринята как негативное влияние на доллар. Прогресс в деле завершения карантина может быть сильнее ощутим на валютных кросс-курсах, чувствительных к риску, чем на долларе.

Если отвлечься от политики, то эта неделя выдалась исключительно спокойной для американских данных, а завтра в США отмечается государственный праздник — День ветеранов. Если же данные будут, то основное внимание будет уделено завтрашней публикации индекса оптимизма малого бизнеса NFIB. Кроме того, выступит довольно много представителей Федеральной резервной системы. Вероятность снижения ставки ФРС на 25 базисных пунктов в декабре снизилась до 64%. А без данных по США эта вероятность может упасть почти до 50%, поскольку представители ФРС в целом указывают на необходимость постепенного снижения ставок.

Если максимум прошлой недели 100,36 по DXY окажется значимым, то сейчас ему вряд ли удастся подняться выше области 99,90/100,00.

Пара EUR/USD успокоилась после того, как на прошлой неделе нашла поддержку ниже 1,15. Большинство, вероятно, считает, что 1,15 – это нижняя граница диапазона, но ралли нуждается в поддержке. Одним из источников этого может стать прекращение приостановки работы правительства и публикация отложенных данных по США, таких как отчёт о занятости вне сельского хозяйства за сентябрь или октябрь. Но, честно говоря, это похоже на попытку ухватиться за соломинку в начале недели.

Что касается данных по еврозоне на этой неделе, то у нас есть данные о настроениях инвесторов, как в виде данных Sentix сегодня в 10:30 по центральноевропейскому времени, так и в виде данных немецкого индекса ZEW завтра. Кроме того, позднее на этой неделе мы также должны увидеть данные по ВВП еврозоны за третий квартал, который должен увеличиться на 0,2% по сравнению с предыдущим кварталом.

Опять же, если минимум прошлой недели 1,1470 окажется значимым, пара EUR/USD должна каким-то образом найти поддержку на уровне 1,1515/1530 в течение первой части этой недели.

Пара EUR/GBP снова опустилась ниже 0,88, поскольку пара GBP/USD, по всей видимости, пользуется хорошим спросом ниже 1,31. Мы по-прежнему считаем, что перспективы снижения ставки Банком Англии на 25 базисных пунктов в декабре недооценены. Сейчас рынок оценивает вероятность такого исхода всего в 60%.

Завтрашняя публикация данных о заработной плате за сентябрь станет дополнительным стимулом для обсуждения в Банке Англии. Ожидается, что темпы роста заработной платы ещё больше замедлятся, что придаст Банку Англии большей уверенности в том, что инфляция менее устойчива, чем предполагалось.

Ожидается, что пара EUR/GBP встретит хороший спрос на уровне 0,8750/60, если опустится до такого уровня. Сейчас мы предпочитаем уровни выше 0,88.

После насыщенной недели заседаний центральных банков внимание переключится на данные по инфляции в регионе ЦВЕ. Завтра будут опубликованы данные за октябрь в Венгрии, где мы ожидаем лишь незначительного изменения с 4,3% до 4,4% в годовом исчислении. Базовое ценовое давление по-прежнему не способствует изменению денежно-кредитной политики, поскольку базовая инфляция снова превышает 4%. В Чехии также будут опубликованы окончательные данные по инфляции с подробной разбивкой.

В среду Румыния также опубликует данные по инфляции за октябрь, которая, по нашим ожиданиям, немного снизится с 9,9% до 9,7% после пика в сентябре. Национальный банк Румынии также примет решение в тот же день, но это, скорее всего, не будет иметь значения, поскольку ставка останется неизменной на уровне 6,50%.

В четверг и пятницу Польша и Румыния опубликуют данные по ВВП за третий квартал, и мы ожидаем некоторого роста в обоих случаях. В пятницу Чешский национальный банк опубликует протокол своего последнего заседания, а Турция опубликует данные по инфляционным ожиданиям.

Валюты стран Центральной и Восточной Европы провели неделя успешно: венгерский форинт остался лидером, обновив максимумы в пятницу. Разворот курса EUR/USD даёт региону определённый импульс, в то время как рынок не спешит учитывать дальнейшее снижение ставок после состоявшихся на прошлой неделе заседаний центральных банков Чехии и Польши. В пятницу курс EUR/HUF приблизился к отметке 384, и рост форинта представляется нам слишком быстрым.

С другой стороны, в пятницу состоялись переговоры между президентом США Дональдом Трампом и премьер-министром Венгрии Виктором Орбаном об освобождении российских энергоносителей от американских санкций, что должно стать хорошей новостью для рынков. Поэтому мы сохраняем небольшой оптимистичный настрой в отношении венгерского форинта, но неудивительно, если сегодня мы увидим некоторую коррекцию пятничного роста. В целом, по нашему мнению, ситуация в регионе ЦВЕ остаётся несколько оптимистичной, и на этой неделе мы также можем увидеть некоторый рост.

По словам ряда экспортеров и представителей отрасли, американские экспортеры сельскохозяйственной продукции в Китай настроены оптимистично и полагают, что торговля между двумя странами вернется в нормальное русло после того, как в прошлом месяце их лидеры достигли рамочного соглашения.

В этом году в павильоне США на Китайской международной импортной выставке (CIIE), крупнейшей в Китае импортной выставке, которая началась 5 ноября и завершится в Шанхае в понедельник, царит позитивная атмосфера.

«Я думаю, люди полны надежд», — сказал агентству Reuters Джеффри Леман, председатель Американской торговой палаты в Шанхае, в состав которой входят более 1000 компаний, в павильоне США, где были представлены экспонаты отраслевых организаций, занимающихся вином, женьшенем, картофелем и другими товарами, и который был на 50% больше, чем в прошлом году.

«Я думаю, они здесь, потому что хотят привлечь новых клиентов. Они хотят найти новые возможности для партнёрства, и я думаю, они здесь, потому что верят, что это произойдёт», — добавил он.

CIIE стартовала всего через неделю после встречи председателя КНР Си Цзиньпина и президента США Дональда Трампа в Южной Корее, которая привела к заключению рамочного соглашения об отмене ряда тарифов и мер экспортного контроля, введенных в этом году, включая те, которые явно затронули экспонентов сельскохозяйственной продукции, такой как соя и сорго.

«Мы только что провели успешную встречу в Пусане и празднуем это событие, но (мы) планировали приехать ещё до неё. Думаю, важно отметить, что мы не отказались от отношений, мы работали над их поддержанием и дальнейшим укреплением, даже несмотря на некоторые трудности», — сказал Джим Саттер, генеральный директор Совета по экспорту сои США.

Китай отказался от закупок соевых бобов урожая 2025 года в США на фоне роста торговой напряженности между двумя странами, но недавно возобновил закупки.

Марк Уилсон, председатель Совета США по зерну и биопродуктам, отметил недавние поставки сои и сорго, закупленных Китаем, как позитивный сигнал для восстановления нормальной торговли в будущем. Он добавил, что до этого года на Китай приходилось 95% экспорта сорго в США.

«Я надеюсь, что они продолжат разговор, потому что если они смогут продолжать говорить, то, надеюсь, смогут все уладить, ведь именно это и нужно», — сказал Уилсон.

Несмотря на оптимизм сельскохозяйственных ассоциаций США в Шанхае, аналитики говорят, что последняя торговая разрядка, достигнутая Си и Трампом, может оказаться не более чем хрупким перемирием в торговой войне, коренные причины которой до сих пор не устранены.

Американская соя по-прежнему облагается 13-процентной пошлиной, из-за чего, по словам аналитиков, поставки из США в Китай становятся слишком дорогими для коммерческих покупателей по сравнению с бразильскими альтернативами.

CIIE был запущен в 2018 году при председателе Си Цзиньпине для продвижения принципов свободной торговли Китая и противодействия критике его положительного сальдо торгового баланса со многими странами.

Однако у выставки есть и свои скептики, поскольку положительное сальдо торговли страны с другими рынками за прошедшие годы только выросло.

Положительное сальдо торгового баланса Китая, скорее всего, превысит прошлогодний рекорд в размере около 1 триллиона долларов, поскольку экспортеры компенсируют падение продаж в США из-за высоких американских пошлин, продавая больше товара остальному миру, часто в убыток в погоне за долей рынка.

Министерство торговли сообщило, что в CIIE этого года приняли участие более 155 стран, регионов и организаций. В выставке приняли участие более 4100 иностранных предприятий, причём компании США седьмой год подряд заняли самую большую выставочную площадь.

По данным государственных СМИ, в этом году ожидаемый оборот выставки составил 83,49 млрд долларов США, что на 4,4% больше, чем в прошлом году, и является рекордным показателем.

Заключенное соглашение в целом соответствует тому, о чем сообщали многие СМИ в начале прошлой недели, и с тех пор переговоры серьезно продвинулись.

Проще говоря, двухпартийное соглашение откроет путь к законодательному пакету «3+1», а именно: резолюции о продлении финансирования федеральных агентств до 30 января, а также трем законопроектам «микроавтобусного» финансирования Министерства сельского хозяйства, Министерства по делам ветеранов и деятельности Конгресса на весь текущий финансовый год. В обмен на свои голоса демократы получили от администрации Трампа обещание восстановить на работу федеральных служащих, уволенных в начале шатдауна в прошлом месяце, а также обещание провести голосование в Сенате по вопросу продления истекающих налоговых льгот Obamacare.

Это соглашение уже стало важной процедурной вехой в Сенате: верхняя палата проголосовала 60–40 за продвижение законопроекта о временном финансировании, принятого Палатой представителей много недель назад. Для простоты этот законопроект используется в качестве инструмента для вышеупомянутого соглашения, и теперь его положения будут внесены в текст вышеупомянутой временной меры.

Хотя этот этап важен, предстоит преодолеть ещё множество препятствий, прежде чем федеральное финансирование сможет быть восстановлено. Сенат, прежде всего, должен перейти к окончательному голосованию по пакету расходов, которое, хотя и возможно уже сегодня, может быть сорвано любым сенатором, отказавшимся от дальнейшего участия в голосовании. В любом случае, после того, как Сенат одобрит пакет, Палата представителей также должна дать на него добро, что также может быть непросто, учитывая, что члены Палаты представителей находятся в отъезде с середины сентября, а многочисленные проблемы с авиаперелётами (из-за шатдауна) затрудняют их возвращение в Вашингтон.

Если предположить, что в конечном итоге вышеуказанный пакет получит необходимое количество голосов в обеих палатах Конгресса, внимание участников рынка будет обращено на последствия приостановки работы правительства, как на те, которые уже произошли, так и на те, которые могут ожидать нас в будущем.

Что касается уже наблюдавшихся последствий, то обычно существует «практическое правило»: каждая неделя приостановки работы предприятий снижает рост ВВП США примерно на 0,1 процентного пункта в соответствующем квартале, а затем вся эта потеря производства компенсируется в следующем месяце. Можно утверждать, что экономический ущерб от текущей приостановки работы предприятий, по крайней мере, за последнюю неделю, может быть несколько сильнее, учитывая такие факторы, как растущее число задержек авиасообщения.

Что касается других сфер экономики, то, хотя потребительская уверенность существенно пострадала на фоне тупиковой ситуации в Вашингтоне (округ Колумбия), а индекс Университета Мичигана (UMich) по предварительным данным за ноябрь упал почти до рекордно низкого уровня, статистически значимой корреляции с потребительскими расходами на протяжении большей части цикла не наблюдалось. Более того, вышеупомянутое соглашение, включающее обязательство полностью компенсировать потери уволенным федеральным служащим, устранило ещё один потенциальный риск снижения потребления.

Что касается рынка труда, очевидно, что октябрьский отчёт о занятости (подробнее о котором ниже) будет невероятно запутанным. Одни только уволенные федеральные служащие, а это около 700 тысяч, вероятно, поднимут общий уровень безработицы U-3 до примерно 4,8%, не считая любых потенциальных связанных с этим потерь рабочих мест, которые также могли быть вызваны нехваткой федерального финансирования. Это также может исказить ноябрьский отчёт о занятости, в зависимости от точных сроков возобновления работы правительства, поскольку эта неделя является контрольной неделей для этого отчёта. Тем не менее, аналогично тому, как будет возмещаться потерянный экономический объём, можно было бы ожидать, что большинство этих работников вернутся к заработной плате в короткие сроки, если не сразу, после окончания приостановки работы.

Говоря об экономических данных, даже если правительство вскоре возобновит работу, это не означает, что все эти отложенные экономические данные будут опубликованы волшебным образом в одночасье.

Что касается данных о занятости, Бюро трудовой статистики (BLS), вероятно, сможет опубликовать сентябрьский отчёт о занятости относительно быстро (это заняло всего 3 рабочих дня после окончания локдауна в 2013 году), поскольку данные уже были собраны и скомпонованы. Однако октябрьский отчёт о занятости — это совсем другая история: сбор данных во время локдауна не производился. Это означает, что, хотя BLS теперь будет проводить обычные опросы после возобновления работы, оно будет просить население высказать своё мнение об условиях занятости примерно 4 недели назад, что, естественно, вызывает опасения по поводу точности данных. То же самое относится и к ноябрьскому отчёту о занятости, данные по которому должны быть собраны на этой неделе, и его публикация также может быть отложена в зависимости от сроков возобновления финансирования.

Влияние закрытия экономики на другие экономические публикации, вероятно, будет более значительным и продолжительным. Например, данные по инфляции для отчётов ИПЦ и ИЦП, а также, как следствие, отчёта по расходам на потребительские товары (PCE), собираются в течение всего месяца, при этом некоторые данные о ценах для ИПЦ по-прежнему собираются путём личного посещения различных торговых точек. Хотя Бюро трудовой статистики (BLS) могло бы оценить недостающие данные, представляется крайне маловероятным, что агентство захочет пойти по этому пути. Это повышает риск того, что BLS вместо этого решит не публиковать данные по ИПЦ за октябрь, а ноябрьский отчёт может вообще не выйти в свет, в зависимости от того, когда именно правительство возобновит работу.

Конечно, мы ожидаем подтверждения от соответствующих агентств точных сроков сбора и публикации данных по мере восстановления финансирования. Однако весьма вероятно, что перебои с обычным сбором данных сохранятся до начала следующего года, а это означает, что политикам и участникам рынка, вероятно, ещё какое-то время придётся действовать «вслепую».

Естественно, рынки позитивно отреагировали на новость о том, что правительство может вскоре вновь открыться: фьючерсы на акции пошли вверх, доллар немного укрепился, а казначейские облигации подешевели по всей кривой.

Хотя эта реакция потенциально очевидна, она имеет большой смысл, учитывая, что восстановление финансирования устранит существенное препятствие для роста, но также и огромную долю неопределенности, которая все больше омрачала перспективы, позволяя участникам вновь сосредоточиться на по-прежнему твердом оптимистичном сценарии, предполагающем сохранение устойчивости базовой экономики, устойчивый рост доходов, продолжающееся смягчение денежно-кредитной ситуации и более спокойный тон в торговле.

Однако, как только правительство возобновит работу, предположения, лежащие в основе этого бычьего сценария, теперь будут тщательно изучены. Хотя мы все, используя различные данные частного сектора в качестве косвенных показателей, действовали, исходя из предположения, что за последние шесть недель в экономике мало что изменилось, вскоре у нас могут наконец появиться данные, подтверждающие или опровергающие эту теорию. Существует также вопрос о контексте денежно-кредитной политики, где мой базовый сценарий по-прежнему предполагает, что ФРС осуществит еще одно снижение ставки на 25 базисных пунктов на декабрьском заседании, несмотря на то, что председатель Пауэлл отметил, что такое решение «далеко не» предрешено. Если поступающие данные по труду укажут на продолжение стагнации рынка труда, что вполне вероятно, такое снижение, вероятно, станет гораздо более «решенным делом», открывая дверь для потенциальной «голубиной» переоценки ожиданий в отношении ставок, при этом кривая OIS доллара США подразумевает всего лишь 2 из 3 вероятности еще одного снижения к концу года.

Прошлая неделя выдалась непростой: она ознаменовалась целым рядом редких, но обескураживающих данных по США. Падение доходности не смогло повысить аппетит к риску, а превзошедшие ожидания прибыли технологических компаний не смогли привлечь инвесторов. OpenAI даже предположила, что США могут оправдать свой триллионный долг — то есть, это была катастрофа.

Но сегодня утром ситуация выглядит спокойнее. Новость о том, что приостановка работы правительства США может наконец-то быть прекращена, поднимает рыночные настроения после того, как Сенат собрал 60 голосов, необходимых для проведения сделки через первый этап. Это лишь первый акт в этой, возможно, затяжной политической драме, но инвесторы цепляются за любые признаки прогресса в прекращении самой продолжительной в истории приостановки работы правительства США и охотно анализируют данные, необходимые им для понимания текущего состояния экономики США, динамики инфляции и занятости, а также дальнейших действий Федеральной резервной системы (ФРС).

Говоря о ФРС: некоторые члены совета проявляют осторожность, в то время как другие, похоже, придают большее значение инфляции, чем ослаблению рынка труда. В отчёте Challenger на прошлой неделе было зафиксировано самое большое количество потерь рабочих мест в октябре с 2003 года, а пятничный опрос Мичиганского университета указал на ухудшение настроений, мрачные ожидания и неоднозначный прогноз по инфляции: годовые инфляционные ожидания выросли до 4,7%. Это довольно рискованно.

Тем не менее, ставка обеспеченного финансирования овернайт (SOFR) на прошлой неделе упала ниже 4%, до самого низкого уровня за три года. Это не потому, что ФРС решила ее снизить — SOFR не является тем, что ФРС устанавливает напрямую. Это рыночная ставка, отражающая то, что банки и инвесторы взимают друг с друга за наличные овернайт, обеспеченные казначейскими облигациями. Когда ликвидности много, ставка естественным образом падает. И в системе есть избыток денежных средств: почти 7,5 триллионов долларов находятся в фондах денежного рынка США, в то время как аукционы казначейских облигаций США были тоньше — отчасти потому, что надвигающаяся приостановка работы правительства осложнила планы эмиссии. Другими словами, не ФРС нажала на рычаг — это сделал рынок, отреагировав на весь избыток денежных средств. Эта более высокая ликвидность может дать рост рискованным активам на этой неделе, если новостной поток останется спокойным.

Фьючерсы намекают на обнадеживающее начало, и если правительство США сможет возобновить работу, это станет вишенкой на торте. Индекс SP 500 вырос примерно на 2% с тех пор, как в прошлую пятницу появились слухи о возможном завершении карантина.

Добавьте к этому комментарии Дженсена Хуанга на ежегодном спортивном дне TSMC в субботу, где он заявил, что «бизнес очень силён и растёт с каждым месяцем, становясь всё сильнее и сильнее», и что им нужно больше чипов от TSMC, — и инвесторы забывают о драме прошлой недели. Акции TSMC выросли более чем на 1%, акции SoftBank подскочили на 2,5%, акции корейской SK Hynix выросли более чем на 5%, а фьючерсы на Nasdaq лидируют в росте. Надеюсь, так будет всегда!

На валютном рынке доллар США сегодня утром стабилен. На прошлой неделе он вновь оказался под давлением продаж, не сумев преодолеть 200-дневную скользящую среднюю (DMA). Окончание карантина в США теоретически должно дать доллару позитивный импульс и проверить на прочность некоторые технические уровни против основных валют. Пара EUR/USD на прошлой неделе протестировала поддержку вблизи незначительного уровня коррекции Фибоначчи 23,6% на фоне роста с начала года, около отметки 1,1480. Фунт стерлингов упал, но затем вернулся выше уровня коррекции 38,2% на фоне собственного роста с начала года, а пара USD/JPY первоначально упала после заявления министра финансов, демонстрирующего «медведям» стойкость. Но с пятницы медведи по иене вернулись, поддерживая доллар США, наряду с резким ростом доходности американских облигаций сегодня утром, который отражает рост кривой примерно на 1%.

Экономические данные по США на этой неделе невелики из-за продолжающегося карантина, но в центре внимания будут данные о прибыли провайдера неооблачных услуг CoreWeave, Cisco и Disney, поддерживаемого Nvidia, а также отчёты по форме 13F, поданные в пятницу. Значительная позиция Майкла Берри по акциям Nvidia и Palantir способствовала снижению интереса к риску на прошлой неделе. Инвесторы будут искать свидетельства снижения рисков или продолжения ставок против технологических гигантов.

В другом месте, в Китае инфляция неожиданно выросла в прошлом месяце на фоне ослабления заводской дефляции. В отличие от Запада, которому не нужна дополнительная инфляция, для Китая это хорошая новость: он годами пытался увеличить потребление, а цены на продукцию снижались почти три года. Впрочем, октябрьский сюрприз может оказаться временным, отчасти из-за того, что праздник «Золотая неделя» продлился на один день дольше.

Тем не менее, сегодня утром американская нефть продаётся дороже, выше 60 долларов за баррель, чему, вероятно, способствовали обнадеживающие данные по инфляции в Китае. Однако американская нефть остаётся под давлением в рамках долгосрочного негативного тренда, начавшегося с лета, под влиянием стратегии ОПЕК по увеличению добычи. Картель объявил о приостановке роста добычи в период с января по март, и ежемесячный отчёт по нефти, который выйдет в среду, должен прояснить: попытается ли ОПЕК установить нижний предел цен или продолжит позволять им снижаться, чтобы увеличить свою долю рынка?

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться