Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Сообщество аккаунт

Сигнальные аккаунты для участников

Все сигнальные аккаунты

Все конкурсы

В пятницу в Пентагоне состоялась встреча высокопоставленных американских и израильских генералов на фоне напряженности в отношениях с Ираном, сообщили агентству Reuters два американских чиновника.

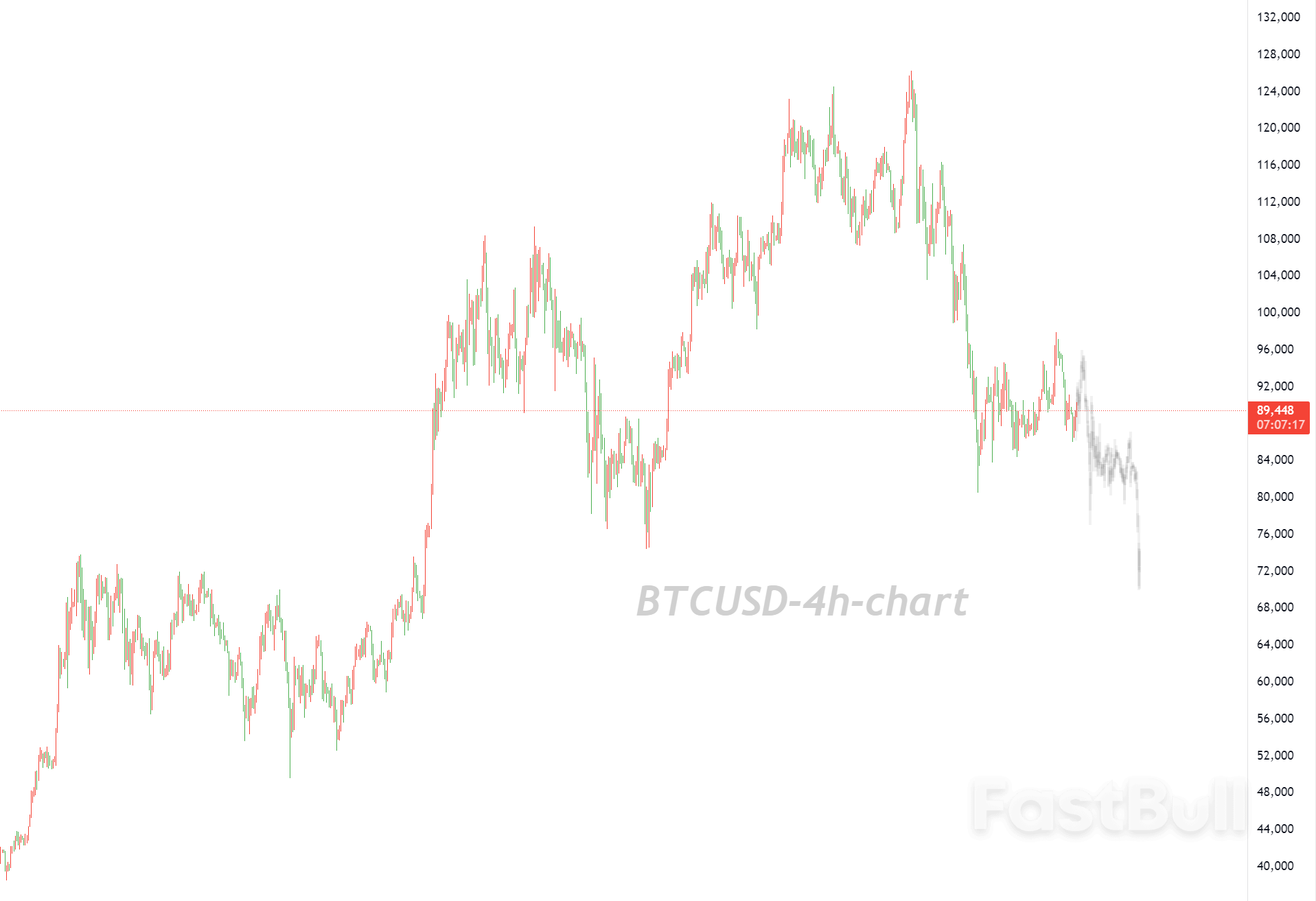

[Биткойн ненадолго опустился ниже 77 000 долларов, Эфириум ненадолго опустился ниже 2300 долларов] 1 февраля, согласно данным HTX Market Data, биткойн ненадолго опустился ниже 77 000 долларов, сейчас торгуется на уровне 77 011 долларов, снижение за 24 часа составило 5,32%. Эфириум ненадолго опустился ниже 2300 долларов, сейчас торгуется на уровне 2301,07 долларов, снижение за 24 часа составило 9,28%.

Премьер-министр Катара: Катар вводит 10-летний вид на жительство для предпринимателей и руководителей высшего звена.

Губернатор: Российский беспилотник нанес удар по автобусу в Днепропетровской области Украины, в результате чего погибли 12 человек, 7 получили ранения.

Иран предупреждает о региональном конфликте в случае нападения США и объявляет армии ЕС «террористическими».

Спикер Палаты представителей США Борис Джонсон: Трамп может «скорректировать» свою иммиграционную политику.

[Спикер Палаты представителей США: Уверен в достаточности голосов для прекращения частичной приостановки работы правительства к вторнику] 1 февраля, по сообщению NBC News, спикер Палаты представителей США Джонсон заявил, что уверен в наличии достаточного количества голосов, по крайней мере, к вторнику, для прекращения частичной приостановки работы правительства.

Иранский чиновник заявил агентству Reuters: сообщения СМИ о планах Корпуса стражей исламской революции провести военные учения в Ормузском проливе не соответствуют действительности.

Министр обороны Украины заявил, что Киев и SpaceX работают над системой, которая обеспечит работу на территории Украины только авторизованных терминалов Starlink.

Вице-председатель Комитета безопасности России Медведев: Европе не удалось победить Россию на Украине.

Вице-председатель Комитета безопасности России Медведев: Мы так и не нашли две атомные подводные лодки, о развертывании которых ближе к России говорил Трамп.

Вице-председатель Комитета безопасности России Медведев: Победа в Украине придет «скоро», но не менее важно подумать о том, как предотвратить новые конфликты.

Вице-председатель Комитета безопасности России Медведев: Трамп — эффективный лидер, стремящийся к миру.

Вице-председатель Комитета безопасности России Медведев: Победа в войне на Украине придет скоро.

Президент Украины Зеленский: Следующий раунд трехсторонних переговоров запланирован на 4-5 февраля в Абу-Даби.

Министерство обороны России: Россия взяла под контроль два села в Харьковской и Донецкой областях Украины.

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)

Великобритания Денежная масса M4 (сезонно скорректированная) (Дек)А:--

П: --

Италия Уровень безработицы (Сезонно скорректированный) (Дек)

Италия Уровень безработицы (Сезонно скорректированный) (Дек)А:--

П: --

П: --

Еврозона Уровень безработицы (Дек)

Еврозона Уровень безработицы (Дек)А:--

П: --

П: --

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП квартал к кварталу (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)

Еврозона Предварительный ВВП год к году (сезонно скорректированный) (4 квартал)А:--

П: --

П: --

Италия Индекс цен производителей (год к году) (Дек)

Италия Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

Мексика Предварительный ВВП год к году (4 квартал)

Мексика Предварительный ВВП год к году (4 квартал)А:--

П: --

П: --

Бразилия Уровень безработицы (Дек)

Бразилия Уровень безработицы (Дек)А:--

П: --

П: --

Южная Африка Торговый баланс (Дек)

Южная Африка Торговый баланс (Дек)А:--

П: --

П: --

Индия Рост депозитов (год к году)

Индия Рост депозитов (год к году)А:--

П: --

П: --

Германия Предварительный ИПЦ год к году (Янв)

Германия Предварительный ИПЦ год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

Германия Предварительный индекс потребительских цен год к году (Янв)

Германия Предварительный индекс потребительских цен год к году (Янв)А:--

П: --

П: --

Германия Предварительный ИПЦ месяц к месяцу (Янв)

Германия Предварительный ИПЦ месяц к месяцу (Янв)А:--

П: --

П: --

США Годовой рост базового индекса цен производителей (Дек)

США Годовой рост базового индекса цен производителей (Дек)А:--

П: --

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)

США Ежемесячный рост базового индекса цен производителей (Сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году) (Дек)

США Индекс цен производителей (год к году) (Дек)А:--

П: --

П: --

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)

США Индекс цен производителей (месяц к месяцу, сезонно скорректированный) (Дек)А:--

П: --

П: --

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)

Канада ВВП месяц к месяцу (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Канада ВВП год к году (Нояб)

Канада ВВП год к году (Нояб)А:--

П: --

П: --

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)

США Индекс цен производителей (окончательный, месяц к месяцу, без учета пищевых продуктов, энергии и торговли, сезонно скорректированный) (Дек)А:--

П: --

П: --

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)

США Индекс цен производителей (год к году, без учета пищевых продуктов, энергии и торговли) (Дек)А:--

П: --

П: --

США Индекс деловой активности Чикаго (Янв)

США Индекс деловой активности Чикаго (Янв)А:--

П: --

Канада Бюджетный баланс федерального правительства (Нояб)

Канада Бюджетный баланс федерального правительства (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Китай, материк PMI в производственном секторе (Янв)

Китай, материк PMI в производственном секторе (Янв)А:--

П: --

П: --

Китай, материк PMI в не производственном секторе (Янв)

Китай, материк PMI в не производственном секторе (Янв)А:--

П: --

П: --

Китай, материк Композитный индекс деловой активности (Янв)

Китай, материк Композитный индекс деловой активности (Янв)А:--

П: --

П: --

Южная Корея Предварительный торговый баланс (Янв)

Южная Корея Предварительный торговый баланс (Янв)А:--

П: --

Япония Итоговый индекс деловой активности в производственном секторе (Янв)

Япония Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)

Южная Корея Индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)

Индонезия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)

Китай, материк Индекс деловой активности в производстве Caixin (сезонно скорректированный) (Янв)--

П: --

П: --

Индонезия Торговый баланс (Дек)

Индонезия Торговый баланс (Дек)--

П: --

П: --

Индонезия Годовой уровень инфляции (Янв)

Индонезия Годовой уровень инфляции (Янв)--

П: --

П: --

Индонезия Годовой рост базового индекса инфляции (Янв)

Индонезия Годовой рост базового индекса инфляции (Янв)--

П: --

П: --

Индия HSBC Manufacturing PMI Final (Янв)

Индия HSBC Manufacturing PMI Final (Янв)--

П: --

П: --

Австралия Годовой рост цен на товары (Янв)

Австралия Годовой рост цен на товары (Янв)--

П: --

П: --

Россия Индекс деловой активности в производстве IHS Markit (Янв)

Россия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Турция Индекс деловой активности в производственном секторе (Янв)

Турция Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/м (Янв)

Великобритания Общий индекс цен на жилье г/м (Янв)--

П: --

П: --

Великобритания Общий индекс цен на жилье г/г (Янв)

Великобритания Общий индекс цен на жилье г/г (Янв)--

П: --

П: --

Германия Месячный рост фактических розничных продаж (Дек)

Германия Месячный рост фактических розничных продаж (Дек)--

П: --

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Италия Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

Южная Африка Индекс деловой активности в производственном секторе (Янв)

Южная Африка Индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)

Еврозона Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)

Великобритания Итоговый индекс деловой активности в производственном секторе (Янв)--

П: --

П: --

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)

Бразилия Индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)

Канада Индекс деловой активности в производственном секторе (сезонно скорректированный) (Янв)--

П: --

П: --

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)

США Окончательный индекс деловой активности в производстве IHS Markit (Янв)--

П: --

П: --

США Индекс выпуска ISM (Янв)

США Индекс выпуска ISM (Янв)--

П: --

П: --

США Индекс запасов ISM (Янв)

США Индекс запасов ISM (Янв)--

П: --

П: --

США Индекс занятости в производстве ISM (Янв)

США Индекс занятости в производстве ISM (Янв)--

П: --

П: --

США Индекс новых заказов в производстве ISM (Янв)

США Индекс новых заказов в производстве ISM (Янв)--

П: --

П: --

США Индекс деловой активности в производстве ISM (Янв)

США Индекс деловой активности в производстве ISM (Янв)--

П: --

П: --

Южная Корея ИПЦ год к году (Янв)

Южная Корея ИПЦ год к году (Янв)--

П: --

П: --

Япония Годовой рост денежной базы (SA) (Янв)

Япония Годовой рост денежной базы (SA) (Янв)--

П: --

П: --

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)

Австралия Месячный рост строительных разрешений (Сезонно скорректированный) (Дек)--

П: --

П: --

Нет соответствующих данных

Последние мнения

Последние мнения

Актуальные темы

Лучшие обозреватели

Последнее Обновление

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

Цены на золото продолжили свой рекордный рост на фоне геополитической напряженности, ослабления доллара США и сохраняющихся ожиданий снижения процентных ставок Федеральной резервной системой, что привело к значительному притоку средств в активы-убежища, а структурный спрос со стороны центральных банков и инвесторов усилил рост цен на золото.<br>

5540.00

Цена Входа

5700.00

TP

5470.00

SL

700.0

Pips

Потеря

5470.00

SL

5469.95

Цена Выхода

5540.00

Цена Входа

5700.00

TP

В последнее время золото демонстрирует устойчивый восходящий импульс, обусловленный множеством факторов, и на короткое время приблизилось к уровню сопротивления 5600. Однако краткосрочное ралли оказалось чрезмерным, что увеличивает риск коррекции.

5580.00

Цена Входа

5335.00

TP

5650.00

SL

--

Pips

В ОЖИДАНИИ

5335.00

TP

Цена Выхода

5580.00

Цена Входа

5650.00

SL

В связи с обострением геополитической напряженности и устойчивым спросом на нефть в Китае цены на нефть достигли четырехмесячного максимума. Кроме того, неожиданное снижение запасов нефти в США ослабило опасения по поводу переизбытка предложения и поддержало высокие цены на нефть. Это, в свою очередь, укрепило канадский доллар, который коррелирует с ценами на сырьевые товары, в то время как ослабление доллара США продолжало оказывать понижающее давление на пару USD/CAD, подтверждая недавний медвежий прогноз для этой валютной пары.

1.35241

Цена Входа

1.38000

TP

1.33000

SL

0.0

Pips

Плоский

1.33000

SL

Цена Выхода

1.35241

Цена Входа

1.38000

TP

Торговые рекомендации

Торговые рекомендацииМакроэкономические проблемы и геополитическая напряженность могут дополнительно повлиять на цены биткоина. Текущая динамика рынка тесно связана с историческими моделями волатильности.

93500.0

Цена Входа

70870.0

TP

99900.0

SL

--

Pips

В ОЖИДАНИИ

70870.0

TP

Цена Выхода

93500.0

Цена Входа

99900.0

SL

Цена на нефть марки WTI снизилась до уровня около 62,40 долларов за баррель после достижения четырехмесячного максимума в 62,85 долларов, под давлением перебоев в добыче в США и ледяной погоды, замедляющей экспорт с побережья Мексиканского залива. В центре внимания рынка находится напряженность на Ближнем Востоке, связанная с присутствием американских военных вблизи Ирана, а также ослабление доллара, поддерживающее спрос на нефть.

62.499

Цена Входа

70.000

TP

59.800

SL

34.0

Pips

Профит

59.800

SL

62.839

Цена Выхода

62.499

Цена Входа

70.000

TP

Золото продолжило свой рекордный рост восьмую сессию подряд, чему способствовали спрос на активы-убежища, ослабление доллара и геополитическая напряженность, в то время как трейдеры ожидают указаний от ФРС относительно следующего политического сигнала.

5265.02

Цена Входа

5450.00

TP

5180.00

SL

236.9

Pips

Профит

5180.00

SL

5288.71

Цена Выхода

5265.02

Цена Входа

5450.00

TP

Японская иена сохраняет устойчивость вблизи многонедельных максимумов, в то время как доллар США изо всех сил пытается восстановиться в преддверии решения Федеральной резервной системы по денежно-кредитной политике. Рынки взвешивают прогнозы ФРС, политическое давление в отношении будущих снижений процентных ставок и растущие ожидания того, что японские власти продолжат поддерживать валюту.

152.600

Цена Входа

148.000

TP

158.200

SL

0.0

Pips

Плоский

148.000

TP

Цена Выхода

152.600

Цена Входа

158.200

SL

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.

Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Войти

Зарегистрироваться