マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

アメリカ チャレンジャー、グレイ、クリスマスの人員削減前月比 (11月)

アメリカ チャレンジャー、グレイ、クリスマスの人員削減前月比 (11月)実:--

予: --

戻: --

アメリカ 週間新規失業保険申請件数 4 週間平均 (SA)

アメリカ 週間新規失業保険申請件数 4 週間平均 (SA)実:--

予: --

戻: --

アメリカ 毎週の初回失業保険申請件数 (SA)

アメリカ 毎週の初回失業保険申請件数 (SA)実:--

予: --

戻: --

アメリカ 毎週の継続的失業保険申請数 (SA)

アメリカ 毎週の継続的失業保険申請数 (SA)実:--

予: --

戻: --

カナダ アイビー PMI (SA) (11月)

カナダ アイビー PMI (SA) (11月)実:--

予: --

戻: --

カナダ Ivey PMI (SA ではありません) (11月)

カナダ Ivey PMI (SA ではありません) (11月)実:--

予: --

戻: --

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)実:--

予: --

アメリカ 工場受注前月比 (輸送を除く) (9月)

アメリカ 工場受注前月比 (輸送を除く) (9月)実:--

予: --

戻: --

アメリカ 工場受注前月比 (9月)

アメリカ 工場受注前月比 (9月)実:--

予: --

戻: --

アメリカ 工場受注前月比 (防衛を除く) (9月)

アメリカ 工場受注前月比 (防衛を除く) (9月)実:--

予: --

戻: --

アメリカ EIA 週次 天然ガス在庫変動

アメリカ EIA 週次 天然ガス在庫変動実:--

予: --

戻: --

サウジアラビア 原油生産

サウジアラビア 原油生産実:--

予: --

戻: --

アメリカ 外国中央銀行による週間国債保有額

アメリカ 外国中央銀行による週間国債保有額実:--

予: --

戻: --

日本 外貨準備高 (11月)

日本 外貨準備高 (11月)実:--

予: --

戻: --

インド レポレート

インド レポレート実:--

予: --

戻: --

インド 基準金利

インド 基準金利実:--

予: --

戻: --

インド リバース・レポ金利

インド リバース・レポ金利実:--

予: --

戻: --

インド 人民銀預金準備率

インド 人民銀預金準備率実:--

予: --

戻: --

日本 先行指標暫定版 (10月)

日本 先行指標暫定版 (10月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)実:--

予: --

戻: --

フランス 当座預金口座 (SA ではない) (10月)

フランス 当座預金口座 (SA ではない) (10月)実:--

予: --

戻: --

フランス 貿易収支 (SA) (10月)

フランス 貿易収支 (SA) (10月)実:--

予: --

戻: --

フランス 工業生産額前月比 (SA) (10月)

フランス 工業生産額前月比 (SA) (10月)実:--

予: --

戻: --

イタリア 小売売上高前月比 (SA) (10月)

イタリア 小売売上高前月比 (SA) (10月)実:--

予: --

戻: --

ユーロ圏 前年比雇用者数 (SA) (第三四半期)

ユーロ圏 前年比雇用者数 (SA) (第三四半期)実:--

予: --

戻: --

ユーロ圏 GDP最終前年比 (第三四半期)

ユーロ圏 GDP最終前年比 (第三四半期)実:--

予: --

戻: --

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)実:--

予: --

戻: --

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)実:--

予: --

戻: --

ユーロ圏 雇用最終決定 (SA) (第三四半期)

ユーロ圏 雇用最終決定 (SA) (第三四半期)実:--

予: --

ブラジル PPI MoM (10月)

ブラジル PPI MoM (10月)--

予: --

戻: --

メキシコ 消費者信頼感指数 (11月)

メキシコ 消費者信頼感指数 (11月)--

予: --

戻: --

カナダ 失業率 (SA) (11月)

カナダ 失業率 (SA) (11月)--

予: --

戻: --

カナダ 雇用参加率 (SA) (11月)

カナダ 雇用参加率 (SA) (11月)--

予: --

戻: --

カナダ 雇用 (SA) (11月)

カナダ 雇用 (SA) (11月)--

予: --

戻: --

カナダ パートタイム雇用 (SA) (11月)

カナダ パートタイム雇用 (SA) (11月)--

予: --

戻: --

カナダ フルタイム雇用 (SA) (11月)

カナダ フルタイム雇用 (SA) (11月)--

予: --

戻: --

アメリカ 個人所得前月比 (9月)

アメリカ 個人所得前月比 (9月)--

予: --

戻: --

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ PCE 価格指数前年比 (SA) (9月)

アメリカ PCE 価格指数前年比 (SA) (9月)--

予: --

戻: --

アメリカ PCE価格指数前月比 (9月)

アメリカ PCE価格指数前月比 (9月)--

予: --

戻: --

アメリカ 個人支出前月比 (SA) (9月)

アメリカ 個人支出前月比 (SA) (9月)--

予: --

戻: --

アメリカ コア PCE 価格指数前月比 (9月)

アメリカ コア PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ UMich 5 年インフレ速報前年比 (12月)

アメリカ UMich 5 年インフレ速報前年比 (12月)--

予: --

戻: --

アメリカ コアPCE価格指数前年比 (9月)

アメリカ コアPCE価格指数前年比 (9月)--

予: --

戻: --

アメリカ 実質個人消費支出前月比 (9月)

アメリカ 実質個人消費支出前月比 (9月)--

予: --

戻: --

アメリカ 5~10年のインフレ予想 (12月)

アメリカ 5~10年のインフレ予想 (12月)--

予: --

戻: --

アメリカ UMich 現状指数暫定版 (12月)

アメリカ UMich 現状指数暫定版 (12月)--

予: --

戻: --

アメリカ UMich消費者信頼感指数暫定値 (12月)

アメリカ UMich消費者信頼感指数暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学消費者期待指数速報値 (12月)

アメリカ ミシガン大学消費者期待指数速報値 (12月)--

予: --

戻: --

アメリカ 毎週の合計ドリル

アメリカ 毎週の合計ドリル--

予: --

戻: --

アメリカ 毎週の石油掘削総量

アメリカ 毎週の石油掘削総量--

予: --

戻: --

アメリカ 消費者信用 (SA) (10月)

アメリカ 消費者信用 (SA) (10月)--

予: --

戻: --

中国、本土 外貨準備高 (11月)

中国、本土 外貨準備高 (11月)--

予: --

戻: --

中国、本土 輸出前年比(米ドル) (11月)

中国、本土 輸出前年比(米ドル) (11月)--

予: --

戻: --

一致するデータがありません

連邦準備制度理事会(FRB)は2025年12月の会合を前に、メスター理事とウィリアムズ理事が利下げに慎重な姿勢を示す一方で、ブレイナード理事は緩和策に前向きな姿勢を維持するなど、矛盾したメッセージを発信した。

連邦準備制度理事会(FRB)は2025年12月の会合を前に、メスター理事とウィリアムズ理事が利下げに慎重な姿勢を示す一方で、ブレイナード理事は緩和策に前向きな姿勢を維持するなど、矛盾したメッセージを発信した。

この不確実性は市場の混乱を招き、仮想通貨に大きな影響を与え、ビットコインとイーサリアムの価格は米国の金融政策の潜在的な変化に反応している。

ロレッタ・メスター氏とラエル・ブレイナード氏は、12月の利下げの可能性について相反する見解を示している。メスター氏は、労働市場の持続的な強さとインフレリスクを理由に、慎重な姿勢をとっている。

しかしブレイナード総裁は、経済がより緩やかに着地することを示唆するデータを指摘し、緩やかな利下げの考えを支持している。

「労働市場は依然として底堅いが、雇用統計に明らかな悪化が見られない限り、現段階で更なる利下げのリスクは正当化されない。予防的な緩和は、インフレに対する信認を損なう可能性がある。」— ロレッタ・メスター、クリーブランド連邦準備銀行総裁

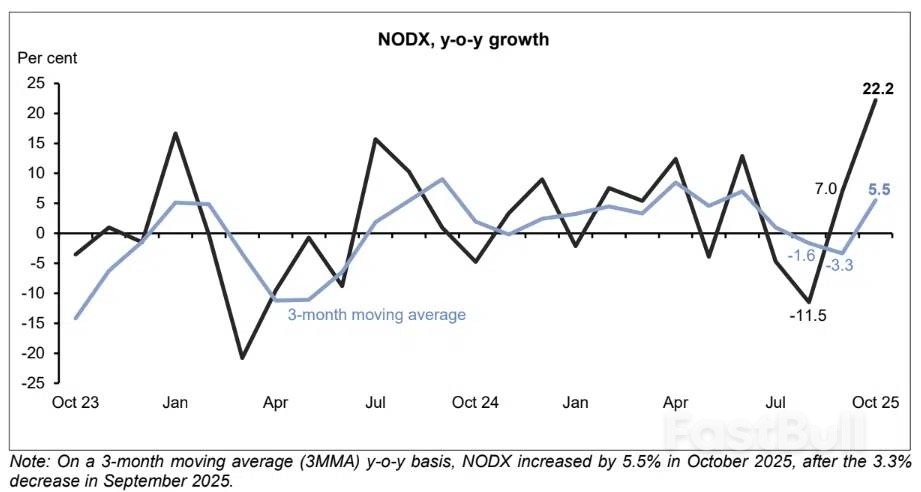

シンガポールの主要輸出品は10月に電子機器と非電子機器の成長により予想を上回り22.2%増加した。

シンガポール企業庁(エンタープライズSG)が11月17日に発表したデータによると、非石油国内輸出(Nodx)は9月の修正値7%増に続き、10月には前年比22.2%増となった。

この数字はブルームバーグの調査でエコノミストが予想した7.5%の上昇を大きく上回った。

電子製品の出荷は10月に33.2%増加し、前月の30.4%増加を引き継いだ。

この増加は、パソコンの輸出が77.7%増加したことによるものです。ディスクメディア製品の出荷は31.4%、集積回路(IC)チップの出荷は40.9%増加しました。

医薬品が大きな割合を占める非電子機器の出荷は、前月の0.5%増に続き、10月には前年比18.8%増加した。

この成長は、非貨幣用金輸出の176.8%増、医薬品の25.2%増、特殊機械の16.1%増によって牽引された。

台湾への輸出は、特殊機械の輸出が119.8%増、ICが30.7%増、ディスクメディア製品が289.1%増となったことにより、61.5%増加し、9月の31.9%増をさらに上回った。

タイ向けは10月に91.1%増加し、前月の23.9%増を上回った。非貨幣用金輸出が844.6%急増し、ICの出荷が73.9%増、ベアプリント回路基板が71.3%増加したためである。

香港への対日輸出は、IC出荷の93.3%増を背景に、10月には前月の56.3%増から66.9%増加した。一方、特殊機械の輸出は848.1%増、非貨幣用金の輸出は68.9%増加した。

シンガポール最大の輸出市場である米国への主要輸出は12.5%減少し、日本への輸出は0.1%減少した。

米国の航空会社は、政府命令による1週間以上の減便を経て、月曜日から通常運航を再開できる。

米国運輸省と連邦航空局は日曜日遅く、政府閉鎖中に実施されていた米国の主要40空港での運航削減措置を月曜日午前6時から解除すると発表した。金曜日には、国内線の欠航率を6%から3%に引き下げていた。

削減は11月7日に4%の削減率で最初に実施され、11月14日までに徐々に10%まで引き上げられる予定だった。しかし、政府は水曜日、ドナルド・トランプ大統領が米国史上最長の連邦政府閉鎖を終わらせる法案に署名する直前に、削減率を6%で凍結した。

ショーン・ダフィー運輸長官とブライアン・ベッドフォードFAA長官は、閉鎖期間中に無給で勤務していた航空管制官の負担を軽減するために、飛行能力の削減は必要だったと述べた。両長官は、FAAは決定にあたり、管制官の反応に関するパイロットからの報告を含む安全データを評価したと述べたが、一部の航空会社幹部や議員が情報を求めているにもかかわらず、具体的な調査結果や数値は公表していない。

最近の米国選挙と欧州情勢は、政治的ボラティリティの高まりと、政策の多角化の可能性を浮き彫りにしています。投資家は、今後のさらなる混乱に備える必要があります。

先週のハイテク株主導の売りは、投資家が今年を通じて対処してきた株式市場のボラティリティのさらなる例であるが、最近の米国選挙や欧州の政治動向は、政治的ボラティリティが上昇しており、ここ数十年で見られなかったほどの高水準に向かっていることを示している。

11月4日に行われたニューヨーク市長選挙で民主社会主義者のゾーラン・マムダニ氏が当選したことは、米国の政治情勢がいかに不安定であるかを示す新たな例であり、フランス、ドイツ、英国における右翼ポピュリスト政党の最近の著しい台頭は、こうした展開の幅広さを物語っている。

米国株式市場はAI(最近「AI:好況か不況か?それともその両方か?」で取り上げたテーマ)をめぐり、また連邦準備制度理事会(FRB)によるタカ派的な政策転換のリスクによって大きく変動しており、現時点ではAIへの関心は高まっていないかもしれません。しかし、2026年を見据えると、主要西側諸国における政治的な不安定さは、政策決定やリスク市場に重要な影響を及ぼすため、投資家は注意深く見守る必要があります。

政治的不安定さは米国や世界中で当たり前のことのように感じられるかもしれないが、マムダニ氏の勝利は新たな衝撃を与え、その根本原因を具体的に思い起こさせるものだ。

経済は好調であるにもかかわらず、有権者の間で経済不安が高まり、その傾向は幅広い層に広がっています。この変化を端的に捉えると、自動化の影響を受けた「ブルーカラー」労働者が右派ポピュリズムに傾倒し、一方で雇用市場の厳しさに直面している「ホワイトカラー」労働者が政治的に左派寄りになっていることが挙げられます。

これが最終的に示唆しているのは、戦後の政治指導におけるコンセンサス時代の終焉です。政治的分断は今や拡大し、少なくとも過去50年間で見られなかったような形で、政策の軌道をめぐるテールリスクと不確実性を高めています。実際、与党間の合意は合意がないよりも多く、政策の方向性と意思決定においてより大きな安定性と確実性を生み出しています。

この新たな政治的分裂の時代が進むにつれ、金融、エネルギー、テクノロジー/AI、独占禁止政策を中心にいくつかの分野で有意義な検討が行われている。

金融規制体制は、政治指導者の変化に大きく影響される可能性があります。例えば、革新政権下ではより厳格な監督が行われるのに対し、保守政権下ではより規制緩和的な傾向が見られます。監督の厳しさ、資本要件、消費者保護規則、そして執行上の優先順位の変化は、金融セクター全体の資本コスト、融資の伸び、そして収益性に変化をもたらす可能性があります。

エネルギー政策も同様に、際立った対照を呈している。気候優先のアプローチは、排出基準の強化、再生可能エネルギー導入の加速、そして投資ミックスの変化を意味する。一方、化石燃料に配慮した政策は、一般的に、許認可手続きにおける摩擦を軽減し、従来型のエネルギー生産を支援することを目的としている。こうした政策の変動は、設備投資の決定、プロジェクトの経済性、そして商品価格の動向に影響を与える可能性があり、また、エネルギー価格を通じて地政学的ショックの伝播経路となることも少なくない。

テクノロジー/AI分野では、州レベルでの規則の寄せ集めが既に出現しています。ニューヨーク州、カリフォルニア州、コロラド州などの州ではより厳格な制度が検討されている一方、テキサス州やフロリダ州ではより緩やかな枠組みが検討されています。こうした分断はコンプライアンスコストの上昇、製品展開の複雑化を招き、企業の事業展開地域や基準の集約場所によって競争優位性に不均衡が生じる可能性があります。政権交代による独占禁止法政策への異なるアプローチも重要であり、大手テクノロジー企業の競争環境を再編し、合併契約の存続可能性からプラットフォームの行動に至るまで、より広範な市場構造のダイナミクスに影響を与えています。

政治的変動性と政策の不確実性が高まる中、投資はより複雑になり、投資期間、ポートフォリオ構築、資産配分に影響を及ぼします。

長期投資は引き続き中核原則であるべきですが、環境は戦略目標を放棄することなく体制の変化を乗り切るために、より短い戦術的期間や柔軟な配分など、より高い機敏性を求めています。

企業レベルおよび業界レベルでは、政策変動への耐性が最優先事項です。投資家は、金融、エネルギー、大規模プラットフォームテクノロジーといったセクターが他の多くの業界よりも一般的に高い「政策ベータ」を帯びていることを認識し、セクター全体の政策感応度を評価する必要があります。多様な収益源、柔軟なコスト構造、そして規制や財政ショックを吸収できる強固なバランスシートを備えたビジネスモデルへの投資が望ましいでしょう。

この一環として、ポートフォリオとリスク予算に明確な政策シナリオを組み込むことが不可欠です。連邦および州レベルで、漸進的な政策運営と保守的な政策運営を検討する必要があります。これらの政策運営が収益、利益率、投資計画、そして資本コストにどのような影響を与えるかをストレステストで検証する必要があります。シナリオベースのポジションサイジングは、政策に敏感な見解に伴う結果のばらつきやトラッキングエラーの増加を管理するのに役立ちます。

このアプローチを補完するために、クロスアセット分散投資を活用し、リスク管理と十分な流動性確保に努めます。公開市場は政策変更への迅速なポジション調整能力に優れていますが、非公開市場では出口戦略の選択肢が限られる傾向があります。

政治のボラティリティは、もはや投資の中心的な要素であり、単なる背景ノイズではありません。米国中間選挙が近づくにつれ、政策転換のペースと可視性は高まり、リスクと投資機会の両方が増大する可能性があります。

投資家にとって、政策サイクルの変化に機敏に対応できるよう準備しておくことは不可欠です。長期的な規律と戦術的な柔軟性を組み合わせることで、より広範な政策効果とより迅速な市場価格改定が特徴となる環境において、元本を守り、投資機会を捉える態勢が強化されるでしょう。

AIによるテクノロジー企業の評価バブルへの懸念が高まる中、億万長者のピーター・ティール氏は人工知能(AI)大手エヌビディアの株式を全て売却したことが、週末の提出書類で明らかになった。

ティール氏は7月から9月にかけてNVIDIA Corporation(NASDAQ: NVDA)の株式約537,742株を売却したが、同氏のティール・マクロ・ファンドが提出したフォーム13Fによると、9月30日時点で同氏はNVIDIAの株式を保有していなかった。

Investing.com が 7 月~ 9 月期の Nvidia の平均株価に基づいて計算したところ、株式の売却価格は 1 億ドル近くに上るという。

ティール氏はまた、テスラ(NASDAQ: TSLA)の保有株を27万2613株から6万5000株に減らし、アップル(NASDAQ: AAPL)とマイクロソフト(NASDAQ: MSFT)の株をそれぞれ7万9181株と4万9000株購入した。

フォーム13fによれば、ティール氏はエネルギー発電会社ヴィストラ・エナジー・コーポレーション(NYSE: VST )の保有株20万8747株もすべて売却した。

ティール氏がNVIDIA株を売却したと公表したわずか1週間前には、日本のテクノロジー企業ソフトバンクグループ株式会社(TYO: 9984)がNVIDIA株の全保有株を売却したと公表した。先週、2008年の金融危機を予測したことで知られる投資家マイケル・バリー氏も、NVIDIAとパランティア・テクノロジーズ(NASDAQ: PLTR)の株式を大量に空売りしていることを明らかにした。

ティール氏の売却の理由はすぐには明らかにならなかった。

ペイパルとパランティアの共同創業者であるティール氏は今年初め、エヌビディアの評価額が高すぎると警告し、さらに最近のハイテク企業の評価額の急騰を1999~2000年のドットコムバブル崩壊に例えていた。

NVIDIAからの彼の退任は、AI関連技術のバブル化をめぐる懸念が急速に高まる中で行われた。投資家たちは、AI大手OpenAIが1兆ドルを超える投資計画をどのように達成するのか、そしてそれが同社の主要サプライヤーであるNVIDIAや他の半導体メーカーにどのような影響を与えるのかを懸念していた。

エヌビディアのOpenAIへの投資も循環型資金調達への懸念を引き起こしたが、最近の大手テクノロジー企業の決算ではウォール街の大手企業の間でAIへの設備投資が急増していることが示された。

両国間の外交対立が深刻化する中、中国政府が国民に対し日本への渡航や日本への留学を控えるよう警告したことを受け、日本の観光・小売関連株は月曜日に急落した。

化粧品会社資生堂の株価は4月以来の大幅下落となる11%急落。ドン・キホーテを運営するパン・パシフィック・インターナショナル・ホールディングスの株価も2024年8月以来の大幅下落となる8.9%急落。両社は中国人観光客に人気がある。

百貨店運営の三越伊勢丹ホールディングスは12%超下落し、同業のJ・フロント リテイリングと高島屋も6%超下落した。一方、東京ディズニーリゾートを運営するオリエンタルランドの株価は5%超下落し、ユニクロの親会社ファーストリテイリングの株価は6.9%下落し、7月中旬以来の大幅下落となった。

この減少は、中国政府が日本への留学を計画している学生に対し、日本国内の中国国民に対するリスクが高まっていると警告したことを受けてのものだ。この指示は、高市早苗首相が台湾紛争における軍事力の行使は「存立危機事態」とみなされる可能性があると発言したことを受けてのものだった。

読んでください: 緊張が高まる中、中国は日本に留学する学生にリスクを警告

ブルームバーグ・インテリジェンスのシニアアナリスト、キャサリン・リム氏は、中国の警告は日本の小売業者にとって「観光客主導の売上成長期待を脅かす」と述べた。

また、中国国内で日本製品の不買運動が起きるリスクが高まっており、ユニクロやアシックス、良品計画の無印良品の中国本土での売り上げに悪影響を与える可能性があると付け加えた。

旅行関連銘柄も月曜朝に打撃を受け、航空会社運営のANAホールディングスは3.8%、ホテルチェーンの共立メンテナンスは8.1%下落した。

ドナルド・トランプ大統領は、ロシアと取引のある国に制裁を科す上院の法案は「私にとっては問題ない」と述べ、モスクワへの資金提供を締め付ける数カ月に及ぶ取り組みを支持する姿勢をこれまでで最も強く示した。

「共和党は、ロシアとビジネスを行ういかなる国に対しても非常に厳しい制裁などを課す法案を提出している」とトランプ大統領は日曜、フロリダを離れてホワイトハウスに戻る前に記者団に語った。

ジョン・トゥーン上院多数党院内総務は10月、サウスカロライナ州選出のリンジー・グラハム上院議員が長らく推進してきた対ロシア制裁法案を採決にかける用意はあるものの、「厳しい期限は約束したくない」と述べた。

この法案は、ロシアのエネルギー製品を購入し、ウクライナを積極的に支援していない国からの輸入品に、トランプ大統領が最大500%の関税を課すことを可能にする。これは特に、中国やインドといったロシアのエネルギーの主要消費国を標的としている。

トランプ大統領は日曜、「これにイランを加える可能性もある」と述べたが、詳細は明らかにしなかった。

議会の民主党と一部の共和党議員は、ウクライナに対するロシアの継続的な戦争を罰する法案の成立を推進してきた。トランプ大統領は、ロシアのウラジーミル・プーチン大統領をウクライナのウォロディミル・ゼレンスキー大統領との和平交渉に招こうと試みる中で、この法案を支持することに消極的だった。

ウクライナでのほぼ4年間の戦争の後もプーチン大統領は軍事作戦を緩める気配を見せておらず、トランプ大統領はロシアの首脳をアラスカでの首脳会談に招いた後もプーチン大統領を動かすことができていない。

ウクライナがロシアの石油施設への攻撃を強める一方で、ロシアはウクライナへの空爆を激化させ、鉄道拠点ポクロフスクの占領を推進している。

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。

ログインしていません

ログインしてさらに多くの機能にアクセス

FastBull プロ

まだ

購入

サインイン

サインアップ