マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

アメリカ 週間新規失業保険申請件数 4 週間平均 (SA)

アメリカ 週間新規失業保険申請件数 4 週間平均 (SA)実:--

予: --

戻: --

アメリカ 毎週の継続的失業保険申請数 (SA)

アメリカ 毎週の継続的失業保険申請数 (SA)実:--

予: --

戻: --

カナダ アイビー PMI (SA) (11月)

カナダ アイビー PMI (SA) (11月)実:--

予: --

戻: --

カナダ Ivey PMI (SA ではありません) (11月)

カナダ Ivey PMI (SA ではありません) (11月)実:--

予: --

戻: --

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)実:--

予: --

アメリカ 工場受注前月比 (輸送を除く) (9月)

アメリカ 工場受注前月比 (輸送を除く) (9月)実:--

予: --

戻: --

アメリカ 工場受注前月比 (9月)

アメリカ 工場受注前月比 (9月)実:--

予: --

戻: --

アメリカ 工場受注前月比 (防衛を除く) (9月)

アメリカ 工場受注前月比 (防衛を除く) (9月)実:--

予: --

戻: --

アメリカ EIA 週次 天然ガス在庫変動

アメリカ EIA 週次 天然ガス在庫変動実:--

予: --

戻: --

サウジアラビア 原油生産

サウジアラビア 原油生産実:--

予: --

戻: --

アメリカ 外国中央銀行による週間国債保有額

アメリカ 外国中央銀行による週間国債保有額実:--

予: --

戻: --

日本 外貨準備高 (11月)

日本 外貨準備高 (11月)実:--

予: --

戻: --

インド レポレート

インド レポレート実:--

予: --

戻: --

インド 基準金利

インド 基準金利実:--

予: --

戻: --

インド リバース・レポ金利

インド リバース・レポ金利実:--

予: --

戻: --

インド 人民銀預金準備率

インド 人民銀預金準備率実:--

予: --

戻: --

日本 先行指標暫定版 (10月)

日本 先行指標暫定版 (10月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)実:--

予: --

戻: --

フランス 当座預金口座 (SA ではない) (10月)

フランス 当座預金口座 (SA ではない) (10月)実:--

予: --

戻: --

フランス 貿易収支 (SA) (10月)

フランス 貿易収支 (SA) (10月)実:--

予: --

戻: --

フランス 工業生産額前月比 (SA) (10月)

フランス 工業生産額前月比 (SA) (10月)実:--

予: --

戻: --

イタリア 小売売上高前月比 (SA) (10月)

イタリア 小売売上高前月比 (SA) (10月)実:--

予: --

戻: --

ユーロ圏 前年比雇用者数 (SA) (第三四半期)

ユーロ圏 前年比雇用者数 (SA) (第三四半期)実:--

予: --

戻: --

ユーロ圏 GDP最終前年比 (第三四半期)

ユーロ圏 GDP最終前年比 (第三四半期)実:--

予: --

戻: --

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)実:--

予: --

戻: --

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)実:--

予: --

戻: --

ユーロ圏 雇用最終決定 (SA) (第三四半期)

ユーロ圏 雇用最終決定 (SA) (第三四半期)実:--

予: --

ブラジル PPI MoM (10月)

ブラジル PPI MoM (10月)実:--

予: --

戻: --

メキシコ 消費者信頼感指数 (11月)

メキシコ 消費者信頼感指数 (11月)実:--

予: --

戻: --

カナダ 失業率 (SA) (11月)

カナダ 失業率 (SA) (11月)--

予: --

戻: --

カナダ 雇用参加率 (SA) (11月)

カナダ 雇用参加率 (SA) (11月)--

予: --

戻: --

カナダ 雇用 (SA) (11月)

カナダ 雇用 (SA) (11月)--

予: --

戻: --

カナダ パートタイム雇用 (SA) (11月)

カナダ パートタイム雇用 (SA) (11月)--

予: --

戻: --

カナダ フルタイム雇用 (SA) (11月)

カナダ フルタイム雇用 (SA) (11月)--

予: --

戻: --

アメリカ 個人所得前月比 (9月)

アメリカ 個人所得前月比 (9月)--

予: --

戻: --

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ PCE 価格指数前年比 (SA) (9月)

アメリカ PCE 価格指数前年比 (SA) (9月)--

予: --

戻: --

アメリカ PCE価格指数前月比 (9月)

アメリカ PCE価格指数前月比 (9月)--

予: --

戻: --

アメリカ 個人支出前月比 (SA) (9月)

アメリカ 個人支出前月比 (SA) (9月)--

予: --

戻: --

アメリカ コア PCE 価格指数前月比 (9月)

アメリカ コア PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ UMich 5 年インフレ速報前年比 (12月)

アメリカ UMich 5 年インフレ速報前年比 (12月)--

予: --

戻: --

アメリカ コアPCE価格指数前年比 (9月)

アメリカ コアPCE価格指数前年比 (9月)--

予: --

戻: --

アメリカ 実質個人消費支出前月比 (9月)

アメリカ 実質個人消費支出前月比 (9月)--

予: --

戻: --

アメリカ 5~10年のインフレ予想 (12月)

アメリカ 5~10年のインフレ予想 (12月)--

予: --

戻: --

アメリカ UMich 現状指数暫定版 (12月)

アメリカ UMich 現状指数暫定版 (12月)--

予: --

戻: --

アメリカ UMich消費者信頼感指数暫定値 (12月)

アメリカ UMich消費者信頼感指数暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学消費者期待指数速報値 (12月)

アメリカ ミシガン大学消費者期待指数速報値 (12月)--

予: --

戻: --

アメリカ 毎週の合計ドリル

アメリカ 毎週の合計ドリル--

予: --

戻: --

アメリカ 毎週の石油掘削総量

アメリカ 毎週の石油掘削総量--

予: --

戻: --

アメリカ 消費者信用 (SA) (10月)

アメリカ 消費者信用 (SA) (10月)--

予: --

戻: --

中国、本土 外貨準備高 (11月)

中国、本土 外貨準備高 (11月)--

予: --

戻: --

中国、本土 輸出前年比(米ドル) (11月)

中国、本土 輸出前年比(米ドル) (11月)--

予: --

戻: --

中国、本土 輸入額前年比 (CNH) (11月)

中国、本土 輸入額前年比 (CNH) (11月)--

予: --

戻: --

中国、本土 輸入額前年比(米ドル) (11月)

中国、本土 輸入額前年比(米ドル) (11月)--

予: --

戻: --

中国、本土 輸入(CNH) (11月)

中国、本土 輸入(CNH) (11月)--

予: --

戻: --

中国、本土 貿易収支 (CNH) (11月)

中国、本土 貿易収支 (CNH) (11月)--

予: --

戻: --

中国、本土 輸出 (11月)

中国、本土 輸出 (11月)--

予: --

戻: --

一致するデータがありません

ユーロは金曜日、4営業日連続の下落の後、1.1600ドルを上回って反発した。マクロン大統領によるセバスチャン・ルコルニュ首相再任を受け、フランスの政治的緊張が緩和したことと、米ドル安が背景にある。米ドルは、米中貿易摩擦の再燃と消費者信頼感指標の軟化を受け下落し、FRBによる利下げ観測を強めた。

テクニカル面では、EUR/USD は緩やかな反発を見せているものの、H4 チャートで現在 1.1675 にある 72 日指数移動平均 (EMA) を下回ったままであり、この通貨ペアが依然として短期的な弱気構造内で取引されていることを強調しています。

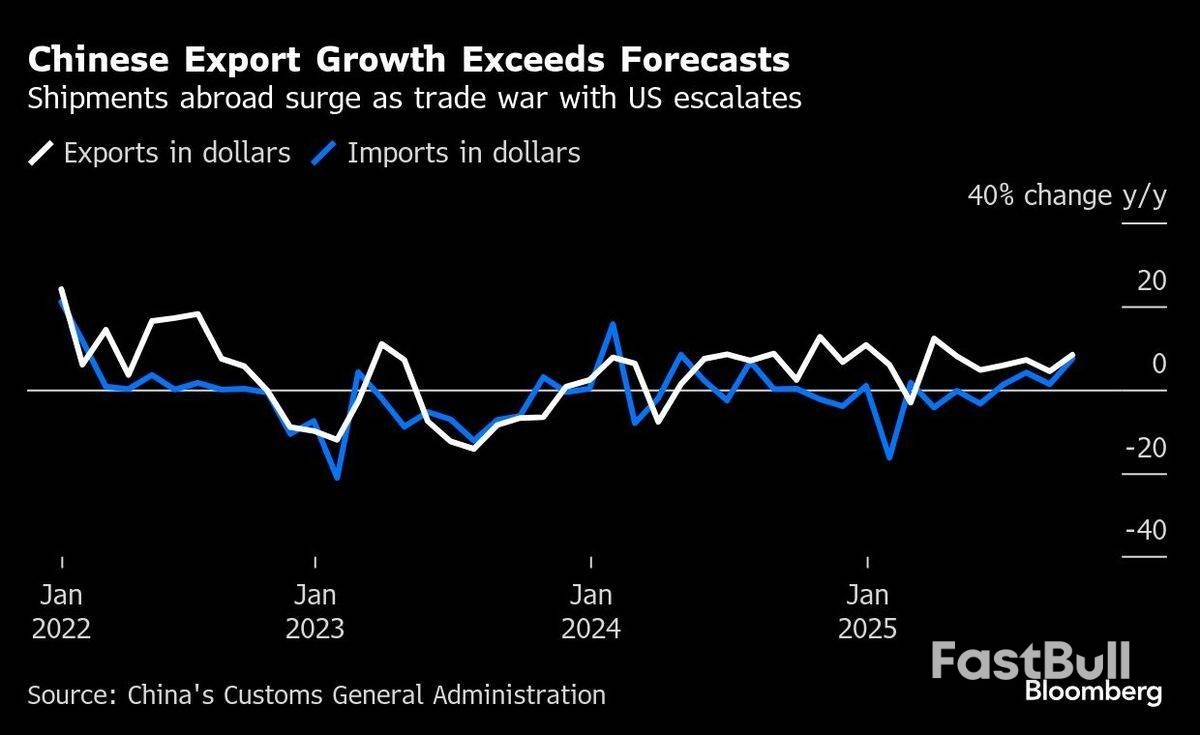

テクニカル面では、EUR/USD は緩やかな反発を見せているものの、H4 チャートで現在 1.1675 にある 72 日指数移動平均 (EMA) を下回ったままであり、この通貨ペアが依然として短期的な弱気構造内で取引されていることを強調しています。中国の海外出荷は過去6か月間で最速の伸びを示し、予想を大きく上回った。これは回復力の表れであり、米国との最近の貿易戦争で中国政府に有利な立場を与えている。

中国税関総署が10月13日(月)に発表したデータによると、9月の輸出は前年同月比8.3%増加した。これはブルームバーグがエコノミストを対象に行った調査で中央値とされていた6.6%増を上回り、中国から輸出される記録的な量の物品が依然として増加していることを示している。

米国向け出荷は27%急減し、6カ月連続で2桁減少となった。

「中国の輸出は、米国の関税にもかかわらず、輸出市場の多様化と高い競争力のおかげで底堅く推移している」と、ソシエテ・ジェネラルSAのグレーターチャイナ担当エコノミスト、ミシェル・ラム氏は述べた。「これまでのところ、米国の関税が貿易全体に与える影響は限定的であることから、中国は米中貿易交渉においてより強硬な姿勢を取る可能性が高まっているだろう。」

企業は米国の関税引き上げに対し、代替市場を探したり、間接的に世界最大の経済大国に商品を輸送したりすることで対応してきた。

欧州連合(EU)向け輸出は14%以上増加し、3年以上ぶりの大幅な伸びを記録した。アフリカ向け輸出は56%急増した。東南アジア10カ国貿易圏向け輸出は16%近く増加した。

米国以外の市場からの需要が堅調であることから、中国企業はドナルド・トランプ大統領が示唆する関税引き上げの影響を比較的受けにくいと予想される。海外での売上増加は、デフレに陥り、住宅需要と価格の低下を反転させるのに苦戦している国内経済の追い風にもなっている。

中国は10月20日に第3四半期の経済活動データを発表する予定で、多くのアナリストは今年前半からの減速を予測している。しかし、第1四半期と第2四半期の好調な経済成長は、中国が公式目標である約5%の成長を達成することをほぼ確実にするだろう。

9月の輸入は予想を大きく上回る7.4%増加し、905億米ドル(3,822億7,000万リンギット)の黒字となった。

「現在の外部環境は依然として厳しく複雑だ」と、税関当局の王軍副長官は北京で記者団に述べた。「対外貿易は不確実性と困難の高まりに直面している。昨年の高い水準を考慮すれば、第4四半期の貿易動向を安定させるには、懸命な努力が必要だ」

中国は先週、特定のレアアースを微量でも含む製品に対する広範な国際輸出規制を発表した。これに対しトランプ大統領は、習近平国家主席との6年ぶりの直接会談を中止すると脅し、反撃に出た。トランプ大統領はまた、中国製品に100%の追加関税を課す計画と、「あらゆる重要なソフトウェア」への徹底的な規制を発表した。

トランプ政権はその後、新たな貿易摩擦を鎮めるため中国との合意に前向きな姿勢を示したが、一方で北京が最近発表した輸出規制が交渉の大きな障害になっていると警告した。

ブルームバーグ・エコノミクスは、米国が100%の関税引き上げを実施した場合、中国製品の実効税率は約140%に上昇し、貿易が停止する水準に達すると推計している。現在の税率は世界平均を25%ポイント上回っているものの、中国の製造業における優位性により、輸出は好調を維持している。

「長期的なエスカレーションは中国のデフレを長期化させ、さらなる政策バランス調整のきっかけとなる可能性がある」と、ロビン・シン率いるモルガン・スタンレーのエコノミストらは、データ発表前のレポートで述べた。「中国による厳格なレアアース規制と米国の永続的な100%関税引き上げの場合、直接的な関税ショックと世界的なサプライチェーンの混乱により、中国の輸出成長は急速に減速する可能性がある。」

イングランド銀行総裁アンドリュー・ベイリー氏は今週、例年以上に厳しい監視の下、ワシントンに到着した。彼は今や、大きく意見が分かれている金融政策委員会において、決定的な票を握っていることは明らかだ。

多くの著名な経済学者が、市場は今年さらなる利下げの可能性を過小評価していると警告し始めている中、総裁は国際通貨基金(IMF)と世界銀行の会合に2回出席し、自らの忠誠心を表明する機会を得た。

ベイリー氏は現在、9人で構成される金融政策委員会(MPC)で極めて重要な浮動票とみられている。同委員会は、さらなる利下げに反対するタカ派の4人と、緩和への期待を持続させたいハト派の4人に分かれている。

この意見の相違は、イングランド銀行の2%目標のほぼ2倍にインフレ率が急上昇した場合、物価上昇圧力が長引いて借入コストの引き下げが過度にリスクの高いものになるかどうかについての見解の相違を反映している。ベイリー総裁の副総裁であるサラ・ブリーデン氏とデーブ・ラムズデン氏はここ数週間、こうした脅威を軽視し、基調的なインフレ率は依然として順調に推移していると述べた。

11月26日の会合の3週間後にレイチェル・リーブス財務大臣が発表する秋の予算に対する期待も、委員会を導く上で重要とみられている。

ベイリー総裁は最近の発言で非常に絶妙なバランスを保っている。数百万人の英国民の借入コストを左右する金利を引き下げる必要があるとしながらも、「それがいつ、どの程度になるかは、インフレ率の低下の軌道次第だ」と警告している。また、年末までの利下げの見込みは薄いとみており、市場金利の水準に満足している姿勢も示唆している。

投資家は11月の次回会合での利下げの可能性をほぼ排除しており、12月の利下げの可能性は約20%とみている。しかし、バークレイズ、野村、TDセキュリティーズなどの一部のエコノミストは、年末までの利下げの可能性を依然として有力視している。

バークレイズの英国担当チーフエコノミスト、ジャック・ミーニング氏はブルームバーグに対し、ベイリー氏は「まさに二つの陣営の間で板挟みになっているようだ」と語った。同氏は、金融環境の引き締まりと、今後発表される国内総生産(GDP)と労働市場の指標が期待外れとなる可能性を強調した。

これらの状況が実現し、インフレが9月にピークを迎え、その後年末までに徐々に落ち着くという金融政策委員会の予想と一致し続けるならば、「総合的に判断すると、ベイリー総裁がよりハト派的な姿勢に傾く可能性があると思う」と同氏は付け加えた。

TDセキュリティーズのグローバル・マクロ戦略責任者、ジェームズ・ロシター氏は、市場が利下げの可能性を著しく過小評価していると考える一人だ。「MPC(金融政策委員会)のメンバーの中には、四半期ごとの利下げペースに満足している人もいるのは明らかだ」と述べ、「今後の動向は、ある程度、データサプライズ次第だ」と付け加えた。

ブルームバーグ・エコノミクスのBOESPEAK指数は、MPCの発言における金利センチメントを自動追跡するモデルであり、夏場のMPCのハト派的な姿勢を示唆した後、ここ数週間でよりタカ派的な方向に動いている。ベイリー議長の最近の発言は依然としてハト派寄りであると評価している。

来月の会合のタイミングはイングランド銀行の考えを複雑にしている。9月のインフレ指標で物価上昇率が4%に達すると予想され、予算発表も迫っていることから、会合の2週間後に行われるからだ。

つまり、11月の会合から12月の会合までの期間が極めて重要になる可能性があるということです。この期間に金融政策委員会(MPC)はインフレ率と雇用統計を2回発表することになります。

さらに、リーブス総裁が4月の給与税増税でインフレを加速させたと非難されたことを受け、イングランド銀行は予算案を注視することになるだろう。広く予想されている一連の増税は、物価上昇圧力を高めると見られるか、それとも景気をさらに抑制すると見られるかによって、双方に悪影響を及ぼす可能性がある。

野村證券の英国担当チーフエコノミスト、ジョージ・バックリー氏は、現在の市場価格設定は「サプライズ政策を繰り広げてきた歴史を持つ中央銀行にとっては大した額ではない」と述べた。

「予算案における金融引き締め策の発表がどれだけ前倒しになるか、どれだけ後年度まで延期されるかによって、状況は大きく左右される」と彼は述べた。「もし前倒しになれば、イングランド銀行のGDP予測に反映され、最終的にはインフレ率を押し下げることになるだろう。」

9月の会合直前にブルームバーグが実施した調査によると、市場関係者のコンセンサスは依然として第4四半期の借入コスト低下を予想している。しかし、食料品価格の高騰に伴うインフレ期待の高まりを懸念し、一部のエコノミストは次回利下げの予想を2026年に延期している。

中国の対外貿易は9月に驚くべき強さを見せ、世界情勢の緊張の高まりや国内需要の弱まりといった逆風にもかかわらず、輸出と輸入の両方が予想を上回った。

しかし、輸入の急増により、貿易収支は904億5,000万ドルの黒字に縮小し、予想の989億6,000万ドルを下回った。月曜日に発表された税関データによると、黒字額は前月の1,023億3,000万ドルからも減少した。

ドル建ての輸出は前年比8.3%増となり、アナリスト予想の6.0%増を大きく上回り、8月の4.4%増から大幅に増加した。

輸入は7.4%増加し、これも予想されていた1.5%を大きく上回り、8月に記録されたわずかな1.3%の伸びを反転した。

他の経済指標が国内の弱さを示唆しているにもかかわらず、この実績は中国の対外部門の回復力を示している。

輸出企業は、米国の関税圧力を相殺するため、米国から東南アジア、アフリカ、インドへと重点を移しつつある。しかしながら、固定資産投資、小売売上高、製造業受注が依然として低迷しており、内需の弱さは依然として続いている。

政策立案者は貿易統計の好調を、積極的な景気刺激策を遅らせる正当な理由とみなすかもしれないが、さらなる上昇は世界的な需要が持ちこたえるかどうか、そして貿易摩擦が激化するかどうかにかかっている。

ドナルド・トランプ米大統領は先週、中国からの輸出品に100%の追加関税を課すと警告し、貿易摩擦を激化させた。中国政府は、措置が発効すれば報復すると明言した。

2025年上半期の世界貿易は、不安定な状況、政策転換、そして根強い地政学的緊張にもかかわらず、約5,000億ドル増加しました。UNCTAD(国連貿易開発会議)の「世界貿易最新情報」(2025年10月)によると、地域やセクターによって成長パターンは異なるものの、第3四半期まで力強い勢いを維持しました。

財・サービス貿易はともに第1四半期と比較して堅調な伸びを記録しました。財貿易の伸びは前四半期比約2%から2.5%へとわずかに上昇し、サービス貿易は第1四半期の縮小後、回復しました。

第2四半期も、エレクトロニクス部門が牽引する製造業が世界貿易の成長を牽引し続けました。ハイブリッド車と電気自動車への旺盛な需要が自動車産業を引き続き牽引し、現在の貿易拡大局面における製造業の中心的な役割を改めて強調しました。

国連貿易開発機構(UNTDA)の予測では、第3四半期も引き続き成長が見込まれており、財貨は前四半期比約2.5%増、サービスは4%前後と急加速すると予想されています。前年同期比では、財貨は約5%、サービスは約6%と、引き続き堅調な成長が見込まれています。

貿易品の価格は第2四半期にわずかに上昇し、予備的な推定では第3四半期に大幅な上昇が見込まれている。

これは、今年上半期の世界貿易額の増加は主に取引量の増加によるものであったが、第3四半期の成長は価格上昇によって部分的に促進されることを示唆している。

第2四半期の成長は、主に発展途上国経済が牽引し、南南貿易の増加に支えられました。米国の貿易不振は世界平均の成長を圧迫しました。

ここ数四半期で拡大していた世界的な財貿易の不均衡は、主に米国の貿易政策の転換を反映して、2025年第2四半期には縮小した。

年末の数か月間に大きなショックがない限り、世界貿易は2024年の記録を上回る勢いを見せている。

米国の貿易政策の転換による混乱にもかかわらず、世界貿易の動向は今のところ限定的な混乱にとどまっているものの、将来の政策をめぐる不確実性は依然として大きなリスクとなっている。地政学的不安定性も引き続き貿易の重荷となっており、紛争の継続は地域の動向をさらに混乱させ、エネルギーと食料安全保障への懸念を高める可能性がある。

米中貿易戦争の最近の激しい攻防は見せかけだけで実質はないと投資家が推測したことから、オーストラリアドルとニュージーランドドルは月曜日に若干持ち直したが、短期的にはボラティリティの上昇が目立ちそうだ。

ドナルド・トランプ米大統領が11月1日までに中国に100%の関税を課すと警告し、安全資産への駆け込みを引き起こした金曜日、両通貨は暴落した。

南半球の通貨は、商品に対するレバレッジの大きい開放経済を特徴としており、世界的なストレスの際にはリスクヘッジとして使用される傾向がある。

しかしトランプ大統領は週末にかけて中国に対してより融和的な姿勢を示しており、アナリストらは関税の脅しは交渉戦術であり、何らかの妥協点が見つかるだろうと期待している。

オーストラリア・ニュージーランド銀行のグレーター・チャイナ地域担当チーフエコノミスト、レイモンド・ユン氏は「先週金曜日の関税警告に対する市場の反応は過剰だったようだ」と述べた。

しかし、この応酬は、米中経済のデカップリングの進行中の傾向における新たな常態として、定期的な交渉を伴い、しばらく続く可能性が高い。

今のところ、こうした期待感から豪ドルは0.9%上昇し、0.6529ドルとなり、金曜日の1.3%の下落分をほぼ回復した。サポートラインは0.6469ドルで、次の上昇目標は0.6573ドルとなっている。

市場のボラティリティが高まるリスクが債券を支え、10年債利回りは6ベーシスポイント低下して4.308%となった。

ニュージーランドドルは、金曜日に0.9%下落し、0.5710ドル付近のサポートラインを試した後、0.4%上昇して0.5740ドルとなった。現在は0.5752ドルと0.5844ドルでレジスタンスラインに直面している。

国内でさらなる利下げが行われるとの見方が通貨安を招き、主要2年スワップ金利は2022年初め以来の最低水準となる2.5226%(NZDSM3NB2Y=)に低下した。

ニュージーランド準備銀行は先週、現金金利(OCR)を0.5ポイント引き下げて2.5%としたが、市場は同銀行が11月に再び金融緩和に踏み切る可能性を85%と示唆している。(0#NZDIRPR)

一方、オーストラリア準備銀行は今月政策金利を3.60%に据え置き、追加緩和には慎重な姿勢を示したため、ニュージーランドドルは対豪ドルで3年ぶり安値となる0.8793豪ドル(NZDAUD=R)付近に下落した。

キウイバンクのシニアディーラー、ミエネケ・ペルニスキー氏は「トレーダーらは豪ドル/豪ドルが最終金利の2.00%に近づくとの見方を強めているが、今のところは0.8750豪ドルの底値は維持されそうだ」と述べた。

「オーストラリア準備銀行(RBA)は利下げサイクルの終盤にあるようだ。追加緩和はわずか25bpと予想されているが、その時期は不透明だ。」

原油価格は前日の急落後、月曜日のアジア市場で約2%上昇した。ドナルド・トランプ米大統領が中国との貿易摩擦の激化に対する投資家の懸念を和らげようとしたためだ。

東部標準時21時58分(世界標準時01時58分)時点で、 12月限のブレント原油先物は1.7%上昇して1バレルあたり63.78ドルとなり、ウエスト・テキサス・インターミディエイト(WTI)原油先物は1.8%上昇して1バレルあたり59.95ドルとなった。

トランプ大統領が中国からの輸入品に100%の追加関税を課すと発言し、世界の原油需要が弱まるとの懸念が高まったことを受け、両指標原油は金曜日に4%近く下落し、5カ月ぶりの安値となった。

トランプ大統領は週末、発言を和らげたように見え、トゥルース・ソーシャルに「中国については心配しないで、すべてうまくいく」と投稿し、市場を落ち着かせ、リスク選好度を高めるのに役立った。

同氏は「米国は中国を傷つけるのではなく、助けたい」と付け加え、交渉が継続する可能性を示唆した。

この発言を受けて、先週の売り相場以降、商品市場全体が緩やかに回復した。

一方、トランプ大統領の仲介によるイスラエルとハマス間の停戦合意により中東の地政学的緊張が緩和され、原油価格の重しとなっている。

供給過剰への懸念が続く中、全般的なセンチメントは依然として脆弱な状態が続いている。米国エネルギー情報局(EIA)は先週、2025年の原油生産量予測を過去最高の日量1,353万バレルに引き上げ、米国の供給増加が加速するとの見通しを示した。

同時に、OPECプラスは段階的な増産を推進している。同生産者グループは今月初め、市場の安定と供給過剰リスクの拡大のバランスを取るため、11月に日量約13万7000バレルの増産で合意した。これは議論された選択肢の中で最も小規模な増産である。

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。

ログインしていません

ログインしてさらに多くの機能にアクセス

FastBull プロ

まだ

購入

サインイン

サインアップ