マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)実:--

予: --

アメリカ 工場受注前月比 (輸送を除く) (9月)

アメリカ 工場受注前月比 (輸送を除く) (9月)実:--

予: --

戻: --

アメリカ 工場受注前月比 (防衛を除く) (9月)

アメリカ 工場受注前月比 (防衛を除く) (9月)実:--

予: --

戻: --

アメリカ EIA 週次 天然ガス在庫変動

アメリカ EIA 週次 天然ガス在庫変動実:--

予: --

戻: --

サウジアラビア 原油生産

サウジアラビア 原油生産実:--

予: --

戻: --

アメリカ 外国中央銀行による週間国債保有額

アメリカ 外国中央銀行による週間国債保有額実:--

予: --

戻: --

日本 外貨準備高 (11月)

日本 外貨準備高 (11月)実:--

予: --

戻: --

インド レポレート

インド レポレート実:--

予: --

戻: --

インド 基準金利

インド 基準金利実:--

予: --

戻: --

インド リバース・レポ金利

インド リバース・レポ金利実:--

予: --

戻: --

インド 人民銀預金準備率

インド 人民銀預金準備率実:--

予: --

戻: --

日本 先行指標暫定版 (10月)

日本 先行指標暫定版 (10月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)実:--

予: --

戻: --

フランス 当座預金口座 (SA ではない) (10月)

フランス 当座預金口座 (SA ではない) (10月)実:--

予: --

戻: --

フランス 貿易収支 (SA) (10月)

フランス 貿易収支 (SA) (10月)実:--

予: --

戻: --

フランス 工業生産額前月比 (SA) (10月)

フランス 工業生産額前月比 (SA) (10月)実:--

予: --

戻: --

イタリア 小売売上高前月比 (SA) (10月)

イタリア 小売売上高前月比 (SA) (10月)実:--

予: --

戻: --

ユーロ圏 前年比雇用者数 (SA) (第三四半期)

ユーロ圏 前年比雇用者数 (SA) (第三四半期)実:--

予: --

戻: --

ユーロ圏 GDP最終前年比 (第三四半期)

ユーロ圏 GDP最終前年比 (第三四半期)実:--

予: --

戻: --

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)実:--

予: --

戻: --

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)実:--

予: --

戻: --

ユーロ圏 雇用最終決定 (SA) (第三四半期)

ユーロ圏 雇用最終決定 (SA) (第三四半期)実:--

予: --

ブラジル PPI MoM (10月)

ブラジル PPI MoM (10月)実:--

予: --

戻: --

メキシコ 消費者信頼感指数 (11月)

メキシコ 消費者信頼感指数 (11月)実:--

予: --

戻: --

カナダ 失業率 (SA) (11月)

カナダ 失業率 (SA) (11月)実:--

予: --

戻: --

カナダ 雇用参加率 (SA) (11月)

カナダ 雇用参加率 (SA) (11月)実:--

予: --

戻: --

カナダ 雇用 (SA) (11月)

カナダ 雇用 (SA) (11月)実:--

予: --

戻: --

カナダ パートタイム雇用 (SA) (11月)

カナダ パートタイム雇用 (SA) (11月)実:--

予: --

戻: --

カナダ フルタイム雇用 (SA) (11月)

カナダ フルタイム雇用 (SA) (11月)実:--

予: --

戻: --

アメリカ 個人所得前月比 (9月)

アメリカ 個人所得前月比 (9月)--

予: --

戻: --

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ PCE 価格指数前年比 (SA) (9月)

アメリカ PCE 価格指数前年比 (SA) (9月)--

予: --

戻: --

アメリカ PCE価格指数前月比 (9月)

アメリカ PCE価格指数前月比 (9月)--

予: --

戻: --

アメリカ 個人支出前月比 (SA) (9月)

アメリカ 個人支出前月比 (SA) (9月)--

予: --

戻: --

アメリカ コア PCE 価格指数前月比 (9月)

アメリカ コア PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ UMich 5 年インフレ速報前年比 (12月)

アメリカ UMich 5 年インフレ速報前年比 (12月)--

予: --

戻: --

アメリカ コアPCE価格指数前年比 (9月)

アメリカ コアPCE価格指数前年比 (9月)--

予: --

戻: --

アメリカ 実質個人消費支出前月比 (9月)

アメリカ 実質個人消費支出前月比 (9月)--

予: --

戻: --

アメリカ 5~10年のインフレ予想 (12月)

アメリカ 5~10年のインフレ予想 (12月)--

予: --

戻: --

アメリカ UMich 現状指数暫定版 (12月)

アメリカ UMich 現状指数暫定版 (12月)--

予: --

戻: --

アメリカ UMich消費者信頼感指数暫定値 (12月)

アメリカ UMich消費者信頼感指数暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学消費者期待指数速報値 (12月)

アメリカ ミシガン大学消費者期待指数速報値 (12月)--

予: --

戻: --

アメリカ 毎週の合計ドリル

アメリカ 毎週の合計ドリル--

予: --

戻: --

アメリカ 毎週の石油掘削総量

アメリカ 毎週の石油掘削総量--

予: --

戻: --

アメリカ 消費者信用 (SA) (10月)

アメリカ 消費者信用 (SA) (10月)--

予: --

戻: --

中国、本土 外貨準備高 (11月)

中国、本土 外貨準備高 (11月)--

予: --

戻: --

中国、本土 輸出前年比(米ドル) (11月)

中国、本土 輸出前年比(米ドル) (11月)--

予: --

戻: --

中国、本土 輸入額前年比 (CNH) (11月)

中国、本土 輸入額前年比 (CNH) (11月)--

予: --

戻: --

中国、本土 輸入額前年比(米ドル) (11月)

中国、本土 輸入額前年比(米ドル) (11月)--

予: --

戻: --

中国、本土 輸入(CNH) (11月)

中国、本土 輸入(CNH) (11月)--

予: --

戻: --

中国、本土 貿易収支 (CNH) (11月)

中国、本土 貿易収支 (CNH) (11月)--

予: --

戻: --

中国、本土 輸出 (11月)

中国、本土 輸出 (11月)--

予: --

戻: --

日本 賃金前月比 (10月)

日本 賃金前月比 (10月)--

予: --

戻: --

日本 貿易収支 (10月)

日本 貿易収支 (10月)--

予: --

戻: --

一致するデータがありません

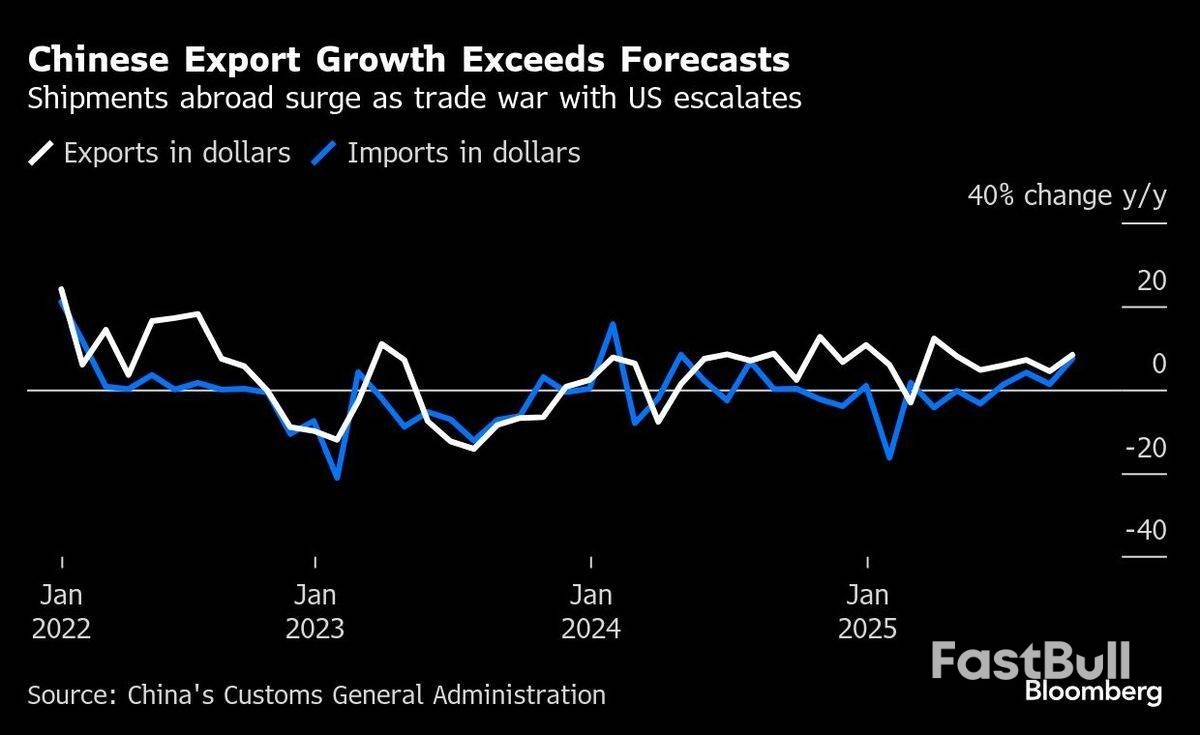

中国の海外出荷は過去6カ月間で最大の増加となり、予想を大きく上回った。これは回復力の表れであり、米国との最新の貿易戦争で中国政府に有利な立場を与えている。

中国の海外出荷は過去6カ月間で最大の増加となり、予想を大きく上回った。これは回復力の表れであり、米国との最新の貿易戦争で中国政府に有利な立場を与えている。

中国税関総署が月曜日に発表したデータによると、9月の輸出は前年同月比8.3%増加した。これはブルームバーグがエコノミストを対象に行った調査で示された中央値6.6%を上回り、中国から輸出される記録的な量の物品が依然として減少していないことを示している。

「中国の輸出は、米国の関税にもかかわらず、輸出市場の多様化と高い競争力のおかげで底堅く推移している」と、ソシエテ・ジェネラルSAのグレーターチャイナ担当エコノミスト、ミシェル・ラム氏は述べた。「これまでのところ、米国の関税が貿易全体に与える影響は限定的であることから、中国は米中貿易交渉においてより強硬な姿勢を取る可能性が高まっているだろう。」

米国以外の市場からの需要が堅調であることから、ドナルド・トランプ大統領が示唆する関税引き上げによる中国企業への影響は比較的小さいと予想される。海外での売上増加は、デフレに陥り、住宅需要と価格の低下を反転させるのに苦戦している国内経済の追い風にもなっている。

中国は10月20日に第3四半期の経済活動データを発表する予定で、多くのアナリストは今年前半からの減速を予測している。しかし、第1四半期と第2四半期の好調な経済成長は、公式目標である約5%の達成をほぼ確実にするだろう。

9月の輸入は予想を大きく上回る7.4%増加し、905億ドルの黒字となった。

「現在の外部環境は依然として厳しく複雑だ」と、税関当局の王軍副長官は北京で記者団に述べた。「対外貿易は不確実性と困難の高まりに直面している。昨年の高い水準を踏まえると、第4四半期の貿易動向を安定させるには、懸命な努力が必要だ」

中国は先週、特定のレアアースを微量に含む製品に対する広範な国際輸出規制を発表した。これに対しトランプ大統領は、習近平国家主席との6年ぶりの直接会談を中止すると脅し、反撃に出た。トランプ大統領はまた、中国製品に100%の追加関税を課す計画と、「あらゆる重要なソフトウェア」への徹底的な規制を発表した。

トランプ政権はその後、新たな貿易摩擦を鎮めるため中国との合意に前向きな姿勢を示したが、一方で北京が最近発表した輸出規制が交渉の大きな障害になっていると警告した。

ブルームバーグ・エコノミクスは、米国が100%の関税引き上げを実施した場合、中国製品の実効税率は約140%に上昇し、貿易が停止する水準に達すると推計している。現在の税率は世界平均を25%ポイント上回っているものの、中国の製造業における優位性により、輸出は好調を維持している。

「長期的なエスカレーションは中国のデフレを長期化させ、さらなる政策バランス調整のきっかけとなる可能性がある」と、ロビン・シン率いるモルガン・スタンレーのエコノミストらは、データ発表前のレポートで述べた。「中国による厳格なレアアース規制と米国の永続的な100%関税引き上げの場合、直接的な関税ショックと世界的なサプライチェーンの混乱により、中国の輸出成長は急速に減速する可能性がある。」

中国の原油輸入量は、製油所が今年最高の稼働率で稼働したことにより、9月に前年同月比3.9%増加した。

世界最大の原油輸入国である中国は、9月に4,725万トンの原油を輸入したと、税関総署が月曜日に発表したデータで明らかになった。これは1日当たり1,150万バレルに相当する。

中国コンサルティング会社オイルケムによると、中国の製油所の稼働率は9月に今年最高を記録し、ガソリンとディーゼルの1日あたりの生産量は比較的高かったが、供給は引き続き需要を上回ったという。

オイルケムによると、中国の製油所の常圧蒸留装置と真空蒸留装置の稼働率は73.45%で、8月より1.28ポイント、前年より3.22ポイント上昇した。

オイルケムは、国営製油所の稼働率は前年比3.55パーセントポイント上昇して81.05%となり、独立系製油所の稼働率は3.02パーセントポイント上昇して62.17%になったと付け加えた。

コンサルティング会社によれば、9月にメンテナンスを実施した製油所は計14カ所で、8月より2カ所少なく、年間生産能力は合計7040万トンで、前月より1230万トン減少した。

しかし、Kplerのデータによると、中国の海上原油輸入量は9月に前月比で減少し、5月以来の最低を記録した。イランからの輸入量は1月以来の最低を記録した。

「前月比で減少したのは、主に独立系製油所の輸入割当量が厳しくなり、ロシアとイラン産のバレルの購入が抑制されたことと、6月の裁定取引の縮小により、7月と8月に積み込まれたブラジルと西アフリカからの流入が減少したことが要因だ」とKplerの上級原油アナリスト、ムユ・シュー氏は述べた。

今年の最初の9か月間の原油輸入量は、中国の継続的な備蓄活動を反映して、2.6%増の4億2,300万トンとなった。

パイプラインガスと液化天然ガス(LNG)を含む天然ガスの輸入量は9月に前年同月比7.8%減の1105万トンとなった。

中国は最初の9か月間で9,286万トンのLNGを輸入したが、これは前年比6.2%の減少である。

過去1時間で1億7,100万ドル相当の空売りが清算され、市場に大きな混乱が生じました。大規模な空売りは、BTCやETHといった主要資産の価格急騰を引き起こすことが多く、デリバティブ市場にも影響を与え、市場に連鎖的な影響を及ぼす可能性があります。

二次ニュース報道によると、本日1億7100万ドルを超える仮想通貨の空売りが清算され、主要な取引プラットフォームに影響を及ぼし、世界中の資産価格に影響を及ぼした。

二次情報によると、暗号資産市場では1億7,100万ドル相当の空売りが劇的に清算された。これは取引市場のボラティリティを反映しており、資産価格の大幅な変動につながっている。空売りの清算はしばしば急激な価格調整につながる。暗号資産取引所や投資家といった主要プレーヤーが影響を受けたと報じられているものの、主要取引所からの公式発表はまだ得られていない。このような事態は通常デリバティブ市場で発生し、BTCとETHが最も大きな影響を受けた暗号資産となっている。

直後の影響としては、市場での価格変動が見られ、主にBTCとETHに影響を与えます。主要取引所では取引量とボラティリティの増加が見込まれ、トレーダーの戦略とリスク評価に影響を及ぼす可能性があります。この清算は、規制当局間で将来の市場保護策に関する議論を促す可能性があります。さらに、この出来事は、暗号資産市場におけるレバレッジポジション取引に内在するリスクを浮き彫りにしています。潜在的な結果として、規制当局による監視の強化や、リスク管理を改善するための技術革新などが挙げられます。過去の事例は、このような清算が市場の調整や一時的な不安定化に先行する可能性があることを示しています。このような出来事のより広い文脈を理解するために、CoinGeckoの2025年第2四半期暗号資産業界レポートは、市場動向に関する洞察を提供しています。

テクニカル面では、EUR/USD は緩やかな反発を見せているものの、H4 チャートで現在 1.1675 にある 72 日指数移動平均 (EMA) を下回ったままであり、この通貨ペアが依然として短期的な弱気構造内で取引されていることを強調しています。

テクニカル面では、EUR/USD は緩やかな反発を見せているものの、H4 チャートで現在 1.1675 にある 72 日指数移動平均 (EMA) を下回ったままであり、この通貨ペアが依然として短期的な弱気構造内で取引されていることを強調しています。中国の海外出荷は過去6か月間で最速の伸びを示し、予想を大きく上回った。これは回復力の表れであり、米国との最近の貿易戦争で中国政府に有利な立場を与えている。

中国税関総署が10月13日(月)に発表したデータによると、9月の輸出は前年同月比8.3%増加した。これはブルームバーグがエコノミストを対象に行った調査で中央値とされていた6.6%増を上回り、中国から輸出される記録的な量の物品が依然として増加していることを示している。

米国向け出荷は27%急減し、6カ月連続で2桁減少となった。

「中国の輸出は、米国の関税にもかかわらず、輸出市場の多様化と高い競争力のおかげで底堅く推移している」と、ソシエテ・ジェネラルSAのグレーターチャイナ担当エコノミスト、ミシェル・ラム氏は述べた。「これまでのところ、米国の関税が貿易全体に与える影響は限定的であることから、中国は米中貿易交渉においてより強硬な姿勢を取る可能性が高まっているだろう。」

企業は米国の関税引き上げに対し、代替市場を探したり、間接的に世界最大の経済大国に商品を輸送したりすることで対応してきた。

欧州連合(EU)向け輸出は14%以上増加し、3年以上ぶりの大幅な伸びを記録した。アフリカ向け輸出は56%急増した。東南アジア10カ国貿易圏向け輸出は16%近く増加した。

米国以外の市場からの需要が堅調であることから、中国企業はドナルド・トランプ大統領が示唆する関税引き上げの影響を比較的受けにくいと予想される。海外での売上増加は、デフレに陥り、住宅需要と価格の低下を反転させるのに苦戦している国内経済の追い風にもなっている。

中国は10月20日に第3四半期の経済活動データを発表する予定で、多くのアナリストは今年前半からの減速を予測している。しかし、第1四半期と第2四半期の好調な経済成長は、中国が公式目標である約5%の成長を達成することをほぼ確実にするだろう。

9月の輸入は予想を大きく上回る7.4%増加し、905億米ドル(3,822億7,000万リンギット)の黒字となった。

「現在の外部環境は依然として厳しく複雑だ」と、税関当局の王軍副長官は北京で記者団に述べた。「対外貿易は不確実性と困難の高まりに直面している。昨年の高い水準を考慮すれば、第4四半期の貿易動向を安定させるには、懸命な努力が必要だ」

中国は先週、特定のレアアースを微量でも含む製品に対する広範な国際輸出規制を発表した。これに対しトランプ大統領は、習近平国家主席との6年ぶりの直接会談を中止すると脅し、反撃に出た。トランプ大統領はまた、中国製品に100%の追加関税を課す計画と、「あらゆる重要なソフトウェア」への徹底的な規制を発表した。

トランプ政権はその後、新たな貿易摩擦を鎮めるため中国との合意に前向きな姿勢を示したが、一方で北京が最近発表した輸出規制が交渉の大きな障害になっていると警告した。

ブルームバーグ・エコノミクスは、米国が100%の関税引き上げを実施した場合、中国製品の実効税率は約140%に上昇し、貿易が停止する水準に達すると推計している。現在の税率は世界平均を25%ポイント上回っているものの、中国の製造業における優位性により、輸出は好調を維持している。

「長期的なエスカレーションは中国のデフレを長期化させ、さらなる政策バランス調整のきっかけとなる可能性がある」と、ロビン・シン率いるモルガン・スタンレーのエコノミストらは、データ発表前のレポートで述べた。「中国による厳格なレアアース規制と米国の永続的な100%関税引き上げの場合、直接的な関税ショックと世界的なサプライチェーンの混乱により、中国の輸出成長は急速に減速する可能性がある。」

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。

ログインしていません

ログインしてさらに多くの機能にアクセス

FastBull プロ

まだ

購入

サインイン

サインアップ