マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)実:--

予: --

アメリカ 工場受注前月比 (輸送を除く) (9月)

アメリカ 工場受注前月比 (輸送を除く) (9月)実:--

予: --

戻: --

アメリカ 工場受注前月比 (防衛を除く) (9月)

アメリカ 工場受注前月比 (防衛を除く) (9月)実:--

予: --

戻: --

アメリカ EIA 週次 天然ガス在庫変動

アメリカ EIA 週次 天然ガス在庫変動実:--

予: --

戻: --

サウジアラビア 原油生産

サウジアラビア 原油生産実:--

予: --

戻: --

アメリカ 外国中央銀行による週間国債保有額

アメリカ 外国中央銀行による週間国債保有額実:--

予: --

戻: --

日本 外貨準備高 (11月)

日本 外貨準備高 (11月)実:--

予: --

戻: --

インド レポレート

インド レポレート実:--

予: --

戻: --

インド 基準金利

インド 基準金利実:--

予: --

戻: --

インド リバース・レポ金利

インド リバース・レポ金利実:--

予: --

戻: --

インド 人民銀預金準備率

インド 人民銀預金準備率実:--

予: --

戻: --

日本 先行指標暫定版 (10月)

日本 先行指標暫定版 (10月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)実:--

予: --

戻: --

フランス 当座預金口座 (SA ではない) (10月)

フランス 当座預金口座 (SA ではない) (10月)実:--

予: --

戻: --

フランス 貿易収支 (SA) (10月)

フランス 貿易収支 (SA) (10月)実:--

予: --

戻: --

フランス 工業生産額前月比 (SA) (10月)

フランス 工業生産額前月比 (SA) (10月)実:--

予: --

戻: --

イタリア 小売売上高前月比 (SA) (10月)

イタリア 小売売上高前月比 (SA) (10月)実:--

予: --

戻: --

ユーロ圏 前年比雇用者数 (SA) (第三四半期)

ユーロ圏 前年比雇用者数 (SA) (第三四半期)実:--

予: --

戻: --

ユーロ圏 GDP最終前年比 (第三四半期)

ユーロ圏 GDP最終前年比 (第三四半期)実:--

予: --

戻: --

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)実:--

予: --

戻: --

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)実:--

予: --

戻: --

ユーロ圏 雇用最終決定 (SA) (第三四半期)

ユーロ圏 雇用最終決定 (SA) (第三四半期)実:--

予: --

ブラジル PPI MoM (10月)

ブラジル PPI MoM (10月)実:--

予: --

戻: --

メキシコ 消費者信頼感指数 (11月)

メキシコ 消費者信頼感指数 (11月)実:--

予: --

戻: --

カナダ 失業率 (SA) (11月)

カナダ 失業率 (SA) (11月)実:--

予: --

戻: --

カナダ 雇用参加率 (SA) (11月)

カナダ 雇用参加率 (SA) (11月)実:--

予: --

戻: --

カナダ 雇用 (SA) (11月)

カナダ 雇用 (SA) (11月)実:--

予: --

戻: --

カナダ パートタイム雇用 (SA) (11月)

カナダ パートタイム雇用 (SA) (11月)実:--

予: --

戻: --

カナダ フルタイム雇用 (SA) (11月)

カナダ フルタイム雇用 (SA) (11月)実:--

予: --

戻: --

アメリカ 個人所得前月比 (9月)

アメリカ 個人所得前月比 (9月)--

予: --

戻: --

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ PCE 価格指数前年比 (SA) (9月)

アメリカ PCE 価格指数前年比 (SA) (9月)--

予: --

戻: --

アメリカ PCE価格指数前月比 (9月)

アメリカ PCE価格指数前月比 (9月)--

予: --

戻: --

アメリカ 個人支出前月比 (SA) (9月)

アメリカ 個人支出前月比 (SA) (9月)--

予: --

戻: --

アメリカ コア PCE 価格指数前月比 (9月)

アメリカ コア PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ UMich 5 年インフレ速報前年比 (12月)

アメリカ UMich 5 年インフレ速報前年比 (12月)--

予: --

戻: --

アメリカ コアPCE価格指数前年比 (9月)

アメリカ コアPCE価格指数前年比 (9月)--

予: --

戻: --

アメリカ 実質個人消費支出前月比 (9月)

アメリカ 実質個人消費支出前月比 (9月)--

予: --

戻: --

アメリカ 5~10年のインフレ予想 (12月)

アメリカ 5~10年のインフレ予想 (12月)--

予: --

戻: --

アメリカ UMich 現状指数暫定版 (12月)

アメリカ UMich 現状指数暫定版 (12月)--

予: --

戻: --

アメリカ UMich消費者信頼感指数暫定値 (12月)

アメリカ UMich消費者信頼感指数暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学消費者期待指数速報値 (12月)

アメリカ ミシガン大学消費者期待指数速報値 (12月)--

予: --

戻: --

アメリカ 毎週の合計ドリル

アメリカ 毎週の合計ドリル--

予: --

戻: --

アメリカ 毎週の石油掘削総量

アメリカ 毎週の石油掘削総量--

予: --

戻: --

アメリカ 消費者信用 (SA) (10月)

アメリカ 消費者信用 (SA) (10月)--

予: --

戻: --

中国、本土 外貨準備高 (11月)

中国、本土 外貨準備高 (11月)--

予: --

戻: --

中国、本土 輸出前年比(米ドル) (11月)

中国、本土 輸出前年比(米ドル) (11月)--

予: --

戻: --

中国、本土 輸入額前年比 (CNH) (11月)

中国、本土 輸入額前年比 (CNH) (11月)--

予: --

戻: --

中国、本土 輸入額前年比(米ドル) (11月)

中国、本土 輸入額前年比(米ドル) (11月)--

予: --

戻: --

中国、本土 輸入(CNH) (11月)

中国、本土 輸入(CNH) (11月)--

予: --

戻: --

中国、本土 貿易収支 (CNH) (11月)

中国、本土 貿易収支 (CNH) (11月)--

予: --

戻: --

中国、本土 輸出 (11月)

中国、本土 輸出 (11月)--

予: --

戻: --

日本 賃金前月比 (10月)

日本 賃金前月比 (10月)--

予: --

戻: --

日本 貿易収支 (10月)

日本 貿易収支 (10月)--

予: --

戻: --

一致するデータがありません

レイチェル・リーブス英財務相は20日、「気前がいい」と評する納税者の補助金を抑制するため、障害者が公的資金を利用して自動車をリースできる「モタビリティ」制度を改革する計画を明らかにした。

この制度は、移動能力を向上させるための公的資金による手当を受ける資格のある人が、その資金を自動車のリースに充てることを認めるもので、リース料と保険料が減税される。

リースを管理する営利団体によると、モタビリティには85万人以上の顧客がいる。

この制度は、高級車のリースに使われるケースもあったため、批判を浴びてきたが、今週初めに対象車のリストが厳格化され、そのような車は除外された。

"モタビリティ "制度は、最も弱い立場の人々を保護するために設立されたものであり、ベンツのリースを補助するためのものではありません。

Marleen Kaesebier

10月の欧州新車販売台数は4.9%増となり、電気自動車がガソリン車やディーゼル車の登録台数を上回った。

なぜ重要なのか

欧州自動車業界は今年、ドナルド・トランプ米大統領の貿易関税 、中国市場の減速、電気自動車への移行()の予想以上の遅れなど、一連の打撃を受けた。

最近では、オランダのチップメーカー、ネクスペリア(Nexperia) をめぐる潜在的なチップ・サプライチェーン危機の懸念も火に油を注いでいた。

一方、中国の欧州向け電気自動車輸出は増加している。

数字で見る

欧州連合(ACEA)のデータによると、欧州連合(EU)、英国、欧州自由貿易連合(FTA)における10月の自動車販売台数は109万2,000 台に達した。

フォルクスワーゲン 、ステランティス 、ルノー の登録台数はそれぞれ前年比6.5%、4.6%、10.6% 増加した。ステランティスの登録台数は2024年同期比で4.7%減少して いるにもかかわらず。

一方、テスラ の販売台数は前年同期比で48.5% 減少し、BYD の販売台数は206.8% 急増し、 2024年10月の0.5%から 現在1.6%の シェアを占めている。中国資本の 上海汽車<600104.SS>の登録台数も 前年比35.9% 増と急増した。

EU全体の自動車販売台数は5.8%増加した。バッテリー電気自動車、プラグインハイブリッド車、ハイブリッド電気自動車の登録台数はそれぞれ38.6%、43.2%、9.4% 増加し、EU圏の登録台数の約63.9 %を占め、2024年10月の55.4%から 増加した 。

すべての主要市場でガソリンとディーゼルが減少

ドイツは7.8%増、英国は0.5% 増、スペインは15.9%増 、フランスは2.9%増 、イタリアは0.5% 減であった。

引用

「最近の好調な勢いにもかかわらず、全体的な販売台数はパンデミック前の水準をはるかに下回っている」とACEAは述べた。

「バッテリー電気自動車の市場シェアは、現在までに16.4%に達しているが、移行期に必要なペースを下回っている」とACEAは付け加えた。

Aditi Shah Daniel Leussink Maki Shiraki

トヨタ、ホンダ、スズキが数十億ドルを投じてインドに新車と工場を建設している。これは、日本の自動車メーカーが中国への依存度を減らすためにグローバル・サプライ・チェーンを再構築する中で、インドが製造拠点として重要性を増していることの表れである。

世界最大の自動車メーカーであるトヨタ (link) 3 と、インド市場で約40%のシェアを持つ リーダー企業であるスズキ (link) は、世界第3位の自動車市場における製造および輸出能力を強化するため、総額110億ドルの投資を発表した。

ホンダ は先週、インドを計画している電気自動車の生産・輸出拠点にすると発表した。

インドの低コストと膨大な労働力は、長い間メーカーにとって魅力だった。

現在、日本の自動車メーカーは、市場としても生産拠点としても中国から軸足を移し、事業を拡大している、と複数の業界幹部は述べている。もうひとつの利点は、インドが中国製EVに対して全面的に閉鎖的であるため、日本の自動車メーカーがBYD などとの激しい競争に直面することが、少なくとも今のところはないことだ。

中国のEVメーカー間の残酷な価格競争 は、中国で利益を上げることを困難にしている。さらに、中国の自動車メーカーは現在海外に進出しており、 東南アジアで日本のライバルから市場シェアを奪っている 。

ロンドンにあるペラム・スミザーズ・アソシエイツの自動車アナリスト、ジュリー・ブート氏は、中国の利益率の低さを引き合いに出し、「中国に代わる市場として、インドは良い選択だ」と語った。

「当面は、中国の競合相手と取引する必要がないため、日本人はインドの方がずっと良い市場だと考えています」と彼女は言う。

その他の魅力としては、インドの製造品の品質向上や、ナレンドラ・モディ首相政府による優遇措置が挙げられると幹部は言う。

トヨタとスズキはそれぞれインド工場の過半数を所有している。ホンダはインド事業の100%を所有している。

トヨタのインド現地法人化

自動車メーカーを含むインドの運輸セクターへの日本の年間直接投資額は、2021年から2024年の間に7倍以上に急増し、昨年は2940億円(20億ドル) に達した。

日本の自動車メーカーがインドへの投資を活発化させる一方で、中国への投資は冷え込んだ。中国の運輸部門への直接投資は同期間に83%減少し、昨年は460億円だった。

トヨタは日本やインドのベンダーと協力し、コスト削減とハイブリッド部品の生産拡大に取り組んでいる。インドは、今年需要が急増する中、ハイブリッド部品の供給が逼迫している市場のひとつである()。

トヨタの主要サプライヤーの幹部は、「トヨタは提供する製品を現地化している。「もはやグローバル仕様ではなく、ローカル仕様なのです」。

ロイターが先週報じたところによると、日本の自動車メーカーは、10年後までにインドで 、15車種の新型車やリフレッシュモデルを発売し、農村部のネットワークを強化する計画だ。現在8%の乗用車市場シェアを10年後までに10%にすることを目指している。

トヨタの佐藤幸治社長は、先週のジャパンモビリティショーで記者団に対し、「インド市場は非常に重要であり、今後も成長する」と述べ、他の多くの自動車メーカーもインド市場に注目していると指摘した。

トヨタは昨年、インド南部の既存工場での生産を年間約10万台拡大し、西部のマハラシュトラ州に新工場を建設するため、30億ドル以上を投資すると発表した。

これにより、トヨタのインドでの生産能力は100万台以上となる見込みだ。

水曜日に行われた四半期決算で、トヨタ自動車は、特に北米事業が関税の影響を受けているため、利益におけるインド の重要性が高まっていることを挙げた。

モディ政権の支援

インドの経済成長率は過去3会計年度で平均8%であり、ナレンドラ・モディ首相は、より多くの外資系メーカーを誘致することでこの急成長を維持したいと考えている。モディ首相は、より多くの外資系メーカーを誘致することで、この急成長を持続させたいと考えている。

インドは昨年度、約500万台の乗用車を生産し、そのうちほぼ80万台が輸出され、残りは国内市場で販売された。

国内販売は前年比約2%増、輸出は15%増だった。

中国の投資に対する政府の制限は、事実上別の形の支援であり、新規の中国自動車メーカーの参入や、SAICの MG MotorやBYD のような既存の自動車メーカー の拡大を難しくしている 。

「S&Pグローバル・モビリティのガウラヴ・ヴァンガル氏は、「インドの近隣諸国に対する保護主義的な姿勢は、日本の自動車メーカーにとっては不幸中の幸いだ。「このため、日系自動車メーカーはインドへの投資を拡大し、国内メーカーに対するコスト競争力を強化する好機と捉えている。

地元企業のタタ・モーターズとマヒンドラ・アンド・マヒンドラは、SUVのラインナップを拡大し、スズキからシェアを奪っている。パンデミック以前、スズキは乗用車市場の約50%を占めていた。

そして、インドは決して簡単な市場ではない。フォード やゼネラルモーターズ といった外資系自動車メーカーは以前、インドで苦戦し、最終的には撤退している。

ホンダはインドで四輪化を目指す

ホンダにとって、インドは収益性の高い二輪車事業の最大市場であり、現在は四輪車事業を強化する意向であると、三部敏博最高経営責任者(CEO)はモビリティショーで語った。

ホンダは、自動車事業における注力市場のトップ3はアメリカ、次いでインド、日本だと述べた。

ホンダはインドを電気自動車「ゼロシリーズ」の生産・輸出拠点にする計画で、2027年から1車種を日本や他のアジア市場に輸出する。

スズキのインドにおける80億ドルの投資は、主に現地での生産能力を現在の約250万台から年間400万台に拡大することである。同社のインド事業であるマルチ・スズキ は、同国トップの販売台数を誇る自動車メーカーであり、最大の自動車輸出業者でもある。

「スズキの世界的な生産拠点としてインドを成長させたい」と、鈴木俊宏社長はモビリティショーの傍らで記者団に語った。「インドからの輸出を強化したい」。

Aditi Shah Daniel Leussink Maki Shiraki

トヨタ、ホンダ、スズキが数十億ドルを投じてインドに新車と工場を建設している。これは、日本の自動車メーカーが中国への依存度を減らすためにグローバル・サプライ・チェーンを再構築する中で、インドが製造拠点として重要性を増していることの表れである。

世界最大の自動車メーカーであるトヨタ (link) 3 と、インド市場で約40%のシェアを持つ リーダー企業であるスズキ (link) は、世界第3位の自動車市場における製造および輸出能力を強化するため、総額110億ドルの投資を発表した。

ホンダ は先週、インドを計画している電気自動車の生産・輸出拠点にすると発表した。

インドの低コストと膨大な労働力は、長い間メーカーにとって魅力だった。

現在、日本の自動車メーカーは、市場としても生産拠点としても中国から軸足を移し、事業を拡大している、と複数の業界幹部は述べている。もうひとつの利点は、インドが中国製EVに対して全面的に閉鎖的であるため、日本の自動車メーカーがBYD などとの激しい競争に直面することが、少なくとも今のところはないことだ。

中国のEVメーカー間の残酷な価格競争 は、中国で利益を上げることを困難にしている。さらに、中国の自動車メーカーは現在海外に進出しており、 東南アジアで日本のライバルから市場シェアを奪っている 。

ロンドンにあるペラム・スミザーズ・アソシエイツの自動車アナリスト、ジュリー・ブート氏は、中国の利益率の低さを引き合いに出し、「中国に代わる市場として、インドは良い選択だ」と語った。

「当面は、中国の競合相手と取引する必要がないため、日本人はインドの方がずっと良い市場だと考えています」と彼女は言う。

その他の魅力としては、インドの製造品の品質が向上していることや、ナレンドラ・モディ首相政府による優遇措置が挙げられると幹部は言う。

トヨタとスズキはそれぞれインド工場の過半数を所有している。ホンダはインド事業の100%を所有している。

トヨタのインド現地法人化

自動車メーカーを含むインドの運輸セクターへの日本の年間直接投資額は、2021年から2024年の間に7倍以上に急増し、昨年は2940億円(20億ドル) に達した。

日本の自動車メーカーがインドへの投資を活発化させる一方で、中国への投資は冷え込んだ。中国の運輸部門への直接投資は同期間に83%減少し、昨年は460億円だった。

トヨタは日本やインドのベンダーと協力し、コスト削減とハイブリッド部品の生産拡大に取り組んでいる。インドは、今年需要が急増する中、ハイブリッド部品の供給が逼迫している市場のひとつである()。

トヨタの主要サプライヤーの幹部は、「トヨタは提供する製品を現地化している。「もはやグローバル仕様ではなく、ローカル仕様なのです」。

ロイターが先週報じたところによると、日本の自動車メーカーは、10年後までにインドで 、15車種の新型車やリフレッシュモデルを発売し、農村部のネットワークを強化する計画だ。現在8%の乗用車市場シェアを10年後までに10%にすることを目指している。

トヨタの佐藤幸治社長は、先週のジャパンモビリティショーで記者団に対し、「インド市場は非常に重要であり、今後も成長する」と述べ、他の多くの自動車メーカーもインド市場に注目していると指摘した。

トヨタは昨年、インド南部の既存工場での生産を年間約10万台拡大し、西部のマハラシュトラ州に新工場を建設するため、30億ドル以上を投資すると発表した。

これにより、トヨタのインドでの生産能力は100万台以上となる見込みだ。

水曜日に行われた四半期決算で、トヨタ自動車は、特に北米事業が関税の影響を受けているため、利益におけるインド の重要性が高まっていることを挙げた。

モディ政権の支援

インドの経済成長率は過去3会計年度で平均8%であり、ナレンドラ・モディ首相は、より多くの外資系メーカーを誘致することでこの急成長を維持したいと考えている。モディ首相は、より多くの外資系メーカーを誘致することで、この急成長を持続させたいと考えている。

インドは昨年度、約500万台の乗用車を生産し、そのうちほぼ80万台が輸出され、残りは国内市場で販売された。

国内販売は前年比約2%増、輸出は15%増だった。

中国の投資に対する政府の制限は、事実上別の形の支援であり、新規の中国自動車メーカーの参入や、SAICの MG MotorやBYD のような既存の自動車メーカー の拡大を難しくしている 。

「S&Pグローバル・モビリティのガウラヴ・ヴァンガル氏は、「インドの近隣諸国に対する保護主義的な姿勢は、日本の自動車メーカーにとっては不幸中の幸いだ。「このため、日系自動車メーカーはインドへの投資を拡大し、国内メーカーに対するコスト競争力を強化する好機と捉えている。

地元企業のタタ・モーターズとマヒンドラ・アンド・マヒンドラは、SUVのラインナップを拡大し、スズキからシェアを奪っている。パンデミック以前、スズキは乗用車市場の約50%を占めていた。

そして、インドは決して簡単な市場ではない。フォード やゼネラルモーターズ といった外資系自動車メーカーは以前、インドで苦戦し、最終的には撤退している。

ホンダはインドで四輪化を目指す

ホンダにとって、インドは収益性の高い二輪車事業の最大市場であり、現在は四輪車事業を強化する意向であると、三部敏博最高経営責任者(CEO)はモビリティショーで語った。

ホンダは、自動車事業における注力市場のトップ3は米国、次いでインド、日本だと述べた。

ホンダはインドを電気自動車「ゼロシリーズ」の生産・輸出拠点にする計画で、2027年から1車種を日本や他のアジア市場に輸出する。

スズキのインドにおける80億ドルの投資は、主に現地での生産能力を現在の約250万台から年間400万台に拡大することである。同社のインド事業であるマルチ・スズキ は、同国トップの販売台数を誇る自動車メーカーであり、最大の自動車輸出業者でもある。

「スズキの世界的な生産拠点としてインドを成長させたい」と、鈴木俊宏社長はモビリティショーの傍らで記者団に語った。「インドからの輸出を強化したい」。

Aditi Shah Daniel Leussink Maki Shiraki

トヨタ、ホンダ、スズキが数十億ドルを投じてインドに新車と工場を建設している。これは、日本の自動車メーカーが中国への依存度を減らすためにグローバル・サプライ・チェーンを再構築する中で、インドが製造拠点として重要性を増していることの表れである。

世界最大の自動車メーカーであるトヨタ (link) 3 と、インド市場で約40%のシェアを持つ リーダー企業であるスズキ (link) は、世界第3位の自動車市場における製造および輸出能力を強化するため、総額110億ドルの投資を発表した。

ホンダ は先週、インドを計画している電気自動車の生産・輸出拠点にすると発表した。

インドの低コストと膨大な労働力は、長い間メーカーにとって魅力的だった。

現在、日本の自動車メーカーは、市場としても生産拠点としても中国から軸足を移し、事業を拡大している、と複数の業界幹部は述べている。もうひとつの利点は、インドが中国製EVに対して全面的に閉鎖的であるため、日本の自動車メーカーがBYD などとの激しい競争に直面することが、少なくとも今のところはないことだ。

中国のEVメーカー間の残酷な価格競争 は、中国で利益を上げることを困難にしている。さらに、中国の自動車メーカーは現在海外に進出しており、 東南アジアで日本のライバルから市場シェアを奪っている 。

ロンドンにあるペラム・スミザーズ・アソシエイツの自動車アナリスト、ジュリー・ブート氏は、中国の利益率の低さを引き合いに出し、「中国に代わる市場として、インドは良い選択だ」と語った。

「当面は、中国の競合相手と取引する必要がないため、日本人はインドの方がずっと良い市場だと考えています」と彼女は言う。

その他の魅力としては、インドの製造品の品質が向上していることや、ナレンドラ・モディ首相政府による優遇措置が挙げられると幹部は言う。

トヨタとスズキはそれぞれインド工場の過半数を所有している。ホンダはインド事業の100%を所有している。

トヨタのインド現地法人化

自動車メーカーを含むインドの運輸セクターへの日本の年間直接投資額は、2021年から2024年の間に7倍以上に急増し、昨年は2940億円(20億ドル) に達した。

日本の自動車メーカーがインドへの投資を活発化させる一方で、中国への投資は冷え込んだ。中国の運輸部門への直接投資は同期間に83%減少し、昨年は460億円だった。

トヨタは日本やインドのベンダーと協力し、コスト削減とハイブリッド部品の生産拡大に取り組んでいる。インドは、今年需要が急増する中、ハイブリッド部品の供給が逼迫している市場のひとつである()。

トヨタの主要サプライヤーの幹部は、「トヨタは提供する製品を現地化している。「もはやグローバル仕様ではなく、ローカル仕様なのです」。

ロイターが先週報じたところによると、日本の自動車メーカーは、10年後までにインドで 、15車種の新型車やリフレッシュモデルを発売し、農村部のネットワークを強化する計画だ。現在8%の乗用車市場シェアを10年後までに10%にすることを目指している。

トヨタの佐藤幸治社長は、先週のジャパンモビリティショーで記者団に対し、「インド市場は非常に重要であり、今後も成長する」と述べ、他の多くの自動車メーカーもインド市場に注目していると指摘した。

トヨタは昨年、インド南部の既存工場での生産を年間約10万台拡大し、西部のマハラシュトラ州に新工場を建設するため、30億ドル以上を投資すると発表した。

これにより、トヨタのインドでの生産能力は100万台以上となる見込みだ。

水曜日に行われた四半期決算で、トヨタ自動車は、特に北米事業が関税の影響を受けているため、利益におけるインド の重要性が高まっていることを挙げた。

モディ政権の支援

インドの経済成長率は過去3会計年度で平均8%であり、ナレンドラ・モディ首相は、より多くの外資系メーカーを誘致することでこの急成長を維持したいと考えている。モディ首相は、より多くの外資系メーカーを誘致することで、この急成長を持続させたいと考えている。

インドは昨年度、約500万台の乗用車を生産し、そのうちほぼ80万台が輸出され、残りは国内市場で販売された。

国内販売は前年比約2%増、輸出は15%増だった。

中国の投資に対する政府の制限は、事実上別の形の支援であり、新規の中国自動車メーカーの参入や、SAICの MG MotorやBYD のような既存の自動車メーカー の拡大を難しくしている 。

「S&Pグローバル・モビリティのガウラヴ・ヴァンガル氏は、「インドの近隣諸国に対する保護主義的な姿勢は、日本の自動車メーカーにとっては不幸中の幸いだ。「このため、日系自動車メーカーはインドへの投資を拡大し、国内メーカーに対するコスト競争力を強化する好機と捉えている。

地元企業のタタ・モーターズとマヒンドラ・アンド・マヒンドラは、SUVのラインナップを拡大し、スズキからシェアを奪っている。パンデミック以前、スズキは乗用車市場の約50%を占めていた。

そして、インドは決して簡単な市場ではない。フォード やゼネラルモーターズ といった外資系自動車メーカーは以前、インドで苦戦し、最終的には撤退している。

ホンダはインドで四輪化を目指す

ホンダにとって、インドは収益性の高い二輪車事業の最大市場であり、現在は四輪車事業を強化する意向であると、三部敏博最高経営責任者(CEO)はモビリティショーで語った。

ホンダは、自動車事業における注力市場のトップ3はアメリカ、次いでインド、日本だと述べた。

ホンダはインドを電気自動車「ゼロシリーズ」の生産・輸出拠点にする計画で、2027年から1車種を日本や他のアジア市場に輸出する。

スズキのインドにおける80億ドルの投資は、主に現地での生産能力を現在の約250万台から年間400万台に拡大することである。同社のインド事業であるマルチ・スズキ は、同国トップの販売台数を誇る自動車メーカーであり、最大の自動車輸出業者でもある。

「スズキの世界的な生産拠点としてインドを成長させたい」と、鈴木俊宏社長はモビリティショーの傍らで記者団に語った。「インドからの輸出を強化したい」。

Aditi Shah Daniel Leussink Maki Shiraki

トヨタ、ホンダ、スズキが数十億ドルを投じてインドに新車と工場を建設している。これは、日本の自動車メーカーが中国への依存度を減らすためにグローバル・サプライ・チェーンを再構築する中で、インドが製造拠点として重要性を増していることの表れである。

世界最大の自動車メーカーであるトヨタ (link) 3 と、インド市場で約40%のシェアを持つ リーダー企業であるスズキ (link) は、世界第3位の自動車市場における製造および輸出能力を強化するため、総額110億ドルの投資を発表した。

ホンダ は先週、インドを計画している電気自動車の生産・輸出拠点にすると発表した。

インドの低コストと膨大な労働力は、長い間メーカーにとって魅力的だった。

現在、日本の自動車メーカーは、市場としても生産拠点としても中国から軸足を移し、事業を拡大している、と複数の業界幹部は述べている。もうひとつの利点は、インドが中国製EVに対して全面的に閉鎖的であるため、日本の自動車メーカーがBYD などとの激しい競争に直面することが、少なくとも今のところはないことだ。

中国のEVメーカー間の残酷な価格競争 は、中国で利益を上げることを困難にしている。さらに、中国の自動車メーカーは現在海外に進出しており、 東南アジアで日本のライバルから市場シェアを奪っている 。

ロンドンにあるペラム・スミザーズ・アソシエイツの自動車アナリスト、ジュリー・ブート氏は、中国の利益率の低さを引き合いに出し、「中国に代わる市場として、インドは良い選択だ」と語った。

「当面は、中国の競合相手と取引する必要がないため、日本人はインドの方がずっと良い市場だと考えています」と彼女は言う。

その他の魅力としては、インドの製造品の品質が向上していることや、ナレンドラ・モディ首相政府による優遇措置が挙げられると幹部は言う。

トヨタとスズキはそれぞれインド工場の過半数を所有している。ホンダはインド事業の100%を所有している。

トヨタのインド現地法人化

自動車メーカーを含むインドの運輸セクターへの日本の年間直接投資額は、2021年から2024年の間に7倍以上に急増し、昨年は2940億円(20億ドル) に達した。

日本の自動車メーカーがインドへの投資を活発化させる一方で、中国への投資は冷え込んだ。中国の運輸部門への直接投資は同期間に83%減少し、昨年は460億円だった。

トヨタは日本やインドのベンダーと協力し、コスト削減とハイブリッド部品の生産拡大に取り組んでいる。インドは、今年需要が急増する中、ハイブリッド部品の供給が逼迫している市場のひとつである()。

トヨタの主要サプライヤーの幹部は、「トヨタは提供する製品を現地化している。「もはやグローバル仕様ではなく、ローカル仕様なのです」。

ロイターが先週報じたところによると、日本の自動車メーカーは、10年後までにインドで 、15車種の新型車やリフレッシュモデルを発売し、農村部のネットワークを強化する計画だ。現在8%の乗用車市場シェアを10年後までに10%にすることを目指している。

トヨタの佐藤幸治社長は、先週のジャパンモビリティショーで記者団に対し、「インド市場は非常に重要であり、今後も成長する」と述べ、他の多くの自動車メーカーもインド市場に注目していると指摘した。

トヨタは昨年、インド南部の既存工場での生産を年間約10万台拡大し、西部のマハラシュトラ州に新工場を建設するため、30億ドル以上を投資すると発表した。

これにより、トヨタのインドでの生産能力は100万台以上となる見込みだ。

水曜日に行われた四半期決算で、トヨタ自動車は、特に北米事業が関税の影響を受けているため、利益におけるインド の重要性が高まっていることを挙げた。

モディ政権の支援

インドの経済成長率は過去3会計年度で平均8%であり、ナレンドラ・モディ首相は、より多くの外資系メーカーを誘致することでこの急成長を維持したいと考えている。モディ首相は、より多くの外資系メーカーを誘致することで、この急成長を持続させたいと考えている。

インドは昨年度、約500万台の乗用車を生産し、そのうちほぼ80万台が輸出され、残りは国内市場で販売された。

国内販売は前年比約2%増、輸出は15%増だった。

中国の投資に対する政府の制限は、事実上別の形の支援であり、新規の中国自動車メーカーの参入や、SAICの MG MotorやBYD のような既存の自動車メーカー の拡大を難しくしている 。

「S&Pグローバル・モビリティのガウラヴ・ヴァンガル氏は、「インドの近隣諸国に対する保護主義的な姿勢は、日本の自動車メーカーにとっては不幸中の幸いだ。「このため、日系自動車メーカーはインドへの投資を拡大し、国内メーカーに対するコスト競争力を強化する好機と捉えている。

地元企業のタタ・モーターズとマヒンドラ・アンド・マヒンドラは、SUVのラインナップを拡大し、スズキからシェアを奪っている。パンデミック以前、スズキは乗用車市場の約50%を占めていた。

そして、インドは決して簡単な市場ではない。フォード やゼネラルモーターズ といった外資系自動車メーカーは以前、インドで苦戦し、最終的には撤退している。

ホンダはインドで四輪化を目指す

ホンダにとって、インドは収益性の高い二輪車事業の最大市場であり、現在は四輪車事業を強化する意向であると、三部敏博最高経営責任者(CEO)はモビリティショーで語った。

ホンダは、自動車事業における重点市場のトップ3は米国、次いでインド、日本であると述べた。

ホンダはインドを電気自動車「ゼロシリーズ」の生産・輸出拠点にする計画で、2027年から1車種を日本や他のアジア市場に輸出する。

スズキのインドにおける80億ドルの投資は、主に現地での生産能力を現在の約250万台から年間400万台に拡大することである。同社のインド事業であるマルチ・スズキ は、同国トップの販売台数を誇る自動車メーカーであり、最大の自動車輸出業者でもある。

「スズキの世界的な生産拠点としてインドを成長させたい」と、鈴木俊宏社長はモビリティショーの傍らで記者団に語った。「インドからの輸出を強化したい」。

Katrina Hamlin

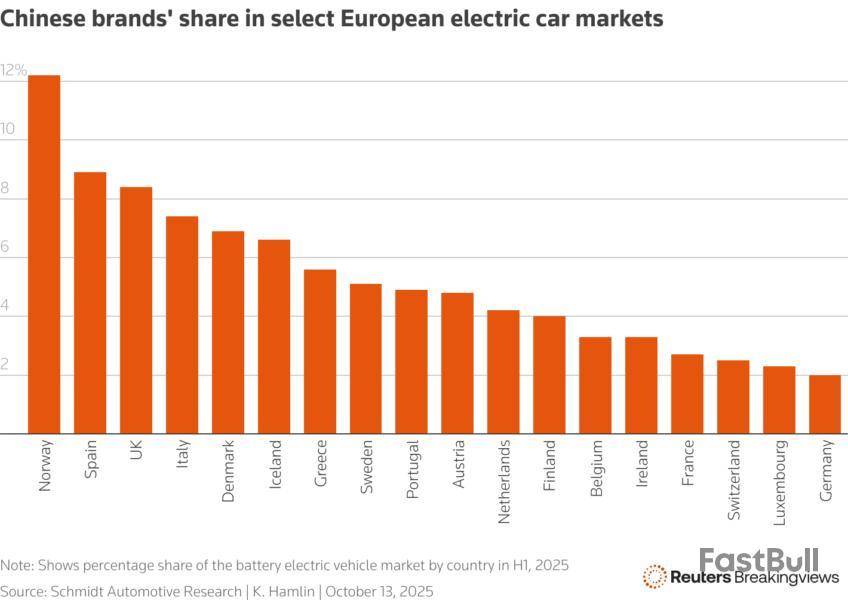

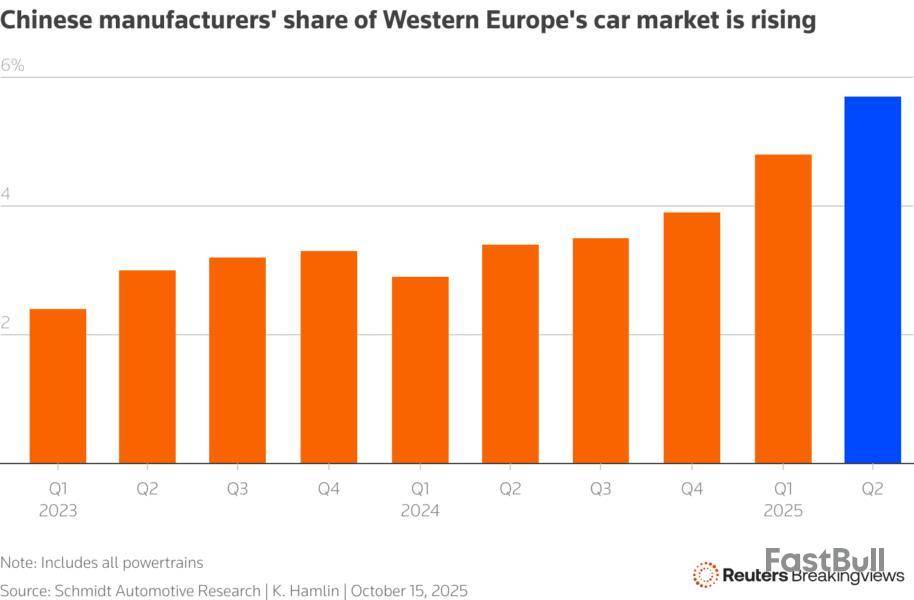

高級車市場は中国の自動車メーカーの欧州連合(EU)に対する販売攻勢にとって新たな前線となるだろう。EU欧州委員会が昨年、バッテリー式電気自動車(BEV)に最大45%の関税を課したにもかかわらず、中国の自動車メーカーは今年に入ってからEU域内で販売をほぼ倍増させている。

今や比亜迪(BYD) やその他の中国メーカーはプレミアム市場を狙っている。最新の技術力と競争力のある価格設定によってBMW 、ポルシェその他のライバルメーカーの本拠地で張り合う可能性があるのだ。

欧州委が昨年10月に発動した関税は大きな障害となっていない。JATOダイナミクスによると、中国ブランドのBEVは2025年1月から8月の間にEU25カ国で市場シェアを7.6%と、24年の7%から拡大した。1―8月の中国ブランドの域内の販売台数は前年同期比94%増えて30万台を超えた。

中国メーカーが西側市場で販売を拡大する理由ははっきりしている。中国国内は生産能力が過剰で、アリックスパートナーズによると国内の消費者が1年間に買う台数の2倍もの車を生産可能できるほどなので、メーカーが価格を引き下げざるを得ない。輸出は関税があっても利益率が高く、BYDは欧州で価格を中国国内の2―3倍に引き上げることができている。

中国企業は上海汽車集団(SAIC) がMG4を3万ユーロ(3万4986ドル)で、また浙江零跑科技(リープモーター) がT03を2万ユーロで売り出すなど大衆向けモデルで欧州市場に早期参入し成功を収めた。しかし、ポルシェのタイカンやメルセデス・ベンツ のEQSのような高性能・高級仕様のプレミアム車がますます魅力的なターゲットとなっている。

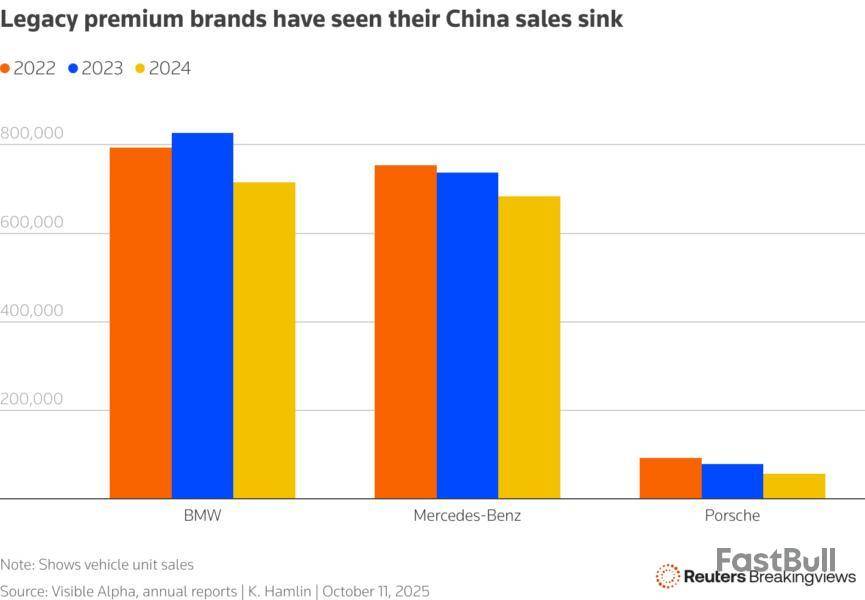

今後何が起こるのかを探るには、中国国内の状況がヒントになる。消費者需要の低迷により、プレミアムブランドの販売台数は25年8月まで19カ月連続で減少した。ポルシェの中国の販売台数は25年上半期に前年同期比で28%減、メルセデスは14%減、BMWは16%減となった。オートモビリティによると、ドイツブランド全体は7%減少した一方で、中国ブランドが25%増加した。

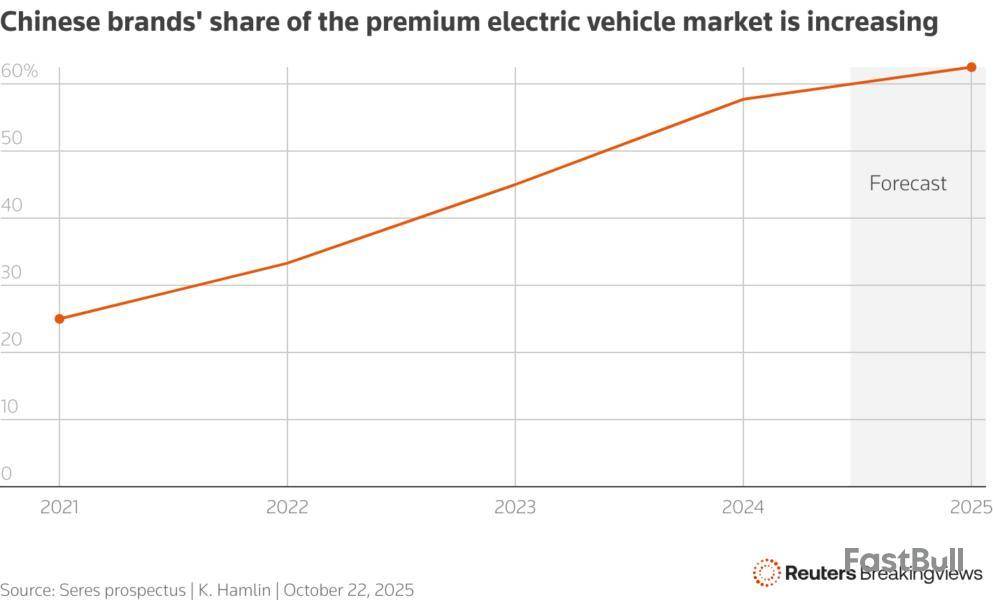

中国政府の支援を受ける賽力斯集団(セレス・グループ) が香港上場申請で提出した目論見書のデータによると、中国ブランドはとりわけプレミアムEV市場で急速にシェアを拡大しており、既に販売台数の半分以上を占めている。ブルームバーグによると、同社のAITOブランドは24年に50万元(7万0195ドル)以上の価格帯で国内トップの販売台数となった。

BYDやその他の中国メーカーは現在、欧州でこうした成功事例を再現したいと望んでいる。しかし欧州自動車業界の幹部は恐れていない。成熟したブランドの知名度と歴史が新興勢力に対する持続的な優位性をもたらすとの共通認識があるのだ。マッキンゼーが今年初め実施した調査によると、消費者の90%以上が高級車を購入する際にブランドの伝統を最も重んじていると答えた。回答者はアフリカ、アジア、中東、欧州に広がっており、71%が次の購入で中国車を考える可能性は低いと述べた。

しかしながら、中国も10年前にこうした議論があった。さらに、中国で育ったブランドは他の強みも活用できる。技術力がその一つだ。確かに、カラオケ機能や備え付けの冷蔵庫のような中国メーカーの装備はロンドンやベルリンでは魅力的でないだろう。しかし、BYDの一部ハイブリッド車は1回の充電で1000キロ以上を走行できるなどといった超長距離バッテリーや急速充電システムは広く受け入れられる可能性がある。

コストパフォーマンスの良さもまた魅力だ。小米科技(シャオミ)は新型EV「SU7 ウルトラ」をポルシェのタイカン・ターボと比較しているが、前者の中国での価格は約3分の1だ。多くのメーカーはブランド価値を損なわないよう、既存ブランドよりも大幅に安くしないが、豪華な装備を追加して価格競争力を高めている。

また、中国メーカーは欧州企業が中国市場で学んだ教訓を活かせる。フォルクスワーゲン(VW) などが「中国のために中国で作る」戦略を採用するようになったのに倣い、中国ブランドも「欧州のために欧州で作る」戦略を打ち出している。

現在の関税が中国企業の進出を阻止できなければ、欧州の政治家はさらなる貿易障壁を検討する可能性があるだろう。関税を引き上げ、最低価格や輸入枠を導入し、インターネットに接続してさまざまなサービスを提供するコネクテッドカー(つながる車)に対して規制を強化することができるだろう。しかし、中国メーカーには現地生産という選択肢もある。BYDは早ければ28年までに欧州向け車両をすべて現地生産する予定だ。

高級自動車メーカーは中国国内の価格競争やトランプ米大統領の関税の影響で既に苦しんでおり、ビジブルアルファによると、メルセデス・ベンツとポルシェの26年の営業利益率はそれぞれ6.8%、8.5%と23年の約半分に低下する見通しだ。中国の新たな自動車販売攻勢によって、欧州の高級車メーカーは今後数年先まで厳しい状況が続くだろう。

(筆者は「Reuters Breakingviews」のコラムニストです。本コラムは筆者の個人的見解に基づいて書かれています)

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。

ログインしていません

ログインしてさらに多くの機能にアクセス

FastBull プロ

まだ

購入

サインイン

サインアップ