マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

フランス 貿易収支 (SA) (10月)

フランス 貿易収支 (SA) (10月)実:--

予: --

ユーロ圏 前年比雇用者数 (SA) (第三四半期)

ユーロ圏 前年比雇用者数 (SA) (第三四半期)実:--

予: --

カナダ パートタイム雇用 (SA) (11月)

カナダ パートタイム雇用 (SA) (11月)実:--

予: --

戻: --

カナダ 失業率 (SA) (11月)

カナダ 失業率 (SA) (11月)実:--

予: --

戻: --

カナダ フルタイム雇用 (SA) (11月)

カナダ フルタイム雇用 (SA) (11月)実:--

予: --

戻: --

カナダ 雇用参加率 (SA) (11月)

カナダ 雇用参加率 (SA) (11月)実:--

予: --

戻: --

カナダ 雇用 (SA) (11月)

カナダ 雇用 (SA) (11月)実:--

予: --

戻: --

アメリカ PCE価格指数前月比 (9月)

アメリカ PCE価格指数前月比 (9月)実:--

予: --

戻: --

アメリカ 個人所得前月比 (9月)

アメリカ 個人所得前月比 (9月)実:--

予: --

戻: --

アメリカ コア PCE 価格指数前月比 (9月)

アメリカ コア PCE 価格指数前月比 (9月)実:--

予: --

戻: --

アメリカ PCE 価格指数前年比 (SA) (9月)

アメリカ PCE 価格指数前年比 (SA) (9月)実:--

予: --

戻: --

アメリカ コアPCE価格指数前年比 (9月)

アメリカ コアPCE価格指数前年比 (9月)実:--

予: --

戻: --

アメリカ 個人支出前月比 (SA) (9月)

アメリカ 個人支出前月比 (SA) (9月)実:--

予: --

アメリカ 5~10年のインフレ予想 (12月)

アメリカ 5~10年のインフレ予想 (12月)実:--

予: --

戻: --

アメリカ 実質個人消費支出前月比 (9月)

アメリカ 実質個人消費支出前月比 (9月)実:--

予: --

アメリカ 毎週の合計ドリル

アメリカ 毎週の合計ドリル実:--

予: --

戻: --

アメリカ 毎週の石油掘削総量

アメリカ 毎週の石油掘削総量実:--

予: --

戻: --

アメリカ 消費者信用 (SA) (10月)

アメリカ 消費者信用 (SA) (10月)実:--

予: --

中国、本土 外貨準備高 (11月)

中国、本土 外貨準備高 (11月)実:--

予: --

戻: --

日本 貿易収支 (10月)

日本 貿易収支 (10月)実:--

予: --

戻: --

日本 名目GDP前四半期比改定値 (第三四半期)

日本 名目GDP前四半期比改定値 (第三四半期)実:--

予: --

戻: --

中国、本土 輸入額前年比 (CNH) (11月)

中国、本土 輸入額前年比 (CNH) (11月)実:--

予: --

戻: --

中国、本土 輸出 (11月)

中国、本土 輸出 (11月)実:--

予: --

戻: --

中国、本土 輸入(CNH) (11月)

中国、本土 輸入(CNH) (11月)実:--

予: --

戻: --

中国、本土 貿易収支 (CNH) (11月)

中国、本土 貿易収支 (CNH) (11月)実:--

予: --

戻: --

中国、本土 輸出前年比(米ドル) (11月)

中国、本土 輸出前年比(米ドル) (11月)実:--

予: --

戻: --

中国、本土 輸入額前年比(米ドル) (11月)

中国、本土 輸入額前年比(米ドル) (11月)実:--

予: --

戻: --

ドイツ 工業生産額前月比 (SA) (10月)

ドイツ 工業生産額前月比 (SA) (10月)実:--

予: --

ユーロ圏 Sentix 投資家信頼感指数 (12月)

ユーロ圏 Sentix 投資家信頼感指数 (12月)実:--

予: --

戻: --

カナダ 国民経済信頼感指数

カナダ 国民経済信頼感指数実:--

予: --

戻: --

イギリス BRCの実質小売売上高前年比 (11月)

イギリス BRCの実質小売売上高前年比 (11月)--

予: --

戻: --

イギリス BRC全体の小売売上高前年比 (11月)

イギリス BRC全体の小売売上高前年比 (11月)--

予: --

戻: --

オーストラリア O/N (借用) キーレート

オーストラリア O/N (借用) キーレート--

予: --

戻: --

RBA 金利ステートメント

RBA 金利ステートメント RBA記者会見

RBA記者会見 ドイツ 輸出前月比(SA) (10月)

ドイツ 輸出前月比(SA) (10月)--

予: --

戻: --

アメリカ NFIB 中小企業楽観主義指数 (SA) (11月)

アメリカ NFIB 中小企業楽観主義指数 (SA) (11月)--

予: --

戻: --

メキシコ 12か月インフレ率(CPI) (11月)

メキシコ 12か月インフレ率(CPI) (11月)--

予: --

戻: --

メキシコ コアCPI前年比 (11月)

メキシコ コアCPI前年比 (11月)--

予: --

戻: --

メキシコ PPI前年比 (11月)

メキシコ PPI前年比 (11月)--

予: --

戻: --

アメリカ 週間レッドブック商業小売売上高前年比

アメリカ 週間レッドブック商業小売売上高前年比--

予: --

戻: --

アメリカ JOLTS 求人情報 (SA) (10月)

アメリカ JOLTS 求人情報 (SA) (10月)--

予: --

戻: --

中国、本土 M1 マネーサプライ前年比 (11月)

中国、本土 M1 マネーサプライ前年比 (11月)--

予: --

戻: --

中国、本土 M0 マネーサプライ前年比 (11月)

中国、本土 M0 マネーサプライ前年比 (11月)--

予: --

戻: --

中国、本土 M2マネーサプライ前年比 (11月)

中国、本土 M2マネーサプライ前年比 (11月)--

予: --

戻: --

アメリカ EIA今年の短期原油生産予測 (12月)

アメリカ EIA今年の短期原油生産予測 (12月)--

予: --

戻: --

アメリカ EIA による来年の天然ガス生産予測 (12月)

アメリカ EIA による来年の天然ガス生産予測 (12月)--

予: --

戻: --

アメリカ EIA 来年の短期原油生産予測 (12月)

アメリカ EIA 来年の短期原油生産予測 (12月)--

予: --

戻: --

EIA 月次短期エネルギー見通し

EIA 月次短期エネルギー見通し アメリカ API 週間ガソリン在庫

アメリカ API 週間ガソリン在庫--

予: --

戻: --

アメリカ APIウィークリークッシング原油在庫

アメリカ APIウィークリークッシング原油在庫--

予: --

戻: --

アメリカ API週間原油在庫

アメリカ API週間原油在庫--

予: --

戻: --

アメリカ API 週間精製石油在庫

アメリカ API 週間精製石油在庫--

予: --

戻: --

韓国 失業率 (SA) (11月)

韓国 失業率 (SA) (11月)--

予: --

戻: --

日本 ロイター短観非製造業指数 (12月)

日本 ロイター短観非製造業指数 (12月)--

予: --

戻: --

日本 ロイター短観製造業指数 (12月)

日本 ロイター短観製造業指数 (12月)--

予: --

戻: --

日本 国内企業商品価格指数前月比 (11月)

日本 国内企業商品価格指数前月比 (11月)--

予: --

戻: --

日本 国内企業商品価格指数前年比 (11月)

日本 国内企業商品価格指数前年比 (11月)--

予: --

戻: --

中国、本土 PPI前年比 (11月)

中国、本土 PPI前年比 (11月)--

予: --

戻: --

中国、本土 CPI前月比 (11月)

中国、本土 CPI前月比 (11月)--

予: --

戻: --

一致するデータがありません

イングランド銀行の政策担当者らが注視している調査によると、英国では数カ月にわたるほぼ停滞の後、給与が上昇しつつある。

イングランド銀行の政策担当者らが注視している調査によると、英国では数カ月にわたるほぼ停滞の後、給与が上昇しつつある。

求人雇用連盟とKPMGは、企業が技能不足に直面する分野で人材を引き付ける取り組みを強化したため、11月に正社員の初任給が5か月ぶりの速いペースで上昇したと発表した。

この数字は、イングランド銀行が今月末に金利決定を控え、物価上昇圧力が強まるのではないかという懸念を強める可能性がある。

同時に、調査では労働市場の緩和の兆候もいくつか見られました。雇用は減少傾向にあるものの、その割合は鈍化し、求職者数は急増しました。

この報告書はイングランド銀行の政策決定者パネルの見解を反映しており、雇用の急速な悪化にもかかわらず、賃金インフレが根強く続いている状況を描いている。政策当局者は、労働市場への圧力が公式データに表れる前に、RECの調査を早期警告シグナルとして頻繁に引用している。

賃金上昇の加速は、キャサリン・マン氏やミーガン・グリーン氏など金融政策委員会の最もタカ派的なメンバーにとって、攻撃材料となる可能性がある。彼らは、労働市場の緩和によって賃金圧力が下がらず、企業は値上げを続けざるを得なくなると懸念している。

イングランド銀行(BOE)のDMP(短期金融政策)によると、企業は今後1年間で3.8%の賃金上昇を見込んでおり、これは4月以来の高水準であり、イングランド銀行が想定する3~3.5%の安全水準を上回っている。この予想は、4月に施行される最低賃金の4.1%上昇を反映している可能性がある。この数字は、リーブス総裁が11月26日の財政報告に先立ち確認する以前から広く予想されていた。

英国中央銀行(BOE)は、概ね12月18日の次回会合で利下げを行うと予想されているものの、今後の道筋はさらに不透明だ。BOEの政策担当者らは、成長の鈍化と失業率の上昇と、インフレ率が目標の2%を上回るリスクとのバランスをどう取るかをめぐり、ますます意見が分かれている。

労働党による給与税増税に対応するため、企業が人員削減に踏み切ったことで、今年の労働市場は悪化している。11月26日に発表されるリーブス財務相の予算案を前に、財政赤字がさらに深刻化するとの憶測が、雇用減速に拍車をかけていると、RECの報告書は示している。

しかし、財政計画では新たな雇用税は発表されていないため、状況は安定し始めるかもしれない。

「予算発表前の不安から、11月は臨時雇用が10月は増加したものの、わずかに減少しました。しかし、全体的な状況は昨年と比べると比較的良好でした」と、RECの最高経営責任者(CEO)であるニール・カーベリー氏は述べた。「市場は安定化の兆しを見せています。」

米ドルは、2週間の売り相場の後、安定を取り戻した。今週は中央銀行の会合が目白押しで、米連邦準備制度理事会(FRB)が主要議題となっている。FRBでは利下げがほぼ織り込まれているものの、委員会の意見が分かれているため不確定要素となっている。

水曜日のFRBの決定以外にも、オーストラリア、ブラジル、カナダ、スイスでも中央銀行の政策会合が予定されているが、 FRB以外では動きは予想されていない。

6月以降、比較的狭いレンジで推移しているユーロは、1ドル=1.1644円で推移した。11月を通して下落した後、持ち直した円は、1ドル=155.28円で推移した。

アナリストらは「タカ派的な利下げ」を予想しており、声明文の文言、予想中央値、ジェローム・パウエル議長の記者会見は、さらなる利下げのハードルが引き上げられることを示している。

投資家が来年2~3回の利下げ予想を引き下げれば、ドルを支える可能性がある。

BNYの市場マクロ戦略責任者ボブ・サベージ氏は顧客向けメモで「タカ派、ハト派双方の委員から反対意見が出る可能性があると予想している」と述べた。

オーストラリアドルは、市場が利下げ観測から離脱する中でここ数週間200日移動平均線と50日移動平均線を突破して上昇していたが、一息ついて先週の2カ月半ぶりの高値0.6640ドルをわずかに下回る水準で推移した。

オーストラリア準備銀行(RBA)は、インフレ、経済成長、家計支出に関する好材料が相次いだ後、火曜日に会合を開く。先物市場は、次回の政策決定は早ければ5月にも上昇すると示唆しており、会合後の声明と記者会見に注目が集まっている。

オーストラリア・ニュージーランド銀行(ANZ)のアナリストらは先週の報告書で「豪準備銀行(RBA)は政策金利を据え置き、金利は現行水準の3.60%に据え置かれると予想している」と述べ、利下げ予想を修正した。

カナダでも同様の動向が見られ、金曜日には好調な雇用統計を受けてカナダドルが10週間ぶりの高値に急騰した。カナダ銀行は水曜日に政策金利を据え置くと広く予想されており、利上げは2026年12月までに完全に織り込まれている。

カナダドルは月曜日早朝、わずかに下落し、1.3829カナダドルとなった。

ニュージーランドドルは1米ドルあたり0.5779ドルで推移し、スイスフランは0.1%下落して0.8045ドルとなった。

インフレが抑制されているため、スイスの政策金利は当面0%に留まるとみられる。

ポンドは1.3324ドルの200日移動平均付近で推移し、一方中国人民元はオフショア取引で1ドル7.068元で一服した。

政策金利が15%のブラジルでは、据え置きが広く予想されているが、次の四半期には利下げが検討される可能性がある。

日産自動車は、最新の軽自動車の売れ行きが好調で国内の中国製競合車に先んじており、同社の最小車種が大きな景気回復のきっかけとなることを期待している。一方、ドナルド・トランプ大統領は、重要な米国市場でこうした車種の導入を奨励している。

苦境に立たされている日本の自動車メーカー、日産は月曜日、5月に抜本的な事業再編計画を発表した後、初めて発売した軽自動車「ルークス」の最新世代の受注が2万台を超えたと発表した。このモデルは、中国のBYDが日本で人気車種に進出する動きに対抗するとともに、米国における日産の事業拡大力を強化するものとなるだろう。

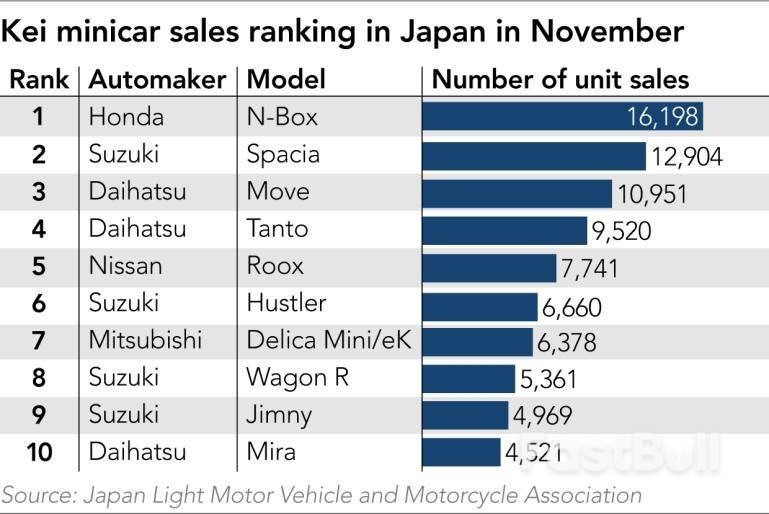

「受注数は非常に好調で、好調です」と日産の近藤恵子チーフマーケティングマネージャーは述べ、9月中旬に開始した受注が12月1日までに2万2000台に達したと報告した。全国軽自動車協会のデータによると、ルークスの11月の販売台数は7741台で、10月比43%増、前年同月比41%増だった。

軽自動車は、一定のサイズとエンジン基準を満たす日本の自動車カテゴリーです。日本の狭い道路にも対応し、税金も安いため、大型車よりも手頃な価格で購入できるため、国内販売の30%以上を占めています。新型ルークスの価格は160万円前後からとなっています。

これらの車には魅力的な安全機能が備わっており、第4世代のルークスには死角をなくす広角カメラが搭載されている。

日産のチーフプロダクトスペシャリスト、田中由貴氏は「路地から道路に出たとき、左右がよく見えずパニックになった経験があると思います。カメラはそんな時に役立ちます」と語った。

日産は、ルークスの前席周りにスマートフォンやティッシュボックスなどを置くための十分な収納スペースを設け、後部座席に座った子供の世話をしやすいよう後方へのアクセスとスペースを確保し、小さな子供を連れた女性ドライバーの獲得も狙っている。

開発効率の向上と生産コストの削減を目指すRe:Nissanの事業再編の一環として、最新型ルークスはアライアンスパートナーである三菱自動車と共同開発されました。日産のプログラムデザインディレクター、入江慎一郎氏は、ルークスの部品の約7割は姉妹車である三菱自動車のデリカミニと共通だと説明しました。両社はそれぞれ異なる外観、内装デザイン、機能を持たせています。

両社は、来夏頃に日本市場に投入予定のBYDの軽自動車に対抗する準備を進めている。10月に開催された日本モビリティショーで発表された「ラッコ」は、BYDにとって初の海外市場専用モデルだが、価格、バッテリー容量、航続距離などはまだ明らかにされていない。

日産の田中氏は、BYDの参入によって競争は激化するだろうが、「日本におけるEVへの認知度の高まりは、EV市場の拡大につながるプラスの側面もある」と述べた。日産はまた、軽自動車「さくら」をラインナップに加えており、世界初の量産電気自動車となる新型EV「リーフ」も発売する予定だ。

トランプ大統領は先週、日本の軽自動車に思わぬチャンスをもたらした。ホワイトハウスで演説したトランプ大統領は、最近の日本、韓国、マレーシアへの訪問で軽自動車を目にしたと述べた。

「彼らはとても小さな車を持っています...彼らはとても小さくて本当にかわいいので、『この国でそれがどうなっているの?』と言いました。」

大統領は「しかし、これらの車を製造することは許可されていない。運輸長官にこれらの車の生産を即時承認する権限を与えた」と付け加えた。大統領は主要プレーヤーとして「ホンダや一部の日本企業」の名前を挙げた。

米国での需要は依然として不透明だが、軽自動車の導入によって市場が拡大し、米国における日本の自動車メーカー間の生産協力にさらなる弾みがつく可能性がある。

日産のイヴァン・エスピノサ社長兼CEOは先月、日経アジア紙のインタビューで、「米国での協業について協議しています。共同製品開発やパワートレイン開発の機会はありますか?」と述べた。三菱自動車の加藤隆夫社長兼CEOも、日産自動車と本田技研工業と共同で米国での車両生産を検討していると述べた。両社はいずれも日本の大手軽自動車メーカーである。

インド最大の航空会社が国内最悪の航空混乱で運航の制御を失う3日前の12月2日の夕方、インディゴの幹部はチェックインシステムの技術的不具合により深夜のフライトに遅延が生じていることに気付いた。

これは今度は、より長い休憩時間と夜間着陸の減少を義務付ける新しい政府規則を組み込むために最近微調整されたパイロットの勤務表に影響を与えていた。

冬季のフライトスケジュール変更、航空渋滞、悪天候が重なり、徹底的な最適化により設立後3年以内に黒字化を達成し、時を経てインドの航空市場の約66%を獲得した格安航空会社にとって、計算が突然合わなくなった。

インディゴのDNAに根付いた資源効率化への本能は、2024年1月にガイドラインが最初に発表されて以来、航空会社にはほぼ2年の準備期間があったにもかかわらず、新しいパイロットの休息規則に対応するために必要な余剰人員を大幅に過小評価することにつながった。

スケジュールの変更は雪だるま式に大きくなり、インディゴは12月3日に少なくとも70便、12月4日に300便、そして最終的に12月5日には1,000便以上を欠航にした。これは同社が通常毎日運航する便数の約半分にあたる。

週末に数千人の激怒した乗客が主要都市の空港に足止めされたため、ナレンドラ・モディ首相率いる政府はパイロットの新たな休息規則を一時停止し、不当な価格高騰を避けるため運賃に上限を設定し、列車の運行本数を増やすよう命じざるを得なかった。

同国の航空規制当局は12月7日、ピーター・エルバース最高経営責任者(CEO)に対し、この深刻な混乱について24時間以内に説明し、「計画、監督、資源管理における重大な欠陥」について同氏に対して措置を取らない理由を説明するよう要求した。

この大失敗は今や、インディゴの業界における地位と野心的な事業拡大計画を脅かすものとなっている。

インディゴは国内路線で圧倒的な地位を固めた後、海外展開を強化し、エアバス機の発注を増やし、ビジネスクラスの座席も増強した。2025年初頭には、デルタ航空、エールフランス-KLM、ヴァージン アトランティック航空とのコードシェア協定を締結した。

フライトの欠航により、親会社のインターグローブ・アビエーションの株価は先週9%下落し、同社にとって2022年のエルバース氏のCEO就任以来最悪の週となった。株価は下落したとはいえ、エルバース氏がCEOに就任して以来、株価はほぼ3倍に上昇し、センセックス指数の49%上昇やアジアの航空会社を追跡する指数の8.4%上昇を大きく上回った。

先週起きた一連の事件は、アーメダバードで260人以上が死亡したエア・インディアの墜落事故からわずか6か月後に起きたものであり、インドの航空業界にとって最悪の年の一つを締めくくるものとなった。

一つの航空会社のせいで国内の航空交通がほぼ停止したという状況は、インドが大きすぎて倒れない産業大手に依存していることの危険性を浮き彫りにしている。

「この航空会社は、優れた経営力を持つ市場リーダーであるはずだ」と、インドに拠点を置く航空コンサルティング会社マーティン・コンサルティングの創業者マーク・D・マーティン氏は述べた。「今回の件は、この航空会社にとって極めて大きなダメージとなるだろう。彼らは信頼を失ったのだ。」

資金の枯渇と倒産で悪名高い業界において、収益性の高い無駄のない経営でビジネススクールのケーススタディとなった企業にとって、これは著しい失墜だ。

インディゴの厳格な運営は、迅速なフライトターンアラウンドと、人員・機材を問わずあらゆる資産を限界まで活用する戦略に基づいています。同社はエアバスA320ファミリージェット機のみを運航しており、この標準化により、パイロットと乗務員の訓練、整備、部品在庫にかかるコストを削減しています。

同社は地上での時間を短縮することにも同様に重点を置いており、定時運航の評判を「インディゴ標準時間」と呼んでいます。機内は4ゾーン制で、搭乗手続きを迅速に行うほか、乗務員がすべての非常口ドアを開けて降機を迅速化しています。

効率化はどんなに小さくても問題ない。関係者によると、客室乗務員は機内で最も売れているサンドイッチを数えるのではなく、より速い方法で計量するようになったという。

この手法により、インディゴのジェット機のターンアラウンド時間は業界平均の45分から20~25分に短縮されました。これにより、同社は年々フライト数を増やすことができました。

「インディゴの業務は非常に緊密に連携しているため、1便の欠航が少なくとも6便に影響する」と、2006年の運航開始当時インディゴの業務責任者だったシャクティ・ルンバ氏は語った。

システムの余裕のなさは、先週、スケジュールの混乱が業務全体に波及する中で、あまりにも明白になった。事情に詳しい関係者によると、ある便は別の便に搭乗する予定だった客室乗務員3人を乗せて離陸したが、その乗務員は足止めされた。インディゴ航空のパイロット1人は、中東のホテルで数日間足止めされ、帰国便のスケジュールを待たなければならなかった。

地上職員は怒り狂う乗客の群れに怯え、地上にとどまった航空機内に残されたチェックイン荷物を回収することさえできなかった。

事情に詳しい関係者によると、インド当局は同社に激怒しており、国民の怒りを鎮めるため、同社に対する監視を強化する措置を講じた。これはまた、政府が急速な発展を目指しているインドの航空インフラに悪影響を及ぼすものだ。

状況は安定しつつある。12月6日の欠航は約850件と減少し、航空会社は12月7日、12月10日までに運航が安定すると「確信している」と発表した。しかし観測筋は、今回の危機が航空業界に根本的な変化を引き起こすと予想している。

ムンバイを拠点とする独立系市場アナリスト、アジャイ・ボドケ氏は、一つの航空会社がこれほど高い市場シェアを占めるのは危険だと指摘する。

インドの国内市場よりも大きい航空市場は米国と中国のみだが、これらではどの航空会社も市場シェアが4分の1を超えていない。

「数ヶ月も前に発表された政府の規制を無視し、今になって土壇場で2ヶ月の猶予を求めている」とボドケ氏は述べた。「これは非効率ではなく、故意の無視だ」ブルームバーグ

日本の株式市場は、金曜日のウォール街からの概ね好材料にもかかわらず、前日の取引での下落幅を拡大し、月曜日も小幅下落している。日経平均株価は50,450の水準を下回っているが、自動車メーカーや輸出株の上昇により、指数の主要銘柄である金融株やテクノロジー株の弱さが部分的に相殺されている。

日経平均株価は、一時50,224.65の安値を付けた後、54.83ポイント(0.11%)安の50,437.04で取引を終えた。金曜日の日本株は大幅に下落して取引を終えた。

市場大手のソフトバンクグループは2%以上下落し、ユニクロを展開するファーストリテイリングは0.2%の小幅下落となった。自動車メーカーでは、ホンダが0.1%の小幅上昇、トヨタが1%近く上昇した。

テクノロジー分野では、アドバンテストが1%以上下落し、スクリーンホールディングスは0.4%、東京エレクトロンは1%近く下落している。

銀行セクターでは、三井住友フィナンシャルが約1%下落、三菱UFJフィナンシャルが1%以上下落、みずほフィナンシャルが0.5%下落している。

主要輸出企業はほぼ上昇しています。三菱電機は2%以上上昇し、パナソニックとキヤノンはそれぞれ約1%上昇しています。ソニーは約1%下落しています。

その他の主な下落銘柄では、イオンが約5%、レーザーテックが3%以上、レゾナックホールディングスが約3%下落している。

一方、セコム、富士電機、凸版ホールディングスはそれぞれ4%以上上昇し、日本製鋼所と三菱地所はそれぞれ4%近く上昇しています。ベイカレントは約3%上昇しています。

経済ニュースでは、内閣府が月曜日に発表した速報値によると、2025年第3四半期の日本の国内総生産(GDP)は季節調整済みで前期比0.6%減少した。これは、前四半期の0.5%増加に続き、0.4%減少するとの予想を下回った。年率換算では2.3%減少し、第2四半期の2.2%増加に続き、2.0%減少するとの予想を再び下回った。

設備投資は前四半期比0.2%減少し、前四半期の0.6%増に続き、1.0%増という予想を下回った。外需は前四半期比0.2%減少、民間消費は前四半期比0.2%増加した一方、GDP価格指数は前年同期比3.4%上昇した。

一方、日本銀行は月曜日、11月の銀行貸出総額が前年同月比4.2%増の652兆5470億円となったと発表した。これは予想の4.0%増を上回り、10月の4.1%増から増加した。信託を除く貸出は4.5%増の573兆6470億円となり、前月の4.4%増から加速した。

為替市場では、月曜日の米ドルは155円前半で取引されている。

ウォール街では、木曜日の不安定な取引をほぼ横ばいで終えた後、金曜日の取引では株価が小幅な上昇を見せました。この上昇により、ナスダック総合指数とSP500指数は1ヶ月ぶりの高値で取引を終えました。

主要株価指数は序盤の上昇から反落したものの、依然としてプラス圏を維持した。ダウ平均株価は104.05ポイント(0.2%)上昇の47,954.99、ナスダック総合指数は72.99ポイント(0.3%)上昇の23,578.13、SP500指数は13.28ポイント(0.2%)上昇の6,870.40となった。

一方、欧州主要市場もこの日はまちまちの値動きとなった。ドイツのDAX指数は0.6%上昇した一方、フランスのCAC40指数は0.1%下落、英国のFTSE100指数は0.5%下落した。

ロシアとウクライナの戦争、そして米国とベネズエラの対立による地政学的緊張の高まりを受け、金曜日の原油価格は小幅上昇した。1月限のWTI原油は0.35ドル(0.59%)上昇し、1バレル60.02ドルとなった。

最近のビットコインの調整はついに終息に近づいているのでしょうか?K33リサーチの最新の分析によると、答えは「イエス」かもしれません。同社は、ビットコインが早ければ12月にも反発する可能性が高いと予測しており、現在の下落が大幅な回復のきっかけとなる可能性を示唆しています。この見通しは、最近の市場のボラティリティを乗り切ろうとしている投資家にとって希望の光となるでしょう。

K33リサーチによるビットコインの反発に関する楽観的な見通しは、単なる憶測に基づくものではありません。現在の市場メカニズムの詳細な分析に基づいています。アナリストたちは、売り圧力が弱まりつつあることを示すオンチェーンおよびデリバティブ取引の具体的なデータを指摘しています。市場は逆風に直面していますが、その基盤となる構造は堅調に推移しており、上昇への道筋が見えています。

反発の可能性を理解するには、まず下落の原因を検証する必要があります。K33は、最近の売り圧力の主な原因を2つ挙げています。

しかし、重要な洞察は、これらの要因が現在では構造的なものではなく一時的なものとして見られているということです。

売り圧力にもかかわらず、ビットコインの反発を支える強力な要因がいくつか揃っています。K33は、下落圧力を緩和するこれらの重要な強気シグナルを強調しています。

最も心強い指標の一つは、市場全体のレバレッジ負担が低いことです。過剰な借り入れが暴落を増幅させた過去のサイクルとは異なり、現在の調整局面は比較的低いレバレッジで発生しています。これは、連鎖的な売りを誘発するような強制的な清算が少なくなっていることを意味します。市場はリスク回避を進めており、次の上昇局面に向けてより安定した基盤を築いています。

テクニカル分析とオンチェーン分析は、7万ドルから8万ドルの間に強力なサポートゾーンが存在することを示唆しています。この価格帯は投資家のコスト基盤が集中していることを示しており、多くの買い手がここに参入したことを意味します。このエリアは心理的および経済的な底値として機能し、歴史的に買い意欲が高まっているため、この水準を下回る持続的な下落は起こりにくいと考えられます。

K33は、テクニカル要因に加え、マクロ政策の転換によって「構造的な上昇トレンド」が牽引されると予想しています。米国などの主要経済国における規制環境は進化しており、より明確で暗号通貨に優しい枠組みへと移行しつつあるとの見方が高まっています。規制の明確化は常に機関投資家からの資金流入の強力な触媒であり、ビットコインの次の反発を加速させる可能性があります。

この分析は、市場参加者にとって戦略的な視点を示唆しています。資産価格にとって季節的にプラスとなることが多い12月が近づいており、特定のテクニカルサポートと相まって、魅力的な状況が生まれています。投資家にとって、この調整局面は、予想されるビットコインの反発を前に、買い増しの機会となる可能性があります。

要約すると、K33リサーチはデータに基づき楽観的な見通しを裏付けています。短期的な資金流入が摩擦を引き起こしているものの、コア市場構造は依然として健全であり、強力なサポート、レバレッジによるシステミックリスクの低さ、そして好ましい政策期間が存在します。12月は、この前向きなモメンタムが顕在化する可能性が高い時期であり、調整局面から回復局面への決定的な転換点となる可能性を秘めています。

政府は修正された報告書の中で、日本経済が9月までの3か月間で縮小したことを確認し、高市早苗首相が先月発表した景気刺激策の正当性をさらに高めた。

第3四半期の国内総生産(GDP)は年率換算で2.3%減少しました。改定値では、企業支出と住宅投資が速報値よりも低調でした。縮小幅は当初発表の1.8%減よりも大きく、6四半期ぶりの減少となりました。

この冴えない結果は、パンデミック以降で最大の新規支出を盛り込んだ高市総裁の景気刺激策を裏付けるものだ。日銀が来週後半に予定している政策決定に複雑な要素を加えることになるが、段階的な利上げ路線を崩すことはないだろう。

高市総裁は、家計のインフレ負担を軽減するため、17兆7000億円(1140億ドル)規模の新規支出計画を含む景気刺激策を発表した。この対策には、公共料金補助や減税といった物価抑制策に加え、主に中小企業支援を目的とした賃金支援策も含まれる。近年の大幅な賃上げを受けて、国内の労働組合は賃金交渉の継続的な進展を求めている。

政府は、この対策が3年間実施された場合、3年間でGDPを年率平均約1.4%押し上げると試算している。高市氏にとって、有権者にインフレの影響が緩和していると実感してもらうことが鍵となる。前任者たちは、生活費への不満がくすぶっていたこともあり、政権の座から追われた。

一方、上田一男総裁が先週、借入コストの引き上げが近いことを強く示唆したことを受け、オーバーナイト・インデックス・スワップは、日銀が今月利上げを行う確率を約90%と示唆している。四半期ごとの経済落ち込みは一時的なものであり、住宅規制の変更など一時的な要因が大部分を占めていることを考えると、月曜日の指標が日銀の政策軌道を大きく逸脱させる可能性は低い。

月曜日に発表された労働省の別のデータによると、実質賃金は10月に前年同月比0.7%減少し、10カ月連続の減少となった。名目賃金は2.6%上昇し、基本給も同ペースで上昇し、賃金上昇の勢いが持続している兆候を示しているものの、そのペースは依然としてインフレ率を下回っている。サンプル数の問題を回避し、ボーナスと残業代を除いたより安定した指標では、正社員は2.2%上昇し、前月よりわずかに減速した。

日本の主要物価指標は3年半以上にわたり日銀の2%目標かそれを上回る水準を維持しており、これは1990年代初頭以来最長の記録となっている。

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。

ログインしていません

ログインしてさらに多くの機能にアクセス

FastBull プロ

まだ

購入

サインイン

サインアップ