マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

フランス 貿易収支 (SA) (10月)

フランス 貿易収支 (SA) (10月)実:--

予: --

ユーロ圏 前年比雇用者数 (SA) (第三四半期)

ユーロ圏 前年比雇用者数 (SA) (第三四半期)実:--

予: --

カナダ パートタイム雇用 (SA) (11月)

カナダ パートタイム雇用 (SA) (11月)実:--

予: --

戻: --

カナダ 失業率 (SA) (11月)

カナダ 失業率 (SA) (11月)実:--

予: --

戻: --

カナダ フルタイム雇用 (SA) (11月)

カナダ フルタイム雇用 (SA) (11月)実:--

予: --

戻: --

カナダ 雇用参加率 (SA) (11月)

カナダ 雇用参加率 (SA) (11月)実:--

予: --

戻: --

カナダ 雇用 (SA) (11月)

カナダ 雇用 (SA) (11月)実:--

予: --

戻: --

アメリカ PCE価格指数前月比 (9月)

アメリカ PCE価格指数前月比 (9月)実:--

予: --

戻: --

アメリカ 個人所得前月比 (9月)

アメリカ 個人所得前月比 (9月)実:--

予: --

戻: --

アメリカ コア PCE 価格指数前月比 (9月)

アメリカ コア PCE 価格指数前月比 (9月)実:--

予: --

戻: --

アメリカ PCE 価格指数前年比 (SA) (9月)

アメリカ PCE 価格指数前年比 (SA) (9月)実:--

予: --

戻: --

アメリカ コアPCE価格指数前年比 (9月)

アメリカ コアPCE価格指数前年比 (9月)実:--

予: --

戻: --

アメリカ 個人支出前月比 (SA) (9月)

アメリカ 個人支出前月比 (SA) (9月)実:--

予: --

アメリカ 5~10年のインフレ予想 (12月)

アメリカ 5~10年のインフレ予想 (12月)実:--

予: --

戻: --

アメリカ 実質個人消費支出前月比 (9月)

アメリカ 実質個人消費支出前月比 (9月)実:--

予: --

アメリカ 毎週の合計ドリル

アメリカ 毎週の合計ドリル実:--

予: --

戻: --

アメリカ 毎週の石油掘削総量

アメリカ 毎週の石油掘削総量実:--

予: --

戻: --

アメリカ 消費者信用 (SA) (10月)

アメリカ 消費者信用 (SA) (10月)実:--

予: --

中国、本土 外貨準備高 (11月)

中国、本土 外貨準備高 (11月)実:--

予: --

戻: --

日本 貿易収支 (10月)

日本 貿易収支 (10月)実:--

予: --

戻: --

日本 名目GDP前四半期比改定値 (第三四半期)

日本 名目GDP前四半期比改定値 (第三四半期)実:--

予: --

戻: --

中国、本土 輸入額前年比 (CNH) (11月)

中国、本土 輸入額前年比 (CNH) (11月)実:--

予: --

戻: --

中国、本土 輸出 (11月)

中国、本土 輸出 (11月)実:--

予: --

戻: --

中国、本土 輸入(CNH) (11月)

中国、本土 輸入(CNH) (11月)実:--

予: --

戻: --

中国、本土 貿易収支 (CNH) (11月)

中国、本土 貿易収支 (CNH) (11月)実:--

予: --

戻: --

中国、本土 輸出前年比(米ドル) (11月)

中国、本土 輸出前年比(米ドル) (11月)実:--

予: --

戻: --

中国、本土 輸入額前年比(米ドル) (11月)

中国、本土 輸入額前年比(米ドル) (11月)実:--

予: --

戻: --

ドイツ 工業生産額前月比 (SA) (10月)

ドイツ 工業生産額前月比 (SA) (10月)実:--

予: --

ユーロ圏 Sentix 投資家信頼感指数 (12月)

ユーロ圏 Sentix 投資家信頼感指数 (12月)実:--

予: --

戻: --

カナダ 国民経済信頼感指数

カナダ 国民経済信頼感指数実:--

予: --

戻: --

イギリス BRCの実質小売売上高前年比 (11月)

イギリス BRCの実質小売売上高前年比 (11月)--

予: --

戻: --

イギリス BRC全体の小売売上高前年比 (11月)

イギリス BRC全体の小売売上高前年比 (11月)--

予: --

戻: --

オーストラリア O/N (借用) キーレート

オーストラリア O/N (借用) キーレート--

予: --

戻: --

RBA 金利ステートメント

RBA 金利ステートメント RBA記者会見

RBA記者会見 ドイツ 輸出前月比(SA) (10月)

ドイツ 輸出前月比(SA) (10月)--

予: --

戻: --

アメリカ NFIB 中小企業楽観主義指数 (SA) (11月)

アメリカ NFIB 中小企業楽観主義指数 (SA) (11月)--

予: --

戻: --

メキシコ 12か月インフレ率(CPI) (11月)

メキシコ 12か月インフレ率(CPI) (11月)--

予: --

戻: --

メキシコ コアCPI前年比 (11月)

メキシコ コアCPI前年比 (11月)--

予: --

戻: --

メキシコ PPI前年比 (11月)

メキシコ PPI前年比 (11月)--

予: --

戻: --

アメリカ 週間レッドブック商業小売売上高前年比

アメリカ 週間レッドブック商業小売売上高前年比--

予: --

戻: --

アメリカ JOLTS 求人情報 (SA) (10月)

アメリカ JOLTS 求人情報 (SA) (10月)--

予: --

戻: --

中国、本土 M1 マネーサプライ前年比 (11月)

中国、本土 M1 マネーサプライ前年比 (11月)--

予: --

戻: --

中国、本土 M0 マネーサプライ前年比 (11月)

中国、本土 M0 マネーサプライ前年比 (11月)--

予: --

戻: --

中国、本土 M2マネーサプライ前年比 (11月)

中国、本土 M2マネーサプライ前年比 (11月)--

予: --

戻: --

アメリカ EIA今年の短期原油生産予測 (12月)

アメリカ EIA今年の短期原油生産予測 (12月)--

予: --

戻: --

アメリカ EIA による来年の天然ガス生産予測 (12月)

アメリカ EIA による来年の天然ガス生産予測 (12月)--

予: --

戻: --

アメリカ EIA 来年の短期原油生産予測 (12月)

アメリカ EIA 来年の短期原油生産予測 (12月)--

予: --

戻: --

EIA 月次短期エネルギー見通し

EIA 月次短期エネルギー見通し アメリカ API 週間ガソリン在庫

アメリカ API 週間ガソリン在庫--

予: --

戻: --

アメリカ APIウィークリークッシング原油在庫

アメリカ APIウィークリークッシング原油在庫--

予: --

戻: --

アメリカ API週間原油在庫

アメリカ API週間原油在庫--

予: --

戻: --

アメリカ API 週間精製石油在庫

アメリカ API 週間精製石油在庫--

予: --

戻: --

韓国 失業率 (SA) (11月)

韓国 失業率 (SA) (11月)--

予: --

戻: --

日本 ロイター短観非製造業指数 (12月)

日本 ロイター短観非製造業指数 (12月)--

予: --

戻: --

日本 ロイター短観製造業指数 (12月)

日本 ロイター短観製造業指数 (12月)--

予: --

戻: --

日本 国内企業商品価格指数前月比 (11月)

日本 国内企業商品価格指数前月比 (11月)--

予: --

戻: --

日本 国内企業商品価格指数前年比 (11月)

日本 国内企業商品価格指数前年比 (11月)--

予: --

戻: --

中国、本土 PPI前年比 (11月)

中国、本土 PPI前年比 (11月)--

予: --

戻: --

中国、本土 CPI前月比 (11月)

中国、本土 CPI前月比 (11月)--

予: --

戻: --

一致するデータがありません

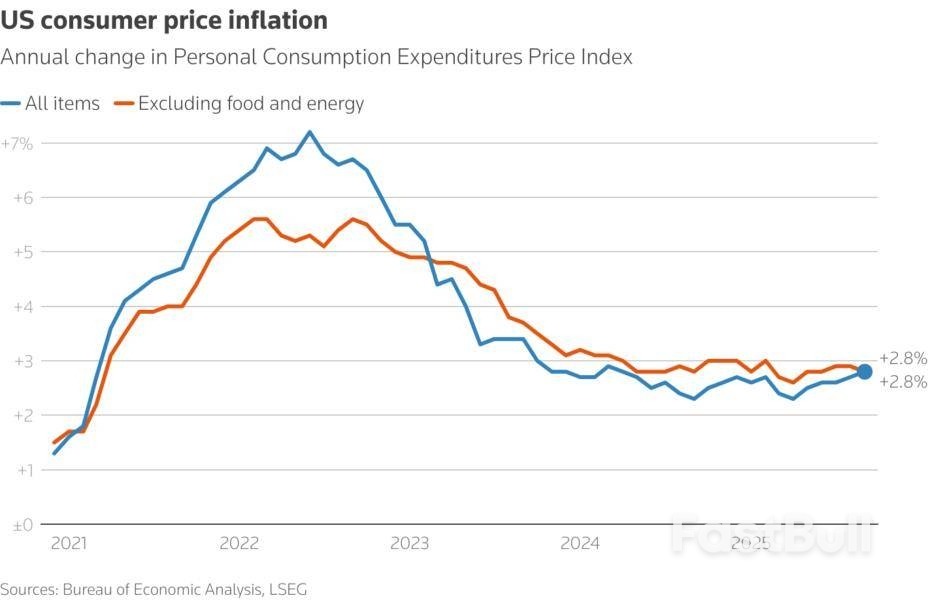

9月の消費者支出は0.3%増加。個人消費支出価格指数は0.3%上昇。コアPCEは0.2%上昇し、前年比2.8%増。12月初旬に消費者心理が改善。

米国の消費者支出は、3か月連続の堅調な伸びの後、9月に緩やかに増加したが、これは、労働市場の低迷と生活費の上昇により需要が抑制され、第3四半期末に経済の勢いが失われたことを示唆している。

商務省が金曜日に発表した報告書によると、9月の年間インフレ率は約1年半ぶりの高水準で上昇した。ドナルド・トランプ大統領による輸入品への包括的な関税導入は、消費者にとって物価上昇をもたらしているが、その上昇ペースは緩やかである。

トランプ大統領は、高インフレに不満を抱くアメリカ国民から批判を浴びており、支持率はここ数週間低下している。ミシガン大学の調査によると、12月初旬の家計の見方は全体的に「消費者が引き続き物価高の負担を訴えているため、概ね暗い」ものだった。

パンテオン・マクロエコノミクスのシニアエコノミスト、オリバー・アレン氏は、「消費者のファンダメンタルズは厳しい状況にある」と述べた。「9月の低迷は、第4四半期の消費者のさらなる低迷につながるだろう。」

商務省経済分析局によると、経済活動の3分の2以上を占める個人消費は、8月の0.5%増から下方修正され、0.3%増加した。ロイターが調査したエコノミストは、8月の0.6%増から0.3%増と予想していた。

この報告書は、記録的な43日間に及ぶ政府閉鎖により遅れて発表された。支出の増加は、特にガソリンをはじめとするエネルギー製品の価格上昇を反映している。自動車、娯楽用品、車両、その他の長期使用が見込まれる製造品への支出は減少した。衣料品と履物への支出は減少した。財貨への支出全体は横ばいだった。

サービス支出は住宅と公共料金を牽引し、0.4%増加しました。消費者は医療、金融サービス、保険に加え、ホテルやモーテルの客室、航空券などの交通サービスへの支出も増加しました。

エコノミストたちは、サービス支出の増加は、株価上昇で資産が膨らんだ高所得世帯によるものだと指摘している。労働市場の停滞は中低所得世帯に打撃を与えており、関税の影響も受けているとエコノミストらは指摘し、いわゆる「K字型経済」を生み出している。

ゴールドマン・サックスのエコノミストらは今週発表した報告書で、雇用の伸び悩みとメディケイドや補助的栄養支援プログラム(旧フードスタンプ)などの政府支援プログラムの削減により所得の伸びが鈍化し、2026年には低所得世帯の支出に重くのしかかると予想した。

インフレ調整後の支出は、8月の0.2%増から横ばいとなった。それでも、第3四半期は消費者支出が力強いペースで伸び、経済全体を支えたとみられる。アトランタ連邦準備銀行は、7~9月期の国内総生産(GDP)が年率3.8%で成長すると推定しており、これは第2四半期と同水準となる見込みだ。

BEAは12月23日に、遅れていた第3四半期GDPの暫定推計を発表する。企業は輸入関税を負担するか、増税前に積み上げた在庫を売却しており、インフレ率の上昇ペースは抑制されている。

BEAによると、9月の個人消費支出(PCE)価格指数は0.3%上昇し、8月と同水準となった。9月までの12ヶ月間では、PCE価格指数は2.8%上昇した。これは2024年4月以来最大の前年比上昇率であり、8月の2.7%上昇に続くものとなった。

変動の大きい食品とエネルギーを除くPCE価格指数は、8月に同率0.2%上昇した後、0.2%上昇しました。9月までの12ヶ月間では、いわゆるコアインフレ指数は8月の2.9%上昇に続き、2.8%上昇しました。

連邦準備制度理事会(FRB)は、2%のインフレ目標達成に向けてPCE価格指標を注視している。一部のエコノミストは、PCEインフレデータが古いことから、FRBが来週水曜日に利下げを行う可能性が高いと指摘している。CMEグループのFedWatchツールによると、金融市場は25ベーシスポイントの利下げをほぼ織り込んでいる。

フィッチ・レーティングスの米国経済調査責任者、オル・ソノラ氏は「緩やかなインフレ圧力の中、労働市場の弱体化に焦点が当てられ続けるならば、利下げの根拠が強化される可能性が高い」と述べた。

トランプ政権は主要戦略文書の中で、欧州は「文明の消滅」に直面しており、いつか米国の信頼できる同盟国としての地位を失う可能性があると述べ、これをクレムリンの言辞と比較した欧州の人々から激しい抗議の声が上がった。

木曜日から金曜日にかけてホワイトハウスのウェブサイトに掲載された新たな国家安全保障戦略は、欧州連合を反民主主義的だと非難し、米国の目標は「欧州が現在の軌道を修正するのを支援すること」であるべきだと述べた。

同報告書は、欧州諸国政府が「民主的プロセスを破壊」していると非難し、その中にはウクライナ戦争終結を求める欧州国民の要求を妨害したことも含まれているとした。

「長期的には、遅くとも数十年以内に、一部のNATO加盟国が非欧州系で大多数を占めるようになる可能性は十分にある」と文書は述べている。

「したがって、彼らが世界における自らの立場や米国との同盟関係を、NATO憲章に署名した人々と同じように考えるかどうかは疑問だ。」

EUはコメントを控えており、ドナルド・トランプ大統領を敵に回さないように配慮した現職の欧州指導者らもほとんど沈黙を守っている。

しかし、欧州の元当局者らは、伝統的な同盟国に対する敵意をますます露骨に示しているトランプ政権の基準から見ても、こうした発言は衝撃的だと述べた。

「これはクレムリンの奇妙な頭脳から出てくる言葉にしか見えない」と、元スウェーデン首相カール・ビルト氏はXで語り、この文書を「欧州の極右の中でも右寄り」と評した。

同氏は、この戦略が民主主義への脅威とみなした唯一の地域が欧州だったことを「奇妙」だと述べた。

ラトビアの元首相クリスヤニス・カリンス氏はロイター通信に対し、「これを読んで最も喜ぶ国はロシアだ」と語った。

「モスクワは何年も大西洋横断の絆を断ち切ろうとしてきたが、今やこの絆を最も破壊しているのは米国自身であるようだ。残念だ」と彼は語った。

匿名を条件に話した欧州のある外交官は、「欧州に関するトーンは明るいとは言えない。2月のミュンヘンでのバンス副大統領の演説よりもさらに悪い」と述べた。これは、トランプ氏が大統領に復帰した直後に欧州各国の首都を警戒させた、ミュンヘンでの会議でのJ・D・バンス副大統領の敵対的な演説に言及したものだった。

この文書は、ドイツ、フランス、そして米国の伝統的な同盟国における主要野党勢力へと成長を遂げた欧州極右政党の主張を一部反映している。文書は「欧州の愛国政党の影響力拡大」が「大きな楽観の根拠」となると述べ、欧州極右政党を称賛しているようにも見える。

イタリアのシンクタンク、国際問題研究所のナタリー・トッチ所長は、この件はトランプ政権が「ロシアの支援を受ける極右民族主義者を支援することで欧州を分裂させようとしている」ことを示していると述べた。

国家安全保障戦略は、米国行政機関が定期的に発表する文書であり、大統領の外交政策のビジョンを概説し、政府の決定の指針となるものです。

トランプ氏は序文で、この戦略文書は「アメリカが人類史上最も偉大で成功した国家であり続けることを保証するためのロードマップだ」と述べた。

新たな文書は、欧州連合が政治的自由と主権を損ない、言論の自由を検閲し、政治的反対勢力を抑圧していると非難した。

欧州の政治家や当局者はワシントンの姿勢に憤慨しているが、ロシアからの脅威と認識される事態に対処するため、放置されていた軍隊の再建を急いでおり、依然として米国の軍事支援に大きく依存している。

文書は、ウクライナ問題の迅速な解決を交渉し、ロシアとの「戦略的安定」を再構築することが米国の戦略的利益であると述べている。

この声明は、ほぼ4年にわたる戦争でロシアの主要要求を支持する和平案をワシントンが提示した米国の和平提案が行き詰まる中で発表された。

「欧州の大多数は平和を望んでいるが、その願いは政策に反映されていない。その大きな原因は、欧州各国政府が民主的なプロセスを破壊していることだ」と報告書は指摘した。

ロイターが調査したエコノミスト全員によると、カナダ銀行は12月10日に翌日物金利を据え置く予定で、その大多数は少なくとも2027年までは金利が据え置かれると予想している。

インフレが緩和し、中央銀行の目標範囲内にしっかりと収まり、経済が力強いペースで成長していることから、さらなる利下げの必要性は大幅に減少した。カナダの住宅販売も10月に勢いを取り戻しており、低い借入コストが金利に敏感な住宅市場を支えていることを示唆しているが、中央銀行からのさらなる支援は限られるだろう。

ロイターが12月2~5日に実施した調査に参加したエコノミスト33人全員によると、カナダ銀行は来週、市場予想通り政策金利を2.25%に据え置く見通しだ。

中央銀行は、G10諸国の中で最も積極的な275ベーシスポイントの利下げを実施した後、インフレの安定を理由に10月に利下げ停止を示唆した。

BMOキャピタル・マーケッツのチーフエコノミスト、ダグラス・ポーター氏は「カナダ銀行(BoC)は利下げは終わったと考えていることをほぼ示しており、反対方向に動き始めるのはいつになるかという懸念が広がるのは当然だ」と述べた。

「貿易をめぐる不確実性の暗雲が依然として経済を覆っており、おそらく2026年の大部分にわたってその状態が続くだろうことを考えると、利上げを議論するのは時期尚早だと考えている」

エコノミスト29人中18人の大多数は、カナダ銀行が少なくとも2027年までは金利を据え置くと予想した。

この安定した金利見通しは、政府支出に支えられ、前四半期に予想を上回る2.6%の成長を記録し、米国の関税にも耐えうる経済力を示したことに一部左右される。

カナダ銀行による大規模な利下げにもかかわらず、住宅市場は今年全般的に苦戦しており、住宅価格はこれまでのところ約3.2%下落している。

しかし、ロイターがアナリスト14人を対象に行った別の調査の中央値によれば、来年と2027年には価格がそれぞれ平均1.8%と3.5%上昇すると予想されており、この下落はすぐに止まる可能性が高い。

調査に参加したアナリスト11人のうち9人は、今後1年間で初めて住宅を購入する人の住宅購入のしやすさも向上するだろうと述べている。

「カナダ銀行が9月と10月に実施した利下げは、過去1年間に国内の一部地域で住宅価格が下落していた時期に、住宅所有コストを引き下げ、購入者にとって住宅購入能力をさらに向上させた」とRBCのアシスタントチーフエコノミスト、ロバート・ホーグ氏は指摘した。

「金利の引き下げにより、より多くの買い手が市場に引き寄せられ、借入コストが高騰していた期間に蓄積された一部の潜在需要が解放される可能性が高い。」

マーク・カーニー首相就任後初の連邦予算では、今後5年間で住宅への250億カナダドルを含む総額2,800億カナダドルの投資を提案した。

追加の質問に答えたアナリストの大多数(10人中8人)は、最近の予算で住宅建設を増やし、住宅供給問題の緩和を支援するための政府の取り組みは正しい方向への一歩であると述べた。

2 人が全く不十分だと答えた一方で、「役に立つ」または「非常に役に立つ」と答えた人はいなかった。

アルタス・グループのチーフエコノミスト、ピーター・ノーマン氏は「これまでのところ資金規模は小さいものの、政府が公営住宅への資金提供を真剣に検討する姿勢を見せていることは有益だ」と述べた。

「2025年度予算は、主要市場における新規住宅供給の改善という、現在緊迫している経済状況の改善にはほとんど役立たないだろう。」

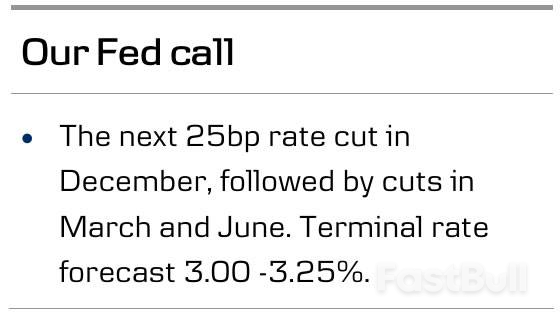

市場は来週の政策金利目標の25bp引き下げをほぼ確定と見ていますが、2026年の金利と流動性の見通しは依然として不透明です。パウエル議長は、10月に示されたメッセージとFOMC内の大きく異なる見解を反映し、2026年初頭まで続く連続利下げの予想を後退させると予想されます。「タカ派的な」利下げを意図的に実施することは、コンセンサスのある選択です。

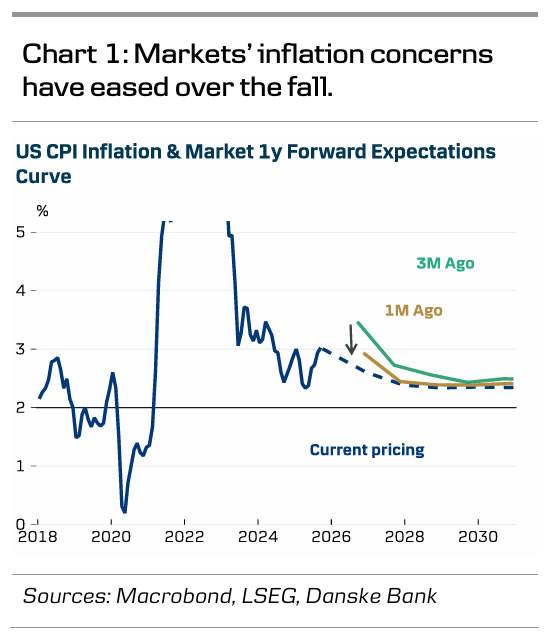

10月以降、発表されるマクロ経済指標は決定的なシグナルを示さなかったものの、市場のインフレ期待の低下は、タカ派にとっても追加利下げをより受け入れやすくしていると考えています(図1)。実質短期金利が上昇するにつれ、金融環境は全体的に緩やかに引き締まりました。

ジェフリー・シュミット総裁は、政策金利据え置きを支持する反対意見を繰り返すとみられ、スーザン・コリンズ総裁とアルベルト・ムサレム総裁もこれに賛同する可能性があります。シカゴ連銀のオースタン・グールズビー総裁も11月に「反対意見を表明することに何の問題もない」と発言し、市場を刺激しました。一方、トランプ大統領が指名したウォーラー総裁、ボウマン総裁、ミラン総裁、そしてニューヨーク連銀のジョン・ウィリアムズ総裁が、ハト派陣営の中核を担っています。

2026年の新たな投票権を持つ4人のFRB議長のうち、ハマック氏、カシュカリ氏、ローガン氏の3人が10月の利下げ決定に声高に反対していることから、FRBが1月に緩和サイクルを停止する可能性が高いと見ています。当社の基本シナリオでは、3月と6月に最終的に25bpの利下げが行われると予想しています。更新されたドットは、2026年末までに見解の多様性の高まりを反映する可能性が高いでしょう。マクロ経済予測では、表面的な変更が見られるでしょう。2026年のGDP予測は小幅な上方修正となる一方、インフレ見通しはほぼ横ばいとなる見込みです。

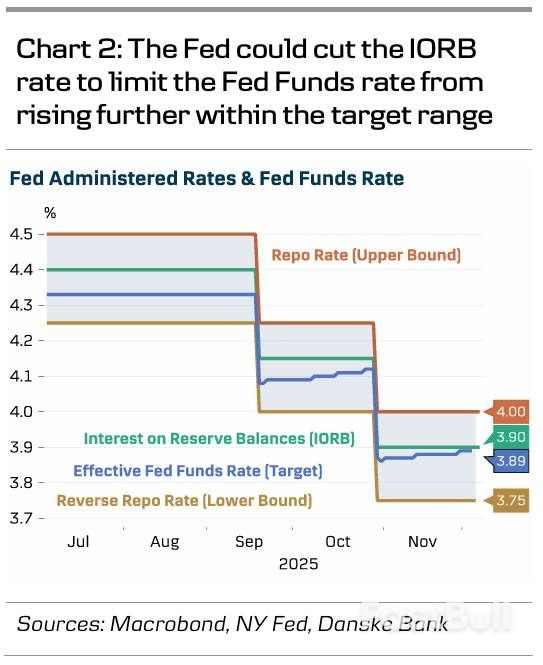

FRBは12月初旬にバランスシート縮小を正式に終了しましたが、流動性状況は依然として逼迫しています。実効フェデラルファンド金利は目標レンジ内で緩やかに上昇し、SOFRは月末付近で上限を上回って推移しました。流動性は差し迫った懸念事項ではないと我々は考えていますが、FRBは2026年から有機的なバランスシート拡大、あるいは段階的な量的緩和を事前に発表する可能性があります。あるいは、FRBはフェデラルファンド金利のさらなる上昇を抑制するために、準備預金金利(IORB)をさらに5bp引き下げる可能性もありますが、後者よりも前者の方が可能性が高いと考えています。

ロシアはウクライナへの攻撃においてイランのシャヘド無人機にますます依存するようになっている。

ロシアとウクライナの紛争におけるドローン戦の利用は、減少する兆しを見せていない。実際、モスクワは最近、ロシア軍が過去3年以上にわたる紛争でキエフ攻撃に使用してきたシャヘド・ドローンシリーズの最新型を配備した。今週、ソーシャルメディア上で拡散した動画には、R-60に武装したシャヘド160無人航空機(UAV)による空対空迎撃の様子が映されている。

ウクライナのNGO、シュテルネンコ・コミュニティ財団が共有した映像について、ウォーゾーンが報じた。財団の主張によると、ロシアが発射したシャヘドは、スティング対ドローン迎撃ミサイルによって撃墜されたという。攻撃後の映像で示されているように、ミサイルはシャヘドの機首に設置された発射レールに取り付けられていたようだ。ロシアが発射した無人機が迎撃された今回の事例にもかかわらず、シャヘドのドローンは、キエフに対するモスクワの戦略において依然として重要な役割を果たしている。

HESAシャヘド136は、イランが開発した徘徊型兵器で、現在進行中のロシア・ウクライナ戦争での活躍により人気を博しています。このタイプの殺傷性無人機は、攻撃前に標的周辺を徘徊する能力から、「自爆兵器」または「神風兵器」と呼ばれることがよくあります。

シャヘド136は設計が比較的シンプルですが、ロシアは戦争勃発以降、この無人機シリーズの使用を大幅に増加させています。戦略国際問題研究所(CSIS)によると、モスクワはイラン製の無人機の配備を、週約200回から2025年初頭までに週1,000回以上に増やす予定です。派生型のシャヘド131も東欧紛争で頻繁に使用されています。姉妹機であるシャヘド131は、136と同じ機能を多く備えています。しかし、シャヘド131は小型で、北京マイクロパイロットUAVコントロールシステム社製のMDR-209ヴァンケルエンジンをリバースエンジニアリングしたものを搭載しています。

2023年、ホワイトハウスは、ロシア代表団がイランのカルシャン飛行場を訪れ、様々な種類のドローンを視察する様子を捉えた画像を公開した。イラン政権は当初、同盟国ロシアへの無人機支援を否定していたが、両国間の継続的な武器供与は確認されている。戦争初期、米国防情報局(DIA)は、ウクライナ侵攻の中でイランがロシアの最も重要な軍事支援国の一つになりつつあると指摘した。ここ数年、オープンソースの情報追跡者やアナリストは、キエフでの攻撃後にシャヘドのようなイラン製無人機の残骸が発見されたことを確認している。

イランとロシアの防衛協力が拡大し続けるにつれ、シャヘド・ドローンのさらなる配備が期待される。

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。

ログインしていません

ログインしてさらに多くの機能にアクセス

FastBull プロ

まだ

購入

サインイン

サインアップ